Удобный финансовый мониторинг, кастомизированные отчеты и дашборды. Эффективное управление ДС.

от 104 000 ₽

В управленческом учете чистая прибыль зачастую служит «точкой отсчета» для финансистов. Величина прибыли говорит об адекватности себестоимости продукции и состоянии экономики предприятия в целом. Как и по какому принципу ЧП отображается в автоматизированных отчетах, а также последовательность расчета фактического объема прибыли, рассмотрим на примере работы с программными продуктами 1С.

Зачем нужен показатель чистой прибыли?

- Владельцам и держателям акций анализ ЧП по периодам дает оценку действий – чем выше показатель ЧП, тем эффективнее бизнес и дивиденды. Ее рост позволит получить новые инвестиции, потребителей и поставщиков.

- Контрагентам рост ЧП скажет о финансовой устойчивости бизнеса контрагента и способности своевременно расплачиваться по долгам.

- Кредиторам анализ кредитоспособности и платежеспособности контрагентов проиллюстрирует способность рассчитаться по обязательствам: чем больше ЧП остается в распоряжении бизнеса, тем выше данная оценка.

- Инвесторам будет интересен рост рентабельности, от которого зависит инвестиционная привлекательность субъекта.

- Сотрудников и менеджеров динамика показателя ЧП может интересовать, поскольку от этого зависит стратегия работы, проведение мероприятий и KPI.

Формула и способы анализа

Чистая прибыль (или, как ее еще называют, «итоговая», а также Net income/NI и «bottom line», от крайней строки в упомянутом выше отчете) – остаток средств, после всех уплат.

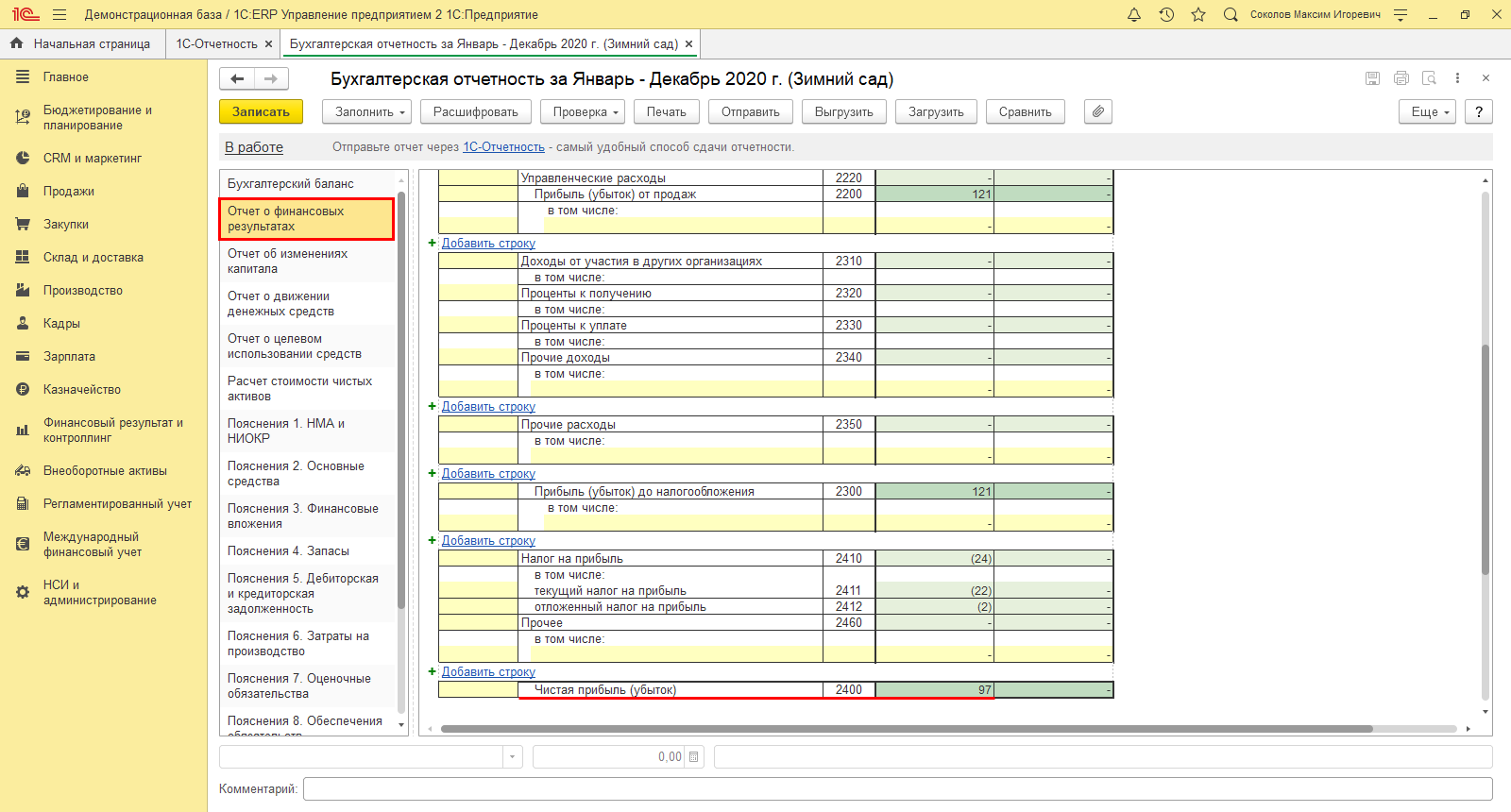

Рассчитать ЧП можно различными путями, но все они будут схожи друг к другом. Например, в отчете о финансовых результатах (ОФР) чистая прибыль равна (ее номер строчки – 2400):

- Выручка (строчка 2110)

- Себестоимость продаж (строчка 2120)

- Коммерческие расходы (строчка 2210)

- Управленческие расходы (строчка 2220)

- Доходы от участия в др. организациях (строчка 2310)

- % к получению (строчка 2320)

- % к уплате (строчка 2330)

- Пр. доходы (строчка 2340)

- Пр. расходы (строчка 2350)

- Налог на прибыль (строчка 2410)

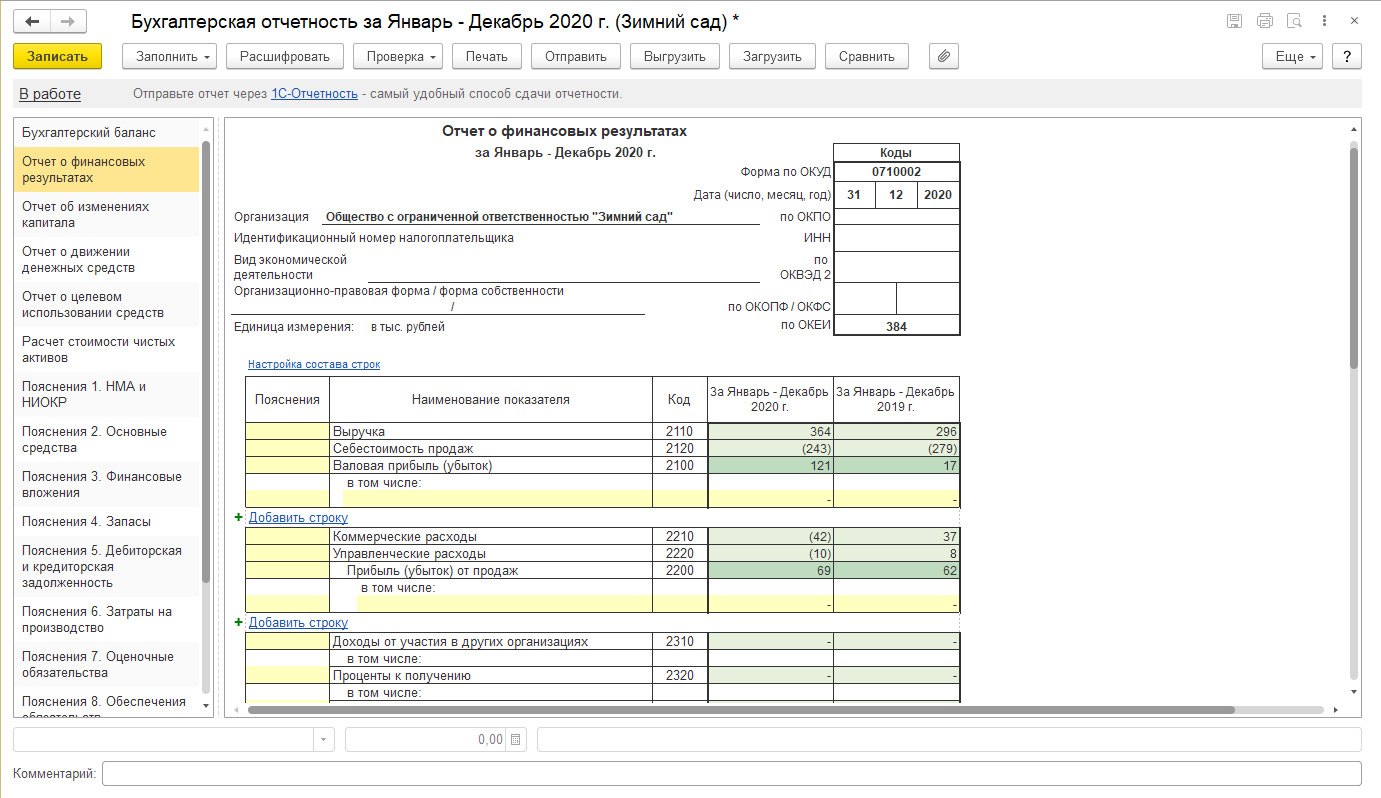

Для всестороннего изучения колебания ЧП анализируют силу воздействия на нее разных факторов как внешнеэкономических, так и внутрикорпоративных. Для этого проводят пофакторный анализ. Рассмотрим пример ООО «Зимний сад», который занимается реализацией буров.

Выручка от продаж

Анализ влияния на этот фактор производится в ходе поэтапного расчета:

- Влияние цены;

- Влияние количества проданных буров.

Выручка от продажи буров за 2020: 364000 руб. – В2020.

Рост цены в сравнении с 2019 – 15%.

Индекс цен (Иц)= (100+15)/100=1,15.

Т.е. выручка от реализации буров ООО «Зимний сад»:

Всоп.ц. = 364000 / 1,15= 316522 руб.

Так, выручка 2020 года ООО «Зимний сад» больше на 47478 руб. (364000 руб. – 316522 руб.) Выручка ООО «Зимний сад» в 2019 года составила 295800 руб. (В2019). Значит, рост реализации привел к увеличению выручки отчетного периода на 20722 руб. (316522руб. – 295800 руб.)

Рост прибыли из-за повышения цены сильнее, чем из-за увеличения объема продаж (количества). Это свидетельствует о постоянстве спроса и в целом хорошо для бизнеса.

Цена

Как мы выяснили выше, в 2020 из-за роста цены буров ООО «Зимний сад» получил больше, чем в прошлом году, на 47478 руб.

Рентабельность продаж отчетного года 0,19 или 19% (Р2020) = (69000 руб. / 364000 руб.)

Р2020 = Прибыль от продаж (Ппр.2020)/ Выручка (В2020)

Рентабельность продаж 2019 года составила 0,21 или 21% (62000 руб. / 295800 руб.)

Р2019 = Прибыль от продаж (Ппр.2019)/ Выручка (В2019)

В связи с повышением цены прибыль ООО «Зимний сад» выросла на 9020 руб. (47478 руб. * 19% / 100 %)

ФЦена = рост Всоп.ц. * Р2019 / 100%

Количество реализованной продукции

Как мы выяснили выше, в 2020 из-за роста объема продаж буров «Зимний сад» получил больше чем в прошлом году на 20722 руб. Зная рентабельность прошлого периода (19%), определим, что под влиянием роста объемов реализации, прибыль выросла – 3947 руб. (20722 руб. * 19 % / 100%).

Себестоимость продаж

В 2020 году данный показатель – 243000 руб. (С2020), а в 2019 году – 279000 (С2019). Определим уровень себестоимости по отношению к выручке:

УС2020 = 67% (243000 руб. /364000 руб.);

УС2019 = 71% (279000 руб. / 295800 руб.)

Влияние снижения себестоимости продаж привело к увеличению прибыли на 14560 руб. за счет экономии ресурсов – 14560 руб.

364000 * (67%-71%) / 100% = 364000*(-4%)=100%

Управленческие и коммерческие затраты

Их сокращение позволит сэкономить и в короткие сроки повысить ЧП, но в долгосрочной перспективе такая экономия может отрицательно сказаться на бизнесе.

Примеры расчета чистой прибыли

На базе данных ОФР рассчитать ЧП по РСБУ:

- Валовая прибыль (Выручка-Себестоимость продаж)

- -Коммерческие и управленческие расходы

- +Доходы от участия в других фирмах

- -Пр. расходы

- -Налог на прибыль

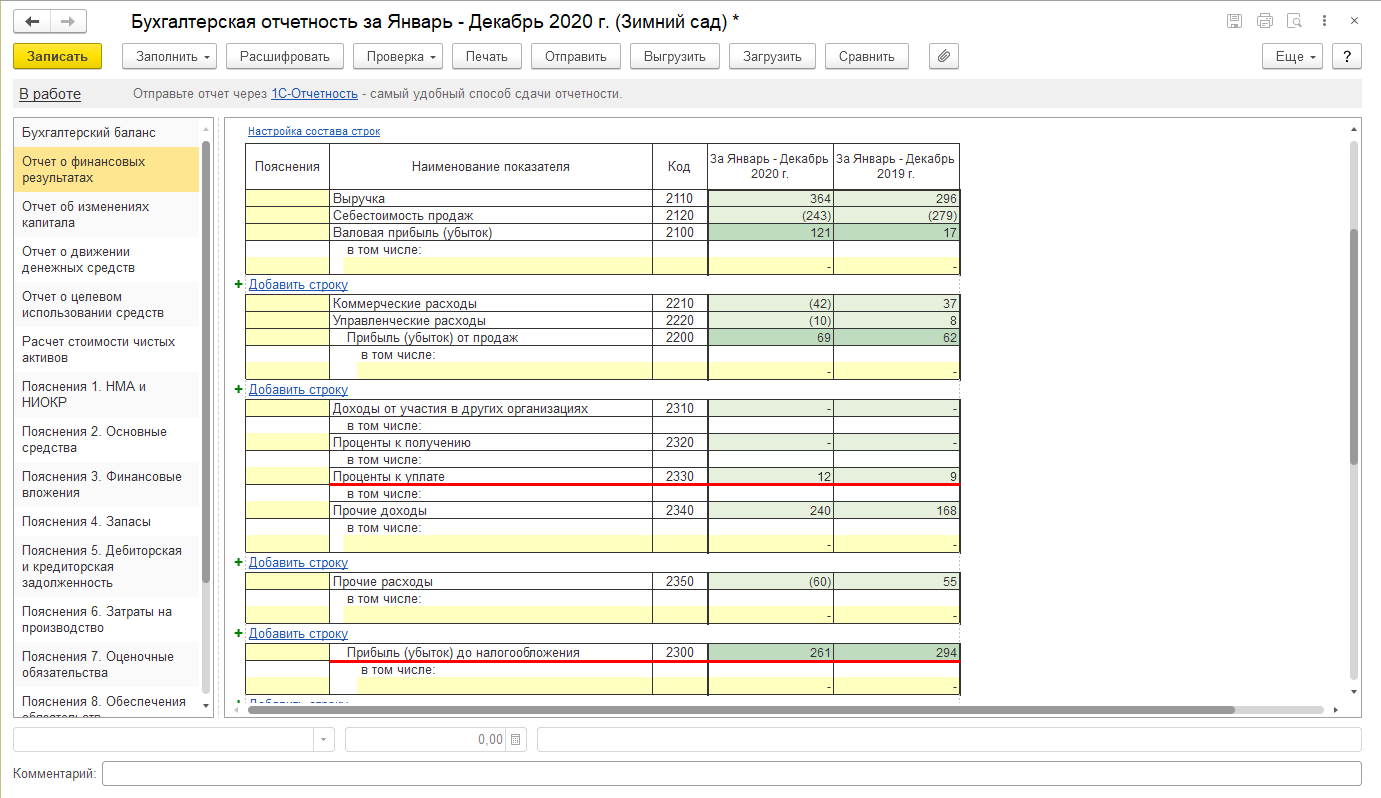

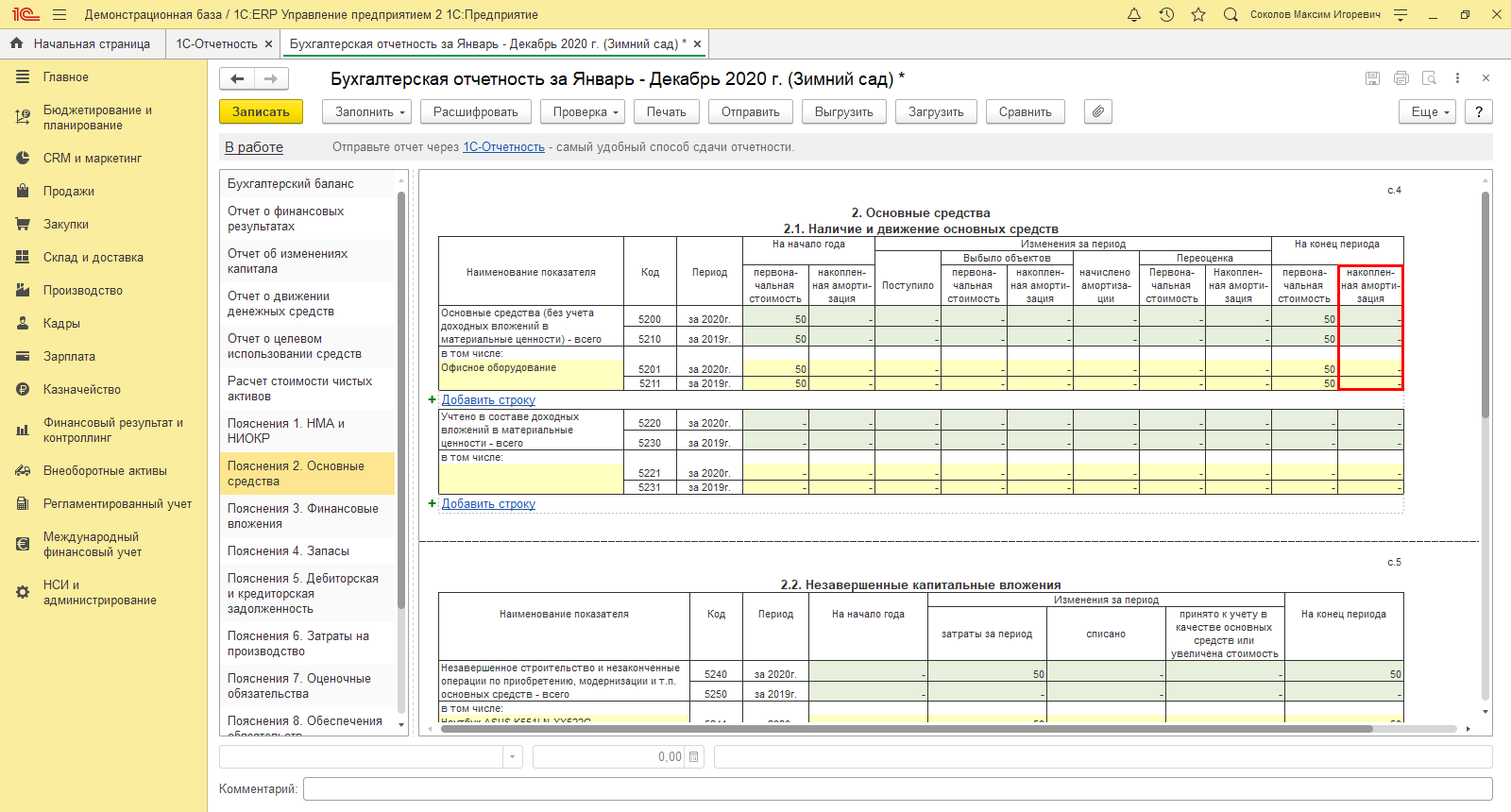

EBITDA и EBIT. Исходя из показателей МСФО, их расчет:

*EBIT = строчка 2300 «Прибыль (убыток) до налогообложения» + строчка 2330 «Проценты к уплате».

Информацию по амортизации можно найти в приложении бухгалтерского баланса – Пояснения 2. Основные средства.

Хорошо, когда EBIT в плюсе, но и это не дает гарантии ЧП, т.к. если предприятие имеет крупное долговое обязательство, итогом ее деятельности может быть и убыток.

ROA (EBIT/все активы) – коэффициент рентабельности активов (и собственных, и заемных) определяется соотношением ЧП ко всем активам предприятия, используя данные баланса. За стоимость активов берется среднегодовой показатель: данные об активах в начале и конце года/2.

ROE (ЧП/собственные активы) – в отличие от предыдущего, показывает лишь собственные средства, поэтому и дает более реальную оценку рентабельности.

Его можно определить и так:

NI/Equity*100%

Разрыв между ними может расти при росте кредитных потоков. С увеличением собственного капитала предприятия – ROE будет уменьшаться, при увеличении заемных средств – расти, а уменьшится, наоборот, ROA. Коэффициент может быть рассчитан и через расчет чистого дохода NV. Для эффективного анализа, необходимо провести изучение динамики показателей по годам.

Консультация по учету чистой прибыли в 1С

Бесплатная консультация эксперта по учету чистой прибыли и автоматизации на базе 1С

Настроим учет чистой прибыли в 1С

Профессионально настроим 1С для корректного учета чистой прибыли и других финансовых результатов

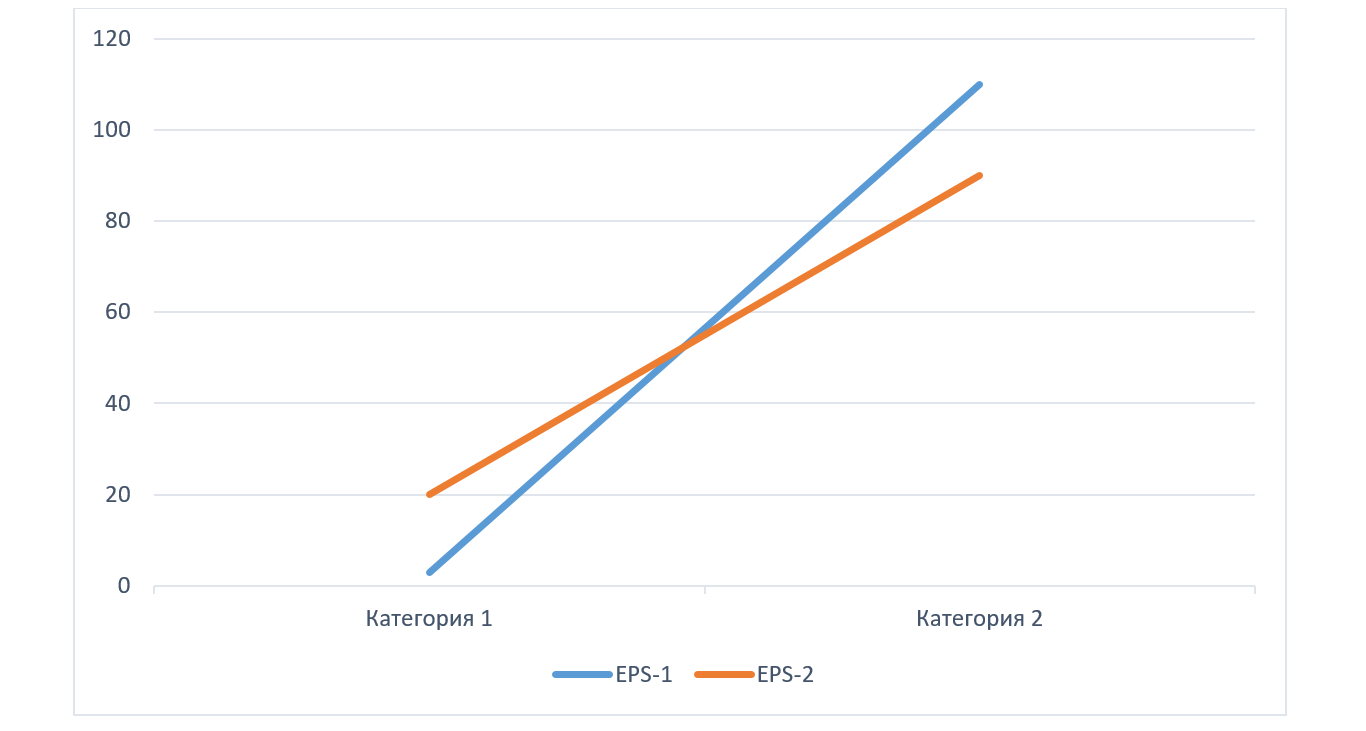

График зависимости показателей от типа источников и объема привлеченного финансирования

Здесь используется метод анализа EBIT – EPS (коэффициент прибыли на акцию).

Здесь находят объем операционной прибыли – EBIT, при которой EPS при разных источниках финансирования (собственных и заемных) будет одинакова. Ее определяют как:

EPS=((1–T)*(EBIT–I) – D)/n

- T – ставка налога на прибыль;

- I – %;

- D – дивиденды по привилегированным акциям;

- n – количество обычных акций в обращении.

EBIT или «точку безразличия» можно выразить и на графике.

Составляется равенство, с одной стороны которого определяются данные при одном источнике финансирования, с противоположной стороны – при другом.

Где, в зависимости от варианта финансирования:

- I1,2 – % платежи– 1, 2;

- n1,2 – количество обыкновенных акций – 1, 2.

После сопоставления итогов, рисуем график.

- В области выше пересечения графиков («точки безразличия») превалирует долговое финансирование и желателен рост финансового рычага.

- Под пересечением графиков – зона, где в преимуществе собственные средства.

ROS (ЧП/Выручка) – рентабельность продаж. Она определяется соотношением показателя ЧП (NI) к выручке предприятия (Sales) и отражает эффективность ее продаж:

ROS=NI/Sales

С помощью этого показателя определяется, какова прибыль с каждого вложенного рубля. Выше ROS – выше рентабельность продаж.

Модель Дюпона – DuPont Model – показывает рентабельность своего капитала фирмы, учитывающая факторы ее деятельности. Изначально она предполагала расчет влияния 2 факторов на ROA:

ROA = ЧП/Средняя величина активов = Чистая прибыль/Выручка * Выручка/Средняя величина активов

ROA=ROS*Kоб

Где (помимо прочего):

- Kоб–коэф. оборачиваемости активов.

Еще один из вариантов 2-факторной модели Дюпона:

ROE=ROA*LR

Где (помимо прочего):

- ROR – рентаб. собст. капитала;

- LR – коэф. капитализации.

3-факторная модель Дюпона при определении ROE:

ROE=ROS*Kоб*LR

Формулы ROE:

- (ЧП/Выручка)×(Выручка/Активы)×(Активы/Собст. капитал)

- (Рентаб. ЧП (NPM))×(Оборач. активов)×(Коэф. капитализации)

Инструменты информационных систем

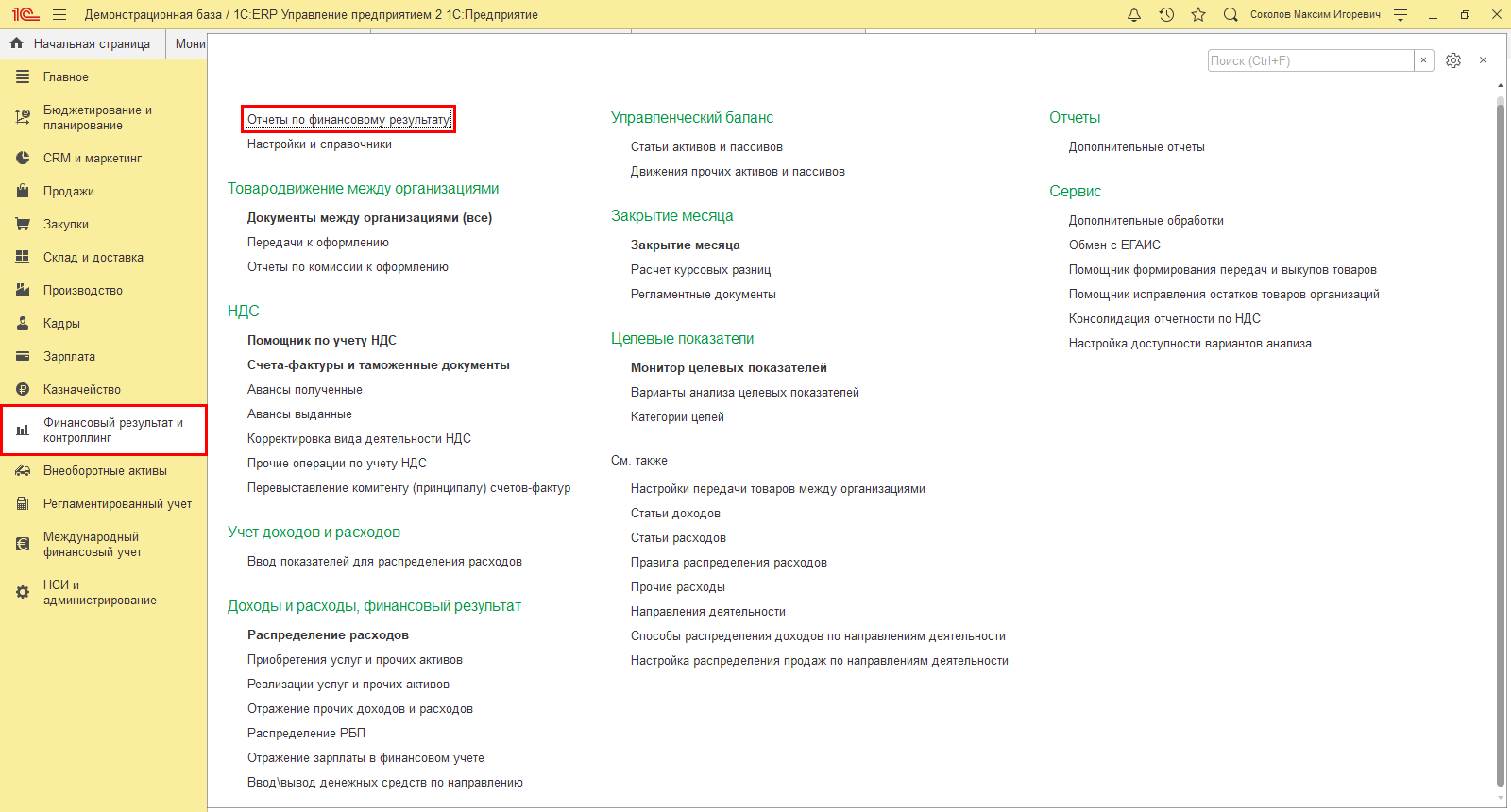

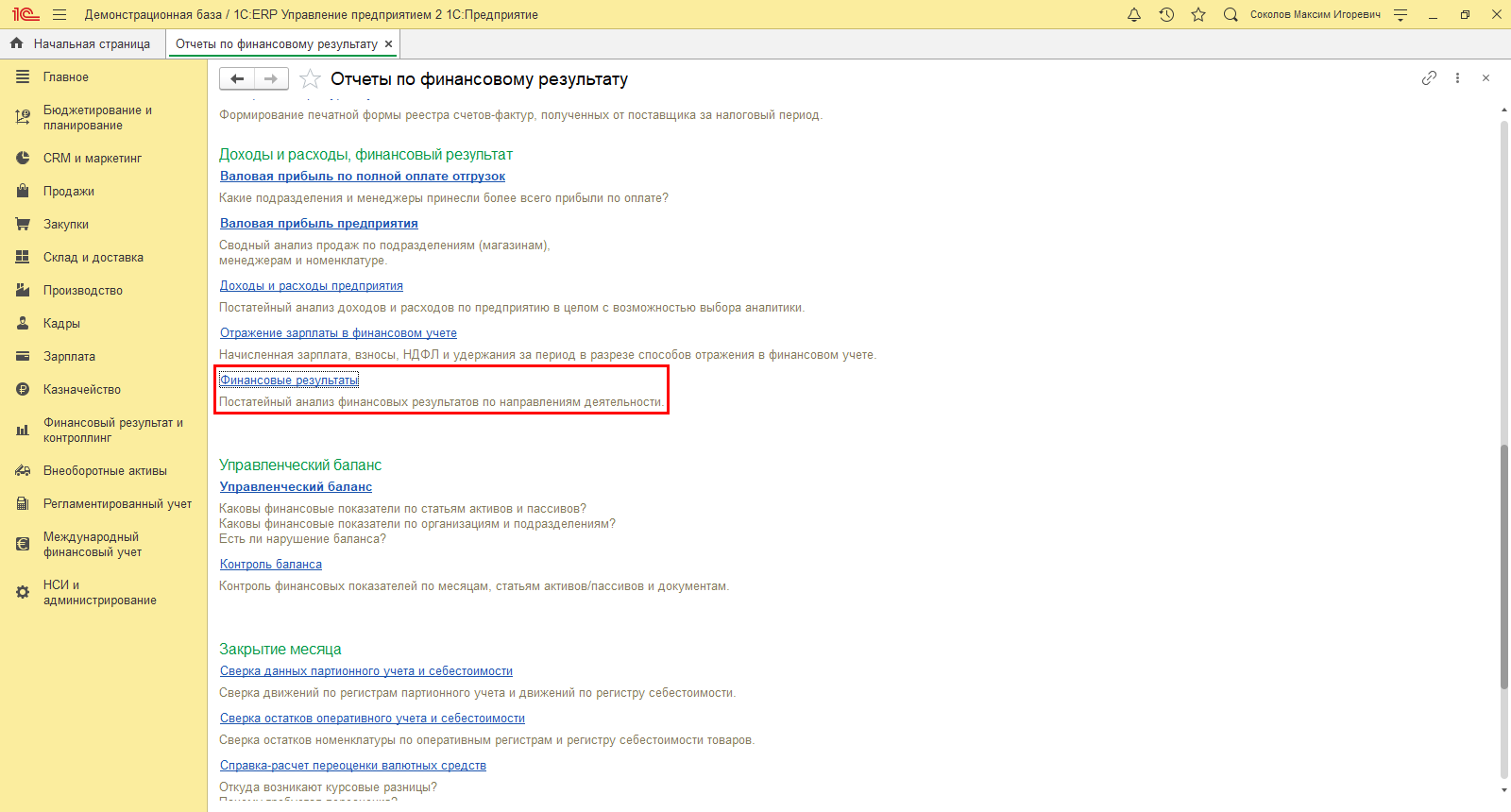

Рассмотрим, какие отчеты в информационных системах 1С помогут нам получить информацию о ЧП ее структуре. Кроме регламентированных, о которых мы писали выше, в программе 1С:ERP имеется множество аналитических отчетов, позволяющих получить информацию в разрезе показателей, рассмотреть динамику их изменения и выполнить анализ этих показателей.

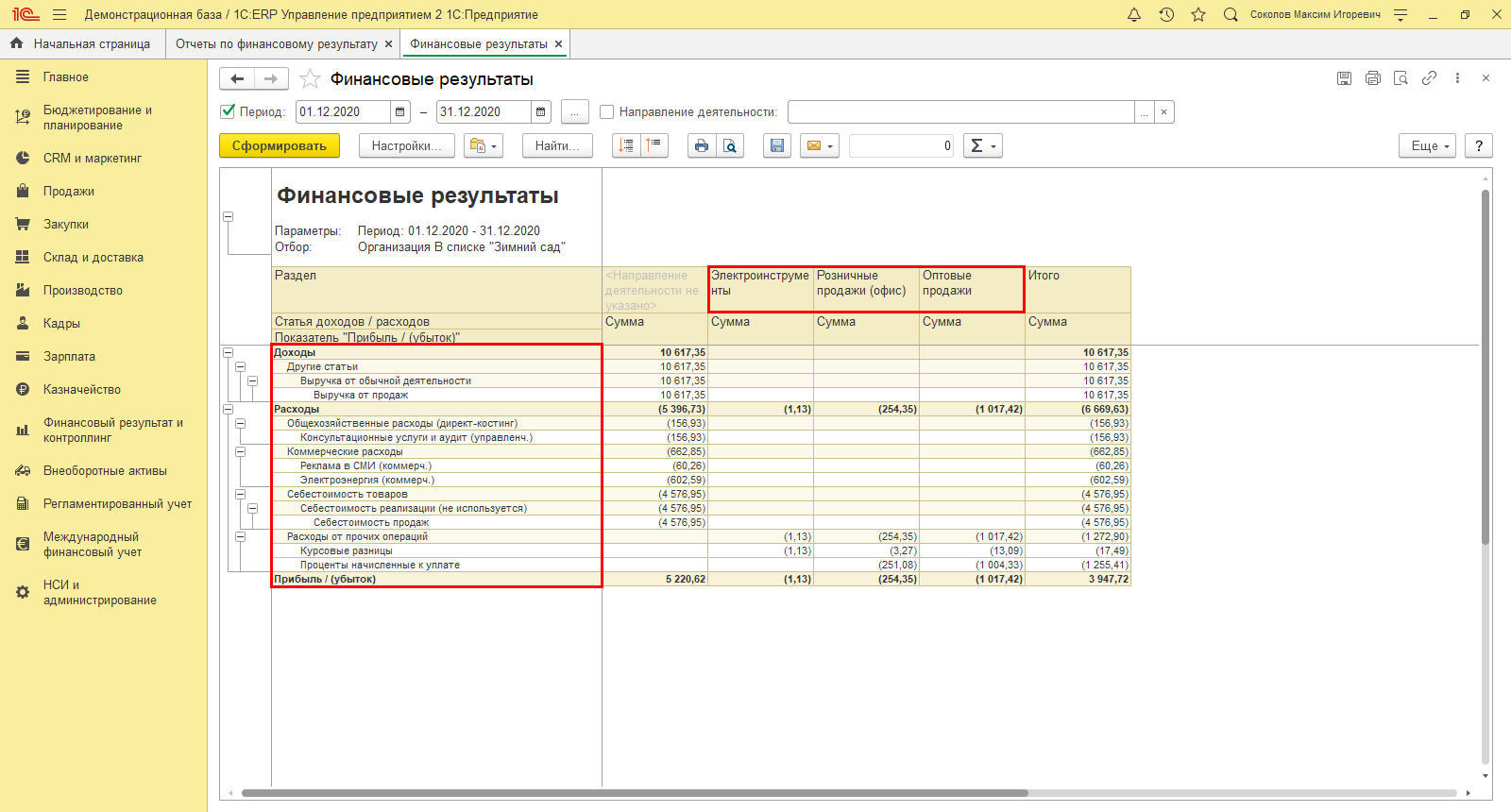

ОФР в 1С:ERP

Шаг 1. Перейдите в раздел «ФР и контроллинг-Отчеты».

Шаг 2. В подразделе «Доходы и расходы, финансовый результат» найдите и откройте искомый отчет.

Шаг 3. Выполните настройку отчета – кнопка «Настройки», установив отбор по организации ООО «Зимний сад», и нажмите «Сформировать».

Отчет сформировал структуру прибыли ООО «Зимний сад» за указанный период – 2020 год, в разрезе показателей и по направлениям его работы.

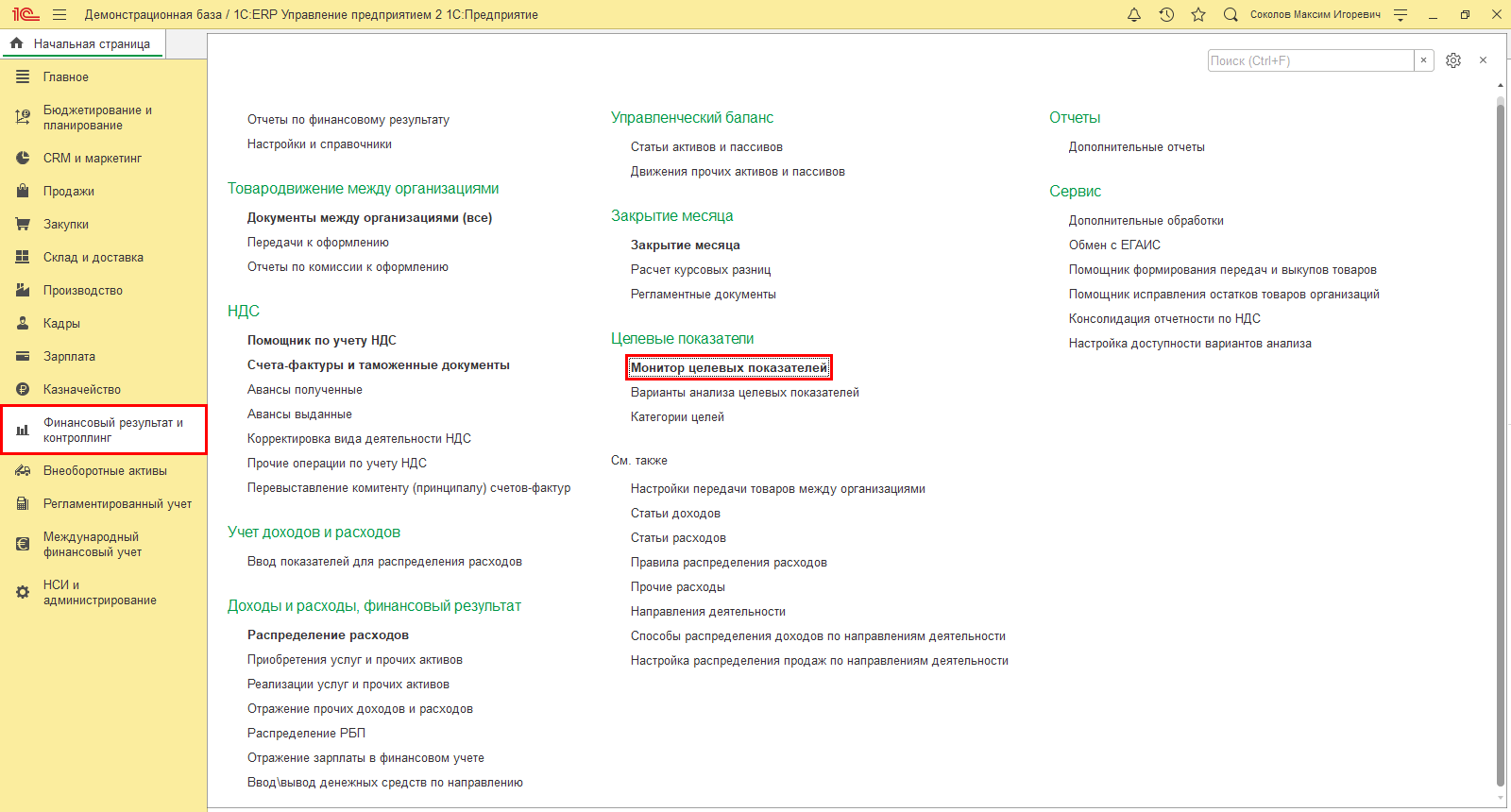

Для аналитики и контроля полученных результатов в том же разделе предусмотрен инструмент «Монитор целевых показателей».

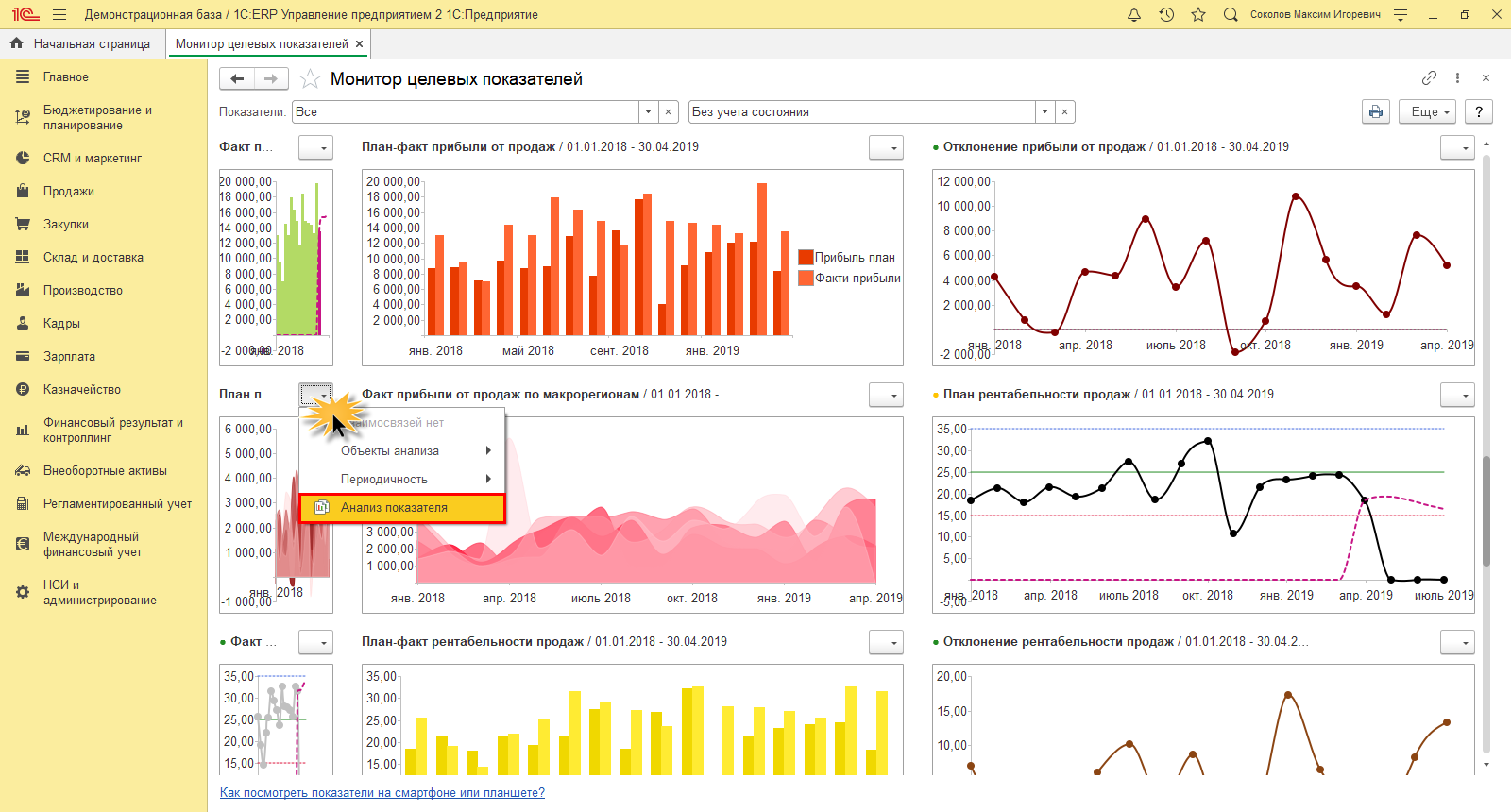

Монитор в 1С:ERP

Монитор заполняется автоматом, введенными в ERP данными для аналитики по прибыли. Нажав кнопку выбора действия, к каждому отчету можно получить детальную аналитику.

Инструмент целевых показателей позволяет:

- определить проблемные участки;

- осуществлять контроль заданных целей;

- произвести анализ показателей финансового результата для достижения цели.

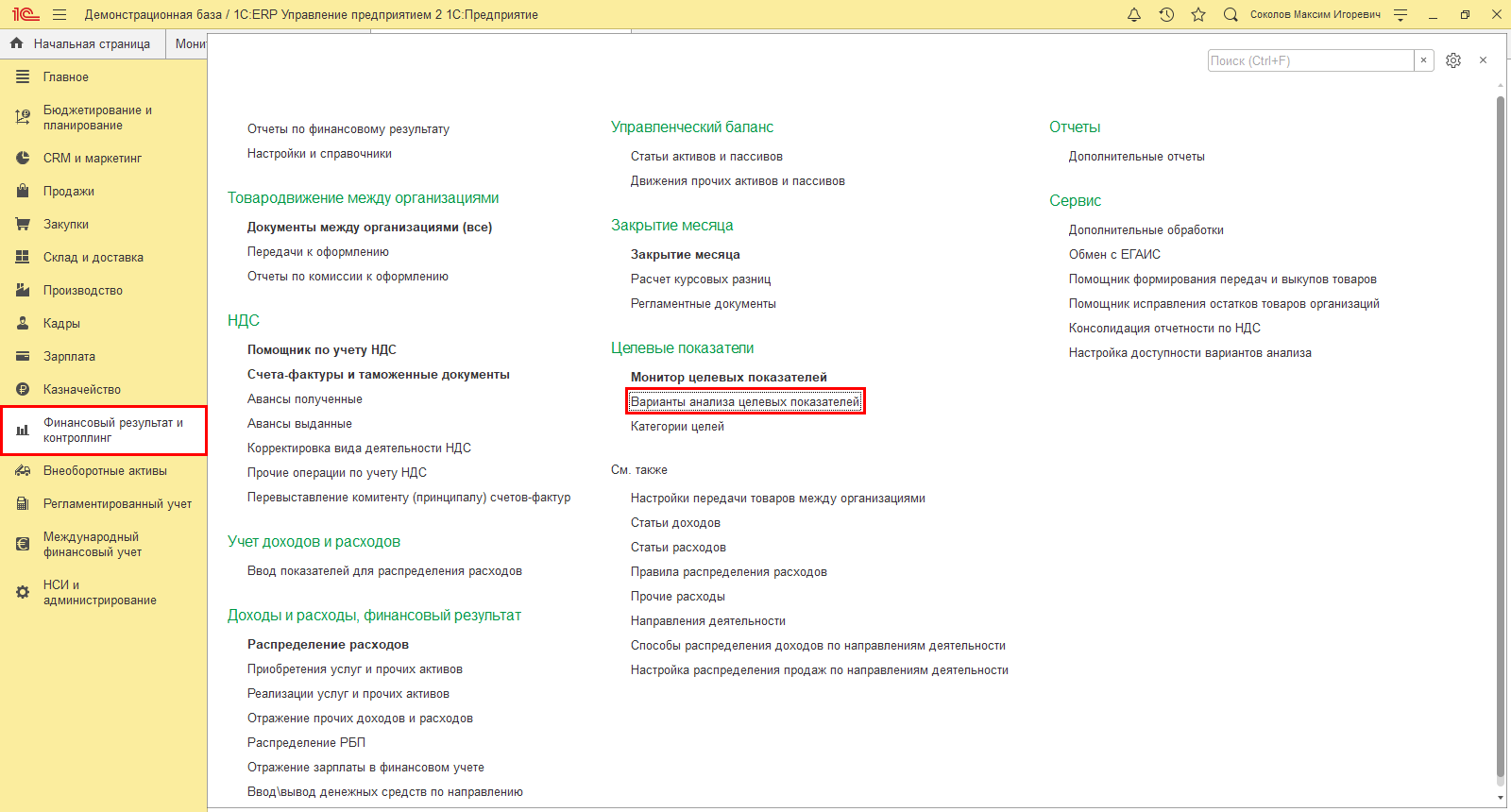

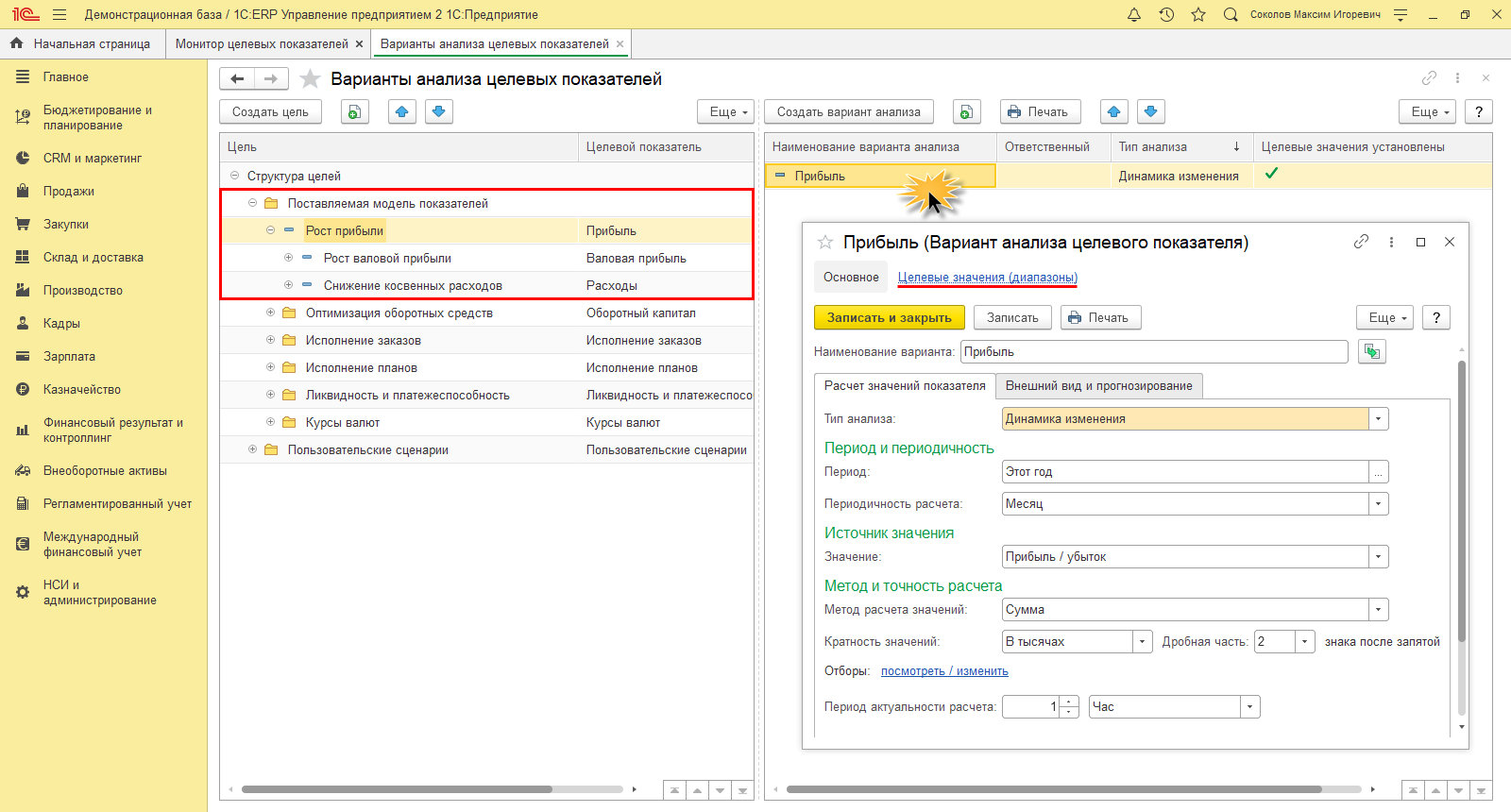

Программа позволяет пользователю формировать цели и задавать целевые показатели. Для этого предназначен справочник «Варианты анализа целевых показателей» в подразделе «Целевые показатели».

Определяя цель, пользователь может задать для нее свои подцели, выполнив которые достигается основная цель.

Так, достижение цели «Рост» прибыли для ООО «Зимний сад» происходит за счет заданной подцели «Рост валовой прибыли» и «Снижение косвенных расходов». Создав цель, нажатием одноименной кнопки пользователь задает для нее настройку – «Создать вариант анализа». В программе 1С:ERP уже заложены предопределенные варианты анализа, с возможностью настройки «под себя». Нажав гиперссылку «Целевые значения (диапазоны)», задаются параметры цели, подцели.

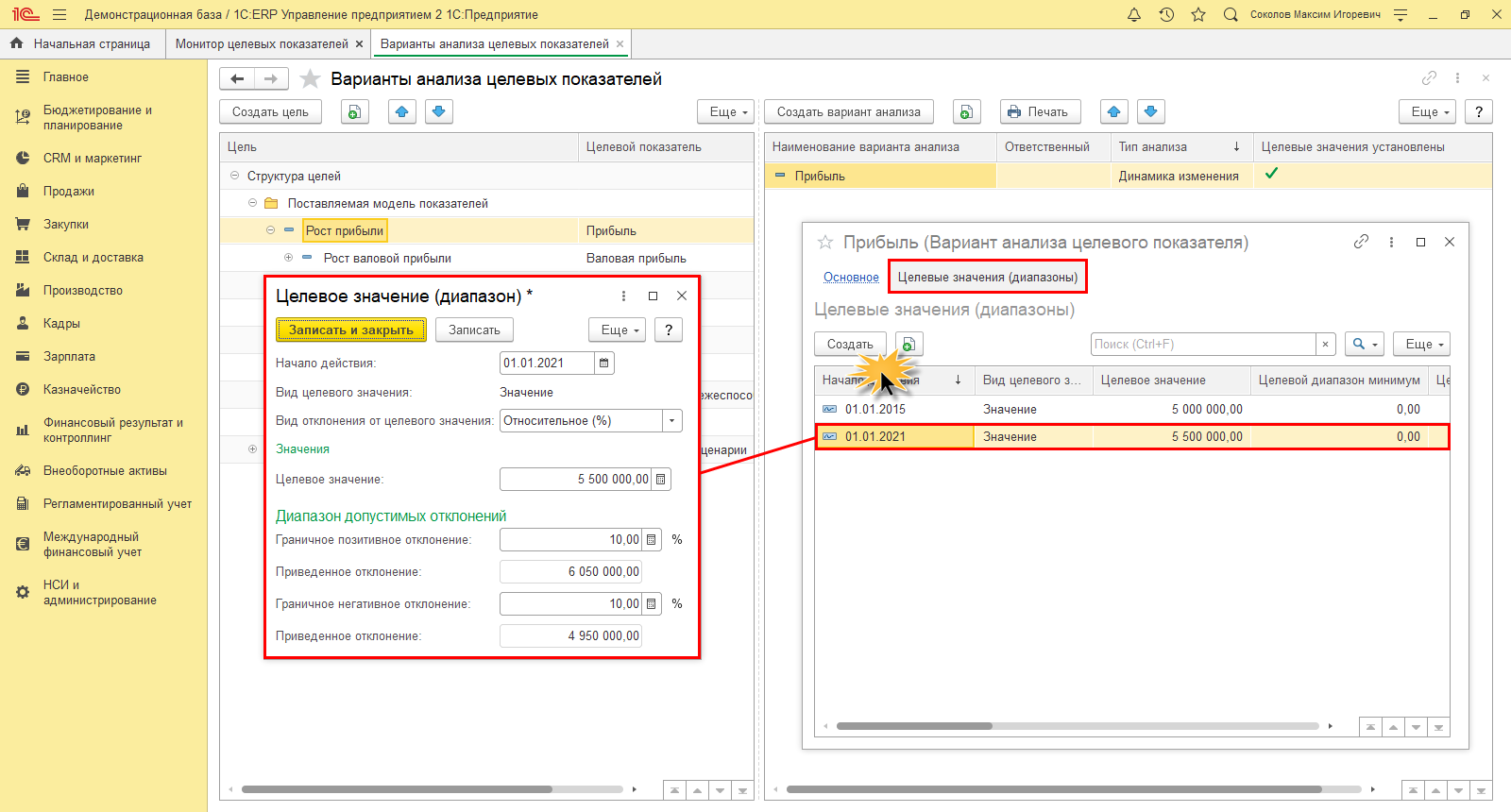

Задается целевое значение и возможное «позитивное» и «негативное» отклонение от цели в процентах.

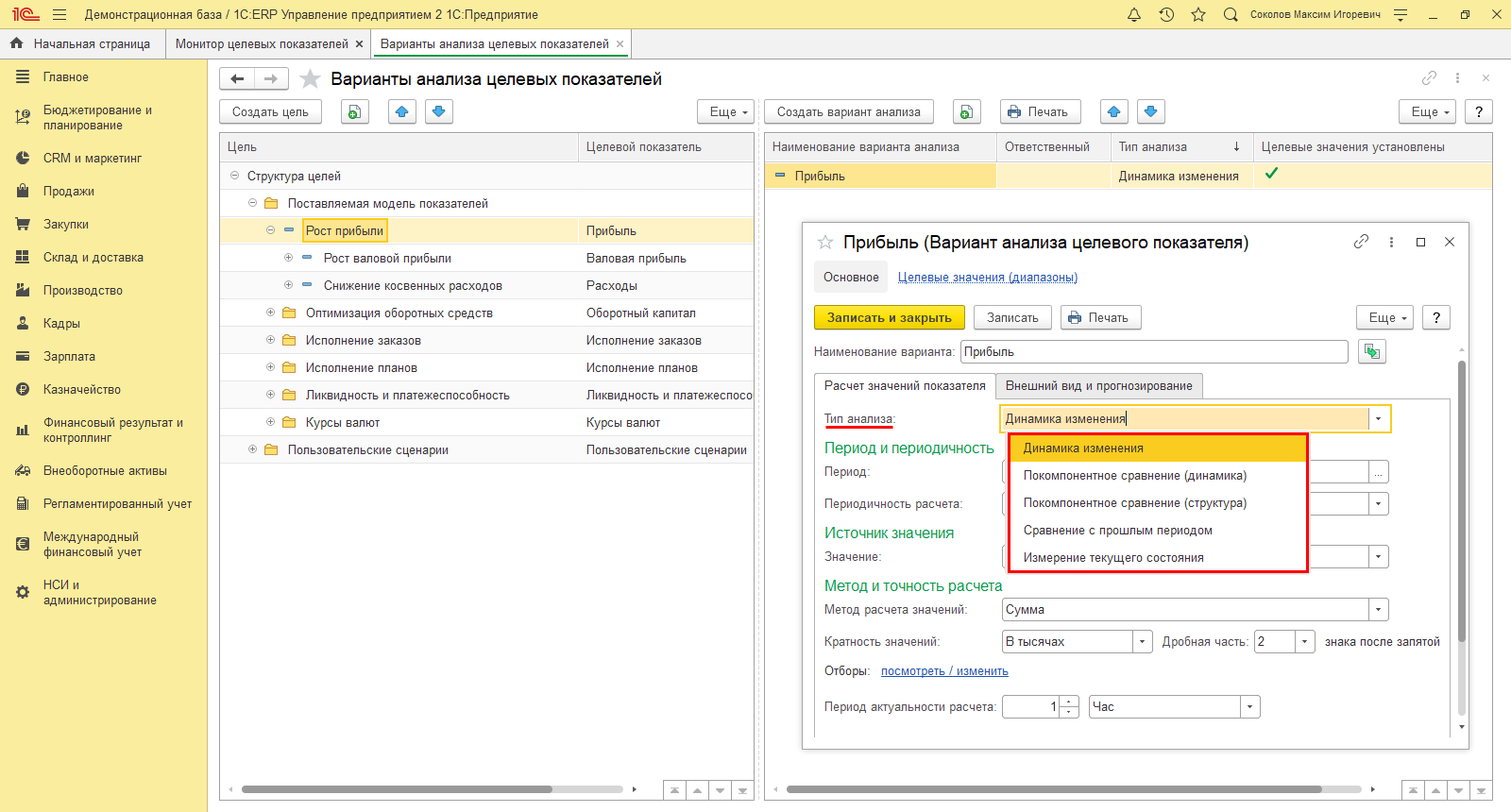

Создавая свои варианты для анализа показателей, пользователь может задать типы анализа:

- «Динамика изменения»;

- «Покомпонентное сравнение (динамика)»;

- «Покомпонентное сравнение (структура)»;

- «Сравнение с прошлым периодом»;

- «Изменение текущего состояния».

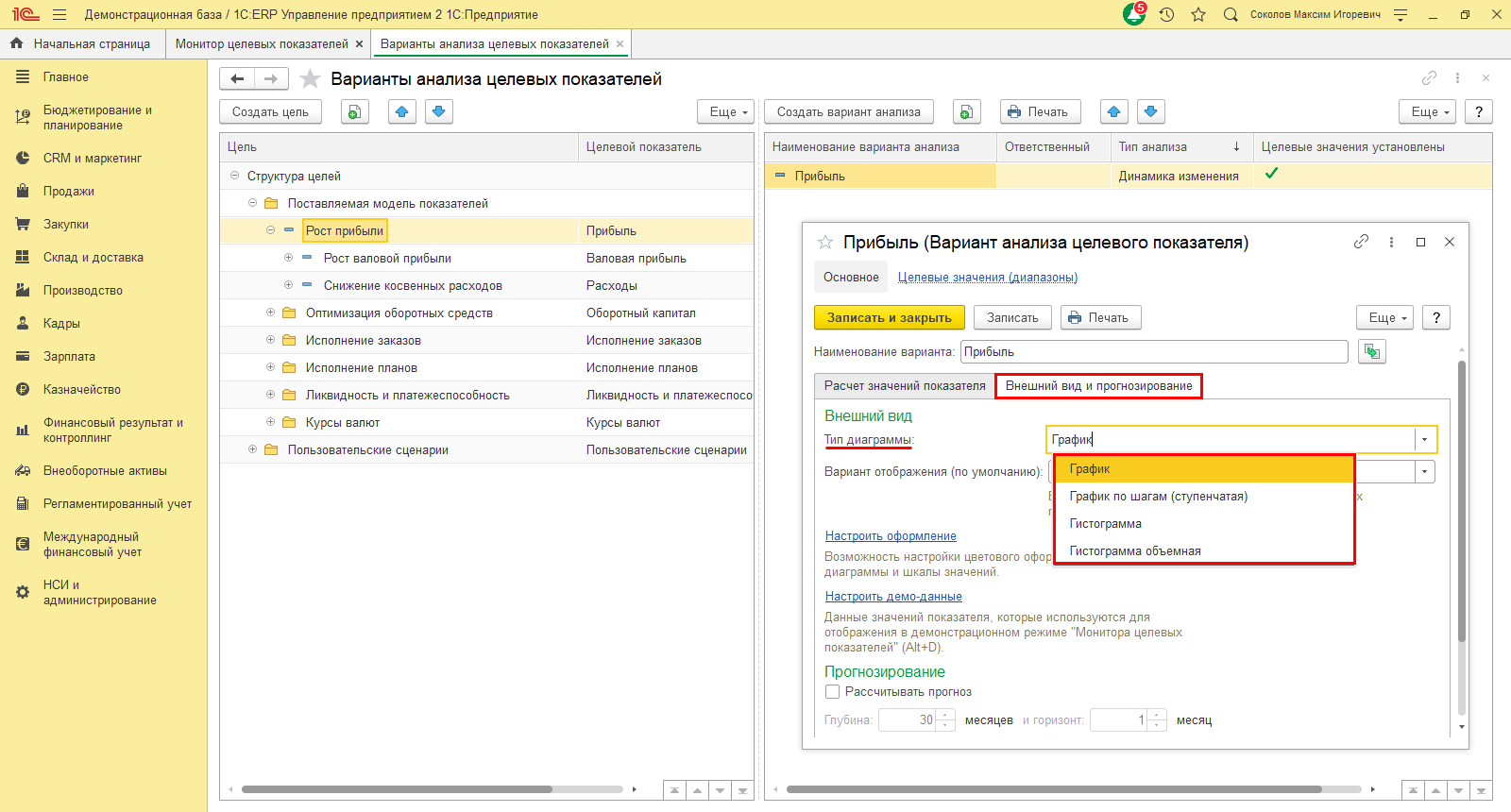

На вкладке «Внешний вид и прогнозирование» пользователь может задать тип диаграммы:

- «График»;

- «График по шагам (ступенчатая)»;

- «Гистограмма»;

- «Гистограмма объемная».

Здесь же можно задать вариант отображения данных и дополнительно настроить оформление.

Для каждого показателя можно задать сколько угодно аналитических вариаций.

Конфигурация 1С:Управление холдингом имеет множество инструментов для проведения структурного фин.анализа. Отчеты помогают пользователю получить наглядную картину о состоянии бизнеса, увидеть их динамику и детализацию не только в таблице, но и в графическом виде.

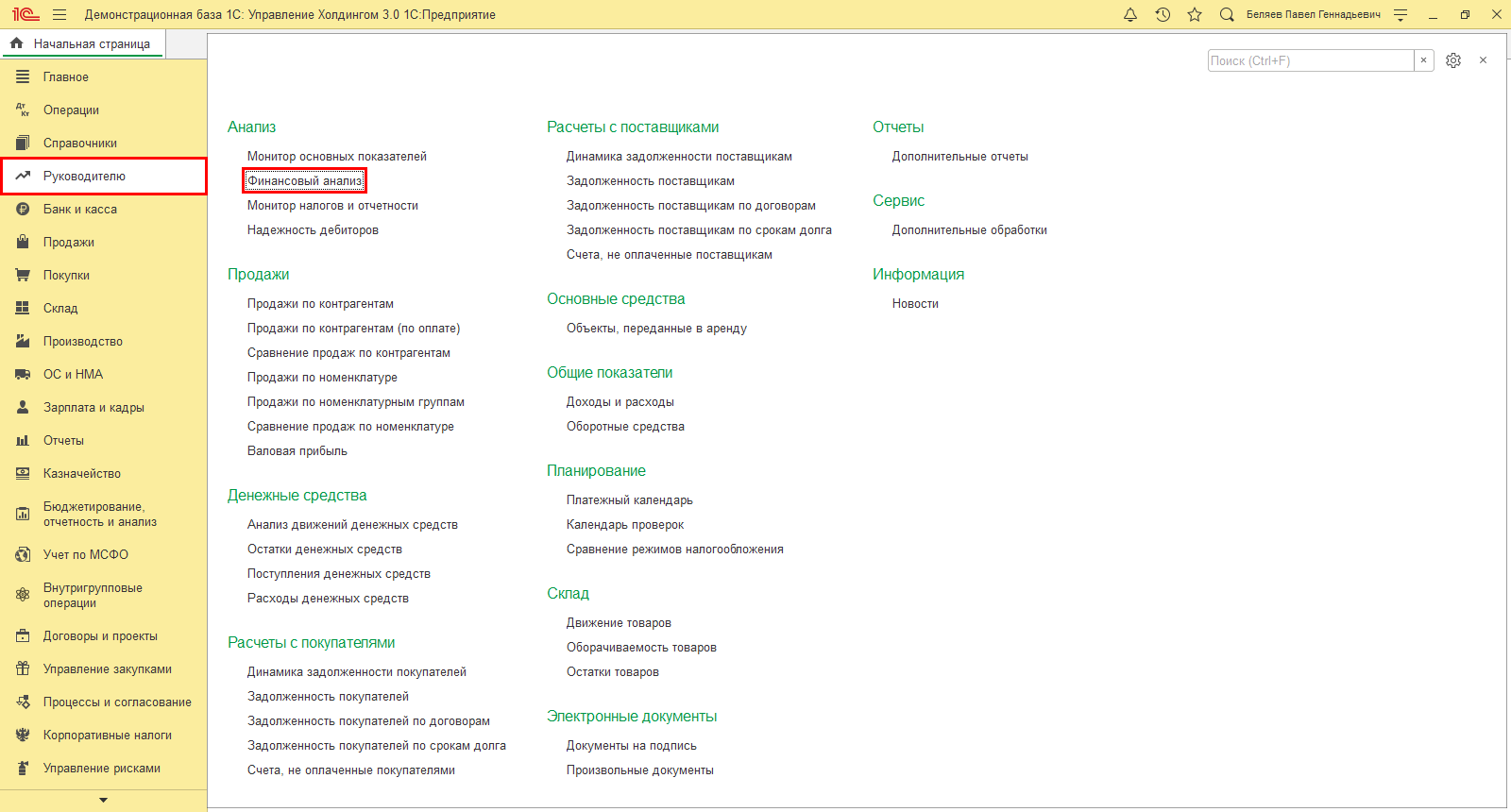

Шаг 1. Перейдите в раздел «Руководителю-Фин.анализ».

Шаг 2. Укажите дату получения данных, выберите организацию (в нашем примере – ТК Мегаполис АО) и нажмите «Сформировать».

Отчет формирует информацию по разделам, которые мы подробно рассмотрим далее.

В разделе «Главное» представлены данные по АО «Мегаполис» по состоянию на 31.12.2020 г. Отчет включает не только общие суммы по работе предприятия, но и данные по ликвидности и рентабельности.

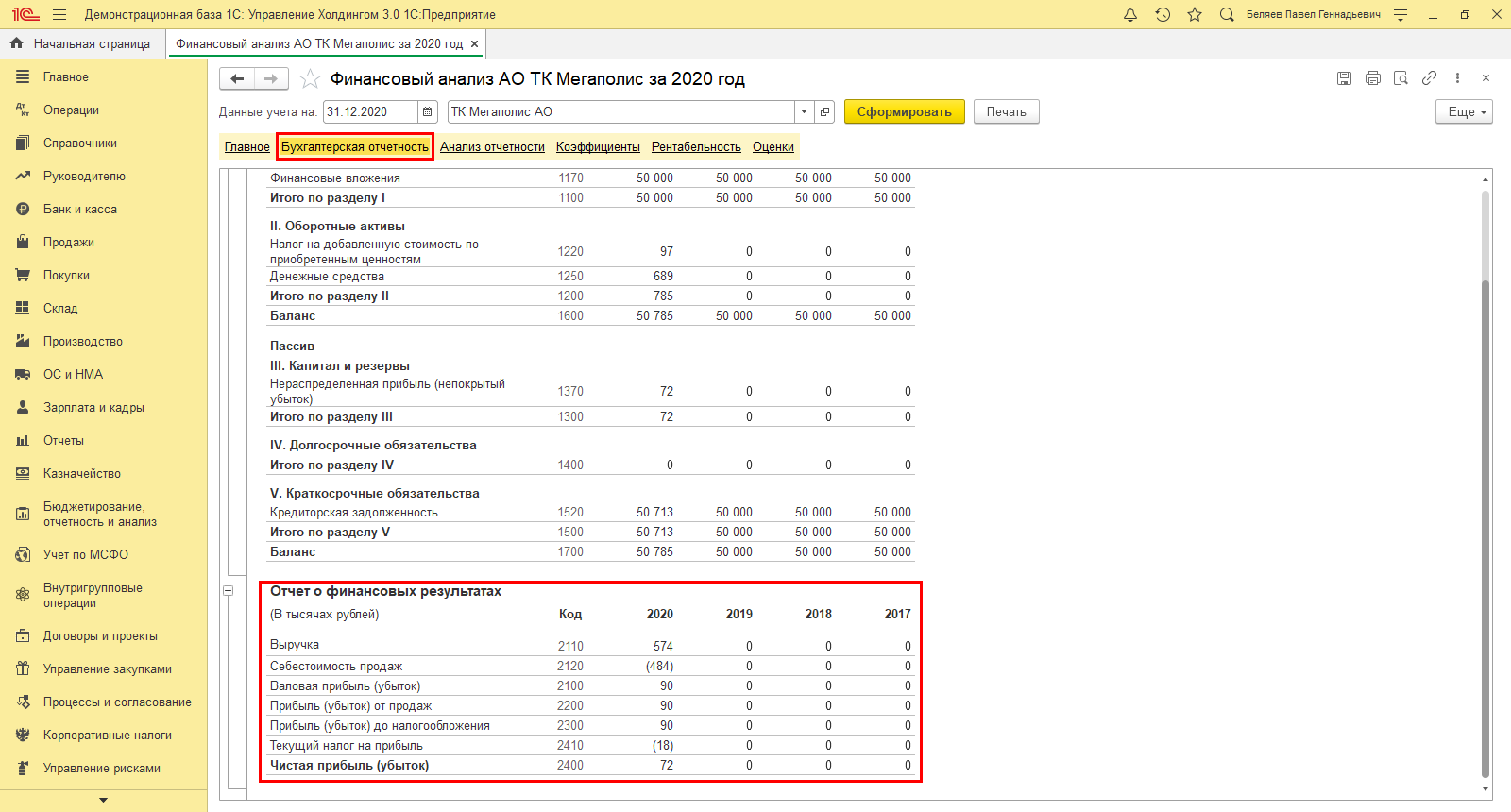

Раздел по Бух.отчетности отражает баланс за 4 года. Полученные данные позволят наглядно сравнить показатели, формирующие ЧП АО «Мегаполис».

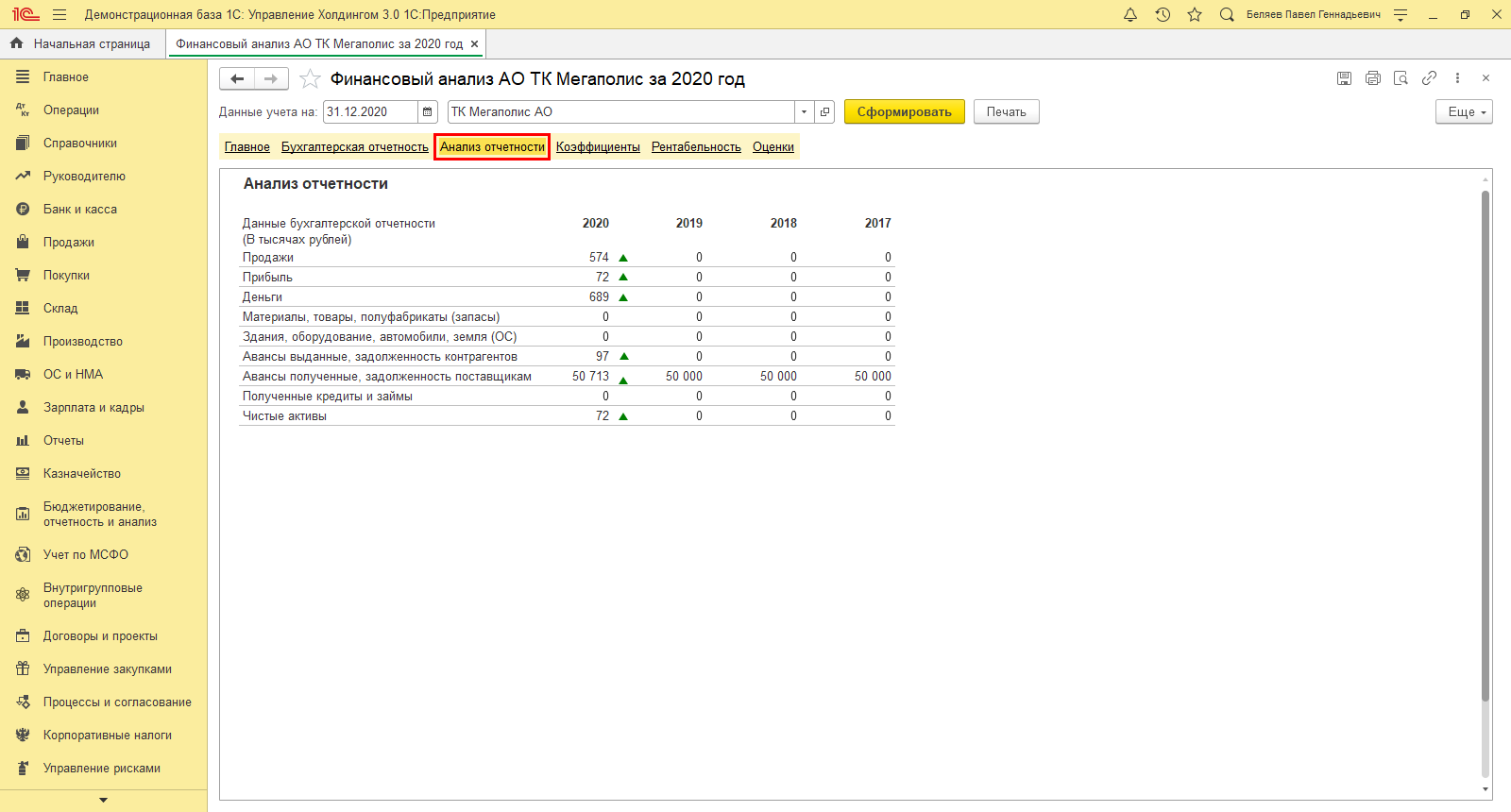

Раздел «Анализ отчетности» отражает активы предприятия как за отчетный год, так и за предшествующие.

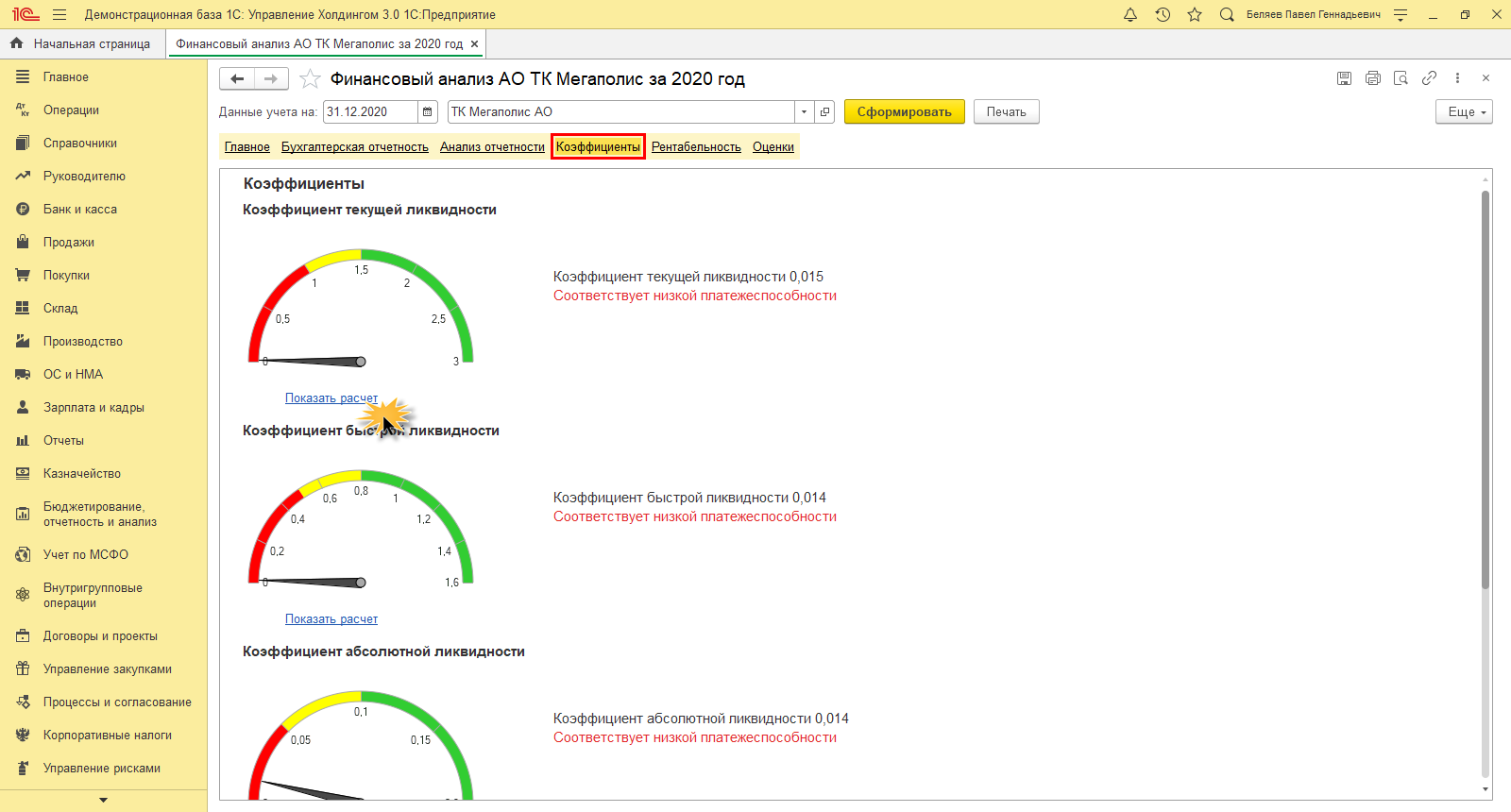

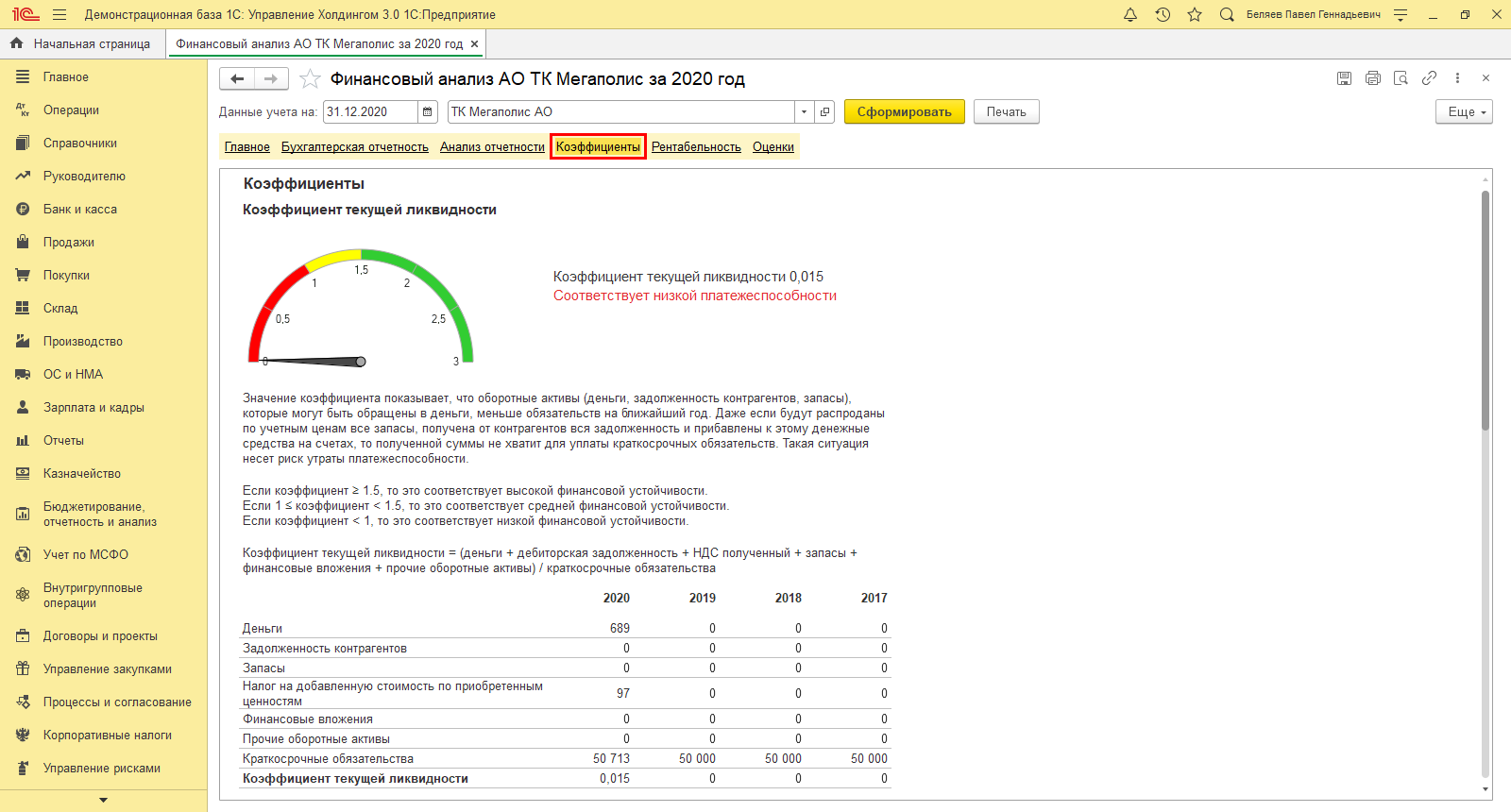

Раздел «Коэффициенты» дает возможность оценки в разрезе текущей, быстрой и абсолютной ликвидности и по наличию собственных средств. Нажав ссылку «Показать расчет», пользователь получает детальную информацию по выбранному показателю.

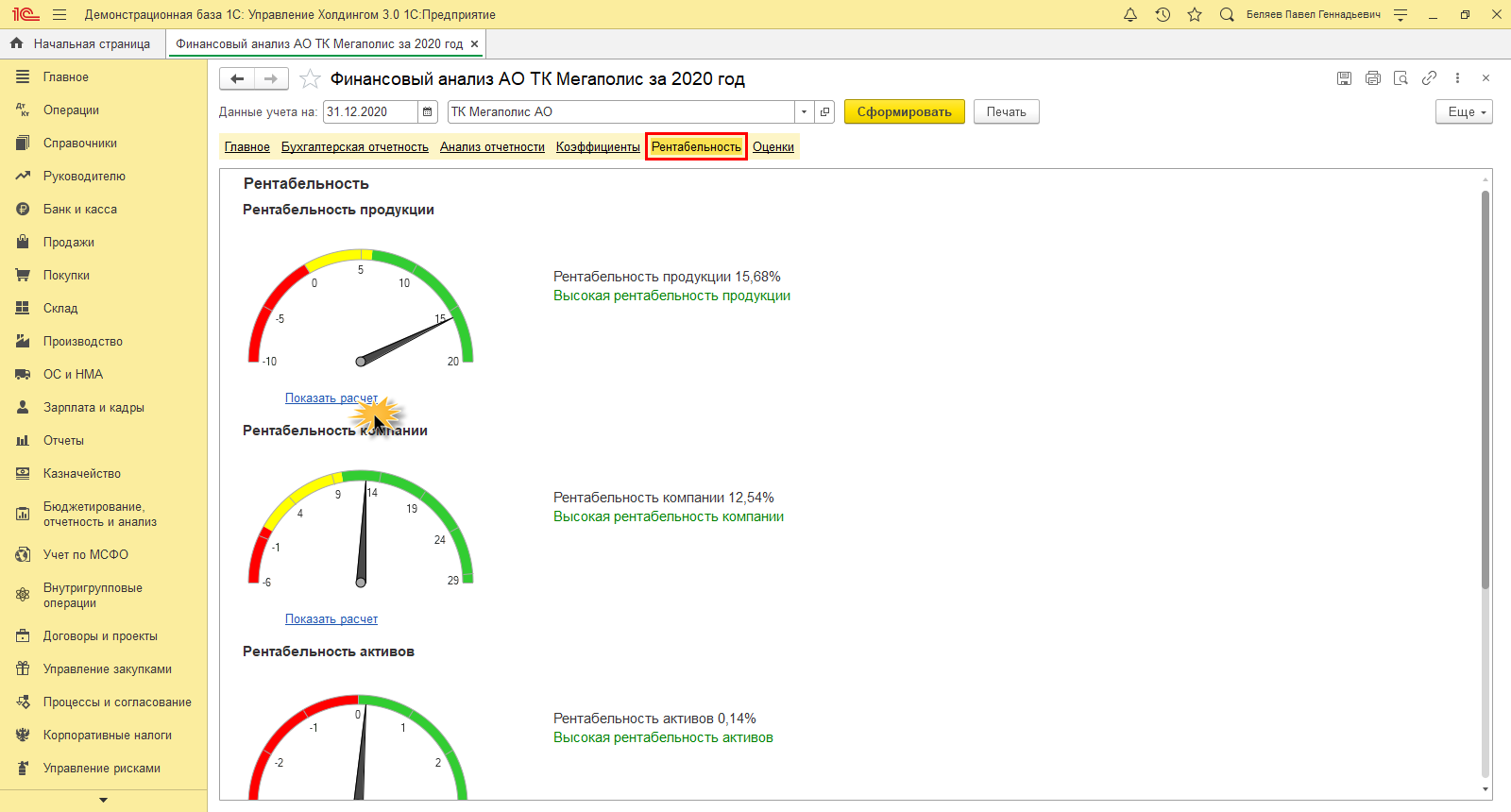

В разделе «Рентабельность» показывает оценку в разрезе продуктов, организации, активов и продаж. По одноименной гиперссылке выводится расчет.

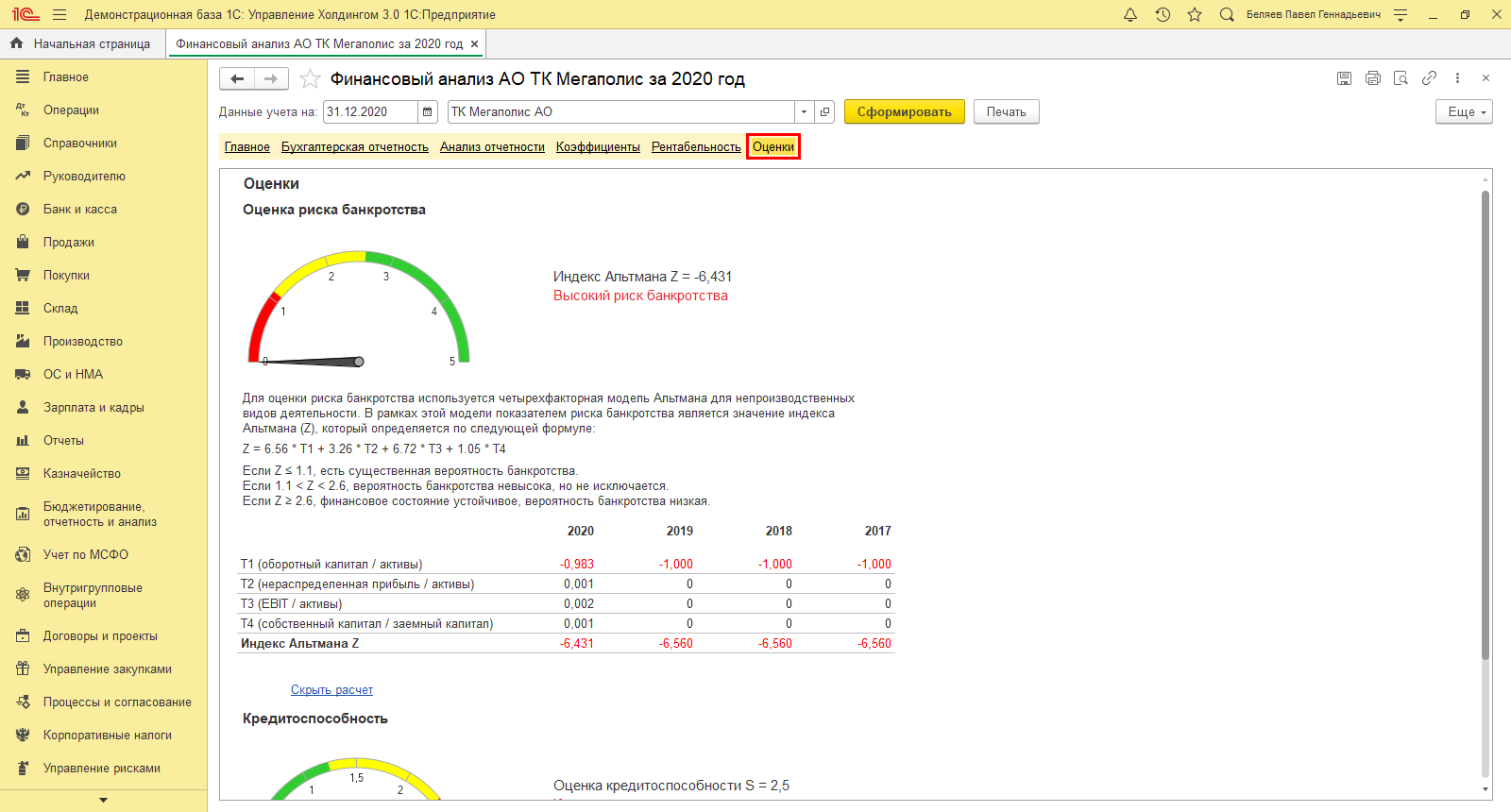

В разделе «Оценки» пользователь видит результаты многофакторного анализа рисков банкротства и некредитоспособности.

Кроме специализированных аналитических отчетов пользователь может прибегнуть к регламентированной отчетности и стандартным отчетам в одноименном разделе.

Как мы увидели, 1С:ERP и 1С:УХ помогает топ-менеджменту повышать работоспособность бизнеса, увеличивать сумму чистой прибыли, выявляя факторы, влияющие на размер чистой прибыли, и воздействуя на составляющие чистой прибыли, повышать чистую прибыль за год до уровня ожидаемой чистой прибыли. Благодаря аналитике программ 1С пользователь получает различную информацию, объединенную в один отчет. Оперативная оценка показателей прибыли дает возможность своевременно оценить ситуацию, выявить «узкие места» и предотвратить отрицательную динамику развития компании.

Источник: wiseadvice-it.ru

Виды доходов

В понятии дохода нет ничего сложного. Каждый сможет ответить на вопрос «что значит доход?». Но нам нужно определить, какие виды доходов существуют, потому что это важное понятие не только для любого предпринимателя, но и для каждого человека.

Доходом могут считать как деньги, так и материальные ценности.

Получать доход может физлицо, юрлицо и государство.

Говорить сложными и сухими экономическими понятиями мы не будем, поэтому постараемся перевести всё на язык простых смертных.

В экономике доходом будет считаться то, что остаётся после деятельности лица, которая заключается в определённом труде и затратах на его осуществление.

Также можно сказать, что доход – это те средства, которые лицо может потратить и это никак не отразится на его экономическом состоянии.

С точки зрения бухгалтерской науки, доходом будет рост прибыли после определённых действий с активами. Опять же за конкретное время.

Источники дохода

- Трудовой. Его также называют заработанным доходом. Здесь всё просто – это «награда» за конкретную выполненную работу.

- Незаработанный. Доход, который принесут природные ресурсы или рента.

Виды дохода

Основное, что нужно понять, спрашивая о вариантах дохода – критерии оценки могут быть разными, а соответственно и классификация будет не одна.

Виды по тем, кто доход получает:

- Государственные. Такие доходы идут в бюджет страны. Источники – все возможные.

- Доходы компании. Поступления могут быть как в виде финансов, так и в виде имущественных доходов.

- Доходы от торговой деятельности. Здесь объяснять не нужно. Средства от продажи чего-либо. Получает продавец.

- Доходы населения. Те, что получают граждане в финансовом эквиваленте. Это может быть и заработная плата, стипендиальные выплаты, пособия и так далее.

Факторный доход

Такой вид дохода получается при использовании факторов или ресурсов производства.

Но возникает вопрос, что имеется под факторами производства. Основной – это труд. С помощью труда можно получить доход по зарплате. Поправка – если вы предприниматель, то доход от бизнеса не будет являться вашей з/п, а соответственно, он не будет относиться к факторному доходу. Тоже самое касается рента и проценты по депозиту.

А вот смешанный доход от сельхоз деятельности будет попадать в эту классификацию.

Номинальный доход

Этим термином называется сумма финансовых средств человека в конкретном периоде времени, которая будет использована для покупки чего-либо по цене, характерной для этого периода. Обычно используется, чтобы описать доход без учёта таких факторов как налоги и изменения в ценах.

Реальный доход

Описывается он конкретным набором благ, которые может позволить купить себе человек исходя из номинального дохода. Описывает покупательскую способность в ценах на конкретный период времени. Ну и соответственно, реальный доход описывает номинальный доход, но при этом учитываются все изменения в тарифах, налогах, ценовой политике.

Другие виды дохода

Линейный доход

Характерен для традиционного вида бизнеса, то есть торговли, сферы услуг и остального. Подразумевает, периодичность. То есть, если человек работает в компании месяц, он получает з/п единожды, если год – двенадцать раз. Если человек работает на заводе со сдельным видом оплаты труда, то за одну делать он получает одну сумму, за сто деталей – такую же сумму, умноженную на сто.

Валовый доход

Это общий доход от операций реализации товара, процентов, дивидендов и других возможных источников. Обычно применяется к государству в общем.

Личный доход

Деньги, которые поступают в распоряжение конкретного лица. К личному можно отнести помимо собственно заработной платы, любые дивиденды, проценты и так далее. Личный доход позиционируется как важная составляющая при оценке доходов семьи в целом. Этот показатель применяется для формирования поведения фирм на рынке.

Совокупный доход

Эта общая прибыль от всех возможных источников за определённый отрезок времени. При его вычислении не используется градация источников.

Внереализационный доход

Это доход в процессе

- Реализации продукта

- Участия в долевом деле

- Инвестирования

- Операций с валютой

- Штрафов

- Аренды

- Патентных операций

- Кредитования

- Использования бесплатных услуг

- При переоценке имущества …

Пассивный доход

Поступает даже в тех ситуациях, когда для этого не прилагаются никакие усилия со стороны получателя. Например, это может быть прибыль с активов.

Активный доход

В противовес пассивному приобретается путём определённых действий за конкретное время. Это и заработная плата человека, и доходная часть от рабочего процесса по найму, и «шабашка». Обычно бывает за конкретное действие. Одним из плюсов считается возможность получить быстрый доход за конкретную деятельность.

Немного о расчётах

Чистый доход вычисляется с помощью вычитания из полученных денег статью затрат, послуживших для производства и реализации конкретного продукта.

Чистый дисконтировнный доход. Берётся вся сумма расходов и вычитается из всей суммы приходов на конкретный момент времени.

Операционный доход. Это валовая прибыль за вычетом операционных расходов.

Пример:

Предприниматель купил товара на 400 тысяч рублей. А потратил на ЖКХ, аренду помещений, уплату налогов и зарплатный фонд 200 тысяч рублей. При этом товар удалось продать на сумму 800 тысяч рублей.

Вычисляем чистый доход: 800 тыс. – 400 тыс. – 200 тыс. = 200 тыс.

Значит, прибыль предпринимателя составит 200 тысяч рублей.

Что влияет на изменения дохода

- Уровень менеджмента в компании.

- Экономическая грамотность управляющего.

- Использование энергосберегающих носителей.

- Профессионализм штата.

- Цена закупки.

- Ассортимент.

- Объёмы товара.

- Наценка.

- Сервис.

Источник: businessmens.ru

Что такое прибыль предприятия: определение и виды, формулы расчета

Здравствуйте, друзья! Если вы откроете устав любого коммерческого предприятия, то увидите, что главной целью его создания и работы является получение прибыли – важнейшей экономической категории. Этот термин, в основном, используют руководители, экономисты и бухгалтера. Но и для обычного человека без экономического образования он может быть полезен, например, в инвестициях.

В статье разберем, что такое прибыль простыми словами, какой она бывает и как формируется. В отдельную главу выделим материал, который будет интересен инвесторам.

Понятие и функции

- с ее помощью предприятие оценивает эффект от своей деятельности, он может быть положительным (чем больше, тем лучше) и отрицательным;

- служит источником дальнейшего развития – реализация инвестиционных проектов и социальных программ, поощрение работников, выплата дивидендов акционерам и пр.;

- является базой для начисления налога на прибыль, т. е. пополняет бюджет РФ;

- рост прибыли отдельно взятого предприятия приводит к росту национальной экономики в целом;

- служит ориентиром для инвестора при принятии решения о покупке акций того или иного эмитента.

Это абсолютный показатель, измеряется в денежных единицах (в рублях для российской отчетности, некоторые публичные предприятия составляют отчет по международным стандартам в долларах США). Оценивать деятельность предприятия по нему лучше в динамике за 3 – 5 лет.

На мой взгляд, у этого экономического показателя есть существенный недостаток – он не показывает, какой ценой он был достигнут, идет всего лишь констатирует факт, что компания заработала определенную сумму денег.

Рассмотрим пример. Предприятие “Кузькины сладости” получило по итогам года 1 млн руб. чистой прибыли. Это много или мало? Наверное, если это небольшой семейный бизнес с ориентиром на один регион, то результат очень хороший. На эти деньги владелец может расширить производство или выплатить работникам премию.

А теперь представим, что условный Газпром получил все тот же 1 млн руб. по итогам года. А это как расценивать? Как полный провал и трагедию для владельцев, акционеров и государства.

Здесь хорошо видно, что прибыль показывает эффект, но не эффективность. Для оценки эффективности служат другие экономические показатели. Например, рентабельность, которая как раз позволит определить, сколько заработала компания на каждый рубль вложенных средств. По ней можно сравнивать между собой результаты деятельности предприятий одной отрасли или оценивать эффективность по сравнению со средним значением по отрасли.

Виды прибыли на предприятии

В зависимости от того, какие именно доходы и расходы учитываются при расчете, различают несколько видов или уровней формирования прибыли. Лучше всего это представлено в Отчете о финансовых результатах, который обязана составлять любая компания, находящаяся на общей системе налогообложения:

Выделяют 4 вида прибыли: валовая, от продаж, до налогообложения и чистая. Иногда случается так, что предприятие имеет валовую прибыль, но к концу отчета оно подходит с отрицательным результатом. В итоге, бюджет недополучает налог, а компания – денег на дальнейшее развитие. Все дело в промежуточных статья, одни из которых увеличивают доходы, а другие затраты.

Валовая прибыль

Валовая прибыль = Выручка – Себестоимость

Выручка состоит из денежных потоков, которые поступили на расчетный счет или в кассу предприятия после осуществления его основной деятельности, т. е. после реализации товаров, работ и услуг.

Себестоимость – это денежная оценка затрат на производство и реализацию товаров, работ и услуг. У каждого предприятия она разная, включает свой уникальный набор статей.

Условно можно назвать:

- материальные затраты (сырье, материалы, топливо, энергия и пр.);

- затраты на оплату труда всех категорий работников;

- отчисления с заработной платы работников в фонды социального и медицинского страхования, пенсионный фонд, на страхование от несчастных случаев;

- амортизация основных фондов (денежное выражение износа машин и оборудования, зданий и сооружений, транспортных средств и пр.);

- прочие затраты.

Для торговых предприятий себестоимость, в основном, состоит из цены, которую магазины заплатили поставщикам товаров. У производственных предприятий наибольший удельный вес занимает статья материальных затрат. Есть более материалоемкие компании, есть менее материалоемкие.

Прибыль от продаж

Прибыль от продаж = Валовая прибыль – Коммерческие расходы – Управленческие расходы

Коммерческие расходы могут включать такие статьи, как:

- упаковка и доставка продукции до станции отправления,

- погрузо-разгрузочные расходы,

- представительские расходы,

- затраты на рекламу,

- комиссионные расходы посредникам.

Управленческие расходы:

Прибыль до налогообложения

Прибыль до налогообложения = Прибыль от продаж + Доходы от участия в других организациях + Проценты к получению – Проценты к уплате + Прочие доходы – Прочие расходы

Расшифровка статей в формуле:

Чистая прибыль

Финальный уровень – чистая прибыль. Получается путем вычитания из прибыли до налогообложения налога на прибыль. Общий размер налога в 2021 г. равен 20 %:

- 3 % – в федеральный бюджет РФ;

- 17 % – в региональный бюджет субъекта РФ.

По уплате налога есть льготы. Из последних нововведений: от уплаты 17 % в региональный бюджет освобождены предприятия, которые работают в сфере информационных технологий при соблюдении ими определенных условий.

Чистая прибыль – это те деньги, которые остаются в распоряжении предприятия и могут расходоваться на различные цели.

Например:

- Производственное развитие: проведение научно-исследовательских работ, природоохранных мероприятий, затраты на финансирование инвестиционных проектов и пр.

- Социальное развитие: проведение спортивных и оздоровительных мероприятий, удешевление питания, предоставление безвозмездной материальной помощи, оплата услуг негосударственного пенсионного фонда, добровольного медицинского страхования и пр.

- Поощрение работников: выплаты вознаграждения по итогам работы за год, единовременное поощрение работников за выполнение особо важных заданий, оплата дополнительных отпусков и пр.

- Выплата дивидендов по акциям.

Виды прибыли в инвестициях

Инвесторы оперируют и другими видами прибыли для анализа деятельности эмитента. Они рассматривают отчетность предприятия по международным стандартам (МСФО), там дана несколько иная классификация прибыли: операционная, до налога на прибыль и чистая. Кроме этого, важными мультипликаторами являются EBIT и EBITDA.

Операционная прибыль

Операционная прибыль = Валовая прибыль + Операционные доходы – Операционные расходы

Операционные доходы могут включать: доход от сдачи активов в аренду, доход от реализации оборотных активов (сырья, материалов, товарно-материальных ценностей и пр..

Операционные расходы: расходы, которые связаны с управлением и обслуживанием предприятия, расходы на упаковку, транспортировку, хранение и другие затраты, связанные со сбытом готовой продукции и пр.

Для примера отчет Лукойла за 2020 г.:

Прибыль до налога и чистая прибыль

Прибыль до налога на прибыль = Операционная прибыль +/– Результат от инвестиционной деятельности +/– Результат от финансовой деятельности +/– Другие разовые прибыли (убытки) +/– Прибыли (убытки) от чрезвычайных событий

Инвестиционная деятельность включает любые поступления и расходы, связанные с инвестициями: вложения в строительство, реконструкцию, техническое перевооружение и пр.

Финансовая деятельность включает поступления и расходы, которые приводят к изменению капитала организации: получение кредитов и выплаты по ним, выплаты купонов, дивидендов, обратный выкуп акций, погашение облигаций и пр.

Другие разовые прибыли (убытки): выручка от продажи основных активов, переоценка активов и пр.

Прибыль (убытки) от чрезвычайных событий: стихийные бедствия, пожары, аварии, расходы по их предупреждению, получение страховых выплат и пр.

Далее начисляем налог на прибыль и получаем чистую прибыль предприятия. На примере Лукойла:

EBIT и EBITDA

В финансовой отчетности мы не встретим показатели EBIT и EBITDA, но среди инвесторов они очень популярны, поэтому рассмотрим и их тоже.

EBIT – это прибыль с учетом процентов, которые необходимо заплатить за пользование заемными средствами, и налогов. Она позволяет сравнивать между собой компании с разной системой налогообложения, разной долговой нагрузкой. Показывает, сколько денежных потоков генерирует компания и хватит ли средств для оплаты кредитов, выплаты налогов.

EBITDA представляет собой прибыль до вычета процентов по заемным средствам, налогов и амортизации. Получается, что от EBIT она отличается на величину амортизации. В виде формул это можно представить, как EBIT + Амортизация основных фондов и нематериальных активов. Показывает, сколько денежных потоков генерирует компания и хватит ли средств для оплаты кредитов, выплаты налогов, обслуживания своих основных фондов и нематериальных активов.

EBIT и EBITDA можно определить самостоятельно по финансовой отчетности компании или посмотреть готовые расчеты на сайтах-агрегаторах (например, smart-lab, blackterminal, conomy и др.)

Заключение

Мы рассмотрели кратко, что из себя представляет прибыль предприятия. Не было задачи, погрузиться в бухгалтерские проводки и разобраться, как там все устроено с точки зрения определения результата деятельности компании. Достаточно общего понимания, какие виды прибыли бывают и чем они отличаются друг от друга. Для всех хорошо, когда прибыль есть, и плохо, когда ее нет. Остальное нюансы…

Источник: quasa.io