Процедура признания ИП банкротом отличается от процедуры в отношении юридических лиц. Это обусловлено тем, что ИП является физическим лицом. В отличие от ООО и других юрлиц, ИП рискует личным имуществом.

Закрытие ИП: банкротство

Заявление о банкротстве ИП

Как оформить банкротство ИП

Особенности банкротства ИП

Порядок банкротства ИП

Последствия банкротства ИП

Признание банкротства ИП

Сколько стоит банкротство ИП

Стадии банкротства ИП

Основания признания ИП банкротом

Кто может инициировать банкротство ИП

Документы, необходимые для возбуждения дела

План погашения задолженности

Российское законодательство о банкротстве

Имущество ИП в ходе процедуры банкротства

Роль арбитражного управляющего

Завершение процедуры банкротства

Индивидуальный предприниматель может быть признан банкротом, если:

- сумма его задолженности превышает стоимость принадлежащего лицу имущества;

- сумма неудовлетворенных предпринимателем требований превышает 10 тысяч рублей;

- предприниматель не может выполнить свои финансовые обязательства три месяца подряд.

Процедура банкротства ИП значительно упрощена, но это не означает, что процесс протекает легко и быстро.

Как создать бизнес на вторсырье и обанкротить!

Закрытие ИП: банкротство

Закрыть ИП можно довольно просто, подав заявление установленного образца в налоговый орган. Если предпринимательская деятельность оказалась не очень успешной, то необходимо инициировать процедуру банкротства. В некоторых случаях признание себя банкротом — единственный выход для предпринимателя.

Это актуально, если у ИП имеются долги перед банковской организацией, которые владелец бизнеса выплатить не может из-за отсутствия средств. Заявления о банкротстве принимает арбитражный суд. Инициатором процедуры может быть как сам владелец бизнеса, так и его кредитор.

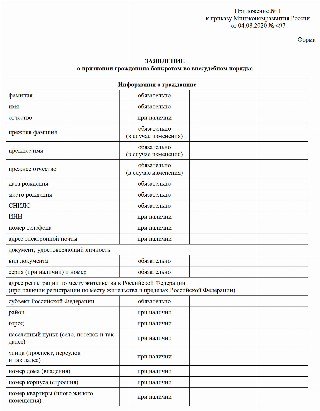

Заявление о банкротстве ИП

Заявление о банкротстве ИП подается в арбитражный суд:

- самим предпринимателем;

- его кредитором.

Предприниматель имеет возможность сам инициировать процедуру, однако не все владельцы бизнеса готовы признать свою несостоятельность. Если бизнесмен просрочил оплату счетов на две недели (14 дней), его кредитор может сам обратиться в суд. Для этого надо заполнить заявление установленного образца. Образец заявления можно найти в свободном доступе в Интернете.

Как оформить банкротство ИП

Чтобы оформить банкротство ИП, необходимо заполнить заявление и подать документы в арбитражный суд по месту жительства предпринимателя. При этом нужно соблюдать ряд правил, прописанных в ст. 27 и 33 Арбитражного процессуального кодекса. В заявлениям такого рода предъявляются те же требования, что и к стандартным заявлениям иска.

Содержание заявления во многом зависит от того, кто именно подает документ: сам предприниматель или финансовая организация (кредитор). Если заявление составлено неправильно, то его вернут со всеми документами, которые были приложены. В этом случае заявление можно позже подать повторно.

Никогда не проси у друзей скидку, когда они только открывают свой бизнес. #zhumabekabenov

Особенности банкротства ИП

Банкротство ИП — процедура более простая по сравнению с банкротством юридических лиц. Процесс упрощен по той простой причине, что ИП является физическим лицом. Предприниматель, закрывая ИП, может сам подать заявление в арбитражный суд, составив его в соответствии с правилами, прописанными в статьях Арбитражного кодекса РФ.

Решение суда становится известно в течение пяти дней с момента подачи заявления. Если документ был составлен неправильно, то его придется переписать. Инициировать процедуру банкротства имеет право и кредитор предпринимателя. В этом случае заявление будет выглядеть иначе.

Порядок банкротства ИП

Процедура банкротства ИП может быть иниицирована самим предпринимателем или его кредитором. Кредитору стоит знать, что заявление в Арбитражный суд подавать бесполезно, если предприниматель уже утратил свой статус ИП. В этом случае документ вернут истцу.

Если предприниматель сохранил свой статус на момент подачи заявления, то в течение пяти дней в Арбитражном суде документы рассматриваются, после чего выносится решение по делу. По закону предприниматель сам обязан подать в суд заявление о банкротстве, если он не может оплачивать счета и не справляется с долгами. Когда владелец бизнеса сам обращается в суд, он несет меньше расходов.

Последствия банкротства ИП

Когда судебное решение оглашено, начинается так называемое конкурсное производство. Последствия банкротства для предпринимателя могут быть разными:

- предприниматель может потерять право на восстановление ИП на срок до 12 месяцев;

- у дельца могут временно приостановить действие лицензий;

- суд имеет право потребовать выплаты штрафных санкций и других денежных отчислений;

- с момента банкротства прекращается начисление процентов на сумму задолженности.

Частенько для кредитора намного выгоднее мировая с бизнесменом. Предприниматель, находясь на грани банкротства, обычно просто не имеет средств для выплаты издержек по суду. Эти издержки придется покрывать кредитору.

Признание банкротства ИП

Признать ИП банкротом может только Арбитражный суд. Чтобы закрыть предприятие, бизнесмену необходимо обратиться в суд с соответствующим заявлением. Подать иск на ИП может и финансовая организация. В некоторых ситуациях разумнее пойти на мировую, это выгодно самим кредиторам. Если процесс будет продолжаться, то кредитор рискует потерять свои сбережения.

Чтобы признать ИП банкротом, суду достаточно пяти дней.

Сколько стоит банкротство ИП

Стоимость банкротства ИП зависит от тех целей, которые преследует инициатор процедуры. Расценки колеблются в пределах от 15 тысяч до 1 млн. рублей. Устанавливая расценки на услуги, компании ориентируются на объем работы, которую предстоит проделать.

Предпринимателю выгоднее первым инициировать процедуру банкротства, потому что в этой ситуации он сможет самостоятельно выбрать арбитражного управляющего. Стоимость услуг можно вычислить, умножив ежемесячные траты на количество месяцев, в течение которых будет вестись дело. К этой сумме нужно еще прибавить текущие расходы по банкротству.

Стадии банкротства ИП

Первой стадией при банкротстве ИП является наблюдение. В этот период бумаги ИП анализирует компетентный специалист. Он же определяет финансовое состояние предпринимателя. Когда процедура завершена, результаты наблюдения подаются в суд. В суде могут вынести решение о санации или конкурсном производстве.

Процедура санации подразумевает дополнительные денежные вливания со стороны кредиторов. Она осуществляется исключительно по согласию держателей капитала. Если было решено провести конкурсное производство, то у предпринимателя изымается и реализуется имущество. Правда, список ценностей для реализации ограничен.

Основания признания ИП банкротом

Основания признания ИП банкротом регулируются и прописаны в ФЗ О банкротстве. По сути, индивидуальный предприниматель может считать себя банкротом, такую же оценку справедливо дают его кредиторы, в случае, если принятые по договору кредитования обязательства о своевременности осуществления выплат физическое лицо производить не может. Существует факт просрочки, любые платежи отсутствуют. Дополнительно ИП не имеет средств для погашения основных долгов перед государством (налоги, обязательные отчисления).

В судебном порядке вопрос относительно присвоения индивидуальному предпринимателю статуса банкрота решается на основании поданного от основного кредитора или непосредственно от должника заявления в установленной форме. Запрос сопровождается предоставлением подтверждающих документов, отчетов, справок, иных документов по требованию суда. На основании факторов, усугубляющих положение заемщика (невозможность ведения деятельности после реализации имеющегося у него имущества для покрытия долга кредиторам, недостаточность вырученных средств для оплаты долгов, невозможность выполнения обязательных платежей после погашения займа) выносят решения о банкротстве ИП.

Кто может инициировать банкротство ИП

Закон О банкротстве определяет основания признания предпринимателя банкротом и описывает, кто может инициировать банкротство ИП. Инициаторами всегда являются заинтересованные лица, которыми по делу о банкротстве ИП выступают один или несколько банков или иных кредиторов, не получающих в течение более чем трех месяцев причитающихся платежей с указанными в договоре процентами. Подать заявление о признании себя банкротом может и сам хозяйствующий субъект, не видящий иной возможности реструктуризации долга.

В числе участников могут выступать также представители местной или государственной власти. Следует понимать, что в ходе процесса должны быть в максимальной степени удовлетворены права и требования всех сторон: должника, кредиторов и государства.

Документы, необходимые для возбуждения дела

Документы, необходимые для возбуждения дела о банкротстве индивидуального предпринимателя содержат длинный перечень, в основе которого — соответствующее заявление с просьбой о признании лица банкротом от ИП или других сторон, обозначенных в законе как имеющих такое право.

Перечень: документы, подтверждающие регистрацию и деятельность ИП, список компаний-кредиторов и частных лиц с приложением договоров или долговых расписок включая графики погашения, копии свидетельств о правах собственности на недвижимость, справки обо всех видах финансовых поступлений, о семейном положении, наличии детей, других существующих обязательствах, перечень и опись имущества. В том числе в исходе дела помогут любые дополнительные ведомости, доказывающие несостоятельность должника обеспечить накопившуюся сумму долга.

План погашения задолженности

При отсутствии плана погашения задолженности, судом может быть предложен собственный график реструктуризации долга ввиду имеющихся доходов. При невидении возможности расплаты по долгам, ИП объявляют банкротом. В таком случае долги будут расписаны по важности и в долях, указанных в решении арбитражного суда.

Российское законодательство о банкротстве

Российское законодательство о банкротстве представлено основным законодательным актом — ФЗ №127 «О несостоятельности (банкротстве)». Законом предусмотрено не подтверждение статуса банкрота физических лиц и компаний, а предприятие различных мер по выведению субъектов из кризисного состояния, восстановлению платежеспособности, изысканию путей, способствующих погашению накопившихся долгов.

В ряде случаев, когда несостоятельность должника подтверждена и иного пути, как списание долга и распродажа имущества, Арбитражным судом лицо все же признается банкротом. Закон должен обеспечить выполнение в равной доле интересов всех сторон процесса. Заемщик на стадии выяснения банкротства или уже признанный банкротом не остается без жилья, выплаты, с него изымающиеся, — средства, которые остаются в пользовании его и семьи после вычитания расходов на жизнь. Кредиторы получают возможность вернуть долги через процедуру реструктуризации долга, при неимении такой возможности — за счет средств, полученных от распродажи имущества должника на торгах.

Имущество ИП в ходе процедуры банкротства

Имущество ИП в ходе процедуры банкротства является собственностью должника, но подлежит описи и не может быть передана в распоряжение третьим лицам. При вынесении решения о несостоятельности заемщика оплачивать долги по кредитным обязательствам, службой судебных приставов производится взыскание недвижимости, транспортных средств, любого иного имущества ответственного лица.

В перечне исключенных к взысканию объектов и вещей являются непосредственно жилье индивидуального предпринимателя, ставшего банкротом. Одна единица недвижимости (дом, квартира, иной объект) остаются за собственником, если это единственное пригодное для жизни место проживания. Земля, на которой расположен дом, также является неконфискуемым участком. Не изымают личные вещи физического лица (кроме драгоценностей, ценных предметов искусства), а также предназначенное для профессиональных занятий имущество (кроме дорогого, стоимостью от 100 МРОТ). Неприкасаемыми остаются продукты питания, денежные средства в сумме меньше прожиточного минимума. Весь перечень перечислен в статье 446 ГПК РФ, п. 1.

Роль арбитражного управляющего

Арбитражный управляющий — необходимое в деле о банкротстве проверяющее, контролирующее лицо, выбираемое из списка кандидатов подавателем заявления на признание должника банкротом. Таким образом, арбитражный адвокат представляет интересы стороны-заявителя.

В случаях, когда индивидуальный предприниматель самостоятельно подает прошение о признании статуса банкрота, роль арбитражного управляющего состоит в тщательном изучении финансового положения заявителя, изыскании путей для восстановления кредитоспособности и финансового оздоровления. Иначе управляющий создает стратегию проведения банкротства с минимизацией потерь. Арбитражный управляющий, принятый со стороны кредитора, должен максимизировать выигрыш кредитной организации в сделке.

Завершение процедуры банкротства

Процедура банкротства может быть завершена без вынесения решения о банкротстве должника. В некоторых случаях дело откладывают на определенный срок, проверяя возможность индивидуального предпринимателя осуществлять платежи по кредиту, одобренные и реструктуризированные в суде. Иногда управляющий может изыскать способ финансового оздоровления деятельности хозяйствующего лица, тогда дело о банкротстве прекращают или откладывают.

Завершение процедуры банкротства ИП для всех случаев признания лица банкротом одинаково. На имущество должника накладывают арест и распродают на торгах. Долги распределяют среди кредиторов. Непокрытые долги подлежат списанию и не могут быть востребованы после решения суда.

Источник: www.sravni.ru

Процедура банкротства ИП

Если бизнес прогорел, долги превышают потенциальные доходы, выбраться из долговой ямы и начать жизнь с чистого листа поможет процедура банкротства. Но следует помнить, что за фиктивное и преднамеренное получение статуса банкрота индивидуальному предпринимателю грозит привлечение к ответственности.

Что такое банкротство индивидуального предпринимателя

Банкротство — процедура признания неспособности ИП в полном объеме рассчитаться по своим обязательствам. Процедура признания несостоятельности предпринимателя регулируется нормами Федерального закона от 26.10.2002 № 127-ФЗ . Стороны, задействованные в процессе:

- должник — непосредственно разорившийся бизнесмен;

- кредиторы — юридические и физические лица, перед которыми должник имеет денежные обязательства;

- арбитражный суд — суд, признавший неплатежеспособность ИП;

- уполномоченный орган — органы исполнительной власти любого уровня, представляющий интересы Российской Федерации, ее субъекта или муниципального образования;

- арбитражный управляющий — специалист, ответственный за проведение процедуры и максимальное удовлетворение требований кредиторов.

Процедура признания банкротом индивидуального предпринимателя схожа с процедурой в отношении физического лица.

Признание бизнесмена банкротом может:

- осуществляться как в судебном, так и во внесудебном порядке;

- быть добровольным или принудительным.

Для сведения: особенности процедуры банкротства ИП

Добровольное банкротство ИП

Добровольным дефолт становится в случае запуска процедуры признания неплатежеспособности самим бизнесменом. Ст. 213.4 Федерального закона от 26.10.2002 № 127-ФЗ вменяет гражданину обязанность в 30-дневный срок с даты, когда он узнал или должен был узнать, что погашение долга перед одними кредиторами сделает невозможным исполнение обязательств перед другими, обратиться в арбитражный суд с заявлением о получении статуса банкрота.

Размер неисполнимых обязательств должен составлять не менее 500 000 руб.

Принудительное банкротство ИП

Под принудительной понимается процедура признания бизнесмена банкротом, которую инициируют кредиторы. Такое право у кредиторов возникает при наличии просроченной в течение 3 и более месяцев задолженности в сумме, превышающей 500 000 руб.

Кредитор обязан предоставить вступившее в силу решение суда, подтверждающее наличие задолженности (п. 1 ст. 213.5 Федерального закона от 26.10.2002 № 127-ФЗ).

Заявление может быть подано без предоставления вступившего в законную силу судебного акта, если денежные требования кредитора признаются должником, но не исполняются (абзац 5 п. 2 ст. 213.5 Федерального закона от 26.10.2002 № 127-ФЗ).

Можно ли закрыть ИП с долгами без банкротства

Закон не делает различий между прекращением деятельности индивидуального предпринимателя с долгами и без них, поэтому бизнесмен-должник вправе закрыть ИП по общим правилам.

В силу положений ст. 23 и 24 ГК РФ, закрытие ИП лишает гражданина права заниматься предпринимательством, но не освобождает его от обязанности отвечать по своим обязательствам, возникшим в период ведения бизнеса. То есть должник продолжает нести ответственность, возникшую из обязательств ИП, но только как физлицо (Определение Шестого кассационного суда общей юрисдикции от 20.10.2020 по делу № 88-19237/2020).

Зачастую бизнесмены сначала закрывают ИП, а потом получают статус банкрота уже как физическое лицо.

- как уплачиваются налоги в ходе банкротства ИП;

- все о налоговой амнистии для физлиц и ИП.

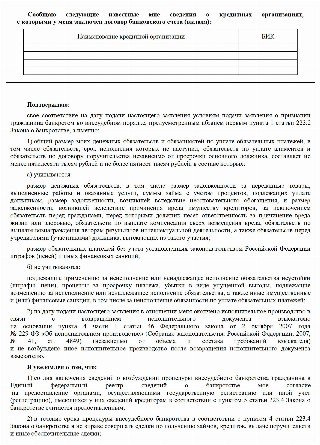

Отличия банкротства ИП от банкротства физлица

Процедура признания несостоятельности физлица, имеющего статус индивидуального предпринимателя и при отсутствии такого статуса, проходит по общим правилам, однако есть и отличия.

| Необходимый пакет документов | ||

| Опись имущества | Подлежит включению только личное имущество | Включает как личное имущество, так и имущество, задействованное в бизнесе |

| Список кредиторов и должников | Только по личным долгам | Как по личным долгам и обязательствам, так и связанным с предпринимательством |

| Подтверждение доходов | Только справка о доходах | Помимо справки о доходах, копии действующих договоров |

| Процесс | ||

| Проверка | Кредитной нагрузки, скрытого имущества | Выявление фактов фиктивного банкротства |

| Результат | ||

| Списание долга | Все, в том числе долги по бизнесу | Только связанные с предпринимательством |

Долги, которые невозможно списать при банкротстве предпринимателя, не списываются и в результате признания банкротом физического лица.

Основания для процедуры банкротства ИП

Согласно ст. 214 Федерального закона от 26.10.2002 № 127-ФЗ, основание признания индивидуального предпринимателя банкротом — его неспособность:

- удовлетворить денежные обязательства перед кредиторами;

- исполнить обязанность по уплате обязательных платежей.

Можно ли обанкротить закрытое ИП

После закрытия ИП гражданин вправе запустить процедуру признания себя банкротом только как физическое лицо.

Какие долги спишут при банкротстве ИП, а какие не спишут

После признания несостоятельности бизнесмена списываются все его долги, связанные с предпринимательской деятельностью, за исключением:

- связанных с возмещением вреда жизни или здоровью;

- по оплате труда;

- возмещение морального вреда;

- задолженности, о которой кредиторы не знали и не должны были к моменту признания банкротом;

- иные требования, указанные в п. 5 ст. 213.28 Федерального закона от 26.10.2002 № 127-ФЗ.

В случае признания получения статуса банкрота фиктивным обязательства бизнесмена не подлежат списанию.

Как оформить банкротство ИП через МФЦ

Оформление несостоятельности во внесудебном порядке через МФЦ стало доступно с 1 сентября 2020 года. В отличие от судебного порядка, услуги МФЦ по признанию бизнесмена банкротом бесплатны. Для признания собственной несостоятельности необходимо обратиться в любой из многофункциональных центров с заявлением. Воспользоваться услугами МФЦ вправе предприниматели, имеющие обязательства перед кредитором на сумму не менее 50 000 руб. и не более 500 000 руб.

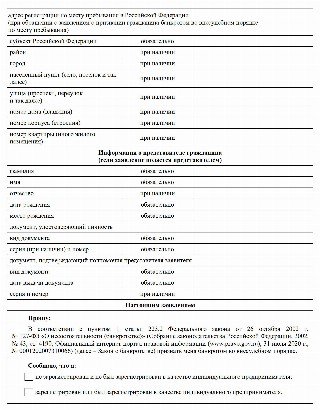

Какие документы подготовить

В МФЦ подается заявление, к которому прилагаются:

- копии документов, удостоверяющих личность;

- копия документа, подтверждающего место жительства;

- список кредиторов;

- справка о наличии статуса ИП;

- документ, подтверждающий отсутствие открытого исполнительного производства.

Если заявление подает представитель, то к заявлению прилагается его доверенность и копия документа, удостоверяющего его личность.

Как составить заявление

Форма заявления для признания гражданина банкротом, необходимая для подачи в МФЦ, является унифицированной. Действующая в 2023 году форма заявления и порядок его заполнения утверждены Приказом Минэкономразвития России от 04.08.2020 № 497 . Всего документ состоит из 4 страниц.

Сроки оформления банкротства через МФЦ

Процедура внесудебного признания несостоятельности бизнесмена занимает ровно полгода (п. 1 ст. 223.6 Федерального закона от 26.10.2002 № 127-ФЗ ).

Как оформить банкротство ИП через суд

Признание бизнесмена банкротом осуществляет арбитражный суд.

В отличие от внесудебного банкротства, инициировать судебную процедуру вправе как сам предприниматель, так и кредиторы и уполномоченный орган.

ИП вправе подать заявление при наличии обстоятельств, свидетельствующих о невозможности исполнения своих обязательств при наличии:

- признаков несостоятельности, установленных п. 3 ст. 213.6 Федерального закона от 26.10.2002 № 127-ФЗ;

- признаков недостаточности имущества, т. е. превышения суммы обязательств над стоимостью принадлежащих должнику активов.

Кредиторы и уполномоченные органы вправе инициировать процесс признания индивидуального предпринимателя банкротом:

- при наличии вступившего в силу судебного решения, подтверждающего требования обязательства бизнесмена;

- при отсутствии такого судебного решения в отношении требований, установленных п. 2 ст. 213.6 Федерального закона от 26.10.2002 № 127-ФЗ.

Кредитор обязан до подачи заявления о признании ИП банкротом опубликовать уведомление о своем намерении не менее чем за 15 дней до даты обращения в арбитражный суд.

Обязательным участием в судебной процедуре признания несостоятельности является финансовый управляющий. Закон определяет финансового управляющего как арбитражного управляющего, утвержденного арбитражным судом для участия в деле признания гражданина банкротом.

Зачем нужен арбитражный управляющий

Обязанности и права финансового управляющего определены нормами ст. 213.9 Федерального закона от 26.10.2002 № 127-ФЗ. В частности, в обязанности арбитражного управляющего в деле по признанию несостоятельности индивидуального предпринимателя входят:

- выявление имущество бизнесмена и принятие мер по обеспечению его сохранности;

- выявление признаков противоправного дефолта;

- ведение реестра кредиторов;

- проведение собрания кредиторов и т. д.

Услуги финансового управляющего оплачивает предприниматель.

Какие документы подготовить в суд

Вместе с заявлением индивидуальный предприниматель подает в суд пакет документов, включающий в себя:

- все документы, предусмотренные процессуальным законодательством;

- подтверждение наличия обязательств, оснований их возникновения, неспособности бизнесмена их исполнить;

- подтверждение статуса ИП;

- список кредиторов;

- опись имущества (как используемого в предпринимательской деятельности, так и личного);

- иные документы, определенные законодательством.

Как составить заявление на банкротство ИП

Заявление в суд о признании банкротом составляется в произвольной форме, в котором указываются:

- наименование арбитражного суда;

- сведения о заявителе;

- сведения о кредиторах;

- перечень обязательств перед каждым кредитором;

- перечень обязательных платежей, подлежащих уплате бизнесменом;

- сведения об имеющихся активах;

- сведения о саморегулируемой организации, из членов которой выбирается арбитражный управляющий;

- информацию о внесении на депозит суда денежных средств в счет оплаты услуг управляющего;

- другие необходимые сведения.

Сроки оформления банкротства в судебном порядке

В отличие от внесудебного банкротства, процедура в суде не имеет твердо установленного срока, и процесс может занять от нескольких месяцев до нескольких лет.

Стадии банкротства ИП

Процедура признания индивидуального предпринимателя банкротом проходит в несколько этапов:

- Подача заявления.

- Рассмотрение заявления в арбитражном суде.

- Формирование реестра требований кредиторов.

- Инвентаризация имущества.

- Реструктуризация долгов.

- Реализация имущества.

- Удовлетворение требований кредиторов.

- Официальное подтверждение факта, что предприниматель обанкротился.

Мировое соглашение

Мировое соглашение — результат договоренности между должником и кредитором, позволяющий устранить признаки дефолта по согласию обеих сторон. Основная цель соглашения — восстановление платежеспособности банкрота и удовлетворение обязательств перед кредиторами. Заключение мирового соглашения допускается на любой стадии процесса признания индивидуального предпринимателя банкротом. Соглашение заключается в письменной форме и утверждается арбитражным судом. После заключения соглашения:

- прекращается производство по делу;

- отменяется план реструктуризации долга;

- прекращаются полномочия арбитражного управляющего;

- отменяется мораторий на удовлетворение требований кредиторов;

- бизнесмен приступает к исполнению обязательств.

Мировое соглашение, заключенное после исключения записи об ИП из ЕГРИП, позволяет сразу вернуть статус предпринимателя.

Реструктуризация долга

Реструктуризация — реабилитационный процесс, направленный на восстановление платежеспособности индивидуального предпринимателя и исполнение обязательств перед кредиторами. Введение реструктуризации задолженности влечет за собой такие последствия:

- считается наступившим срок всех денежных обязательств и обязательных платежей;

- прекращается начисление всех штрафных санкций;

- иски к предпринимателю, предъявляемые не в рамках производства о банкротстве, оставляются судом без рассмотрения;

- снимаются ранее наложенные ограничения на распоряжение имуществом;

- приостанавливается действие исполнительных документов, за исключением ряда требований (например, связанных с причинением вреда здоровью).

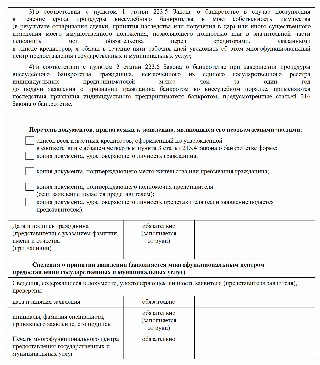

Сколько стоит оформление банкротства ИП

| Госпошлина | 300 |

| Фиксированная сумма услуг финансового управляющего | 25 000 |

| Сумма процентов финансовому управляющему | 7% от суммы удовлетворенных требований и стоимости реализованного имущества |

Это обязательные платежи. В процессе признания индивидуального предпринимателя банкротом могут возникнуть и дополнительные расходы, например, оплата услуг представителя.

Может пригодиться: калькулятор госпошлины в арбитражный суд

Субсидиарная ответственность ИП при банкротстве

Прямого запрета на субсидиарную ответственность ИП в делах о несостоятельности нет. Нормы законодательства о привлечении контролирующего лица к субсидиарной ответственности распространяются и на индивидуальных предпринимателей. А поскольку, в силу положений ст. 24 ГК РФ, индивидуальный предприниматель отвечает по своим долгам всем своим имуществом, как используемым в предпринимательстве, так и личным, то к субсидиарной ответственности могут привлечь и родственников бизнесмена.

Последствия банкротства для ИП

Последствия признания индивидуального предпринимателя банкротом установлены ст. 216 Федерального закона от 26.10.2002 № 127-ФЗ. К ним относится, в частности:

- автоматическое аннулирование имеющихся у бизнесмена лицензий;

- утрата силы его регистрации в качестве ИП;

- запрет на регистрацию и ведение деятельности в качестве ИП в течение 5 лет после банкротства;

- запрет занимать руководящие должности в органах управления юрлица в течение 5 лет, а в кредитных организациях — в течение 10 лет.

Законодательством установлены исключения, когда статус банкрота не влечет за собой запрет на предпринимательство и работу на руководящих должностях в юридических лицах.

Где проверить сведения о банкротстве ИП

Вся информация о делах относительно неплатежеспособности индивидуальных предпринимателей, физических и юридических лиц содержится в едином федеральном реестре сведений о банкротстве (ЕФРСБ). На официальном сайте реестра организован поиск по должникам, достаточно указать наименование лица, его ИНН или номер дела.

Как ИП подтвердить, что он не банкрот

Инстанции, проводящие процедуру признания факта несостоятельности ИП — МФЦ и арбитражные суды, справки об отсутствии банкротства не выдают. Что делать, если такой документ все-таки понадобился? Существуют несколько вариантов:

- получение листа записи ЕГРИП;

- получение данных с портала ЕФРСБ;

- обращение в территориальный орган ФНС;

- поиск по картотеке арбитражных дел.

Можно ли открыть ИП после банкротства физлица

Среди последствий получения статуса банкрота гражданином запрета на регистрацию в качестве индивидуального предпринимателя нет. Ограничение установлено только для обанкротившихся индивидуальных предпринимателей.

2023-03-27 08:19:27

Чтобы не потерять возможность заниматься предпринимательской деятельностью после банкротства, есть два пути:

1. Заключение мирового соглашения с кредиторами. Такое право подтверждается и судебной практикой. Например, такая позиция изложена в Определении Верховного Суда РФ от 01.11.2019 по делу № 308-ЭС19-8844, А53-14279/2018.

2. Закрыть ИП и пройти процедуру банкротства как физическое лицо без статуса предпринимателя.

Источник: ppt.ru

Что нужно знать о банкротстве ИП

Даша Черепанова

ИП может стать банкротом, если у него не хватает денег для возврата долгов.

Если их сумма составляет от 50 000 до 500 000 рублей, можно подать заявление в МФЦ и признать себя банкротом во внесудебном порядке. Но в этом случае есть много подводных камней.

Если долги больше 500 000 рублей, объявить предпринимателя банкротом может только суд. Для этого сам ИП или те, кому он должен (дальше будем называть их кредиторами), заявляют в арбитражный суд. Там проходит долгая процедура, в результате которой предпринимателя могут объявить банкротом и продать его имущество. Долги, которые не удалось после этого погасить, списывают.

Упрощённое банкротство через МФЦ

В конце 2020 года приняли поправки к закону о банкротстве. Если сумма всех долгов составляет от 50 000 до 500 000 рублей, списать их можно через МФЦ. Это бесплатная внесудебная процедура. Она длится 6 месяцев и проходит без участия финансового управляющего.

Важное условие: у предпринимателя должно быть хотя бы одно приостановленное исполнительное производство. Это значит, что кредитор уже обратился в суд, дело передали судебным приставам, но они не нашли у ИП активов для погашения долга. И в результате дело было закрыто. При этом новых исполнительных производств быть не должно.

Вот что нужно сделать:

- Взять с собой паспорт.

- Заполнить заявление. Формы бывают разные, поэтому лучше взять бланк в отделении МФЦ.

- Приложить список всех кредиторов, указать сумму долга. Если забыть указать кредитора, то такой долг не будет списан.

МФЦ проверит ИП на соответствие условиям. В течение 3 рабочих дней сделают запись в Едином федеральном реестре сведений о банкротстве. Затем кредиторам сообщат о начавшейся процедуре банкротства. Они могут заявить, что знают о неучтётнном имуществе предпринимателя. Тогда из упрощённой процедура перейдёт в обычную, с судом и финансовым управлящим.

Поэтому скрывать активы и переписывать всё на родственников перед банкротством точно не стоит. Если за полгода никто из кредиторов не обратится в суд, ИП признают банкротом.

Не получится списать долги по зарплате и алименты. В течение 5 лет нельзя будет вновь зарегистрировать ИП и стать руководителем организации

Банкротство через суд

ИП может самостоятельно обратиться в суд с заявлением о банкротстве. Этим он как бы говорит «У меня есть долги, по которым я не могу заплатить. Вот список моего имущества, помогите мне с этим разобраться».

Самостоятельное банкротство бывает обязательным и добровольным.

Обязательно нужно заявить о банкротстве, когда долги достигли 500 000 рублей, и всем кредиторам сразу заплатить не получается.

Например, есть два непогашенных кредита в разных банках — 400 000 рублей и 600 000 рублей. Подошёл срок ежемесячных платежей по ним — 30 000 рублей и 40 000 рублей. Доходы должника позволяют перечислять только 20 000 в месяц. Поэтому платить по двум кредитам сразу не получается. Пора подавать заявление о банкротстве.

Заявить о банкротстве нужно в течение 30 дней после наступления такой ситуации. За нарушение этого правила грозит штраф от 5 000 до 10 000 рублей.

Заявление о банкротстве всегда подаётся в арбитражный суд по месту прописки ИП. Такой суд — один на весь регион. К заявлению нужно приложить кучу документов, которые подтверждают долги и доходы. Полный список — в законе о банкротстве.

Когда кредитор может заявить о банкротсве ИП

Если ИП добровольно не сообщает о нехватке денег, это могут сделать его кредиторы — банк, налоговая или поставщики. Они обращаются в суд, когда размер долга достиг 500 000 рублей и просрочка платежей больше 3 месяцев. Поэтому нужно быть внимательным и не доводить долги до опасной границы.

Сколько стоит банкротство через суд

Как ни странно, банкротство — недешёвая процедура. Чтобы стать банкротом, понадобится:

- 300 рублей — госпошлина за подачу заявления;

- 25 000 рублей — вознаграждение финансового управляющего, которое нужно заранее внести на депозит суда. Финансовый управляющий — человек, который занимается делами во время всей процедуры банкротства. Без него не обойтись;

- от 8 000 рублей — на публикации в «Коммерсанте» и реестре сведений о банкротстве. Сумма может быть выше в зависимости от обстоятельств дела и числа публикаций;

- около 1 000 рублей — почтовые расходы;

- расходы на юриста — не обязательно.

В итоге банкротство обойдётся минимум в 34 000 рублей. Если самостоятельно подавать заявление, нужно приложить доказательства, что денег на процедуру хватит.

Если заявление в суд подаёт кредитор, то он платит госпошлину и вносит вознаграждение для управляющего на депозит суда.

Что происходит в суде

Если суд признаёт заявление обоснованным, назначается финансовый управляющий. Его выбирает ИП, если сам подаёт заявление о банкротстве. Если же в суд обращаются его кредиторы, то выбор делают они.

Финансовый управляющий собирает информацию по долгам, разыскивает деньги и имущество должника. С этого момента без согласия управляющего нельзя распоряжаться своим имуществом и совершать сделки дороже 50 тыс.руб.

Управляющий проверит сделки за последние три года. Подозрительные сделки — например, продажа или дарение родственникам — могут признать недействительными. Переданное по ним имущество возвращается должнику и может быть продано для уплаты долгов. Поэтому поспешное переписывание квартиры на брата не защитит её при банкротстве.

Чтобы не доводить дело до продажи имущества, можно предложить суду трёхлетний план погашения долгов. Это сработает, если есть постоянный доход. В таком случае все долги погашаются по утверждённому плану и ИП не становится банкротом.

Но если план не представлен или не одобрен, начинается продажа имущества. На этом этапе могут запретить заграничные поездки.

Какое имущество могут продать

ИП — обычный человек, который занимается бизнесом. У него нет обособленного имущества, как у ООО. Это значит, что имущество и долги ИП — это имущество и долги обычного человека. Поэтому при банкротстве могут продать не только вещи, которые использовались в бизнесе. Но есть список неприкасаемого имущества, которое не могут забрать:

- Единственное жильё, которое не находится в ипотеке.

- Земельный участок, на котором расположено единственное жильё.

- Личные вещи и необходимые предметы быта: одежда, мебель и посуда. Какие именно вещи необходимы, а без каких можно обойтись, решает суд. К ним точно не относятся драгоценности и предметы роскоши — их могут продать.

- Вещи для работы стоимостью до 10 000 рублей. Продукты и деньги в размере прожиточного минимума на должника и его иждивенцев.

Остальное могут продать на торгах, а полученные деньги направить на погашение долгов.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Источник: e-kontur.ru