С 2018 года при расчете страховых взносов ИП размер минимального размера оплаты труда не играет роли. Вместо него, согласно статье 430 НК РФ на 2018, 2019 и 2020 года установлены фиксированные суммы взносов (смотри таблицу выше). Чтобы узнать сумму в месяц нужно эти суммы просто разделить на 12. СПРАВКА: до 2018 года сумма страховых взносов зависела от значения МРОТ и формула расчёта страховых и медицинских взносов ИП была такова:

ПФР = МРОТ х 26% х 12 мес.

ФФОМС = МРОТ х 5,1% х 12 мес. Если вам нужно было рассчитать, сколько платить в месяц в ПФР и ФФОМС до 2018 года, просто размер МРОТ, утвержденного на определенный год, умножаете на 0,26 и 0,051 соответственно.

Когда платить взносы ИП

Прежде, чем ответить на этот вопрос, нужно вспомнить очень важную информацию:

ИП, работающие без оформленных сотрудников имеют возможность вычесть 100% страховых взносов в ПФР и ФФОМС из налогового бремени, возлагаемого на них той или иной системой налогообложения. Пример.

Вы занимаетесь оказанием услуг по мыловарению. За первый квартал вы наварили мыла на 30 тыс. рублей. Работаете на УСН, платите 6% налог. От 30 тыс. руб. 6% это 1800 рублей.

Так вот, вы эти 1800 в конце квартала платите не налоговой, а в ПФР!

Итого получается, вам за 3 оставшихся квартала необходимо внести в ПФР и ФФОМС: (Общая сумма страхового взноса — 1800 руб.). Фиксированные страховые взносы вы можете платить раз в месяц, раз в квартал, раз в полугодие или раз в год — хоть когда! Тут важно перекрыть страховым взносом авансовый платёж, который ИП должны платить ежеквартально в обязательном порядке! Если вы не заплатили в ПФР, а деньги отправили налоговикам, а в конце года оказалось, что страховые взносы полностью перекрывают налог (ибо вычитается из налога все 100% взносов), то придётся изымать эти деньги у налоговиков назад, что будет достаточно проблематично.

Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Внимание! Рассмотрим на примере взносов за 2018 год. Общая сумма их была 32 385,00 рублей. Совет: не оплачивайте их каждый месяц. Смысла нет.

Поработали первый квартал, посчитали налог, получился 10 тыс. рублей. Так и оплатите в ПФР и ФФОМС эти 10 тыс, причём сначала на КБК ПФР. Налоговикам — ничего, ибо взносы прошли взачёт налогу. Осталось 22 385,00 рублей, из которых 5 840,00 — в ФФОМС. За второй квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. Осталось 12 385,00 руб., из которых 5 840,000 — в ФФОМС.

За третий квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. НО! Отправляем уже не 10 тыс. в ПФР, а остаток от общего взноса (от 26545,00), т.е. 6 545,00.

И этим траншем мы закрываем свои обязательства перед ПФР.

Но налог у нас был 10 тыс., а заплатили мы 6 545,00. Остальные 3 455,00 отправляем в ФФОМС. Осталось заплатить на мед. страхование: 5 840 — 3 455 = 2 385 рублей. Так вот уже за четвертый квартал, когда у вас налог снова выйдет 10 тыс.руб., остаток 2 385 отправляем в ФФОМС, а остальные 7 615,00 — на реквизиты налоговых органов! Важно!

Отправка в ПФР или ФФОМС означает использование КБК для таких платежей, но получателем является ИФНС. Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи. По этой вышеизложенной схеме вы снимаете с себя бремя ежемесячных платежей и всякий риск наложения пеней и других санкций со стороны налоговой.

1 процент в ПФР с доходов, превышающих 300 тыс. рублей

На следующий год, после того, как вы внесли фиксированный взнос во внебюджетные фонды, в случае, если ваш доход превысил 300 тыс. рублей, будьте любезны оплатить 1% от той суммы, которая эти 300 тысяч превысила. Пример для чайников.

Доход за год у вас составил 487000 рублей. Из этой суммы 187 тыс. — это превышение 300 тыс. и именно со 187 тыс. вы должны оплатить 1%. Это будет 1870 рублей. Будьте внимательны! Оплатить нужно на реквизиты ПФР, а не ФФОМС!

Срок — до 1 июля следующего за отчётным года. С марта 2018 г. взносы 1% нужно перечислять на КБК, как и для фиксированных взносов — 182 1 02 02140 06 1110 160 (Приказ Минфина РФ от 28.02.2018 г. № 35н) с указанием в платежке реквизитов ИФНС. Если у вас доход превысил 300 тысяч уже в текущем году, можете не ждать июля следующего и уже смело оплачивать 1% от превышения на соответствующий этому платежу КБК ПФР.

Нужно ли платить страховые взносы при закрытии ИП

В том случае, если вы закрываете ИП, налоговый инспектор, принимая у вас документы на закрытие, может потребовать квитанции, подтверждающие факт оплаты в ПФР всех взносов за тот год, в котором совершается процедура закрытия. Помните — вы не обязаны оплачивать страховые взносы при подаче документов на закрытие! Читаем ст.

432 НК РФ, исходя из которой это можно сделать в течение 15 дней после закрытия ИП. С другой стороны, страховой взнос можно вычесть из налога, как мы уже знаем, что будет невозможно, если вы в ПФР деньги понесёте уже после закрытия, а не до. Поэтому перед закрытием ИП, заплатите все взносы в ПФР и ФФОМС, согласно расчётам за месяц, приведённым выше.

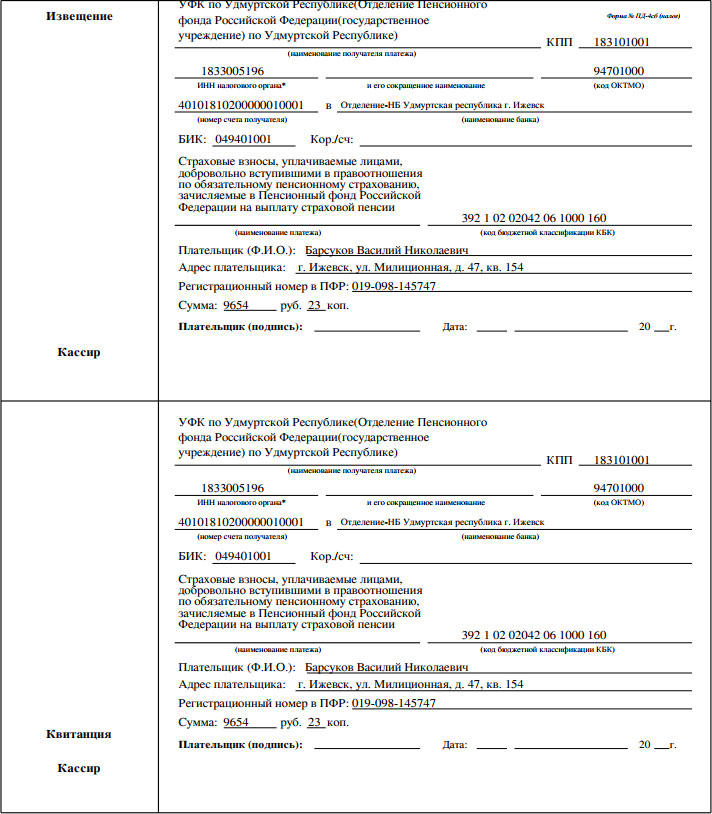

Квитанция на оплату страховых взносов в ПФР

Самый удобный способ оплатить страховые взносы — сформировать самостоятельно квитанцию на официальном сайте Пенсионного фонда. Сделать это очень просто.

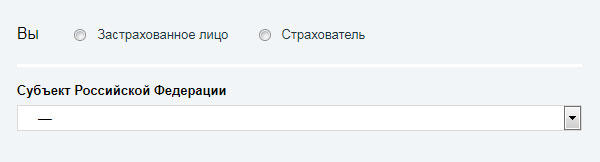

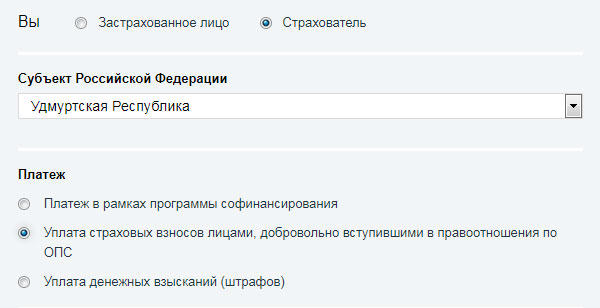

Шаг 1. Переходим по ссылке: https://www.pfrf.ru/eservices/pay_docs/ и видим следующее:

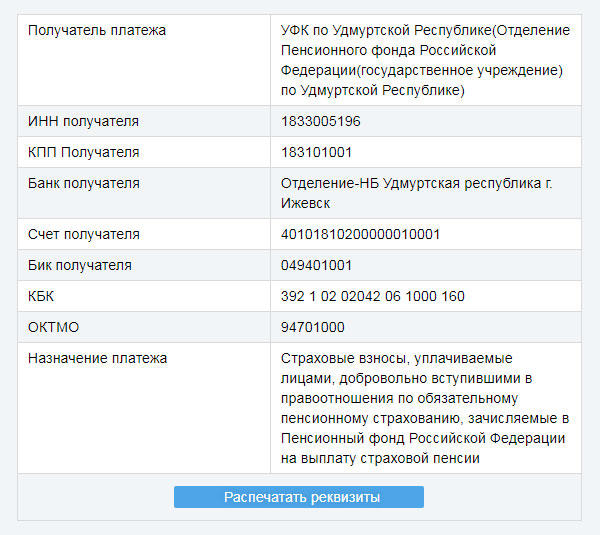

Вам откроется окно с реквизитам для уплаты:

Вам откроется окно с реквизитам для уплаты:  Внимание! В сервисе еще не ввели изменения в части КБК. Шаг 3. Далее вводим свои персональные данные в блоке «Сформировать квитанцию».

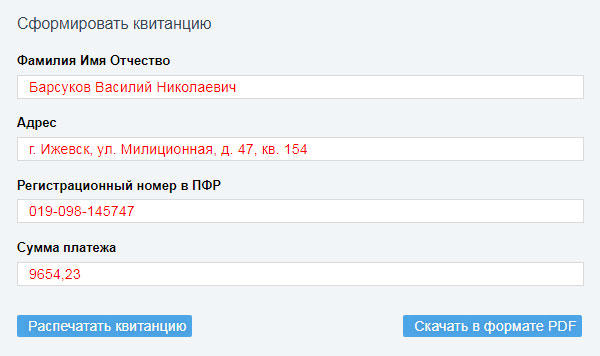

Внимание! В сервисе еще не ввели изменения в части КБК. Шаг 3. Далее вводим свои персональные данные в блоке «Сформировать квитанцию».

После ввода данных можно либо распечатать квитанцию, либо скачать ее в формате PDF. Вот так вот она должна выглядеть:

После ввода данных можно либо распечатать квитанцию, либо скачать ее в формате PDF. Вот так вот она должна выглядеть:  Такая квитанция не подойдет непосредственно для оплаты в банке из-за неверного КБК. Однако оплатить страховые взносы можно через Интернет-банк, тот же Сбербанк-Онлайн, выполнив заполнение электронного платёжного поручения на основании сформированной квитанции. Или со своего расчётного счёта. Главное, чтобы деньги на вас им пришли, а откуда пришли, из какого банка и счёта — без разницы.

Такая квитанция не подойдет непосредственно для оплаты в банке из-за неверного КБК. Однако оплатить страховые взносы можно через Интернет-банк, тот же Сбербанк-Онлайн, выполнив заполнение электронного платёжного поручения на основании сформированной квитанции. Или со своего расчётного счёта. Главное, чтобы деньги на вас им пришли, а откуда пришли, из какого банка и счёта — без разницы.

Источник: assistentus.ru

Как ИП в 2023 г. оплатить фиксированные страховые взносы и уменьшить на них налог УСН или ПСН

Хотелось бы еще раз затронуть эту тему и рассказать о том, как предпринимателю оплатить свои фиксированные страховые взносы в 2023 г.

Итак, любой налог, какой бы вы не решили заплатить, будь то фиксированные страховые взносы, УСН или патент, платить необходимо на Единый налоговый счет по следующим реквизитам.

Реквизиты эти самому заполнять не нужно, ведь ИП проще сделать оплату через личный кабинет налогоплательщика или оформить платежку через сервис Уплата налогов и пошлин на сайте ФНС по ссылке https://service.nalog.ru/payment/payment-pick.html?payer=ip

Если у предпринимателя есть долги по налогам, например, не была отправлена оплата по фиксированным страховым взносам за 2022 г., то нужно просто отправить деньги на ЕНС, а налоговая инспекция самостоятельно заберет недоимку по налогу и больше никаких действий не требуется.

Если предприниматель хотел бы оплатить фиксированные страховые взносы за 2023 г., то сделать это можно и сейчас, отправив необходимую сумму денежных средств на Единый налоговый счет, НО налоговая инспекция сможет забрать эту сумму и распределить ее на фиксированные страховые взносы только при наступлении срока платежа, а это 09 января 2024 г. (т.к. 31 декабря 2023 г. — это выходной день) – фиксированный страховой взнос или 01 июля 2024 г. – страховой взнос 1% с суммы выручки свыше 300 000 рублей. При этом необходимо помнить, что если по какому-либо налогу возникнет недоимка или пени, то налоговая инспекция воспользуется деньгами, приготовленными предпринимателем на ЕНС для фиксированных страховых взносов и заберет их на уплату этой недоимки.

Обратите внимание, что в такой ситуации, налог по УСН или патент за 2023 г. нельзя будет уменьшить на сумму фиксированных страховых взносов, т.к. сроки платежа по ним наступят только в 2024 г. Зато никаких действий от предпринимателя не потребуется, в 2024 году налоговая инспекция самостоятельно заберет платежи, при этом предприниматель сможет уменьшить свои налоги только в 2024 г.

Напоминаем, что фиксированный страховой взнос с 01 января 2023 г. за 2023 г. составляет 45 842 рублей – при величине дохода до 300 000 рублей и 1% от величины дохода свыше 300 000 рублей, но не более 257 061 рублей (итого максимальный размер вместе с 1% составляет 302 903 рублей).

Если же предприниматель хотел бы оплатить фиксированные страховые взносы заранее (до истечения срока платежа), чтобы потом уменьшить на эти взносы налог по УСН или патент, то возможны два варианта, которые несут в себе определенные риски.

Какие же реквизиты должны быть указаны в платежном поручении?

КБК, которые необходимо указать в платежном поручении берем из Приказа Минфина России от 17.05.2022 N 75н.

КБК Страховых взносов, уплачиваемых в совокупном фиксированном размере 182 1 02 02000 01 1000 160

Страховые взносы на обязательное пенсионное страхование в фиксированном размере на выплату страховой пенсии (с доходов свыше 300 тыс. рублей) 182 1 02 03000 01 1000 160

На сайте ФНС по ссылке https://www.nalog.gov.ru/rn57/news/activities_fts/13014820/ размещен образец заполнения платежа вместо подачи уведомления. По размещенному образцу можно подготовить платежное поручение на уплату фиксированных страховых взносов.

Бухгалтерское обслуживание ООО, ИП — наша основная деятельность. Снижайте издержки на ведение бухучета, работая с нами!

Оставьте заявку на сайте, или узнайте стоимость по тел.: (495) 661-35-70!

Источник: biznesanalitika.ru