Вклад в имущество без увеличения уставного капитала — еще один (точнее сразу два) мощный инструмент организации денежных перетоков и консолидации финансов в группе компаний. Особенно если речь идет о долгосрочных вложениях.

Что требуется: участие в уставном капитале получающей/передающей стороны.

Плюсы:

Предполагает безвозмездную передачу участником (акционером) своей компании неких благ (денежные средства, доли (акции) в других юридических лицах, недвижимое имущество и т.п.). При этом уставный капитал не увеличивается, номинальный размер долей участников не меняется, вносить изменения в ЕГРЮЛ не надо.

Гражданско-правовыми основаниями вкладов в имущество являются статья 66.1 ГК РФ, ст. 27 Закона «Об ООО», ст. 32.2 Закона «Об АО».

Дополнительные нюансы:

Возможен не для всех организационно-правовых форм. Перечисленные средства нельзя учесть в составе расходов на приобретение доли при получении последующего дохода (при ее продаже, при выходе из общества или его ликвидации).

Как оценить бизнес? Сколько стоит бизнес?

Если устав принимающей стороны стандартный и не содержит детализированных норм, то вклад в имущество возможен только деньгами и только пропорционально всеми участниками (акционерами). Если устав переписать, то вклад в имущество смогут осуществлять не все участники (или не пропорционально долям участия).

В ООО решение о вкладе в имущество принимается не менее, чем 2/3 голосов. В акционерном обществе внесение вклада возможно на основании договора, одобренного Советом директоров, или по решению общего собрания акционеров. Порядок принятия решения о внесении вкладов в имущество организации также может быть детально проработан в корпоративном договоре.

В Налоговом кодексе предусмотрены два льготных механизма, которые позволяют освобождать безвозмездные по своей сути вклады от налогообложения:

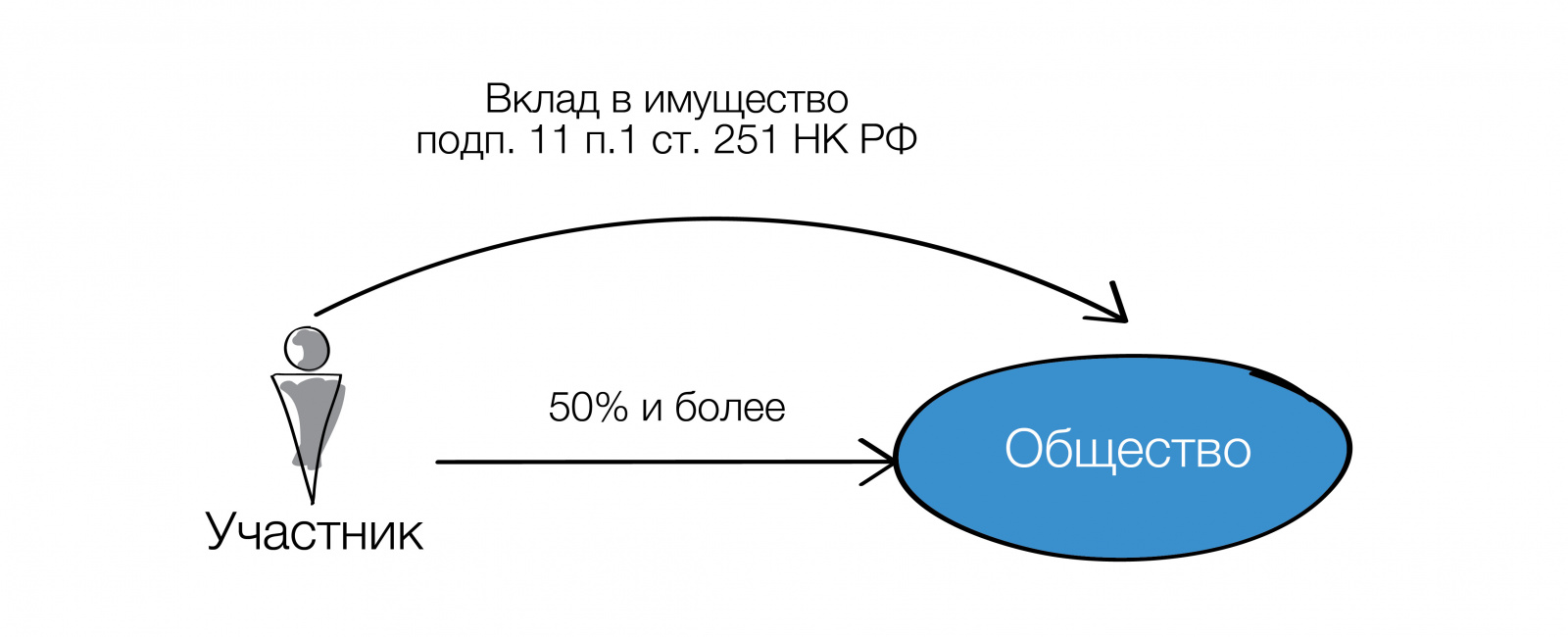

- передача имущества в пользу организации, уставный капитал которой прямо и/или косвенно не менее чем на 50% состоит из вклада передающей стороны («мамы», «бабушки» или физического лица-участника (акционера);

- «дочерний подарок». Это передача от «дочки» в пользу материнской компании, которой прямо и/или косвенно принадлежит 50 и более % в уставном капитале «дочки».

Безвозмездная передача имущества по подп.11 п.1 ст. 251 НК РФ

Во-первых, в качестве вклада может быть имущество и, с 23.11.2020, имущественные права. Наличные деньги относятся к имуществу, безналичные деньги — к имущественным правам. ст. 128 ГК РФ

Во-вторых, нельзя в течение одного года со дня получения имущества, имущественных прав (за исключением денежных средств) передавать их третьим лицам.

Иными словами, на пользование имуществом наложены существенные ограничения: нельзя его продать, сдать в аренду или иным образом распорядиться полученным имуществом, а также уступить имущественное право. Логика законодателя понятна — освобождается от налогообложения своего рода помощь участника своей компании, ведь он передал имущество (имущественное право) для использования ею самой, а не для сдачи в аренду или переуступки.

Партнерство в бизнесе. Как оценить вклад в уставной капитал? | Финансовая грамотность — 16

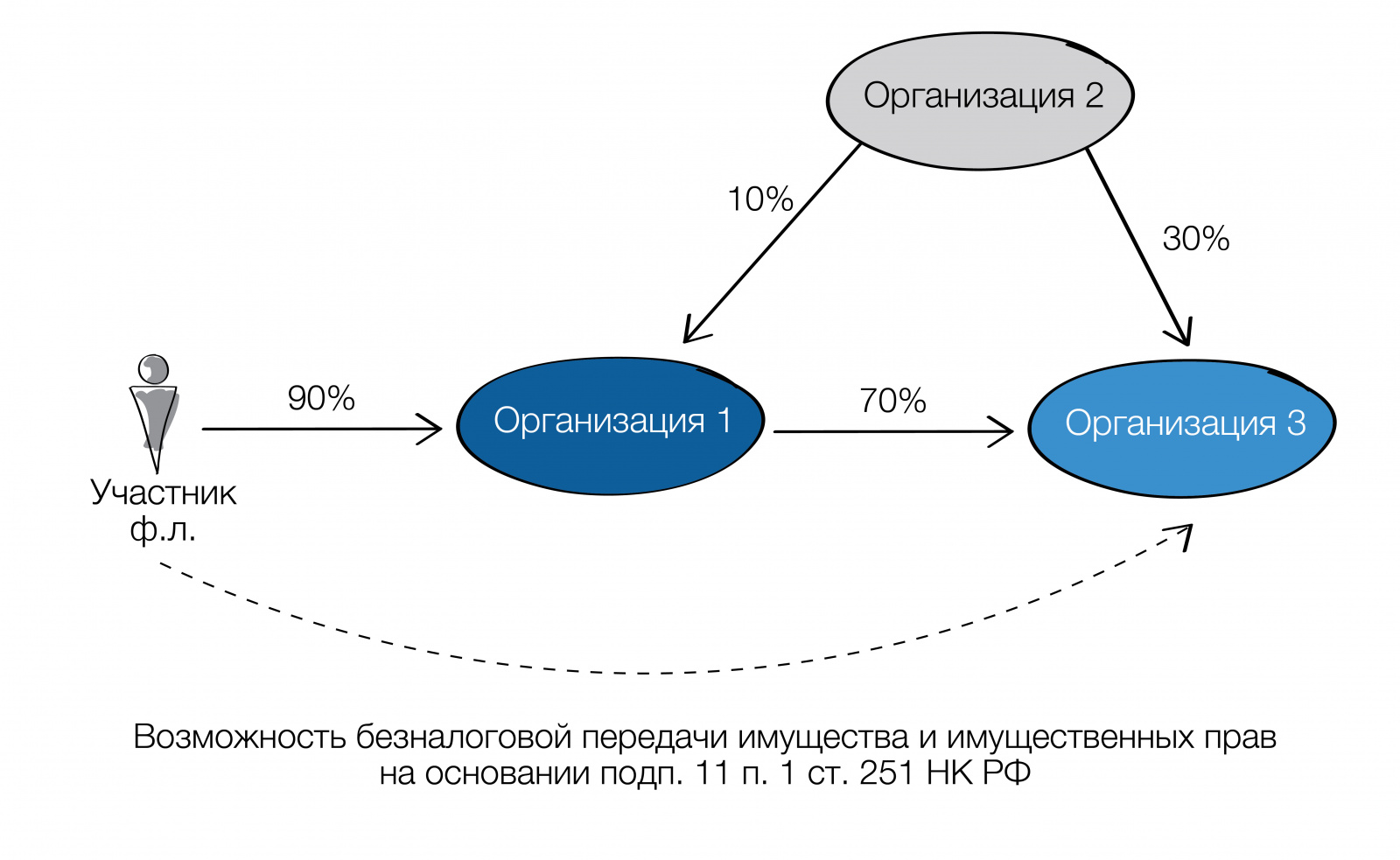

Несомненная «фишка» этого безналогового основания — это возможность с 2020 года сделать вклад в имущество не только от непосредственного участника, но и от лица, имеющего косвенную долю участия через промежуточную компанию. Чтобы вклад освобождался от налогообложения, доля косвенного участия также должна быть не менее 50 %.

Чтобы посчитать долю косвенного участия, необходимо умножить доли прямого участия в каждой организации по цепочке владения. Например:

«Дочерний подарок»

Налоговый кодекс позволяет без налогов передавать имущество не только от «мамы» или «бабушки», но и в обратном направлении — от «дочки» к компании-«маме» или к компании-«бабушке». Освобождение предоставляется по подп.11 п.1 ст.251 НК при соблюдении важного условия — прямая и/или косвенная доля материнской компании в уставном капитале «дочки» не менее 50 %.

Важно!

Передать «дочерний подарок» участнику — физическому лицу без налогов не получится. Такая выплата будет приравнена к дивидендам.

«Дочерний подарок» в некоторых случаях является альтернативой выплате дивидендов, когда не соблюдаются условия для безналогового перечисления суммы прибыли от дочерней к материнской организации, в частности:

- не выдержан срок владения 365 дней;

- помимо мажоритарного участника с долей 50% и более есть миноритарии,

- «распределять прибыль» в пользу которых не хочется: дивиденды распределяются в большинстве случаев пропорционально, а к «дочернему подарку» такое требование не предъявляется.

Следует отличать «дочерний подарок» (мы сами придумали такое наименование, его нет в Гражданском кодексе) от договора дарения, которое между коммерческими организациями запрещено ст. 575 ГК РФ . Дарение — это договор, двустороння сделка, от заключения которого одаряемы легко может отказаться (у вас есть фломастер и вы его дарите другу. а друг в ответ: «пошел ты знаешь куда, со своим фломастером). «Дочерний подарок» — это корпоративные отношения. В отличие от наших с вами детей, дочерняя компания не может отказаться от исполнения воли материнской.

Для дотошных:

«Экономические отношения между основным и дочерним обществами могут предполагать не только вложения основного общества в имущество дочернего на стадии его учреждения, но и на любой стадии его деятельности. Кроме того, экономическая целесообразность в отношениях дочернего и основного обществ может вызывать необходимость и обратной передачи имущества. При этом отсутствие прямого встречного предоставления является особенностью взаимоотношений основного и дочернего обществ, представляющих собой с экономической точки зрения единый хозяйствующий субъект». Постановление Президиума Высшего Арбитражного Суда РФ от 04.12.2012 № 8989/12

Вклад в имущество по пп. 3.7 п. 1 ст. 251 НК РФ

Пп. 3.7. п. 1 ст. 251 НК позволяет освободить от налогообложения вложения участников как в виде имущества, так и в виде имущественных или неимущественных прав. При этом размер доли участника значения не имеет.

Для дотошных:

Статья 251. Доходы, не учитываемые при определении налоговой базы

1. При определении налоговой базы не учитываются следующие доходы:

3.7) в виде имущества, имущественных прав или неимущественных прав в размере их денежной оценки, которые получены в качестве вклада в имущество хозяйственного общества или товарищества в порядке, установленном гражданским законодательством Российской Федерации.

Положения данного пункта распространяются фактически на любой способ увеличения имущества, включая увеличение активов общества в виде передачи вещей, денежных средств, долей/акций в компаниях или ценных бумаг, или, например, прав требования по договору цессии.

Тем не менее данный способ безналоговой передачи также имеет свои ограничения:

- Имущество, имущественные или неимущественные права могут предаваться только от участника (акционера) соответствующему хозяйственному обществу. То есть передача в обратном направлении — от «дочки» в пользу материнской компании — невозможна.

- Вклады в имущество возможны только в отношении хозяйственных обществ или товариществ. Например, в производственный кооператив такой вклад без налоговых последствий нельзя осуществить.

Минусы. НДС.

В случае, если вклад в имущество осуществляется организацией на ОСН и передается имущество, то «мама» должна восстановить НДС с остаточной стоимости имущества. При этом восстановленный налог на добавленную стоимость можно включить в расходы.

А принимающая сторона не сможет принять НДС к вычету, поскольку не уплачивала деньги за это имущество (помним, что вклад в имущество является разновидностью безвозмездной передачи). Поэтому вклад в имущество больше подходит для передачи денежных средств.

КАК ВЕРНУТЬ ВКЛАД В ИМУЩЕСТВО

Вклад в имущество, сделанный участником — физическим лицом, является безвозвратным: его нельзя, в отличие от займа, потребовать обратно. Своего рода возврат сделанных инвестиций возможен только в форме дивидендов. Также как по инвестициям в форме вклада в уставный капитал.

Однако, в отличие от вкладов в уставный капитал, сумма сделанных вкладов в имущество не пойдет в зачет затрат участника — физического лица на приобретение доли (акций) при последующей продаже доли (акций), выходе или ликвидации компании.

Для участников — организаций действует другой порядок — сумма вкладов в виде денежных средств уменьшает полученный доход:

- при выходе или ликвидации организации абз.2 подп.1 ст.250 НК РФ, п.2 ст.277 НК РФ

- при реализации долей в ООО; подп.2.1 п.1 ст.268 НК РФ

- при реализации акций. п.3 ст.280 НК РФ

Кроме того, участники — организации могут вернуть без налога на прибыль сумму, равнозначную ранее сделанному вкладу в имущество хозяйственного общества или товарищества (ООО, АО, полное товарищество). п.п.11.1 п.1 ст.251 НК РФ

- Вклад должен быть сделан и возвращен исключительно в денежной форме. Если первоначальные вклады в имущество Общества были осуществлены не деньгами, а иным имуществом (зданиями, земельными участками, оборудованием, долями (акциями) в уставном капитале Общества), то возвратить данные активы обратно внесшему их участнику без уплаты налога на основании положения пп. 11.1 п. 1 ст. 251 НК РФ не получится. Возврат вклада также должен быть осуществлен в денежной форме. Это исключает ситуации возможных злоупотреблений, связанных с несоразмерностью первоначального вклада и способа его безналогового возврата.

- Освобождение от налогообложения действует в пределах ранее сделанного вклада. Сумма, в пределах которой действует освобождение по под.11.1 п.1 ст.251 НК РФ, ограниченна величиной ранее сделанного вклада. В связи с этим участнику важно хранить документы, которые бы подтверждали сумму сделанных ими вкладов. Это и решения (протоколы) общего собрания участников, и платежные поручения о перечислении денежных средств.

- Не имеет значения, когда был сделан вклад. Безналоговый возврат возможен после 01.01.2019. Норма об освобождении от налогообложения возврата ранее сделанных вкладов в имущество вступила в силу с «01» января 2019 года. И распространяется она в отношении всех «старых» вкладов в имущество. Главное требование — их денежная форма. Письмо Департамента налоговой и таможенной политики Минфина России от 14.02.2019 г. N 03-03-06/1/9345

- Освобождением от налогообложения могут воспользоваться и правопреемники.

Льгота распространяется и на правопреемников — как организации-участника, так и дочернего общества. Так, если дочерняя компания, получившая вклад в имущество, была присоединена к другому обществу, то это другое общество также сможет вернуть участнику денежные средства.

Все остальные условия действуют и в отношении правопреемников — наличие подтверждающих документов и денежная форма первоначального вклада.

Решение о возврате ранее сделанных вкладов в имущество принимает общее собрание участников дочерней организации.

Для удобства мы составили сравнительную таблицу, которая позволит выбрать между двумя видами вкладов в имущество и займом для оформления возвратного финансирования.

Любое лицо:

- физическое лицо или организация;

- как участник общества, так и неаффилированная организация

Вместо итога еще раз обозначим ГЛАВНЫЕ ТЕЗИСЫ:

- Вклад в имущество является оперативным способом безналоговой передачи денежных средств и иного имущества или имущественных прав дочерней компании. Не требуется посещение нотариуса и внесение изменений в учредительные документы, что обязательно при увеличении уставного капитала.

- НК РФ предусматривает два льготных механизма — подп.3.7 и подп.11 п.1 ст.251 НК РФ. Каждый из них дает интересные возможности, но и не лишен ограничений. Поэтому тщательно читаем закон и выбираем подходящий к конкретной ситуации способ.

- Не забываем, что для осуществления вклада в имущество в Уставе компании должна быть предусмотрена такая возможность для ее участников, в том числе возможность осуществлять вклады непропорционально участию в уставном капитале, а также любым имуществом и имущественными правами.

- П.п.11 п.1 ст.251 НК РФ также дает возможность обратной передачи — от «дочки» к организации-участнику (акционеру), прямая и/или косвенная доля которой в уставном капитале не менее 50 %. Мы назвали это «дочерним подарком». Он может быть альтернативой выплате дивидендов, например, когда помимо мажоритарного участника с долей 50 % есть миноритарии, «распределять прибыль» в пользу которых не хочется: дивиденды распределяются в большинстве случаев пропорционально, а к «дочернему подарку» такое требование не предъявляется.

- Материнские организации, ранее сделавшие вклад в имущество в денежной форме своей «дочерней» компании, могут вернуть его без возникновения налога на прибыль.

Создание центра рефинансирования в группе компаний.

Как уже не раз нами обозначено, юридическая архитектура должна изначально обеспечить перераспределение этих средств в группе (на пополнение оборотных средств, приобретение имущества, в новые проекты и т.п.). Решение здесь — заблаговременное включение в юридическую структуру Центра рефинансирования.

Представим себе бизнес, который ведется в рамках Группы компаний. Розничные магазины являются самостоятельными юридическими субъектами. Компании из сектора розничная торговля соответствуют критериям применения УСН.

Если они будут передавать денежные средства далее по любому основанию в группе компаний, например, по «услуговому» договору, то у получателя средств возникнет налог. Для него это выручка. Как быть с накопившейся прибылью каждой операционной точки?

Здесь отлично сработает вклад в имущество. Розничные компании учреждают юридическое лицо, даже если оно на ОСН это не страшно, поскольку оно не ведет НДСной деятельности.

Компания-Розница делает вклады в имущество на основании подп. 3.7. п.1 ст. 251 НК РФ. Финансовый центр далее вкладывается в какие-то новые направления, в приобретение оборудования и т.п., участвуя в уставных капитал получателей средств и осуществляя вклады в их уставные капиталы или повторяя вклад в имущество.

В реальной жизни вариативность решений в конкретной ситуации достаточно велика. Все зависит от исходных данных и целей, которые необходимо достичь. При этом все из изложенного мы успешно и не раз реализовывали на практике. Берите на вооружение.

Источник: www.taxcoach.ru

Оценка уставного капитала

Оценка стоимости уставного капитала

При создании индивидуального предприятия вносится вклад в уставной капитал, который по законодательству России может быть представлен как деньгами, так и имуществом.

Стоимость имущества при передаче оценивается по рыночной стоимости и соответствует пропорциональной доле, на которую может претендовать учредитель.

Чтобы точно знать стоимость доли и имущества, гарантирующего интересы кредиторов фирмы, в обязательном порядке проводится оценка вклада в уставной капитал. На законодательном уровне эти требования изложены в Статье 8 «Закона об оценочной деятельности».

В качестве вклада может рассматриваться даже не само имущество, а права на него, например, право аренды здания или земельного участка, право по договору займа.

Вклад в уставной капитал ООО, представляющий собой имущество или имущественные права на сумму более 20 тысяч рублей, также должен в обязательном порядке оцениваться независимым оценщиком. Согласно требованиям законодательства (п. 2 ст. 15 Закона об ООО), величина стоимости неденежного вклада не может превышать сумму оценки.

Нижняя граница стоимости вклада не регулируется, поэтому ниже рыночной стоимости вносить имущество можно, по общему согласию участников.

Полученные результаты подтверждают базу для исчисления налогов и амортизационный износ, поэтому оценка имущества при внесении в уставный капитал в дальнейшем влияет на всю финансовую сферу деятельности компании.

Типичные случаи, когда появляется необходимость в оценке доли

Таких случаев достаточно много:

- Различные судебные разбирательства, споры о стоимости объекта оценки.

- Проведение процедуры банкротства компании, для определения возможности погашения задолженностей.

- Выход участника из сообщества или компании.

- Внесение взноса в УК.

- Выделение доли для купли-продажи для нотариального заверения отчуждения.

- Оформление наследства.

- Отчуждение вкладов в пользу третьих лиц.

- Увеличение размера УК.

- Слияние или поглощение компании.

- Ликвидация, реструктуризация, мероприятия по реорганизации компании.

Размеры и оценка неденежного вклад в уставной капитал

Минимальный капитал ООО, который необходимо нести деньгами, составляет 10 000 рублей. Все что свыше него, может вноситься в рамках неденежных вкладов. Это может быть оргтехника компьютерное оборудование, недвижимость, транспорт, товары, ценные бумаги, то есть все, что регламентируется Уставом сообщества.

Также можно вносить долю в виде имущественных прав:

- На бессрочное пользование землей.

- Аренда участка лесного фонда.

- Земля особых экономических зон.

- Имущество, переданное предприятию.

Стоит обратить внимание на предельный размер имущественных неденежных вкладов в уставный капитал кредитной организации, который устанавливается не выше 20 % средств. Проводить оценку имущества для уставного капитала обязательно, иначе сделка может быть признана ничтожной.

Как оценивается уставный капитал

В СЗРЦЭ оценку проводят квалифицированные специалисты, оценщики для уставного капитала.

Следует отметить, что оценщик может осмотреть только доступные предметы, поэтому при доставке из-за рубежа или в других случаях, когда имущество недоступно, нужно учитывать сроки доставки.

При формировании или увеличении уставного фонда оценка для уставного капитала проводится в определенной последовательности. Также мы проводим переоценку уставного капитала ООО.

- Заключение письменного договора на объект, с указанием способа оценки, данных оценочной организации и оценщика, СРО и других данных.

- Сбор и передача пакета документов, фотографий, обеспечение доступа к объекту.

- Анализ данных.

- Составление акта об оценке для внесения в уставной капитал.

- Утверждение акта общим собранием участников предприятия. Акт действителен не более 6 месяцев, но не позднее 4-х месяцев с даты регистрации юридического лица.

В протоколе передачи имущества указывается:

- наименование предметов для передачи в качестве доли УК, их признаки идентификации;

- решение об установлении стоимости за подписью всех участников;

- стоимость в денежном выражении (не может быть выше оценки эксперта).

После передачи имущества в общество проводится регистрация в ЕРГЮЛ, с приложением передаточного акта.

Переоценка уставного капитала

Если в организации необходимо увеличить уставной капитал, можно пойти двумя путями.

- Если не запрещено уставом сообщества — за счет внесения дополнительных вкладов новых участников, либо третьих лиц.

- Посредством собственного имущества организации, включая прибыль прошлых лет, фонд развития или средства добавочного капитала общества.

Также может назреть необходимость уменьшить УК, в принудительном или добровольном порядке. При это в ООО может не быть никаких сложностей, а причиной служит завышение УК при регистрации.

В обоих случаях проводится переоценка вклада в уставный капитал, которая выполняется только независимым оценщиком. Оценка неденежного вклада не может превысить сумму оценки, рассчитанную независимым экспертом.

Иногда предприятия завышают стоимость имущества, зарегистрированного в УК. В таком случае независимый оценщик вместе с компанией привлекается к субсидиарной ответственности, в течении 5 лет с момента государственной регистрации сообщества. Чтобы избежать неприятных моментов, привлекайте к работе профессиональных и лицензированных оценщиков СЗРЦЭ.

Источник: szrce.ru

Как оценить имущество, вносимое в уставный капитал: новшества в законодательстве

Уставный капитал общества с ограниченной ответственностью может складываться как из денежных, так и имущественных взносов учредителей (закон об ООО №14-ФЗ ст.15 п.1). Во втором случае стоимость переданных участником активов должна быть выражена в денежной форме. Как правильно оценить имущество, вносимое в уставный капитал?

Внесение неденежных вкладов в уставный капитал

Согласно гражданскому законодательству минимальный капитал ООО, а на сегодняшний день он составляет 10000 рублей, должен быть внесен учредителями исключительно деньгами (п. 2 ст. 66.2 ГК РФ). Все, что свыше этой суммы, участники вправе дополнять имуществом: недвижимостью, транспортом, оборудованием, оргтехникой, товаром, ценными бумагами и т.д. Какое имущество не может быть принято в качестве взноса в уставный фонд, регламентируется Уставом общества.

Существуют и законодательные ограничения на оплату долей в уставном капитале отдельными видами имущественных прав, а именно:

- правом бессрочного пользования землями;

- правом аренды участка, относящемуся к лесному фонду;

- арендным правом на государственную и муниципальную землю резидента особой экономической зоны;

- правом пользования имуществом, переданного ИП, предприятию малого и среднего бизнеса.

Внося в уставный капитал свое имущество, участники передают обществу и право собственности на него. Исключение – случаи, когда в акте приема на баланс есть указание на передачу вещей во временное владение и пользование на конкретный срок. При выходе учредителя из ООО его имущество продолжает оставаться в организации до даты, зафиксированного в акте. Действующий участник с единогласного разрешения общего собрания может изъять свой неденежный вклад, своевременно компенсировав фирме затраты, связанные с приобретением и использованием аналогичного имущества до окончания установленного срока.

Оценка имущественных взносов в уставный капитал

Все неденежные взносы и при создании общества, и при увеличении уставного капитала должны быть оценены в стоимостном выражении. До осени 2014 года по имуществу, вносимому в оплату доли, номинальной стоимостью не более 20000 рублей сами учредители могли установить денежный эквивалент ценности и зафиксировать его протоколом. С 1 сентября любые имущественные вклады подлежат независимой оценке. Порядок, как оценить имущество, вносимое в уставный капитал, регулируется законом об оценочной деятельности (№135-ФЗ от 29.07.1998 г.).

Согласно 135-ФЗ стоимость вещественного вклада, включаемого в уставный капитал фирмы, производят независимые оценщики на основе рыночной ситуации. Они устанавливают вероятную цену, за которую собственник мог бы продать оцениваемый объект на открытом рынке в результате обычной сделки купли-продажи.

Это нововведение, по мнению экспертов, усложняет процесс формирования уставного капитала для многих организаций и делает имущественные взносы невыгодными. В небольших ООО учредители зачастую вносят свои доли вещами типа офисной мебели, ноутбука или МФУ, при этом оценке подлежит каждый объект, а бремя оплаты услуги ложится на владельца имущества. Срок составления отчета об оценке составляет в среднем от 2 дней до недели. Большинство оценщиков не требует предъявления самого объекта для экспертизы, а довольствуются документами и фотографиями.

Что будет организации, если она проигнорирует требование о независимой оценке? Отсутствие оценочного акта делает ничтожными сделки по внесению имущества в уставный капитал, а также может стать основанием для признания недействительным сам Устав общества. Если стоимость имущественного вклада превышает пределы по антимонопольному законодательству, ФАС обязывает не только оценить его по реальной рыночной цене, но и согласовывать с ней такую операцию до начала сделки.

Выбор независимого оценщика

Ст. 3 закона №135-ФЗ под оценочной понимает профессиональную деятельность по установлению рыночной, кадастровой и иной стоимости объектов. Оценить имущество, вносимое в уставный капитал ООО, можно в специализированной компании или у частного оценщика, зарегистрированных в соответствующей саморегулируемой организации (СРО). Список всех действующих СРО оценщиков приведен на сайте Росреестра. Перед обращением к оценщику рекомендуется запросить у него правоустанавливающие документы и договор страхования ответственности.

Что касается выбора оценочных компаний, здесь чаще ориентируются на расценки. Стоимость услуг варьируется в зависимости от региона, известности фирмы, вида имущества: от 1000 рублей за ноутбук до 50000 и более за ценные бумаги. Для собственников может быть важна скорость предоставления отчета, готовность провести процедуру дистанционно. Деятельность оценщиков не ограничена территориально, поэтому можно воспользоваться услугами компании из любого региона РФ.

В ст. 16 ФЗ №135 установлены ограничения на выбор оценщиков с точки зрения конфликта интересов. Частный оценщик или компания ни коим образом не должны быть причастными к заказчику и его имуществу:

- не состоять в родственных связях;

- не быть партнерами по бизнесу и не иметь отношений «работодатель – работник»;

- не являться кредитором или должником клиента;

- не иметь прав и имущественных интересов в отношении объектов оценки.

Оценщик несет ответственность за завышение стоимости неденежного взноса, переданного учредителем в ООО. Если в трехлетний срок с момента оплаты/увеличения уставного капитала за счет оцененного имущества у участников возникнет субсидиарная ответственность по обязательствам общества, оценщик также привлекается к ней солидарно в пределах допущенного завышения.

Убытки, причиненные оценщиком, компенсируются за счет:

- имущества оценщика-физического лица;

- средств оценочной компании;

- возмещения по договору страхования ответственности в пределах страховой суммы;

- компенсационного фонда СРО в пределах 5 млн. рублей за один страховой случай.

Порядок оценки и имущества, вносимого в уставный капитал

Для общества, планирующего формировать /увеличивать уставный фонд за счет вещественных вкладов, алгоритм действия выглядит следующим образом:

- Владельцы вносимого в УК имущества выбирают оценочную компанию и заключают с ним договор в простой письменной форме. В документе указывается объект, способ его оценки, ФИО конкретного оценщика, СРО, в которой он зарегистрирован и другие сведения согласно ст. 10 закона 135-ФЗ.

- Заказчик предоставляет оценщику необходимую информацию, документы, обеспечивает доступ к объекту оценки.

- Полученный акт об оценке имущественного взноса утверждается общим собранием участников ООО в срок до 6 месяцев с момента составления отчета, пока он считается действительным. Но не позднее 4 месяцев с даты регистрации юрлица. В протоколе указывается объект, передаваемый в уплату доли УК (наименование и идентифицирующие признаки), его стоимость в денежном выражении, решение об установлении стоимости, принятое единогласно. Сумма, проставленная в протоколе, не может быть выше цены, определенной независимым оценщиком.

- Имущество передается в общество по акту приема-передачи, подписанного участником и генеральным директором ООО. Срок внесения долей в УК при создании юрлица определяется Уставом, но по законодательству он не может превышать 4 месяца.

Если за счет вещественного взноса происходит увеличение уставного капитала, отчет об оценке и передаточный акт прилагаются к документам, подаваемым в ФНС для регистрации в ЕГРЮЛ.

Источник: dezhur.com