Добрый день! Я ИП, столкнулась с проблемой, мне нужно перечислить деньги за транспортные услуги ИП Петрову, т.е. со своего расчетного счета на бизнес-счет Сбербанка.

ИП Петров мне выставил счет, в котором указал реквизиты:

Волго-Вятский банк Сбербанка России в Нижегородском отделении № 7

ИНН 7707083893, КПП 526002004, БИК 042202603,

кор.счет 30101810900000000603,

бизнес. счет 40802810********0873

карточка № 4274********4888

ИП Петров А.В. ИНН 526300414926

Подскажите, пожалуйста, как правильно заполнить платежное поручение?

Первый вариант:

получатель — ИП ПЕТРОВ, ИНН — ИП,

расчетный счет — бизнес. счет 40802810********0873

БИК 042202603, кор.счет 30101810900000000603

банк — Волго-Вятский банк Сбербанка России

Назначение платежа — для владельца карты получателя № 4274********4888 Петров А.В., за транспортные услуги по счету.

Или заполнить, как обычно перечисляют с расчетного счета на карточку физ.лица?

Как перевести деньги с одного расчетного счета на другой

Второй вариант:

получатель — Волго-Вятский банк Сбербанка России в Нижегородском отделении № 7

ИНН 7707083893, КПП 526002004, БИК 042202603,

кор.счет 30101810900000000603,

расчетный счет — бизнес. счет 40802810********0873

банк — Волго-Вятский банк Сбербанка России

Назначение платежа — для владельца карты получателя № 4274********4888 Петров А.В., за транспортные услуги по счету.

Сам ИП Петров, как заполнить правильно, сказать почему-то не может, не знает. Подскажите, как правильно?

С уважением, Наталья

2013-09-19 18:00:00

Добрый день, ната30!

В этой ситуации я могу Вам рекомендовать обратится в отделение банка и получить консультацию по порядку заполнения платежных документов. Если Вы планируете совершить эту операцию в системе СББОЛ (Сбербанк бизнес Онлайн), то Вы можете получить подробную консультацию по телефону службы поддержки: 8 (800) 555-64-64.

Надеюсь, что мой ответ будет Вам полезен, но если у Вас остались какие-либо вопросы, я с удовольствием на них отвечу.

С уважением,

Рябчиков Александр

Служба заботы о клиентах

Сбербанка России

Источник: www.banki.ru

Банковские операции в «1С». Переводы между счетами

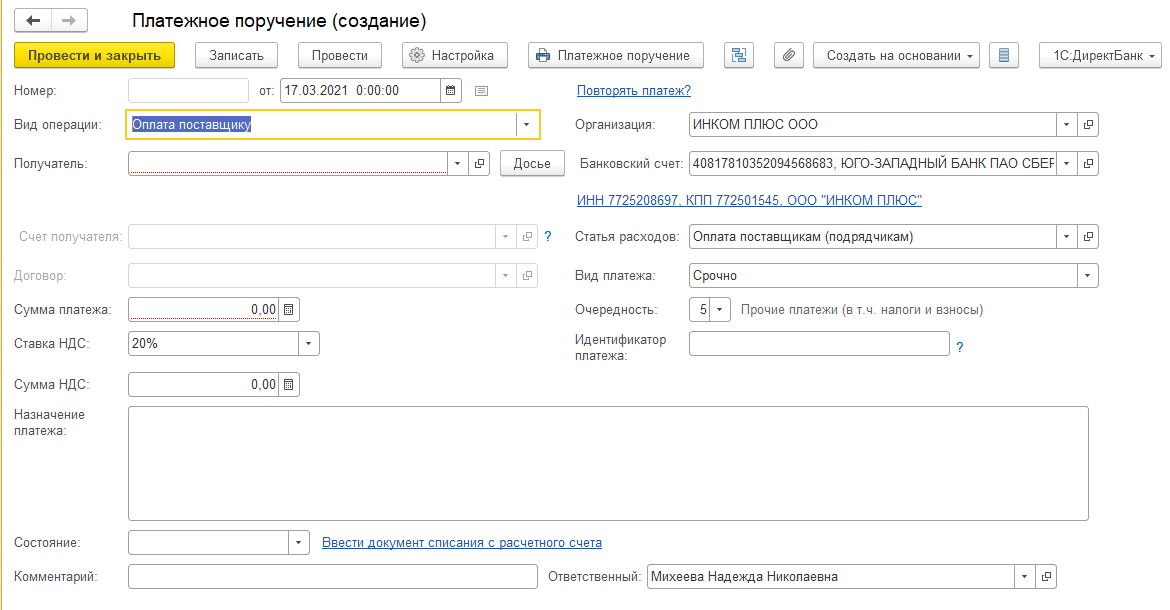

Создание платежного поручения

- Платежное поручение

- Платежное требование

- Поступление на расчетный счет

- Списание с расчетного счета

Документы «Платежное поручение» и «Платежное требование» используют только для создания печатных форм. Они не формируют проводок на счетах учета. Если платежные поручения создавать в программе «Клиент-банк», то в «1С:Бухгалтерии 8» создавать их необязательно. Достаточно ввести только документ «Списание с расчетного счета», который сформирует необходимые проводки.

Как сделать платеж на расчетный счет организации через Сбербанк Онлайн

Документ «Платежное поручение» («Банк и касса» – «Платежные поручения») нужен, чтобы подготовить платежку на перечисление безналичных денежных средств.

По умолчанию новый документ создаем для вида операции «Оплата поставщику».

Программа автоматически заполняет дату создания документа, а при записи документа присваивает номер платежного поручения.

Примечание

Программа автоматически нумерует платежные поручения в порядке возрастания номеров. Чтобы не было ошибок, не рекомендуем исправлять нумерацию вручную!

Что касается прочих полей. Есть поля в платежных поручениях, которые программа всегда заполняет единообразно. Состав и порядок заполнения остальных полей зависит от операции, для которой создаете документ.

При помощи кнопки «Настройка» в верхней командной панели документа можно настраивать такие данные, как КПП контрагента, назначение платежа и др.

Настройки указываем для каждого банковского счета организации и для каждого счета контрагента.

Оплата платежного поручения

Оплату платежного поручения, или другими словами — списание средств, регистрируем в программе после того, как получили выписку из банка. О ней мы еще поговорим подробно чуть ниже.

Собственно документ списания можно:

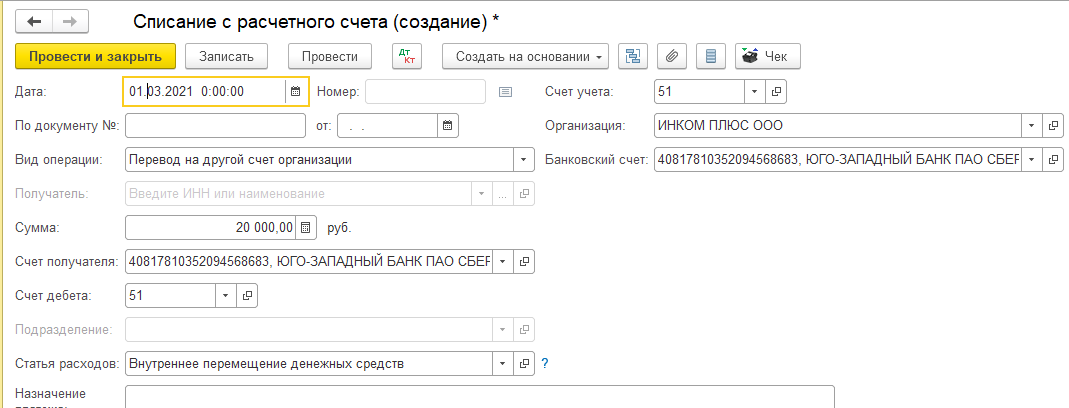

- создать на основании документа «Платежное поручение» по ссылке «Ввести документ списания с расчетного счета». Поля документа программа заполнит по умолчанию в соответствии с данными из документа-основания (раздел: «Банк и касса» – «Платежные поручения»);

- загрузить через «Клиент-банк»;

- создать как новый документ (раздел: «Банк и касса» – «Банковские выписки»).

Выписка

Именно выписка из лицевого счета формирует движения на “денежных” счетах бухгалтерского учета — все списания и поступления безналичных средств. Ведь представляет она собой документ, который информирует о текущем состоянии расчетного счета организации.

Банковские выписки ищите в разделе «Банк и касса» – «Банковские выписки». В журнале выписок удобно:

- делать отбор по дате, банковскому счету, контрагенту, назначению платежа и другим реквизитам;

- смотреть итоговые остатки и обороты на конкретную выбранную дату.

Перевод денежных средств между расчетными счетами

Чтобы оформить перевод денег между расчетными счетами в программе «1С:Бухгалтерия предприятия 8», ред. 3.0, необходимо учесть некоторые нюансы.

Изначально важно убедиться, что настройки учетной политики программы соответствуют учетной политике организации, в части применения счета 57 «Переводы в пути». Возможных варианта два.

Вариант первый. Счет 57 «Переводы в пути» в компании решили не использовать. В такой ситуации в программе должен быть снят флажок в учетной политике «Используется счет 57 «Переводы в пути» при перемещении денежных средств (в разделе: «Главное» – «Учетная политика»).

Перевод между счетами оформляем только списанием с расчетного счета. Причем в поле «Вид операции» ставим «Перевод на другой счет организации». Оформлять после «поступление на расчетный счет» не требуется!

Программа оформит следующие проводки на счетах бухучета:

Операция

Дт

Кт

Сумма

Перевод денежных средств между расчетными счетами

Вариант второй. Организация применяет счет 57 «Переводы в пути». При таком порядке создают два документа – «Списание с расчетного счета» и «Поступление на расчетный счет».

Программа сформирует следующие записи по счетам бухучета:

Операция

Дт

Кт

Сумма

Списали денежные средства с первого расчетного счета

Поступили денежные средства на второй расчетный счет

Источник: www.audit-it.ru

Межбанковский перевод: как выгодно перевести деньги

Сегодня отправить деньги на другой конец страны можно в несколько кликов мышкой или нажатий на экране смартфона: банки дают клиентам всё больше способов перевода средств в удалённом режиме. Но зачастую при переводах между счетами в разных банках пользователи по-прежнему предпочитают снимать наличные и класть их на счёт в отделениях банков, опасаясь дополнительной комиссии. Уточним детали.

По телефону

Самый простой способ отправить деньги из одного банка в другой сегодня — перевод по номеру телефона или счёта. Это можно сделать в Системе быстрых платежей (СБП). В ней работают 67 финансовых организаций, в том числе и Сбербанк.

Переводы в системе проходят быстро, комиссией не облагаются суммы до 100 тысяч рублей как при отправке средств другим лицам, так и при переводе между своими счетами. Если сумма превышает этот порог, то комиссия составит 0,5% от суммы, но не более 1,5 тыс. рублей за один перевод. При этом ряд банков пока не берёт комиссию и за переводы свыше 100 тысяч рублей, но рассматривает вопрос о её введении.

Ещё одно ограничение — сумма одного перевода в системе быстрых платежей не должна быть выше 600 тыс. рублей. Кроме того, банки, работающие с системой, могут устанавливать дополнительные требования к переводу. Например, установить ежемесячный лимит на сумму или число переводов. Уточнять эти нюансы нужно непосредственно в своём банке.

Совсем недавно в России стали доступны денежные переводы по номеру телефона от юридического лица физическому.

Такие переводы уже начали проводить банки — участники созданной ЦБ Системы быстрых платежей. До этого через систему можно было перевести деньги только между физическими лицами, оплачивать товары и услуги в некоторых магазинах. Таким способом люди смогут получать деньги при продаже автомобиля в автосалонах. А в дальнейшем сервис будет использоваться и для перечисления зарплат.

Для переводов через Систему быстрых платежей не нужны сложные реквизиты, достаточно сообщить юр. лицу номер мобильного телефона, к которому у человека привязан счёт в банке. Зачисление средств на счёт физлица происходит мгновенно и без комиссии.

По номеру карты

Перевод по номеру карты обычно обходится в 1-1,5% от суммы перевода. Ряд банков освобождает от комиссии при небольших суммах отправляемых средств. Значение имеет и то, какие средства переводит клиент — свои или кредитные. Отправка с кредитки приравнивается к снятию наличных и облагается высокими процентами либо вовсе невозможна. Кроме того, согласно закону о борьбе с отмыванием денег, если физлицо переводит более 600 тыс. рублей, финансовая организация должна уведомить об этом ЦБ РФ.

Со счёта на счёт

Ещё один способ «перетянуть» средства — с одного банка в другой. Для этого необходимо зайти в личный кабинет банка, в который вы собираетесь «перетянуть» деньги, перейти в раздел «пополнить счёт» и выбрать пункт «с карты другого банка». Для подтверждения операции необходимо будет ввести код из СМС. Такие переводы как правило бесплатны, однако ряд банков устанавливает лимиты для подобных переводов, перейдя порог придётся платить комиссию. Это стоит уточнять в своём банке.

Таким способом лучше всего пользоваться для перевода денег между своими счетами либо счетам в семье.

«Сбербанк Онлайн»

Давно известная пользователям система переводов широко распространена в Сбербанке. Пользователи могут «перекидывать» деньги в приложении или на сайте. Зачисление средств, как правило, производится в течении нескольких минут. В апреле в системе произошли существенные перемены — клиенты получили возможность ежемесячно осуществлять перевод до 50 тыс. руб. бесплатно вне зависимости от региона, однако с начала этого месяца сделать перевод без комиссии через банкомат стало вовсе невозможно.

Также из «Сбербанк Онлайн» можно отправить средства в другие финучреждения. Но придётся заплатить комиссию — 1% от суммы, но не больше 1 тысячи рублей. Для разных банков действуют свои нюансы. Например, перевод в Совком и СДМ банки обойдётся в 1% от суммы перевода. Отправляя деньги в МТС банк, придётся заплатить 1,5%.

Отправка в Тинькофф бесплатна, если речь идёт в общей сложности о 20 тысячах рублей в месяц. Свыше — также 1,5%. При этом единоразово из Сбербанка можно отправить до 50 тысяч рублей в Совкомбанк и Тинькофф и до 150 тысяч в СДМ-банк.

Нюансы

Выбирая, каким способом перевести средства, следует учитывать факторы скорости и величины комиссии за отправку денег. Так, для небольших сумм удобно пользоваться приложениями и сайтами. С их помощью средства придут быстрее, а комиссия будет, как правило, в несколько раз ниже, чем за эти же услуги в отделении. Переводы по реквизитам счёта могут проводиться только в рабочие дни во время работы офисов и отделений банков. Поэтому средства не смогут быть переведены мгновенно, а лишь в течение 1-2 рабочих дней.

«Нельзя забывать о безопасности, при пользовании банковскими картами. Во-первых, не стоит хранить все деньги на одной карте, которую вы всегда носите с собой. Либо можно „убирать” часть средств на накопительные счета. Никому и ни при каких условиях не передавать пароль из СМС для подтверждения операции, таким образом вы можете лишиться денег», — предупреждает координатор программы Минфина России по финансовой грамотности в Калининградской области Алёна Бушмина.

Материал подготовлен в рамках программы Министерства финансов «Повышение уровня финансовой грамотности жителей Калининградской области». Дополнительная информация — по телефону «горячей линии» по вопросам финансовой грамотности (звонок бесплатный) 8-800-555-85-39 или на сайте fingram39.ru.

Материал подготовлен в рамках программы Министерства финансов Калининградской области «Эффективные финансы». Дополнительная информация — по телефону «горячей линии» по вопросам финансовой грамотности (звонок бесплатный) 8-800-555-85-39 или на сайте fingram39.ru.

Реклама, АНО ДПО ИСО «Институт современного образования»

Подписывайтесь на Калининград.Ru в соцсетях и мессенджерах! Узнавайте больше о жизни области, читайте только самые важные новости в Viber , получайте ежедневный дайджест главного за сутки в основном канале в Telegram и наслаждайтесь уютной атмосферой и фактами из истории региона — во втором телеграм-канале

Нашли ошибку в тексте? Выделите мышью текст с ошибкой и нажмите [ctrl]+[enter]

Комментарии

Обсуждайте новости Калининграда и области в наших социальных сетях

- Что делать при взломе аккаунта на «Госуслугах»

Что делать при взломе аккаунта на «Госуслугах»

Что делать при взломе аккаунта на «Госуслугах» - Калининградская область досрочно завершила размещение третьего выпуска облигаций для населения на Финуслугах

Калининградская область досрочно завершила размещение третьего выпуска облигаций для населения на Финуслугах

Калининградская область досрочно завершила размещение третьего выпуска облигаций для населения на Финуслугах - Единое пособие: ответы на частые вопросы

Единое пособие: ответы на частые вопросы

Единое пособие: ответы на частые вопросы - Вернуть деньги за страховку при досрочном погашении

Вернуть деньги за страховку при досрочном погашении

Вернуть деньги за страховку при досрочном погашении - В России появится Индекс сберегательно-инвестиционной активности населения

В России появится Индекс сберегательно-инвестиционной активности населения

В России появится Индекс сберегательно-инвестиционной активности населения - Платёжные стикеры: как работают и надёжны ли?

Платёжные стикеры: как работают и надёжны ли?

Платёжные стикеры: как работают и надёжны ли?

Источник: kgd.ru

Что делать при взломе аккаунта на «Госуслугах»

Что делать при взломе аккаунта на «Госуслугах» Калининградская область досрочно завершила размещение третьего выпуска облигаций для населения на Финуслугах

Калининградская область досрочно завершила размещение третьего выпуска облигаций для населения на Финуслугах Единое пособие: ответы на частые вопросы

Единое пособие: ответы на частые вопросы Вернуть деньги за страховку при досрочном погашении

Вернуть деньги за страховку при досрочном погашении В России появится Индекс сберегательно-инвестиционной активности населения

В России появится Индекс сберегательно-инвестиционной активности населения Платёжные стикеры: как работают и надёжны ли?

Платёжные стикеры: как работают и надёжны ли?