В 2022 году налог на прибыль уплачивают юрлица, применяющие ОСНО. Он рассчитывается на основании положений гл. 25 НК и предусматривает отчисление денег в федеральный и региональные бюджеты. Расчет производится на основании показателей облагаемых доходов, учитываемых расходов и прибыли, определяемой как разница между доходами и расходами.

Плательщики налога на прибыль в 2022 году

Плательщиками налога на прибыль являются:

- российские компании;

- иностранные компании, которые получают доходы в РФ и работают через постоянные представительства.

Также налог на прибыль удерживают налоговые агенты — с доходов иностранных компаний, не открывавших в РФ представительств. К примеру, этими налоговыми агентами являются:

- российские юрлица;

- ИП.

Налог на прибыль не уплачивают:

- налогоплательщики, применяющие УСН и ЕСХН, т.к. они уплачивают другие налоги;

- резиденты «Сколково», поскольку их прибыль освобождена от налогообложения.

Налог на прибыль

Налог на прибыль — это обязательный платеж, взимаемый с юрлиц, применяющих ОСНО, а не спецрежим налогообложения. В данном случае под налогоплательщиками понимаются:

Как посчитать налог при работе с маркетплейсами ? #озон #вайлдберриз #налоги #бизнес

- российские организации, которые созданы по законодательству РФ;

- иностранные организации и иные корпоративные образования, которые созданы по законодательству иных стран;

- международные организации;

- представительства и филиалы иностранных и международных юрлиц.

Упростите работу в 1С с помощью бесплатных сервисов, входящих в 1С:Комплект поддержки ИТС. Бесплатно настроим популярные сервисы: 1С-Отчетность, 1С:Контрагент, 1С-ЭДО, 1С-Коннект и др. Оставьте заявку или звоните нашим специалистам в вашем городе!

Элементы налога на прибыль

По налогу на прибыль юрлиц установлены необходимые и обязательные элементы, такие как:

- объект налогообложения;

- налогооблагаемая база;

- налоговый и отчетный периоды;

- ставки налога;

- правила исчисления сумм налога;

- порядок уплаты налога;

- сроки уплаты налога.

В отношении налога на прибыль установлены понятные правила его расчета и уплаты, а потому налогоплательщики имеют всю необходимую информацию для исполнения своей обязанности. На основании имеющихся сведений плательщики знают о том, какие суммы они должны заплатить, в какие сроки, каким образом и куда перечислить денежные средства.

Наиболее важные элементы по налогу на прибыль — это налогооблагаемая база и ставки налога. Компании могут применять разные тарифы к доходам, полученным от продажи своей продукции, перепродажи иных товаров, выполнения работ, оказания услуг, передачи имущественных прав на возмездной основе. Если налоговая база одна и та же, то сумма налога может изменяться в зависимости от применяемой ставки по налогу на прибыль.

Налог на прибыль в 2022 году

Налог на прибыль в 2022 году зависит от следующих моментов:

Какие расходы можно списать с бизнеса в США

Финансовый результат произведенной деятельности (в т.ч. коммерческой) — разница между доходами и расходами

Превышение доходов над расходами в денежном выражении

Стандартная ставка 20% (3% — в федеральный бюджет, 17% — в региональный бюджет)

Регламентирован гл. 25 НК

Авансы — ежемесячно или ежеквартально

За год — по окончании отчетного квартала

Авансы — 28-е число месяца, идущего после отчетного периода

За год — 28 марта года, идущего за прошедшим календарным годом

Объект налога на прибыль

Объект, облагаемый налогом на прибыль, различается в зависимости от того, кем он рассчитывается — или самим налогоплательщиком, или налоговым агентом.

Если рассматривать с позиции налогоплательщика, то объект — это разница между облагаемыми доходами и разрешенными расходами. Эта разница может быть как положительной, так и отрицательной.

Допустим, в компании облагаемые поступления от оказания услуг — 600 тыс. руб., а учитываемые расходы — 400 тыс. руб. Тогда разница между этими значениями положительная — 200 тыс. руб. Если же расходы будут больше 600 тыс. руб., тогда разница будет отрицательной.

Если рассматривать с позиции налогового агента, то он учитывает объект как поступления иностранной компании без представительства, которые получены ею из источников в РФ.

Ставки налога на прибыль

Налог на прибыль уплачивается в размере 20% от налогооблагаемой базы, причем 17% направляется в региональный бюджет, а 3% — в федеральный.

Формула расчета налога на прибыль

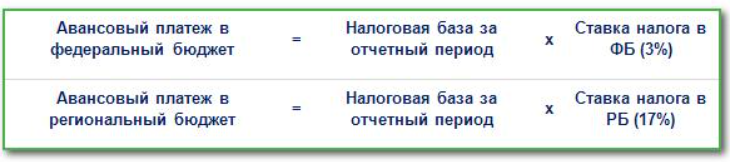

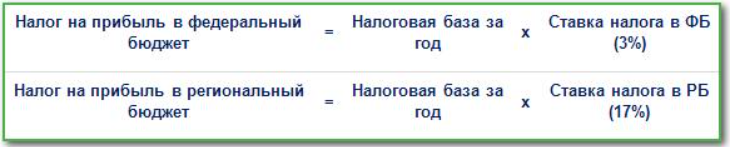

По окончании квартала налог на прибыль рассчитывается так:

По окончании года налог на прибыль за весь год рассчитывается так:

Доплата по итогам года рассчитывается так:

Допустим, у компании по результатам года разница между облагаемыми доходами и учитываемыми расходами — 10 млн. руб. Тогда в федеральный бюджет надо заплатить 300 тыс. руб. (10 млн. * 3%), а в региональный — 1,7 млн. (10 млн. * 17%).

Прибыль как объект налогообложения

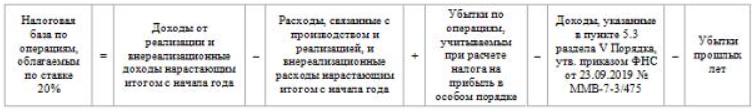

Прибыль рассчитывается по такой формуле:

Для целей налогообложения данный показатель оценивается в российской валюте — рублях.

Доходы по налогу на прибыль

Доходы, которые подпадают под налог на прибыль, делятся на две группы — от реализации и внереализационные.

В качестве доходов от реализации учитываются поступления от продажи продукции, товаров, работ, услуг, имущественных прав.

В качестве внереализационных доходов учитываются полученные дивиденды, поступившие пени/штрафы и неустойки за нарушение условий договора, положительные курсовые разницы, арендные поступления, полученные проценты по кредитам/займам и банковским счетам/вкладам, списанная кредиторская задолженность и др.

Расходы по налогу на прибыль

Расходы по налогу на прибыль, как и доходы, подразделяются на две группы — от реализации и внереализационные.

В качестве расходов от реализации учитываются материальные затраты, оплата труда, страховые взносы, прочие производственные и сбытовые затраты.

В качестве внереализационных расходов учитываются проценты к уплате, списанная дебиторская задолженность, отрицательные курсовые разницы, долги по пеням/штрафам и неустойке и др.

Методы расчета размера налога

Налогоплательщик самостоятельно выбирает метод ведения учета для целей налогообложения:

- по кассовому методу;

- по методу начисления.

Различие между ними заключается в моменте и условиях признания доходов и расходов.

При методе начисления не обращают внимание на дату оплаты доходных или расходных операций. При кассовом методе приходные и расходные операции отражаются в учете на основании даты оплаты.

Отчетные и налоговый периоды

Налоговым периодом по налогу на прибыль является календарный год.

Отчетные периоды по нему — каждый квартал или каждый месяц. Налогоплательщики могут вносить авансы тремя способами:

- ежеквартально по прибыли прошлого квартала;

- ежемесячно по фактической прибыли текущего квартала;

- ежемесячно по фактической прибыли месяца.

Уплату аванса нужно производить до 28-го числа первого месяца после окончания отчетного периода. Годовая сумма за вычетом уплаченных авансов перечисляется не позже 28 марта года, следующего за истекшим.

Если срок уплаты выпадает на выходной или праздничный день, он переносится на ближайший следующий рабочий день.

Сделаем анализ вашей 1С на ошибки для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

- Неправильное указание НДС в документах;

- Отсутствие счетов-фактур, проверка дублей;

- Неправильный учет ТМЦ (пересорт, неверная последовательность прихода и расхода);

- Дублирование элементов (номенклатура, валюты, контрагенты, договоры и счета и т.д.);

- Ошибки во взаиморасчетах («красные» и развернутые сальдо по документам расчетов или договоров на счетах 60, 62, 76.);

- Контроль заполнения реквизитов в документах (контрагенты, договоры);

- Контроль (наличие, отсутствие) движений в документах и другие;

- Проверка корректности договоров в проводках.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Нажатием кнопки я принимаю условия Оферты по использованию сайта и согласен с Политикой конфиденциальности

Источник: www.1cbit.ru

Как рассчитать налог на прибыль организаций

Определение величины и уплата налога на прибыль — важнейшая задача компаний, работающих на общей налоговой системе. Порядок и примеры того, как организациям рассчитывать налог на прибыль и какие расходы при этом учитывать, рассмотрим далее.

Отчитайтесь легко и без ошибок

Экстерн поможет подготовить и сдать отчеты в ФНС, СФР, Росстат, РПН, ЦБ РФ. Подключиться

Общие правила для ИП и организаций по расчету налога на прибыль

Прежде всего, чтобы посчитать налог на прибыль, нужно знать размер налоговой базы. Статья 274 НК РФ определяет налоговую базу как прибыль налогоплательщика в денежном выражении и предлагает следующую формулу для расчета:

Налоговая база = Реализационные и внереализационные доходы — Расходы, связанные с реализационным и внереализационным доходом — Убытки отчетных (налоговых) периодов прошлых лет

- ежеквартально, по формуле:

Авансовый платеж = Прибыль с начала года × Ставка налога — Авансовый платеж предыдущего периода

- ежемесячно по прибыли предыдущего квартала и ежеквартально, по формуле:

Ежемесячный авансовый платеж к уплате в I квартале = Ежемесячный авансовый платеж за 4 квартал предшествующего года.

Ежемесячный авансовый платеж к уплате во II квартале = Авансовый платеж за I квартал / 3

Ежемесячный авансовый платеж к уплате в III квартале = (Авансовый платеж за полугодие — Авансовый платеж за I квартал) / 3

Ежемесячный авансовый платеж к уплате в IV квартале = (Авансовый платеж за 9 месяцев — Авансовый платеж за полугодие) / 3

Налогоплательщик по итогу квартала рассчитывает авансовый платеж за отчетный период и с учетом уже уплаченных ежемесячных платежей определяет сумму налога по итогу периода по одной из формул:

Квартальный авансовый платеж к доплате за I квартал = Квартальный авансовый платеж за I квартал — Сумма ежемесячных авансов, уплаченных в I квартале

Квартальный авансовый платеж к доплате за полугодие = Квартальный авансовый платеж за полугодие — Квартальный авансовый платеж за I квартал — Сумма ежемесячных авансов, уплаченных во II квартале

Квартальный авансовый платеж к доплате за 9 месяцев = Квартальный авансовый платеж за 9 месяцев — Квартальный авансовый платеж за полугодие — Сумма ежемесячных авансов, уплаченных во III квартале

Важно! Квартальный авансовый платеж считается по стандартной формуле:

Квартальный авансовый платеж за отчетный период = Прибыль нарастающим итогом за отчетный период * Ставка налога

- ежемесячно по фактической прибыли, по формуле:

Авансовый платеж = Прибыль нарастающим итогом с начала года × Ставка налога — Авансовый платеж за предыдущий отчетный период

Налог по итогам года к доплате рассчитывается по формуле:

Сумма налога по итогам года = Налоговая база × Процентная ставка — Авансовые платежи

Если организация платит ежеквартальные и ежемесячные платежи, то отнимает авансовый платеж за 9 месяцев и ежемесячные платежи 4 квартала. Если она платит только ежеквартальные платежи — отнимает авансовый платеж за 9 месяцев. Если платит ежемесячно по фактической прибыли — вычитает только авансовый платеж за 11 месяцев.

По ст. 284 НК РФ налог установлен в размере 20%, из которых компании в 2023 году должны перечислить в федеральный бюджет 3%, в региональный — 17%. Для некоторых экономических субъектов, например для участников инвестиционных проектов, установлен более низкий региональный платеж.

В упрощенном виде пример расчета налога на прибыль организациями, которые платят только ежеквартальные платежи, выглядит так:

Пример

По окончании первого квартала 2023 года компания получила следующие данные:

- реализационные доходы — 2 млн руб.;

- внереализационные доходы — 0,2 млн руб.;

- расходы, связанные с реализационным доходом — 1,15 млн руб.;

- расходы, связанные с внереализационным доходом — 0,23 млн руб.

Налогооблагаемая база составит 0,82 млн руб. (2 млн руб. + 0,2 млн руб. – 1,15 млн руб. – 0,23 млн руб.).

Сумма квартального налога равна 0,164 млн руб. (0,82 млн руб. × 20%). Эта сумма должна быть разбита на два платежа:

- в федеральный бюджет — 0,0246 млн руб. (3% налога на прибыль);

- в региональный бюджет — 0,1394 млн руб. (17% налога на прибыль).

Авансовый платеж платится в срок до 28-го числа месяца, идущего за отчетным месяцем или кварталом, а налог по окончании налогового периода — до 28 марта следующего года (п. 1 ст. 287 НК РФ).

Важно! С 2023 года налог на прибыль нужно уплачивать на реквизиты единого налогового счета (ЕНС) налогоплательщика. Разъяснения, по поводу заполнения платежки, приведены на официальном сайте ФНС.

С 2023 года изменен срок сдачи декларации по налогу на прибыль. Теперь сдать отчет нужно не позднее 25-го числа месяца, следующего за отчетным периодом. Если этот день выпадает на выходной или праздник, то крайний срок переносится на следующий рабочий день.

Например, сдать декларацию по налога на прибыль за I полугодие 2023 года нужно до 25 июля 2023 года. А декларацию за январь — октябрь 2023 года — до 27 ноября 2023 года, т.к. 25 ноября — выходной день.

Декларацию по итогам года нужно сдать не позднее 25 марта, следующего года.

Например, за 2023 год нужно будет отчитаться до 25 марта 2024 года включительно.

Главная особенность организации учета расчетов по налогу на прибыль заключается в определении доходов и расходов, которые компания может включить в налоговую базу.

Расходы организации на оплату труда в расчетах налога на прибыль

Расходы на оплату труда составляют первую из четырех групп расходов, которые НК РФ позволяет учитывать в расчетах по налогу на прибыль. К таким расходам, согласно ст. 255 НК РФ, относятся:

- зарплата по принятой в компании системе оплаты труда;

- стимулирующие и поощрительные выплаты;

- компенсации, связанные с условиями труда;

- стоимость коммунальных услуг, питания, форменной одежды и обуви;

- другие предусмотренные НК РФ выплаты.

Отметим, что перечисленные выше расходы учитываются при определении налога на прибыль, только если они отражены в трудовом или коллективном договоре. Вознаграждения, не предусмотренные договорами и не касающиеся напрямую трудовой деятельности, принять в расход нельзя (п. 21 ст. 270 НК РФ). Выплаты работникам учитываются как в денежной, так и в натуральной форме.

Отчитайтесь по налогу на прибыль легко и быстро

Контур.Экстерн поможет заполнить декларацию и выполнить расчеты. Перед отправкой в налоговую документ пройдет проверку на ошибки, а после — Контур.Экстерн автоматически сформирует для вас платежку на оплату.

Кроме того, по ст. 252 НК РФ, затраты налогоплательщиков на оплату труда должны быть экономически обоснованы и подтверждены документами.

Отдельные расходы, относящиеся к оплате труда, нормированы и учитываются при налогообложении частично. Так, например, расходы на уплату взносов по ДМС вместе с расходами на оказание работникам медицинских услуг не могут превышать 6% от суммы расходов на оплату труда (п. 16 ст. 255 НК РФ).

Порядок признания затрат на оплату труда также имеет особенности. Если компания применяет кассовый метод, то учитывает указанные расходы в налоговой базе по факту выплаты (п. 3 ст. 273 НК РФ). При применении метода начисления прямые расходы на оплату труда учитываются по мере реализации продукции, в стоимость которой они вошли, а косвенные — в периоде начисления (п. 2 ст.

318 НК РФ).

Рассмотрим на примере, как организации рассчитать налог на прибыль с учетом информации о расходах на оплату труда.

Пример

Предположим, реализационный доход компании в первом квартале 2023 года составил 950 тыс. руб., внереализационный доход — 20 тыс. руб.

Расходы компании на оплату труда за указанный период включают:

- заработная плата по трудовым договорам — 125 тыс. руб.;

- компенсации, связанные с условиями труда — 25 тыс. руб.;

- платежи на накопительную часть пенсии и по долгосрочному страхованию жизни сотрудников — 37 тыс. руб.;

- доплаты за госнаграды, полученные вне трудовой деятельности сотрудников и не предусмотренные трудовыми договорами, — 21 тыс. руб.

Прочие реализационные расходы составили 290 тыс. руб., внереализационные расходы — 24 тыс. руб.

Определим налоговую базу.

Общая сумма расходов на оплату труда — 150 тыс. руб. (125 тыс. руб. + 25 тыс. руб.). Взносы на накопительную часть пенсии и по страхованию жизни работодатель в соответствии с п. 16 ст. 255 НК РФ имеет право учесть в сумме 18 тыс. руб. (150 тыс. руб. × 12%). Доплаты за госнаграды нельзя учесть, потому что они не связаны с профессиональными достижениями сотрудников.

Налоговая база равна 488 тыс. руб. (950 тыс. руб. + 20 тыс. руб. – (290 тыс. руб. + 150 тыс. руб. + 18 тыс. руб. + 24 тыс. руб.)).

Рассчитаем сумму налога на прибыль.

Величина налога за отчетный период составит 20% от 488 тыс. руб., или 97,6 тыс. руб. От этой суммы:

- в федеральный бюджет — 14,64 тыс. руб. (3% налога);

- в региональный бюджет — 82,96 тыс. руб. (17% налога).

Материальные расходы организации в расчетах налога на прибыль

Другую группу расходов, учитываемых в расчетах по налогу на прибыль, составляют материальные расходы. Эта группа, согласно ст. 254 НК РФ, включает затраты на приобретение:

- материалов и сырья, которые предназначены для производственных нужд;

- материалов, которые расходуются на упаковку продукции и прочие хознужды;

- инвентаря, инструментов, спецодежды, приспособлений и другого имущества, которое не амортизируется;

- комплектующих и полуфабрикатов для последующей обработки;

- энергии, воды и топлива в технологических целях;

- работ и услуг сторонних организаций и ИП;

- обслуживания и эксплуатации ОС и имущества природоохранного назначения.

Приведенный перечень открытый, так как материальные затраты — это любые расходы, которые касаются производственного процесса.

Также для целей налогообложения учитываются расходы:

- на рекультивацию земель и другие мероприятия природоохранного характера;

- в виде понесенных потерь от порчи и недостачи МПЗ в пределах действующих норм;

- в виде технологических потерь в ходе производства и транспортировки;

- на горно-подготовительные работы в процессе добычи полезных ископаемых.

Учет материалов, приобретаемых организацией, ведется по фактической стоимости, которая получается из стоимости материалов, расходов на их транспортировку, вознаграждений посредникам, пошлин, сборов и других подобных затрат.

Признание материальных расходов происходит в порядке, который зависит от применяемого в компании метода налогового учета. Если используется кассовый метод, расходы учитываются по факту оплаты, а сырье и материалы — по мере списания в производство. Если используется метод начисления и расходы относятся к косвенным — их учет осуществляется в периоде, к которому эти расходы относятся.

Кроме того, материальные расходы могут относиться к прямым, тогда материалы списываются в расход в процессе реализации продукции, в стоимости которой они учтены. Это касается в основном затрат на сырье и материалы, которые использовали в производстве.

Отпуск материалов и сырья в производство происходит одним из трех способов, установленных НК РФ:

- по стоимости единицы запасов;

- по средней стоимости;

- по ФИФО (оценка по стоимости первых по времени приобретения).

Выбранный способ компания должна зафиксировать в своей учетной налоговой политике.

Состав материальных расходов организации влияет на порядок проведения расчетов по налогу на прибыль. Например, компания учитывает потери МПЗ в границах естественной убыли. Однако нужно учитывать, что это распространяется только на материальные ценности, для которых действуют нормы. Если для МПЗ нормы не утверждены, учесть их в расходах по налогу на прибыль нельзя (пп. 2 п. 7 ст.

254 НК РФ).

Зачет налога, уплаченного за границей, в расчетах по налогу на прибыль

Налоги, уплаченные в иностранном государстве, российская компания может зачесть при уплате налога на прибыль, если выполняются условия, перечисленные в ст. 311 НК РФ:

- в налоговую базу включаются полученные за границей доходы с учетом расходов, которые были произведены как в иностранном государстве, так и в России;

- компания фактически перечислила налог за границей по международному соглашению во избежание двойного налогообложения, если такое соглашение заключено. При нарушении подобного соглашения компания не вправе зачесть уплаченный налог и должна обратиться в соответствующий орган зарубежного государства, чтобы возвратить сумму налога;

- представлены подтверждающие уплату налога документы — копия договора с иностранным контрагентом, копия платежного поручения, SWIFT-сообщения и письма зарубежных налоговых органов. Перечисленный перечень не закрыт, можно использовать и другие подтверждающие бумаги, но только переведенные с иностранного языка на русский.

Важно! Особенности определения налоговой базы по налогу на прибыль для международных холдинговых компаний перечислены в п. 4 ст. 251 НК РФ.

При этом организации вправе зачесть налог в сумме, не превышающей величину налога, который подлежит уплате на территории России. Если налог, уплаченный за границей, меньше налога, рассчитанного по российскому законодательству, он засчитывается полностью. Правда, формулы, по которой организации рассчитывают предел зачета по налогу на прибыль, НК РФ не устанавливает.

Отчитайтесь по налогу на прибыль легко и быстро

Контур.Экстерн поможет заполнить декларацию и выполнить расчеты. Перед отправкой в налоговую документ пройдет проверку на ошибки, а после — Контур.Экстерн автоматически сформирует для вас платежку на оплату.

Дивиденды и налог на прибыль для налогового агента

Порядок, по которому организации рассчитывают налог на прибыль с дивидендов, зависит от следующих обстоятельств:

- За что платятся дивиденды — вклады в уставный капитал компании или акции российской компании.

- Кому платятся дивиденды — иностранная или российская компания.

- Получение налоговым агентом дивидендов от других компаний ранее.

- Кто налоговый агент.

Процентные ставки по дивидендам для определения налога на прибыль указаны в п. 3 ст. 284 НК РФ:

- 0% и 13% — при выплате российским компаниям;

- 15% — платежи только иностранным компаниям (иная ставка может устанавливаться международным соглашением), а также в случае, если налоговым агентом выступает депозитарий.

Если дивиденды получает российская компания, то используется ставка 13%. Здесь налоговому агенту важно учесть, получал ли он в текущем или в прошлых периодах дивиденды от других компаний. Если не получал, то, согласно п. 5 ст. 275 НК РФ, применяется формула:

Налог к удержанию с дивидендов = Начисленные российской компании дивиденды × 13%

В случае когда полученные дивиденды учитывались в расчетах налога с начисленных российским компаниям дивидендов, той же статьей предусмотрена другая формула:

Налог к удержанию с дивидендов = Отношение начисленных российской компании дивидендов к общей сумме подлежащих распределению дивидендов × Разница между дивидендами к распределению и полученными дивидендами × 13%

Отметим, что в расчетах налога с дивидендов российским компаниям не учитываются дивиденды иностранным компаниям, дивиденды нерезидентам России и полученные налоговым агентом дивиденды, облагаемые нулевой процентной ставкой (п. 5 ст. 275, пп. 1 п. 3 ст. 284 НК РФ).

Нулевая процентная ставка применяется, когда компания на момент решения о выплате дивидендов минимум 365 дней на праве собственности владеет не менее 50% уставного капитала налогового агента или депозитарными расписками, дающими право получить по меньшей мере 50% от выплачиваемых компанией дивидендов. При этом подтверждающие это право документы должны подаваться в налоговую службу и налоговому агенту (п. 3 ст. 284 НК РФ).

Если дивиденды получает иностранная компания, то используется ставка 15%. Формулу для расчета налога на прибыль в данном случае смотрите в п. 6 ст. 275 НК РФ:

Налог к удержанию с дивидендов = Начисленные иностранной компании дивиденды × 15%

Обратите внимание, что по международным соглашениям могут действовать более низкие процентные ставки. Чтобы не допустить ошибок, организациям следует проводить аудит расчетов налога на прибыль на предмет правильности отражения операций с дивидендами в бухгалтерском и налоговом учете.

Источник: kontur.ru

Как рассчитать налог ИП?

Порядок расчета налогов для индивидуального предпринимателя (далее — ИП) зависит от применяемого налогового режима: УСН, ЕНВД, ПСН или ОСНО. Налог на доходы ИП считается так: налогооблагаемая база * налоговая ставка. Для каждого из указанных режимов порядок расчета налогооблагаемой базы свой, как и тарифная ставка.

В статье расскажем об особенностях расчета налогов ИП. Если есть вопросы по поводу подсчета налогов, сроков уплаты или выбора режима налогообложения, задайте их юристу по налоговому праву.

Хотите разобраться, но нет времени читать статью? Юристы помогут

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажете

С этим вопросом могут помочь 65 юристов на RTIGER.com

Решить вопрос >

Оплата налогов ИП на упрощенке (УСН)

На УСН ИП платит единый налог, заменяющий НДФЛ (налог на доходы) и НДС (налог на добавленную стоимость) — поэтому система называется упрощенной. Налог считают по итогу года. ИП сам выбирает объект налогообложения: «доходы» (все поступления в кассу и на расчетный счет) или «доходы минус расходы».

При объекте налогообложения только по доходам — ставка 6%. ИП обязан перечислять в бюджет авансовые платежи в течение всего года. Такая система позволит уменьшить налог на взносы в Пенсионный фонд за себя и работников. Если они есть, то уменьшение налога возможно в 2 раза.

Пример расчета налога за 1-й квартал. Доход ИП составил 300 000 руб. Страховые взносы — 6000 руб. Сумма аванса будет: (300 000 – 6000) * 6% = 17 640 руб.

Если УСН «доходы минус расходы», то ставка — 15%. Здесь ИП не может уменьшить налог на уплаченные в ПФР взносы за себя и работников, но эти взносы учитываются в составе расходов. Минимальная сумма налогов — 1% от дохода ИП.

Пример расчета авансового платежа «доходы минус расходы». ИП за налоговый период получил доход — 20 000 000, расходы составили 19 000 000. Налог рассчитываем так:

- Налоговая база: 20 000 000 – 19 000 000 = 1 000 000 руб.

- Сумма налога: 1 000 000 * 15% = 150 000 руб.

- Минимальный налог: 20 000 000 * 1% = 200 000 руб.

Так как минимальный налог больше суммы налога по расчетам, то ИП уплатить нужно его. Некоторые регионы снижают ставку с 15% до 3%.

Расчет налога на доходы ИП на общей системе налогообложения (ОСНО)

Налог исчисляется на основе реальных доходов ИП. На протяжении года ИП платит налог постепенно:

- 50% с января по июнь;

- 25% с июля по сентябрь;

- 25% с октября по декабрь.

После получения первого в году дохода ИП сдает отчет о предполагаемом доходе за год. Налоговая рассчитывает авансовые платежи исходя из предоставленных данных. После этого ИП платит налог на доход по составленному уведомлению. Если получит больше, чем планировал, то доплачивает разницу.

Пример. ИП Маркарян в январе подал декларацию в налоговую, в которой указал, что за год получит 2 000 000 руб. Налоговая посчитала сумму авансов: 2 000 000 * 13% = 260 000 руб. Сумму поделили на периоды: январь-июнь — 130 000 (260 000 / 2), июль-сентябрь — 65000 руб. (25%), октябрь-декабрь — 65000 руб.

Как считать налог на вмененный доход (ЕНВД)

Этот вид налога ИП считают по базовой доходности и по каждому виду деятельности отдельно (не по прибыли, которую получил ИП). Формула расчета: базовая доходность по деятельности * федеральный коэффициент (К1) * региональный коэффициент (К2) * физический показатель * число месяцев.

Ставка может быть от 7,5% до 15%, базовая составляет 15%. Рассчитывается налог каждый квартал. Коэффициенты зависят от региона, местоположения точки и других факторов. Физический показатель для каждого вида бизнеса свой, его нужно уточнять в налоговом законодательстве.

Во многих регионах ЕНВД отменили. Вместо него используют ПСН (патентная система налогообложения). Она проще — ИП просто покупает патент на определенную деятельность на срок от 1 месяца до года.

Остались вопросы? Юристы помогут. Кликните и подберите лучших

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Юристы сделают всё за вас.

Источник: rtiger.com