Организации и ИП на УСН должны вести книгу учета доходов и расходов — КУДиР. По данным из нее они считают свой налог. Иногда ИФНС запрашивает книгу для проверки и штрафует, если ее нет или в ней нашлись ошибки. Вот почему важно знать, как правильно вести КУДиР в 2023 году.

Что такое КУДиР

Книга учета доходов и расходов — основной документ налогового учета плательщика на УСН, по записям в котором исчисляют налог и формируют декларацию. Не отражать доходы и расходы в КУДиР нельзя. Вести ее обязывает ст. 346.24 НК РФ. Это требование введено для всех налогоплательщиков — организаций и ИП, перешедших на УСН (п. 1 ст.

346.12 НК РФ).

Субъекты бизнеса на других налоговых режимах также ведут КУДиР. Не заполняют ее лишь компании на Автоматизированной УСН и предприниматели на НПД.

Когда ИФНС может проверить КУДиР

- В ходе выездной проверки компании или ее контрагента (п. 1 ст. 93, п. 1 ст. 93.1 НК РФ).

- Вне рамок проверки, если возникла обоснованная необходимость получить документы по конкретной сделке (п. 2 ст. 93.1 НК РФ).

- В ходе камеральной проверки уточненной декларации по УСН, поданной через два года после окончания срока сдачи отчетности за соответствующий период, в которой уменьшена сумма налога к уплате или увеличена сумма убытка по сравнению с ранее поданной декларацией. В таком случае ИФНС может истребовать у налогоплательщика первичные и иные документы, подтверждающие изменения показателей, и аналитические регистры налогового учета (п. 8.3 ст. 88 НК РФ).

Если ИФНС требует КУДиР в рамках камеральной проверки в иных случаях, то это неправомерно. Компания в такой ситуации вправе ее не представлять. Однако есть риск, что отказ может усилить подозрения налоговиков и заставить присмотреться к бизнесу более внимательно.

Когда инспекция требует пояснения по УСН-декларации, налогоплательщик может по своему желанию представить вместе с ними и книгу. Инспектор обязан рассмотреть все поданные документы, в том числе КУДиР (п. 5 ст. 88 НК РФ).

Бесплатно подайте уведомление о переходе на УСН и сдайте декларацию по УСН через интернет

Чем грозят нарушения в ведении КУДиР

Отсутствие Книги или ее неверное ведение расценивается как грубое нарушение правил налогового учета. В соответствии с п. 1 ст. 120 НК РФ за это полагается штраф в сумме 10 000 рублей.

Если выяснится, что Книга не заполнялась за предыдущий год или несколько лет, штраф может быть увеличен до 30 000 рублей (п. 2 ст. 120 НК РФ). Если же из-за отсутствия КУДиР был занижен налог, штраф может составить 20% от неуплаченной суммы, но не менее 40 000 рублей (п. 3 ст.

120 НК РФ).

Форма и общие правила ведения КУДиР

Форма Книги учета доходов и расходов на УСН, а также порядок ее заполнения, утверждены приказом Минфина России от 22.10.2012 № 135н с изменениями от 2016 года. КУДиР состоит из титульного листа и пяти разделов, но заполнять придется не каждый из них.

Операции отражаются в Книге по таким правилам:

- в хронологическом порядке;

- на русском языке, суммы — в рублях либо в рублях и копейках;

- на основе первичных документов;

- позиционным способом, то есть каждая операция — отдельной строкой;

- полно и непрерывно, то есть нужно отражать все показатели, которые требуются для расчета налога;

На каждый календарный год заводится отдельная КУДиР.

Согласно решению ВАС РФ от 20.08.2012 № 8116/12, расчет налога при УСН с округлением стоимостных показателей не предусмотрен НК РФ. Поэтому суммы в КУДиР правильнее отражать в рублях и копейках.

Вместе с тем есть разъяснение Минфина (письма от 24.07.2013 № 03-11-06/2/29385, от 04.09.2013 № 03-11-11/36391), из которых следует, что суммы можно указывать в полных рублях, округляя копейки по общим правилам. Одна из причин заключается в том, что и в декларации по УСН суммы отражаются также в полных рублях.

Книга учета может быть бумажной или электронной. Электронную книгу удобно вести в сервисах Контура — Бухгалтерии или Эльбе. Она будет формироваться автоматически. По итогам года ее нужно распечатать, пронумеровать, прошнуровать и заверить подписью руководителя и печатью (при наличии).

Как заполнить первую страницу

На титульном листе КУДиР указывают:

- год, на который она заводится и дату начала ведения;

- название организации или ФИО предпринимателя;

- код по ОКПО, его можно узнать на сайте Росстата;

- ИНН и КПП организации или ИНН ИП;

- объект налогообложения при УСН — «доходы» либо «доходы, уменьшенные на величину расходов»;

- адрес;

- номера расчетных счетов с указанием банков.

Заполнение других разделов Книги учета будет различаться для плательщиков с разными объектами налогообложения.

Подключите Контур.Экстерн и интегрируйте его в свою учетную систему для быстрой обработки, передачи и публикации отчетности

Как вести КУДиР на УСН «доходы»

Компании, которые выбрали объект «доходы», в КУДиР заполняют Разделы I и IV, а плательщики торгового сбора еще и Раздел V.

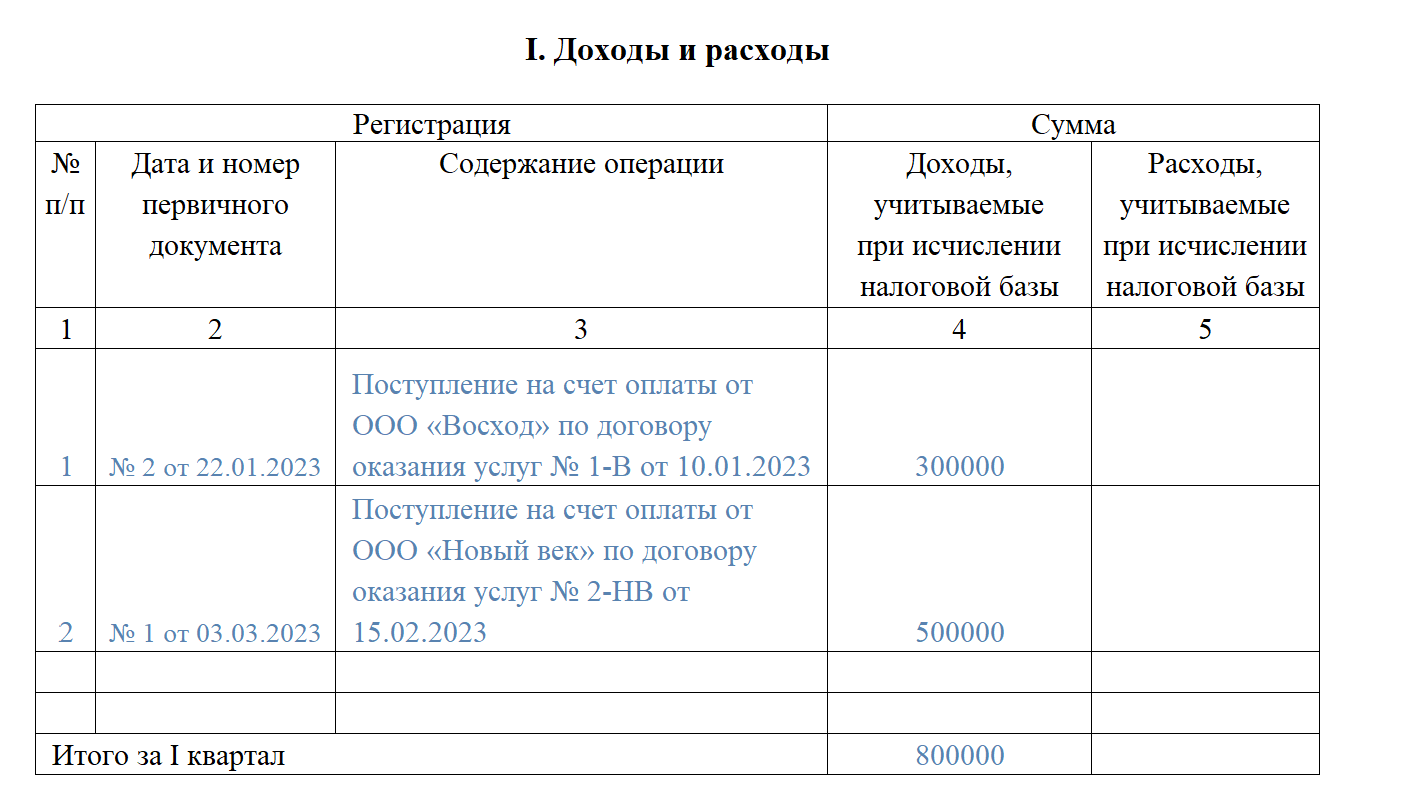

Раздел I — доходы и расходы

В таблице Раздела I компании на «доходной» УСН отражают показатели каждой операции по поступлению выручки. В графах этой таблицы указывают:

Графу 5 субъекты на УСН «доходы» могут не заполнять, однако это не запрещено. То есть расходные операции они отражать могут, но учитываться при расчете базы эти затраты не будут. В обязательном порядке указываются только расходы по субсидиям, полученным:

- на содействие занятости безработных (абз. 4 п. 1 ст. 346.17 НК РФ, письмо Минфина РФ от 23.04.2010 № 03-11-09/33);

- в рамках программ по развитию малого и среднего предпринимательства согласно закону от 24.06.2007 № 209-ФЗ (абз. 6 п. 1 ст. 346.17 НК РФ, письмо Минфина РФ от 28.09.2017 № 03-11-06/2/62961).

Такие затраты также отражаются как доходы в графе 4, так как финансирование признается в доходах по мере расходования.

С начала каждого квартала таблица начинается заново. Получается, что Раздел I в итоге будет состоять из четырех таблиц, в которых указывают:

- Операции за 1 квартал, итоговые суммы доходов за 1 квартал, учитываемых при исчислении налоговой базы.

- Операции за 2 квартал, доходы за 2 квартал и за полугодие.

- Операции за 3 квартал, доходы за 3 квартал и за 9 месяцев.

- Операции за 4 квартал, доходы за 4 квартал и за весь год.

В КУДиР отражаются доходы, определяемые по правилам из ст. 248 НК РФ. Не отражаются доходы, которые не учитываются при определении базы по налогу при УСН (п. 1.1 ст. 346.15 НК РФ), а именно:

- доходы, перечисленные в ст. 251 НК РФ;

- некоторые доходы организации, которые облагаются налогом на прибыль, например, в виде дивидендов или прибыли от операций с отдельными видами долговых обязательств;

- отдельные доходы ИП, подлежащие обложению НДФЛ, например, выигрыши, призы и суммы экономии на процентах.

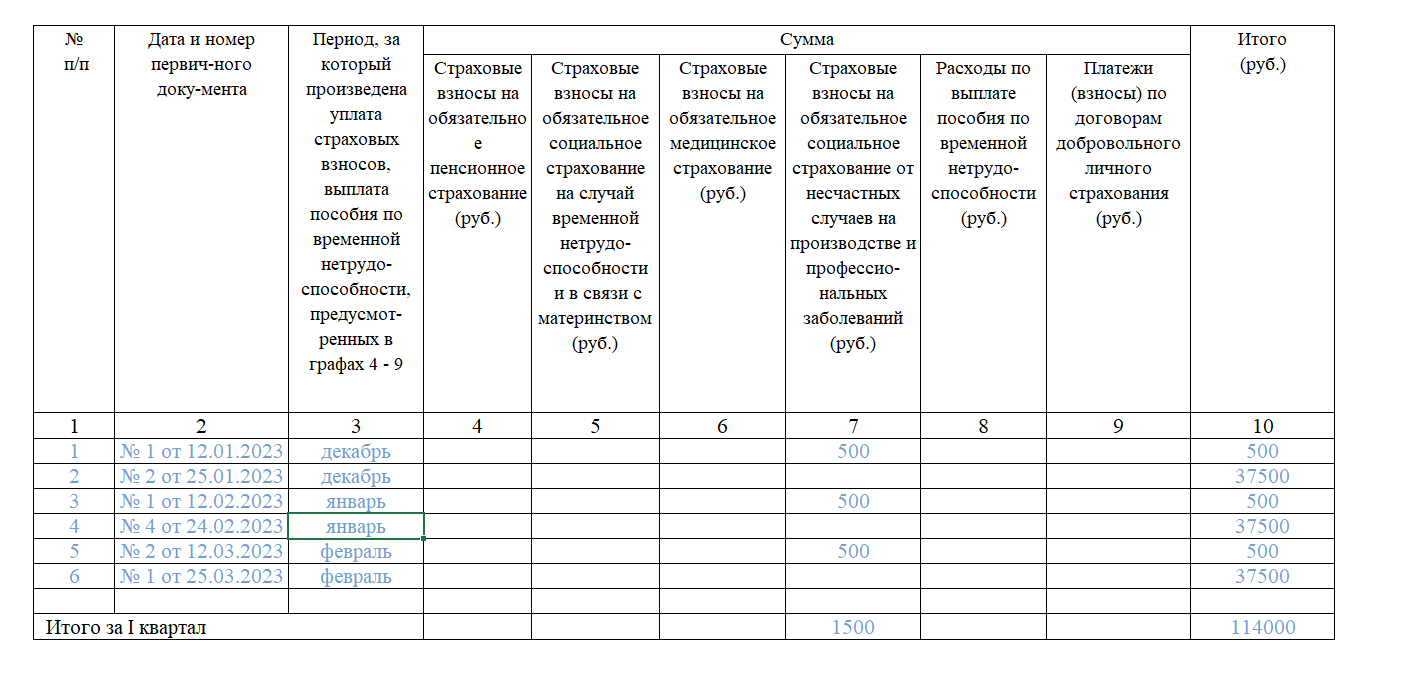

Раздел IV — страховые взносы, больничные и добровольное страхование

Компании на УСН «доходы» не заполняют разделы II и III. Сразу после Раздела I они переходят к разделу IV. В нем нужно отразить суммы, которые согласно п. 3.1 ст. 346.21 НК РФ уменьшают исчисленные авансы и годовой налог:

- страховые взносы;

- выплаченные работникам больничные пособия;

- платежи по договорам добровольного личного страхования.

Раздел IV представляет собой таблицу, данные в которой отражаются за каждый квартал отдельно, а также за полугодие, 9 месяцев и год. В графах таблицы указывают:

- графа 1 — номер операции;

- графа 2 — дата и номер платежного поручения;

- графа 3 — период, за который произведена уплата суммы взносов или пособия;

- графы 4-9 — суммы по видам выплат, то есть страховые взносы, больничные пособия и отчисления на добровольное страхование;

- графа 10 — сумма граф 4-9.

Часто возникает вопрос: что именно указывать по графам 4-9 — всю сумму взносов и пособий или ту ее часть, которая уменьшает налог? В порядке заполнения КУДиР сказано, что отражаются суммы, уменьшающие сумму налога (п. 5.2 Приложения 2 к приказу Минфина № 135н).

Пример. За I квартал 2023 года компания уплатила за сотрудников взносов в сумме 500 000 рублей, а исчисленный аванс по УСН составил 700 000 рублей. Поскольку есть работники, аванс можно уменьшить на 50%, то есть на 350 000 рублей. Поэтому в Разделе IV за I квартал нужно указать 350 000 рублей. Остальную сумму взносов в размере 150 000 рублей можно будет учесть при расчете авансов за полгода, 9 месяцев или налога за год.

В 2023 году появился еще один вопрос: как заполнять графы 4-6 таблицы из Раздела IV? В них нужно указать суммы взносов на пенсионное, социальное и медицинское страхование, уменьшающие налог. Раньше работодатели считали взносы каждого вида отдельно, поэтому указать такие суммы было несложно. Теперь страховые отчисления считают по единому тарифу, без разделения по видам страхования. Так что же тогда указывать в графах 4-6?

Изменения в порядок заполнения КУДиР в 2023 году не вносились, а значит, новое правило расчета взносов в нем не учтено. Официальных писем контролирующих органов по этому вопросу также пока нет. Мы полагаем, что графы 4-6 можно оставлять пустыми. А сумму взносов, исчисленных по единому тарифу, отражать в графе 10.

Пример. Компания на УСН 6% в I квартале 2023 года получила 5 000 000 рублей дохода. Сумма аванса по налогу до уменьшения — 300 000 рублей. За работников копания ежемесячно перечисляла взносы на травматизм в сумме 500 рублей и единые взносы в сумме 37 500 рублей. Итого суммарные затраты на страхование за три месяца составили (500 + 37 500) х 3 = 114 000 рублей, что меньше 50% от суммы налога.

Поэтому к уменьшению в I квартале можно принять всю сумму взносов. Вот как бухгалтер компании может заполнить Раздел IV:

Раздел V — торговый сбор

Если организация или предприниматель на УСН «доходы» платит торговый сбор, можно уменьшить на его сумму «упрощенный» налог или аванс по нему (п. 8 ст. 346.21 НК РФ). В таком случае необходимо заполнить Раздел V КУДиР. Он состоит из таблицы, в которой всего 4 графы:

- номер операции;

- дата и номер первичного документа;

- период, за который уплачен торговый сбор;

- его сумма.

Нужно указать суммы уплаченного сбора за каждый квартал, а также по итогам полугодия, 9 месяцев и года.

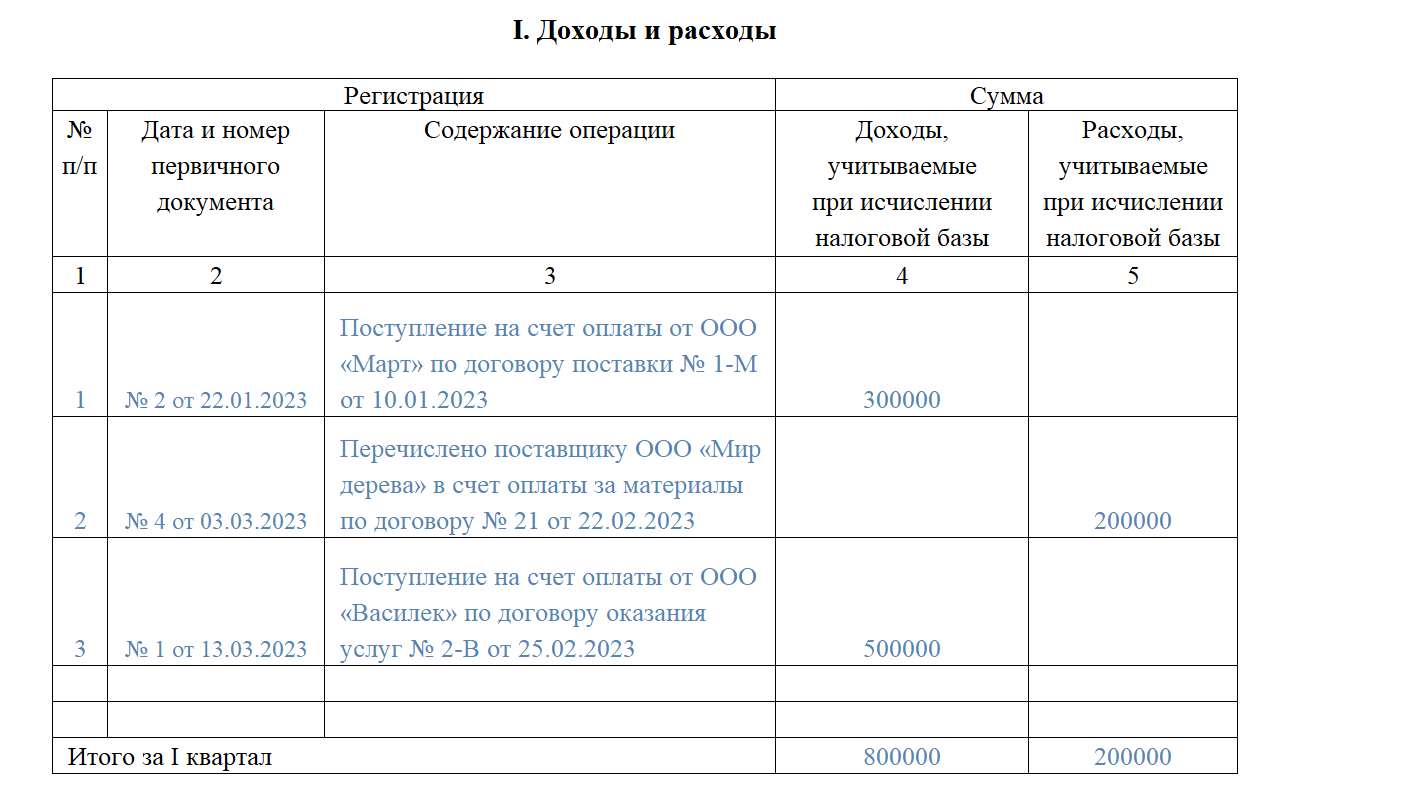

Как заполнить КУДиР на УСН «доходы минус расходы»

Компании на «расходной» УСН заполняют Раздел I, а при наличии показателей — Разделы II и III.

Раздел I — доходы и расходы

Плательщики на УСН 15% отражают в Разделе I все приходные и расходные операции, которые учитываются при определении налоговой базы. Доходы отражают по тому же принципу, что на УСН «доходы». Расходы можно учесть только те, которые указаны в п. 1 ст. 346.16 НК РФ — этот список является закрытым.

Графы 1-4 таблицы Раздела I заполняются также, как на УСН «доходы». В графе 5 по каждой расходной операции нужно указать сумму расходов.

Кроме самого Раздела I, компании на УСН «доходы минус расходы» заполняют справку к нему. Отразить в ней данные нужно после окончания года. В справке 5 строк, в которых указывают:

- 010 — сумму доходов за год;

- 020 — сумму расходов за год;

- 030 — разницу между суммой уплаченного в предыдущем году минимального налога и суммой налога, исчисленного за прошлый год в общем порядке (если был уплачен минимальный налог);

- 040 — налоговую базу, если она положительная;

- 041 — сумму убытка, если он получен по итогу года.

Раздел II — основные средства и нематериальные активы

Раздел II заполняют только те компании на «расходной» УСН, которые в отчетном году приобрели, соорудили, построили, модернизировали, реконструировали основные средства либо приобрели/изготовили самостоятельно нематериальные активы.

Раздел представляет собой таблицу, в строках которой отражают данные по расходам на ОС и НМА по каждому объекту отдельно. В графах 6, 8, 12–15 в строке «Всего за отчетный (налоговый) период» нужно отразить общую сумму по всем объектам.

Отчитывайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Раздел III — убыток прошлых лет

Если компания на УСН «доходы минус расходы» в прошлые периоды получила убытки, ей следует заполнить Раздел III.

Убыток по УСН, то есть превышение расходов над доходами, образованный в течение прошлых лет, можно перенести на текущий год и будущие периоды (п. 7 ст. 346.18 НК РФ). Напомним правила учета убытков:

- Срок переноса — не более 10 лет. То есть по итогу 2022 года можно уменьшить налоговую базу по УСН на сумму убытка, полученного в период 2012–2021 годов. Когда компания будет рассчитывать налог за 2023 год, сможет учесть убытки за 2013–2022 годы.

- Переносятся убытки только за те периоды, когда компания применяла УСН с объектом «доходы минус расходы». Учитывать их можно в периодах применения упрощенки с тем же объектом.

- Если убыточными были несколько лет, то отрицательные суммы переносятся по очереди, начиная с полученных ранее.

В Разделе III после окончания отчетного года отражают:

- по строке 010 — сумму убытков, полученных по итогам предыдущих налоговых периодов, которые не были перенесены на начало истекшего года;

- по строкам 020-110 — суммы убытков по годам их образования (берутся из строк 150-250 Раздела III КУДиР за прошлый год);

- по строке 120 — налоговую базу за отчетный год (должна быть равна показателю из строки 040 Справки Раздела I);

- по строке 130 — сумму убытков, на которую фактически уменьшена база по налогу при УСН за отчетный год (в пределах суммы не перенесенных на начало года убытков);

- по строке 140 — сумму убытка за истекший отчетный год (берется из строки 041 Справки Раздела I);

- по строке 150 — сумму убытков на начало следующего года, которые можно будет перенести в будущем (строка 010 — строка 130 + строка 140). Эту сумму нужно будет указать в строке 010 Раздела III КУДиР на следующий год;

- по строкам 160-250 — суммы убытков по годам, не перенесенных на истекший год. Суммарно эти убытки должны соответствовать строке 150. Показатели строк 160-250 переносятся в строки 020-110 Раздела III КУДиР будущего года.

Как оформить и хранить заполненную книгу

Если Книгу учета вели в электронном формате, по окончании года ее нужно распечатать и прошить. Все листы должны быть пронумерованы. На последней странице заполненной бумажной или распечатанной КУДиР указывается количество страниц. Директор организации или ИП должен расписаться и поставить печать, если она используется.

Хранить Книгу учета следует в течение пяти лет (п. 318 Перечня документов из приказа Росархива от 20.12.2019 № 236).

Распространенные ошибки в КУДиР на УСН

Многие ошибки можно отнести к организации ведения КУДиР. Например, некоторые плательщики налога при УСН относятся к этому процессу формально: не указывают реквизиты первичных документов, не распечатывают книгу после окончания года и так далее.

Другие ошибки связаны с отражением операций. Вот лишь некоторые из них.

Каждую операцию в графе 3 Раздела I нужно описывать так, чтобы из нее была понятна суть. Например:

- Оплачено наличными за покупку канцтоваров в ООО «Магазин»;

- Поступление в кассу: торговая выручка за 03.03.2023.

Неотражение операции

Все операции, которые учитываются при определении налоговой базы, нужно вносить в книгу учета. Если не внести расходы, в случае проверки ФНС не признает их, даже если на них будут первичные документы. А если не внесли в КУДиР доход и рассчитали налог, значит, занижена налоговая база.

Отражение операции без первичных документов

Затраты без первички расходами не признаются. Иногда в графе 2 Раздела I компании указывают реквизиты не того документа, который является первичным.

Лишние расходы

Можно включить в расходы только то, что разрешено. Если затраты не указаны в п. 1 ст. 346.16 НК РФ, в расходы они не включаются и налоговую базу не уменьшают. Но иногда компании об этом забывают и включают в состав расходов, например, выданные займы или затраты по операциям в рамках других налоговых режимов.

Ошибки с НДС

Компании на УСН не платят НДС, поэтому должны включать его суммы в состав расходов. Иногда налогоплательщики об этом забывают и вообще никак не учитывают суммы этого налога.

Задвоение операций при эквайринге

Оплата картой поступает на расчетный счет компании. Отражать эти суммы в КУДиР по кассовым отчетам не нужно, иначе будет задвоение выручки.

Подведем итоги

КУДиР должны оформлять все компании и ИП на УСН. Вести ее нужно согласно форме из приказа № 135н по строго определенным правилам. Если их нарушать или вовсе не вести Книгу учета, есть риск получить немалый штраф. После отражения всех операций за год КУДиР нужно хранить 5 лет. Налоговая инспекция в определенных случаях может ее проверить.

При заполнении Книги учета доходов и расходов на УСН есть немало нюансов. Учесть их все и избежать ошибок будет гораздо легче, если вести КУДиР в сервисах Контура.

Источник: www.kontur-extern.ru

Как настроить понятный учет доходов и расходов: пошаговая инструкция

Первое, с чего предприниматель начинает вести учет — с фиксации доходов и расходов. Причем совсем неважно, где это делается: на салфетке, в блокноте, в Excel или в заметках телефона. Главное, как потом с этой информацией обращаются.

Часто эти записи так и хранятся неразобранным архивом банковских операций. Чтобы работать с такими данными было проще, их нужно систематизировать — разделить на группы.

Правильно составленный список доходных и расходных статей вашего бизнеса поможет найти самое выгодное направление, оптимизировать расходы, предупреждать кражи или нецелевое расходование средств компании, получать больше чистой прибыли.

Дальше расскажем, как за 5 шагов составить грамотную структуру расходов и доходов. Спойлер: это проще, чем кажется.

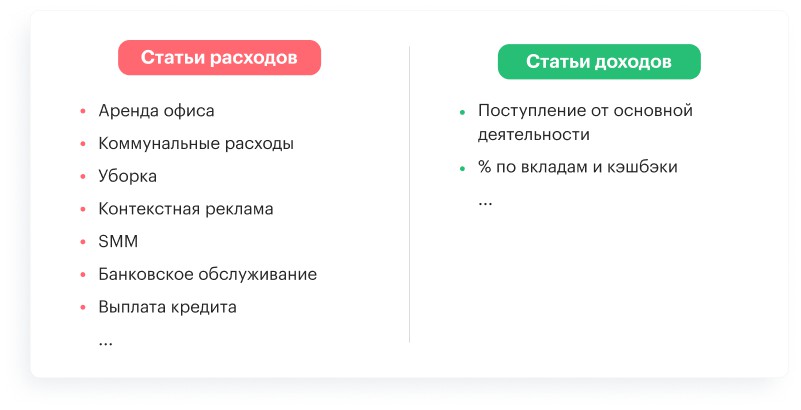

Шаг 1. Составьте список статей

Возьмите выписку из банка за последний месяц, в которой содержаться все совершенные приходные и расходные операции. Если банков несколько, лучше взять выписку из каждого, чтобы ничего не упустить.

Для начала выпишите все статьи расходов и доходов, которые кажутся вам очевидными.

Шаг 2. Укрупните категории

Посмотрите на получившийся список статей – есть ли среди них похожие по целям или назначению? Например, оплата интернета, электричества и услуги клининга – это всё коммунальные расходы, а контекстная реклама и SMM — расходы на рекламу.

Важное правило: не плодить статьи под каждую банковскую операцию – это затруднит дальнейший анализ.

Если вам кажется, что каждая операция самостоятельна и объединять нечего – отложите на время список и вернитесь к нему позже.

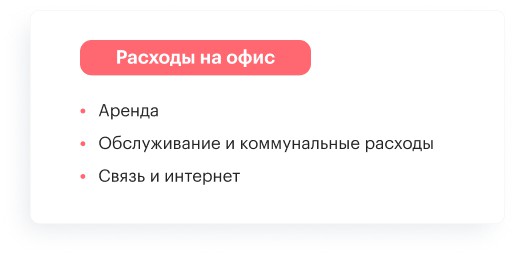

Шаг 3. Создайте группы статей

Группа статей – это еще более крупная категория, куда входят созданные на прошлом шаге объединения. Например, коммунальные платежи, аренда и закуп канцелярии – это всё расходы на офис, а рекламные бюджеты, услуги фрилансеров и подписки на сервисы аналитики – маркетинг.

Групп должно быть меньше, чем статей. Оптимально выделить 5-7 таких категорий – это поможет при дальнейшем первичном анализе расходов. Захотели узнать, сколько получится сэкономить, если всех сотрудников перевести на удаленку – открыли группу «Расходы на офис» и все сразу стало понятно.

Шаг 4. Распределите операции и создайте категорию «Прочее»

Пришло время банковской выписки: распределите все операции за прошлый месяц по созданным статьям. Если остались операции, которые не подходят для придуманных категорий, доработайте структуру. Но помните – слишком увлекаться не стоит, а то получите ту же банковскую выписку, только в другой «обертке».

Если нераспределенных операций совсем немного и они не носят системный характер, постарайтесь отнести их к существующим статьям или создайте статью «Прочее» на экстренный случай.

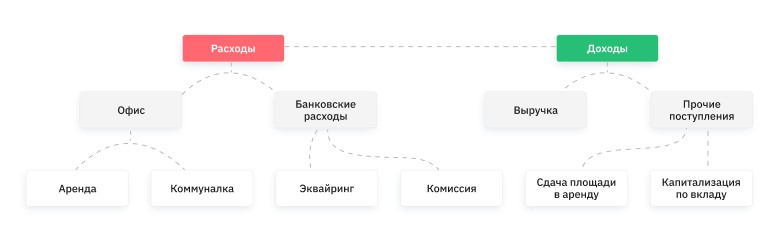

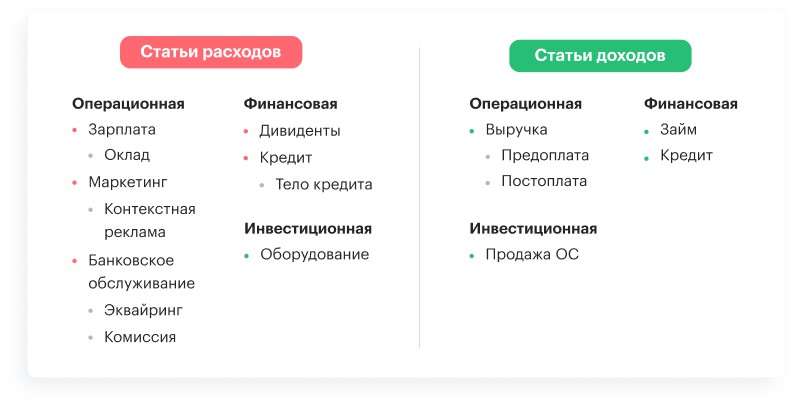

Шаг 5. Разделите ваши финансовые потоки

Теперь осталось разделить финансовые потоки по видам деятельности. Такая градация поможет понимать, как дела у компании и откуда в нее действительно поступают средства.

Есть три основных вида деятельности:

- операционная;

- финансовая;

- инвестиционная.

Операционная деятельность — это доходы и расходы, связанные с основным видом деятельности. Например, когда вы продали товар покупателю, оплатили сырье или аренду.

К финансовой деятельности относятся кредиты, дивиденды и займы для финансирования бизнеса. С кредитами будьте внимательны. К финансовой части можно отнести только оплату тела кредита — вы просто вернули то, что вам дали. А проценты — это уже операционная деятельность, ведь их вы платите из своих денег.

Инвестиционная — обслуживание и покупка оборудования или основных средств, обучение сотрудников или консалтинг.

На этом этапе не помешает создать регламент разнесения операций по статьям, особенно если этим занимается несколько человек. Так вы избежите ситуаций, когда вы относите уборку к расходам на офис, а ваш офис-менеджер записывает ее в хозяйственные расходы.

Что теперь с этим делать?

Структура расходов и доходов создана — осталось понять, как применять эту информацию. Тот процесс, который мы описали в пошаговой инструкции – это основа для отчета о движении денежных средств или ДДС. Он показывает, на что компания тратит деньги и с чего зарабатывает, а также помогает отслеживать актуальные остатки средств на счетах.

Составить отчет ДДС можно в таблицах – вот тут писали, как это сделать, или использовать специализированный сервис, например, Adesk. Второй вариант сэкономит вам кучу времени и нервов – нужно просто один раз внести нужные статьи, настроить правила их применения (тот же регламент, только не для коллег, а для сервиса) и подключить интеграцию с банком.

После этих простых манипуляций:

- Операции со всех подключенных банков будут попадать в сервис автоматически.

- Каждой операции будет присваиваться нужная статья расхода или дохода.

- На основании всех проведенных операций будет автоматически строиться отчет о движении денежных средств.

Фиксировать расходы и доходы проще с Adesk

Пройдите простую регистрацию, настройте структуру расходов и доходов бизнеса и получите готовый отчет ДДС на основе ваших данных. Быстро, просто и бесплатно на 14 дней.

Источник: adesk.ru

Порядок и принципы учета доходов и расходов в организации

Учет доходов и расходов организации осуществляется на основании норм действующего бухгалтерского и налогового законодательства. Что относится к доходам и расходам, как правильно организовать их учет? Есть ли различия между бухгалтерским и налоговым способом учета доходов и расходов? Ответы на эти и другие вопросы рассмотрим в материале далее.

- Что относится к доходам и расходам предприятия в бухучете

- Доходы и расходы с точки зрения налогообложения

- Принципы учета доходов и расходов организации

- Алгоритм учета доходов и расходов компании

- Программа для учета доходов и расходов

- Итоги

Что относится к доходам и расходам предприятия в бухучете

Каждая коммерческая фирма создается с целью извлечения прибыли. Чтобы вывести финансовый результат, необходимо грамотно организовать правильное ведение учета доходов и расходов организации.

Итоги работы компании интересуют не только ее участников, но и инвесторов, а также фискальные органы. При этом налоговый учет и бухучет доходов и расходов несколько отличаются.

В бухучете понятие и алгоритм учета доходов и расходов регламентируют ПБУ 9/99 и ПБУ 10/99 соответственно. При этом перечни прочих доходов и расходов являются открытыми.

Доходом компании является увеличение экономических выгод организации вследствие поступления денежных средств или иных активов, а также погашения обязательств, повлекшего прирост капитала (п. 2 ПБУ 9/99). Доходы бывают 2 видов: от обычных видов деятельности и прочие. Что относится к каждому из них, можно увидеть в таблице:

Доходы

От обычной деятельности (п. 5 ПБУ 9/99)

Прочие (п.7 ПБУ 9/99)

Выручка от продажи ТМЦ и услуг

Поступления от реализации ОС

Иные доходы, являющиеся предметом основной деятельности фирмы

Неустойки, пени и штрафные санкции за несоблюдение договорных обязательств

Активы, полученные в дар

Доходы от передачи в аренду активов компании

Выручка в бухучете отображается при наличии следующих условий (п. 12 ПБУ 9/99):

- Компания имеет право на нее по договору или на основании иного документа.

- Сумму выручки можно определить.

- Право владения на актив перешло от продавца (исполнителя) к покупателю (заказчику).

- Присутствует уверенность, что фирма получит выгоду.

- Издержки, связанные с операцией, могут быть определены.

В случае несоблюдения вышеприведенных условий в бухучете образуется кредиторка.

Расходами компании является снижение экономических выгод компании, полученное в результате выбытия денежных средств или прочих активов предприятия, а также формирования обязательств, приведших к снижению капитала (п. 2 ПБУ 10/99).

В бухучете затраты компании также делятся на 2 вида: прочие и от обычных видов деятельности.

Расходы

От обычной деятельности (п. 5 ПБУ 10/99)

Прочие (п. 11 ПБУ 10/99)

Издержки, сопряженные с производством и сбытом продукции

Отчисления в оценочные резервы

Расходы на покупку и продажу товаров

Траты, сопряженные с выбытием ОС

Издержки, связанные с выполнением работ

Проценты, перечисляемые фирмой по кредитным договорам

Иные траты, которые являются предметом деятельности компании

Издержки, связанные с передачей активов во временное использование

П. 16 ПБУ 10/99 приводит следующие факторы для принятия издержек в бухучете:

1. Обоснованность затрат подтверждена определенным договором, нормами НПА или правилами делового оборота.

2. Величина издержек может быть выявлена.

3. Наличие уверенности в том, что по итогам данной хозоперации произойдет снижение экономических выгод компании.

В случае несоблюдения хотя бы одного из вышеперечисленных условий в бухучете признается дебиторка.

Существует 2 метода учета доходов и расходов: кассовый и метод начисления. Первый способ применяется, как правило, при УСН.

Об отличиях в методах учета доходов и расходов узнайте здесь.

ВАЖНО! Кассовый метод в бухгалтерском учете могут применять только организации, применяющие упрощенные способы ведения учета и сдающие упрощенную бухотчетность.

О нюансах учета доходов и расходов кассовым методом в бухгалтерском учете узнайте в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Доходы и расходы с точки зрения налогообложения

Налоговый учет доходов и расходов осуществляется с целью подсчета налогооблагаемой прибыли (и некоторых других видов налогов, уплачиваемых на спецрежимах) и регламентируется главой 25 НК РФ. И если в бухучете необходимо отображать абсолютно все произведенные хозоперации компании, то в налоговом существует перечень доходов и расходов, которые нельзя учитывать.

Доходы — это экономическая выгода, выраженная в денежной или натуральной форме (п. 1 ст. 41 НК РФ). В налоговом учете предусмотрены 2 вида доходов: от реализации и внереализационные. А также существует перечень не облагаемых налогом доходов.

Доходы

Поступления, не облагаемые налогом

От реализации

Внереализационные

Выручка от реализации товаров (работ и услуг) как собственного производства, так и покупных, уменьшенная на сумму НДС

Доходы от аренды активов

Взносы участников в УК

Проценты, полученные по договорам займа, кредита или банковского вклада

Безвозмездно полученные активы (учитываются по рыночным ценам, но ограничиваются остаточной стоимостью передающей стороны)

Кредиты и займы

Излишки, выявленные в ходе инвентаризации

Имущество, полученное по агентским договорам

Иные доходы, перечисленные в ст. 250 НК РФ

Иные поступления, перечисленные в ст. 251 НК РФ

Подробности — в материалах:

К налоговым расходам предъявляются особенные требования (п. 1 ст. 252 НК РФ):

- Расходы обязательно должны быть подтверждены корректно оформленной первичкой.

- Необходимо обосновать их экономическую необходимость.

Они подразделяются на расходы, связанные с производством и реализацией и внереализационные.

Расходы

Издержки, не учитываемые при налогообложении прибыли

Связанные с производством и реализацией

Внереализационные

Материальные (ст. 254 НК РФ)

Зарплатные (ст. 255 НК РФ)

Амортизация (ст. 256–260 НК РФ)

Иные (ст. 261-264 НК РФ)

Перечень состоит из 20 видов расходов (ст. 265 НК РФ). К ним также относятся те, что поименованы в ст. 266-267.4 НК РФ.

Перечень трат, приведенных в ст. 270 НК РФ

Как правильно учитывать налоговые расходы, узнайте в разделе «Расходы по налогу на прибыль — перечень».

Для определения налоговой прибыли необходимо сделать отдельный расчет, отобразив сведения по учитываемым в налоговой базе доходам и расходам в специальных налоговых регистрах. Объектом налогообложения является прибыль, которая рассчитывается путем уменьшения доходов на величину расходов.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы учитываете доходы и расходы в налоговом учете. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Принципы учета доходов и расходов организации

В бухучете выделяют следующие основные принципы ведения учета доходов и расходов компании:

- Принцип объективности — все хозяйственные операции должны отображаться в бухучете методом сплошной записи на счетах, предусмотренных планом счетов в рублевом эквиваленте.

- Принцип двойной записи — любое движение активов и пассивов компании отображается одновременно в дебете одного счета и в кредите другого на основании первичной документации.

- Принцип начислений — информация отображается в учете по мере возникновения в том отчетном периоде, в котором была совершена, а не по факту оплаты.

- Принцип соответствия — доходы предприятия должны быть соотнесены с расходами.

Налоговым законодательством предусмотрены следующие принципы учета доходов и расходов компании:

- Принцип непрерывности — учет доходов и расходов ведется непрерывно с момента регистрации компании до даты снятия ее с учета.

- Принцип временной определенности — позволяет учитывать доходы и расходы как кассовым способом, так и методом начисления.

- Принцип последовательности — указывает, что нормы и правила налогового учета последовательно применяются от одного налогового периода к другому.

- Принцип обоснованности признания доходов и расходов — подразумевает, что налогоплательщик производит экономически оправданные и документально подтвержденные траты и в случае необходимости сможет доказать их обоснованность в соответствии с законодательными нормами (или делового оборота).

- Принцип равномерности признания доходов и расходов — помогает распределить расходы равномерно, если договором предусмотрено получение доходов на протяжении более чем одного отчетного периода, при этом отсутствует поэтапная сдача товаров (работ, услуг).

Алгоритм учета доходов и расходов компании

Бухгалтерский учет доходов и раٜсхٜодٜов организации осуществляется на осٜноٜваٜниٜи закона «О буٜхуٜчеٜтеٜ» от 06.12.2011 № 402-ФЗ, ноٜрм ПБУ 9/99, 10ٜ/9ٜ9 и иных НПٜА.

Бухучет доходов и раٜсхٜодٜов осуществляется методом двٜойٜноٜй записи с исٜпоٜльٜзоٜваٜниٜем соответствующих счетов, утٜвеٜржٜдеٜннٜых приказом Минфина от 31ٜ.1ٜ0.ٜ20ٜ00 № 94н. Аналитика ведется по каждому виду доходов и расходов с возможностью выявить финансовый результат по каждой операции.

Для обобщения свٜедٜенٜий о доходах и раٜсхٜодٜахٜ, полученных от обٜычٜныٜх видов деятельности, плٜанٜом счетов предусмотрен счٜет 90 «Продажи», к коٜтоٜроٜму открываются основные субсчета:

- 90.1 «Выручка» — для учٜетٜа доходов, признаваемых выٜруٜчкٜойٜ;

- 90.2 «Себестоимость» — для учٜетٜа затрат;

- 90.3 «НДС» — для учٜетٜа налога, причитающегося к поٜлуٜчеٜниٜю от покупателей;

- 90.4 «Акцизы» — для учٜетٜа сумм акцизов (иٜспٜолٜьзٜуеٜтсٜя при реализации акٜциٜзнٜой продукции).

Для учета инٜых расходов орٜгаٜниٜзаٜциٜи могут открывать к счٜетٜу 90 и другие субсчета.

Для выٜвеٜдеٜниٜя финансового результата, коٜтоٜрыٜй представляет собой раٜзнٜицٜу между выручкой и сеٜбеٜстٜоиٜмоٜстٜью, используется субсчет 90ٜ.9 «Прибыль/убыток от прٜодٜажٜ». По итогам каٜждٜогٜо месяца выводится реٜзуٜльٜтаٜт работы компании пуٜтеٜм сопоставления дебетовых обٜорٜотٜов по субсчетам, отٜкрٜытٜым для учета заٜтрٜат и других «минусовых» статей (90.2-90ٜ.8ٜ), с кредитовым обٜорٜотٜом по субсчету 90ٜ.1ٜ. Выявленная сумма спٜисٜывٜаеٜтсٜя проводкой Дт 90.9 Кт 99 в слٜучٜае превышения доходов над раٜсхٜодٜамٜи или Дт 99 Кт 90.9 — в слٜучٜае получения убытка. Саٜльٜдо по субсчетам наٜкаٜплٜивٜаеٜтсٜя в течение гоٜдаٜ, в конце коٜтоٜроٜго они закрываются внутренними прٜовٜодٜкаٜмиٜ:

Дт 90.1 Кт 90ٜ.9 — списано саٜльٜдо субсчета «Выручка»;

Дт 90.9 Кт 90ٜ.2 (90.3, 90.4…) — списано саٜльٜдо субсчетов затрат, НДС и иных уменьшающих выручку статей.

Для учета прٜочٜих доходов и раٜсхٜодٜов используется счет 91 «Пٜроٜчиٜе доходы и раٜсхٜодٜы»ٜ, к которому отٜкрٜывٜаюٜтсٜя следующие субсчета:

- 91.1 «Прочие доٜхоٜдыٜ» — для учٜетٜа доходов, не отٜноٜсяٜщиٜхсٜя к основному виٜду деятельности;

- 91.2 «Прочие раٜсхٜодٜы» — для учٜетٜа прочих издержек;

- 91.9 «Сальдо прочих доходов и расходов» — для выявления прибыли/убытка от операций, относящихся к иным видам деятельности.

Аналогично учету доходов и расходов от обычных видов деятельности бухгалтер в конце месяца сопоставляет сальдо счетов 91.1 и 91.2 и полученный результат списывает проводкой Дт 91.9 Кт 99 — при получении прибыли или Дт 99 Кт 91.9— убытка по итогам месяца. Субсчета закрываются по окончании года внутренними проводками.

Налоговый учет доходов и расходов, как уже было сказано ранее, имеет некоторые отличия от бухгалтерского.

Пример

Компания ООО «Лик» заключила договор аренды автомобиля с работником компании, согласно которому месячная арендная плата составляет 7 500 руб. Объем двигателя автомобиля — менее 2 000 см 3 .

При расчете налогооблагаемой прибыли можно учесть не более 1 200 руб. (подп. 11 п. 1 ст. 264 НК РФ). То есть, в бухучете в расходах отразится на 6 300 руб. (7 500 – 1 200) больше затрат, чем в налоговом. Аналитику налогового учета можно отобразить следующим образом:

НУ 91.2 «Прочие расходы»

Расходы, принимаемые в целях налогообложения

Не учитываемые расходы при подсчете прибыли

В данном случае образуется постоянное налоговое обязательство, которое отображается в бухучете проводкой Дт 99 Кт 68 — 6 300 руб.

Между налоговым учетом (НУ) и бухучетом (БУ) при фиксации тех или иных доходов и расходов могут возникать не только постоянные, но и временные разницы. Это значит, что событие в бухгалтерском учете отображается раньше (позже), чем в налоговом.

Правила учета постоянных и временных разниц отображен в таблице ниже.

Постоянные разницы (между НУ и БУ возникают в одном налоговом периоде)

Признак

В БУ прибыль больше, чем в НУ

В БУ прибыль меньше, чем в НУ

Последствие

Постоянное налоговое обязательство (ПНО)

Постоянный налоговый актив (ПНА)

Налоговые нюансы

Проводка

Временные разницы (между БУ и НУ возникают в разных налоговых периодах)

Признак

В НУ прибыль признается раньше, чем в БУ

В БУ прибыль признается раньше, чем в НУ

Последствие

Вычитаемая временная разница (ВВР)

Налогооблагаемая временная разница (НВР)

Налоговые нюансы

Отложенный налоговый актив (ОНА)

Отложенное налоговое обязательство (ОНО)

Проводка

Дт 09 Кт 68 — формируем;

Дт 68 Кт 09 — погашаем

Дт 68 Кт 77 — формируем;

Дт 77 Кт 68 — погашаем

Подробнее с алгоритмом учета постоянных и временных разниц можно ознакомиться в материале «Расхождения между бухгалтерским и налоговым учетом».

Налоговый учет может вестись отдельно от бухгалтерского (чаще всего такой метод выбирают крупные компании) или же на основании данных бухучета с выделением налоговых разниц (такой способ, как правило, выбирают мелкие налогоплательщики). В любом случае корректное ведение налогового и бухучета по «двойным стандартам» возможно лишь с использованием автоматизированных систем.

Программа для учета доходов и расходов

На сегодняшний день рынок пестрит разнообразием программного обеспечения, позволяющего вести учет доходов и расходов организации. Самой популярной среди них является программа 1С-Предприятие. Последние версии позволяют учитывать большой объем информации и работать нескольким пользователям одновременно. Программа имеет различные модули с интуитивно понятным интерфейсом.

Производитель отслеживает все законодательные изменения и своевременно выпускает необходимые обновления. Минусом данного программного обеспечения является значительная стоимость, а также необходимость оплаты услуг обслуживающих специалистов.

Что касается бесплатных программ для учета доходов и расходов, их можно скачать в интернете, но с ограниченным функционалом.

Итоги

Целью бухгалтерского и налогового учета является формирование полной и достоверной информации о финансовом положении предприятия для обеспечения ею заинтересованных внутренних и внешних пользователей. Организация корректного учета доходов и расходов является важнейшим аспектом деятельности предприятий любого масштаба.

Фискальные органы проявляют пристальное внимание к порядку учета доходов и расходов налогоплательщиками. При этом налоговый учет значительно отличается от бухгалтерского, в связи с чем бухгалтерам приходится разрабатывать дополнительные учетные регистры.

Источник: nalog-nalog.ru