Рыночная капитализация — это совокупная рыночная стоимость компании, представленная в долларовом эквиваленте. Поскольку капитализация представляет собой «рыночную» стоимость компании, то она рассчитывается на основе текущей рыночной цены (CMP) ее акций и общего количества размещенных акций.

575 просмотров

Рыночная капитализация также используется для сравнения и классификации размера компаний среди инвесторов и аналитиков.

Ключевые моменты:

* Рыночная капитализация — это общая долларовая стоимость всех размещенных акций компании по текущей рыночной цене.

* Рыночная капитализация используется для оценки размеров корпораций и понимания их совокупной рыночной стоимости.

* Компании могут быть классифицированы как крупная, средняя или малая в зависимости от их рыночной капитализации.

* Компании с голубыми фишками часто владеют акциями с большой или мега-капитализацией, в то время как самые маленькие компании называются микрокапиталами.

Понятие рыночной капитализации

Что такое Капитализация компании ?

Рыночная капитализация рассчитывается путем умножения размещенных акций компании на текущую рыночную цену одной акции. Поскольку компания имеет заданное количество размещенных акций, умножение X на цену за акцию представляет собой общую долларовую стоимость компании.

Невыполненные акции — это общее количество акций, принадлежащих в настоящее время всем акционерам компании, включая акции, принадлежащие институциональным инвесторам, и ограниченные акции, принадлежащие должностным лицам и инсайдерам компании.

Формула и расчет

Формула рыночной капитализации:

Рыночная капитализация = Цена За Акцию × Кол-во акций в обращении

Например, если ABC Corp. торгуется по цене 30 долларов США за акцию и имеет один миллион размещенных акций, ее рыночная капитализация составила бы (30 долларов США x 1 миллион акций) = 30 миллионов долларов США.

Поскольку рыночная цена акций публично котируемой компании продолжает меняться с каждой секундой, рыночная капитализация также колеблется соответствующим образом. Количество размещенных акций также может со временем меняться.

Обратите внимание, что изменения в количестве размещенных акций происходят редко, и цифра меняется только тогда, когда компания предпринимает определенные корпоративные действия, такие как выпуск дополнительных акций через вторичное размещение, осуществление опционов на акции сотрудников (ESO), выпуск/выкуп других финансовых инструментов или выкуп своих акций в рамках программы выкупа акций.

По сути, изменения рыночной капитализации в значительной степени связаны с изменениями цен на акции. Однако, инвесторам необходимо всегда «держать руку на пульсе» и они должны следить за развитием событий на корпоративном уровне, потому что время от времени количество размещенных акций может изменяться.

Виды рыночной капитализации

Поскольку капитализация представляет собой долларовую стоимость, которая может сильно варьироваться, существуют разные сегменты и связанные с ними номенклатуры для классификации различных диапазонов рыночной капитализации. Ниже приведены широко используемые стандарты для каждой капитализации.

Таблица капитализации (Cap Table). Как распределить доли в бизнесе, привлекая инвестора!

Компании с мегакапитализацией — это компании с рыночной капитализацией 200 миллиардов долларов или выше. Они являются крупнейшими публичными компаниями по рыночной стоимости и, как правило, представляют лидеров определенного промышленного сектора или рынка. Ограниченное количество компаний входит в эту категорию.

Например, по состоянию на второй квартал 2022 года технологическая компания Apple (AAPL) имеет рыночную капитализацию в 2,9 триллиона долларов, что делает ее самой ценной компанией в мире; в то время как интернет-ритейлер Amazon.com (AMZN) занял второе место с 1,6 триллионами долларов.

Компании с крупной капитализацией

Компании, которые входят в эту группу, имеют рыночную капитализацию от 10 до 200 миллиардов долларов. Например, International Business Machines Corp. (IBM) и General Electric (GE) — это компании с большой рыночной капитализацией в 116 миллиардов долларов и 99 миллиардов долларов, соответственно.

Акции с мега и большой капитализацией называются голубыми фишками и считаются относительно стабильными и безопасными. Тем не менее, нет никакой гарантии, что эти компании сохранят свои стабильные оценки, так как все предприятия подвержены рыночным рискам.

Компании со средней капитализацией

Компании со средней капитализацией варьируются от 2 до 10 миллиардов долларов рыночной стоимости, и эта группа компаний считается более волатильной, чем компании с большой капитализацией и мегакапитализацией. Акции роста составляют значительную часть средней капитализации.

Некоторые компании могут быть или не быть лидерами отрасли, но они могут быть на пути к тому, чтобы стать ими. First Solar (FSLR) является лидером средней капитализации в области солнечной энергетики с рыночной капитализацией около 8 миллиардов долларов по состоянию на второй квартал 2022 года.

Компании с маленькой капитализацией

Рыночная капитализация компаний с малой капитализацией составляет от 300 до 2 миллиардов долларов. В то время как в основном к этой категории относятся относительно молодые компании, которые могут иметь перспективный потенциал роста, несколько известных старых предприятий, которые, возможно, потеряли ценность в последнее время по целому ряду причин, также фигурируют в списке.

Одним из примеров является Bed Bath https://vc.ru/money/640889-rynochnaya-kapitalizaciya-formula-rascheta» target=»_blank»]vc.ru[/mask_link]

Рыночная капитализация — простой способ оценки стоимости компании

EBITDA или P/E, назвать его мультипликатором сложно из-за необъективности. Это скорее базовый показатель для расчета более точных мультипликаторов, например, чистого долга. О том, как рассчитать рыночную капитализацию компании и о недостатках индикатора, читайте дальше.

Рыночная капитализация: что это и чем индикатор может быть полезен инвестору

Рыночная капитализация отражает общую стоимость размещенных акций, находящихся во владении инвесторов и собственников компании. Индикатор применяется для поверхностной оценки стоимости компании и анализа её динамики на определенном отрезке времени.

Существует общая рыночная капитализация и биржевая оценка обыкновенных акций, находящихся в обороте. Многие источники трактуют рыночную капитализацию как умножение рыночной цены одной акции на число акций в обращении, но это еще менее точный показатель для оценки компании. Правильной была бы коррекция на так называемое разводнение капитала, которое может включать в себя:

- опционы на покупку акций;

- привилегированные акции;

- конвертируемые облигации.

О наличии таких бумаг в капитале компании подскажет финансовая отчетность, но найти на официальном сайте о них информацию без опыта будет сложно. Потому рекомендую руководствоваться оптимальной формулой:

Рыночная капитализация = кол-во простых акций * текущая рыночная цена + кол-во привилегированных акций * текущая рыночная цена

Вся информация для расчета есть в свободном доступе.

Польза рыночной капитализации для инвесторов

- для оценки динамики роста капитализации на разных отрезках времени, на основании которой может быть принято решение об инвестировании;

- для анализа того, как стоимость акций и капитализация реагируют на те или иные фундаментальные факторы. Насколько стоимость компании чувствительна к форс-мажору или наоборот к положительным рыночным сигналам. Чем больше чувствительность, тем больше риск, но тем больше можно заработать на волатильности.

Сравнивать капитализацию компаний одной отрасли, как и стоимость отдельно взятой акции, по-моему мнению, не целесообразно. Например, динамика акций Газпрома, несмотря на его капитализацию в почти 3 трлн рублей, для инвесторов не самая привлекательная, а стоимость акций банка ВТБ и вовсе исчисляется в копейках и потому не может быть сравнима, например, с акциями Сбербанка.

Производные мультипликаторы на основе капитализации: PE Ratio, PS Ratio, Price Book Ratio.

Недостатки оценки компании по значению рыночной капитализации

- наличие в цене акций спекулятивной составляющей. Например, традиционно перед выплатой дивидендов наблюдается рост котировок ценных бумаг, после выплат — откат. Финансовое состояние компании остается неизменным, капитализация изменяется;

- игнорирование в показателе других влиятельных экономических факторов. Инвесторы, которые умеют анализировать отчетность, рыночную стоимость акций сопоставляют с долговой нагрузкой и ликвидными активами компании. Но есть инвесторы, которые вкладывают деньги, руководствуясь хорошей динамикой котировок и чьими-либо советами. Вот именно они и завышают безосновательно рыночную стоимость бумаг;

- ограниченная возможность оценки. Сделать оценку по рыночной капитализации можно только публичных акционерных компаний, о которых есть базовая информация.

Практический пример расчета рыночной капитализации компании

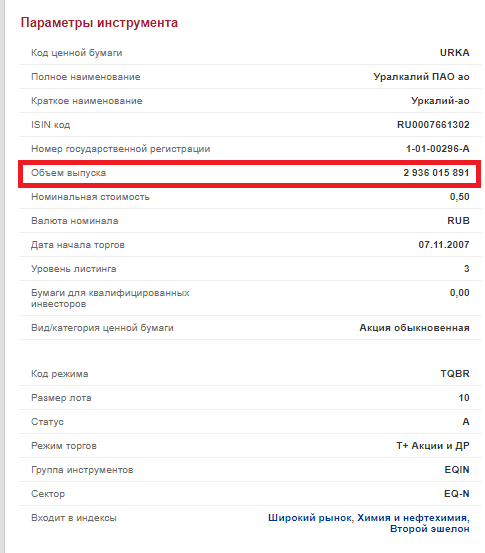

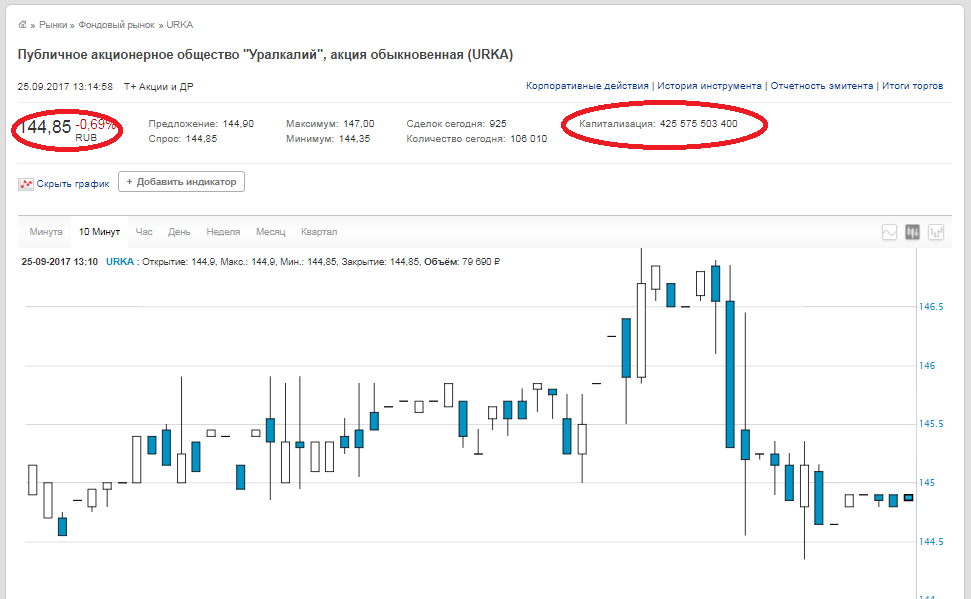

Все данные о количестве акций и об их текущей стоимости есть как на сайтах самих компаний и аналитических ресурсов, так и на самой бирже. Для примера возьмем ПАО «Уралкалий» . Количество обыкновенных акций — 2 936 015 891,

цена закрытия — 144,85 рублей (данные на 25.09.2017). Умножаем эти цифры между собой и получаем рыночную стоимость 425,575 млрд рублей. Такая же цифра и на сайте биржи.

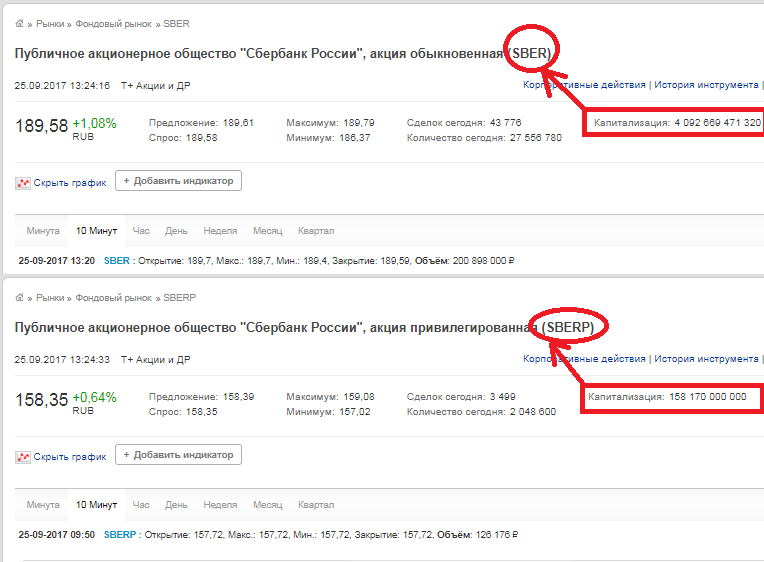

Обратите внимание, что на сайте биржи в строке «Капитализация» указывается не капитализация компании, а капитализация акции, то есть если у компании есть обыкновенные акции и привилегированные, то для получения рыночной капитализации компании необходимо сложить эти два числа.

Вывод. Расчет рыночной капитализации в сравнении с расчетом мультипликаторов EBITDA, P/E или чистого долга очень прост и однозначен. Но он служит только обобщенным индикатором и имеет большие погрешности. Основываться только лишь на динамике стоимости акций в момент принятия решения об инвестировании я бы не рекомендовал. Анализировать нужно все индикаторы и мультипликаторы в комплексе.

Рыночная капитализация используется при расчете многих других полезных и нужных мультипликаторов, о которых я напишу немного позже.

Источник: pammap.ru

Что такое тонкая капитализация

Предприятие в процессе своей деятельности часто привлекает инвестиции. Иногда объем этих инвестиций начинает превышать размер своего капитала. Тогда становится актуальным такое понятие, как тонкая капитализация (ТК). Правило тонкой капитализации

Что собой представляет тонкая капитализация

Тонкая, или недостаточная, капитализация – это состояние фирмы, при котором размер займов многократно превышает свой капитал. То есть деятельность предприятия обеспечивается не за счет уставного капитала, а за счет сторонних источников. Понятие ТК используется во множестве стран.

В большинстве государств обнаруженная тонкая капитализация может вызывать подозрения в попытке ухода от уплаты налогов. Что такое «тонкая капитализация»? В связи с этим существуют правила ТК. Их суть, а также само определение недостаточной капитализации раскрывается в письме Минфина №03-08-05 от 26 мая 2010 года.

В нем указано, что эти правила необходимы для предупреждения налоговых злоупотреблений. Последние могут возникнуть при скрытом разделении дивидендов между участниками. Фирма переводит дивиденды, однако делает это под видом погашения процентов. Как облагаются сверхнормативные проценты при «тонкой капитализации» по «сестринским займам»?

Правила недостаточной капитализации устанавливаются статьей 269 НК РФ. Она регламентирует контролируемый долг перед иностранными компаниями. В пунктах 2-4 статьи 269 указано, что для фирм с непокрытыми контролируемыми обязательствами устанавливаются особые правила расчета процентов. ВАЖНО! Правила ТК действуют тогда, когда долг превышает более чем в 3 раза капитал фирмы.

Размер последнего прописан в строке 1300 «Итого по разделу 3» бухгалтерского баланса. К этому значению прибавляется размер долга предприятия по налогам.

Когда начинает работать правило тонкой капитализации

- Иностранная фирма, которая владеет более 25% уставного капитала заемщика.

- Российское ЮЛ, считающееся зависимым от иностранной фирмы лицом. Предполагается, что эта фирма владеет более 25% уставного капитала заемщика.

- Другие фирмы, если лица, указанные в предыдущих пунктах, являются поручителем или гарантом по задолженности.

Правило актуально тогда, когда долг перед лицами, приведенными выше, превышает капитал самой фирмы в три раза.

Суть правила тонкой капитализации

Если обнаружены сопутствующие обстоятельства, фирма должна признать некоторый размер процентов в структуре расходов для целей обложения. Размер этот определяется в регламентированном порядке, который будет приведен ниже.

Если проценты по долгу больше установленного размера процентов, разница считается дивидендами, уплачиваемыми нерезиденту. Эти дивиденды будут облагаться налогом на прибыль. Ставка составляет 15% на основании пункта 3 статьи 284 НК РФ. Налог удерживается заемщиком, который считается налоговым агентом на основании пункта 3 статьи 275 НК РФ.

Как рассчитать тонкую капитализацию

Норма процентов определяется на заключительную дату квартала или месяца. Если фирмой взят заем в иностранной валюте, ее нужно перевести в рубли в соответствии с курсом ЦБ на день перевода. Перевод % в рубли исполняется в соответствии с курсом на завершающий день месяца, за который они начислены. Для определения размера процентов, который нужно учесть в структуре расходов, нужно сначала определить коэффициент капитализации. Для его расчета используется эта формула:

(Сумма обязательств (свой капитал * доля участия нерезидента) / 3)

Максимальная сумма процентов определяется по этой формуле:

Проценты за квартал или месяц / коэффициент капитализации

Рассмотрим пример. Компания обладает этими финансовыми характеристиками:

- Доля участия иностранного лица составляет 50%.

- Размер контролируемого долга равен 1 миллиону рублей.

- Проценты за третий квартал составляют 10 000 рублей.

- Значение строки 1300 баланса составляет 60 000 рублей, кредитовое сальдо по счету 68 – 110 000 рублей. Собственный капитал – это сложение этих значений. То есть он составит 170 000 рублей.

Сначала нужно определить коэффициент капитализации: (1 000 000 (170 000 * 0,5) / 3). То есть коэффициент составит 3,92.

После этого нужно найти предельную сумму процентов: (10 000 / 3,92). Максимальная сумма процентов составит 2 551,02 рублей. То есть в третьем квартале возможно учесть только 2 551 рублей. Остаток составит 7 449 рублей (10 000 – 2 551). Он не может быть включен в структуру расходов.

Этот остаток будет считаться дивидендами. С него будут удерживаться налоги.

ВАЖНО! В том случае, если объем капитала фирмы является отрицательным, и коэффициент, и предел процентов будут нулевыми.

Изменения законов в области тонкой капитализации в 2017 году

В 2017 году вступили в силу некоторые изменения, касающиеся ТК. Они остаются актуальными и в 2018 году. Корректировки были выполнены на основании ФЗ №25 «О внесении изменений в статью 269 НК РФ» от 15 февраля 2016 года. Нормативный акт вступил в силу 1 января 2017 года. Основная цель внесения изменений – предупреждение необоснованного обременения налогами. Рассмотрим все положения, установленные ФЗ №25:

- Наименьший порог участия иностранного ЮЛ в доле фирмы составил 25%. Ранее он был равен 20%. Этот показатель используется для определения контролируемой задолженности.

- Судебный орган имеет право признать контролируемым долг резидента страны по обязательствам, не прописанным в статье 269 НК РФ. Задолженность признается контролируемой в том случае, если удалось установить, что заключительная цель выплат по обязательствам – это выплаты иностранным лицам или ЮЛ, зависимым от иностранных компаний.

- С 2017 года проценты по займам внутри страны не нужно нормировать. Исключение – средства, выданные в качестве займа нерезидентом, который владеет более 25% фирмы.

В новом законе указано, что долги не могут считаться контролируемыми, если они взяты у следующих лиц:

- Иностранные фирмы, считающиеся эмитентами облигаций, которые обращаются на рынке.

- Иностранные фирмы, получающие доход от облигаций.

- Банки, независимые от отечественной фирмы, обеспечивающие выполнение обязательств лицами. Условие: долг не погашался ни нерезидентом, ни зависимыми от него лицами.

С 2017 года законы стали либеральнее. Часть положений (к примеру, последнее) негласно использовалось и в 2016 году.

Использование правил тонкой капитализации на практике

ЮЛ должны учитывать правила тонкой капитализации. В частности, существующие нормы делают любые значительные платежи, отправленные иностранной компании, фактором налоговых рисков. Нужно также принять во внимание позицию судов. Как правило, решения принимаются в сторону доначисления налогов.

На практике суды часто используют положения статьи 269 НК РФ в своих интересах. В этих же интересах могут неверно интерпретироваться международные договоры. Нужно учитывать, что огромная часть платежей нерезидентам внутри одной группы могут попасть под обновленные нормы, то есть платежи становятся рискованными.

Источник: assistentus.ru