В этом материале расскажем, как рассчитываются суммы налогов для ИП на разных режимах, и как их оплачивать.

Ищите подзаголовок со своей ситуацией и принимайте к сведению.

Оглавление Скрыть

- УСН с объектом налогообложения «Доходы»

- УСН с объектом налогообложения «Доходы за минусом расходов»

- ОСНО

- ПСН

- Как рассчитать дополнительные взносы в ПФР с заработка свыше 300 000 рублей

- Уплата налогов ИП в 2023 году

- Расчет налогов для ИП и их уплата с помощью сервиса «Мое дело»

УСН с объектом налогообложения «Доходы»

В течение года нужно сделать три авансовых платежа: до 28 апреля, июля и октября.

Новый налоговый режим для малого бизнеса

Как их рассчитать?

Надо взять сумму доходов из КУДиР за первые три месяца и умножить на ставку. Получится аванс за I кв., который необходимо заплатить в бюджет.

Если в первом квартале вы успели заплатить часть страховых взносов за себя или за работников, а также выплачивали им больничные, то на эту сумму можно уменьшить аванс.

Бизнесмены без работников могут уменьшить аванс полностью, вплоть до нуля, работодатели – только наполовину.

Если предприниматель платит торговый сбор, то на него тоже можно уменьшить налог, причем ограничений в 50% для работодателей нет – они тоже могут уменьшать вплоть до нуля.

Пример расчета для предпринимателя без работников (в рублях):

Бизнесмен Петров за I кварт. заработал 200 тысяч.

В феврале Петров заплатил часть взносов за себя в размере 10 тыс.

200 х 6% = 12 тыс. руб. Из них вычитаем 10 тыс. страховых платежей и получаем 2 тысячи, которые Петров и должен заплатить до 28 апреля.

Пример для предпринимателя с работниками:

Доход ИП Сидорова за I кв. – 350 тыс.

В течение I квартала Сидоров заплатил страховые взносы за себя и работников в размере 30 тыс.

350 х 6% = 21 тыс. Уменьшить налог работодатели могут только наполовину, поэтому страховые платежи вычитаем не полностью, а только 10,5 тыс.

Остается 10,5 тыс. к оплате до 28 апреля.

По истечении второго квартала надо будет взять выручку за 6 месяцев нарастающим итогом и умножить на ставку. Получим аванс за первое полугодие.

Из него надо будет вычесть то, что уже заплатили за I кв. и сумму страховых платежей за себя и работников (и суммы торгового сбора, если они есть).

Получим аванс к оплате за первое полугодие.

Расчет для ИП без работника:

Тот же Петров за полугодие заработал 500 тыс.

В течение полугодия Петров заплатил за себя страховые взносы 20 тысяч.

500 тыс. х 6% = 30 тысяч. Из них вычитаем 20 тысяч страховых отчислений и 10 аванс, который уже был уплачен за первый квартал, и выясняем, что за полугодие Петрову платить ничего не надо: 30 – 20 – 10 = 0

Налог на прибыль. Базовый курс. Часть 1

Расчет для ИП с работниками:

Известный нам Сидоров в первом полугодии заработал ровно миллион.

В течение 6 месяцев Сидоров уплатил взносы за себя и работников в размере 70 тысяч.

1 млн. х 6% = 60 тыс. Уменьшаем налог наполовину и получаем 30 тысяч – аванс к уплате за 1-е полугодие, который необходимо перечислить до 28 июля.

Аванс за 9 месяцев считается по тому же принципу – берется доход нарастающим итогом и уменьшается на сумму уже уплаченных авансов и страховых отчислений (и торгового сбора, если он есть).

Таким же образом нужно будет подсчитать итоговую сумму налога ИП на УСН в год и получить сумму либо к доплате до 28 апреля, либо к уменьшению.

Из авансовых платежей можно вычесть и дополнительные страховые взносы, которые платят те, кто заработал больше трехсот тысяч. При условии, что эти взносы уже перечислены в бюджет.

Для работодателей в этом случае тоже действует ограничение – налог уменьшается не больше, чем на 50%.

Дополнительные взносы можно начинать платить частями, как только выручка превысит 300 000, а можно одним платежом до 1 июля следующего года.

В каком периоде перечислите допвзнос, в том же периоде и сможете уменьшить налог, не раньше.

УСН с объектом налогообложения «Доходы за минусом расходов»

В течение года также необходимо будет сделать три авансовых платежа до 28 апреля, июля и октября.

База для расчета – разница между выручкой и расходами.

Ее умножают на 15% (или на ставку, которая установлена в регионе). На этом объекте упрощенцы не вычитают из налога сумму страховых отчислений (фиксированных и дополнительных) и торгового сбора, а включают их в состав расходов, причем в полном объеме, без ограничений.

Пример расчета авансового платежа за первый квартал:

ИП Макаров за первые три месяца года заработал 700 тыс.

Его расходы составили 400 тыс.

В течение квартала она заплатил страховые взносы за себя и работников в размере 60 тысяч.

Облагаемая база: 700 – (400 + 60) = 240 тыс.

Авансовый платеж за 1-й кв.: 240 х 15% = 36 тыс.

Пример расчета авансового платежа за полугодие:

Тот же Макаров с января по июнь включительно заработал полтора миллиона.

Его расходы составили 850 тысяч.

В течение полугодия он заплатил страховые взносы за себя и работников в размере 130 тысяч.

Облагаемая база: 1,5 млн. – (850 000 + 130 000) = 520 000.

Авансовый платеж за первое полугодие: 520 000 х 15% — 36 000 (то, что уже заплатили за 1-й кв.) = 42 000.

Авансовый платеж за 9 месяцев считается по тому же принципу – налоговая база умножается на процентную ставку, из получившейся суммы вычитаются уже уплаченные авансы за квартал и за полугодие.

Пример расчета годовой суммы:

Предприниматель Макаров в общей сложности заработал за год три миллиона.

Его расходы составили 1, 4 млн.

Всего за год он заплатил страховых платежей 250 тыс.

За первый, второй и третий кварталы в общей сложности он уплатил авансы в размере 110 тысяч.

Облагаемая база: 3 млн. – (1,4 млн. + 250 000) = 1 350 000 руб.

Налог за год: 1 350 000 х 15% = 202 500 руб.

Налог ИП к уплате: 202 500 – 110 000 = 92 500.

На объекте налогообложения «Доходы минус расходы» есть понятие минимального налога.

Он составляет 1% от выручки независимо от величины расходов. Если его сумма будет больше, чем рассчитанный налог за год, то уплатить нужно будет большую сумму.

В нашем примере минимальный налог Макарова равен:

3 млн. х 1% = 30 тыс. руб. Это меньше, чем 92 500, поэтому уплатить необходимо 92 500.

Допустим, в прошлом году у Макарова было много расходов и налог с разницы между доходами и расходами составил 20 000 руб., а минимальный 40 000, и ему пришлось заплатить в бюджет 40 тысяч.

Тогда в этом году он имеет право разницу между минимальным и рассчитанным налогом включить в расходы при расчете налога (годового, но не аванса!).

В нашем примере к годовым расходам 1 400 000 можно будет прибавить еще 20 000.

Таким же образом можно включить в расходы и прошлогодние убытки.

ОСНО

Авансовые платежи ИП на ОСНО считают на основании информации по доходам и расходам.

Авансы уплачивают по итогам каждого квартала до 28 числа следующего месяца.

По итогам года налог нужно заплатить в срок до 15 июля. Кроме того, нужно подать декларацию 3-НДФЛ — до 30 апреля.

НДФЛ на ОСНО считается исходя из разницы между доходами и расходами без НДС. Процент налога ИП на ОСНО 13%.

Если предприниматель не может подтвердить расходы документально, то у него есть право использовать профессиональный вычет в размере 20% от доходов.

ИП на ОСНО могут при расчете НДФЛ использовать налоговые вычеты, полагающиеся физлицам: социальные, имущественные, стандартные.

Пример расчета:

Выручка Самойлова за год составила 700 тысяч без НДС.

Подтвержденные расходы – 150 тыс.

Оплата труда сотрудников – 150 тыс.

Страховые взносы – 50 тыс.

В течение года уже были уплачены авансовые платежи на 40 тыс. рублей.

У Самойлова двое детей, на каждого из которых полагается вычет 1 400 рублей.

Облагаемая база: 700 000 – (150 000 + 150 000 + 50 000 + 2*1 400) = 347 200.

Налог: 347 200 * 13 % = 45 136.

Сумма налога ИП к доплате с учетом авансов: 45 136 – 40 000 = 5 136. Их надо будет перечислить до 15 июля следующего года.

ПСН

Формула расчета простая, нужно только знать базовую доходность для конкретного вида деятельности, а она отличается в разных субъектах РФ и устанавливается местными законами.

Предположим, вы хотите купить патент на 3 месяца на парикмахерские услуги. В вашем регионе потенциально возможная годовая выручка для этой деятельности – 500 000 рублей.

Стоимость патента: 500 тыс. / 12 х 3 х 6% = 7 500 руб. Эту сумму оплачивают в любое время полностью или частями до дня окончания срока действия патента.

Эти расчеты должен делать не предприниматель, а сотрудники налоговой инспекции при оформлении патента.

Если купить патент больше чем на 6 месяцев, то треть вносят в течение 90 дней, остальное – до конца срока патента.

Уменьшать стоимость патента на страховые платежи за себя и работников можно, как и при УСН. На 100% — если сотрудников нет, максимум на 50% — если сотрудники есть.

Как рассчитать дополнительные взносы в ПФР с заработка свыше 300 000 рублей

Казалось бы, чего проще? Нужно лишь умножить сумму, которая больше 300 тысяч на 1%. Но у разных систем налогообложения есть нюансы:

- На УСН «Доходы» все просто – разница умножается на 1%.

- На УСН «Доходы минус расходы» при расчете 1% взносов берется показатель прибыли (выручка минус расходы) и от нее отнимается 300 тыс. руб. (Письмо ФНС от 01.09.2020 г. № БС-4-11/14090) Постановлением Конституционного Суда РФ от 30 ноября 2016 г. № 27-П определено, что предприниматели на ОСНО, работающие без наемных сотрудников, могут при расчета доп.взносов вычитать расходы.

- На ПСН дополнительные взносы платят с суммы потенциального заработка за вычетом расходов, превышающего 300 тысяч рублей.

Уплата налогов ИП в 2023 году

С 2023 года применяется схема единого налогового счета, когда деньги на него для уплаты налогов и взносов поступают через уплату единого налогового платежа.

Важно правильно заполнить каждое поле, иначе можно потерять уйму времени на поиски денег, ушедших не по назначению, и их возврат.

Сейчас у предпринимателей нет необходимости вручную заполнять поля платежного поручения.

На сайте ФНС есть удобный сервис, который позволяет быстро сформировать документ на оплату.

Там же можно распечатать поручение или оплатить в безналичном электронном виде.

Расчет налогов для ИП и их уплата с помощью сервиса «Мое дело»

Интернет-бухгалтерия «Моё дело» дает возможность предпринимателям правильно рассчитывать платежи в бюджет и экономить при этом массу времени и сил.

Пользователи, которые вели учет в системе и вносили данные об операциях, могут в несколько кликов рассчитать и оплатить налоги удобным способом, а также сформировать и отправить декларацию.

Если учет в системе не вели, это тоже возможно, просто данные надо будет ввести вручную.

С помощью сервиса «Моё дело» с бухгалтерией справится даже новичок.

Присоединяйтесь к нам – и убедитесь в этом сами!

Источник: www.moedelo.org

Как рассчитать налоги и взносы для ИП на ОСН, ЕНВД, УСН и ПСН

Каждый из режимов налогообложения характеризуется своим порядком расчета налога, подлежащего внесению в бюджет. На УСН и ОСН платеж рассчитывается исходя из реально полученного дохода, на ЕНВД и ПСН – вмененного. Для того, чтобы выбрать наиболее оптимальный режим налогообложения необходимо определить на каком из них налоговая нагрузка будет минимальной. Рассмотрим вкратце, как рассчитывается налог для ИП на каждой из систем налогообложения (далее по тексту н/о).

Как рассчитать налог на ЕНВД

Расчет платежа, подлежащего внесению в бюджет на данной системе н/о, производится исходя из вмененного дохода. Фактическая прибыль роли не играет.

Налог уплачивается каждый квартал и в течение года необходимо сделать 4 платежа (за 1 – 4 квартал соответственно).

Расчет ЕНВД за месяц производится по формуле:

Ну = БазД х ФизП х К1 х К2 х 15%

БазД – Базовая доходность, «вмененный» государством доход, устанавливаемый отдельно по каждому виду деятельности.

ФизП – физический показатель. Значение, устанавливаемое государством отдельно для каждого вида деятельности (например, общая площадь зала, количество сотрудников или машин).

Таблица № 1 БД и ФП по каждому виду деятельности

Сокращения, используемые в таблице:

ПД – предпринимательская деятельность;

КР – количество работников, включая индивидуального предпринимателя;

ТС – транспортное средство;

СТС – стационарная торговая сеть;

НТС – нестационарная торговая сеть.

Вид ПД

Источник: urlaw03.ru

Калькулятор налогов УСН 6% и 15%

Заполните отчетность онлайн на нашем сервисе. Мы поможем рассчитать налог, подготовить отчетность и сразу подать ее в инспекцию. Также, готовые документы можно сохранить, чтобы подать самому при необходимости.

Сервис загружается

Пожалуйста, дождитесь загрузки сервиса. Обычно загрузка происходит мгновенно, но если интернет медленный или подключение не стабильно, это может занять чуть больше времени. Если форма не появилась в течение 30 секунд, перезагрузите страницу.

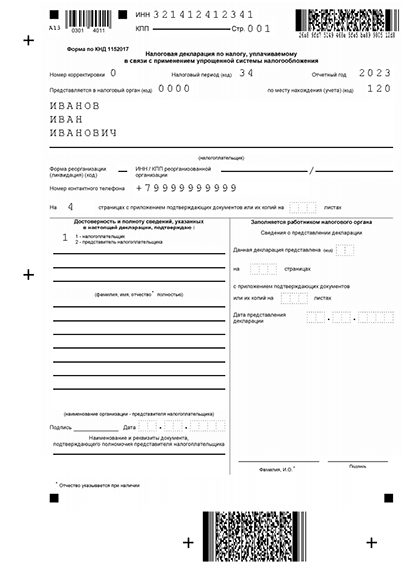

Налоговая декларация УСН

- Скачать актуальную декларацию УСН Найдите своё ИП или ООО по базе налоговой, заполните поля формы по подсказкам и скачайте заполненную декларацию. Заполнить декларацию

- Скачать шаблон декларации для заполнения вручную на компьютере XLS, 384 KB

- Скачать бланк декларации для печати и заполнения от руки PDF, 756 KB

Как работает онлайн-калькулятор налога УСН 6% и 15%

Узнать сумму налога для оплаты можно, указав такую информацию:

- Форма бизнеса: ООО или ИП

- Если вы ИП, имеются ли в штате работники

- Ваш объект налогообложения — “Доходы” или “Доходы — расходы”

Обратите внимание. В 2023 году индивидуальные предприниматели уплачивают налоги по УСН до даты 28 апреля, а ООО — до 28 марта. Налоговая декларация ИП должна быть сдана до 25 апреля, а ООО — до 25 марта.

Важная информация о налоге УСН

УСН — что за система?

Согласно расшифровке, УСН или просто “упрощенка” — это Упрощенная Система Налогообложения. На этом режиме бизнесмены платят налог 6% только с доходов или 15% от разницы между доходами и расходами. УСН выбирают представители малого и среднего бизнеса.

Компании и предприниматели имеют право работать на УСН, если проходят по рамкам требований:

- Доход за год не превышает 200 млн руб.

- Количество наемных работников — до 130 человек

- Остаточная стоимость основных средств не превышает 150 млн. руб.

- Отдельное требование для юридических лиц: доля участия в капитале со стороны других компаний не должна превышать 25%, филиалы открывать нельзя

- Определенным видам деятельности запрещено использовать УСН: банкам, МФО, ломбардам, ювелирной сфере (весь перечень указан в пункте 3 статьи 346.12 НК РФ)

Способы снижения суммы налога на УСН

На сколько может уменьшить размер налога ИП, имеющий штат сотрудников:

- Страховые взносы за себя в сумме 43 211 руб. на ОМС и пенсионное страхование,

- Дополнительный платеж в ПФР за себя в размере 1% от суммы дохода, превышающей лимит в 300 000 руб.

- Страховые отчисления за работников,

- Торговый сбор

ИП может уменьшить налог за себя и свой штат максимально до 50% исчисленной суммы.

При отсутствии сотрудников, размер налога снижается до 100%, то есть на всю сумму страховых отчислений и торгового сбора.

В ООО всегда есть сотрудники, как минимум один — директор. Поэтому компании на упрощенке снижают налог только на страховые взносы и торговый сбор.

Важно знать при работе на УСН

- Изменения по УСН в 2023 году: новый бланк декларации, правила заполнения, сроки подачи

- Инструкция по заполнению нулевой декларации УСН в 2023 году

- Инструкция для ИП: как заполнить декларацию на УСН “Доходы” в 2023 году

- Инструкция для подготовки декларации УСН для ООО с изменениями 2023 года

Источник: sbreg.ru