Стандарт FERMA дает следующее рекомендации по расчету (измерению) последствий. Данные рекомендации универсальны как для позитивных, так и негативных рисков.

Финансовые последствия не превысят $X

Существенное влияние на стратегическое развитие и деятельность организации

Существенная обеспокоенность заинтересованных лиц

Финансовые последствия находятся в пределах $X и $Y

Умеренное влияние на стратегическое развитие и деятельность организации

Умеренная обеспокоенность заинтересованных лиц

Финансовые последствия ниже $Y

Слабое влияние на стратегическое развитие и деятельность организации

Слабая обеспокоенность заинтересованных лиц

Возможности выбора значений Х и Y были описаны на предыдущей странице.

Для экспертного метода можно использовать прямой и косвенный расчеты.

Прямой расчет.

Прямой метод основан на расчете последствий риска аналогично методу расчета прямой себестоимости продукции. К примеру, расчет последствий крупной производственной аварии делается путем суммирования прямых и косвенных затрат:

Юридические риски для бизнеса в 2017 году

- прямые затраты:

- прямые потери сырья и материалов;

- затраты на восстановление работоспособности оборудования;

- затраты на локализацию (ликвидацию) и расследование аварии;

- затраты на ликвидацию экологического ущерба;

- потери при выбытии людей;

- потери из-за разрыва технологических цепочек;

- неисполнение контрактных обязательств;

- ущерб третьим лицам.

Тщательно посчитав прямые затраты и экспертно оценив косвенные, можно выйти на достаточно точную сумму ущерба от аварии. Опять же, можно, исходя из некой статистики, именно для риска последствий крупной производственной аварии взять страховые выплаты по аналогичным авариям и попытаться получить данные о том, насколько размер выплат соответствовал фактическому ущербу компаний. Аналогичные методы расчета ущерба можно применить и для других рисков.

Косвенный расчет.

Косвенный расчет основан на экспертных мнениях о чем-либо либо же на статистике. К примеру, уже упомянутый риск значительной производственной аварии можно не рассчитывать столь подробно, как при прямом расчете.

Это связано с тем, что в случае публичной компании, когда капитализация бизнеса может в разы превышать стоимость чистых активов, уничтожение даже 25% основных средств (вспомните рудники «Уралкалия») влияет на стоимость компании меньше, чем негативная реакция игроков фондового рынка. А прямой расчет дает точные затраты именно на ликвидацию последствий аварии.

Однако инвесторы испугаются не аварии, которую, может быть, к началу торгов устранили, срыва поставок не произошло, риск был застрахован и т.д. Инвесторы испугаются только того, что в бизнесе что-то может пойти не так. И тот же ущерб от крупной производственной аварии можно косвенно рассчитать как падение капитализации бизнеса на 10-15%. При этом прямой расчет тоже не пропадет: он будет использоваться при страховании. Но после передачи риска прямой расчет будет интересовать совет директоров значительно меньше по сравнению с приведенным косвенным.

Дирижёр о магии и рутине своей работы

Разница в расчете стратегических и операционных рисков.

Принципиальная разница между стратегическими и операционными рисками – стратегические в подавляющем большинстве случаев снижают стоимость бизнеса, операционные влияют на текущий финансовый результат. Несмотря на то, что стоимость бизнеса часто рассчитывается от текущих финансовых результатов (5 х EBITDA), противоречия нет. Стратегический риск снижает эту самую EBITDA в долгосрочной перспективе, мероприятия носят долгосрочный характер; операционный риск снижает EBITDA в краткосрочной перспективе (хотя, может быть, и не на один год), но ущерб виден быстрее и устранить этот риск можно быстрее.

Неопределенность при расчете последствий.

При расчете последствий рисков, особенно проектных, возникает ряд неопределенностей. При этом эти неопределенности, как правило, замечают именно сотрудники, которым Вы будете представлять результаты, и хорошо, если это будет не совет директоров. Поэтому нужно заранее обосновать свою позицию по некоторым вопросам, приведенным ниже. Хотя вопросы, как мне кажется, принципиального значения для риск-менеджмента не имеют, ответы на них будут полезны с точки зрения демонстрации собственного понимания проблемы.

Во-первых, нужно ли применять дисконтирование при расчете рисков (как позитивных, так и негативных)? Ведь при долгосрочном планировании дисконтирование используется практически всегда. И, к примеру, риски снижения рыночной доли и, соответственно, маржи, можно достаточно точно просчитать по годам. А если есть потери по годам, то любому экономисту скорее всего, захочется дисконтирование применить. С другой стороны, снижение этой рыночной доли и, соответственно, маржи, произойдет на рынке, прогноз развития которого может быть не очень понятен, и дисконтирование чего-то, рассчитанного не на очень твердой основе вроде и нецелесообразно.

Во-вторых, при привязке какого-нибудь показателя из отчетности (прибыль, стоимость чистых активов), возникает неопределенность: какой показатель взять за основу – прошлогодний либо же прогнозный? С одной стороны, прошлогодний подтвержден аудитором, он с места не сдвинется и т.д. С другой стороны, особенно к концу года, уже достигнутый показатель может значительно отличаться от прошлогоднего. Таким образом, при расчете рисков возможны искажения.

В-третьих, нужно ли учитывать, что реализация риска в разное время может привести к разному ущербу? К примеру, задержка проекта по причине нехватки рабочей силы на стройке на разных стадиях финансирования. Если внешнее финансирование строительства еще не началось (к примеру, котлован строится за счет собственных средств), то и ущерб будет не очень большим.

Если же освоено почти 100%, то задержка с вводом в строй на полгода может привести чуть ли не к катастрофическим последствиям. С другой стороны, рассматривая риски на каждом из этапов проекта, можно перейти в очень нетривиальные расчеты и всё равно не попасть. Другой пример связан с сезонностью: задержка фуры с косметикой, ожидаемой к 1 марта и к 1 мая, явно приведет к разным последствиям в части замораживания капитала.

Если бы Вы мне задали эти вопросы, то я бы честно сказал, что не знаю на них ответа. Поэтому приведу несколько признаков оптимального выбора. Дисконтирование применять нецелесообразно в случае, если в других расчетах дисконтирование не используется. К примеру, стоимость бизнеса определена на основании капитализации, а не на основании доходного подхода.

То есть ответ простой: если есть возможность продисконтировать все, то это можно сделать, если же такой возможности нет, то все нужно просчитать в текущих ценах. Отмечу, что взаимное расположение на карте рисков сохранится одинаковым и в том, и в другом случае.

Аналогичный совет и в случае выбора показателей отчетности: если текущая отчетность содержит все необходимые показатели, а доверие к ней большое, то можно взять текущую отчетность, если же наоборот, то лучше использовать прошлогоднюю. Кроме того, в начале года актуальность прогнозных показателей значительно меньше, чем прошлогодних, и наоборот. А для учета временных параметров можно рассмотреть два или более рисков вместо одного, особенно в случае проектов. Либо же воспользоваться механизмом, позволяющим интерпретировать разные вероятности и ущербы одного и того же риска, о чем пойдет речь ниже.

Вероятность.

Стандарт FERMA разделяет расчет рисков для позитивных и негативных рисков.

Расчет вероятностей: опасности.

Вероятность наступления каждый год, или более 25% вероятности данного события.

Возможность наступления события – несколько раз за промежуток времени (например – за десять лет). Данное событие недавно имело место.

Имеется вероятность наступления в течение десяти лет, или менее 25% вероятности данного события.

Возможность наступления события – более одного раза за промежуток времени (например – за десять лет). Контроль над событием может быть затруднен в результате внешнего влияния. Данное событие имело место в прошлом.

Малая вероятность наступления события в течение десяти лет, или менее 2% вероятности данного события.

Не происходило в прошлом. Малая вероятность наступления.

Расчет вероятностей: возможности.

Высокая вероятность достижения благоприятного исхода в течение года, или более 75% вероятности данного события.

Достаточная уверенность в существовании возможности наступления события в краткосрочном периоде, при использовании текущих управленческих процессов

Умеренная вероятность достижения благоприятных результатов в течение года, или 25%-75% вероятности данного события.

Наступление данного события возможно, но требует тщательного управления. Возможности, которые могут возникнуть помимо плана.

Некоторая вероятность достижения благоприятного исхода в среднесрочном периоде, или менее 25% вероятности данного события.

Предположительная возможность, требующая дополнительных исследований со стороны руководства. Маловероятная возможность, при текущем состоянии применяемых управленческих ресурсов.

Приведенные таблицы для негативных рисков можно объединить. Для этого можно рассмотреть обратный негативному позитивный риск, который будет состоять в том, что негативное событие не произойдет. Таким образом, возникают следующие интервалы для расчета вероятности негативных рисков:

- 0-2%. Малая вероятность наступления события в течение десяти лет, событие не происходило в прошлом;

- 2-25%. Вероятность наступления события в течение десяти лет существует, событие имело место в прошлом;

- 25-75%. Событие может происходить несколько раз за 10 лет, событие недавно имело место;

- свыше 75%. Избежать события в течение года практически невозможно.

Наиболее простая интерпретация этих точек для расчета вероятности негативного риска – перейти на соответствие «раз в N лет». К примеру, если негативное событие происходит раз в 5 лет, то ему стоит присвоить значение вероятности в 20%, если раз в 10 лет – то 10%, если раз в 2 года – то 50%, если 3 случая за 4 года – 75% и т.д.

Интуитивно понятно, что если мы хотим учесть последствия этих рисков при финансово-экономическом планировании и сформировать резервы на их покрытие, то в приведенных случаях нам будет нужно ежегодно откладывать 20%, 10%, 50% и 75% от потенциального ущерба. Именно такая интерпретация наиболее понятна для большинства людей, при этом она подводит всех к интуитивному пониманию математического ожидания. Эта же интерпретация говорит о том, что если событие происходит ежегодно (к примеру, в столице выпадает снег в декабре, что почти всегда является неожиданностью для коммунальных служб), то значение вероятности составляет 100% и событие не нужно рассматривать как риск, а затраты на его покрытие нужно запланировать исходя из его стоимости. Мои предложения о том, как работать с такими рисками, приведены здесь.

В заключение раздела замечу, что существуют Методические указания по проведению анализа риска опасных производственных объектов, утвержденные постановлением Госгортехнадзора России от 10.07.01 №30. Во многом эти указания основаны на методах идентификации рисков, основанных на анализе производства (на соответствующей странице приведено описание HAZOP, FMEA и FTA).

Однако в части оценки вероятностей я рекомендую не применять эти указания. На крупных предприятиях постоянно происходят аварии с разной тяжестью последствий.

Однако знакомство с обязательным документом, декларацией промышленной безопасности, скорее всего, покажет, что вероятность даже самой вероятной аварии будет в районе 10 -2 . В соответствии с этим документом это попадает в классификацию «вероятный» и «возможный». Однако в идеологии риск-менеджмента это означает примерно раз в сто лет. При этом я не знаю предприятие, которое 100 лет прожило бы без крупной аварии (хотя бы что-нибудь, да должно было сгореть). Соответственно, математическое ожидание при такой оценке будет рассчитано неправильно, а выводы в части управления рисками будут неверными.

Математическое ожидание.

Традиционный вопрос связан с тем, что делать, если один и тот же риск может реализовываться с разной вероятностью и разными последствиями. К примеру, в одном и том же аэропорту раз в два года (вероятность 50%) водитель аэродромного тягача, находясь в нетрезвом состоянии, при осуществлении буксировки ВС бьет боингом по аэробусу.

Как правило, ничего страшного (для самолетов), меняют элементы оперения либо ставят заплатку на фюзеляж и самолеты летят дальше. Однако раз в 10 лет (вероятность 10%) такой случай приводит к необходимости капитального ремонта одного из воздушных судов, которому попали в шпангоут либо протащили по перрону.

Соответственно, претензии пострадавшая авиакомпания предъявляет уже существенные. В этом случае можно рассмотреть математическое ожидание данного риска, то есть просуммировать произведение вероятностей на ущерб. Пусть в результате «легкого» столкновения выплаты, по статистике, составляют 3 миллиона рублей, а в случае «тяжелого» выплата увеличивается еще на 50 миллионов. Математическое ожидание будет 3 млн. руб. х 50% + 50 млн. руб. х 10% = 6,5 млн. руб.

То же самое касается и других рисков. При этом в математическое ожидание можно включать не только негативные риски, но и позитивные. Скажем, при расчете последствий от изменения рыночной ситуации будет существовать вероятность позитивного риска, когда ситуация изменится так, что нам будет нужно только воспользоваться случаем.

К примеру, пока конкуренты неуклонно ведут борьбу в корпоративном секторе, мы сможем откусить кусок пирога в розничном. Предположим, что для какого-то риска потенциальный ущерб составит 100 млн. руб с вероятностью 30%. Однако реализация этого же риска может привести и к получению дополнительной маржи в 50 млн. руб. с вероятностью, к примеру, 25%. Математическое ожидание такого риска можно оценить как только по негативному последствию, так и арифметически суммируя матожидания и позитивных рисков, то есть в 100 млн.руб.х30%-50 млн.руб.х25%=17,5 млн. руб. Если разница будет отрицательная, то риском объявлять событие, скорее всего, не нужно.

Расчет проектных рисков.

Метод, представленный в настоящем разделе, предложил мой бывший коллега Дмитрий Новоженов. В его основу положено разделение при расчете рисков денежной и временной составляющей проекта. Дело в том, что при осуществлении проекта значительное количество проблем возникает не с деньгами, а со сроками. Так, вряд ли разработка проектно-сметной документации либо же пусконаладочные работы потребуют увеличения финансирования по сравнению с заключенными договорами. Однако задержка в выдаче документации на год и пусконаладочных работ на полгода явно отразится на показателях проекта.

При использовании этого метода для каждого риска рассчитываются:

- денежный ущерб при его реализации и вероятность денежного ущерба;

- возможные задержки (в месяцах, годах) при реализации проекта и вероятность возникновения таких задержек.

Использование данного метода на этапе расчета рисков отменяет необходимость все временные задержки переводить в денежные. По итогам рассмотрения рисков проектов с помощью такого метода можно скорректировать затраты проекта (на суммарное математическое ожидание денежной составляющей) и изменить сроки реализации (как суммарное математическое ожидание возможных задержек). Исходя из полученных значений необходимо пересчитать показатели, используемые при принятии решения о финансировании проекта (NPV, IRR и пр., это отражено в рекомендациях для постановщика внутреннего контроля в инвестиционном процессе).

Для расчета проектных рисков, по возможности, необходимо использовать не только негативные риски, но и позитивные. Банальный пример: законодательство о поддержке инвесторов может быть изменено как в худшую для инвестора сторону (к примеру, произойдет отмена льготы по налогу на имущество), так и в лучшую (к примеру, налог на прибыль будет отменен на 4 региональных процента не в течение 3, а в течение 5 лет). Используя как негативные, так и позитивные риски, с помощью риск-менеджмента мы можем посчитать основные показатели проектов с учетом рисков. При таком подходе применение риск-менеджмента должно продемонстрировать справедливый результат: редко бывает так, чтобы на каком-либо проекте вообще ни разу не повезло.

Что нужно для расчета рисков.

Расчет рисков будет невозможен без следующих параметров:

1. Стоимость компании. В идеале выражается капитализацией. В случае непубличной компании можно применять:

- формулу «стоимость чистых активов + мультипликатор* EBITDA – долг». Мультипликатор зависит от отрасли, для промышленных предприятий обычно равен 3-5. Некоторые считают стоимость бизнеса без учета стоимости чистых активов. Не возражаю, кому как нравится.

- доходный, затратный и сравнительный подходы.

2. Данные о рынках в числовом выражении (емкости, доли) и прогнозы по этим показателям.

3. Показатель EBITDA, который многие менеджеры, как мне известно, очень любят за его название.

4. Маржинальная рентабельность по видам продуктов, позволяющая оценить потери от снижения выпуска.

5. Структура себестоимости продукции (сырье и материалы, топливо и энергия, амортизация, зарплата и начисления и т.д.).

6. Прогнозы по разным типам инфляции (индексы потребительских цен, промышленных цен, цен на электроэнергию и т.д.).

Перечень неокончательный, а для расчета рисков пригодится практически вся численная информация, содержащаяся в информационном запросе, приведенном в главе про идентификацию рисков.

Отмечу, что в подавляющем большинстве случаев Вы придете к тому, что какой-нибудь параметр позволяет рассчитать значения последствий риска практически с абсолютной точностью. И, как часто бывает, именно на его поиск уйдет значительное количество времени. Здесь я посоветую не манкировать обязанностями и все-таки добиться значения конкретной величины у подразделения, которое может ее рассчитать.

Что делать при наличии значительных рисков.

К сожалению, для бизнесов возможно наличие рисков, превышающих стоимость бизнеса. Типовой риск – недружественное поглощение. Стоимость потерь может превышать стоимость бизнеса: помимо того, что бизнес пропадет, возможно, владельцу придется что-то уплачивать дополнительно (в частности, за обеспечение свободы). Но есть и более традиционные риски, в частности, изменение технологического строя (придумана технология, позволяющая получать сходную продукцию по себестоимости в разы ниже), невозможность привлечения финансирования (закрытие фондирования в середине проекта), санкции (если Ваш бизнес – поставка французских или итальянских сыров, в конце лета 2014 года Вам пришлось непросто) и т.п.

В этом случае можно присваивать значение вероятности и ущерба, а можно и не присваивать (см. также про игровые автоматы). Это отдельные риски, которые должен рассматривать лично владелец бизнеса.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: svk4u.ru

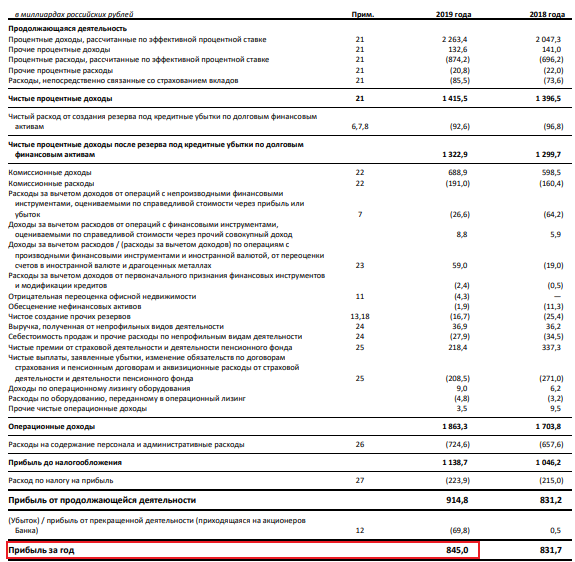

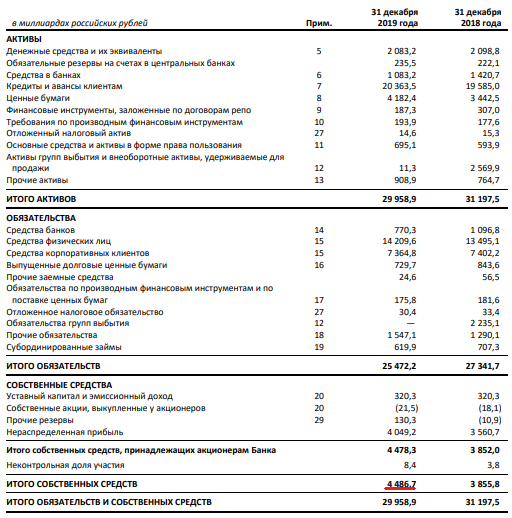

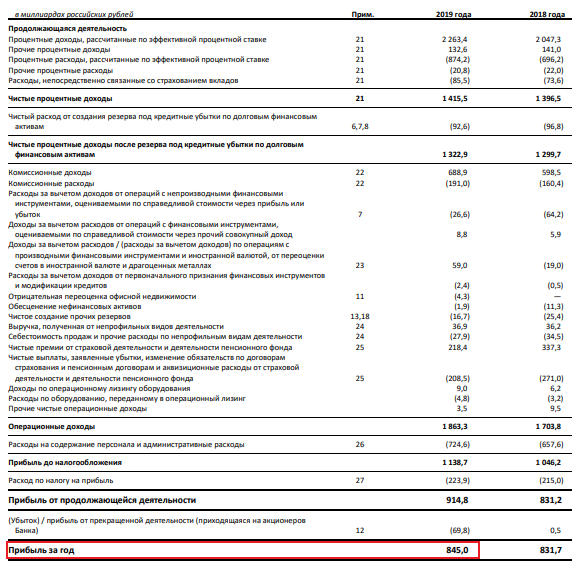

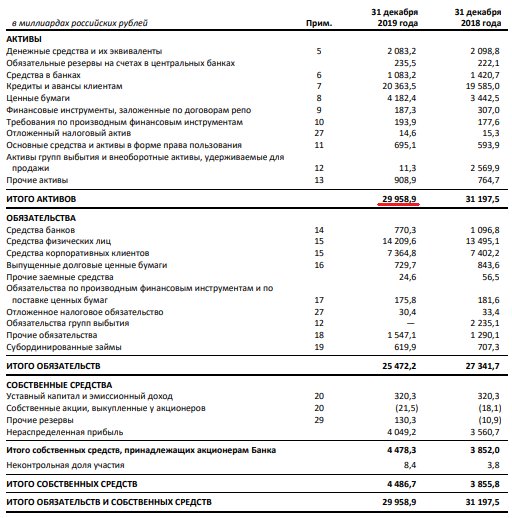

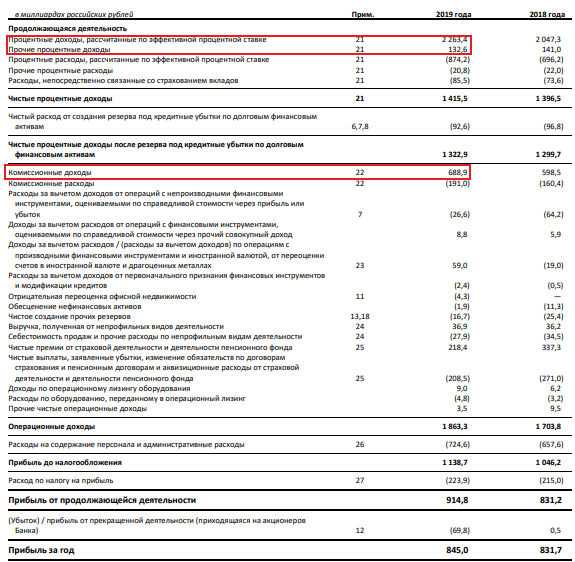

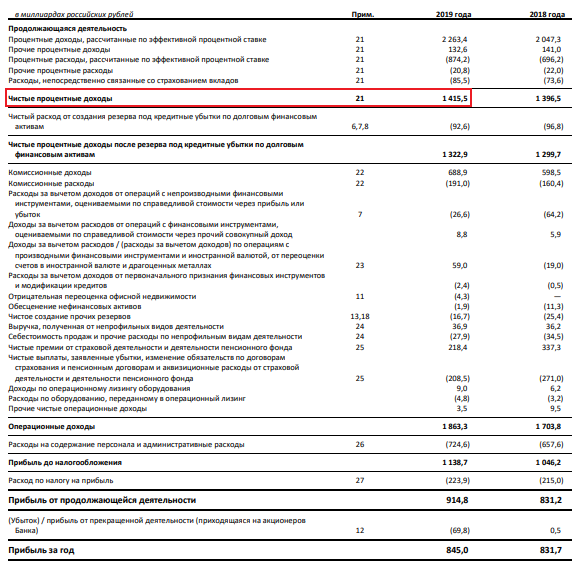

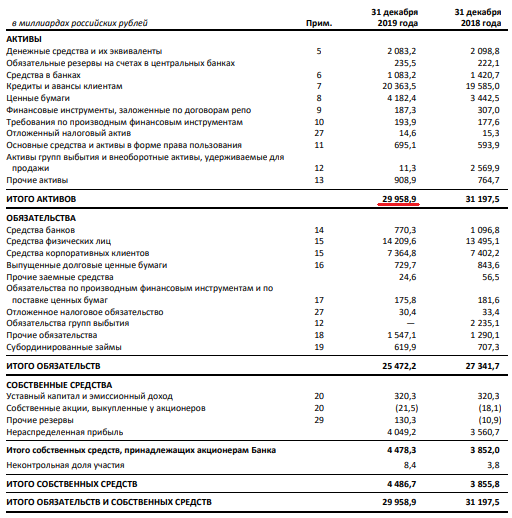

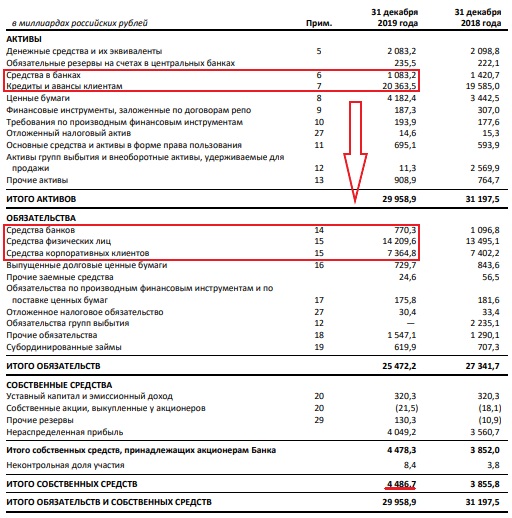

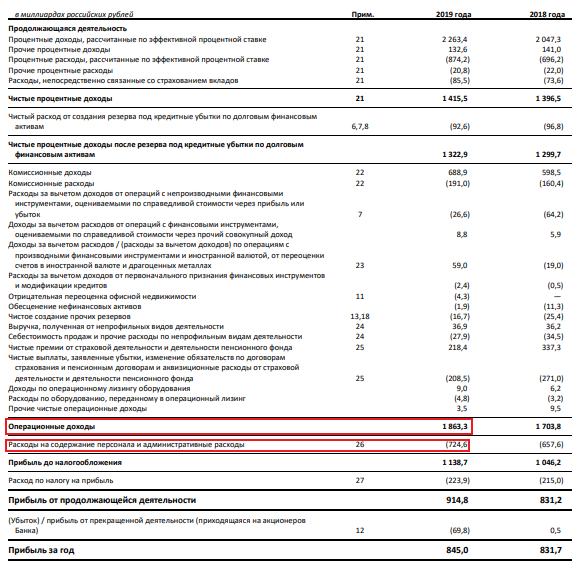

Финансовые мультипликаторы, применяемые для оценки банков

При оценке нефинансовых компаний обычно используются всем известные показатели, такие как: чистая прибыль, оборачиваемость, EBITDA и ее отношения к долгу. Для финансовых организаций, таких как банки, многие из них утрачивают свое значение из-за специфики бизнеса.

В данной статье будут рассмотрены наиболее популярные показатели, применяемые в банковской отрасли, а также приведены примеры их оптимальных значений. В качестве примеров будут рассмотрены 5 крупнейших банков России.

ROE

Return on equity или ROE — это отношение чистой прибыли к капиталу компании. Отображает отдачу на вложенные акционерами денежные средства. В странах с развитой экономикой нормальным показателем считается 10%. Для развивающихся стран рассматривается цифра 10-20% и более.

В качестве примера используем отчетность Сбербанка по МСФО за 2019 год. Возьмем чистую прибыль (845 млн рублей), а как капитал будем использовать строку «итого собственных средств, принадлежащих акционерам» (4478,3 млн рублей). Разделив первое на второе получим 18,8% — это один из лучших показателей в отрасли.

У конкурентов этот показатель составит:

- Tinkoff 37,5%

- ВТБ 12.1%

- Банк «Санкт-Петербург» 11,9%

- Росбанк 7,7%

ROA

Return on assets или ROA, характеризует отдачу от использования всех активов организации. Для банков 2-5% считается хорошим показателем. Однако, много зависит от структуры бизнеса. Бизнес модель Тинькофф предполагает отсутствие банковских отделений, поэтому этот показатель у них будет значительно выше.

Рассчитывается этот показатель похожим на ROE образом, но здесь мы чистую прибыль делим на активы. У Сбербанка этот показатель равен 3,05%

Для остальных рассматриваемых банков:

- Tinkoff 6,23%

- Банк «Санкт-Петербург» 1,34%

- ВТБ 1,29%

- Росбанк 1,02%

Revenue или Gross income

Revenue (выручка) или Gross income (так у банков называется сумма процентных и комиссионных доходов). Под процентными доходами обычно понимают полученные проценты по кредитам, долговым ценным бумагам и средствам в банках. А под комиссионными доходами непосредственно комиссию за обслуживание всех счетов, кредитов, транзакций и т.п. Соответственно, чем больше эта выручка, тем лучше.

NIM

Net interest margin или чистая процентная маржа, рассчитывается как «чистые процентные доходы» (процентные доходы + процентные расходы) деленные на «итого активы». Показатель, похожий на ROA, также отображает отдачу от использования всех активов организации, но в чистых процентных доходах. То есть в доходах от процентов по кредитам, долговым ценным бумагам и средствам в банках.

Для рассматриваемых банков составляет:

- Tinkoff 15,3%

- Сбербанк 4,7%

- Росбанк 3.8%

- Банк «Санкт-Петербург» 3,4%

- ВТБ 2.8%

LTD

Loans to deposit – отношение выданных банком кредитов к депозитам. Данный показатель отображает основную структуру деятельности банка. Нормальным считается соотношение 0.8-1, в РФ 0.7-1. Если показатель меньше 0.7, это значит, что большинство привлеченных банком средств (депозиты), он тратит не на выдачу кредитов, а на вложения в ценные бумаги.

Соответственно и уровень доверия к такому банку ниже. Однако для таких банков, как «Санкт-Петербург» это можно считать нормальным (если значение не слишком низкое), так как большинство заемщиков с низким уровнем риска уходят в большие банки, такие как Сбербанк и ВТБ, из-за чего меньшим банкам приходится больше вкладывать в ценные бумаги, которые по их оценкам, могут нести меньшие риски по сравнению с сомнительными заемщиками.

- Сбербанк 0,96%

- ВТБ 0.93%

- Росбанк 0,92%

- Tinkoff 0.8%

- Банк «Санкт-Петербург» 0,72%

CIR

Cost to income ratio показывает операционные расходы, как процент от операционной прибыли (OPEX/Gross income). Банки всегда стремятся снизить этот показатель. По идее, он должен масштабироваться со временем. То есть, при росте операционных доходов, он должен в процентном соотношении становиться меньше.

Это условие должно выполняться, так как операционные расходы у банка обычно фиксированные и не увеличиваются от количества новых кредитов. Соответственно, при увеличении выручки операционные расходы изменяются незначительно, из-за чего данное условие можно считать приемлемым. Если оно выполняется, это значит, что банк хорошо справляется со своими обязанностями.

В зависимости от специфики отчетности банка он может рассчитываться по-разному.

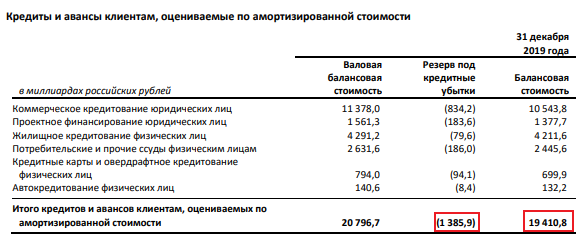

COR

Cost of risk (стоимость риска) — показатель, характеризующий степень риска, которую берет на себя банк выдавая кредиты. Чем ниже показатель, тем лучше. Рассчитывается как сумма созданных резервов под кредитные потери, деленная на размер кредитного портфеля. Также возможен и другой расчет, включающий не все резервы, а только те, которые создавались в конкретном году. Их можно найти в отчете о прибылях и убытках, строка после чистых процентных доходов.

Сами резервы под кредиты рассчитываются по внутренним методикам банка. Обычно берутся показатели дохода, наличия/отсутствия просрочки по кредитам, возраст заемщика и т.п. Также резервы могут увеличиваться в течении жизни кредита. Например, если был взят кредит и по нему регулярно выплачивались проценты, то резерв был одним.

Потом заемщик просрочил уплату на 30, 30-90, 90-180 или 180-360 дней и резерв изменялся при прохождении каждой из этих границ. Такие сроки у банков могут быть разными.

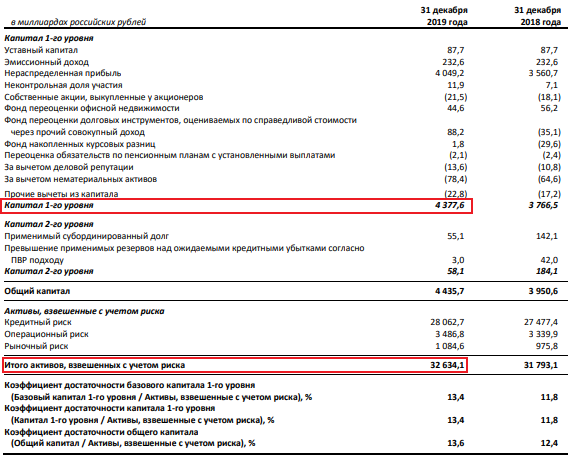

CET1

Common Equity Tier 1 или достаточность базового капитала по Базель III. Показатель, который более интересен ЦБ, нежели обычным инвесторам. Однако, в случае со Сбербанком нас он тоже интересует, так как в дивидендной политике банка указано, что при его соблюдении на уровне 12.5% в дивиденды будет направляться 50% чистой прибыли по МСФО. В противном случае – меньше.

Рассчитывается достаточно сложно. Для этого нужно взять капитал первого уровня (уставной капитал + эмиссионный доход + нераспределенная прибыль – гудвил и/или нематериальные активы) и поделить на активы, взвешенные по риску. Это специально рассчитанные банком активы, которые обычно превышают стоимость активов в стандартном балансе.

Таким образом, мы рассмотрели все наиболее популярные показатели, используемые инвесторами при оценке банков, а также разобрали практические примеры их расчета и показали, где их можно найти в отчетности на примере Сбербанка.

В следующей статье мы разберем оценку структуры кредитного портфеля банка и расскажем, как частный инвестор может самостоятельно оценить надежность банка, не прибегая к расчетам и какие наиболее популярные интернет ресурсы для этого можно использовать.

Сергей Рыжков

публикуется с: 17.07.2020

Источник: conomy.ru

Расчет предпринимательского риска

Выходя на рынок товаров и услуг, каждый потенциальный предприниматель рискует. По истечении определенного времени, риск либо оправдывает средства, либо нет.

Определение 1

Предпринимательский риск – это самостоятельное решение каждого отдельного предпринимателя в области деятельности его компании, связанной с различными вопросами (сегментация рынка сбыта, ассортимент товара, коммерческие предложения и т.д.).

Замечание 1

Предпринимательский риск еще часто называют коммерческим.

Причины и виды предпринимательского риска

Считается, что основной риск предпринимательской деятельности связан с финансовыми потерями, которые могут произойти по различным причинам: неправильный выбор целевой аудитории, высокая себестоимость производимого товара или услуг, не инновационный подход к реализации товаров, слабый сбыт продукции, неграмотное ценообразование и т.п.

Китайский с нуля для начинающих

Увлекаем Китаем, китайским языком и культурой

Существует несколько видов предпринимательского риска в современных рыночных условиях:

- Чрезвычайные ситуации, которые могут произойти в природных условиях или в условиях производства, не зависящие от человеческой целенаправленной деятельности. Примером такого риска могут быть стихийные бедствия: наводнения, землетрясения, пожар и т.д.

- Риск, связанный с экологией вокруг производства. Многие предприниматели забывают о том, что в условиях производства могут нанести вред окружающей среде, что повлечет за собой не только административную, но и уголовную ответственность.

- Риск, связанный с финансово – хозяйственной деятельностью предприятия. Предприниматель осуществляет деятельность в надежде на прибыль, но не всегда это получается, многие направления бизнеса не выгодные и не приносят дохода, что влечет за собой банкротство и полную потерю финансовых средств предпринимателя.

- Риск также может заключаться в виду неверной политики реализации товаров и услуг, как на внешний, так и на внутренний рынок. Такая политика приводит к тому, что продукция продается очень вяло и не стабильно, а, следовательно, не может приносить должного дохода компании, что в итоге может привести к разорению и потере финансовых средств предпринимателя.

- Риск технического характера. Он наступает в момент, когда компания может даже не начать работать в полную меру, а на этапе построения бизнеса. Например, предприниматель решил построить торговый дом в самом центре города, были произведены сметные работы, и началось строительство. После прохождения n- го этапа стройки она замораживается по причине того, что в проекте ошибка, или местные власти не дают согласования на проведение определенных работ. Такой простой, а также неверная проектировка бизнеса может привести либо к большим финансовым потерям, либо к полной заморозке бизнеса.

- Риски валютных операций. Компания, которая связывает свою деятельность с валютными операциями, рискует потерять средства в случае изменения валютных курсов.

«Расчет предпринимательского риска»

Готовые курсовые работы и рефераты

Решение учебных вопросов в 2 клика

Помощь в написании учебной работы

Таким образом, компания на рынке, особенно, если она открывается только что, прежде всего, рискует своими финансовыми средствами. Финансовые средства – это то, ради чего эта же компания и будет осуществлять свою деятельность. Поэтому для успешного дальнейшего существования предприятия необходимо правильно предварительно рассчитывать риски и пытаться всевозможно их снизить.

Расчет предпринимательского риска

Рассчитать предпринимательский риск возможно только, если знать точные значения различных параметров и факторов, которые косвенно или явно влияют на ситуацию. Но, к сожалению, если бы заранее знать все эти показатели, то риски бы перестали существовать как факт. Поэтому существуют лишь методики расчета рисков, которые способны приблизительно определить лишь тенденцию риска или помочь снизить факт их возникновения.

Методами расчета предпринимательского риска служат:

- Методы экономико-статистического анализа. Такой метод расчета показателей риска считается основным, так как он строится на анализе основных финансовых и экономических показателях деятельности компании в разрезе и динамике по годам. Обычно в анализ берут от 3 до 5 прошедших лет. К показателям такого метода относят: уровень возникновения финансового риска (произведение вероятности риска, который может возникнуть) и возможные потери финансового характера компании), дисперсия (характеризуется как степень дохода по ожидаемой финансовой операции), отклонение стандартного типа (показывает уровень риска в индивидуальном порядке) и т.д.;

- Методы экспертного порядка. Такой метод мало пользуется спросом у современных российских предпринимателей, так как он базируется не на конкретных данных компании и ее деятельности, а на мнениях различных экспертов в отношении этой компании. В таком методе за основу взяты все суждения экспертов о том или ином вопросе, которые подтверждают свое предположение конкретными примерами, цифрами, законами, расчетами и т.д. Этот метод подходит в том случае, когда у предприятия мало информации из внутренней среды, то есть, либо данные компании по исследуемому вопросу потеряны, либо их нет вообще, либо специалисты фирмы не могут точно ответить на поставленные вопросы. Методика действует следующим образом: берутся специалисты из разных областей (страхование, медицина, юриспруденция, экономика, политика и т.д.), предлагается перечень критериев оценки по заданному вопросу, например, от 0 до 10 баллов. После чего экспертам необходимо ответить на вопрос о риске, используя предложенные баллы;

- Метод аналоговой оценки рисков предприятия. В данном случае активно используется система сравнения риска предприятия со схожими рисками, которые возникали у других предприятий и рассмотрение путей снижения этих рисков на основании методик тех самых предприятий, которые прошли уже через эту ситуацию.

Таким образом, все методики расчета предпринимательского риска могут активно использоваться на предприятии, но надо заметить, что самой распространенной считается та, что использует аналоговую оценку рисков.

Источник: spravochnick.ru