Оценка инвестиционных проектов (вложений средств в ту или иную сферу деятельности, проект, продукт) является одной из актуальных задач управления финансами: предприятия осваивают новые технологии и продукты, кредитующие организации и инвесторы ведут поиск эффективных направлений (компании, проекты) вложения средств.

Методические подходы к расчетам эффективности проектов — западные и российские — известны, доступны и освоены специалистами российских компаний. Однако, как показывает практика, разработка и оценка инвестиционных проектов не может ограничиваться рамками расчетов. На различных этапах работы с инвестиционным проектом — от появления первоначальной идеи до анализа итоговых результатов расчета — необходимо использование элементов бизнес-анализа. Бизнес-анализ необходим для определения, правильно ли выбрано направление вложения средств и далее — для подготовки достоверных исходных данных и методически грамотной оценки результатов.

Рассмотрим этапы разработки и оценки инвестиционных проектов и возможные области применения бизнес-анализа на каждом из них.

4 Анализ рынка в бизнес-плане, план маркетинга | разделы бизнес-плана | структура бизнес-плана

1. Разработка идеи инвестиционного проекта: выбор направления вложения средств.

Оценка инвестиционного проекта подразумевает ответ на вопросы, эффективны ли эти инвестиции (когда окупятся первоначальные вложения и какой доход обещают), какие источники финансирования и в каком объеме необходимы для реализации проекта. Однако, прежде чем отвечать на вопрос, эффективен ли этот проект, необходимо определить, стоит ли рассматривать именно этот проект.

Ситуация из практики. На предприятии разработан набор инвестиционных проектов, которые должны быть оценены с целью выбора наиболее эффективных — обеспечивающих предприятию наибольший из возможного прирост прибыли. Наиболее эффективные проекты, выбранные по результатам оценки, сформируют инвестиционную программу предприятия на ближайшее время. Под эту программу будут изыскиваться источники финансирования — собственные средства и кредиты.

Значительная доля проектов предприятия связана со снижением затрат — проекты строительства собственных источников энергии и подобные — актуальные проекты для многих предприятий на сегодняшний момент. Таким образом, постановка задачи оценки и типы оцениваемых проектов — стандартные, повторяющиеся на сотнях предприятий.

По ходу работы с предприятием выяснилось, что проекты снижения затрат инициированы по причине падения объема продаж. Объемы продаж, в свою очередь, сокращаются по причине низкого качества продукции. За последние годы от продукции предприятия отказались несколько постоянных заказчиков, в том числе зарубежных. Причиной потери заказчиков в значительной мере является низкое качество сборки продукции. При этом причиной низкого качества сборки являются не исходные комплектующие или технология (качество которых является приемлемым), но неудовлетворительное выполнение самой технологической операции сборки.

Дальнейшее углубление в поиск причин низкого качества продукции упирается в небезызвестный лозунг: «Кадры решают все». В последние годы предприятие периодически испытывало финансовые трудности и в качестве рычага оптимизации текущего финансового положения использовало задолженность по заработной плате — невыплаченная заработная плата направлялась на покрытие затрат на приобретение материалов и финансирование инвестиционных вложений. Перманентная задолженность по оплате труда, наблюдающаяся не один год, вынудила многих специалистов-производственников покинуть предприятие. Низкий уровень заработной платы и возникающие по сей день сбои в ее уплате делают работу на предприятии малопривлекательной для молодых специалистов.

Как открыть бизнес | Как составить бизнес план | Анализ рынка

Сравнивая недополученные доходы от потери покупателей и эффект проектов снижения затрат, выяснилось, что они соизмеримы. Кроме того, с учетом среднего возраста рабочих основных специальностей (50 лет) и низкой возобновляемости кадров, долгосрочный прогноз предприятия выглядит неутешительно. Через 7-10 лет предприятие может попасть в ситуацию серьезного кадрового кризиса, при этом успешность любого реализуемого проекта становится сомнительной.

Таким образом, при рассмотрении инвестиционных проектов возник вопрос, насколько верно расставлены приоритеты инвестирования средств. Не упущен ли важный элемент вложения средств — инвестиции в персонал, профессионализм и, как следствие, в качество продукции? Возможно, фонд оплаты и стимулирования персонала должен рассматриваться не как один из источников финансирования текущих расходов предприятия, но как направление инвестирования средств со всеми вытекающими особенностями: формированием программы действий (программа пополнения профессионального состава за счет дополнительного материального стимулирования студентов профильных учебных заведений, регулярные выплаты с перспектива повышения заработной платы, создание благоприятных условий труда профессиональному составу и прочее), оценкой эффекта, поиском источников финансирования.

Выбрав и обосновав приоритетные для компании инвестиционные проекты, необходимо в виде конкретных цифр представить, какие доходы принесет тот или иной проект, то есть выполнить оценку его коммерческой состоятельности. Первым шагом работы с конкретным проектом является сбор исходной информации. На данном этапе также могут быть востребованы элементы бизнес-анализа.

2. Выбор точки зрения на проект (условий участия в проекте) и его влияние на подготовку исходной информации.

Для проведения оценки любого инвестиционного проекта, независимо от отрасли, масштаба и направленности, необходимо подготовить четыре блока исходных данных: доходы (выручка от реализации), затраты на производство продукции, инвестиционные затраты (затраты на подготовку производства к работе) и источники финансирования (кредиты, собственные средства). Случается, что к «наполнению» перечисленных блоков исходных данных подходят формально, не вникая в суть рассматриваемого проекта.

Еще один практический пример. Компания, владеющая зданием в престижном районе города, желает провести реконструкцию этого здания под создание бизнес-центра. Для реализации проекта Компания, владеющая зданием, обращается к Холдингу с предложением участвовать в финансировании проекта создания бизнес-центра. Для принятия решения об участии (не участии) в проекте Холдинг должен провести оценку проекта. Для проведения расчетов необходим сбор исходной информации.

Описание исходных данных будет зависеть от вопроса, на каких условиях Холдингу предлагается участвовать в проекте — точнее, будет ли Холдинг участвовать в управлении бизнес-центром либо ограничится предоставлением средств с целью дальнейшего возврата средств с определенным процентом.

Если планируется, что Холдинг не участвует в управлении бизнес-центром, но лишь выступает в роли кредитора, предоставляющего Компании-владельцу средства на возвратной и платной основе, то набор исходной информации для расчетов будет выглядеть иначе. Доходами проекта будет выступать средства (с процентами), возвращаемые Холдингу Компанией-владельцем здания.

Текущие затраты по проекту в данном случае отсутствуют. Продукт, производимый проектом — это возвращаемые Компанией-владельцем средства с процентом; для их получения никаких текущих затрат по Холдингу не требуется. Таким образом, для проведения расчетов необходимо уточнить график возврата средств и процент за пользование предоставленными средствами, установленный Холдингом для Компании-владельца здания. В обоих случаях инвестиционными затратами (затратами, связанными с подготовкой проекта к работе) являются средства, предоставляемые Холдингом Компании-владельцу на реконструкцию здания.

Проведя корректный сбор исходной информации о проекте, необходимо провести его оценку с точки зрения эффективности инвестиций (когда возвращаются вложенные средства и какой доход обещают), финансовой состоятельности (хватит ли средств для реализации проекта) и рисков осуществления проектов. При проведении оценки рисков реализации проекта также может понадобиться бизнес-анализ.

3. Анализ рисков реализации проекта

Чтобы минимизировать риск банкротства проекта, необходимо закладывать в расчет реальные данные. Это касается, прежде всего, доходов проекта. Желательно, чтобы заложенные в расчетах объемы реализации продукции были подтверждены предварительными договорами, рамочными соглашениями. Однако проверки юридической достоверности договоров иногда бывает недостаточно.

Рассмотрим реальный инвестиционный проект. Задача контроля объемов реализации, заложенного в расчетах данного проекта, облегчалась (как показалось вначале) тем фактом, что 90% продукции предприятия планировалось поставлять одному покупателю.

Достоверность существующих соглашений на поставку продукции была подтверждена покупателем, а также сторонним анализом соглашений юристами. Платежеспособность покупателя также не вызывала сомнений. Проект был принят к реализации, получил кредит банка. В первое время реализации проекта можно было наблюдать, как разработанный финансовый план проекта точно претворяется в жизнь.

Однако через некоторое время проект столкнулся с непредвиденным обстоятельством, которое в виде «сухого остатка» можно представить так: на предприятии-покупателе произошла смена собственника и связанная с этим переориентация на другого поставщика аналогичной продукции. При наличии высокой конкуренции по данной продукции, предприятие не смогло восполнить потерянный объем продаж. В результате проект оказался на грани банкротства.

Упущением в проработке данного проекта — проекта, ориентированного на монопокупателя — явилось то, что анализ монопокупателя ограничился проверкой юридических аспектов договоров. Анализ покупателя должен был сопровождаться прогнозом стабильности управленческой ситуации на предприятии. Ориентирами для анализа общей ситуации на крупных предприятиях может быть, в частности, информация, публикуемая в прессе и Internet.

В качестве итога хотелось бы отметить, что в вопросах оценки инвестиционных проектов (впрочем, как в любом вопросе управления) не существует «жестких трафаретов», которые без осмысления можно было бы применять в любой ситуации. При решении любого управленческого вопроса необходим интеллект и опыт — какое бы общее определение (бизнес-анализ и проч.) этим качествам специалиста не давала наша методическая мысль.

Источник: www.alt-invest.ru

Анализ и оценка бизнес-плана

В последнее десятилетие консалтинговыми компаниями, производственными предприятиями и другими субъектами бизнеса составляется огромное количество бизнес-планов инвестпроектов, предназначенных для финансирования извне. Кредитным специалистам, инвесторам необходимо провести их углубленную оценку и отобрать наилучшие. Нередко требуется и независимая экспертиза готовых бизнес-проектов.

Рассмотрим в этой статье некоторые ключевые моменты оценки бизнес-плана.

Начать оценку бизнес-плана нужно с определения программного средства его разработки. Если это программа Альт-Инвест или Project-Expert – анализ плана упроститься. Если расчеты произведены в неизвестной программе или вручную – потребуется дополнительный анализ всех финансовых расчетов.

Если бизнес-план будет подаваться в банк для кредитования, в министерства или другие государственные учреждения для получения поддержки – необходимо выяснить, есть ли требования к бизнес-проектам (конкурсная документация) и соответствует ли им разработанный план бизнеса.

Отрицательный cash flow говорит о серьёзных ошибках, допущенных в оцениваемом бизнес-плане, либо о несостоятельности инвестиционного проекта – на его реализацию просто не хватит денег.

Проводя анализ бизнес-плана – обратите внимание на показатели экономической эффективности проекта. Ниже приведены нормативы, необходимые для принятия положительного решения о кредитовании предприятия банком:

Анализируя разделы бизнес-плана необходимо определить момент старта бизнес-проекта. Месяц начала расчетов (реализации проекта) в плане бизнеса должен быть более поздний, чем дата рассмотрения его конечным потребителем (банк, инвестор, министерство). Также нужно сопоставить даты в календарном плане бизнес-проекта с датами осуществления инвестиций.

При анализе разработанного бизнес-плана целесообразно сопоставить производственные мощности предприятия и заложенные в проекте объёмы производства – не завышены ли они.

Анализ расчётов при оценке бизнес-плана предусматривает и проверку заложенной системы налогообложения, применённых ставок и льгот по налогам, размер страховых взносов. Зачастую, разработчики бизнес-плана без опыта, просто упускают какие-то налоги, завышая таким образом финансовые результаты проекта и занижают бюджетный эффект бизнес-проекта.

Один из показателей качественно проработанного бизнес-плана – это расширенный анализ рынка и конкурентов, наличие обоснованности спроса на производимый товар (услугу).

При проведении экспертизы плана бизнеса создания производственного внимания необходимо обратить внимание на наличие обоснования необходимых коммуникаций (электроснабжение и газоснабжение, водоснабжение) и расходов на их подведение.

При анализе раздела бизнес-плана «Оценка рисков» рассматриваются рассчитанная безубыточность и анализ чувствительности, а также параметры и диапазон (%), по которому он проведён.

При использовании в проекте ставки дисконтирования, необходимо проверить принятую величину типового риска, верно ли применены ставка рефинансирования и уровень предполагаемой инфляции.

Анализируя разработанный план бизнеса устанавливается тип используемых в расчетах проекта цен. Бизнес-проект должен быть просчитан в сопоставимых ценах: постоянных с учетом (либо без учета) НДС. Либо текущих, без учета НДС, или текущих, но с учетом НДС.

В бизнес-проектах, предназначенных для государственной поддержки, обычно нужно произвести расчет бюджетной эффективности от реализации бизнес-плана, а также социально-экономической полезности. Даже если в конкурсной документации не прописано требование привести в бизнес-плане эти показатели, все же желательно их рассчитать.

Рассмотренные пункты анализа и оценки плана бизнеса не являются конечными, они конечно же дополняются в зависимости от сложности и направленности рассматриваемого проекта. Специфика проверки бизнес-плана также зависит и от конкретного заложенного в нём вида(ов) деятельности. Собственно, из этого и складывается стоимость оценки бизнес-плана.

Но данного подхода достаточно для «поверхностной» экспертизы бизнес-плана, чтобы уже на начальной стадии оценки забраковать непроработанный или низкокачественный проект.

Все права защищены. При полном или частичном использовании материалов сайта активная ссылка на сайт agro365.ru обязательна.

ИП Сычев М.В. (Центр бизнес-планирования) ОГРНИП 307583603100031

Услуги по разработке бизнес-планов. Любые регионы РФ.

Источник: agro365.ru

Основные направления разработки бизнес-плана инвестиционного проекта

Инвестор рассматривает различные объекты инвестиций (инвестиционные проекты) с целью выбора способа вложения финансовых средств, который обеспечит наивысшую отдачу при приемлемом для данного инвестора уровне риска. Разработка бизнес-плана инвестиционного проекта начинается с рассмотрения характеристик инвестиционной среды (инвестиционного климата).

Инвестиционная среда по отношению к конкретному объекту инвестиций рассматривается на общеэкономическом уровне, на отраслевом уровне и на локальном уровне, т.е. как деятельность (бизнес) компании в конкурентных условиях. В соответствии с общепринятой международной практикой проводится обследование и проверка истинности всех сведений (“due diligence”) об объекте инвестиций для подготовки к разработке бизнес-плана инвестиционного проекта.

1. Общеэкономический анализ инвестиционной среды

Процесс анализа инвестиционной среды начинается с изучения состояния национальной экономики в целом. Особенно внимательно к этому относятся международные инвестиционно-финансовые институты при выборе стран для осуществления поддерживаемых этими институтами инвестиционных проектов.

В ходе разработки в бизнес-плане инвестиционного проекта обычно рассматриваются:

— темпы экономического роста;

— уровень социально-политической стабильности;

— уровень правовой стабильности;

— стабильность национальной валюты;

— состояние платежного баланса страны;

— уровень процентной ставки за кредит;

— размеры и динамика государственных расходов и инвестиций;

— развитость рыночной инфраструктуры

2. Отраслевой анализ инвестиционной среды

Отрасль, в которой предполагается осуществить инвестиционный проект, должна быть рассмотрена в бизнес-плане со следующих позиций:

— темпы и перспективы роста отрасли;

— состояние рынков сбыта;

-наличие специальных налоговых режимов и иных элементов государственного регулирования.

3. Микроэкономический (локальный) анализ инвестиционной среды

Анализ всех существенных сторон деятельности предприятия, которое является перспективным объектом инвестиций представляется в виде либо разработанного бизнес-плана инвестиционного проекта, либо технико-экономического обоснования (ТЭО — аналог “ feasibility study ”) и отражает следующие аспекты:

— состояние производственной сферы;

— состояние социальной сферы

Полнота проводимого в бизнес-плане микроэкономического анализа зависит от того, как планируется осуществлять инвестиционный проект: с созданием нового юридического лица или в рамках уже существующего. В первом случае потребуется детальное рассмотрение всех указанных сторон деятельности предприятия, во втором — достаточно обойтись более кратким описанием предполагаемых участников проекта.

Оценка самого инвестиционного проекта включает в себя проверку исходных данных, анализ организационно-правовой формы реализации проекта, построение финансовой модели и оценку проекта в соответствии с выбранным критерием. Если проект отвечает выбранному критерию, то полученная информация образует основу для составления бизнес-плана.

Наряду с разработкой бизнес-плана инвестиционного проекта проводится анализ возможных способов привлечения капитала (выпуск акций, облигаций, получение кредита и т. п.) в соответствии с существующей практикой корпоративного финансирования (corporate finance), а также с условиями размещения ценных бумаг (андеррайтинга).

Оценка инвестиционного проекта

1. Проверка исходных данных.

Информация, используемая в ходе оценки инвестиционного проекта, должна подвергаться проверке. Особенно это относится к следующим данным:

— объем инвестиций в проект (расходы по строительству, НИОКР и т.п.);

— затраты на производство и реализацию продукции/услуг;

— ставки процентов за кредит;

— имеющиеся и прогнозные цены на выпускаемую в рамках проекта продукцию.

2. Маркетинговое исследование.

Проект может оказаться несостоятельным в случае отсутствия спроса со стороны потенциальных потребителей на выпускаемую в рамках проекта продукцию. Поэтому построению финансовой модели должна предшествовать работа по определению спроса и возможностей рынка (маркетинговый анализ). Последний проводится по следующим этапам:

1) оценка конкуренции и других внешних факторов:

— потенциальные источники конкуренции;

— наличие государственного регулирования.

— использование рекламы, связи с общественностью (public relations), продвижения товара;

— анализ места размещения компании;

— последующая стратегия маркетинга.

3) исследование рынка:

— поиск и анализ первичной информации;

— оценка реакции рынка.

— объемы продаж по периодам;

— объемы продаж по продуктам и услугам;

— объемы продаж по группам потребителей;

Надежность полученной в ходе маркетингового анализа информации определяет надежность финансовых расчетов в бизнес-плане инвестиционного проекта.

3. Анализ организационно-правовой формы.

Организационно-правовая модель реализации проекта может варьироваться в зависимости, прежде всего, от следующих исходных предпосылок:

1. Проект реализуется на базе существующего предприятия — объекта инвестиций, а предоставление средств инвестора осуществляется посредством реализации ценных бумаг этого предприятия или в рамках кредитования.

2. Проект реализуется на базе новосозданного предприятия, в число учредителей которого входит потенциальный инвестор, внося в уставный капитал оговоренную сумму.

Кроме этого, следует определиться с организационно-правовой формой предприятия, создаваемого для реализации проекта (ООО, ОАО, ЗАО и т.д.).

Использование одной из этих или иных организационно-правовых моделей и форм в дальнейшем накладывает отпечаток на весь дальнейший процесс инвестиционного планирования.

4. Финансовый анализ.

Финансовое планирование является составной частью разработки бизнес-плана инвестиционного проекта и представляет собой моделирование будущих финансовых результатов деятельности предприятия при заданных прогнозных значениях основных параметров и соответствующих ограничениях. Финансовое планирование осуществляется путем построения финансовой модели инвестиционного проекта и интерпретации результатов расчетов.

Применение финансовой модели позволяет:

— анализировать и прогнозировать финансовые результаты;

— проводить анализ чувствительности;

— снизить затраты времени и средств на хранение и переработку информации;

— снизить риск человеческой ошибки;

— сократить время на проведение расчетов.

Основа финансовой модели разрабатывается таким образом, чтобы учесть все факторы, оказывающие существенное влияние на данное предприятие. В своем наиболее полном виде финансовая модель проекта позволяет не только просчитать результаты при заданных прогнозных параметрах и составить прогнозные финансовые отчеты, но и выбрать наиболее приемлемые схемы инвестирования средств и виды источников финансирования в соответствии с установленными критериями. Некоторые модели включают статистические методы прогнозирования, используемые для построения трендов по основным параметрам на основе данных о деятельности предприятия в прошлом.

Процесс финансового моделирования имеет несколько этапов:

1. Концептуализация (устанавливаются цели создания модели, параметры вводимой и выводимой информации).

2. Создание модели.

3. Пробный запуск и проверка модели.

4. Внесение изменений в модель (при необходимости по результатам проверки).

5. Использование модели.

При построении финансовой модели обычно учитываются такие элементы как, например,

— методы ведения бухгалтерского учета :

— порядок начисления амортизации;

— расчеты налоговых платежей;

— график погашения долговых обязательств;

— стратегия формирования запасов и др.

При выполнении работы по финансовому моделированию вся информация, предположения, формат документов должны быть представлены таким образом, чтобы специалисту легко было отразить в модели специфические характеристики предприятия, а затем рассчитать проектируемые результаты при реализации заданных условий.

Содержание финансовых моделей, построенных для прогнозирования составляющих бухгалтерской документации с использованием формул, созданных на основе бухгалтерских проводок, значительно отличается от моделей, построенных для проведения оценивания инвестиционных проектов или бизнеса.

Основное отличие состоит в использовании различных методов финансового анализа при оценивании инвестиционных проектов и бизнеса (расчет денежного потока, расчет приведенной стоимости, оценка риска и др.), так как методы бухгалтерского учета не обеспечивают адекватного описания происходящих и предполагаемых в будущем процессов. Однако, применение методов финансового анализа часто не представляется возможным без использования бухгалтерской документации, соответствующих прогнозов, составленных в рамках финансового планирования деятельности предприятия.

Например, для любого предприятия важное значение имеет оценка величины поступлений и расходований денежных средств, основанная на анализе деятельности предприятия за предыдущие периоды и прогнозах. Для этих целей составляются бюджеты денежных средств — прогнозы поступлений и платежей на будущие периоды (месяц, неделя). Расчет денежного потока предприятия проводится на основе бюджета денежных средств.

По сравнению с бюджетом денежных средств, денежный поток обычно строится для отдельного инвестиционного проекта, а не для организационной единицы предприятия. Расчет денежного потока проводится чаще всего с целью оценить отдачу инвестиций, а бюджет денежных средств используется в процессе планирования. Это один из множества моментов, демонстрирующих необходимость четко продумать цели и схему создаваемой финансовой модели, взаимосвязи между элементами, учесть специфичные условия функционирования данного предприятия, реализации проекта.

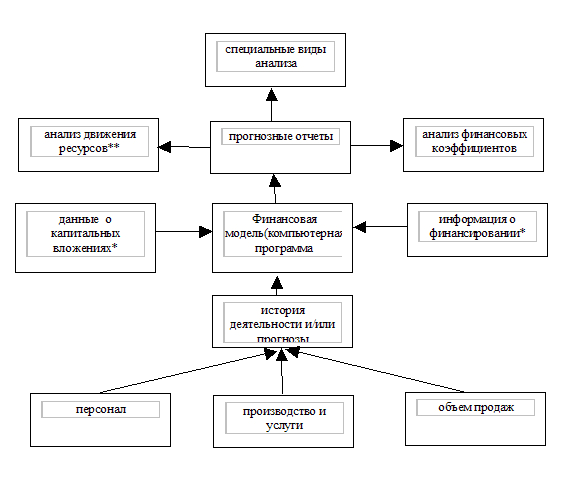

Схема основных взаимосвязей между исходными и результирующими параметрами в финансовой модели

*При построении финансовой модели информация о необходимых капитальных вложения и объемах финансирования представляет собой особый вид исходной информации, так как в зависимости от цели построения модели, имеющихся первоначальных исходных данных объем и использование этой информации будут различны. Например, расчет суммы налогов, причитающейся к уплате при реализации инвестиционного проекта, проводится исходя из предпосылки, что проект будет профинансирован за счет акционерного капитала. Проценты по кредиту не учитываются в расчете налога на прибыль по данному инвестиционному проекту.

** Анализ движения ресурсов включает построение и расчет различных видов денежных потоков (денежный поток после вычета налогов, чистый денежный поток, обычный денежный поток и т.д.), расчет соответствующих показателей при построении финансовой модели для оценивания инвестиционного проекта, бизнеса или отчет об источниках и использовании фондов, рассчитанный на основе отчета о прибыли и баланса действующего предприятия.

5. Критерии для сравнения и выбора инвестиционных проектов

Для сравнения и выбора инвестиционных проектов инвестор обычно использует следующие критерии:

— чистая приведенная стоимость;

— внутренняя ставка отдачи;

— средняя бухгалтерская рентабельность;

На нашем сайте размещены примеры разработанных нами бизнес-планов разнообразных проектов и отзывы наших заказчиков, запись нашего семинара на тему бизнес-планирования на ТВ «Успех», а также процедура заказа бизнес-плана. Вы можете узнать, как оптимизировать расходы на эту услугу в разделе «Стоимость разработки бизнес-плана».

Если вы заполните этот вопросник для подготовки коммерческого предложения, мы подготовим для вас КП, учитывающее возможности такой оптимизации.

Как заказать наши услуги

УЗНАТЬ ПОДРОБНЕЕ

- Наши услуги

- Сколько стоит консалтинг?

- Примеры работ

- Отзывы клиентов

- Подписка на рассылку

В соответствии со ст. 1274 ГК РФ при публикации материала сайта в Интернете, указание авторства и индексируемая ссылка на источник публикации обязательны.

197183, Санкт-Петербург, Представительство в Москве

+7 (962) 684-45-80 +7 (812) 430-19-53 +7 (921) 962-08-63 —>

Источник: piter-consult.ru