В экономике маржа определяет разницу между себестоимостью и номинальной ценой товара либо услуги. Понятие также обозначает кратковременный залог, используемый в биржевой торговле.

Маржа — значение слова и определение термина

Слово «маржа» произошло от английского margin, в свою очередь, позаимствованного из французского языка. Оригинал звучит как marge, что в дословном переводе означает «преимущество».

Российская вариация появилась ближе ко второй половине 20 века. Изначально термином «маржа» обозначали разницу финансовых показателей:

- курсов валют;

- цен;

- процентных ставок.

Маржа на Форексе

Если говорить простыми словами, маржа — это разница между стоимостью закупки и продажи. Понятие margins также используют в типографии, где оно показывает соотношение между общим и заполненным пространством листа. Это привело к употреблению слова в значении экономического резерва, в т. ч. кредитных средств.

Какая маржа должна быть в бизнесе

Виды

Среди базовых показателей выделяют 3 типа маржи:

- Коммерческая — независимая характеристика, помогает формировать оценку эффективности. Складывается из количества продаж, а также значений наценки и себестоимости материалов/продукции.

- Свободная — биржевой параметр, отражающий эффективность торговли. Вычисляют отношением величины маржи открытых позиций к балансу трейдера.

- Контрибуционная — используется в экономике и предпринимательской деятельности. Представляет разницу между валовым доходом организации и суммой нынешних затрат.

В действительности разновидностей гораздо больше. Это связано с применением термина в разнообразных сферах, так или иначе связанных с финансами.

Валовая

Валовая маржа отражает объем фактической прибыли. Это процент от общей прибыли, которую организация сохранит после вычета целевых затрат на производство и реализацию продукции. Параметр можно посчитать по формуле Bm=BP/OP*100%, где:

- BP — валовая прибыль (необходимо вычесть себестоимость из выручки).

- OP — объем продаж.

Высокий процент указывает на доходность предприятия. В английском языке используют определение Gross Profit Margin (GPM), от которого произошло второе русское название — гросс.

Бэк

Back Margin используют для вычисления прибыли, получаемой за счет временного снижения цен:

- акций;

- бонусных программ;

- временных скидок.

Параметр «бэк» относят к непостоянной марже. Она зависит от внешних факторов, а также значительно влияет на размер прибыли компании. В противовес вычисляют Front Margin, показывающую прибыль при стандартной наценке.

Вариационная

В биржевой торговле и Forex используют понятие вариационной маржи. С учетом коррекции рынка это сумма, которую участники торгов получают или тратят. Как правило, средства предоставляет кредитная компания либо брокер.

Вычисления производят для конкретной позиции/лота. Существует большое количество онлайн-сервисов и калькуляторов, созданных для упрощения расчетов.

Маржинальное плечо на Forex

На «Форексе» распространена маржинальная торговля. При таком подходе трейдер вместо фактического депозита использует заемные средства.

Методика отличается от обычного кредита: объем займа во много раз превышает сумму залога. Отдельные брокеры предлагают «кредитное плечо» с соотношением 1:500 и выше. Торговые терминалы вроде MetaTrader 4 (мт4) отображают маржу 2 типов:

- свободная — количество средств, доступных для открытия сделок;

- уровень — отношение баланса и маржинального параметра.

Характеристики отображаются в процентах.

Банковская

В банковской сфере маржу применяют при расчете процентных ставок:

- кредитов;

- депозитов;

- вкладов.

Термин используют для определения разницы между показателями операций и межбанковских переводов. При вычислении учитывают размер нынешней ставки, а также сроки вклада или займа.

Чисто процентная

Чисто процентная маржа (ЧПМ) отображает стабильность и эффективность деятельности финансовой организации. Для подсчета используют формулу (KD-KR)/DA. Условные обозначения:

- KD — комиссионные доходы.

- KR — затраты.

- DA — прибыльные активы.

Расчеты компаний лежат в открытом доступе. На ЧПМ ориентируются при открытии нового счета в конкретном банке.

Калькулятор расчета маржи

Операционная

Operating Profit Margin (OPM) применяют для определения характеристики, демонстрирующей рентабельность производства. Параметр показывает процент чистого заработка либо убытка конкретной организации. Известны случаи, когда работники бухгалтерии фальсифицировали значение операционной маржи.

Другие виды

Множество экономических отраслей привело к появлению разнообразных вариаций термина. Каждая сфера может интерпретировать понятие по-своему, используя собственные формулы расчета.

Значение маржи давно не ограничено оценкой разницы первоначальной и конечной стоимости продукта. К примеру, при работе с инвестициями специалисты рассчитывают размер маржинального кредитования. А в случае с инновационными технологиями параметр используют для вычислений потенциальной прибыльности разработок.

Аналогичный термин применяют для указания процента переплаты — разницы между кредитной покупкой и фактической стоимостью товара. А для отображения соотношения величины кредита к выданным под залог средствам предусмотрена гарантийная маржа.

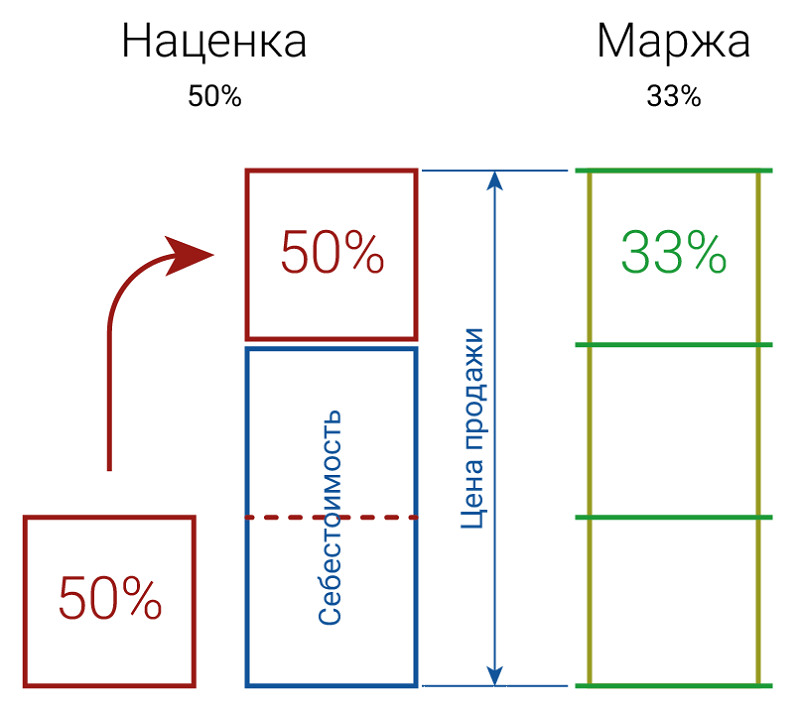

Отличие маржи от прибыли и наценки

Наценка отображает объем добавочной стоимости по каждой единице товара. Прибыль же представляет собой разницу между покупкой и реализацией. А показатель margin применяют для вычисления чистого дохода — процента выручки без расходов.

Интересно: маржу и наценку рассчитывают в денежных единицах по аналогии. Иначе дело обстоит при переходе на проценты:

- размер надбавки к стоимости не ограничен;

- маржа не превышает 100%.

Отличие маржи от прибыли и наценки

Продавцу решать, за какую цену он готов реализовывать товар. Он может приобрести партию лаков по 100 руб. за штуку, а на продажу выставить уже за 300. Тогда наценка равна 200%, а значение маржи — 66,7%.

В чем разница маржи и маржинальности

Фактическая разница маржи и маржинальности состоит в методе вычисления параметра:

- первый показатель считают в рублях, а также другой валюте;

- при вычислении второго результат выражают в процентах.

Часто объясняют термины как взаимозаменяемые. О маржинальности больше говорят в кредитовании и биржевой торговле.

Какой должна быть маржа

Минимально положительный уровень маржи зависит от выбранной сферы:

- производство, продажа товаров и услуг — 30%;

- финансовая деятельность, трейдинг — 20%.

Параметр может повышаться или падать со временем, отражая текущую эффективность. Абсолютный максимум равен 100%.

Как рассчитывается маржа

Из-за большого количества вариаций расчеты показателя могут отличаться.

В европейской экономике процентную маржу вычисляют по формуле PP/FC*100%, где:

- PP — доход от продажи;

- FC — розничная стоимость.

Экономический анализ России и СНГ, в свою очередь, учитывает закупочные цены. Из-за этого расчеты производят уже с помощью формулы (FC-SB)/FC*100%. Используемые значения:

- FC — отпускная цена;

- SB — себестоимость товара.

Предприниматель покупает молоко у частников по 30 руб. за литр и перепродает за 58 руб. в соседнем регионе. Валовая прибыль от продажи единицы товара (1 л) равна 28 руб. Вычислим процент 28/58*100=48,3%. Если описывать совсем простыми словами, то маржа — это деньги, которые предприниматель «закинет себе в карман».

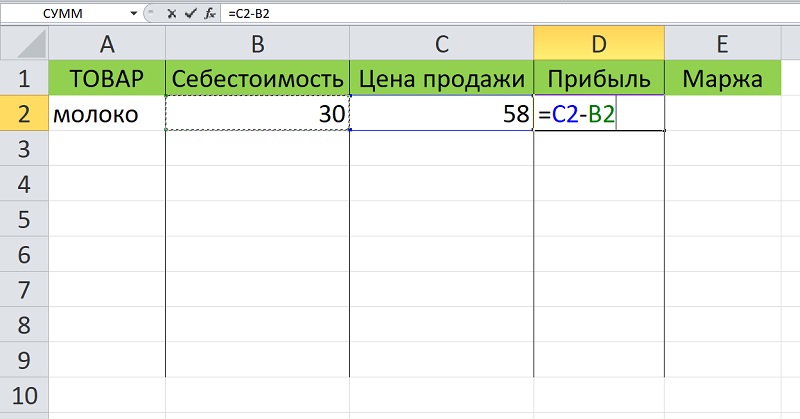

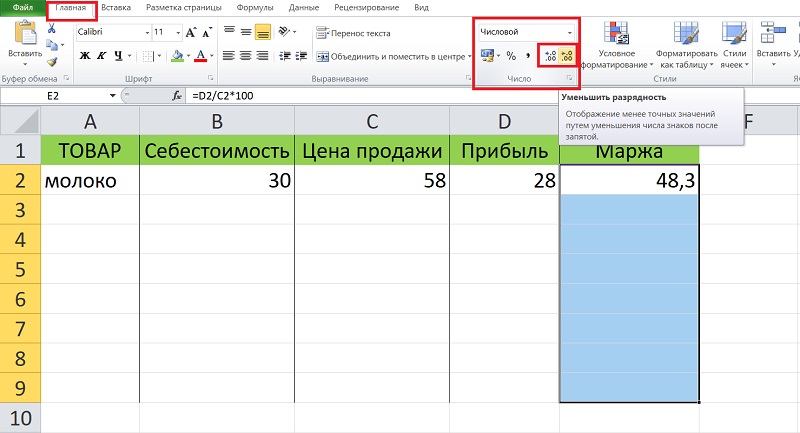

С помощью Excel

Рассчитать процентные показатели можно без специализированных калькуляторов. Достаточно создать файл Excel и заполнить таблицу данными:

- наименование товара;

- себестоимость;

- конечная цена;

- прибыль.

Сведения распределяют по столбикам. Последний используют непосредственно для вычислений, его можно назвать «Маржа». Значение прибыли равно наценке: нужно вычесть из цены себестоимость.

Контрольный расчет производят по формуле «=D2/C2*100» (вводить без кавычек). Чтобы придать дробям более удобный формат, измените разрядность чисел на вкладке меню «Главное».

Где и как применяется маржа

Экономика — основная область применения. Здесь маржа отражает разницу:

- покупки-продажи;

- процентных ставок;

- производственных затрат и дохода от реализации.

Страховщики пользуются показателем при расчете размера взносов. Термин присутствует также:

- в торговле;

- биржевой и банковской деятельности.

Понятие широко распространено в маржинальной торговле. Брокеры используют его для обозначения заемных средств (кредитного плеча), предоставляемых трейдерам.

В экономике

Успешные предприниматели строят собственный маркетинг-план с учетом маржинальности. Показатель помогает оценить рентабельность. Для повышения показателя необходимо оптимизировать регулярные расходы.

Яркий пример с заработком десятков миллионов за год. Внушительная сумма, но если годовые расходы ее превышают — бизнес будет убыточным. Маржинальность отражает итоговую выгоду от производства. Она же позволяет выявить финансовые недочеты и степень платежеспособности.

В банковской деятельности

Финансовые организации применяют сразу несколько вариантов показателя. Большинство из них представляет разницу:

- ставок по кредитным услугам и вкладам (банковская);

- зафиксированной суммы и фактического размера средств, выданных клиенту (кредитная);

- размером залога и суммой займа (гарантийная).

Для оценки безопасности и финансовой устойчивости банка вычисляют чистую процентную маржу. В расчеты могут включаться все активы компании либо часть, задействованная в получении доходов.

В биржевой деятельности

К фондовым биржам применимо другое определение экономического показателя. Margin Trading представляет собой объем заемных средств, осуществляющих частичное или полное покрытие дорогостоящих сделок.

Маржа в биржевой деятельности

Пример маржинальной торговли:

- депозит составляет 5000 долларов;

- рычаг равен «2 к 1» — трейдер может приобрести или продать активов на сумму до 10 000 долларов.

Брокеры предлагают трейдерам кредитное плечо (леверидж, рычаг) — возможность открывать позиции при минимальной сумме денег на торговом счету.

Форекс

Суть заработка на Forex — в определении движения стоимости того или иного актива.

- предположить момент роста/падения цены;

- входить в торговлю, создав соответствующую позицию;

- вовремя закрыть сделку.

Прибыль, равную классической марже — разнице курса в момент оформления и закрытия сделки — получать прибыль можно как при уменьшении, так и при росте цены на актив. Здесь же предусмотрены инструменты для маржинальной торговли.

Биржа криптовалют

Большая часть котировок на контракты CFD отражает реальную стоимость. В остальном продажа токенизированных акций криптовалютной биржи слабо отличаются от фондового рынка. Принципиальные отличия состоят лишь в используемых активах и условиях обслуживания. Для расчета маржи курс криптовалюты делят на величину кредитного плеча.

Фьючерсы и опционы

Фьючерсом называют нормативное обязательство купить/продать актив через определенный период времени. Контракт позволяет зафиксировать цену на уровне текущего рынка. При этом оплачивать полную стоимость соглашения не нужно. Достаточно залога, равного гарантийной (начальной) марже.

Опционы — аналогичный договор, но вместо обязательства используют право. Трейдер сам решает, будет ли он осуществлять продажу или покупку по заранее оговоренным условиям. Существуют немаржируемые контракты, предполагающие списание залога. Маржируемые, в свою очередь, резервируют гарантийный процент до исполнения либо отмены условий контракта.

Источник: wbcc-club.com

Что такое маржа и как её рассчитать? Подробный обзор понятия для новичков + формулы расчёта

Здравствуйте, уважаемый(ая) коллега! В сегодняшней статье речь пойдет о таком известном экономическом термине, как маржа. Многие начинающие предприниматели, а также участники закупок понятия не имеют, что это такое и как она рассчитывается. Данный термин в зависимости от того, в какой сфере он используется, имеет различные значения. Поэтому в данной статье мы рассмотрим самые распространенные виды маржи и детально остановимся на марже в торговле, т.к. именно она представляет наибольший интерес для поставщиков, участвующих в государственных и коммерческих тендерах.

1. Что такое маржа простыми словами?

Термин “маржа” чаще всего встречается в таких сферах, как торговля, биржевая торговля, страхование и банковская деятельность. В зависимости от сферы деятельности, в которой этот термин используется, он может обладать своей спецификой.

Маржа (от англ. Margin — разница, преимущество) — разница между ценами товаров, курсами ценных бумаг, процентными ставками и прочими показателями. Такая разница может выражаться, как в абсолютных величинах (например, рубль, доллар, евро), так и в процентах (%).

Простыми словами маржа в торговле — это разница между себестоимостью товара (стоимостью его изготовления или закупочной стоимостью) и его конечной (отпускной) ценой. Т.е. это некий показатель эффективности экономической деятельности конкретно взятой компании или предпринимателя.

В данном случае это относительная величина, которая выражается в % и определяется по следующей формуле:

П — прибыль, которая определяется по формуле:

П = отпускная цена — себестоимость

Д — доход (отпускная цена).

В промышленности норма маржи составляет 20% , а в торговле – 30% .

Однако хочу отметить, что маржа в нашем и западном понимании сильно отличается. У европейских коллег она представляет собой отношение прибыли от продажи товара к его отпускной цене. У нас же для расчета используется чистая прибыль, а именно (отпускная цена — себестоимость).

2. Виды маржи

В данном разделе статьи мы с вами рассмотрим самые распространенные виды маржи. Итак, давайте начнем…

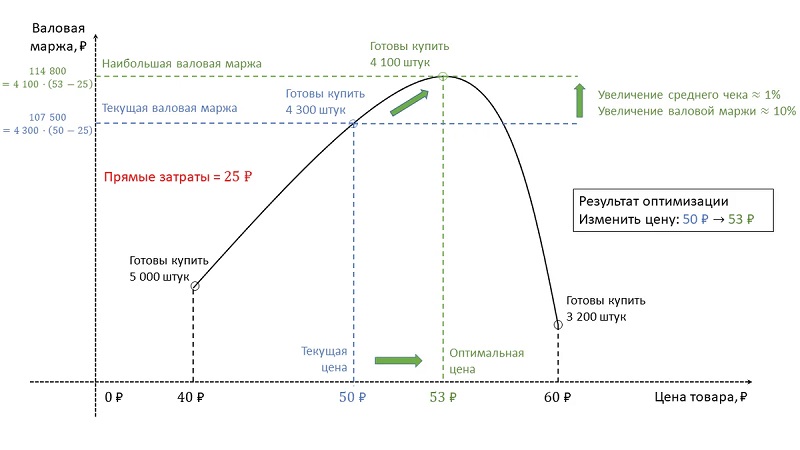

2.1 Валовая (гросс) маржа

Валовая маржа (англ. gross margin) — это процент от общего объема выручки компании, который она сохраняет после понесенных прямых расходов, связанных с производством своих товаров и услуг.

Валовая маржа рассчитывается по следующей формуле:

ВП — валовая прибыль, которая определяется как:

ОП — объем продаж (выручка);

СС — себестоимость проданных товаров;

Таким образом, чем выше у компании показатель ВМ, тем больше средств сохраняет компания на каждый рубль продаж для обслуживания прочих своих расходов и обязательств.

Отношение ВМ к сумме выручки от реализации товара называется коэффициентом валовой маржи.

2.2 Маржа прибыли

Существует еще одно понятие, которое аналогично валовой марже. Это понятие — маржа прибыли . Этот показатель определяет рентабельность продаж, т.е. долю прибыли в общем объеме выручки компании.

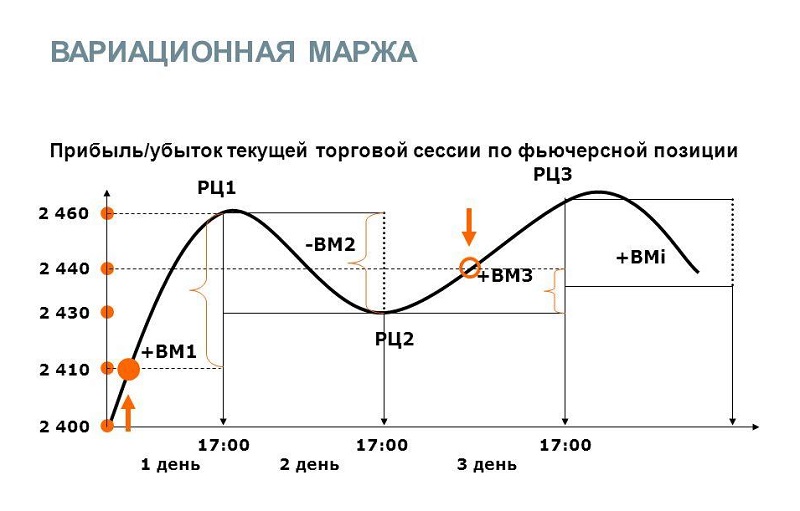

2.3 Вариационная маржа

Вариационная маржа — сумма, уплачиваемая/получаемая банком или участником торгов на бирже в связи с изменением денежного обязательства по одной позиции в результате её корректировки по рынку.

Что означает маржинальность, формула расчета, причины и классификация

Для контроля над деятельностью компании делают расчеты различных видов маржи, показатель отражает насколько прибыльно производство продукта. Ниже мы опишем формулу расчета маржинальности в различных сферах.

Суть понятия

Маржа (дословный перевод с французского – разница, преимущество) представляет собой разницу себестоимости и цены. Нередко этим термином заменяют понятие «валовая прибыль». Понятие «маржа» используют в промышленном производстве, банкинге, биржевых операциях, в торговле. В работе банков величина определяет прибыльность/убыточность финансовой операции. Расчеты проводятся для определения валового и процентного показателя.

Чтобы облегчить расчеты, финансисты используют коэффициент маржинальности. Он показывает прибыльность бизнеса, успех работы банка. В финансовой отрасли показатель отражает разницу кредитных и депозитных ставок. Чтобы повысить клиентам ставки по депозитам банк поднимает кредитные ставки. В противном случае банк будет нести убытки.

Показатель выражается в % и денежном эквиваленте. В банкинге он может составлять 25% – отношение суммы кредита к залоговой стоимости. Она не бывает больше 100%.

Существует расчет чистой маржинальности, показывающей доходность бизнеса. Это чистая прибыль, которая остается после оплаты всех расходов. Операционная форма рассчитывается как доля операционной прибыли в денежном обороте фирмы.

Формула маржинальной прибыли у банков

Для контроля над успешностью функционирования банков рассчитывают прибыльность финансовых операций. В работе банков существует 4 вида показателя:

- Кредитную величину определяют как разницу суммы, указанной в кредитном соглашении и реально полученной клиентом.

- Гарантийная – это разница между залогом и кредитной суммой, выданной клиенту.

- Чистая %-ая форма – основной показатель деятельности банка. При подсчете величины учитываются все активы финансового учреждения. Величина рассчитывается по формуле:

Чистая процентная маржа = (доходы – расходы) / активы

В банковской терминологии маржа также означает кредит под залог. Банкиры различают простой кредит и маржинальный. В отличие от простого кредита, маржинальный больше стоимости залога. Первый – дается под залог, обеспечивающий сумму займа. Во втором случае сумма залога меньше размера кредита или финансовой сделки.

Стандартная доля показателя 25% суммы кредита.

В банковской работе маржей называют разницу курса валют, % ставок, ценных бумаг. Смысл деятельности банка – получение прибыли от разницы в показателях. Чем выше величина, тем прибыльней банковские операции.

Расчет валовой и процентной формы

Маржинальность бывает валовая и процентная. Валовый показатель отражает эффективность деятельности компании. Он формируется на основании трудовых затрат, оказания услуг. В валовую величину не входят средства на аренду, оплату труда персонала, коммунальные расходы.

Валовой показатель – разница между прибылью и трудовыми затратами. Валовая маржа показывает уровень прибыли с учетом себестоимости. Считается, что организация работает успешно, если валовая величина 50-60%.

Специалисты различают понятие валовой маржи для России и в западных странах.

Формула для расчета валовой маржи в России:

Валовый маржинальный доход = выручка – переменные затраты

Это маржинальная прибыль, которую используют для расчетов финансовых операций. Маржинальный доход не отражает состояние организации, он демонстрирует расходы на оплату постоянных затрат и получение дохода.

Или валовая маржа = выручка – полная себестоимость

В Европе показатель рассчитывается в %.

Процентная маржа – отношение между затратами и доходами. Величина показывает долю издержек по отношению к прибыли.

Правила расчета маржинальности на видео:

Ее рассчитывают так:

Процентная маржа = полная себестоимость / выручка

Или процентный маржинальный доход = переменные затраты / выручка

Для России маржа – это доход, для Европы – процентный показатель деятельности.

Как рассчитывается маржа в процентах в РФ

Для определения маржи в % выражении делают расчет:

Маржа = чистая прибыль / доход х 100

Если величина составляет 30%, это означает, что из каждого рубля доходов 30 копеек является чистой прибылью, а 70 копеек – расходы предприятия. Расчет маржи показывает рентабельность работы предприятия. Это показатель получения дохода от финансовых вложений. Фактически маржа – это рентабельность.

Коэффициент маржинальности

Коэффициентом маржинальности называют отношение валовой прибыли к выручке. В процентном выражении это показатель рентабельности работы организации. Чем больше маржа, тем эффективней работает учреждение, тем большую прибыль получает организация. На основании коэффициента маржинальности делаются расчеты фондов развития.

Коэффициент маржинальности используют для предприятий, создающих несколько видов продукции. Расчет показателя определяет наиболее прибыльный и убыточный вид продукта. На основании расчетов принимают решение об отказе от невыгодных товаров или изменениях в технологии, увеличивают либо снижают выпуск товара.

Расчет маржинальности продаж

Перед выведением на рынок новой продукции рассчитывается прибыльность продажи. Для этого делается подсчет оптимальной надбавки на товар, обеспечивающий ожидаемую прибыль. Подсчет делается на различный период – месяц, квартал, год. На начальной стадии проводится оперативный и ежемесячный контроль рентабельности. После стабилизации производства расчеты проводятся раз в год.

Маржинальность прибыли

Маржинальность учитывает себестоимость продукции, без затрат, связанных с ведением бизнеса. Прибыль учитывает затраты на всех стадиях ведения бизнеса. Поэтому прибыль меньше маржи. С ростом маржи растет и прибыль. В привязке к прибыли маржа является прибылью, деленной на рыночную стоимость продукта.

Доход показывает конечный итог работы организации, маржинальность формирует цену. На ее основе делают:

- расчеты маркетинговых затрат

- анализируют поток клиентов

- просчитывают уровень доходов

Коммерческая деятельность подразумевает получение прибыли. Маржа является наиболее яркой величиной успешности предприятия.

Уровень средней и большой маржинальности

В начале работы нового предприятия часть средств выделяется на развитие организации. На этом этапе работы маржа ниже статистической. В некоторых случаях предприятие работает в убыток. После выведения предприятия на запланированный уровень прибыль растет. Организация перестает быть убыточной и становится доходной.

![]()

Финансисты различают среднюю, малую, большую рентабельность. Принято считать, что предприятие работает нормально, если маржа составляет не менее 10%. Такой показатель принято считать средним. Если показатель предприятия меньше 10 %, принимают меры к повышению уровня рентабельности.

20 -25% – показатель хорошей деятельности организации. Это большая маржа. По статистике средняя рентабельность успешного предприятия составляет 11-20%.

Маржинальность или торговая наценка

Когда расчет маржи проводится в %, новички ее путают с наценкой. Маржа – отношение разницы между продажной ценой и себестоимостью к продажной цене. Наценка – отношение разницы между продажной ценой и себестоимостью к себестоимости. В денежном эквиваленте эти величины одинаковы. В процентном выражении они отличаются.

Расчет наценки: куплен товар за 50 рублей, продан за 150. Прибыль равна (150 – 50) / 50 = 2 х 100% = 200%.

Расчет маржи: (150 – 50) / 150 = 0,66 х 100% = 66%.

Видео о разнице этих двух показателей:

Таблица 1. Отличия маржи и наценки.

Основные понятия

Источник: pravodeneg.net