Перед открытием ИП предприниматель сталкивается со множеством вопросов. В частности, как выбрать систему налогообложения для ИП? Так как от этого напрямую зависит размер налогов и страховых взносов, а также плат за работающих сотрудников. К выбору системы налогообложения нужно подходить осознанно. О том, как выбрать правильное решение и не прогадать, рассказываем в статье.

Системы налогообложения для ИП в 2021 году

Какие налоги платит ИП в 2023 году

Какие налоги платит ИП? Выбираем: общую систему налогообложения, упрощенную систему налогообложения (УСН), патентную систему налогообложения (ПСН) или налог на профессиональный доход. А с 1 июля 2022 года добавился спецрежим АУСН.

Какие налоги платит ИП на общей системе налогообложения

- Если индивидуальный предприниматель при регистрации не выбрал упрощенную систему налогообложения, а также не подал заявление на получение патента (для применения ПСН), тогда считается, что ИП находится на общей системе налогообложения. Как правило, эту систему налогообложения ИП выбирают крайне редко из-за необходимости уплачивать НДС и НДФЛ. На общей системе налогообложения ИП платят следующие налоги: НДС – 20%, НДФЛ – 13%. Если ИП не ведет деятельность – налоги НДС и НДФЛ не уплачиваются. В 2023 году индивидуальные предприниматели, ведущие торговую деятельность в Москве, должны платить торговый сбор.

Какие налоги платит ИП на УСН

- Самая популярная система налогообложения для ИП – упрощенная система (УСН). Применять УСН в 2023 году могут ИП с выручкой не более 251,4 млн. рублей в год. Применение этой системы позволяет не платить НДС. А вместо НДФЛ платится налог, применяемый при упрощенной системе на выбор: либо 6% от выручки до 188,55 млн. рублей и 8% при выручке от 188,55 млн. рублей до 251,4 млн. рублей, либо 15% от прибыли (доходы минус расходы) или 20% при превышении порога в 188,55 млн. рублей. Если ИП деятельность не ведет, ничего платить не нужно. Торговый сбор платится, если объект налогообложения возникал хотя бы один раз в квартал.

Получите экспресс-консультацию всего за 1000 ₽

Налоги предпринимателя на ПСН

- Если предприниматель переведен на патентную систему, то он освобождается от уплаты НДС. Вместо НДФЛ необходимо заплатить стоимость патента. Ставка налога при патентной системе – 6% от возможного дохода, который также устанавливается субъектом РФ индивидуально и зависит от вида деятельности. Если деятельность не ведется, стоимость патента необходимо уплачивать, так как на этой системе учитывается возможный доход, а не фактический.

ИП, уплачивающий налог на профессиональный доход (НПД)

- Если ИП ведет деятельность в Москве, Московской области или в других регионах, где введен НПД, то платить необходимо 4% от выручки, поступившей от физических лиц, и 6% от выручки, полученной от юридических лиц. При этом не платятся страховые взносы и НДС.

Остались вопросы?

Налоговая консультация 4500 ₽

Бизнес и налоги в Израиле. Как открыть свою компанию в Израиле.

Уход от налогов. Как это делают?

Упрощенная схема налогообложения ИП

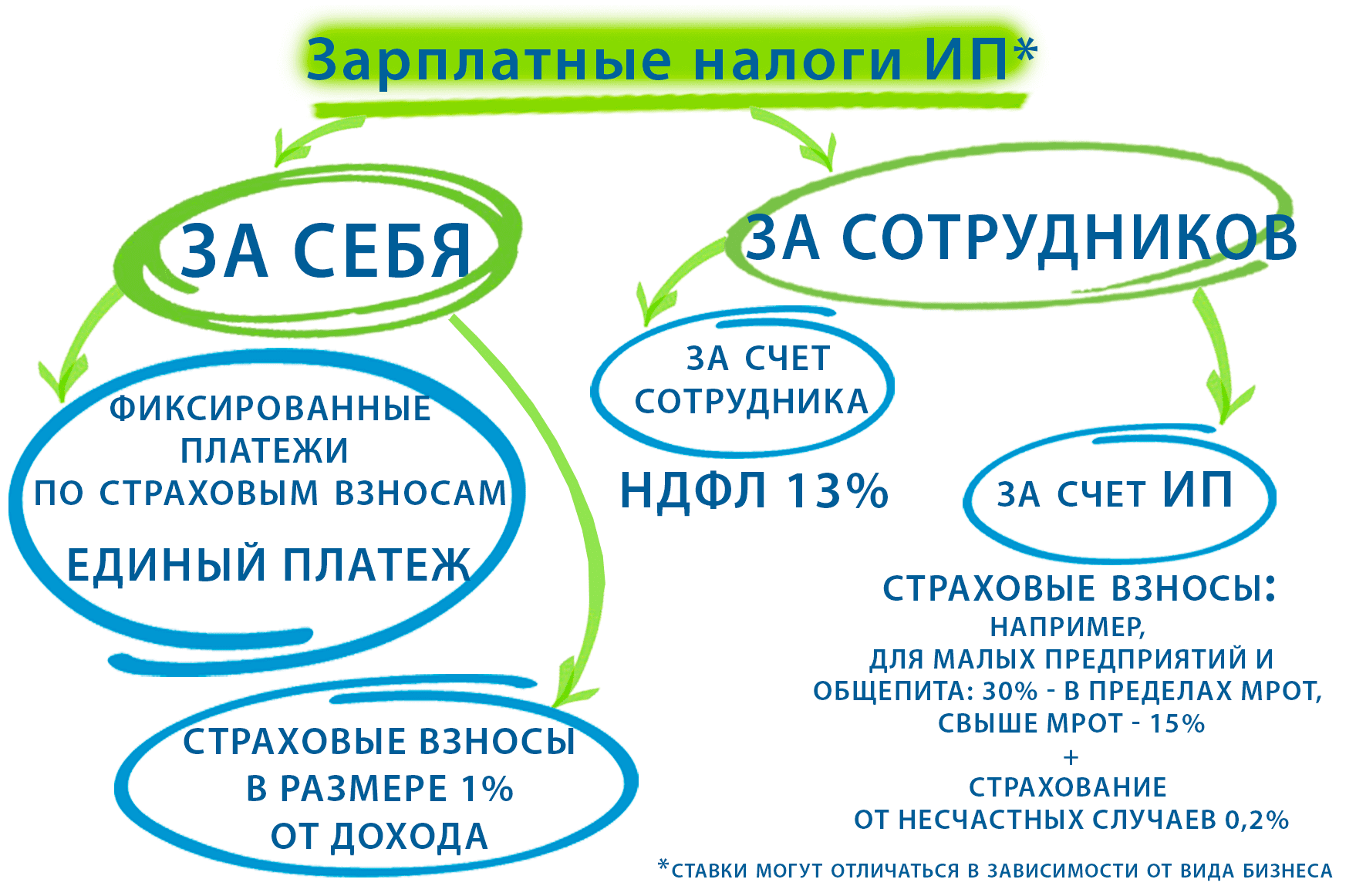

Зарплатные отчисления и страховые взносы

- Все вышеперечисленные налоги предприниматель должен платить независимо от того, есть ли у него наемные работники или нет. Если же ИП принимает на работу наемных сотрудников, необходимо делать отчисления с заработной платы сотрудников, а также уплачивать страховые взносы. Так, с заработной платы работников необходимо уплатить НДФЛ – 13%, (15% — при превышении 5 млн. в год). Страховые взносы с 2023 года уплачиваются в размере 30% в пределах МРОТ, а свыше МРОТ — 15%. Платить отдельно взносы на пенсионное, медицинское и социальное страхование с 1 января 2023 года не нужно. Взносы в ФСС от несчастных случаев и профзаболеваний в 2023 году сохранились – 0,2% (зависят от вида деятельности и могут быть выше). Напоминаем, что тариф 15% по страховым взносам действует для малого бизнеса.

Хотите все сделаем мы?

- консультация специалиста

- регистрация, создание документов, выполнение поручений

- бухгалтерия — 3 месяца в подарок!

Стоимость открытия ИП: 5 900 ₽

ХОЧУ ОТКРЫТЬ ИП

Схема зарплатных налогов ИП 2023 год

Независимо от наличия работников необходимо уплачивать страховые взносы за себя (кроме НПД). Уплата страховых взносов за себя также не зависит от того, ведется ли деятельность или нет. За себя индивидуальный предприниматель в 2023 году уплачивает общий страховой платеж в размере 45842 руб. (можно уплатить всю сумма сразу, можно по частям до 31 декабря 2023 года). На медицинское страхование и пенсионное страхование делить платежи не нужно. За 2023 год требуется оплатить дополнительный взнос в размере 1% от выручки, превышающей 300000 рублей (при ПСН учитывается потенциально возможный доход, установленный субъектом РФ), но не более восьмикратного фиксированного размера страховых взносов.

Для предпринимателя, который не имеет сотрудников и применяет УСН 6% или патент, возможно уменьшить единый налог или стоимость патента на всю сумму уплаченных страховых взносов по итогам за год, а также на сумму торгового сбора. Если предприниматель имеет сотрудников – при применении УСН 6% или патента уменьшить налоговый платеж можно на сумму уплаченных страховых взносов, но не более чем 50% налога по итогам за год. При УСН 15% пенсионные взносы относятся к обычным расходам (как и на общей системе).

В этой статье мы лишь коротко рассказали о том, какие налоги платит ИП. Мы сделали это специально, чтобы начинающий предприниматель без лишних нюансов и подробностей смог разобраться какие налоги платить, если применять ту или иную систему налогообложения. Соответственно, основная задача до регистрации – выбор системы налогообложения. От того, что Вы выберете на первоначальном этапе, зависит какие налоги необходимо платить ИП после регистрации.

Экономьте время! Выбирайте нас!

Звоните прямо сейчас:

+7 (495) 507-49-56

Предлагаем каждому нашему клиенту подробную консультацию.

Важно:

| Открытие ИП | 5900 |

| Выпуск электронной подписи для регистрации ИП | 1000 |

| Бухгалтерское сопровождение, сдача отчетности в течение 3 месяцев | 0 |

| Получение патента для ИП | 4500 |

| Налоговая консультация для ИП (1 час) | 4500 |

| Юридическая экспресс-консультация (20 минут) | 1000 |

| Ведение бухгалтерского учета для ИП (за 1 квартал) | 12000 |

| Нулевая отчетность ИП (за 1 год) | 12000 |

Какие преимущества я получаю?

- Открытие ИП в кратчайший срок

- Отчетность — 3 мес в подарок!

- Выпуск ЭЦП всего за 1000 ₽!

- Консультируем ИП уже 18 лет!

Источник: www.registral.ru

В ФНС захотели изменить систему удержания налогов с работающих за рубежом

Российские власти захотели пересмотреть и изменить подходы к налогообложению предпринимателей, которые самостоятельно занимаются бизнесом через специализированные платформы. Об этом рассказал глава ФНС Даниил Егоров в ходе правительственного часа в Совете Федерации, пишет РИА Новости.

На сегодняшний день российские предприниматели обязаны исчислять налоги сами, так как развивают бизнес самостоятельно. При этом отмечается, что на правительственном часе один из сенаторов спросил Егорова про администрирование налогов на доходы россиян, которые недавно выехали из страны. В ответ на это глава ФНС указал, что необходимо возложить агентские обязанности по уплате налогов на специализированные платформы.

Егоров также уточнил, что в правительстве сейчас готовится законопроект, возлагающий на компании агентские обязанности по уплате подоходного налога за работающих из-за границы россиян. Он объяснил, что теперь российским организациям придется удерживать этот вид налога при условии, «если человек является резидентом».

В настоящее время налогоплательщик, который провел за границей больше 183 дней, теряет налоговое резидентство России и должен исчислять налоги самостоятельно. При этом необходимость платить налоги для таких граждан зависит от того, относятся ли такие доходы к заработанными от источника в РФ или от источника за пределами страны.

Согласно нынешним нормам, доходы россиян, находящихся за границей, относятся к так называемым доходам от источника за пределами РФ. Не имеет значения, кто их выплачивает — российская или иностранная компания. При этом существует еще два вида доходов, добавил глава ФНС. Он отметил, что первый — от головной организации, а второй — если филиал отечественной организации находится за пределами России.

В заключение Егоров отметил важность обмена данными. Он сообщил, что в системе необходимо видеть анализ финансовых транзакций, показывающий, какие доходы, какие активы находятся на счетах граждан. «И, кстати, не только граждан, но и юридических лиц», — добавил он.

Ранее замминистра финансов Алексей Сазанов сообщил, что правительство подготовило поправки в налоговое законодательство. Он утверждал, что с уехавших и работающих за границей россиян начнет взиматься налог в размере 13 процентов (или 15 процентов).

Источник: lenta.ru