Цель: Анализ среды – основа выработки стратегии развития

Краткая характеристика:

Анализ ресурсов – это анализ внутренней среды предприятия. Такой анализ рекомендуется проводить в три этапа:

1. создание профиля ресурсов – нужно описать и оценить имеющиеся в наличии финансовые (например, выручка), организационные (например, информационные системы), технологические ресурсы. Можно также сравнить свои ресурсы и ресурсы ближайшего конкурента.

2. определение сильных и слабых сторон – созданный профиль ресурсов сопоставляется с требованиями рынка. Тем самым предприятие определяет свои сильные стороны, исходя из которых и можно разработать успешную стратегию. Кроме того, идентифицируются слабые стороны, которые должны быть внимательно проработаны и по возможности элиминированы.

3. идентификация специфических компетенций – сильные и слабые стороны предприятия сравниваются с сильными и слабыми сторонами основного конкурента. Таким образом выделяются те области деятельности, в которых данное предприятие обладает несомненными конкурентными преимуществами.

Организация работ по бизнес-анализу

Результат:

Профиль ресурсов, сильные и слабые стороны предприятия, специфические компетенции

Данная модель может быть также интегрирована в систему бизнес-моделирования Business Studio

Аналогичные примеры:

Использование модели конкурентного анализа Портера.

- Методы и инструменты (A-Z и А-В)

- PIMS-анализ

- SWOT-анализ

- Анализ «разрывов»

- Анализ ресурсов

- Бенчмаркинг (benchmarking)

- Бизнес-инжиниринг

- Внутренний аудит

- Дерево целей

- Диагностическая самооценка

- Качественное развертывание планов

- Конкурентный анализ

- Конкурентный анализ по модели «5 сил» М. Портера

- Метод Бостонской консалтинговой группы (матричный)

- Методы внутреннего и внешнего PR

- Метод жизненного цикла товара

- Метод кривых освоения

- Метод «Маккинзи» (матричный)

- Методы нейро-лингвистического программирования

- Метод оценки по системе баллов

- Метод проверочного списка

- Модель ADL/LC

- Модель Shell/DPM

- Модель Г. Стейнера

- Модель Д.Абеля

- Модель И. Ансоффа

- Модель чистой (итоговой) ценности

- Мозговой штурм

- Система сбалансированных показателей

- Сравнительный отраслевой анализ

- Стратегический аудит

- Структура Разбиения Работ

- Функционально-стоимостной анализ

Консультация по услугам

Методы финанализа: 4 способа проанализировать бизнес

Если вы регулярно ходите к врачу и сдаете анализы, то сможете заблаговременно узнать о проблемах со здоровьем и устранить «неполадки». С финансовым анализом то же самое: компании проводят его, чтобы вовремя выявлять слабые места в бизнесе, исправлять недочеты в работе и, в конечном счете, расти в деньгах.

Тестовое задание на позицию бизнес-аналитика с зарплатой 100 000 руб.

Сегодня разберемся, как горизонтальный, вертикальный, факторный анализы и метод коэффициентов помогут контролировать состояние компании.

Какие отчеты нам понадобятся

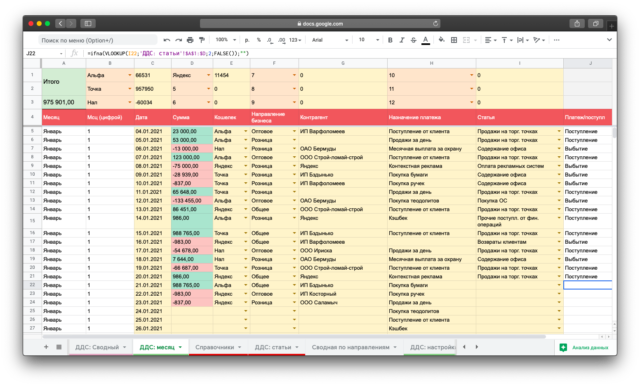

Чтобы провести финансовый анализ, нужны цифры по работе компании. Все они — в трех главных отчетах: ДДС, ОПиУ и баланс.

Отчет о движении денег (ДДС) показывает всё про деньги: сколько их поступило и откуда, сколько ушло и куда, сколько денег прямо сейчас лежит на всех ваших счетах.

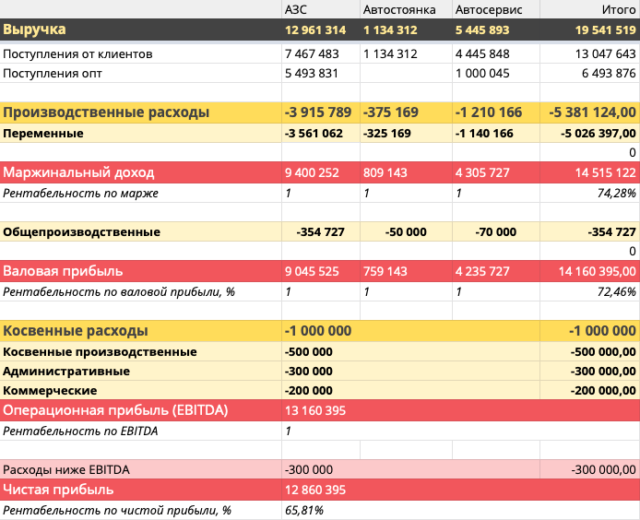

Отчет о прибылях и убытках (ОПиУ) показывает, сколько чистой прибыли заработала компания: сколько выручки получила, какие расходы понесла, с какой эффективностью сработала на каждом этапе формирования прибыли.

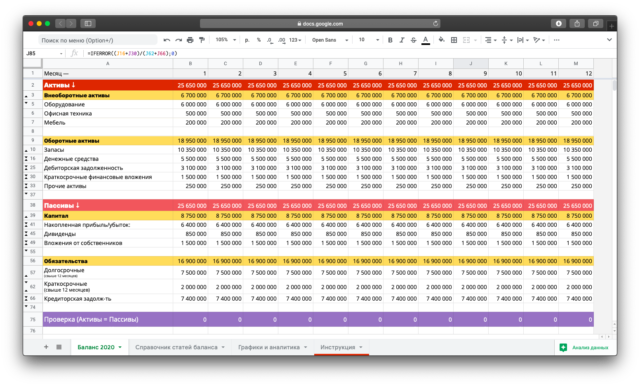

Баланс — это вообще главный отчет всего бизнеса. Он показывает собственный капитал, структуру активов и пассивов. Простыми словами: насколько богата компания и за чей счет она живет.

Вы можете начать вести эти отчеты прямо в наших шаблонах: там уже все настроено с точки зрения структуры и формул. К каждому отчету приложены видеоинструкции, чтобы вы могли легко настроить их под себя.

Получить эти шаблоны можно в барсетке — помимо трех вышеперечисленных, там есть еще 12 полезных таблиц. Просто введите почту в форму ниже, барсетка полетит к вам на имейл, а мы продолжаем статью.

Уже отправляем!

Вы уже забирали эту прелесть. Воспользуйтесь поиском по своей почте, найдете. Если не нашли, то попробуйте с другой почты или напишите на [email protected]

Барсетка шаблонов

15+ инструментов финансового учета для малого бизнеса. Шаблоны готовы к работе и сопровождаются инструкцией. Это бесплатно.

Какие показатели нужно анализировать

Любой бизнес, будь то маленькая парикмахерская или огромная сеть продуктовых магазинов, должен учитывать несколько ключевых показателей:

Разница между поступлениями и выбытиями денег. Она всегда должна быть положительной. Отрицательная разница означает, что бизнес не генерирует живые деньги и рискует попасть в кассовый разрыв — например, замораживает их в запасах или дебиторке. Или он вообще убыточный и скоро обанкротится.

Динамика по выручке. Нужно отслеживать, как меняется выручка, и стремиться к тому, чтобы она росла.

Переменные и постоянные расходы. Сокращение расходов — главный способ увеличить маржинальность и прибыль. Если расходы не контролировать, в какой-то момент они вырастут настолько, что компания будет работать в минус.

Текущая ликвидность. Этот показатель означает способность активов быстро превращаться в деньги без потери стоимости и характеризует платежеспособность компании.

А теперь давайте разберемся, какие методы финансового анализа существуют, и как ими пользоваться.

1. Горизонтальный анализ: сравниваем периоды

Горизонтальный анализ позволяет сравнить два периода: месяц с месяцем, год с годом, план с фактом.

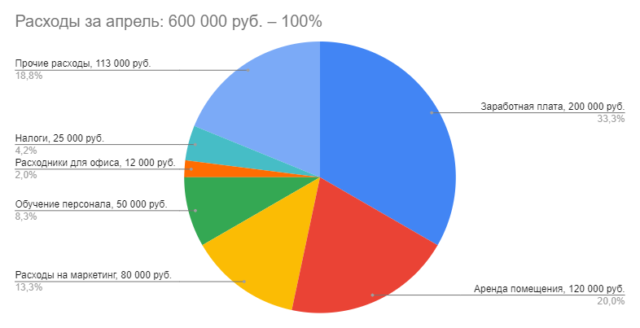

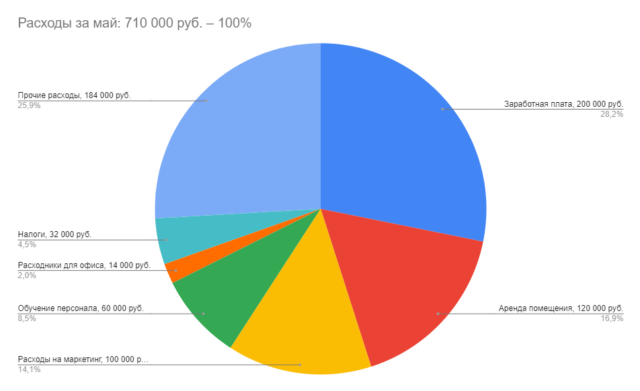

Представим, что у нас частный детский сад и мы хотим сравнить выручку за апрель и май. Так мы поймем, насколько мы выросли или просели по этому показателю за месяц. Этот метод работает и с другими показателями: операционными расходами, чистой прибылью, дебиторской задолженностью. Какие именно цифры сравнивать — зависит от задач вашего бизнеса.

Долю расходов нужно считать не только от общих расходов, но и от выручки. Особое внимание в этом случае нужно уделить переменным расходам.

Например, выручка нашего детского сада в апреле — 1 млн. Эти деньги мы получили, продав 40 абонементов по цене 25 тыс. 100 тыс. от выручки составили расходы на питание, их доля в этом случае — 8,3%. В мае цифры изменились: выручка — 1,2 млн (48 абонементов), расходы на питание — 150 тыс. (12,5%).

В этот момент мы должны спросить себя, почему мы стали тратить на питание в 1,5 раза больше, хотя количество детей увеличилось незначительно. Возможно, выросли цены на продукты. Но мы, как компания, этот рост цен учитываем? Мы пересматриваем прайс на свои услуги, чтобы этот рост компенсировать?

Или мы стали чаще списывать продукты, потому что не успеваем до истечения срока годности «скормить» все нынешним клиентам. Тогда нужно подумать, как а) закупать меньше продуктов или б) увеличить количество детей в саду, чтобы еда не пропадала.

Запомните: чем меньше переменные расходы, тем больше маржинальность.

3. Факторный анализ: выясняем причины изменений

Факторный анализ позволяет оценить изменение и влияние каждого фактора на какой-либо ключевой показатель.

Например, мы хотим понять, почему у нас изменилась чистая прибыль. В мае чистая прибыль нашего детского сада выросла на 90 тыс. по сравнению с апрелем. Но за счет чего это произошло? Мы потратили больше денег на рекламу и привлекли больше клиентов? Менеджеры по продажам дожали большее количество лидов на покупку, выросла конверсия в покупателя?

Или причиной роста стала сезонность?

Чтобы понять, за счет чего изменилась прибыль, нужно посмотреть, из чего она складывалась в апреле и из чего в мае.

Чистая прибыль = выручка — себестоимость продаж — коммерческие расходы — управленческие расходы. Мы берем все эти данные по отдельности за апрель и май и рассчитываем абсолютное отклонение. Для этого нужно из показателя за май вычесть показатель за апрель.

Например, чистая прибыль детского сада в апреле составила 400 тыс., а в мае — 490 тыс. При этом по выручке мы выросли на 200 тыс., но и коммерческих расходов стало на 20 тыс. больше.

Чтобы рассчитать совокупное влияние факторов на чистую прибыль, важно понимать, насколько сильно изменился каждый фактор. Если прибыль выросла за счет увеличения выручки или за счет снижения расходов — это позитивный показатель для бизнеса. А если расходы растут вместе с выручкой, нужно думать, как держать их под контролем.

| Апрель | Май | Величина влияния фактора | |

| Выручка, тыс.руб. | 1 000 000 | 1 200 000 | 200 000 |

| Себестоимость продаж, тыс.руб. | -138 000 | -216 000 | 78 000 |

| Коммерческие расходы, тыс.руб. | -200 000 | -220 000 | 20 000 |

| Управленческие расходы, тыс.руб. | -262 000 | -274 000 | 12 000 |

| Чистая прибыль, тыс.руб. | -400 000 | -490 000 | 90 000 |

Из таблицы видно, что вместе с прибылью в мае выросли и остальные показатели. Но если рост управленческих расходов на 12 тыс. еще можно пережить, то с ростом себестоимости продаж нужно срочно разбираться

4. Анализ по коэффициентам: проверяем платежеспособность

Коэффициенты — это показатели, которые рассчитываются на основе финансовой отчетности. У каждого коэффициента есть нормативный показатель. Сравнивая свои показатели с нормативными или с отраслевыми, можно понять, насколько платежеспособной и финансово устойчивой является компания.

Коэффициентов существует огромное множество, каждая компания считает что-то свое. Но есть общепризнанные показатели, которые нужно рассчитывать в любом бизнесе:

- Коэффициент текущей ликвидности. Показывает способность компании погашать краткосрочные обязательства за счет оборотных активов. Оборотные активы — это запасы или деньги, которые компания использует в течение года.

- Коэффициент абсолютной ликвидности. Показывает, какую долю краткосрочной задолженности компания может погасить за счет денежных средств.

- Коэффициент финансовой устойчивости. Говорит о способности компании оставаться платежеспособной в долгосрочной перспективе.

- Коэффициент финансовой независимости. Характеризует независимость предприятия от заемных средств.

- Рентабельность активов. Показывает, насколько эффективно компания использует свои активы и сколько прибыли на них зарабатывает.

- Рентабельность собственного капитала. Показывает, какой процент годовых бизнес приносит собственнику.

В таблице ниже найдете рекомендуемое значение каждого коэффициента и формулы для расчетов.

| Финансовый коэффициент | Рекомендуемое значение | Как рассчитать |

| 1. Коэффициент текущей ликвидности | 1,5−2 | (Запасы + Деньги + ДЗ) / (КО + КЗ) |

| 2. Коэффициент абсолютной ликвидности | 0,2−0,5 | Деньги / (КО + КЗ) |

| 3. Коэффициент финансовой устойчивости | >0,6 | СК + ДО / Валюта баланса |

| 4. Коэффициент финансовой независимости | >0,5 | СК / Валюта баланса |

| 5. Рентабельность активов квартальная | Зависит от отрасли | Чистая прибыль за квартал / Ср. значение активов за квартал * 100% |

| 6. Рентабельность собственного капитала квартальная | Не менее 10% | Чистая прибыль за квартал / ср. значение СК за квартал* 100% |

Обозначения в таблице: ДЗ — дебиторская задолженность, КЗ — кредиторская задолженность, КО — краткосрочные обязательства, ДО — долгосрочные обязательства, СК — собственный капитал, ЧП — чистая прибыль, Валюта баланса — сумма актива или пассива

Бывает, что в бизнесе все хорошо: деньги есть, прибыль есть. Но если компания не отслеживает свои показатели и при этом активно пользуется кредитами, она может легко просмотреть такую вещь, как зависимость от заемщиков. То есть, заемного капитала становится больше, чем собственного, и компания уже принадлежит кредиторам.

Например, количество клиентов в детском саду растет, мы покупаем соседнее помещение на кредитные деньги. Вроде прибыль мы получаем, но при этом у нас падает коэффициент финансовой независимости.

Чтобы вернуть этот показатель к нормативному, мы можем погашать кредиты более крупным шагом. Или мы можем заложить в стратегию, что больше мы не будем расширяться, пока мы не дотянем показатель хотя бы до нижней границы. А когда продолжим расширение, будем делать это уже за свои деньги. отслеживая все эти коэффициенты в динамике, мы сможем держать руку на пульсе и предупреждать проблемы в бизнесе.

Рассчитывать на какой-то один метод финансового анализа неправильно. Нужно применять совокупность всех этих методов, только так можно составить полноценную картину и всесторонне оценить финансовое состояние и перспективы бизнеса.

Исходя из финансовых целей вашей компании, сфокусируйтесь на нужных показателях. Именно их и отслеживайте в динамике, пользуясь разными методами.

Экскурсия по аутсорсу финучета

Даже начинающим предпринимателям нужно держать финансы бизнеса в порядке, видеть показатели и принимать управленческие решения. В этом помогает управленческая отчетность и финансовый директор. Запишитесь на бесплатную экскурсию и узнайте, какие задачи вашего бизнеса можно решить с помощью финдира.

Источник: noboring-finance.ru