Бизнес карта Сбербанк имеет свои ограничения – она не подходит для переводов физическим лицам, сохранив функции пополнения и обналичивания.

При выпуске важно определить подходящий тариф, исходя из подключенного пакета приложения Бизнес-Онлайн.

Особенности бизнес карты Сбербанка для ИП

Для удобства расчетов организации и предприниматели организуют выпуск пластиковой карты, рассчитанной для удобного контроля расходных операций. Позволяя обеспечивать финансирование сотрудников дистанционно, владельцу бизнеса и должностным лицам видны все операции по карточке.

Для многих клиентов, зарегистрированных в системе онлайн, бизнес карта Сбербанка служит способом финансировать своих сотрудников, направляющихся в поездки. Достаточно выдать пластик с привязкой ко счету организации перед отъездом и установить лимит снятия.

Однако, предназначение карточки гораздо шире:

- Расчеты с поставщиками, оплата заказанных услуг.

- Распоряжение и контроль операций, совершаемых без снятия наличность (это могут быть любые расходные операции, хознужды, регулярные взносы)

- Оплата расходов работников, откомандированных в удаленное место.

Корпоративная карточка позволяет пользоваться всеми опциями, предусмотренными приложением Сбербанк Бизнес Онлайн, поэтому многие бизнесмены предпочитают иметь в наличии данный вид пластика, заказывая выпуск вместе с подписанием договора об обслуживании счета.

Причины популярности бизнес пластика обусловлены следующими обстоятельствами:

- Бизнесмен вправе назначить лиц, уполномоченных пользоваться пластиком в пределах лимита, устанавливаемого персонально.

- Пластик рассчитан на свободное использования для оплаты расходов в командировках по всей стране и за ее пределами, избавляя от выдачи наличности и предъявления чеков для финансовой отчетности.

- По карточке оплачивают закупаемые товары, расходные материалы, комплектующие, не требуя дополнительных бухгалтерских документов.

- Для пополнения подходит любой удобный способ: безналичным перечислением или через банковский терминал.

- Использование пластика предусматривает меньший объем отчетности и наглядность всех производимых операций дистанционно, из личного кабинета.

- Любая транзакция, совершаемая по карте, видна руководителю или владельцу бизнеса.

Условия получения получения

Услуга выпуска доступна для всех клиентов, подключивших приложение и имеющих расчетный счет. При нажатии ссылки на выпуск система перенаправит пользователя на страницу авторизации в личном кабинете.

При отсутствии регистрации, предстоит для начала открыть расчетный счет и заключить договор РКО.

Так как использование Бизнес-приложения сулит больше выгоды, чем расходов для предпринимателя, многие предпочитают выбрать предварительную регистрацию в системе как путь к получению корпоративного пластика.

Карта Сбербанка для бизнеса оформляется в несколько кликов, с заполнением важной информации о выпуске и последующем использовании пластика:

- Число выпускаемых карточек.

- Информация о лицах, получающих доступ к средствам на карточном счету.

- Выбор счета, с которым будет связан пластик.

- Выбор платежной системы из наиболее востребованных по всему миру – Виза или Мастеркард.

- Далее уполномоченный пользователь устанавливает лимиты по карточкам (по каждой карте – индивидуально).

- Готовые карточки получают в отделении банка (уведомление о возможности забрать пластик получают по электронной почте).

Местом выдачи является то отделение, где был подписан договор о РКО.

Как снимать наличные с бизнес карты Сбербанка

Никаких особых различий в процедуре обналичивания корпоративной карточки не имеется. Для получения наличных нужен банкомат Сбербанка или сторонней финансовой организации.

Основным отличием от стандартной пластиковой карточки является наличие двухуровневых ограничений.

Лимиты на снятие наличных с карты Сбербанк Бизнес

- Лимиты, установленные эмитентом по данному типу пластика, не более 170 тысяч рублей за сутки, или не более 5 млн рублей ежемесячно.

- Ограничение списаний по конкретному держателю карты индивидуально (точные границы определяет пользователь системы Бизнес Онлайн, руководитель организации).

Комиссия за снятие наличных с карты Сбербанк бизнес

Вторым отличием является взимание комиссии при выдаче налички:

- через банкомат эмитента (сбербанка) – 1,4% от суммы;

- в стороннем банке – 3,0%.

Необходимо закладывать в расходы по карте процент за обналичивание, при установлении лимита в индивидуальном порядке.

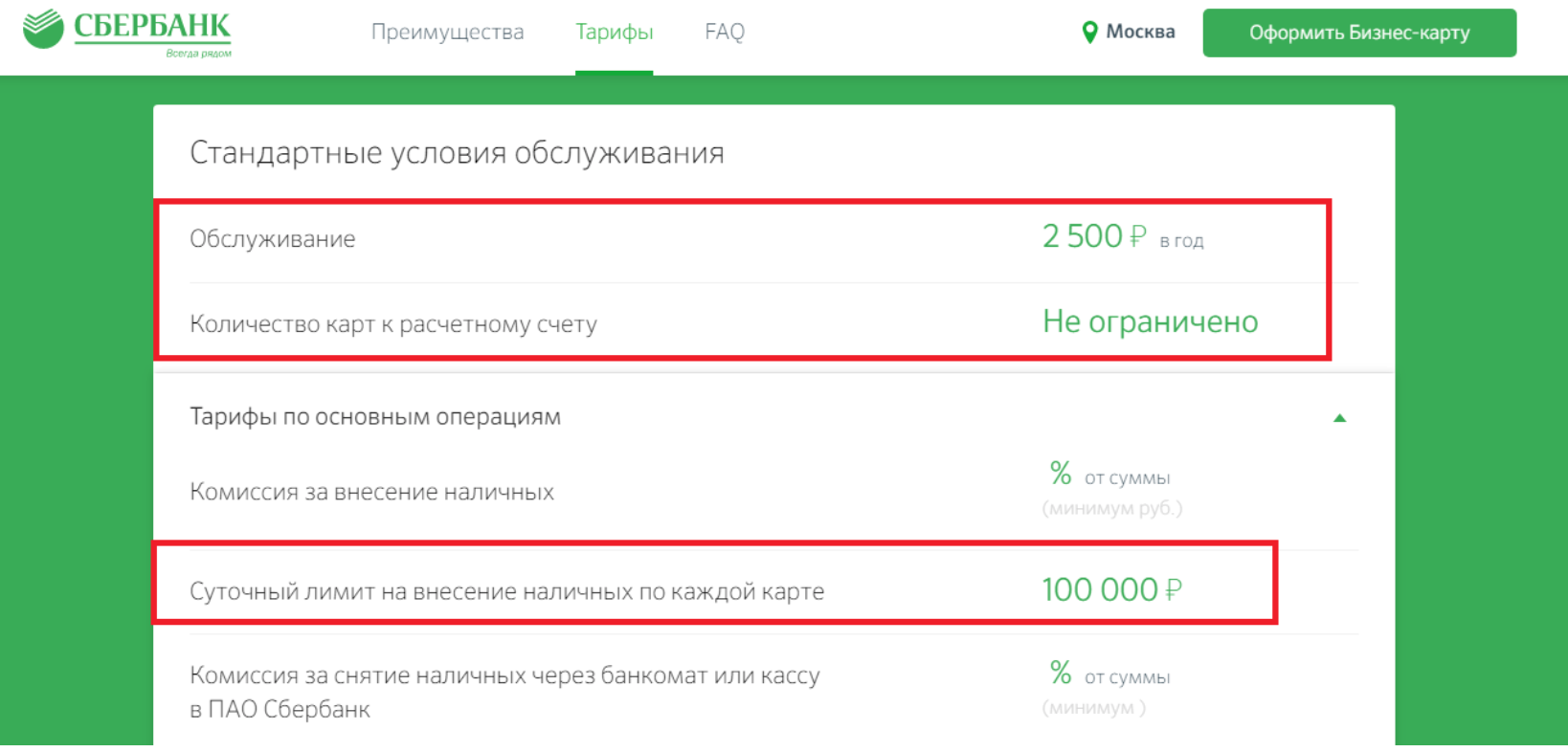

Стоимость обслуживания карт

Карты для бизнес-процессов выпускаются и действуют бесплатно, в течение 1 года использования тарифа «Легкий старт». В остальных случаях, работа с карточкой влечет за собой расходы на обслуживание – по 2,5 тысячи по каждому из тарифов.

Руководителю организации нужно помнить, что любая операция, выполняемая юрлицом, требует оплаты – либо в рамках оплаченного пакета, либо по видам исполняемых распоряжений:

- зачисление средств на карточный счет — 0,3% от величины суммы;

- обналичивание 1,4-3,0% (в зависимости от принадлежности выбранного банкомата).

- Оповещение обо всех операциях по карточке – 60 рублей ежемесячно.

Эмиссия корпоративного пластика – оптимальное решение для ИП и представителей малого бизнеса, когда важно правильно организовать финансовый процесс с минимальными расходами и высокой эффективностью.

Источник: sberbank-biznes-onlayn.ru

Как выгодно снять наличные со счёта ИП

Цель предпринимательской деятельности – получение прибыли, и прекрасно, когда эта прибыль действительно получена. Казалось бы, самое сложное позади, осталось только получить в банке честно заработанное и наслаждаться жизнью. Но на практике снятие наличных со счёта ИП – это услуга, за которую взимают немалую комиссию, поэтому этот критерий надо обязательно учитывать при выборе банка.

Вопрос: «Как снять деньги с расчётного счёта?» — актуален больше для индивидуальных предпринимателей, чем для учредителей ООО. Для них единственный легальный способ получить прибыль от бизнеса – это дивиденды.

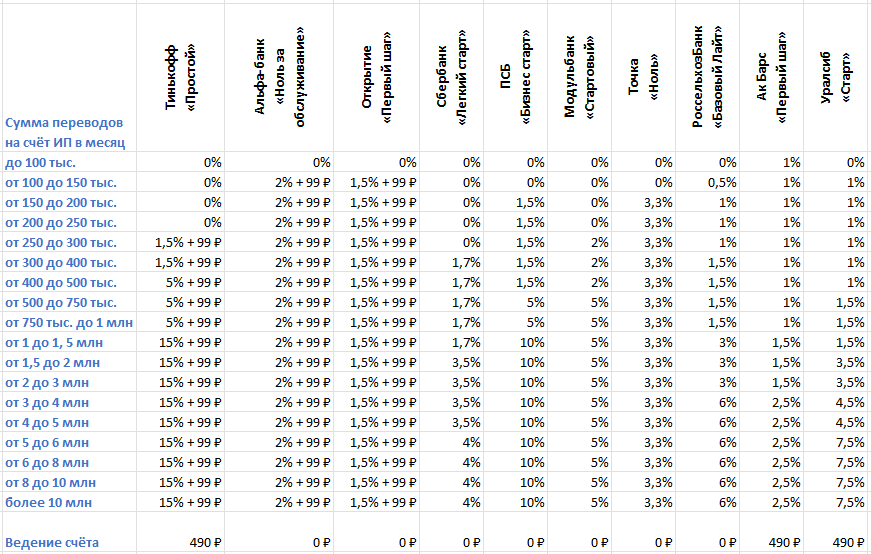

Чтобы помочь нашим пользователям решить, в каком банке открыть расчётный счёт, мы провели анализ размера комиссии за перевод средств ИП с расчётного счёта на личный счёт в том же банке. С личного счёта средства обычно снять проще, а комиссии за это действие нет. В выборке участвуют десять известных и популярных у малого бизнеса банков (картинки ниже кликабельны).

В таблице представлены самые недорогие тарифные планы для начинающих предпринимателей на 15 сентября 2022 года. Учитывая частоту, с которой банки обновляют свои тарифы на разных планах, рекомендуем за актуальной информацией обращаться на сайт выбранного кредитного учреждения.

В таблице приведены тарифы за перевод на карту физлица (самого ИП), открытую в том же банке. Кроме того, для принятия решения при выборе банка, в нижней строке указана стоимость ведения расчётного счёта.

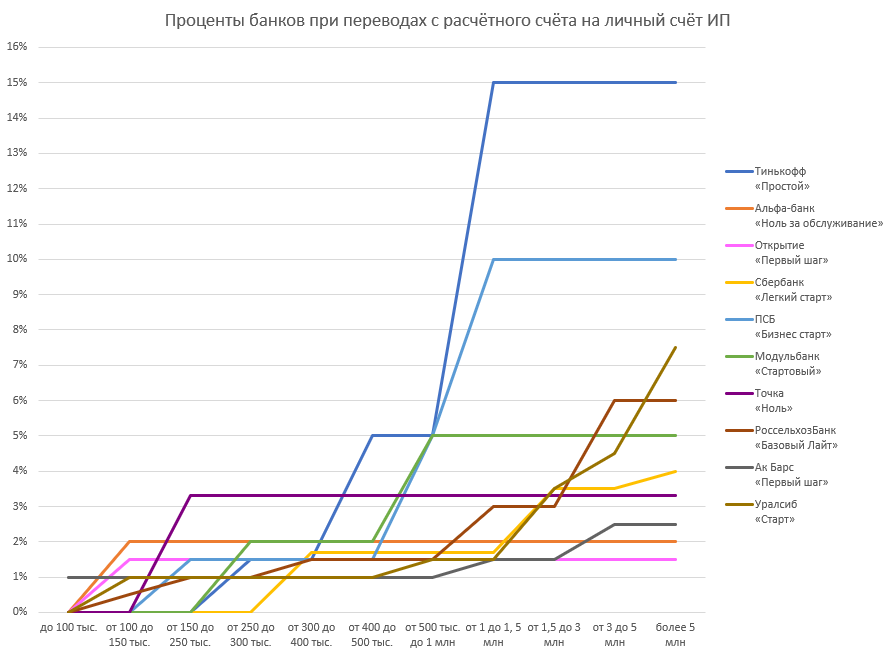

Как видно, за перевод со счёта ИП до 100 тысяч рублей в месяц почти все банки не взимает комиссию. Следующий порог лояльности при получении наличных с расчётного счёта ИП – это сумма до 500 тысяч рублей в месяц. Здесь невысокая комиссия за вывод средств есть только у части банков.

Чемпионами по росту комиссий оказались банки Тинькофф и ПСБ — за снятие суммы более 1 млн рублей в этих банках придётся заплатить 15% и 10% соответственно. Вот как это выглядит на графике.

Откуда такие цифры? И показывает ли наш график рейтинг жадности банков? Нет, потому что тот же Тинькофф при переводе денег на карту в сумме до 250 тысяч рублей в месяц вообще не взимает комиссию.

На самом деле, такие тарифы имеют запретительный характер, чтобы выводить средства с расчётного счёта ИП свыше определённой суммы было невыгодно. Банки просто опасаются регулятора в лице ЦБ, который уже доказал, что недрогнувшей рукой может вычеркнуть из списка действующих кредитное учреждение даже из ТОП-20. Чтобы остаться на финансовом рынке, банки старательно выполняют Методические рекомендации ЦБ, причём, стараются так сильно, что теперь самому регулятору приходится их останавливать.

Напомним, что карта, на которую выводятся средства ИП, обязательно должна быть оформлена на самого предпринимателя, потому что если это будет другое физическое лицо, могут возникнуть проблемы с налоговиками.

Причина в том, что если деньги со счёта ИП будут переводиться на карту не ему лично, то ИФНС тут же увидит здесь гражданско-правовые или трудовые отношения с получателем денег. Ну а дальше — обяжет удерживать с получателя НДФЛ и платить за него страховые взносы.

Но здесь тоже есть определённый нюанс. Один знакомый предприниматель поделился следующей историей.

«Открыл в банке N расчётный счёт для ИП, к нему оформил карту физического лица этого же банка. Цель понятна – чтобы не платить комиссию за снятие наличных со счёта, а снимать деньги уже с карты. Занимаюсь услугами, для которых нужны только голова и компьютер, поэтому бизнес-расходов, кроме налогов и взносов, нет. Звонят из банка: «Вы у нас в группе риска по обналичиванию».

Почему, я же не снимаю деньги наличными со счёта, а просто перевожу деньги на карту. Это безналичный платёж от ИП на личные нужды. Отвечают: «Ну так вы же потом с этой карты будете наличные снимать, значит, это обналичивание».

Такой ответ служащего – это не порок логического мышления. Разница между получением наличных денег в кассе и переводом на карту банкам хорошо известна.

Просто это прямое толкование одной из Методических рекомендаций ЦБ (от 21 июля 2017 г. № 19-МР), где предписано «…на периодической основе проводить анализ и определять размер максимальной суммы наличных денежных средств, которая может выдаваться в течение одного операционного дня с использованием корпоративных карт клиента – юридического лица, индивидуального предпринимателя…». В результате, банк N приравнял две разных операции к одной, но так считают далеко не все кредитные учреждения.

И в качестве итога – где бы вы ни решили открыть расчётный счёт для ИП, учитывайте, что все банки, по указанию ЦБ, будут считать подозрительными операции с наличными, имеющие два и более из этих признаков:

- снятие наличности осуществляется часто, почти ежедневно, или в течение трех-пяти дней со дня поступления;

- сумма снятия не превышает 600 тысяч рублей;

- наличные снимаются в конце операционного дня с последующим снятием в начале следующего операционного дня;

- у клиента банка есть несколько корпоративных карт, через которые проходят операции по снятию наличных средств;

- доля снятых наличных денег в неделю превышает 30% от оборота по счёту.

Источник: www.regberry.ru

Порядок снятия средств с расчетного счета ИП в Сбербанке

Действующее законодательство накладывает некоторые ограничения в отношении возможности обналичивания средств индивидуальных предпринимателей, которые хранятся на расчетном счете в банке. По этой причине при регистрации в качестве индивидуального предпринимателя для начала собственной бизнес-деятельности нужно понимать, что для того, чтоб снять денежные средства с расчетного счета ИП в Сбербанке. необходимо соблюсти ряд условий, предписанных законодательной базой РФ.

Также нужно помнить, что при превышении определенного лимита, установленного банком, при снятии наличных с расчетного счета предпринимателю придется оплатить повышенную комиссию, что может сделать подобную операцию невыгодной. При этом существует несколько способов получения наличных средств с расчетного счета предпринимателя, оформленного в Сбербанке. Поэтому нужно разобраться в этом вопросе подробней, чтобы узнать, как платить минимальную комиссию, а также как избежать вероятности возникновения определенных сложностей на любом из этапов проведения такой трансакции.

Способы снять деньги с расчетного счета ИП в Сбербанке

Из-за коммерческой деятельности нередко возникают ситуации, которые вынуждают его искать способы снятия наличных средств с его банковского расчетного счета.

На сегодняшний день существует четыре основных законных метода вывода денег, принадлежащих ИП, с его банковского счета:

- в отделении банка через кассу;

- с помощью чековой книжки;

- с помощью ввода на корпоративную банковскую карточку;

- при осуществлении денежного перевода на счет физического лица или его банковскую карту.

Каждый из этих способов имеет ряд преимуществ и недостатков, поэтому нужно познакомиться с ними отдельно поближе. Это позволит понять, какой метод обналички средств является самым удобным и выгодным для российских бизнесменов.

Через кассу банка

Перед тем как снять деньги через кассу отделения Сбербанка, необходимо оформить предварительную заявку. Это связано с тем, что в случае снятия крупной денежной суммы в банковской кассе может не оказаться необходимого объема средств.

Далее банковская организация должна выдать предпринимателю РКО с его расчетного счета. Индивидуальный предприниматель обязан произвести оприходование полученных средств через свою кассу, а после произвести их выдачу для использования по собственным нуждам.

ЧИТАТЬ Порядок снятия денег в ситуации, если потерял карту Сбербанка

Через чековую книжку

Использование чековой книжки для этих целей является на сегодняшний день достаточно устарелым способом, который с каждым днем все реже применяется на практике. Это связано с существованием более продвинутых и удобных методов.

Процесс обналичивания денег может занять до трех банковских дней, что очень невыгодно и неудобно в том случае, если бизнесмен срочно нуждается в деньгах. Кроме того, если снимать таким методом деньги, то на них будет начислен НДС, который будет автоматически списан со счета физического лица. В этом случае финансовая структура обязана выдать держателю счета сопроводительную документацию, подтверждающую проведение подобной финансовой операции.

Через корпоративную карту

При необходимости ИП может открыть специальную корпоративную карточку Сбербанка. Подобная карта может быть привязана к счету, принадлежащему ИП.

С помощью такого банковского продукта бизнесмен сможет воспользоваться банкомат в любое время для получения наличных, что является очень удобным решением. Поэтому большинство предпринимателей предпочитает использовать этот способ для получения налички.

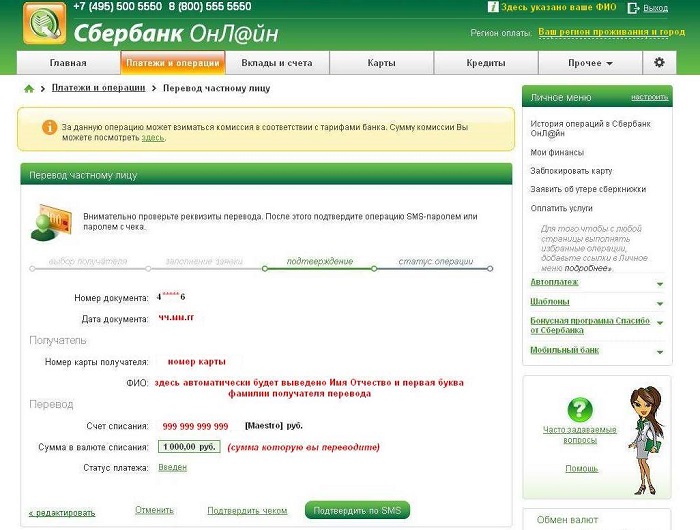

Перевод на счет или карту физического лица

При использовании этого метода осуществляется банковский перевод с расчетного счета, принадлежащего индивидуальному предпринимателю, на счет другого физического лица. Подобным банковским счетом может быть другой счет, принадлежащий ИП, или же банковский счет, который принадлежит его родственникам или знакомым.

Снять деньги можно также при использовании привязанной карточки через сеть банкоматов Сбербанка. В этом случае есть один серьезный нюанс, и его необходимо учитывать. При переводе денег другому лицу, не являющемуся ИП, налоговые органы могут расценить такую транзакцию в качестве дохода получателя денежных средств. При использовании этого метода получатель будет вынужден оплатить, помимо комиссии, НДФЛ размером в 13 процентов.

Самым выгодным вариантом снятия наличных средств ИП со своего расчетного счета является использование личной пластиковой банковской карты. Для этого необходимо оформить открытие текущего счета физического лица в Сбербанке. С помощью системы интернет-банкинга бизнесмен сможет осуществить перевод средств для их последующей обналички через банкомат. При этом нужно помнить, что после осуществления банковского перевода деньги будут доступны для снятия в течение суток, но никак не сразу.

ЧИТАТЬ Способы узнать логин от Сбербанк Онлайн с помощью телефона

Можно ли снять на личные цели ИП

Деньги, которые были получены бизнесменом в рамках осуществления им коммерческой деятельности в роли ИП, могут быть использованы в личных интересах без каких-либо ограничений и применения дополнительных бюджетных сборов и налогов. В этом и заключается принципиальное отличие между предпринимателем и учредителем юридического лица. Настоящий собственник юридического лица может получить доход от бизнеса только в формате дивидендов при одновременной необходимости уплаты дополнительного налога по 13-процентно ставке. В этом случае получить наличные можно с помощью одного из ранее описанных способов.

Таким образом, бизнесмена действующее законодательство никак не ограничивает в возможности свободного распоряжения заработанными средствами, что и привлекает многих людей, и подталкивает их заняться ведением малого бизнеса. При этом это не означает, что ИП может халатно относиться к вопросу документального оформления подобных транзакций. Нужно помнить о том, что налоговые контролирующие органы могут выдвинуть претензии при обнаружении каких-то недочетов, что приведет к необходимости уплаты серьезных штрафов. Развитие событий подобным образом наверняка не устроит ни одного ИПэшника, поэтому этот аспект всегда важно контролировать и консультироваться с опытными специалистами.

Важно! При проведении операции по снятию денег с расчетного счета, принадлежащего ИП, чрезвычайно важно провести верное отражение этой транзакции в платежной документации. В назначении перевода нужно указать фразу, которая должна объяснять цель транзакции, например: «На собственные потребности». Это условие важно соблюдать для того, чтобы избежать необходимости уплаты дополнительного налога в виде НДФЛ. При несоблюдении этой рекомендации налоговые органы могут расценить эту транзакцию в качестве расходов, хотя личные траты ИП к расходам не могут относиться.

Нюансы снятия наличных с расчетного счета ООО

В отличие от ИП, ситуация со снятием наличных со счета ООО совершенно другая, и тут существует куда больше нюансов и законодательных ограничений.

ЧИТАТЬ Порядок пополнения вклада через Сбербанк Онлайн

Главной отличительной особенностью функционирования юридического лица в формате ООО является то, что его учредитель не имеет никакого права снимать деньги с такого счета организации для личного распоряжения. В отношении ИП таких ограничений нет, и об этом нужно помнить перед тем, как заниматься оформлением своего бизнеса, так как всегда нужно оценивать положительные и отрицательные стороны ООО и ИП.

При этом в некоторой степени оформление владельца юридического лица в качестве члена штата сотрудников предприятия может решить проблему с тем, как выводить деньги с банковского счета, принадлежащего ООО.

В случае осуществления подобной транзакции чрезвычайно важно верно указать в РКО по расчетному счету цель снятия денежных средств. Самым идеальным вариантом будет использование основания, касающиеся трат на хозяйственные нужды предприятия.

Также в некоторых случаях учредители могут указать в таких документах в качестве цели снятие на выплату заработной платы сотрудникам юридического лица. Банковская организация и Сбербанк, в частности, не имеет никаких юридических оснований для отказа в проведении такой финансовой операции. Поэтому банк будет вынужден незамедлительно выдать деньги по заявлению компетентного лица.

После получения денег в кассе банка они должны пройти процедуру оприходования через кассу ООО. Тут важно помнить об установленных в документах ООО лимитах на конец рабочего дня. При наличии излишка в кассе ООО обязуется сдать его обратно в банк.

Итоги

В целом эта процедура не должна вызвать особых сложностей. Основным моментом является соблюдение норм действующего законодательства, регулирующего деятельность ИП и ООО, а также их взаимодействие с финансовыми организациями.

Для исключения проблем с налоговыми органами необходимо поручить оформление сопроводительной документации опытным специалистам. Это поможет избежать необходимости уплаты серьезных штрафов или инициирования затяжных и дорогостоящих судебных процессов.

Источник: bankiinfo.com