У многих при внесении в бюджет госпошлины статус составителя документа на её уплату вызывает недоумение. Что необходимо указывать в этом реквизите платёжке? Об этом пойдет речь в нашей консультации. Тем более что в законодательстве прямого ответа на данный вопрос нет.

Где и как указывать в платёжке

Государственную пошлину оплачивают все – обычные физические лица, частные предприниматели, организации – в случае необходимо получения государственных/муниципальных услуг.

Таким образом, в платежном поручении на госпошлину статус составителя этого расчётного документа – обязательный для заполнения реквизит. Поскольку госпошлина зачисляется в бюджет.

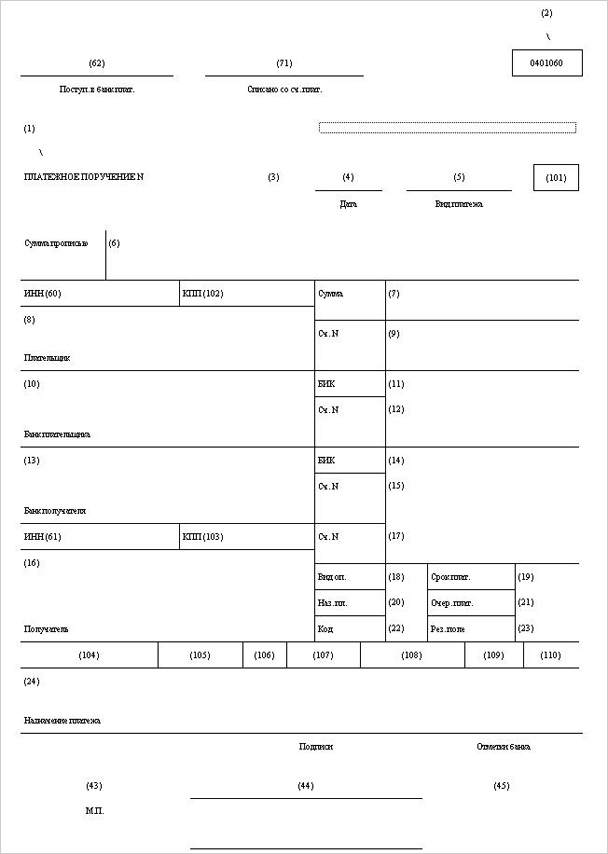

В 2019 году бланк поручения на уплату госпошлины утвержден постановлением Центробанка России № 383-П. Он полностью аналогичен форме платёжки на перечисление в бюджетную систему НДФЛ, а также остальных налогов, сборов, страховых взносов во внебюджетные фонды и т. д.

В случае перечисления госпошлины статус составителя в платежном поручении 2019 года проставляют в поле 101. Это самый правый верхний угол бланка.

Код дохода в платежном поручении

Имейте в виду, что статус составителя при оплате госпошлины всегда представляет собой двузначный числовой код.

Что указывать

Необходимый статус составителя при уплате госпошлины в 2019 году и в дальнейшем проставляют согласно Приложению № 5 к приказу Минфина № 107н 2013 года.

Обращаем ваше внимание, что с конца апреля 2017 года этот нормативный документ действует в новой редакции. Изменения внёс приказ Минфина № 58н от 05.04.2017. Он действует с 25 апреля 2017 года и частично с 02 октября 2017 года.

Проблема в том, что в упомянутом Приложению № 5 к приказу Минфина № 107н ни слова не сказано про соответствующий код (значение) поля 101 в отношении государственной пошлины. Чтобы решить этот вопрос, нужно обратиться к налоговому законодательству.

Согласно пункту 1 статьи 333.16 Налогового кодекса РФ, государственная пошлина юридически приравнена к сборам при обращении за юридически значимыми действиями:

- в госструктуры;

- к местным властям;

- в иные органы и/или к отдельным полномочным специалистам.

Далее в таблице исходя из буквы закона мы расписали, какой статус составителя в платежном поручении по госпошлине надо ставить.

Вот несколько примеров госпошлины, которую администрирует ФНС России:

- за регистрацию/ликвидацию фирмы или ИП;

- изменения в устав;

- повторная выдача свидетельства о постановке на налоговый учет и др.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: nalog-plati.ru

Как заполнить поля платежного поручения

Для того, чтобы банк перевел деньги с расчетного счета, ему нужно письменное распоряжение от владельца этого счета. И не просто распоряжение о переводе в свободной форме, а документ ー платежное поручение.

Платежное поручение должно быть заполнено на бланке с учетом всех правил, которые установлены нормативными документами. Иначе, платеж не состоится. И это не каприз банковских работников, а требование законодательства. А именно пунктов 4, 5 ст. 8 Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платежной системе».

Из статьи вы узнаете о том, как заполнить поля платежного поручения: для оплаты товаров (работ, услуг), для уплаты налогов (акцизов, сборов), штрафов и пени.

1. Бланк и структура платежного поручения

2. Как заполнить поля платежного поручения, общие для всех платежей

3. Образец платежного поручения при оплате по договору

4. Как заполнить поля налогового платежного поручения

5. Поле 101 «Статус плательщика»

6. Поле 104 «КБК (код бюджетной классификации)»

7. Поле 105 «ОКТМО»

8. Поле 106 «Основание платежа»

9. Поле 107 «Налоговый период»

10. Поле 108 «Номер основания платежа»

11. Поле 109 «Дата основания платежа»

12. Поле 22 «Код»

13. Поле 24 «Назначение платежа»

14. Формирование платежных поручений в 1С: Бухгалтерия 8 ред. 3.0

1. Бланк и структура платежного поручения

Основные нормативные документы, которые устанавливают правила заполнения платежного поручения

- Положение Банка России от 19.06.2012 N 383-П

- Положение ЦБ РФ «О платежной системе Банка России» от 29.06.2012 № 384-П

- Приказ Минфина России от 12.11.2013 N 107н

Бланк платежного поручения определен Положением № 383-П (приложение № 2). Именно его, и только его, нужно использовать для заполнения и последующей передачи в банк.

В бланк нельзя вносить изменения, добавлять и убирать поля. В приложении 3 Положения № 383-П все поля пронумерованы для удобства понимания требований заполнения документа. Это структура платежного поручения.

С точки зрения использования реквизитов платежного поручения, все платежи можно разделить на две группы:

- платежи за купленные товары, материалы, работы, услуги. В этом случае при оформлении платежного поручения используются поля 1 一 44, 60, 61, 102, 103.

- уплата налогов, сборов, акцизов и других платежей в бюджет. В этом случае, кроме полей, которые перечислены в пункте 1) нужно заполнить поля 101-109.

2. Как заполнить поля платежного поручения, общие для всех платежей

В таблице приведены основные требования нормативных актов к оформлению полей документа, которые должны быть заполнены и при оплате контрагентам, и при уплате налогов, сборов и акцизов в бюджет.

После таблицы расположен образец платежного поручения при оплате по договору.

- рубли — сумма платежа прописью, слово «рубли» в нужном падеже без сокращения

- копейки — цифрами, слово «копейки» в нужном падеже без сокращения, если сумма без копеек, то заполняются только рубли

Сто двадцать пять рублей 50 копеек

- рубли и копейки отделяются знаком «-»

- если копеек нет, то после суммы в рублях ставится знак «=»

ИП: ФИО (ИП)//адрес местожительства (регистрации, пребывания)//

Субботин Павел Петрович (ИП) //Россия, г.Нижний Новгород, ул. Ленина д.25//

10 цифр для юридического лица

9 цифр только для юр.лиц

- название

- местонахождение (город или населенный пункт)

- название

- местонахождение (город или населенный пункт)

Физические лица: ФИО

Сергеева Анна Петровна

Сергеева Анна Петровна, (ИП)

10 цифр для юридического лица

9 цифр только для юр.лиц

Заполняется в тех случаях, когда:

- предоставил покупатель

- деньги перечисляются в бюджет (подробнее в следующей части статьи)

- производится оплата работ (услуг) бюджетных или автономных организаций

- оплата (или предоплата)

- наименование товара (работ, услуг)

- номер, дата договора

- документ, на основании которого производится оплата (например, счет-фактура, акт выполненных работ, счет на оплату)

- сумма НДС (или пометка «без НДС»)

3. Образец платежного поручения при оплате по договору

С учетом описанного выше платежное поручение при расчетах по договору выглядит следующим образом:

4. Как заполнить поля налогового платежного поручения

При заполнении таких платежек важно помнить, что в реквизитах получателя указываются данные ИФНС, в которую производится платеж.

Если вы не знаете реквизиты налоговой или сомневаетесь в их правильности, то, лучше всего, обратиться в «свою» ИФНС и попросить предоставить всю информацию. На основании пп.6 п.1 ст.32 НК РФ, налоговая инспекция не может отказать в предоставлении реквизитов платежа.

Про заполнение полей 1-44, 60, 61 было написано выше. Поэтому остановимся на основных полях налогового платежного поручения: 101-109.

5. Поле 101 «Статус плательщика»

Статус плательщика зашифрован двумя цифрами от 01 до 26. Он отвечает на вопросы:

- кто платит?

- что платит?

- за кого платит?

Где брать подробную информацию для заполнения этого поля? В приложении 5 к Приказу № 107н.

В таблице приведены наиболее распространенные ситуации по перечислению в бюджет.

| Операция | Что заполнять в реквизите 101 |

| Юридические лица | |

| Оплата налогов | 01 |

| Перечисление НДФЛ за сотрудников, НДС за другую организацию | 02 |

| Перечисление в бюджет сумм задолженностей по налогам за работника по исполнительному листу | 19 |

| Индивидуальные предприниматели | |

| Оплата налогов и сборов за себя | 09 |

| Уплата НДФЛ за сотрудников | 02 |

| Лица, которые занимаются частной практикой | |

| Нотариус (налоги и сборы) | 10 |

| Адвокат (налоги и сборы) | 11 |

| Глава крестьянского или фермерского хозяйства (налоги и сборы) | 12 |

Другие коды поля 101 носят более частный характер.

Много вопросов по заполнению платежного поручения на оплату страховых взносов появилось после передачи с 01 января 2017 года контроля за взносами в ФНС.

ИП при перечислении взносов за себя должны, как и раньше, использовать код 09.

6. Поле 104 «КБК (код бюджетной классификации)»

Код состоит из 20 цифр. С помощью этих цифр зашифрована «полочка» для доходов в бюджетах разных уровней.

КБК прописаны в приложении 1 к Приказу Минфина России от 01.07.2013 № 65н «Об утверждении указаний о порядке применения бюджетной классификации Российской Федерации», последние изменения в этот Приказ были внесены 21.10.2016 Приказом Минфина России № 180н.

Все коды по налогам (сборам, акцизам и другим обязательным платежам), недоимкам, штрафам и пеням начинаются на 182.

КБК зависит от таких факторов, как:

- что за налог (акциз, сбор)

- платиться сам налог или недоимка, штрафы, пени

- бюджет, в который платиться налог

У каждого налога (сбора, акциза) КБК будут разные, причем для перечисления самого налога (сбора, акциза), а также недоимок, штрафов и пени по нему. В каждом случае нужно оформлять отдельные платежные поручения.

Примеры КБК

| Налог | КБК |

| Налог на прибыль в федеральный бюджет | 182 1 01 01011 01 0000 110 |

| Налог на прибыль в региональный бюджет | 182 1 01 01012 02 0000 110 |

| Штраф по налогу на прибыль в федеральный бюджет | 182 1 01 01011 01 3000 110 |

| Пени по налогу на прибыль в федеральный бюджет | 182 1 01 01011 01 2100 110 |

| НДФЛ (ИП, нотариусы и адвокаты с частной практикой) | 182 1 01 02020 01 0000 110 |

| НДФЛ, удержанный с работников | 182 1 01 02010 01 0000 110 |

| НДС | 182 1 03 01000 01 0000 110 |

| Налог на имущество организаций | 182 1 09 04010 02 0000 110 |

7. Поле 105 «ОКТМО»

Код состоит из 8 или 11 цифр. Обозначает код муниципального образования по «Общероссийскому классификатору территорий муниципальных образований», в котором собираются средства от уплаты налогов.

Коды ОКТМО в налоговой декларации и платежном поручении должны совпадать.

8. Поле 106 «Основание платежа»

В этом поле нужно проставить 2 прописные буквы. которые обозначают основание платежа. Пунктом 7 приложения № 2 Приказа № 107н предусмотрено всего 14 причин.

В таблице перечислены наиболее стандартные ситуации:

| Причина налогового платежа | Что ставить в поле 106 |

| Платежи текущего года | ТП |

| Погашение задолженности по налогам, сборам, платежам без требования налоговой: платежи за прошлые расчетные и отчетные периоды | ЗД |

| Платеж в рамках погашения задолженности по требованию налоговой | ТР |

| Платеж по погашению задолженности по акту проверки | АП |

| Платеж по погашению задолженности по исполнительному документу | АР |

Если поле 106 не будет заполнено или в нем будет стоять «0», то у налоговых органов есть все основания для того, чтобы самостоятельно идентифицировать такой платеж.

Например, вы хотите погасить задолженность по налогу за прошлые периоды, не дожидаясь налоговой проверки. Если в поле «Значение основания платежа» не будет проставлено «ЗД», то налоговые органы могут принять это как платеж текущего года.

9. Поле 107 «Налоговый период»

Значение налогового периода закодировано десятью знаками, в том числе двумя разделителями – точками.

Этот реквизит платежного поручения показывает периодичность оплаты. Заполнять его нужно, как описано в таблице ниже.

| Ежемесячные платежи | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| М | С | . | номер месяца (01 – 12) | . | год (4 знака) | ||||

| Квартальные платежи | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| К | В | . | номер квартала (01 – 04) | . | год (4 знака) | ||||

| Полугодовые платежи | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| П | Л | . | номер полугодия (01 – 02) | . | год (4 знака) | ||||

| Годовые платежи | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Г | Д | . | 0 | 0 | . | год (4 знака) | |||

Конкретная дата в привычном формате «ДД.ММ.ГГГГ» в поле 107 проставляется в таких случаях, как:

- законодательством установлена дата уплаты налога

- погашение задолженности по требованию налоговой

- погашение рассроченной, отсроченной, реконструируемой, приостановленной к взысканию задолженности

- погашение задолженности

- погашение инвестиционного налогового кредита

- погашение задолженности в ходе проведения процедур, связанных с банкротством

В тех случаях, когда оплата проводится для погашения задолженности по акту проверки или исполнительному документу, в поле 107 нужно поставить «0».

10. Поле 108 «Номер основания платежа»

Само основание платежа зашифровано в поле 106. А в поле 108 нужно поставить номер этого документа, например, акта проверки, требования налоговой инспекции, исполнительного листа. При этом знак «№» писать не надо.

В поле 108 ставится «0», когда платежное поручение заполняется для оплаты налогов текущего года или добровольного погашения задолженности за предыдущие периоды (поле 106 заполнено как «ТП» и «ЗД», соответственно).

11. Поле 109 «Дата основания платежа»

У основания платежа из поля 106, кроме номера, который должен быть прописан в поле 108, есть еще дата составления. Именно эту дату нужно проставить в поле 109 в формате ДД.ММ.ГГГГ. Дата основания платежа для налоговой декларации – дата подписания декларации (расчета) налогоплательщиком.

И только в том случае, когда платежное поручение заполняется для погашения задолженности за предыдущие периоды, в поле 109 ставится «0».

12. Поле 22 «Код»

При заполнении этого поля в платежном поручении для перечислений в бюджет возможны два варианта:

- Платежное требование оформляется для добровольного погашения задолженности за предыдущие периоды или уплаты текущих налогов, сборов, страховых взносов, тогда в поле «Код» нужно ставить «0»

- При уплате недоимки, штрафов, пени по требованию налоговых органов, в поле «Код» нужно проставить уникальный идентификатор начисления (УИН), который должен быть указан в требовании.

УИН состоит из 20 или 25 цифр. В платежном поручении УИН может быть заполнен двумя или более строками.

13. Поле 24 «Назначение платежа»

Информация, которую нужно указывать в реквизите 24 зависит от ситуации. Основные из них приведены в таблице.

- название налога (сбора, акциза)

- период

- название налога (сбора, акциза)

- период

- уплата недоимки

- название налога (сбора, акциза)

- реквизиты требования

- штраф

- название налога (сбора, акциза)

- реквизиты требования

- штраф

- название налога (сбора, акциза)

- реквизиты требования

14. Формирование платежных поручений в 1С: Бухгалтерия 8 ред. 3.0

В видео-инструкции даны рекомендации по заполнению платежных поручений в программе 1С: Бухгалтерия версии 8 ред. 3.

Заполнение платежного поручения, с первого взгляда, может показаться очень сложным. Но это только первое впечатление.

Самое главное, чтобы у вас были все необходимые данные для заполнения полей. Если чего-то не хватает, то лучше спросить: у контрагента, в обслуживающем банке, налоговой инспекции.

Все вопросы о том, как заполнить поля платежного поручения задавайте в комментариях к этой статье.

А у нас к вам тоже есть вопросы:

- были ли у вас случаи, когда банк не принял платежное поручение к исполнению? По какой причине и что вы делали в такой ситуации?

- попадал ли ваш платеж в ИФНС в нераспределенные по причине неправильного заполненного платежного поручения? К каким последствиям это привело?

Напишите об этом в комментариях.

Как заполнить поля платежного поручения

- ← Размер резерва по сомнительным долгам

- Как определяется налоговая база для исчисления НДС →

Источник: azbuha.ru

Новые правила заполнения платёжных поручений: что меняется для компаний и ИП

Изменения процедуры заполнения платёжных поручений были утверждены приказом Минфина от 14 сентября 2020 года № 199н.

Так, с 1 октября 2021 года для ИП, нотариусов, адвокатов и глав крестьянских хозяйств вводятся новые правила заполнения поля 101 «Статус составителя поручения». Сейчас в данном поле указывают одно из следующих значений – 09 (ИП), 10 (нотариус, занимающийся частной практикой), 11 (адвокат, учредивший адвокатский кабинет), 12 (глава крестьянского (фермерского) хозяйства) или 13.

По новым правилам первые четыре статуса упраздняются, и в поле 101 указанные плательщики должны будут указывать только статус 13: налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами) − физическое лицо.

В то же самое время, как пояснили в ФНС , для случаев формирования платёжек на уплату НДФЛ за сотрудников или НДС налоговыми агентами с кодом «02» (в частности, при аренде государственного или муниципального имущества) правила указания статуса в поле 101 не изменились.

Основание платежа и номер документа

С 1 октября 2021 года при погашении задолженности по истекшим налоговым и расчётным/отчётным периодам меняются правила заполнения в платежках поля «106», которое служит для указания основания платежа (добровольное погашение долга, погашение долга по требованию налоговиков и т.д.).

Вместо нескольких действующих в настоящее время буквенных значений данного реквизита вводится единое значение «ЗД» − погашение задолженности, по истекшим налоговым, расчётным (отчётным) периодам, в том числе добровольное.

При этом за характеристику платежа (добровольно или принудительно) будет отвечать уже реквизит платежки 108 «Номер документа». В этом поле по новым правилам должен указываться не только номер документа, который является основанием платежа, но и коды документов-оснований, которые указываются перед их номером.

В числе этих кодов:

- ТР − требование налогового органа об уплате налога (сбора, страховых взносов);

- ПР − решение о приостановлении взыскания;

- АП − решение о привлечении к ответственности за совершение налогового правонарушения или об отказе в привлечении к ответственности за совершение налогового правонарушения;

- АР – исполнительный документ.

С учётом этих изменений поле «108» платёжки, составляемой в целях погашения задолженности по истекшим налоговым (поле «106» имеет значение «ЗД»), будет иметь следующий вид:

- ТР0000000000000 − номер требования налогового органа об уплате налога (сбора, страховых взносов);

- ПР0000000000000 − номер решения о приостановлении взыскания;

- АП0000000000000 − номер решения о привлечении к ответственности за совершение налогового правонарушения;

- АР0000000000000 − номер исполнительного документа (исполнительного производства).

В свою очередь в поле «109» такой платёжки (по истекшим налоговым периодам) необходимо будет указывать дату совершения документа, на основании которого производится соответствующий платеж (требования налогового органа об уплате налога, решения о приостановлении взыскания и т.д.).

Составление платёжек при удержаниях из зарплаты

Наряду со всеми вышеуказанными изменениями правила оформления платёжек были скорректированы и для организаций/ИП, выступающих в качестве работодателей. Эти корректировки обусловлены изменением самого порядка перевода денежных средств, удержанных из зарплат сотрудников (федеральный закон от 30.12.2020 № 495-ФЗ). Изменения вступят в силу с 27 сентября 2021 года.

Как и прежде, удержание денежных средств из заработной платы и иных доходов должника будет производиться работодателем со дня получения исполнительного документа от взыскателя или копии исполнительного документа от судебного пристава-исполнителя.

Удержанные из зарплаты суммы будут перечисляться не самим взыскателям, а на депозитный счёт службы судебных приставов (исключение составляют случаи, оговоренные в ст. 9 федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» — взыскание денежных средств, не превышающих в сумме 100 000 рублей). Перечислять удержанные суммы на счёт приставов необходимо в 3-дневный срок со дня выплаты зарплаты.

Соответственно, в платёжке в поле «16» указывается сокращённое название отделения ФССП РФ, а также его лицевой счёт.

Кроме того, в платёжках на зарплату при удержаниях с сотрудников по исполнительным документам работодатели обязаны указывать сумму, взысканную по исполнительному документу. Данная сумма подлежит отражению в реквизите «Назначение платежа». Этот реквизит рекомендуется оформлять следующим образом (информационное письмо Центробанка от 27.02.2020 № ИН-05-45/10):

- //взысканная сумма// сумма цифрами//

При указании суммы цифрами рубли отделяются от копеек знаком, а если взысканная сумма выражена в целых рублях, то после знака тире указывается значение «00».

Источник: Buh.ru .

Чтобы не пропустить интересную и полезную для вас статью о малом бизнесе, подпишитесь на наш Telegram-канал , страницу в Facebook и канал на «Яндекс.Дзен» .

biz360

Источник: biz360.ru