Все карточки

8 апреля 2022

Бесплатное обслуживание и льготные кредиты – меры поддержки для малого и среднего бизнеса от Сбера

Расскажем о том, как можно сэкономить время и деньги, если обратиться за мерами поддержки в Сбер.

Льготные кредиты

Сбер принимает заявки субъектов малого и среднего предпринимательства по программе льготного кредитования Банка России. По условиям программы, льготный кредит предоставляется малым предприятиям по ставке до 15% годовых, и средним предприятиям — до 13,5% годовых на срок до 1 года (минимальный срок – 1 месяц). Суммы кредитов для малого бизнеса – от 0 до 300 млн рублей, для среднего – от 0 до 1 млрд рублей.

Программа действует до 30 декабря 2022 года. Получить льготный кредит по этой программе можно до 21 декабря 2022 года.

Кто может получить льготный кредит

Перечень отраслей по программе широкий, но есть исключения, которые зависят от ОКВЭД предприятия. Из программы исключены организации, занимающиеся подакцизными видами деятельности, жилищным строительством, производством и продажей нефтепродуктов, автотранспортных средств, добыча полезных ископаемых, а также компании финансовой сферы и предприятия, связанные с бизнесом, не имеющим статуса МСП. Подать заявку на льготное кредитование можно онлайн через приложение СберБизнес онлайн (18+) или в офисе банка по обслуживанию юридических лиц.

Сколько будут действовать льготные ставки

В первый год после заключения договора на оборотные цели пользоваться средствами клиенты могут по льготной ставке. В случае, если договор заключен на инвестиционный кредит, льготная ставка будет действовать в течение 3-х лет. После окончания льготного периода будут применяться стандартные условия в рамках заключенного кредитного договора.

Также возможно рефинансировать кредит, взятый в другом банке на цели облротного кредитования. Средства предоставляются строго с подтверждением целевого использования.

Подать заявку на участие в льготной программе клиент может без визита в банк, в мобильном приложении СберБизнес Онлайн, а также через горячую линию Сбера.

Кредитные каникулы для бизнеса

Кредитные каникулы позволяют на полгода отсрочить выплату по основному долгу и/или процентам. До конца 30 сентября 2022 г. субъектам малого и среднего предпринимательства из пострадавших отраслей доступна эта опция. Программа реструктуризации кредитов работает в рамках 106-ФЗ.

Также в Сбере существует собственная программа реструктуризации, с её условиями можно ознакомиться на сайте банка.

Эквайринг – за 1%

По решению Банка России, для компаний, которые продают социально значимые товары или предоставляют такие услуги с 18 апреля по 31 августа 2022 будет снижена эквайринговая комиссия – она составит 1%.

Эквайринговую комиссию снизят: торговым предприятиям, которые занимаются розничной продажей продуктов питания и еды, потребительских товаров и товаров повседневного спроса, топлива, медицинских изделий и лекарственных препаратов. Кроме того, в список Банка России вошли компании, оказывающие услуги в сфере связи, жилищно-коммунального хозяйства, медицины, образования, культуры, туризма, а также перевозки пассажиров.

Для своих клиентов Сбер снизит комиссию автоматически, после чего предприниматель получит соответствующее уведомление в СбербанкБизнес онлай и в личный кабинет интернет-эквайринга.

Расчетно-кассовое обслуживание — за 1 рубль

Сейчас каждый новый клиент Сбера малого и среднего бизнеса может воспользоваться пакетом услуг «Набирая обороты». Первые четыре месяца обслуживания по нему — за 1 рубль, при этом стандартная стоимость пакета — 1 290 рублей. В рамках пакета можно бесплатно совершать все необходимые для предпринимателей операции. В пакет услуг «Набирая обороты» входит:

- неограниченное количество внутрибанковских платежей и до 15 переводов в месяц на счета юридических лиц в другие банки.

- бесплатно — СМС-информирование об операциях по счету и списании средств, в том числе с использованием бизнес-карты.

- бесплатно предоставляется Бизнес-карта на пластиковом носителе.

- Переводы индивидуального предпринимателя средств на свой счет физлица до 300 тыс. рублей без комиссии.

Дополнительно, в рамках пакета услуг можно бесплатно использовать нефинансовые сервисы, такие как «Бухгалтерия для ИП», «Электронный документооборот», «Юрист для бизнеса» и «Работа.ру».

Возможность льготного подключения пакета услуг доступна до 30 апреля 2022 года.

Электронные подписи — для всех

В марте Сбер начал выдачу сертификатов электронной подписи от лица ФНС на всей территории России. Сервисом могут воспользоваться как индивидуальные предприниматели, так и юридические лица. Для этого даже не обязательно быть клиентом Сбера. Такая подпись подойдёт для любых сервисов и порталов, где необходимо использование квалифицированной электронной подписи ФНС

Для выпуска УКЭП потребуются: паспорт, СНИЛС, ИНН организации и сертифицированный цифровой носитель (USB-токен), предназначенный для записи ключей электронной подписи.

21 марта Сбер запустил еще одну акцию для неклиентов. При открытии счета и выпуске УКЭП банк предоставляет один USB-токен бесплатно. Экономия на приобретении токена составит 1 700 рублей. И, кроме того, это — возможность совершить все необходимые операции в режиме «одного окна».

А действующие клиенты Сбера и вовсе могут просто заполнить заявку онлайн в СберБизнесе. Получить подпись можно в сервисе «Документооборот». Для записи и хранения УКЭП также требуется наличие USB-токена.

Бизнес-карты — бессрочно

Сбер с апреля 2022 г. отменит срок действия бизнес-карт для корпоративных клиентов. Больше не нужно будет перевыпускать и ждать готовности карты. Любые операции, будь то покупка офлайн или онлайн в российских торгово-сервисных компаниях, либо снятие наличных и переводы, останутся доступны в полном объеме.

*Услуги оказывает ПАО Сбербанк.

Источник: amurmedia.ru

Кредит почти как субсидия. За каждого сотрудника заплатят 95 тысяч

Опубликованы правила предоставления льготного кредита по ставке 2% годовых на возобновление деятельности.

В начале мая президент озвучил новые меры поддержки бизнеса. Так уж завелось, что их меряют пакетами, так вот, это был третий пакет. И одна из инициатив заключалась в предоставлении бизнесу из пострадавших сфер экономики возможности взять льготный кредит по ставке 2% годовых.

И самое неожиданное — президент пообещал, что в случае сохранения сотрудников, кредит вместе с процентами будет списан. Несколько дней назад вышло Постановление Правительства, прочитав которое, в общих чертах можно понять, что ожидает тех, кто решит воспользоваться этой льготой. У себя на YouTube канале мы уже выпустили подробный обзор этого льготного кредита. Спешим поделиться нашим новым видео.

Что это за постановление?

Постановление, которое мы анонсировали во вступлении, утверждает правила предоставления субсидий для банков на возмещение недополученных ими доходов по льготному кредиту. Т.е. оказывая услуги предпринимателям по предоставлению этого льготного кредита, банки должны придерживаться определённых правил. И отсылаясь в ходе статьи к какому-то пункту, мы будем иметь в виду именно эти правила, а не само Постановление.

Кто может рассчитывать на кредит?

Первое, что бросается в глаза — для получения кредита нет никаких условий по сохранению численности сотрудников. От этого только зависит будет ли кредит вам прощён. А получить его можно даже если вы прямо перед этим провели масштабное сокращение персонала.

Кредит предоставляется как юридическим лицам, так и индивидуальным предпринимателям, но только при наличии сотрудников. Разумеется, чтобы не возникло проблем с получением, вы не должны быть в состоянии банкротства и ваша деятельность не должна быть приостановлена. Эти условия прописаны в пункте 9 Правил.

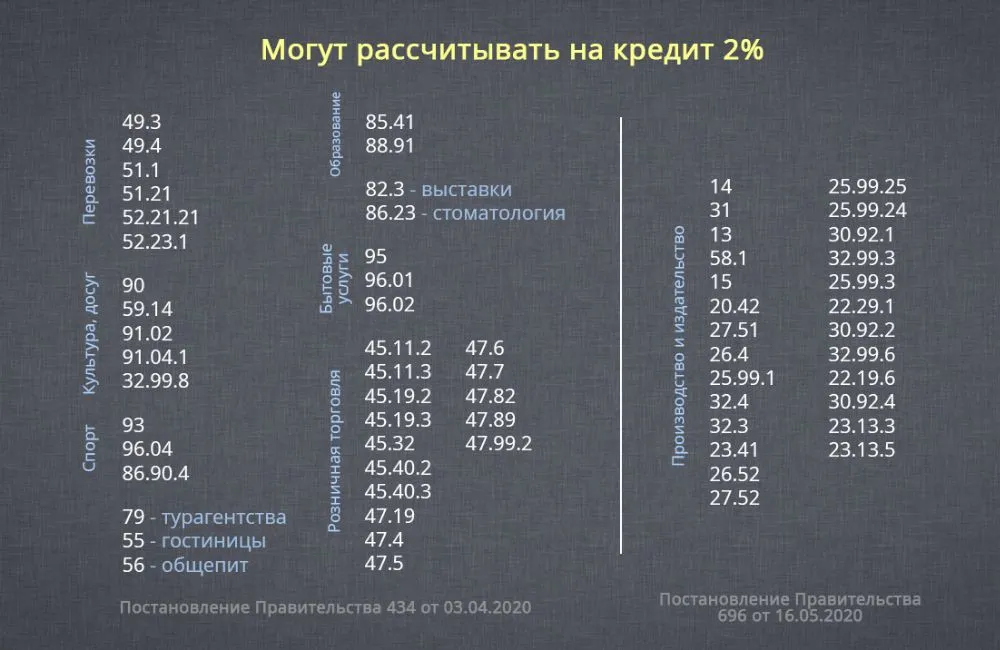

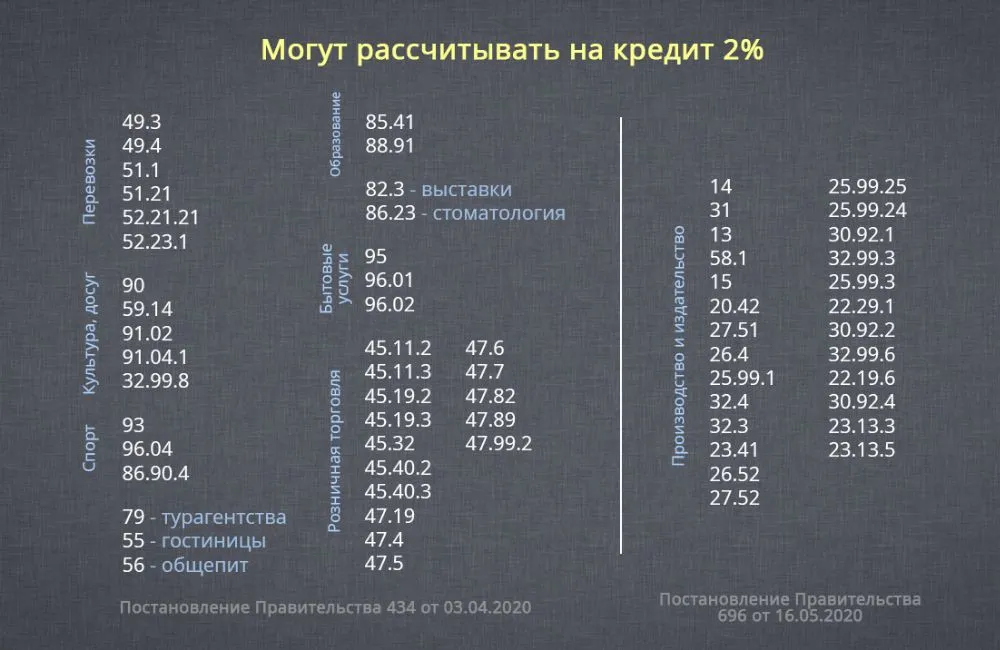

Кредит выдаётся только при наличие в выписке определённых ОКВЭД. Это дело привычное, наверное, уже все бухгалтеры выучили наизусть список кодов ОКВЭД, относящихся к пострадавшим сферам экономики. Но тут-то нас и поджидает сюрприз.

Помимо привычного всем списка, утверждённого постановлением 434, в Правилах имеется свой список видов деятельности, представители которых тоже могут претендовать на получение кредита (Приложение № 2). В нём собрано 25 производственных кодов и один код для издания книг. Ниже представлен объединённый список всех ОКВЭД, с которыми можно получить кредит.

Аналогично беспроцентному кредиту, который уже вовсю получают предприниматели по всей стране, кредит под два процента положен малым и микропредприятиям при наличии у них какого-то кода из списка выше в качестве основного или дополнительного, а вот у всех остальных считается только основной ОКВЭД. Это прописано в пункте 10 Правил.

Социально-ориентированные НКО, которым оказывается поддержка в связи с коронавирусом и включённые в соответствующий реестр, могут не смотреть на свои виды деятельности, им кредит положен по умолчанию.

Сколько денег дадут?

Максимальная сумма кредита считается как произведение расчётного размера оплаты труда, количества сотрудников на 1 июня 2020 года и количество месяцев с момента заключения кредитного договора до 1 декабря. Любознательный читатель спросит: «А что такое расчётный размер оплаты труда?». Это произведение МРОТ, увеличенного на 30 процентов, на районный коэффициент и процентную надбавку. А если вы настолько любознательный читатель, что хотите эту информацию перепроверить, то добро пожаловать в пункт 24 Правил. Итоговая формула для расчёта суммы кредита выглядит так:

МРОТ * 1,3 * Районный коэффициент * Процентная надбавка * Кол-во сотрудников на 01.06.20 * Кол-во месяцев

Например, предприниматель из Петербурга с 10 сотрудниками, заключивший кредитный договор с 1 июня, может рассчитывать максимально на 946 140 рублей (12 130 руб * 1,3 * 1 * 1 * 10 чел * 6 мес).

Как выдают деньги?

Тут всё не так просто. После одобрения кредита банк не сможет перевести всю сумму вам на счёт. Он может это делать ежемесячными платежами не более двойного расчётного размера оплаты труда (что такое расчётный размер оплаты труда смотрите выше). Возвращаясь к нашему примеру с предпринимателем из Петербурга с десятью сотрудниками, то максимальный ежемесячный перевод в рамках такого кредитного договора будет 315 380 (2 * 12 130 руб * 1,3 * 1 * 1 * 10 чел).

И ещё интересный вопрос — каким образом будет осуществляться непосредственно перевод кредитных денег на счёт. У нас есть предположение, что это будет реализовано по той же схеме, что и использование кредита 0% на зарплату. Мы у себя в инстаграм-историях рассказывали об этом.

Чтобы в рамках зарплатного кредита получить живые деньги на счёт, нужно отправить в банк информацию о платежах, которые вам необходимо сформировать (например, ведомость на выплату зарплаты). Далее банк перечисляет необходимую сумму вам на счёт и в этот же день деньги необходимо отправить туда, куда вы обещали банку. Мы думаем, что новый кредит будет работать аналогичным образом.

На что можно тратить?

Господин Мишустин в ходе совещания с Правительством заявил, что этот кредит можно тратить на любые нужды бизнеса, но Правительство рассчитывает, что в первую очередь он пойдёт на зарплату. Формулировка в Правилах, действительно, позволяет тратить деньги на любые необходимые для бизнеса нужды (см. определение термина «возобновление деятельности» в п. 5 Правил), но как всё будет в итоге — посмотрим. Наверняка можно сказать следующее:

- Этим кредитом можно будет гасить взятые ранее льготные кредиты, в том числе беспроцентный зарплатный кредит.

- С помощью этого кредита можно будет платить зарплату. Только зарплату, про налоги в Правилах ничего не говорится.

Как гасить кредит?

А вот это самое интересное. В соответствии с правилами весь срок кредитования делится на 3 периода — базовый период, период наблюдения и период погашения.

Базовый период. Начинается с даты заключения договора и заканчивается 1 декабря 2020. Договор можно заключить в срок с 1 июня по 1 ноября. Во время базового периода происходит перечисление денег, т.е. формирование основного долга. По окончании этого периода происходит начисление процентов по ставке 2% годовых.

Проценты присоединяются к основному долгу (капитализируются, как выразился президент).

После базового периода есть два варианта развития событий.

1. Вы не справились с соблюдением необходимых условий для прощения хоть какой-то части кредита, а именно, количество ваших сотрудников на конец какого-то месяца базового периода было менее 80 процентов от количества сотрудников 1 июня 2020 или в отношении вас по состоянию на 25 ноября введена процедура банкротства (или ваша деятельность была приостановлена). В этом случае для вас начинается период погашения. Весь долг, образовавшийся за базовый период (включая проценты) необходимо погасить тремя равными долями в срок до 28 декабря, 28 января и 1 марта. На этот период банк устанавливает свою процентную ставку по кредиту, это будет далеко не два процента.

2. По итогам базового периода вы выдержали все условия (сотрудники не уменьшились, вы продолжаете работать). В этом случае вы переходите в период наблюдения.

Период наблюдения. Начинается с 1 декабря 2020 года и заканчивается 1 апреля 2021 года. В этот период банк никаких денег вам не переводит, но и вы свой долг не возвращаете. За вами просто наблюдают. 1 апреля, когда этот период закончится, банк ещё раз начислит свои проценты по ставке 2% годовых.

Причём он будет начислять их на весь долг (с учётом начисленных ранее процентов). И после этого решается ваша судьба. Тут уже три варианта развития событий:

- Вам прощают кредит полностью (включая проценты).

- Вам прощают только половину кредита (включая проценты).

- Вам ничего не прощают.

Чтобы получить полное списание задолженности, в периоде наблюдения необходимо выполнить следующие условия:

- На дату завершения периода наблюдения (1 апреля 2021 года) в отношении вас не введена процедура банкротства и ваша деятельность не приостановлена.

- Средняя зарплата, выплачиваемая сотрудникам в период наблюдения, не меньше МРОТ. Эту информацию банки будут определять с помощью специального электронного сервиса, который разрабатывают в ФНС.

- В течение периода наблюдения на конец каждого месяца численность сотрудников была не ниже 80% от численности на 1 июня 2020.

- Отношение численности сотрудников по состоянию на 1 марта 2021 года к численности сотрудников по состоянию на 1 июня 2020 года не менее 0,9

Для списания половины долга, нужно выполнить те же самые условия кроме последнего, оно тут полегче. Достаточно чтобы отношение количества сотрудников на 1 марта 2021 к количеству на 1 июня 2020 было не ниже 0,8.

Мы обратили внимание, что в правилах уровень сохранения занятости, который нужно поддерживать на конец каждого месяца, дан в процентах, а условие списание долга — в долях. Нам это показалось интересным, но делать какие-то выводы не рискнём.

Несколько предостережений

Во-первых, бюджет на эту программу ограничен и если желающих окажется слишком много, то вы можете не успеть в ней поучаствовать, поэтому советую как можно быстрее принять решение и не терять время, если всё-таки надумаете сюда влезть.

Второе предупреждение — даже если вы абсолютно уверены, что подходите под все условия для полного списания долга по кредиту, то всё равно будьте готовы его гасить своими деньгами, лучше в итоге получить приятный сюрприз, чем неожиданные траты.

Третье — ответственно подходите к выбору банка для получения этого кредита, если он нарушит какие-то условия Правительства, то ваш льготный кредит превратится в самый обычный.

Четвертое — внимательно читайте кредитный договор, в нём должно быть прописано, что кредит выдаётся на возобновление деятельности, а срок окончания должен быть 30 июня. При нарушении этих условий у банка могут возникнуть проблемы с получением компенсации от государства, а вы, соответственно, будете должны вернуть этот кредит по рыночным условиям (см. определение «кредитный договор» в п. 5 Правил).

- #кредит

- #малый бизнес

- #финансовый кризис

- #субсидия

- #коронавирус

Источник: www.klerk.ru

Как взять кредит под 2% в Сбере с господдержкой

Сбер недавно презентовал новый кредитный продукт для юридических лиц. Его выгода состоит в сниженной процентной ставке, которая составляет всего 2% годовых. Эта государственная программа распространяется не на всех ИП, а только на тех, которые подходят под ее условия. В данной статье мы подробнее поговорим об этом кредите, который уже стал достаточно популярным среди бизнесменов нашей страны.

На какие цели его можно взять

Льготный кредит для бизнеса выдается в Сбере только на следующие цели:

- на выплату зарплаты работникам;

- на оборотные средства;

- на инвестиции и капитальное строительство;

- на выплату кредитов по программе Минэкономразвития.

Таким образом, этот кредит является строго целевым. Его нельзя потратить на любые нужды. Однако если одна из перечисленных целей подходит вам, то вы можете оформить данный займ и неплохо сэкономить на процентах.

Условия льготного кредита для бизнеса

Для оформления этого кредита заемщику нужно изучить его условия и подать заявку любым удобным способом. Его сумма рассчитывается индивидуально, исходя из МРОТ, численности сотрудников и срока кредитования. Максимальный период возврата долга составляет 12 месяцев. Льготная ставка – 2% годовых. Залог не требуется.

Деньги выдаются в форме разового кредита, кредитная линия не возобновляется. Отсрочка предоставляется, если до 01.12.2020 года сохранится 90% штата или до 01.04.2021 – 80% штата.

Какие документы потребуются для оформления

Если кредит оформляет индивидуальный предприниматель, то ему нужно будет предоставить:

- паспорт;

- декларацию из налоговой за 2019 год;

- документ об имущественном положении (если сумма от 10 млн. руб.);

- разрешения на деятельность или лицензии (при наличии).

В случае, когда льготные кредиты оформляет юридическое лицо, понадобятся совсем другие бумаги, а именно:

- паспорт директора;

- его трудовой договор с назначением;

- бумаги по оплате УК;

- разрешения на деятельность или лицензии (при наличии);

- бухгалтерская отчетность за 2019 год.

Задать вопрос

Обратите внимание, что этот бизнес-кредит можно оформить только через отделения Сбербанка. Через мобильное приложение оформить его нельзя.

Требования к заемщикам

Взять льготный кредит под низкие проценты могут только те клиенты, которые подходят под требования Сбера:

- бизнес должен быть действующим (не банкротом);

- в штате должны быть наемные работники;

- срок деятельности: для торговли – от 3 месяцев, для иных сфер – от 6 месяцев.

Обязательным условием получения ссуды является открытие расчётного счета в Сбере. Бизнесмены могут оформить минимальный пакет услуг, в котором за открытие и обслуживание счета не будет взиматься плата. Таким образом, сегодня малый бизнес может получить финансирование в Сбере по льготной процентной ставке. Это очень удобно и выгодно, но так как данная программа имеет срок действия, лучше поторопиться с подачей заявки.

Источник: infobanking.ru