В настоящее время нередко встречается ситуация, когда сотрудник организации — индивидуальный предприниматель. Процедура приема на работу сотрудника и его дальнейшая трудовая деятельность имеют свои особенности. Вопрос: Нужно ли представлять сведения по форме СЗВ-ТД, если ООО учреждено двумя физическими лицами, работники отсутствуют, а полномочия исполнительного органа переданы индивидуальному предпринимателю на основании договора?

Посмотреть ответ

Общие вопросы трудоустройства ИП

Устраиваясь на работу в ООО, индивидуальный предприниматель с точки зрения Трудового Кодекса является таким же рядовым сотрудником, как и обычный гражданин. С его зарплаты налоговый агент – юридическое лицо – будет отчислять положенные налоги и обязательные сборы. Положения ТК РФ, регулирующие трудоустройство, являются приоритетными для соблюдения.

Но у ИП также есть обязательства перед законом, прежде всего, по налоговым платежам за получение им дохода. Поэтому при трудоустройстве совмещаются два регламента: Трудовой и Налоговый Кодексы Российской федерации. Есть определенные нюансы в налогообложении, если ИП занимает должность директора или управляющего ООО. Каковы последствия регистрации работника в качестве ИП и перехода его на работу по гражданско-правовому договору?

Можно ли вести бизнес и работать по найму одновременно? | Александр Федяев

Оформление сотрудника

Гражданин получает все права в виде отпусков, больничных, премий, декретных выплат, компенсаций только при наличии трудового договора с организацией, в которой он работает. При подобном оформлении ИП в ООО за физическим лицом закрепляются все вышеперечисленные трудовые права. В каких случаях следует переквалифицировать договоры с индивидуальными предпринимателями в трудовые?

Порядок приема на работу

- Ознакомление сотрудника с нормативными актами работодателя.

- Оформление личной карточки, ее подписание.

- Оформление трудового договора.

- Оформление приказа, согласно которому сотрудник принимается на штатную должность.

- Прием трудовой книжки, внесение соответствующей записи.

- Проведение инструктажа.

- Фактический допуск к работе.

Особенности договора

Отношения между ИП и ООО, регулируемые трудовым договором, имеют следующие особенности:

- ИП назначается на должность для выполнения профессиональных обязанностей;

- сотрудник выполняет все распоряжения руководителя, являясь подчиненным;

- сотрудник соблюдает распорядок, режим рабочего времени;

- работодатель обеспечивает сотрудника всем необходимым для деятельности;

- свои профессиональные обязанности сотрудник выполняет лично;

- сотрудник получает установленную заработную плату, дополнительные выплаты (при наличии премий, поощрений за выполнение плановых показателей, за интенсивность труда и т.д.);

- сотрудник имеет право на отпуск, больничный, декретные выплаты, льготы, компенсации за травмы на производстве и т.д.

То есть любой индивидуальный предприниматель может свободно устроиться на официальной основе в организацию.

Нюансы работы ИП в ООО

С бухгалтерской точки зрения существуют определенные особенности расчета налогов для сотрудника предприятия, являющегося ИП. Так же, как у любого сотрудника, нанятого по трудовому договору, у предпринимателя бухгалтерия предприятия удерживает 13% от дохода, идущих на обязательные отчисления. Гражданин, если он отмечает зарплату как доходы от предпринимательской деятельности, в свою очередь, оплачивает 6% налога по системе УСН. Дополнительно он производит отчисления в пенсионный, медицинский фонды.

Важно! ИП может не делать дополнительных отчислений, если в отчете он не будет отмечать доход, полученный в качестве сотрудника ООО, как доход от предпринимательской деятельности.

Знание подобного нюанса освобождает от двойного налогообложения и значительно сокращает финансовые потери. ООО в свою очередь в любом случае не несет никаких дополнительных затрат от наличия в штате ИП.

Гражданско-правовой договор с ИП

Достаточно распространена ситуация, при которой ООО нанимает ИП на работу, используя гражданско-правовой договор. Если ООО заключает с предпринимателем подобное соглашение, то у ИП практически нет никаких прав и гарантий. Особенности договора:

- заключается соглашение, согласно которому нанятый сотрудник должен осуществлять определенную деятельность;

- систематический заработок отсутствует, поскольку вознаграждение в соответствии с договором получается по результатам (на основании акта);

- соглашение носит двусторонний характер, обеспечивая равенство прав сторон;

- сотрудник не является подчиненным, поскольку действует самостоятельно, получает доход по результатам;

- сотрудник не подчиняется трудовой дисциплине, не обязан соблюдать распорядок рабочего дня;

- работодатель не должен обеспечивать сотрудника необходимыми материалами, инструментами и т.д.;

- сотрудник имеет право не только лично исполнять свои обязанности, но и привлекать к работе третьих лиц;

- сотрудник не имеет никаких социальных гарантий (отпусков, больничных, льгот, компенсаций и т.д.).

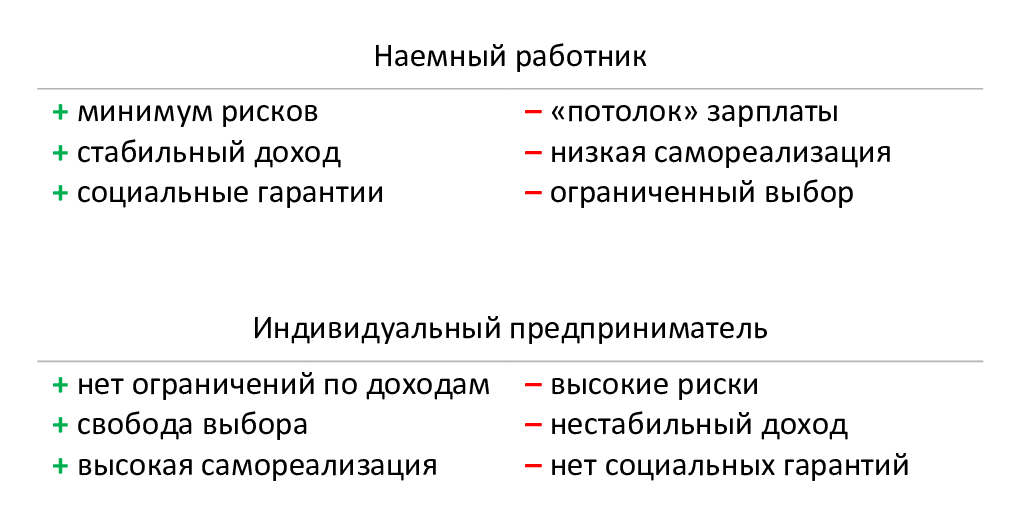

Плюсы и минусы

При оформлении ИП в ООО на официальной основе преимуществами являются следующие моменты:

- Возможность совмещения двух видов деятельности. Гражданин может одновременно получать доход от своей предпринимательской деятельности и при этом иметь стабильный заработок как сотрудник организации. Например, у человека может быть собственный магазин, в котором торговлю ведут наемные работники. Этот магазин приносит ему прибыль (доход от предпринимательской деятельности). При этом у самого гражданина нет необходимости присутствовать в магазине, что дает ему возможность дополнительно осуществлять профессиональную деятельность в какой-нибудь организации на позиции рядового сотрудника. В итоге у него появляется два источника дохода.

- Наличие «подушки безопасности». В нашей стране положение мелкого и среднего бизнеса достаточно нестабильное. ИП в большинстве случаев борются за выживание. При отсутствии у предпринимателя иных источников доходов, кроме его бизнеса, существует вероятность оказаться в тяжелом финансовом положении при банкротстве. По этой причине наличие дополнительного источник дохода является хорошей страховкой.

- Непрерывность трудового стажа. В случае потери основного места работы (увольнение, сокращение, иные причины) у гражданина не прерывается трудовой стаж, поскольку он продолжает числиться как индивидуальный предприниматель.

- Возможность делового взаимодействия. Такая возможность возникает, если гражданин является сотрудником организации, деятельность которой напрямую связана с направлением его предприятия. Он может оказывать своей организации услуги. Способ оформления взаимодействия — договора подряда. Налог с дохода — 6% (способ получения дохода — предпринимательская деятельность, а не заработок сотрудника организации).

Минусов от работы ИП у ООО нет. Единственным минусом можно назвать необходимость самостоятельной подачи отчетности, но эта необходимость обусловлена самим фактом существования ИП и не связана с наймом на работу в постороннюю организацию. Если гражданину невыгодно существование ИП, он может ликвидировать его и продолжать работать в организации на позиции сотрудника. В этом случае все стандартные удержания за него по ставке в 13% будет производить бухгалтерия предприятия.

Если же говорить об оформлении ИП в ООО условно (гражданско-правовой договор), то, напротив, количество минусов будет значительно превышать количество положительных моментов. К плюсам можно отнести только возможность не подчиняться трудовому распорядку, режиму рабочего времени и сокращению размера налоговых платежей (6% вместо 13%). Также плюсом является возможность совмещения разных видов деятельности (своя предпринимательская деятельность, работа по договору подряда). Остальные нюансы подобных трудовых взаимоотношений являются исключительно отрицательными:

- личная ответственность ИП своим имуществом;

- самостоятельная уплата обязательных взносов;

- самостоятельная сдача отчетности;

- отсутствие социальных гарантий.

В данной ситуации плюсы есть только у работодателя, который получает прибыль за произведенные ИП работы по договору подряда и при этом не несет никакой ответственности за работника с трудовой точки зрения. Подобная схема взаимодействия часто применяется риэлторскими агентствами, организациями по грузоперевозкам, таксопарками и т.д.

РЕЗЮМЕ

- Любой индивидуальный предприниматель может стать штатным сотрудником ООО без ограничений. Эти формы трудоустройства независимы друг от друга.

- Как ИП, гражданин обязан уплачивать обязательные вносы в пенсионный фонд и фонд медицинского страхования, а также налог от своего предпринимательского задекларированного дохода по используемой системе налогообложения.

- Зарплата в качестве наемного работника не входит в предпринимательский доход, поскольку с не уже отчислен подоходный налог в 13% и обязательные взносы.

- Преимущества и гарантии наемной работы обеспечены Трудовым Кодексом РФ – оплата больничных, ежегодный отпуск, охрана труда и пр.

- Дополнительный преимуществ предпринимательство для наемного работника не дает.

- Предпринимательская деятельность не должна мешать выполнению должностных обязанностей наемного работника.

- За свои предпринимательские доходы ИП несет ответственность перед государством самостоятельно, а за доходы, полученные в ООО, отчитывается работодатель.

Источник: assistentus.ru

Можно ли работать официально и быть ИП одновременно?

Индивидуальные предприниматели занимаются собственным бизнесом с целью получения прибыли, а работники трудятся у работодателя по трудовому договору и получают зарплату. Но некоторые граждане не против совмещать оба эти статуса. Можно ли ИП работать на другой работе официально, а работнику открыть свое дело, при этом не увольняясь? Ответ на данный вопрос неоднозначный и зависит от ряда факторов. Давайте разбираться.

Кто такой ИП с точки зрения закона?

ИП – это физлицо, которое зарегистрировалось в установленном законом порядке и осуществляет предпринимательскую деятельность без образования юридического лица. Это не какая-то особая форма компании, а специальный статус, получив который гражданин становится субъектом предпринимательства и начинает вести свое легальное дело.

лица, пребывающие на публичной службе – государственной или муниципальной;

лица, занимающиеся специфичными видами деятельности – адвокаты, нотариусы;

лица занимающие выборные должности – депутаты Госдумы, главы муниципальных образований;

депутаты Федерального собрания.

Не могут открыть ИП недееспособные граждане. Однако недееспособность не всегда является препятствием для заключения трудового договора. Например, подросток, которому 16 лет, вполне законно вступает в трудовые отношения, но стать предпринимателем до достижения 18 лет такой субъект не вправе, если только не пройдет процедуру эмансипации.

Как работнику зарегистрироваться ИП?

Если трудоустроенное лицо открывает свое дело, каких-то дополнительных манипуляций совершать не нужно. Главное – заранее проверить, нет ли ограничений относительно совмещения работы и бизнеса.

Уведомлять работодателя об открытии ИП работник не должен. Подобная обязанность российским законодательством не предусмотрена.

Трудовая книжка продолжает храниться по месту работы. Никакие записи о том, что сотрудник получил свидетельство о государственной регистрации ИП, в данный документ не вносятся.

Вам также будет интересно:

Пошаговая инструкция открытия ИП для работающего гражданина:

- Шаг первый – выбор органа для подачи бумаг (налоговая инспекция по месту регистрации или МФЦ).

- Шаг второй – выбор способа подачи документов (онлайн, обычной почтой, личный визит в инспекцию, обращение через уполномоченного представителя).

- Шаг третий – подбор кодов статистики для осуществляемых видов деятельности (смотреть Общероссийский классификатор ОКВЕД).

- Шаг четвертый – оплата госпошлины в размере 800 рублей (сбор не уплачивается, если бумаги подаются в электронном формате).

- Шаг пятый – заполнение заявления (используется форма Р21001).

- Шаг шестой – удостоверение копий документов у нотариуса (необходимо в том случае, если заявитель сам не понесет бумаги в налоговую службу или МФЦ).

- Шаг седьмой – подача документов выбранным способом.

- Шаг восьмой – получение выписки из ЕГРИП.

Как ИП устроится на работу?

Порядок устройства ИП на работу такой же, как и в случае с обычным физлицом. Опять же препятствием для заключения трудового договора могут стать ограничения относительно занятия бизнесом для определенных категорий работников (госслужащие, прокуроры, адвокаты). Например, если лицо хочет устроиться в местное управление образования или в территориальный орган Росздравнадзора, статус ИП будет помехой. В остальных ситуациях предпринимательский статус нанятого специалиста для работодателя не имеет значения.

Однако даже после устройства на работу предприниматель должен платить за себя пенсионные взносы и отчисления на медицинское страхование. При этом не важно, ведется ли фактически деятельность или нет. Обязанность по уплате взносов прекращается только после снятия ИП с регистрации.

Особенности налогообложения для работающего ИП

Если лицо совмещает статус ИП и работника по трудовому договору, важно не запутаться с налогами и другими обязательными отчислениями.

Организация, в которой трудится работник, выступает для последнего налоговым агентом, а также страхователем. Работодатель обязан удерживать из зарплаты нанятого специалиста 13% подоходного налога (НДФЛ) , а кроме этого, за каждого работника компания платит обязательные взносы:

- на пенсионное страхование – 22% ;

- на социальное страхование – 2,9% ;

- на медицинское страхование – 5,1% ;

- на травматизм – от 0,2 до 8,5% .

Доходы с бизнеса также подлежат налогообложению, но уже по другой схеме. При этом работник-ИП должен сам все подсчитать и вовремя уплатить положенные суммы государству.

В 2023 году в РФ применяются следующие системы налогообложения:

упрощенная;

единый сельскохозяйственный налог;

налог на профессиональный доход (для самозанятых).

Работающий ИП также продолжает платить за себя страховые взносы. И не важно, что за это же лицо как за работника аналогичные платежи поступают и от работодателя. В процессе формирования пенсии такая двойная уплата обязательно будет учтена.

Предприниматели, в том числе и предприниматели-пенсионеры, перечисляют за себя страховые взносы в течении всего периода своей предпринимательской деятельности. Исключением выступают только так называемые льготные периоды, к которым относятся служба в армии, уход за ребенком до 1,5 года, инвалидом или пожилым человеком старше 80 лет.

Минимальная общая сумма страховых взносов для ИП в 2023 составляет почти 40900 рублей.

Риски, связанные со статусом предпринимателя

Лицо, которое работает по трудовому договору и является ИП, платит налоги:

- с заработной платы – 13% ;

- с прибыли – по ставке, предусмотренной выбранной системой налогообложения.

Допустим, ИП находится на упрощенной системе налогообложения и платит всего 6% налога из полученной прибыли. А из зарплаты работодатель отчисляет целых 13% НДФЛ . На первый взгляд может показаться, что гораздо выгоднее уволиться и продолжить сотрудничество со своей компанией, но уже в рамках гражданско-правовых, а не трудовых отношений. Так получится сэкономить 7% своих доходов.

Вам также будет интересно:

Однако есть риск, что такая экономия в конечном итоге обернется для ИП серьезными потерями, а именно:

- прекратится перечисление страховых взносов как за работника по трудовому договору (это негативно повлияет на размер пенсии);

- социальные гарантии, предусмотренные ТК РФ, не будут действовать (контрагент по гражданскому договору не вправе претендовать на отпуск, больничные, сверхурочные и тому подобные привилегии).

Работодатели часто не против перевести формат отношений из трудовых в гражданско-правовые, ведь для них такое сотрудничество более выгодно. Однако подобные манипуляции могут вызвать оправданный интерес со стороны налоговых органов. Если будет доказано, что наниматель подменяет трудовые отношения гражданско-правовыми, его оштрафуют и обяжут уплатить все те сборы, от уплаты которых он пытался уйти.

Источник: lawabc.ru

Если официально трудоустроен можно ли открыть ИП?

Многие люди рано или поздно задумываются о создании собственного бизнеса и тогда возникает вопрос, а можно ли работать и иметь ИП? Это позволило бы снизить риски неудачного развития бизнеса. В этой статье мы подробно разобрались в вопросе и рассказали, когда так сделать можно, а когда — нет.

Иллюстрация: Olga Pink/Shutterstock

Можно ли открыть ИП, если работаешь по найму

Каждый гражданин Российской Федерации имеет право на открытие собственного ИП, если официально трудоустроен в какой-либо организации. Ограничения наложены на некоторые категории государственных служащих, об этом мы поговорим в этой статье чуть позже.

Таким образом, человек может продолжать выполнять свои обязательства по трудовому договору и параллельно заниматься предпринимательской деятельностью.

Кстати, сегодня зарегистрировать ИП можно абсолютно бесплатно и не выходя из дома через специальный сервис-регистратор от Тинькофф Банка. Сотрудники сервиса подготовят заявление, подберут выгодную систему налогообложения и отправят документы в налоговую. Госпошлину при этом платить не нужно. Подробнее по ссылке.

Новоиспеченные предприниматели часто переживают: «Надо ли оповестить начальство на работе, что я стал ИП?» — Нет, не обязан. По закону сотрудники не обязаны делиться информацией о том, чем занимаются в свободное от работы время. Соответственно, в трудовую книжку тоже никакие записи не делаются, потому что информация о новом статусе находится в Едином реестре.

Но иногда работодатель рад узнать о новом статусе подчиненного. Ведь это позволяет предложить новую форму сотрудничества. Тогда компании не придется платить за сотрудника страховые взносы, потому что ИП делает это самостоятельно, предоставлять социальный пакет, оплачивать отпуск, декрет и так далее. «Минус» в данной ситуации — отсутствие социальной гарантии. С другой стороны, есть и «плюс» — предприниматель станет получать больше денежных средств, потому что с дохода придется платить не 13% (НДФЛ), а 6% (УСН «Доходы»).

Важный момент: не спешите сразу после оформления ИП перезаключать договор с работодателем. ФНС может расценить это как попытку уклониться от уплаты части налогов сменой трудовых отношений.

ИП может сотрудничать с другими компаниями в рамках трудового договора. Тогда предприниматель получает заработную плату, премии, отпускные и пособия при сокращении. Но если оформлен трудовой договор, то нужно выполнять распорядок дня в соответствии с ним.

Когда это делается

Прежде чем зарегистрироваться в качестве индивидуального предпринимателя, оцените свои возможности, взвесьте все «за» и «против». Дело в том, что наемному сотруднику в плане отчетности и уплаты налогов проще. За него все делает компания, в которой он трудоустроен. А предприниматель самостоятельно готовит отчетность, сдает ее в налоговую инспекцию и уплачивает налоги с полученных доходов или прибыли.

Возможные ограничения

Не все трудоустроенные физические лица могут пройти государственную регистрацию в качестве индивидуального предпринимателя. Во-первых, этого не могут сделать не достигшие полной дееспособности граждане, то есть несовершеннолетние (официально работать можно с 16 лет).

Важный момент: данное ограничение можно обойти, если заключить брачный союз или получить от опекунов или родителей разрешение на ведение бизнеса. Об этом мы подробно писали в этой сатье.

Во-вторых , этого права лишены лица, потерявшие полностью или частично дееспособность по решению суда, а также при наличии некоторых ограничений. Некоторые категории людей имеют право на официальное трудоустройство, но зарегистрировать ИП могут только после возврата дееспособности по решению суда. В-третьих , этого не могут сделать банкроты или мошенники по решению суда. Как правило, в судебном решении указывается срок ограничения на осуществление предпринимательской деятельности. Только по его истечению гражданин может снова зарегистрироваться как предприниматель. Также ИП не могут стать :

- члены административно-управленческого состава, занятые на государственной службе;

- адвокаты, юристы и другие специалисты, занимающиеся специфической деятельностью в государственном учреждении (на сотрудников частных фирм это не распространяется);

- депутаты всех уровней.

Процедура оформления

Процедура регистрации ИП для трудоустроенного человека ничем не отличается от стандартной ситуации. Нужно подготовить тот же пакет документов и подать его в ИФНС по месту регистрации. Также решите, на какой системе налогообложения хотите работать: общей, упрощенной или патенте.

Мы рекомендуем рассматривать упрощенную систему налогообложения (УСН). Она минимизирует налоговую нагрузку на малый бизнес, упрощает учет.

Как уже говорили выше, сегодня зарегистрировать ИП можно абсолютно бесплатно и не выходя из дома через специальный сервис Тинькофф Банка. В данном случае уведомление на УСН сотрудники сервиса готовят самостоятельно. Данная услуга также бесплатная.

Пакет документов следующий:

- заполненное заявление по форме Р21001;

- ИНН;

- уведомление о переходе на УСН (при необходимости);

- паспорт или иной документ, подтверждающий личность;

- квитанция об уплате государственной пошлины (если документы подаются через сервис Тинькофф Банка платить госпошлину не нужно).

Внимательно заполняйте документы. Если будет допущена ошибка, в регистрации откажут, придется заново готовить документы и подавать в налоговую инспекцию. Срок регистрации — не больше 3-х рабочих дней. После этого вы получите выписку из Единого реестра, подтверждающую получение статуса ИП.

Кстати, при регистрации ИП через бесплатный сервис Тинькофф Банка допустить ошибку в документах невозможно, так как их проверяет программа и сотрудники сервиса.

ИП vs Наемный работник

Может ли ИП устроиться официально на работу

Давайте рассмотрим обратную ситуацию, когда вы уже зарегистрированы в качестве ИП и хотите трудоустроиться в другую компанию. Закон это разрешает . Вы устраиваетесь на работу как физлицо, поэтому ликвидировать статус необязательно.

Если вы устроитесь как физическое лицо, для работодателя ваш иной статус значения не имеет. Он выплачивает заработную плату и налоги.

Важный момент: факт того, что работодатель платит страховые взносы за вас, не освобождает вас от уплаты страховых взносов за ИП, пока вы на сниметесь с учета. Получается двойная уплата налогов.

При этом ведете вы деятельность или нет особой роли не играет. Предприниматель всегда обязан уплачивать за себя страховые взносы за исключением льготных периодов, когда осуществление коммерческой деятельности невозможно:

- срочная служба в армии;

- уход за ребенком до полутора лет, лицом старше 80-ти лет или инвалидом.

На льготный период могут рассчитывать супруги дипломатических работников или военнослужащих по контракту, у которых нет возможности устроиться на работу в течение 5 лет.

Если вы устроились на официальную работу и уплата страховых взносов за ИП создает финансовые трудности, целесообразно ликвидировать статус. В будущем вы сможете заново получить его в любой момент.

Не стоит переживать, что двойная уплата страховых взносов не даст никаких преимуществ в будущем. Безусловно, они учитываются и в перспективе это позволит получать повышенную пенсию.

Что касается суммы страховых взносов, в 2023 году ИП должен заплатить за себя 45 842 рубля. Если доход превысит 300 000 рублей, то сверх этого лимита потребуется заплатить еще 1% (например, доход составил 800 000 рублей, тогда: 800 000 – 300 000 × 1% = 5 000 рублей).

За официально трудоустроенных работников предприниматель должен платить страховые взносы в размере 30% от размера их зарплаты. В 2023 году она не может быть ниже МРОТ — 16 242 рубля (или по уровню региона).

Ограничения на открытие ИП для госслужащих

Не все трудоустроенные граждане могут открыть ИП. Это касается лиц, занятых на государственной службе (чиновники, сотрудники правоохранительных органов и другие категории).

Президент РФ самостоятельно утверждает список государственных служащих, не имеющих право осуществлять предпринимательскую деятельность. В некоторых регионах ввиду определенных особенностей список может быть шире.

Обратите внимание! У работников, имеющих статус государственного служащего, есть соответствующая пометка в трудовом договоре.

ИП оформить на себя не могут:

- чиновники, работающие в органах самоуправления, муниципалитетах;

- главы администраций, муниципалитетов и прочих структур;

- депутаты;

- сотрудники правоохранительных органов и Вооруженных сил РФ;

- работники юридической сферы на государственных предприятиях.

Давайте рассмотрим небольшой пример. Педиатр в больнице может оформить ИП, если трудоустроен. При этом главный врач этой же больницы такой статус получить не может, пока не покинет свою должность государственного служащего.

Почему же представителей некоторых уровней власти ограничили в возможности получать статус ИП? Это направлено на повышение эффективности их работы, ведь на предпринимательскую деятельность может уходить не только свободное, но и рабочее время.

Заключение

Так можно ли зарегистрировать ИП, если официально трудоустроен в другом месте? Ответ: да, такая возможность у граждан России есть, за исключением некоторых ограничений, и работодатель не может этому препятствовать. Государственные служащие и недееспособные лица зарегистрироваться в качестве предпринимателя не могут.

Помимо этого, если вы планируете совмещать работу и ИП, сначала стоит взвесить все «плюсы» и «минусы». Хватит ли у вас времени, чтобы все совмещать? Не будет ли для вас затруднительным уплачивать за себя страховые взносы? Принимайте только взвешенное решение! А получить статус ИП вы всегда можете бесплатно и не выходя из дома с помощью сервиса от Тинькофф Банка.

Источник: delovoymir.biz