В основе рыночной цены сделки, выступающей результатом согласования цен продавца и покупателя, лежит внутренняя величина – стоимость, которая, будучи количественно определенной в условиях конкретного рынка, представляет собой рыночную стоимость. Однако следует учитывать, что стоимость компании определяется доходами от ее деятельности, емкостью рынка, устойчивостью конкурентных преимуществ и другими фундаментальными факторами.

В случае с венчурными инвесторами речь идет об оценке новых компаний, осуществляющих инновации, т. е. часто открывающих ранее не существующие рынки. Судить о емкости таких рынков, о конкуренции, обустойчивости конкурентных преимуществ инновационных старт-апов зачастую можно только приблизительно.

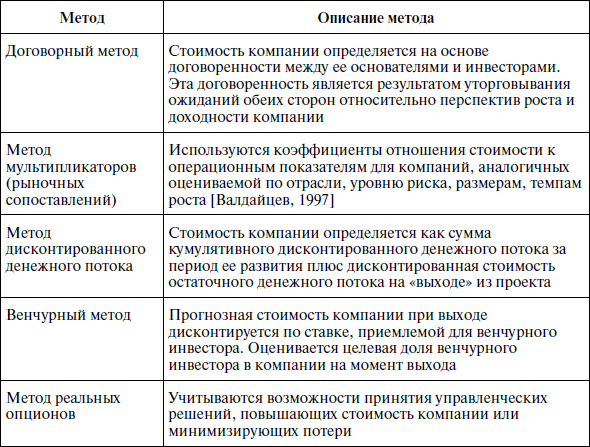

Поэтому традиционные подходы к оценке бизнеса «в чистом виде» [Оценка бизнеса, 2004; Коупленд, 2008 и др.] не всегда могут быть применены венчурными инвесторами. Подходы, используемые венчурными инвесторами, базируются на традиционных, однако они должны быть модифицированы по сравнению с обычной практикой, поскольку призваны оценивать молодые непубличные компании. Методы оценки компаний в венчурном инвестировании представлены в табл. 6.1.

Как работает анимационная студия / Бизнес-план

Таблица 6.1. Методы оценки компаний в венчурном инвестировании

Договорный метод является наиболее простым, так как не требует применения каких-либо формализованных расчетных процедур, а опирается в основном на интуицию инвестора и на его знание рынка, а так же на способность предпринимателя (менеджмента) компании представить ее в выгодном свете в глазах инвестора. Как правило, этот метод применяется для оценки компаний, находящихся на самых ранних ступенях ранней стадии развития, а поскольку венчурные фонды неохотно инвестируют в такие проекты, то договорный метод применяется в основном бизнес-ангелами или корпорациями при оценке стратегически перспективных инвестиций в инновационные проекты.

Остальные методы требуют более подробного рассмотрения.

6.2. Метод мультипликаторов

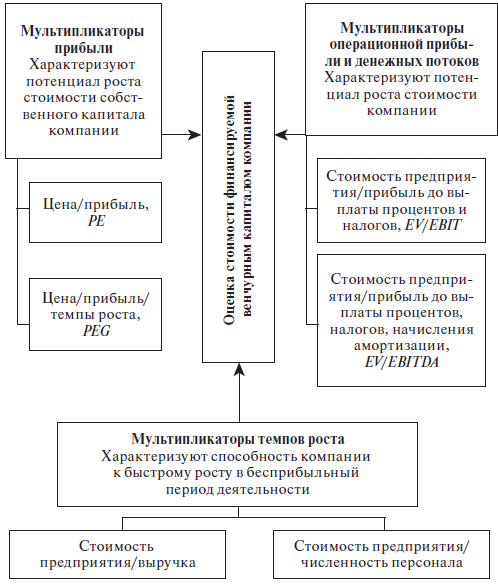

Метод мультипликаторов (рыночных сопоставлений) является аналогом сравнительного подхода к оценке бизнеса. В наиболее простом виде стоимость компании на основе рыночных мультипликаторов может быть оценена при помощи следующих соотношений:

где MV — стоимость компании, рассчитанная на основе рыночных мультипликаторов;

S — объем продаж компании за период;

EBIT — прибыль до выплаты процентов и налогов (иногда используется показатель EBITDA, учитывающий амортизацию в составе денежных поступлений).

Показатели ‘/г и 5 являются рыночными мультипликаторами, взятыми по всем компаниям, ожидающим рыночных инвестиций [Каширин, 2007].

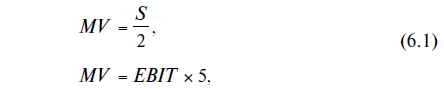

Более обоснованные результаты можно получить, если осуществить последовательность операций, представленную на рис. 6.1.

Обычно система мультипликаторов, используемая венчурными капиталистами, сложнее, чем представленная в формуле (6.1). Как правило, используются следующие показатели:

Что такое мультипликация и какие есть виды анимации?

– прибыль до выплаты процентов и налогов (EBIT);

– общий показатель прибыли компании (прибыль до выплаты процентов, налогов, начисления износа и амортизации, EBITDA);

– стоимость предприятия (enterprise value, EV), рассчитываемая

как рыночная стоимость собственного капитала компании за вычетом рыночной стоимости ее долга и величины денежных средств);

– рыночная капитализация (рыночная стоимость собственного капитала);

– чистая прибыль компании;

– количество работников и др.

Рис. 6.1. Алгоритм применения метода мультипликаторов при оценке компаний

На основе этих показателей рассчитывается ряд мультипликаторов.

1. Мультипликатор «стоимость предприятия / прибыль до выплаты процентов и налогов» (EV/EBIT).

Показатель «стоимость предприятия» отражает рыночную стоимость всех рыночных активов компании, выражаемых в ее обыкновенных и привилегированных акциях, облигациях, долгосрочной задолженности. Однако для непубличных компаний его оценка затруднена и опирается на анализ денежных потоков компании. Показатель «прибыль до выплаты процентов и налогов» может рассматриваться как мера роста денежных потоков. В целом мультипликатор может рассматриваться как отношение рыночной стоимости компании к генерируемым ею денежным потокам.

2. Мультипликатор «стоимость предприятия / прибыль до выплаты процентов, налогов, начисления износа и амортизации» (EV/ EBITDA) в последние годы приобрел много сторонников среди аналитиков в силу следующих причин:

– фирм с отрицательной величиной EBITDA гораздо меньше, чем компаний с отрицательной величиной чистой прибыли (net income, NI или чистая прибыль на акцию, earnings per share, EPS). Таким образом, использование показателя EBITDA позволяет обеспечить более представительную и сопоставимую выборку для анализа;

– различия в методах начисления амортизации у разных фирм (некоторые предприятия используют линейный метод начисления, другие прибегают к различным формам нелинейного начисления амортизации, в том числе ускоренного) могут оказать значительное влияние на показатели операционной и чистой прибыли, но не влияют на показатель EBITDA’,

– при сравнении фирм с разным уровнем финансового рычага этот показатель прибыли легче сопоставлять, чем другие [Дамодаран, 2006, с. 669].

Однако рассмотрение этого мультипликатора как аналога первому возможно только для краткосрочного периода времени, когда темпы инвестирования в активы соответствуют темпам их обесценивания в результате износа, учитываемого амортизационной политикой.

Указанные два мультипликатора, как можно заключить из состава включаемых в них показателей, уменьшаются при увеличении стоимости капитала компании и снижении темпов ее роста. Поэтому их использование для оценки венчурных фирм может привести к противоречивым результатам.

3. Разновидностью приведенных выше мультипликаторов является мультипликатор «стоимость предприятия / выручка», iiF/revenues. Хотя, на первый взгляд, этот коэффициент не может быть информативным, поскольку не содержит сведений о прибыльности компании и, следовательно, не показывает ее денежные потоки, венчурные инвесторы, как это показано в формуле (6.1), достаточно часто прибегают к нему для быстрой оценки перспектив компании. В быстро растущих высокотехнологичных отраслях экономики, предпочитаемых венчурными инвесторами, период окупаемости инвестиций достаточно велик, и многие компании в течение длительного времени демонстрируют отрицательные прибыли при высоких темпах роста выручки.

4. Мультипликатор «цена/прибыль» (price/eamings multiple), РЕ является самым распространенным в инвестиционном анализе. Он рассчитывается как отношение рыночной цены акции к прибыли, приходящейся на одну акцию.

Однако для венчурных фирм расчет этого показателя может оказаться бесполезным, так как в силу длительной окупаемости вложений такие фирмы часто бесприбыльны в течение длительного периода времени и коэффициент, таким образом, оказывается заведомо завышенным. Кроме того, трудно ожидать высокой сопоставимости показателей по группе компаний в силу различий в методике расчета показателя «прибыль на одну акцию» (EPS). Этот показатель может рассчитываться по первоначальной, форвардной, отслеживаемой, полностью разбавленной и другим характеристикам прибыли. Еще одной проблемой, связанной с данным мультипликатором, является то, что он характеризует стоимость предприятия только по собственному капиталу и не учитывает стоимость долга.

5. Мультипликатор «цена/прибыль/темпы роста» (РЕ ratio to growth), PEG рассчитывается как частное отделения мультипликатора «цена/прибыль» на ожидаемые темпы роста прибыли на акцию. Он используется для сопоставления значений расчетной стоимости предприятий, функционирующих в одном и том же секторе экономики.

Следует отметить, что мультипликаторы прибыли (РЕ, PEG и их модификации), в конечном счете, определяются теми же переменными, которые определяют и стоимость фирмы, рассчитываемую на основе дисконтируемых денежных потоков. Это операционная доходность, риск и ожидаемые темпы роста. Фирмы с более высокими темпами роста, меньшим риском и более высокими коэффициентами выплат должны оцениваться по более высоким значениям мультипликаторов прибыли, чем сопоставимые компании. Однако практика показывает, что очень часто использование этих мультипликаторов приводит к ошибочным заключениям. В целом используемые аналитиками методики несовершенны и, несмотря на глубину изучения бизнеса компаний, часто приводят к грубым ошибкам при оценке [Говорун, 2006].

6. Мультипликатор «стоимость предприятия, приходящаяся на одного работника» рассчитывается как отношение стоимости предприятия к численности его персонала. Логика использования этого показателя заключается в том, что рост численности персонала является самым чувствительным показателем, характеризующим потенциальный рост фирмы. Недаром в законодательстве большинства стран именно количество работников является официально установленной характеристикой размера предприятия.

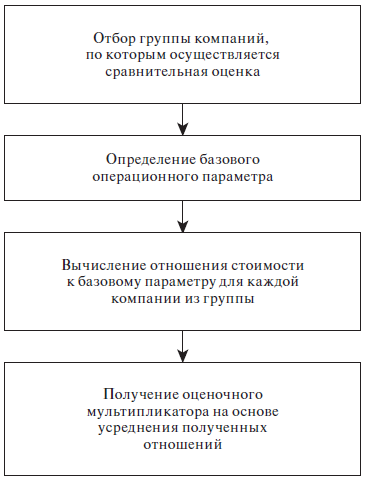

Таким образом, мы определили шесть показателей, позволяющих оценивать стоимость компании с точки зрения инвесторов (рис. 6.2). Однако на практике показателей может быть больше, и порядок их использования во многом определяется личными предпочтениями инвестора (аналитика).

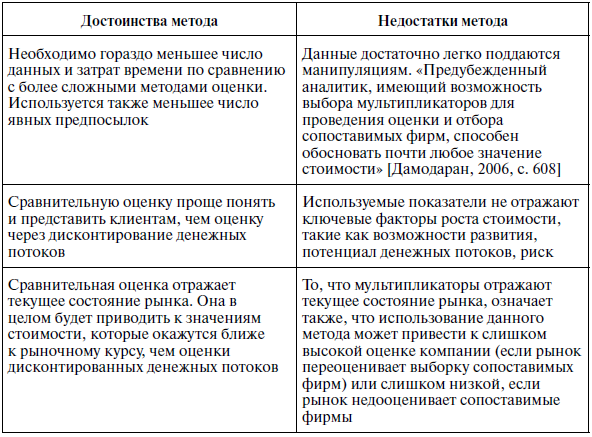

Метод мультипликаторов достаточно широко распространен при оценке компаний инвестиционными институтами в силу своей простоты, доступности и ориентированности на рынок. Однако у этого метода есть и серьезные недостатки. Достоинства и недостатки метода мультипликаторов представлены в табл. 6.2.

В случае венчурного бизнеса следует учитывать и то, что оценка должна проводиться по непубличным компаниям либо по сопоставимым публичным (но их может и не быть, если компания инновационна). Следовательно, для случая венчурного инвестирования нужно выбирать компании с показателями, близкими к оцениваемой, если реализуется благоприятный сценарий выхода для оцениваемой компании.

Существенную проблему составляет также выбор самого базового параметра, с которым производятся сопоставления. Большинство аналитиков сходятся во мнении, что для высокотехнологичных компаний наилучшим параметром будет соотношение PEG (цена акции /прибыль/рост). Однако, учитывая, что финансируемые фирмами венчурного капитала компании на ранних стадиях бесприбыльны, возможно, лучшим показателем будет соотношение цены к объему продаж или стоимости к объему продаж [Теплова, 2007].

Рис. 6.2. Мультипликаторы стоимости компании

Таблица 6.2. Достоинства и недостатки метода мультипликаторов

Пусть компания «Новые решения» получила финансирование от венчурного капиталиста. При благоприятном развитии событий прогнозируется, что на период оценки компания будет генерировать выручку от реализации, равную 80 млн. долл., прибыль до выплаты процентов и налогов (EBIT) 8 млн. долл., прибыль до выплаты процентов, налогов и амортизации (EBITDA) 13 млн. долл., чистую прибыль (N1) 4,8 млн. долл. Балансовая стоимость собственного капитала компании составит 50 млн. долл. Количество занятых в компании работников составит 100 человек.

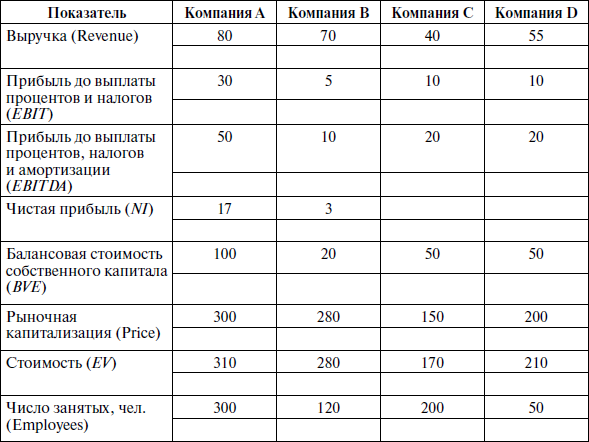

Для оценки методом мультипликаторов были найдены четыре сопоставимые компании (А, В, С и D), показатели деятельности которых представлены в таблице.

Финансовая информация по сопоставимым компаниям (в млн. долл.)

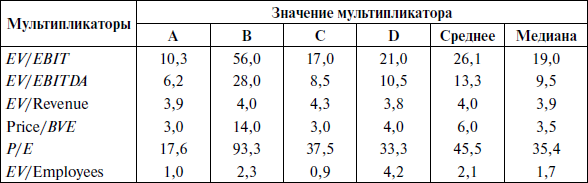

На основании данных в таблице мы можем рассчитать значения мультипликаторов для каждой из компаний – аналогов, представленных в следующей таблице.

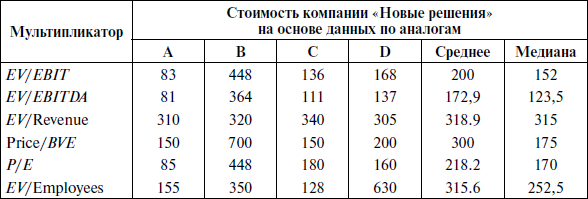

По каждой компании, а также по средним значениям мы можем рассчитать стоимость компании «Новые решения».

Как видно из таблицы, разброс результатов достаточно велик. Поэтому выбор лучшего показателя представляет собой отдельную проблему. Однако мы получили хорошую базу, позволяющую обосновывать такие оценки. По конкретному примеру с компанией «Новые решения» в качестве оптимистической оценки можно взять значение 318,9 (среднее по параметру «Стоимость / Выручка»), В качестве пессимистического – 172,5 (среднее по параметру «Стоимость / Прибыль до выплаты процентов, налогов и амортизации»).

Однако для высокотехнологичных компаний исторические показатели (как это показано в примере 6.1) не всегда применимы, а прогнозировать будущие показатели достаточно сложно. Проблему представляет и выбор финансово сопоставимых компаний. Поэтому иногда оценки делают, опираясь на качественные показатели, которые косвенно свидетельствуют о финансовом благополучии компании, например количество посещений сайта компании.

Источник: studfile.net

Бизнес-мультипликаторы. Гибкость в бизнесе, умение сравнивать и анализировать — ваш путь к успеху

В бизнесе одной из важных составляющих, помогающих быстро реагировать на изменения, держа руку на пульсе, является гибкость. Для лучшего понимания ситуации мы рассмотрим один за другим десять бизнес-мультипликаторов. И не важно, будете ли вы применять на практике все десять или только пять, шесть, есть смысл познакомится со всеми.

Итак, начнём с первого. Пробуйте всё. Не смотря на простоту действий отдача может превзойти ваши ожидания. Сопоставляйте разные методы и способы, меняйте вариации и оценивайте результат. Думайте, как можно что-то продвигать, делать, говорить ещё эффективнее.

И вы будете поражены, как каждый новой способ или сочетание методов превосходит предыдущий.

И это, действительно, работает! И когда вы увидите закономерность увеличения эффективности каждого последующего метода, вы осознаете, что те способы, которыми вы пользуетесь сейчас, та система цен, которую вы установили и те преимущества и выгоды, которые сейчас используются вами, вероятно не достаточно реализуют ваш потенциал.

А представьте, что он раскрыт всего на 5%? Вы удивлены? Да, это вполне возможно. Пробуйте разнообразные варианты в рекламе, на презентациях, в рассылках, предоставлении гарантий и в ценообразования и увеличивайте эффективность в десятки, сотни раз всего лишь заменив один метод другим или сгруппировав его иначе. И до тех пор, пока вы не начнёте испытывать, пробовать, группиповать и сравнивать полученную отдачу и эффективность, вы упускаете огромные возможности вашего бизнеса.

Вы просто обязаны, как оптимизатор своего дела, получать максимальную выгоду и наилучший вариант из всех возможных от каждого своего действия. Ваши клиенты всегда дадут вам понять, какой метод самый лучший, какой рекламе они отдают предпочтение и по какой цене готовы покупать ваш товар или услугу. Главное, что вы поймёте от применения различных вариаций, так это то, что незначительное, на первый взгляд, изменение, может повлечь за собой черезвычайно высокую отдачу и, соответственно, увеличение прибыли.

Посмотрите на примере одного агента по рекламе, работавшего с компанией, которая занималась поставкой ценных металлов инвесторам. Эта компания давала объявление в газету и получала хороший отклик, доход от которого позволял продолжать оплачивать рекламу, платить комиссионные специалистам по продажам, оплачивать накладные расходы, продолжать бизнес и даже оставлять что-то для инвестиций. Но агент предложил всего одно изменение заголовка и это принесло компании прибыль на 500% больше, чем от того заголовка, которым они успешно пользовались до этих пор. А сам агент, имея процент от дополнительных доходов компании, в случае увеличения оных за счёт эффективности рекламы, получал около 30 000 $ в месяц на протяжении года, затратив всего 15 минут на обдумывание нового заголовка.

Что показывает нам данный пример? То, что не нужно останавливаться на достигнутом, необходимо пробовать новые методы, способы и их сочетания. Методы и способы зависят от вашего товара или услуги, которые вы продаёте, но есть моменты, которые можно выделить особо.

Это заголовок вашей рекламы. Потому, что заголовок — это реклама рекламы. От того, «зацепит» ли он потенциального клиента или нет будет зависит то, прочтёт ли он рекламу в принципе или пропустит. Причем заголовком можно считать не только начало рекламного объявления, но и ваши первые слова на презентации или при ответе по телефону — это тоже своего рода заголовок и вам необходимо пробовать разные варианты, причём хорошо бы, чтоб с самых первых ваших слов клиент понимал свою выгоду и пользу от возможного приобретения вашего товара или услуги.

Хитрость, для наиболее удачного составления заголовка, заключается именно в том, чтобы клиент с первых ваших слов представлял вполне ощутимую и в высшей степени желаемую выгоду, которую он может получить посмотрев вашу рекламу и используя ваш товар в своей жизни, либо бизнесе.

Следующий важный момент, в котором обязательно надо пробовать все комбинации методов это ваше торговое предложение. Вполне может оказаться, что схема, которую вы применяете сейчас не достаточно эффективна. Эксперементируйте, сравнивайте и оценивайте результат, чтобы как можно больше людей сказали: «Да, нам это необходимо!»

Третий, очень важный элемент, который вам просто необходимо попробовать в разных вариантах — это ценообразование. Пробуйте разные варианты и не факт, что уменьшение цены приведёт вам новых клиентов. Иногда все бывает с точностью до наоборот. Именно повышение цены может оказаться «спусковым крючком» для привлечения новых покупателей.

Бывает так, что лишь благозвучие цены может отразится на желании приобрести товар. И не испробовав все варианты вы заведомо лишаете себя возможной прибыли. Секрет может оказаться не в повышении или понижение цены, а в том, какую цену готов платить ваш покупатель за ваш товар, именно это является решающим фактором.

Таким образом, вам надо найти оптимальную цену, т. е. ту цену, которую считает наиболее соответствующей вашему товару ваш целевой рынок. Чтобы не планировали вы, но пока вы не найдёте эту оптимальную цену, вы не выйдете на то увеличение прибыли, которого достойны. Применяйте этот метод и сравнивайте результаты. Выбирайте лучший и пользуйтесь им до тех пор, пока не найдёте самый действенный.

Мультипликатор — это. Мультипликаторы, их виды и использование в оценке бизнеса

Прогнозирование и вычисление экономического эффекта при вложении инвестиций, — один из основных вопросов экономического анализа предприятия. Доход потребителя делится на сбережения и средства для потребления. Мультипликативный эффект учитывает вложенные инвестиции и доходы потребителей и прогнозирует числовое увеличение национальной прибыли.

Несмотря на то что данный коэффициент был придуман около 100 лет назад, он до сих пор пользуется популярностью при анализе деятельности предприятия. С его помощью прогнозируют не только развитие отдельно взятой организации, но экономическое развитие целых государств.

Значение термина

Мультипликатор — это термин (от латинского multiplicator – умножающий), имеющий множество значений. В области анализа финансовой и экономической деятельности обозначает коэффициент, отображающий зависимость роста дохода от инвестиций. В экономическую теорию был введен в 1931 г. английским экономистом Р. Каном.

Положительный эффект был показан на предприятии по организации общественных работ. Эксперимент показал, что при увеличении спроса на определенные услуги объемы работ росли во всех смежных отраслях и число занятых значительно увеличивалось. Каково значение мультипликатора в экономике?

Мультипликационный эффект имеет цепную реакцию. Создание государством благоприятных условий для развития и зарождения бизнеса путем вложения определенных инвестиций приведет к новым денежным вложениям в экономику страны.

Мультипликатор – это показатель, который отражает, на сколько увеличится валовый продукт при нарастании объемов инвестируемых средств. Например, вложения увеличились на 10 млн рублей, тогда как валовый продукт вырос на 30 млн рублей. В этом случае мультипликатор равен 3.

Мультипликатор растет, когда потребители используют свои финансовые возможности для увеличения потребления, тем самым рождая повышение спроса. Если потребитель проявляет желание накапливать заработанные средства, происходит снижение мультипликатора.

Эффект мультипликатора работает, если есть возможность наращивать производственные мощности без глобальных затрат на рабочую силу и модернизацию производства.

Виды

Для анализа финансовой деятельности предприятия используется набор параметров: различные виды доходов и расходов, разные классы вложений, а также иные потоки движения денежных средств. Возникла необходимость разделения понятия «мультипликатор» на виды, в зависимости от этих показателей.

Так появились финансовые мультипликаторы. Существует множество разновидностей мультипликаторов, приспособленных для разных сфер деятельности, их можно разделить на группы:

- мультипликаторы денежных предложений;

- мультипликаторы инвестиционных расходов;

- мультипликаторы правительственных расходов;

- мультипликаторы потребительских расходов;

- налоговые мультипликаторы.

Значение эффекта мультипликатора подразумевает наличие различных условий, в этой связи и возникло такое разнообразие видов. Рассмотрим самые распространенные.

Мультипликатор расходов

Существует совместно с принципом акселерации, который рассчитывается как соотношение инвестиций в этом году и национальной прибыли в прошлом. Он помогает оценить результаты проделанной и спланировать будущее развитие.

Мультипликатор расходов определяется как зависимость национального валового продукта от изменения расходов. Является числовым коэффициентом, который отображает, как зависит конечный результат деятельности предприятия (доход) от увеличения или уменьшения расходуемых средств.

При расчете мультипликатора расходов важно понимать, что все инвестируемые средства с одной стороны являются расходами, но с другой – приносят прибыль. Малейшее сокращение инвестирование, из-за повышения бережливости населения, приведет к обратному мультиплицирующему эффекту и снижению доходов.

Мультипликатор чистых налогов

Данная разновидность и суть мультипликатора, как и все предыдущие, связана с объемами потребления продукции. Числовой коэффициент означает, во сколько раз полные итоговые расходы превысили объем чистых налогов.

Чистые налоги – это средства, выплачиваемые резидентами в казну, исключая трансферные платежи, такие как пенсии. Соответственно, на величину мультипликатора чистых налогов прямое влияние оказывают трансферные платежи, ведь при их увеличении общая сумма чистых налогов уменьшается.

Для сохранения баланса и стабильности экономики при повышении налогообложения необходимо также повысить и трансферные расходы государства. Не стоит забывать, что это может привести к экономическому застою.

Мультипликатор автономных налогов

В экономической теории существует модель, рассматривающая вариант, когда величина дохода не учитывается, в этом случае возникает мультипликатор автономных налогов.

Изменение доходов населения зависит от размера налогообложения и существенно влияет на величину мультипликатора. К тому же при увеличении дохода его сумма начинает делиться на потребление и сбережение, что также отражается на мультипликативном эффекте.

Стоит отметить, что мультипликатор чистых налогов меньше мультипликатора автономных налогов. Это связано с тем, что изменение доходов населения за счет увеличения или уменьшения налогообложения ведет к изменению потребления и спроса.

Валовый рентный мультипликатор

Это термин, используемый для оценки объектов недвижимости. Показывает, как зависит цена, по которой объект продается, от валового дохода от продажи. Для оценки объектов недвижимости используется метод валового рентного мультипликатора. Он включает в себя следующие действия:

- Производится анализ возможного или действительного валового дохода от продажи.

- Необходимо произвести поиск 3 или более похожих объектов недвижимости и сделать сравнение цен и возможного (действительного) валового дохода от продажи.

- Вносятся изменения в оценочную стоимость вашего объекта.

- Вычисляется валовый мультипликатор по каждому объекту.

- Вычисляется средний мультипликатор среди полученных.

- Определяется рыночная стоимость вашего объекта путем умножения среднего мультипликатора на рассчитанный валовый доход от продажи.

Как рассчитывается?

Валовый рентный мультипликатор – это показатель, который рассчитывается как частное цены, за которую продается недвижимость, и потенциального или реального валового дохода с продажи.

Коэффициент, определяющий соотношение всех инвестированных в предприятие средств и активов организации, чаще всего используется в банковской сфере и зависит от способности банка привлекать новые средства в виде депозитов и выданных ссуд.

Расчет происходит следующим образом: сумма прибыли и расходов на выплату процентов делится на активы предприятия, полученное значение умножается на 100. Из полученной суммы необходимо вычесть частное от привлеченных средств и активов к капиталу.

Мультипликатор капитала

- насколько разница между процентными ставками выдаваемых кредитов и ставка по размещенным в банке депозитам эффективна;

- качество вносимых и выдаваемых денежных потоков;

- качество работы собственного и заемного капиталов.

Мультипликатор капитала является своеобразным индикатором эффективности работы банка. Его значение помогает принять соответствующие решения по изменению работы организации.

Применение в оценке бизнеса

Для оценочной работы используется ряд мультипликаторов, учитывающих разную структуру капитала. Основными видами, участвующими в оценке, являются:

- Мультипликаторы прибыли. Определяются делением цены бизнеса на его выручку, прибыль до или после уплаты налогов или на дивиденды. Знаменатель зависит от того, какой мультипликативный эффект вы хотите узнать.

- Балансовый мультипликатор. Вычисляется путем деления реальной цены бизнеса на стоимость активов, согласно балансу.

- Натуральный мультипликатор.

Все эти мультипликаторы можно назвать оценочными. Они показывают соотношение между реальной рыночной ценой организации и его финансовой базой.

Экономика – это наука, присутствующая во всех сферах жизни общества. Умение пользоваться ее законами позволит улучшить качество жизни и спрогнозировать возможные трудности. Развитие экономики страны напрямую зависит от инвестиций. Создание благоприятной конъюнктуры рынка приведет к повышению вложений и, как следствие, повышению ВНП.

Источник: www.syl.ru