Уточненная декларация по УСН направляется налоговикам, если в исходной налогоплательщик допустил ошибки. Однако не все ошибки требуют незамедлительной корректировки. Рассмотрим, в каких случаях подача уточненной декларации по УСН обязательна, а в каких нет, а также выясним, каков порядок повторного представления налогового отчета.

- Когда потребуется уточнить отчет

- Когда можно не корректировать исходную декларацию

- Как оформить уточненку по УСН

- Необходимо ли сопроводить уточненную декларацию пояснениями?

Когда потребуется уточнить отчет

Допущенные и впоследствии обнаруженные ошибки не всегда означают, что нужно в срочном порядке пересдать отчетность.

Уточненную налоговую декларацию по УСН нужно сформировать и сдать, если ошибки привели к занижению налоговой базы, что, в свою очередь, приводит к занижению суммы налога к уплате. Страдает бюджет — он недополучает денег налогоплательщика. А это санкции со стороны контролеров.

Книга Учета Доходов и Расходов при УСН

- Если налоговый инспектор обнаружит такие ошибки при выездной проверке, то они обязательно выльются в штраф как минимум 20% от суммы недоплаченного налога.

- Если будет доказано, что база и налог были занижены умышленно, то штраф будет увеличен до 40%.

Поэтому очень важно, чтобы у хозяйствующего субъекта отсутствовали подобного рода нарушения в учете и, соответственно, в отчетных формах.

Определенные нестыковки налоговики могут заметить при проведении камеральной проверки. Тогда они потребуют пояснений от налогоплательщика или внесения изменений в исходный отчет. Если пояснить нестыковку не получится, то организации или ИП придется сдать уточненку.

Срок представления уточненной декларации при обнаружении ошибок самим налогоплательщиком не ограничен, но лучше отчитаться как можно быстрее, пока их не нашли налоговые инспекторы.

Если требование пришлет инспектор ФНС при проведении камеральной проверки, то упрощенцу отводится 5 дней на то, чтобы дать пояснения или сдать корректировку.

Когда можно не корректировать исходную декларацию

Не все ошибки приводят к занижению налоговой базы. Порой бывает, что налогоплательщик забывает учесть часть расходов (это касается доходно-расходной УСН) или ошибочно включает в доходы те суммы, которые не формируют базу по налогу. Тогда уточнение налогового отчета становится правом, а не обязанностью отчитывающегося субъекта.

В случае сдачи уточненки по УСН после уплаты первоначального обязательства у упрощенца образуется переплата по налогу, которую впоследствии можно вернуть или зачесть в счет будущих платежей. Однако нужно понимать, что налоговые органы очень настороженно относятся к таким корректировкам. И есть вероятность дополнительного включения такого налогоплательщика в план выездных проверок.

Как оформить уточненку по УСН

Обратите внимание! Сейчас на рассмотрении законодателей находится проект новой декларации по УСН. Так что вскоре упрощенцы будут отчитываться на новом бланке.

Как заполнить декларацию по УСН с объектом «Доходы минус расходы»

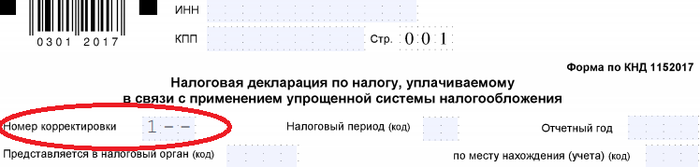

Особые правила заполнения касаются только проставления номера уточненного отчета в специально отведенном для этого поле на титульном листе.

Указанием на то, что отчет является уточненным, служат коды «1», «2» и т. д., соответствующие порядковому номеру подаваемой уточненки.

Для исходного отчета таковым указанием выступает код «0».

Во всем остальном заполнение уточненной декларации ничем не отличается от заполнения исходной. Разве что данные больше не будут содержать ошибок и искажений. Подробнее о заполнении декларации по УСН читайте в этом материале.

Необходимо ли сопроводить уточненную декларацию пояснениями?

Сопроводительное письмо к уточненной декларации по УСН не обязательно, но крайне рекомендуемо. В нем можно заранее ответить на вопросы, которые наверняка возникнут у инспекторов при проверке повторно сданной декларации с новыми цифрами.

Зачастую письма направляются на фирменных бланках, где приводится основная информация по субъекту — наименование компании или Ф.И.О. ИП, ИНН, КПП, ОГРН/ОГРНИП, адрес.

Основные реквизиты, которые должны присутствовать в письме:

- исходящий номер и дата;

- указание адресата — наименование налогового органа, куда направляется письмо;

- подписи руководителя и главного бухгалтера;

- печать (при наличии).

В тексте письма следует заострить внимание на таких моментах:

- за какой период представляется уточненная декларация по единому налогу;

- в чем заключается ошибка, приведшая к подаче уточненного отчета;

- какие изменения произошли в отчетных данных (здесь можно указать исходные значения и корректирующие);

- размер налога к доплате с отражением реквизитов платежного поручения, при желании можно указать и сумму пеней, если таковые есть, также со ссылкой на реквизиты платежки;

- величина переплаченного налога, если налогоплательщик хочет вернуть переплату.

Вышеприведенные данные помогут хозяйствующему субъекту сформировать собственный образец пояснений к уточненной декларации по УСН с учетом характера допущенной ошибки.

При ведении учета налогоплательщики очень часто допускают ошибки — технические, арифметические и пр. Все они приводят к искажению учетных данных и формированию отчетности с отражением некорректной суммы налога к уплате в бюджет. Во избежание санкций со стороны контролирующих органов ошибки, особенно приводящие к недоплате налоговых обязательств, лучше своевременно устранять путем подачи уточненных деклараций. Уточненку можно сопроводить письмом с пояснениями, почему произошло искажение отчетных данных и к чему привело их исправление.

Источник: xn--h1apee0d.xn--p1ai

Как ответить налоговой на требование о пояснении предоставления нулевой декларации по УСН?

Открыли ИП в 2019 году. Но не успели открыть расчетный счет. Деятельность не велась. КУДиР не вели, так как в ней нужно указать расчетный счет. Страховые взносы платили с личной карты физического лица. В 2020 году подали нулевую декларацию по УСН. Теперь налоговая просит пояснить, почему декларация нулевая. Что ответить?

И как отправить ответ, если налоговая инспекция находится в другом городе?

Ответы на вопрос (5):

08.04.2020, 12:10,

Это лучший ответ

Вы можете так и написать что декларация нулевая в связи с тем что деятельность не велась. Находились на упрощенке (гл. 26.2 НК РФ)

А ответ можно отправить через личный кабинет налогоплательщика. Либо почтой.

08.04.2020, 12:17,

г. Краснодар

Вам нужно подготовить пояснения в письменной форме. Укажите, что не успели открыть расчетный счет, деятельность не вели, КУДиР не вели, а страховые взносы платили с карты физического лица. И находитесь на УСН. В связи с данными обстоятельствами декларация была подана нулевая. Пояснения можете направить через личный кабинет налогоплательщика или почтой.

Ст.23 НК РФ,гл.26.2,ст.346.23 НК РФ,

08.04.2020, 12:20,

г. Новокузнецк

Декларация ст 346.23 НК РФ, в которой единственным цифровым показателем является ноль, называется нулевой. То есть в ней и все показатели расчета налоговой базы, и, соответственно, сам налог равны нулю. Ненулевое значение будет присутствовать только у ставки налога и кодов, характеризующих данные справочного характера о налогоплательщике.

Вам в объяснении ничего придумывать не нужно Пишите объяснение в таком же плане как это отражено в вашем вопросе Деятельность не велась. КУДиР не вели, так как в ней нужно указать расчетный счет. Страховые взносы платили с личной карты физического лица.

Объяснение можете отправить как электронной почтой так и заказным письмом с уведомлением о вручении Для надежности направьте электронной почтой и заказным письмом

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 01.04.2020)

НК РФ Статья 346.23. Налоговая декларация

(в ред. Федерального закона от 25.06.2012 N 94-ФЗ)

(см. текст в предыдущей редакции)

1. По итогам налогового периода налогоплательщики представляют налоговую декларацию в налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в следующие сроки:

1) организации — не позднее 31 марта года, следующего за истекшим налоговым периодом (за исключением случаев, предусмотренных пунктами 2 и 3 настоящей статьи);

2) индивидуальные предприниматели — не позднее 30 апреля года, следующего за истекшим налоговым периодом (за исключением случаев, предусмотренных пунктами 2 и 3 настоящей статьи).

2. Налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному им в налоговый орган в соответствии с пунктом 8 статьи 346.13 настоящего Кодекса, прекращена предпринимательская деятельность, в отношении которой этим налогоплательщиком применялась упрощенная система налогообложения.

3. Налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за кварталом, в котором на основании пункта 4 статьи 346.13 настоящего Кодекса он утратил право применять упрощенную систему налогообложения.

08.04.2020, 12:25,

г. Новосибирск

Это лучший ответ

Пояснить нужно, все как вы пишите в вопросе. Что деятельность не вели, доходов нет. Что у вас УСН. Ответ можете направить по почте с описью вложения. Согласно ст.23 не РФ вы должны дать пояснения ФНС.

НК РФ Статья 23. Обязанности налогоплательщиков (плательщиков сборов, плательщиков страховых взносов)

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

(см. текст в предыдущей редакции)

Перспективы и риски судебных споров. Ситуации, связанные со ст.

23 НК РФ

1. Налогоплательщики обязаны:

1) уплачивать законно установленные налоги;

2) встать на учет в налоговых органах, если такая обязанность предусмотрена настоящим Кодексом;

3) вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, если такая обязанность предусмотрена законодательством о налогах и сборах;

4) представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах;

5) представлять в налоговый орган по месту жительства индивидуального предпринимателя, нотариуса, занимающегося частной практикой, адвоката, учредившего адвокатский кабинет, по запросу налогового органа книгу учета доходов и расходов и хозяйственных операций;

(пп.

5 в ред. Федерального закона от 28.11.2018 N 447-ФЗ)

(см. текст в предыдущей редакции)

5.1) представлять в налоговый орган по месту нахождения организации, у которой отсутствует обязанность представлять годовую бухгалтерскую (финансовую) отчетность, составляющую государственный информационный ресурс бухгалтерской (финансовой) отчетности в соответствии с Федеральным законом от 6 декабря 2011 года N 402-ФЗ «О бухгалтерском учете», годовую бухгалтерскую (финансовую) отчетность не позднее трех месяцев после окончания отчетного года, за исключением случаев, когда организация в соответствии с указанным Федеральным законом не обязана вести бухгалтерский учет, или является религиозной организацией, или является организацией, представляющей в Центральный банк Российской Федерации годовую бухгалтерскую (финансовую) отчетность, если иное не предусмотрено настоящим подпунктом.

Центральный банк Российской Федерации представляет в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, годовую бухгалтерскую (финансовую) отчетность Центрального банка Российской Федерации в составе годового баланса и отчета о финансовых результатах не позднее 15 мая года, следующего за отчетным годом;

(пп. 5.1 введен Федеральным законом от 28.11.2018 N 447-ФЗ)

6) представлять в налоговые органы и их должностным лицам в случаях и в порядке, которые предусмотрены настоящим Кодексом, документы, необходимые для исчисления и уплаты налогов;

7) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах, а также не препятствовать законной деятельности должностных лиц налоговых органов при исполнении ими своих служебных обязанностей;

8) в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов, если иное не предусмотрено настоящим Кодексом;

(в ред. Федерального закона от 30.09.2013 N 267-ФЗ)

(см. текст в предыдущей редакции)

9) нести иные обязанности, предусмотренные законодательством о налогах и сборах.

2. Налогоплательщики — организации и индивидуальные предприниматели помимо обязанностей, предусмотренных пунктом 1 настоящей статьи, обязаны сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя:

(в ред. Федерального закона от 27.07.2010 N 229-ФЗ)

(см. текст в предыдущей редакции)

1) — 1.1) утратили силу. — Федеральный закон от 02.04.2014 N 52-ФЗ;

(см. текст в предыдущей редакции)

2) о своем участии в российских организациях (за исключением случаев участия в хозяйственных товариществах и обществах с ограниченной ответстве

Удачно разрешить вам ваш вопрос!

08.04.2020, 12:37,

г. Санкт-Петербург

В данном случае вы к поданной декларации пишете пояснительную записку, в которой указываете, что за указанный в декларации период ИП коммерческую деятельность не осуществлял, доходов за указанный период не получал, расходов соответственно, связанных с коммерческой деятельностью не понес, поэтому и декларация с нулевыми показателями.

По всем полученным налоговым декларациям и расчетам ИФНС проводит камеральную проверку, в ходе которой может запросить у налогоплательщика необходимые пояснения по предоставленной отчетности (п. 3 ст. 88 НК РФ).

Спишутся ли страховые взносы в ПФ за неоплаченные годы деятельности ИП на УСН и нужно ли сдавать просроченные декларации

ИП на УСН. Деятельность с 2014, декларацию в ИФНС сдавала за 2014, не нулевая. В 2015,2016,2017 деятельность не вела, отчеты не сдавала. ИП закрыто в 2017. Страх.

Взносы ПФ не платила за все годы.

Страховые взносы в ПФ за какой период спишут по амнистии в 2018? Нужно ли-таки сдать просроченные нулевые декларации за 2015,2016 и 2017?

Заранее большое спасибо!

Какую декларацию нужно сдать в налоговую при нахождении на ЕНВД и обнаружении денежных средств от реализации товара в 2013 году?

ИП находится на ЕНВД. За 4 квартал 2013 года была подана налоговая декларация по двум видам деятельности — оказание автотранспортных услуг и оказание услуг по временному проживанию. Декларация по УСН была подана нулевая. Только сейчас стало известно, что в 2013 году ей на расчетный счет поступили денежные средства от реализации товара. Что нужно сдать в налоговую?

Уточненную декларацию по ЕНВД, включив в неё еще один вид деятельности — розничная торговля или декларацию пол УСН?

Налоговая инспекция предъявила штрафные санкции пенсионеру за несвоевременную подачу нулевой декларации о доходах.

Налоговая инспекция предъявила штрафные санкции по факту о несвоевременной подачи декларации о даходах (надо было до 30.04.2004 г., подали 15.05.2004 г.). Декларация нулевая, так как деятельности по ЧП небыло. ЧП является пенсионер. Правомочны ли действия налоговой инспекции?

Спасибо за ответ!

ИП, переведенная на ЕНВД, зачем требуют декларацию по УСН?

У меня ИП, открыла 26.02.2019, 11.03.2019 г перешла на енвд, налоги платила по енвд, а также подавала декларации по енвд, сегодня налоговая заблокировала счет за не предоставление декларации по УСН за 2019 г. Почему они требуют нулевую декларацию по УСН если я находилась все это время на ЕНВД?

Нужно сдать налоговую декларацию по УСН доходы (Нулевую) деятельность не велась ни где не могу найти форму декларации.

Вопросы по списанию долга по страховым взносам ИП и судебному решению

ИП было открыто в сентябре 2010 года и закрыто 15 января 2018 г. Деятельность не велась, но с 2011 — 2018 сдавала нулевую декларацию по УСН 6%, а то запугивали шрафами. Страховые заплатила в декабре 2010 года, за 1 квартал 2011 г. и в декабре 2017 г. плюс за 15 дней 2018 года.

Долг на 1 января 2017 года подпадает под амнистию по страховым взносам ИП? Его должны списать в ИФНС?

Также есть судебное решение о взыскании страховых взносов и пеней в 2014, 2015 и 2017 годах. С ними как быть?

Вопросы о налогообложении и подаче деклараций при прекращении статуса ИП

Около 9-ти месяцев находилась в статусе ИП по двум видам деятельности. Системы налогообложения: ЕНВД и УСН. Через 9 месяцев после регистрации в качестве ИП пришлось сняться с учета. При этом, страховые взносы уплачивались вовремя, декларации по ЕНВД подавались в срок, каждый квартал.

Нулевую декларацию по УСН (деятельность не велась) за 2018 год необходимо было подать до 10-го января 2019 года. В конце декабря 2018 я подала заявление о прекращении деятельности в кач-ве ИП, положительный ответ получила уже 11-го января. В данный момент я снята с учета, при этом декларация по УСН не подавалась ни разу.

Должен ли был налоговый орган предоставить мне документ для оплаты неполного налогового периода по ЕНВД (с конца декабря до 11-го января, за время, пока я ожидала ответ)? Нужно ли подать декларацию по УСН сейчас?

Как правильно сдать декларацию по УСН в налоговую инспекцию для ООО

ООО зарегистрировалось и не вело деятельности в 2015 году, среднесписочная численность нулевая. Деларацию по УСН в налоговую инспекцию сдавать нулевую? Или можно обойтись уведомлением?

Вопрос об оспаривании заочного решения суда по оплате взносов в пенсионный фонд после закрытия ИП

В августе 2014 г. закрыл ИП (деятельность не велась), за последний год не была подана нулевая декларация. Сейчас пришло заочное решение суда оплатить в пенсионный фонд взносы на 80000 рублей (т.к. не было декларации — расчет произведен из расчета 8 МРОТ*26%*7 мес). Уже после этого подал нулевую декларацию в налоговую за 2014 г. Подскажите, есть ли положительная практика по оспариванию подобных судебных дел?

Как закрыть ИП после открытия в 2018 г. и сдали нулевую декларацию?

Я открыла ИП в 2018 г УСН доходы минус расходы. ИП не велась, платила фиксированные страх взносы и нулевую декларацию сдала все вовремя. И я хочу закрыть ИП что нужно для этого, нужно ли за два квартала сдать нулевую декларацию?

Источник: www.9111.ru

Расхождение между формой 2 и усн. Расхождение показателей налоговой и бухгалтерской отчетности при усно: как объясниться с налоговой

Налоговая инспекция просит предоставить пояснения по расхождению в налоговой декларации по УСН и бухгалтерской отчетностью за 2014 г. Отклонения доходы по декларации и формой № 2 и расходы по декларации с формой 2, расхождение по финансовым результатам между бухгалтерской и налоговой отчетностью. Как правильно написать.

Ответ

Форма пояснительной записки о причинах расхождения показателей декларации по УСН и отчета о финансовых результатах законодательно не утверждена. Вы можете написать ее в любой удобной вам форме. Укажите в пояснительной записке ваши причины, по которым показатели налогового и бухгалтерского учета различаются. Главная причина — едина для всех «упрощенцев».

Для учета доходов и расходов в налоговой базе при УСН используется кассовый метод (ст. 346.17 НК РФ). То есть, доходы учитываются только после получения денежных средств или иного имущества, а расходы – лишь после оплаты.

А в бухгалтерском учете выручка от реализации учитывается на дату отгрузки товаров, выполнения работ или оказания услуг (п. 12 ПБУ 9/99 «Доходы организации»). А расходы — на дату списания материала, передачи товара, получения услуги или работы и т.п. (п. 16 ПБУ 10/99 «Расходы организации»). Таким образом, если на начало или конец года у вас имелись задолженности перед поставщиками или подрядчиками, либо неоплаченные долги покупателей или заказчиков, суммы доходов и расходов в бухгалтерском и налоговом учете станут различаться.

В апреле 2017 года одна из организаций, применяющих УСНО, получила из налогового органа требование пояснить причину расхождения сумм доходов, указанных в декларации при УСНО и в бухгалтерской отчетности за 2016 год. Что делать в этом случае? Может ли быть такое расхождение обоснованным? Как составить ответ налоговикам?

Организации, применяющие УСНО, уже сдали декларацию по налогу, уплачиваемому при УСНО, за 2016 год: срок истек 31.03.2017. Не позднее обозначенной даты надо было представить в налоговый орган и годовую (финансовую) бухгалтерскую отчетность. Подавляющее большинство организаций так и поступило: выполнило все требования налогового законодательства.

Но вдруг в апреле 2017 года одна из таких организаций получила из налогового органа требование пояснить причину расхождения сумм доходов, указанных в декларации при УСНО и в бухгалтерской отчетности за 2016 год. Что делать в этом случае? Может ли быть такое расхождение обоснованным? Как составить ответ налоговикам?

Право налогового органа на истребование пояснений

Прежде чем рассматривать по существу вопрос о расхождении сумм доходов, указанных в декларации при УСНО, и данных бухгалтерской отчетности за 2016 год, ответим на вопрос, имеет ли право налоговый орган истребовать какие либо пояснения в анализируемом случае.

В соответствии со ст. 88 НК РФ налоговый орган при получении декларации по «упрощенному» налогу проводит ее камеральную проверку. Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации или противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, которые содержатся в документах, имеющихся у налогового органа, и получены им в ходе налогового контроля, то налоговый орган вправе истребовать пояснения относительно данного факта. В рассматриваемом случае расхождение выявлено между декларацией по «упрощенному» налогу и бухгалтерской отчетностью организации, что является основанием для истребования пояснений у налогоплательщика.

Об обнаружении ошибки или несоответствия налоговый орган сообщает налогоплательщику и требует представить необходимые пояснения или внести исправления в налоговую декларацию.

Обратите внимание:

Срок для выполнения данного требования – пять рабочих дней со дня получения требования

Может ли налогоплательщик вместе с пояснениями дополнительно представить другие документы, подтверждающие его позицию? Да, он вправе дополнительно представить в налоговый орган выписки из регистров налогового или бухгалтерского учета и иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию.

Представитель налогового органа обязан рассмотреть все представленные налогоплательщиком документы. И если после этого рассмотрения или в случае, когда налогоплательщик не представит пояснений, налоговый инспектор установит факт совершения правонарушения, он составит акт проверки в порядке, предусмотренном ст. 100 НК РФ. Из приведенных норм следует, что действующим налоговым законодательством налоговым органам предоставлено право истребовать у «упрощенца» пояснения в отношении представленной декларации при УСНО, если будут выявлены ошибки или несоответствия между данными декларации и другими имеющимися у налоговиков документами (например, годовой бухгалтерской отчетностью).

Рекомендуем представить пояснения в установленный срок (пять рабочих дней), иначе будет составлен акт о правонарушении на основании тех данных, которые есть у налогового органа. Да и этим дело может не закончиться: если расхождения масштабные, то налоговики могут инициировать и выездную налоговую проверку.

Кроме истребования пояснений, налоговый орган вправе вызвать налогоплательщика для дачи пояснений, если сочтет, что требуется непосредственная явка налогоплательщика в налоговый орган (пп. 4 п. 1 ст. 31 НК РФ). Для этого налогоплательщику будет направлено уведомление о вызове налогоплательщика (плательщика сбора, налогового агента).

Сравнение показателей налоговой и бухгалтерской отчетности при УСНО

Какие же показатели налоговой и бухгалтерской отчетности наиболее интересны для налоговиков? Как их сравнивать? Для ответа на поставленный вопрос обратимся к декларации по «упрощенному» налогу и бухгалтерской отчетности, которая представляется в налоговый орган.

Декларация при УСНО

Независимо от применяемого объекта налогообложения в налоговой декларации указываются доходы, учитываемые при УСНО:

- если объект налогообложения «доходы» – по кодам строк 110 – 113 разд. 2.1.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения – доходы)» декларации указываются суммы полученных налогоплательщиком доходов (налоговая база для исчисления налога (авансового платежа по налогу)) нарастающим итогом за I квартал, полугодие, девять месяцев, налоговый период;

- если объект налогообложения «доходы минус расходы» – по кодам строк 210 – 213 разд. 2.2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения – доходы, уменьшенные на величину расходов)» декларации указываются суммы полученных налогоплательщиком доходов также нарастающим итогом за I квартал, полугодие, девять месяцев, налоговый период.

Порядок определения доходов организации не зависит от применяемого объекта налогообложения и установлен ст. 346.15 и 346.17 НК РФ:

- учитываются доходы в порядке, приведенном в п. 1 и 2 ст. 248 НК РФ;

- не учитываются доходы, указанные в ст. 251 НК РФ, и доходы организации, облагаемые налогом на прибыль организаций по налоговым ставкам, предусмотренным п. 1.6, 3 и 4 ст. 284 НК РФ;

- доходы учитываются кассовым методом.

Бухгалтерская (финансовая) отчетность

Годовая бухгалтерская отчетность составляется в соответствии с требованиями, установленными ст. 13, 14 и 15 Федерального закона от 06.12.2011 № 402 ФЗ «О бухгалтерском учете»: по общему правилу она состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним. Формы бухгалтерской отчетности организаций утверждены Приказом Минфина России от 02.07.2010 № 66н. При этом детализацию показателей по статьям отчетов организации определяют самостоятельно.

А если организация вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, то в бухгалтерский баланс, отчет о финансовых результатах, отчет о целевом использовании средств она может включить показатели только по группам статей (без детализации показателей по статьям).

В рассматриваемой ситуации налоговиков могут заинтересовать следующие показатели бухгалтерской отчетности. Начнем с баланса. В данном случае важными являются показатели актива баланса, а именно «Финансовые и другие оборотные активы», в котором указываются (ПБУ 4/99 «Бухгалтерская отчетность организации»):

- по коду 1230 – дебиторская задолженность;

- по коду 1240 – финансовые вложения (за исключением денежных эквивалентов);

- по коду 1260 – прочие оборотные активы.

При этом, поскольку деталировку выбирает сама организация, данные могут быть приведены в балансе как развернуто, так и одним показателем, имеющим наибольший вес. Например, по показателю «Дебиторская задолженность» (код 1230) указываются в том числе сальдо по следующим статьям бухгалтерского учета:

- покупатели и заказчики;

- векселя к получению;

- задолженность дочерних и зависимых обществ;

- задолженность участников (учредителей) по вкладам в уставный капитал;

- авансы выданные;

- прочие дебиторы;

- займы, предоставленные организациям на срок менее 12 месяцев;

- собственные акции, выкупленные у акционеров;

- прочие финансовые вложения.

В отчете о финансовых результатах налоговиков в первую очередь заинтересует показатель «Выручка», в котором указывается выручка от продажи товаров, продукции, работ, услуг за вычетом НДС, акцизов и т. п. налогов и обязательных платежей (код 2110), учтенная по кредиту счета 90 «Продажи» (субсчет 1 «Выручка»), а также показатель «Прочие доходы» (код 2340), в котором содержится информация о прочих доходах организации, учтенных по кредиту счета 91 «Прочие доходы».

В соответствии с ПБУ 9/99 «Доходы организации» доходы в бухгалтерском учете признаются по методу начисления; организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут вести учет кассовым методом по мере поступления денежных средств. Подавляющее большинство организаций ведет бухгалтерский учет по методу начислений.

Сравнение данных декларации при УСНО и годовой бухгалтерской отчетности

По логике показатели декларации по «упрощенному» налогу «сумма полученных доходов за налоговый период» (строка 113 разд. 2.1.1 или строка 213 разд. 2.2 декларации) и «данные о выручке и прочих доходах отчета о финансовых результатах» должны быть сопоставимы, то есть если они и различаются, то незначительно. Если рассматриваемые доходы, включая прочие доходы, по бухгалтерской отчетности меньше, чем налогооблагаемые доходы, то вопросов у налоговиков не возникнет. Такое может быть, например, если организация работает «по предоплате», то есть у нее много поступлений денежных средств в виде авансовых платежей от покупателей, которые в налоговом учете увеличивают облагаемые доходы (кассовый метод), а в бухгалтерском учете – увеличивают кредиторскую задолженность.

Если же налогооблагаемые доходы значительно меньше, чем доходы, включая прочие доходы, отраженные в бухгалтерской отчетности, то вероятность возникновения вопросов у налоговых органов высока, поскольку это может означать занижение облагаемой базы по налогу, уплачиваемому при УСНО. Рассмотрим приведенный вариант подробнее.

Наиболее очевидным сравнением является, как уже сказано выше, сопоставление показателей дохода в налоговой и бухгалтерской отчетности (см. формулу).

Чисто теоретически есть вероятность того, что приведенные показатели будут равны. Но, как правило, они различаются. Основная причина различий кроется в различных подходах при определении дохода для целей бухгалтерского и налогового учета. Приведем наиболее распространенные и наглядные причины расхождения названных показателей, когда в налоговом учете доход будет меньше по сравнению с бухгалтерским учетом:

- кассовый метод учета доходов при УСНО и метод начисления в бухгалтерском учете. Как сказано выше, указанное принципиальное различие может давать существенные различия в абсолютных значениях показателей в налоговом и бухгалтерском учет. Это возможно, например, в случае отгрузки товаров покупателю, когда в бухгалтерском учете признается доход от реализации на дату отгрузки, а в налоговом учете при отсутствии оплаты никакого дохода нет. Аналогичным образом ситуация складывается при сдаче помещения в аренду, если арендатор задерживает оплату. Подобная ситуация будет наблюдаться во всех случаях, когда оплата покупателями (заказчиками) происходит позже реализации товаров (работ, услуг) и задолженность переходит на следующий налоговый период;

- получение организацией дивидендов. Если организация, являющаяся учредителем другой организации, получила в налоговом периоде дивиденды, то в бухгалтерском учете эти суммы будут учтены как прочие доходы. В налоговом учете в соответствии со ст. 346.15 НК РФ названные суммы в облагаемый доход не попадают, поскольку дивиденды облагаются у источника выплат, который является налоговым агентом по налогу на прибыль (речь идет о российских компаниях). Если дивиденды получены от иностранной компании, то организация-«упрощенец» самостоятельно исчисляет налог на прибыль с указанной суммы и представляет декларацию по налогу на прибыль, в декларации при УСНО эти суммы не указываются;

- совмещение УСНО и спецрежима в виде ЕНВД. Поскольку бухгалтерская отчетность представляется в отношении всей организации, а не отдельно в отношении деятельности, облагаемой в рамках УСНО, доходы, указанные в бухгалтерской отчетности, будут превышать доходы, указанные в декларации по «упрощенному» налогу.

Кроме приведенного сравнения доходов в налоговом и бухгалтерском учете, налоговики сравнивают следующие показатели отчетности:

Приведенное равенство теоретически может выполняться. Но есть ситуация, когда оно не может быть выполнено. Причина кроется в структуре самой дебиторской задолженности. Как говорится выше, организация вправе сама выбирать деталировку показателей статей баланса, и по коду 1230 может быть указана как задолженность покупателей и заказчиков, так и задолженность участников (учредителей) по вкладам в уставный капитал, авансы выданные, краткосрочные займы и другие финансовые вложения. Не все из этих сумм при погашении дебиторской задолженности являются облагаемым доходом при УСНО.

Самый простой пример в данном случае – это дебиторская задолженность по счету 71 «Расчеты с подотчетными лицами», по которым на отчетную дату не представлен авансовый отчет.

Аналогичная ситуация наблюдается с займами, выданными организацией. Даже если в течение налогового периода этот заем будет возвращен, то он не образует налогооблагаемого дохода, а сумма дебиторской задолженности изменится.

Что написать в пояснениях?

Итак, если организация после представления декларации по «упрощенному» налогу и годовой бухгалтерской (финансовой) отчетности получила требование о представлении пояснений о расхождении показателей, то целесообразно их представить во избежание дальнейших шагов со стороны налоговиков. Еще раз отметим, что срок для представления этих пояснений небольшой – всего пять рабочих дней. За это время надо подготовить сами пояснения и необходимые документы, а также представить их в налоговый орган.

Пояснения составляются в произвольной форме, оформляются как служебное письмо, которое можно, например, озаглавить как «Пояснения относительно причин расхождения показателей декларации по налогу, уплачиваемому при УСНО, и бухгалтерской отчетности».

Целесообразно указать причины расхождений, которые являются основными, нет смысла расписывать все суммы, повлиявшие на показатели. При необходимости нужно приложить соответствующие документы (копии).

Налоговые органы в рамках проведения камеральной проверки декларации по налогу, уплачиваемому при применении УСНО, сравнивают сумму полученных доходов за налоговый период и данные о выручке и прочих доходах отчета о финансовых результатах, а также суммы дебиторской задолженности, указанные в балансе организации. Эти показатели могут различаться. И если различия существенны, то налоговики вправе истребовать у налогоплательщика пояснения, причем понятие существенности определяется на усмотрение налогового инспектора.

Довольно редко, но на практике все же встречаются требования, получаемые налогоплательщиками от ИФНС, которые касаются налога на имущество, например, требуется пояснить разницу между данными бухгалтерского баланса (стр 1150) и данными, которые содержит декларация по налогу на имущество (стр 140).

В балансе компания отражает не только активы, которые облагаются налогом на имущество, но и другие основные средства. Например, земельные участки, активы первой и второй амортизационных групп и т. п. Такие активы вообще не входят в объект по налогу на имущество. Если у вас только имущество, которое относится к 1 или 2 группе по классификатору ОС, то вам вообще не надо подавать декларацию по налогу на имущество, но если у вас имущество льготируемое (не облагается налогом), то сдавать декларацию надо, указав при этом код налоговой льготы и среднюю стоимость необлагаемого налогом имущества. Если же вы этого не сделали и получили от налоговой требование объяснить разницу между данными бухгалтерского баланса и декларацией по налогу на имущество, то советую вам написать письмо с пояснением данной ситуации и, не смотря на то, что сумма налога к уплате не измениться, сдать уточненную налоговую декларацию, в которой будет отражено льготируемое имущество. Я вам предлагаю пример письма в налоговую, где рассматривается одна из причин, приведшая к разнице между бухгалтерским балансом и декларацией налога на имущество.

от «____» _____________ 20____ г. ИФНС № _____ по г. Москва

Пояснения на требование № ____

На основании требования № ______ от 20.04.2016 г. ООО «Компания» ставит вас в известность, что разница между данными бухгалтерского баланса и Налоговой декларации по налогу на имущество организаций за 2015 года возникла из-за объектов движимого имущества с кодом льготы 2010257. По технической ошибке стоимость такого имущества не отразилась ни в общей остаточной стоимости ОС в гр.

3, ни в стоимость льготируемого ОС – гр.4. В связи с этим отправлена уточненная Декларация по налогу на имущество за 2015 год в которой налоговые льготы заявлены правомерно на основании п. 25 ст. 381 Налогового Кодекса РФ в отношении движимого имущества, принятого с 01.01.2013 года на учет в качестве основных средств. В связи с этим в строке 160 раздела 2 указан код налоговой льготы 2010257, а в строке 170 указана средняя стоимость необлагаемого налогом имущества за отчетный период на сумму 90000 рублей.

Так же просим обратить внимание на то, что все исправления, вызванные техническими ошибками, не привели к изменению суммы налога, подлежащей уплате в бюджет.

- — инвентарная опись

- — ОСВ по 01 и 02 счету

- — копия накладной на приобретение движимого имущества

Генеральный директор ООО «Компания» ________________________

Источник: buhconsul.ru