Положена ли работникам ИП в обязательном порядке выплата выходного пособия согласно ст. 178 ТК РФ при сокращении или прекращении деятельности ИП?

Выходное пособие и средний заработок на период трудоустройства, предусмотренные ст. 178 ТК РФ, при расторжении трудового договора в связи с сокращением работников ИП или при прекращении деятельности ИП могут быть выплачены работникам только в тех случаях и размере, которые указаны в условиях трудового договора.

Очень часто возникают спорные ситуации, когда работники и работодатели — индивидуальные предприниматели считают, что увольнение работника по п. 2 ч. 1 ст. 81 ТК РФ (сокращение численности или штата работников индивидуального предпринимателя) либо по п. 1 ч. 1 ст. 81 ТК РФ (прекращение деятельности индивидуальным предпринимателем) дает право работникам получить выходное пособие и средний заработок, предусмотренные ч. 1 — 3 ст. 178 ТК РФ, и, соответственно, накладывает обязанности на работодателя по выплате этого выходного пособия.

#юрист Выходное Пособие

При расторжении трудового договора в связи с ликвидацией организации (п. 1 ч. 1 ст. 81 ТК РФ) либо сокращением численности или штата работников организации (п. 2 ч. 1 ст. 81 ТК РФ) увольняемому работнику выплачивается выходное пособие в размере среднего месячного заработка (ч. 1 ст.

178 ТК РФ).

В случае если длительность периода трудоустройства работника, уволенного в связи с ликвидацией организации (п. 1 ч. 1 ст. 81 ТК РФ) либо сокращением численности или штата работников организации (п. 2 ч. 1 ст.

81 ТК РФ), превышает один месяц, работодатель обязан выплатить ему средний месячный заработок за второй месяц со дня увольнения или его часть пропорционально периоду трудоустройства, приходящемуся на этот месяц (ч. 2 ст. 178 ТК РФ).

В исключительных случаях по решению органа службы занятости населения работодатель обязан выплатить работнику, уволенному в связи с ликвидацией организации (п. 1 ч. 1 ст. 81 ТК РФ) либо сокращением численности или штата работников организации (п. 2 ч. 1 ст.

81 ТК РФ), средний месячный заработок за третий месяц со дня увольнения или его часть пропорционально периоду трудоустройства, приходящемуся на этот месяц, при условии, что в течение 14 рабочих дней со дня увольнения работник обратился в этот орган и не был трудоустроен в течение двух месяцев со дня увольнения (ч. 3 ст. 178 ТК РФ).

Работодатель взамен выплат среднего месячного заработка за период трудоустройства (ч. 2 и 3 ст. 178 ТК РФ) вправе выплатить работнику единовременную компенсацию в размере двукратного среднего месячного заработка.

Если работнику уже была произведена выплата среднего месячного заработка за второй месяц со дня увольнения, единовременная компенсация выплачивается ему с зачетом указанной выплаты (ч. 5 ст. 178 ТК РФ).

Помимо оснований, предусмотренных ТК РФ, трудовой договор с работником, работающим у работодателя — физического лица, может быть прекращен по основаниям, предусмотренным трудовым договором (ч. 1 ст. 307 ТК РФ).

Случаи и размеры выплачиваемых при прекращении трудового договора выходного пособия и других компенсационных выплат определяются трудовым договором (ч. 2 ст. 307 ТК РФ, Доклад, утв. Рострудом).

В трудовом договоре, заключенном между работником и работодателем — индивидуальным предпринимателем, могут быть указаны условия и размеры выплаты выходного пособия при сокращении численности или штата работников индивидуального предпринимателя или при прекращении им деятельности.

При разрешении спора по аналогичному вопросу суд указал, что выплата работодателем работнику выходного пособия и сохранение за ним среднего заработка на период его трудоустройства в связи с увольнением по п. 1 или п. 2 ч. 1 ст. 81 ТК РФ гарантированы только в случае увольнения работника из организации. Работникам, работающим у физических лиц, включая индивидуальных предпринимателей, указанная гарантия ТК РФ не предусмотрена. Прекращение трудового договора для этой категории работников урегулировано специальной нормой — ст. 307 ТК РФ (Определение Судебной коллегии по гражданским делам Верховного Суда РФ от 05.09.2016 N 74-КГ16-23).

Таким образом, гарантии, предусмотренные ст. 178 ТК РФ, могут быть предоставлены работникам при увольнении в связи с сокращением численности или штата работников индивидуального предпринимателя или в связи с прекращением деятельности индивидуальным предпринимателем только в тех случаях и размере, которые были указаны в условиях трудового договора.

Дополнительно отметим, что в целях обеспечения гарантии государства по реализации конституционных прав граждан РФ на труд и социальную защиту от безработицы с 13 апреля 2020 г. по 31 декабря 2020 г. работодателям предписано предоставлять информацию о ликвидации организации либо прекращении деятельности ИП, сокращении численности или штата работников организации, ИП и возможном расторжении трудовых договоров, а также иные сведения о занятости в информационно-аналитическую систему Общероссийская база вакансий «Работа в России» не позднее рабочего дня, следующего за днем изменения сведений, включенных в такую информацию (п. 1 Временных правил, утв. Постановлением Правительства РФ от 12.04.2020 N 486). Перечень информации приведен в Приложении N 1 к Приказу Минтруда России от 30.12.2014 N 1207.

Э.А. Акопяна

Министерство труда и

социальной защиты

Российской Федерации

Источник: enterfin.ru

Как рассчитать и когда выплатить выходное пособие при сокращении штата

Работодатель может принять решение о сокращении численности или штата в любой момент и уволить по этому основанию любое количество работников. Получать согласие на это у профсоюза или Центра занятости он не обязан — достаточно уведомить их об этом. Но он должен выплатить увольняемым работникам выходное пособие при сокращении. Рассказываем, как рассчитать выходное пособие при сокращении и в какие сроки перечислить.

Какие выплаты при сокращении положены работнику

Речь о компенсациях идет тогда, когда сотрудника нельзя перевести на другое место работы — он отказался от предложенных вакансий, или их нет. В этом случае работника увольняют по сокращению численности или штата с выплатой ему:

Важно! Размеры выходного пособия при сокращении в ст. 178 ТК РФ приведены для работодателей-организаций. На физических лиц, в том числе со статусом ИП, они не распространяются.

Единовременное выходное пособие при сокращении составляет средний месячный заработок работника в общем случае и двухнедельный средний заработок для сезонных работников . Оно выплачивается также совместителям, кроме лиц, работающих в районах Крайнего Севера и лиц, совмещающих работу с получением образования. Такие граждане по ст. 287 ТК РФ получают гарантии по основному месту работы.

Компенсация может быть больше, если сотрудник согласится на предложение работодателя уволиться раньше, чем истекает двухмесячный срок предупреждения о сокращении. В этом случае работодатель должен выплатить еще средний заработок за период, оставшийся до планового срока прекращения трудового договора.

Если бывший сотрудник после увольнения по сокращению не сможет устроиться на работу больше месяца, то работодатель заплатит ему еще один среднемесячный заработок за второй месяц после увольнения. Это называется компенсацией за период трудоустройства. Ее не выплачивают совместителям, поскольку они трудоустроены по основному месту работы.

За третий месяц после увольнения компенсация полагается по решению Центра занятости при выполнении одновременно двух условий:

- бывший работник встал на учет как безработный в течение 14 дней после увольнения;

- он не нашел работу в течение двух месяцев.

И это уже будет последняя выплата от работодателя для безработного гражданина, кроме ситуаций Крайнего Севера.

Компенсация за период трудоустройства выплачивается в размере среднего заработка за месяц или за ту его часть, когда работник не был трудоустроен.

Важно! Компенсация за период трудоустройства при сокращении из организаций Крайнего Севера выплачивается за 2-ой и 3-ий месяц после увольнения; по решению ЦЗН — последовательно за 4-й, 5-й и 6-й месяцы.

Есть ли выходное пособие при сокращении у работодателя-ИП

Индивидуальный предприниматель является физическим лицом и отвечает по обязательствам всем своим личным имуществом. А в законе не закреплено правила, что один гражданин должен поддерживать свое благосостояние за счет другого гражданина.

Поэтому размер выходного пособия при сокращении у работодателя со статусом ИП устанавливается в трудовом договоре в соответствии со ст. 307 ТК РФ. Компенсация может быть ниже среднемесячного заработка, и это не будет нарушением закона.

Как рассчитать размер выходного пособия при сокращении

Чтобы посчитать сумму выплат работнику, нужно определить его средний дневной заработок. Он рассчитывается по Положению о порядке исчисления средней заработной платы , утвержденному Постановлением Правительства РФ от 24.12.2007 № 922.

В качестве расчетного периода берут 12 месяцев, предшествующих месяцу увольнения. Если трудовой договор прекращается в последний день месяца, то этот месяц тоже берут в расчет.

Средний дневной заработок (СДЗ) считается путем деления суммы заработной платы, фактически начисленной за отработанные дни в расчетном периоде, на количество фактически отработанных в этот период дней.

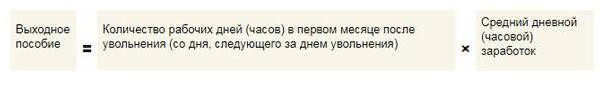

Расчет выходного пособия относительно среднего дневного заработка

Выходное пособие = СДЗ × РД,

СДЗ — средний дневной заработок

РД — рабочие дни в первый месяц после увольнения.

Пример. Водитель Иванов И.И. уволен по сокращению штата 24 июля 2023 года. Ему полагается единовременное выходное пособие за период с 25 июля 2023 года по 24 августа 2023 года. По производственному календарю пятидневной рабочей недели на этот период приходится 23 рабочих дня. Выходное пособие при увольнении будет считаться как произведение 23 рабочих дней и среднего дневного заработка Иванова за период с 01.07.2022 по 30.06.2023.

Если сокращаемому работнику был установлен суммированный учет рабочего времени, то для расчета выходного пособия берут среднечасовой заработок. Он получается путем деления суммы фактически начисленных выплат на количество часов, отработанных в расчетном периоде.

В какие сроки надо выплатить выходное пособие при сокращении

В день увольнения с работником производят окончательный расчет. И в эту же дату ему выплачивают единовременное выходное пособие при сокращении в размере месячного или двухнедельного заработка.

Компенсацию за трудоустройство перечисляют в другие сроки.

- Не позднее 15 рабочих дней после окончания второго и третьего месяца со дня увольнения работник обращается к работодателю с письменным заявлением о выплате. Компенсацию нужно перечислить в течение 15 календарных дней со дня обращения. К заявлению работника за третий месяц должно быть приложено решение Центра занятости.

- Уволенным из организаций Крайнего Севера пособие выплачивается в аналогичные сроки, но дольше — за второй и третий месяц после увольнения без решения ЦЗН; за четвертый, пятый и шестой месяцы по решению ЦЗН.

При расчете компенсации берется средний заработок на дату увольнения и рабочие дни, приходящиеся на соответствующий месяц.

Работодатель вправе не затягивать все расчеты с работником и выплатить ему единовременную компенсацию за период трудоустройства в размере двух среднемесячных заработков; для Крайнего Севера — в размере пяти. Это имеет смысл, если организация ликвидируется, или руководитель не хочет больше иметь дела с конфликтным сотрудником.

Индивидуальные предприниматели пособия за время после увольнения платить не обязаны.

Читайте на сайте статьи по теме

Источник: profkadrovik.ru

Компенсации при сокращении сотрудника в 2022 году

В наше не спокойное экономическое время, увольнение по сокращению штата в 2022 году снова становится актуальным вопросом для предприятий.

Компенсации при сокращении сотрудники в 2022 году.

Работодатель защитит себя от проигрышной позиции в суде при возможных трудовых спорах, если заранее подготовит грамотное обоснование своего решения. Чтобы избежать проблем, узнайте, кого нельзя сокращать, какие выплаты и компенсации следует начислить работникам.

Особенности увольнения по сокращению.

Сокращение штата — это регламентированная законом процедура. Нормы прописаны в статье ТК РФ № 81. Сокращать штат работодателям приходится, как правило, по организационным, технологическим или экономическим причинам, которые вынуждают оптимизировать штатную численность.

Официально увольнение по сокращению называется «прекращение трудового договора в связи с сокращением численности или штата работников» (п. 2 ч. 1 ст. 81 ТК РФ). Сокращать сотрудников могут не только компании, но и предприниматели-работодатели.

Различие между обычным увольнением и сокращением заключается в том, что при увольнении освободившееся место может занять новый специалист, а при сокращении данное рабочее место (или должность) просто упраздняется. Решение о сокращении штата — скорее, вынужденная мера и зависит от успешности бизнеса и эффективности работы предприятия.

Поэтому законодательство не требует от работодателя каких-то обязательных обоснований и доказательств такого решения. Сама компания вправе провести сокращение конкретных должностей или штата в любое время. При этом руководство предприятия не нуждается в согласовании своего решения с персоналом или профсоюзными организациями.

Несмотря на данные факторы, процесс увольнения при сокращении имеет ряд обязательных условий и свои нюансы, которые отмечены в законе. Составить штатное расписание по готовому шаблону. Попробовать бесплатно.

Кого сокращать нельзя?

- беременных работниц;

- женщин с детьми до трёх лет;

- матерей, в одиночку воспитывающих детей до 14 лет или детей-инвалидов до 18 лет;

- сотрудников с незакрытым больничным листом;

- сотрудников в отпуске;

- сотрудников, которым до пенсии осталось менее 5 лет.

Помимо этого, есть категории сотрудников, которых нельзя уволить по сокращению в определенный промежуток времени. Например, часть 6 статьи 81 ТК РФ запрещает сокращать тех, кто находится на больничном или в отпуске. Уволить такого сотрудника можно будет после окончания болезни или отпуска.

- семейные работники при наличии как минимум двух иждивенцев;

- единственные кормильцы в семье;

- сотрудники, получившие во время работы трудовые увечья и профзаболевания;

- работники, направленные на повышение квалификации без отрыва от работы;

- инвалиды Wow и боевых действий по защите Отечества;

- работники-чернобыльцы, получившие или перенесшие радиационные заболевания;

- иные сотрудники, которым такое право предоставлено коллективным договором.

Прежде чем решиться на сокращение (особенно, если речь идет о сокращении численности), работодатель должен оценить сотрудников по названным факторам. На основании этой оценки следует принять решение о наличии или отсутствии у них преимущественного права сохранить должность.

Кто имеет право на выплаты при сокращении в 2022 году.

- Заключили трудовой договор с юрлицом или частным бизнесменом.

- Полноценно числятся в штате.

- Вынуждены уволиться по любой из причин, названных выше по тексту, даже если это происходит против их желания.

- рядовые труженики, например — рабочие, мастера, прорабы, водители, уборщики, сторожа, дворники и прочие представители неквалифицированной рабочей силы;

- более квалифицированные и образованные специалисты — учителя, врачи, преподаватели, летчики, стюардессы, ученые и научные сотрудники, а также офисные представители — бухгалтеры и секретари, менеджеры и аналитики, программисты и так далее;

- руководители различного уровня, положения в организационной иерархии, объема полномочий и степени должностной ответственности, в том числе генеральные и коммерческие директоры, главные бухгалтеры, а также их непосредственные заместители.

- у юридических лиц — организаций, предприятий, компаний, корпораций, фирм, обществ и учреждения;

- у индивидуальных предпринимателей, официально зарегистрированных в предпринимательском качестве;

- у частнопрактикующих лиц, которые имеют, открыли и ведут собственную частную практику с привлечением к труду в своих интересах штатных профессионалов на возмездной основе — например, у известных адвокатов, коммерческих нотариусов, востребованных медиаторов, честных арбитражных управляющих или успешных патентных поверенных.

Какие выплаты положены при сокращении персонала в 2022 году.

Прежде всего, это стандартные выплаты, которые полагаются любому увольняющемуся сотруднику. А именно: заработная плата за отработанное время, премии, а также компенсация за неиспользованный отпуск (расчет компенсации в этом случае имеет особенности). Также сокращаемые работники могут претендовать на получение дополнительных денежных сумм.

При сокращении штата работодателя-ИП выходное пособие выплачивается только в том случае, если такая обязанность предусмотрена трудовым договором с работником. Этой позиции придерживаются в Роструде.

Компенсация отпускных.

Рассчитывать на полную компенсацию за неиспользованный отпуск могут сотрудники, которые на момент сокращения отработали в рабочем году более пяти с половиной месяцев. Это значит, что если увольняемый вообще не брал дни отпуска за текущий рабочий год, то он получает компенсацию за полный отпуск (т.е. за все 28 календарных дней). Если же часть отпуска уже использована, то компенсация выплачивается за неиспользованные дни полного отпуска за этот рабочий год. Например, если сотрудник отработал более пяти с половиной месяцев, но уже успел отгулять 5 дней из своего текущего отпуска, то при сокращении он получит компенсацию за оставшиеся 23 дня.

Ранее Роструд разъяснял, что указанный порядок расчета компенсации применяется к лицам, которые отработали в организации менее года (письма от 04.03.13 № и от 09.08.11 № ). Аналогичная позиция изложена и в письме Минтруда от 02.11.18 № 14-2/ООГ-8717. Однако суды в некоторых регионах настаивают, что описанный алгоритм касается всех сокращаемых сотрудников, а не только тех, кто работает первый год (см., например, Бюллетень судебной практики Московского областного суда за IV квартал 2015 года, апелляционное определение Иркутского областного суда от 12.11.14 по делу № 33-9318/2014). Поэтому, прежде чем выплачивать «старым» работникам компенсацию по обычным правилам, следует взвесить все «за» и «против». При этом нужно учесть перспективы возможных судебных разбирательств и практику, которая складывается в вашем регионе.

Выходное пособие.

Право на его получение имеют все работники, за исключением тех, с кем был заключен договор на срок до двух месяцев. Последним выходное пособие полагается только в том случае, если это предусмотрено в коллективном или трудовом договоре (ст.

292 ТК РФ).Размер пособия зависит от категории увольняемого сотрудника. «Обычным» работникам выплачивается сумма, равная среднему месячному заработку (ч. 1 ст. 178 и ст. 318 ТК РФ). Сезонные работники получают меньшие отступные — исходя из двухнедельного среднего заработка (ст. 296 ТК РФ).Выплаты 2022 года по принципу выходного пособия, вычисляются по средней зарплате получателя — по формуле:

Выходное пособие: формула расчета.

- остаток зарплаты величиной 35 000 р.;

- компенсация за 10 дней неиспользованного отпуска;

- выходное пособие за 24 рабочих дня.

- компенсацию за отпуск — 30 000 р. (3000 р. х 10 дн.);

- выходное пособие — 72 000 р. (3000 р. х 24 дн.).

При расчете среднего дневного (часового) заработка, исходя из которого определяется величина выходного пособия, не нужно учитывать выплаты социального характера, не связанные с оплатой труда. К ним, в частности, относится материальная помощь, компенсация стоимости питания, проезда, обучения, коммунальных услуг, отдыха и прочие (п. 3 Положения).

Также надо помнить, что из расчетного периода исключаются суммы, которые начислены за время, когда сотрудник не работал. В том числе, не учитываются больничные, включая пособие по беременности и родам, оплата труда при простое, оплата за дополнительные дни для ухода за детьми-инвалидами и инвалидами с детства. Помимо этого, при расчете нужно исключить начисления, произведенные за время, когда сотрудник не работал (участвовал в военных сборах, судебных заседаниях, следственных действиях и др.).

Рассчитывайте зарплату и пособия с учетом повышения МРОТ в 2022 году. Рассчитать бесплатно.

Компенсации на период трудоустройства.

- или средний заработок на второй, а зачастую — и за третий месяц поиска новой работы;

- или разовая компенсация в сумме двухмесячной средней зарплаты.

- сокращенный житель нашей страны подал обращение в службу занятости в течение четырнадцати рабочий дней после утраты места работы;

- он не нашел себе применение за два месяца поисков;

- решение помочь ему деньгами принято территориальным отделением службы занятости.

В отношении работников, уволенных из «северных» организаций, предусмотрены особенности. Получить среднемесячный заработок (или его часть, пропорциональную периоду трудоустройства) без решения службы занятости такие лица могут не только за 2-й, но и за 3-й месяц после увольнения. А если служба занятости решит продлить период выплаты, то бывший работодатель должен будет перевести деньги также за 4-й, 5-й и 6-й месяцы (ст. 318 ТК РФ).

Надо ли облагать средний заработок на период трудоустройства НДФЛ и страховыми взносами? Ответ на этот вопрос зависит от общей величины выплат, перечисленных в пользу сокращенного работника, включая выходное пособие.

Если вся сумма не превышают трехкратный размер среднего месячного заработка сотрудника (шестикратный размер для лиц, уволенных из «северных» организаций), то начислять взносы и удерживать НДФЛ не надо. В противном случае на суммы превышения придется начислить взносы и удержать с этих сумм налог (п. 2 ст. 217 и подп. 2 п. 1 ст.

422 НК РФ, подп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.98 № 125-ФЗ).

Особенности выплат для некоторых категорий работников.

Пенсионеры.

Специального порядка увольнения по сокращению пенсионеров не установлено. Поэтому расставание с ними по данному основанию происходит по общим правилам. А значит, пенсионеры имеют право на получение тех же выплат, что и другие «обычные» сокращаемые работники (кассационное определение Ярославского областного суда от 10.06.10 по делу № 33-2930).

Пенсионеру, уволенному по сокращению, надо выплатить зарплату и премию за отработанное время, компенсацию за неиспользованный отпуск и выходное пособие. Также он вправе получить средний заработок за второй месяц после увольнения (в определенных ситуациях и за последующие месяцы), если не найдет за это время новой работы (письмо Роструда от 28.12.05 № , определение Московского городского суда от 04.04.16 № 4г-2964/2016).

Работники на испытательном сроке.

Особенностей сокращения работников, которые находятся на испытательном сроке, не предусмотрено. Однако при расчете компенсации за неиспользованный отпуск нужно учитывать следующее.

В общем случае испытательный срок длится не более 3 месяцев (ст. 70 ТК РФ). Следовательно, сотрудник, сокращаемый во время испытания, не сможет претендовать на полную компенсацию за неиспользованный отпуск за весь год. Компенсацию следует рассчитать пропорционально отработанному времени.

В отношении некоторых категорий работников (руководители и их заместители, главные бухгалтеры и их заместители, руководители обособленных подразделений) разрешено устанавливать испытательный срок продолжительностью полгода. Поэтому возможна ситуация, когда на дату сокращения такой «испытуемый» трудился в текущем рабочем году более пяти с половиной месяцев. В этом случае он вправе рассчитывать на компенсацию за полный отпуск (при условии, если ранее не использовал этот отпуск или его часть).

Жители Крайнего Севера.

При сокращении работников организации, расположенной на Крайнем Севере или приравненной к нему местности, установлены дополнительные гарантии. Как уже говорилось, средний заработок на период трудоустройства может сохраняться не только за второй и третий месяцы после увольнения, но также за четвертый — шестой месяцы.

При этом подтверждение службы занятости требуется только в том случае, если уволенный хочет получить компенсацию за четвертый — шестой месяцы (ч. 2 ст. 318ТК РФ). А совокупная сумма выплат (с учетом выходного пособия), не превышающая шестикратного размера среднего заработка сокращенного работника, не облагается НДФЛ и страховыми взносами (п. 1 ст. 217 и подп. 2 п. 1 ст.

422 НК РФ, подп. 2 п. 1 ст. 20.2 Закона № 125-ФЗ).

Гарантии, предусмотренные для работников, уволенных из организаций, расположенных на Крайнем Севере или приравненных местностей, не распространяются на совместителей (ст. 287 ТК РФ). А значит, «северяне» — совместители не могут рассчитывать на выплату за четвертый — шестой месяц после увольнения. Но положены ли совместителям выплаты за второй и третий месяцы? Давайте разбираться.

Совместители.

Как было сказано выше, средний заработок за второй месяц после сокращения выплачивается на основании трудовой книжки (сведений из ЭТК). А трудовая книжка совместителя (если она ведется в бумажном виде) должна находиться у его основного работодателя (ст. 66 ТК РФ).

Под совместительством понимается выполнение еще одной работы, которая является дополнительной к основной (ст. 282 ТК РФ). Значит, и после сокращения совместитель остается трудоустроенным (письмо Минтруда от 03.08.18 № 14-1/ООГ-6309).Таким образом, в обычной ситуации совместитель не может претендовать на получение среднего заработка за второй, и тем более за третий месяц после увольнения. Однако на практике могут быть исключения.

Так, трудовое законодательство не запрещает оформить договор о работе по совместительству при отсутствии основной работы. Равно как и не обязывает прекратить работу по совместительству, либо переоформить ее в основную, если уже во время совместительства сотрудник потерял основную работу.

В таких ситуациях совместитель, уволенный по сокращению, становится безработным, и может получить средний заработок за период трудоустройства. Для этого у него на руках есть трудовая книжка, в которой нет записи о трудоустройстве (кассационное определение Ростовского областного суда от 17.10.11 по делу № 33-14084, определение Московского городского суда от 30.01.12 по делу № 33-2395).Остальные выплаты (заработная плата, премии, компенсация за неиспользованный отпуск, выходное пособие) перечисляются совместителям на общих основаниях.

Досрочное сокращение.

О предстоящем увольнении в связи с сокращением численности или штата нужно уведомить сотрудника не менее чем за 2 месяца. Если работник и работодатель договорятся, увольнение можно оформить до окончания этого срока. В таком случае сотруднику полагается дополнительная компенсация (ст. 180 ТК РФ).

Получение компенсации за досрочное сокращение не лишает работника права на выходное пособие, а также на выплату среднего заработка на период трудоустройства.

Дополнительная компенсация рассчитывается следующим образом. Сначала нужно определить средний дневной (при суммированном учете рабочего времени — часовой) заработок сокращаемого работника на основании данных за 12 предшествующих месяцев. Полученную величину следует умножить на количество рабочих дней (при суммированном учете — часов), которые приходятся на время после дня «досрочного» увольнения и до дня «планового» сокращения (ч. 3 ст. 180 ТК РФ).

Бывает, что после получения предупреждения об увольнении по сокращению, работник решает расторгнуть трудовой договор по собственной инициативе. В этом случае ему достаточно подать заявление об увольнении по собственному желанию. При этом он не получит никаких дополнительных выплат, включая выходное пособие и средний заработок за месяцы после увольнения. Поэтому во избежание конфликтных ситуаций, рекомендуем под роспись известить увольняющегося работника о таких последствиях.

Источник: spark.ru