Вместе с тем неверное заполнение поля ОКТМО в декларации 3-НДФЛ не является основанием для отказа в приеме декларации. Разъяснения об этом Минфин дал в письме от 18.04.2022 № ПА-4-6/7440. Но до сих пор некоторые принимающие отчетность инспекторы иногда отказывают в приеме декларации с ошибкой в ОКТМО. Если такая ситуация случилась, следует аргументированно пояснить неправомерность действий специалиста, сославшись на п. 28 Регламента, утвержденного приказом Минфина от 02.07.2022 № 99н. Но правильнее все-таки сразу указать верный код.

Какой ОКТМО указывать в декларации 3-НДФЛ

Требования к ОКТМО в декларации 3-НДФЛ

Указанный номер можно уточнить в отделении Налоговой службы или же просто зайти на официальный сайт данного органа. Если в коде содержится менее 11 знаков, то в таком случае во всех остальных клетках должны быть оставлены прочерки.

Если в процессе проведения расчетов были установлены какие-либо суммы, которые должны уплачиваться или доплачиваться в бюджет, то в таком в процессе оформления первого раздела нужно указывать следующие данные:

Как узнать код налоговой (ИФНС) и ОКТМО по адресу регистрации для заполнения декларации 3-НДФЛ

Какой код октмо указывать в 3-ндфл за 2022 — 2022 год

В первом разделе данной формы декларации нужно указывать те суммы налога, которые должны уплачиваться или же возвращаться из бюджета, и заполняется он после того, как будет внесена информация во втором разделе декларации, основываясь на произведенных расчетах.

- Выбирается определенный тип декларации.

- Указывается уникальный номер отделения инспекции, в которое будут подаваться документы.

- Указывается номер корректировки (если декларация подается впервые, ставится «0»).

- Записывается признак налогоплательщика. Если отчетное лицо не относится к какой-либо категории предложенных плательщиков, нужно будет выбрать другое физическое лицо.

- Указывается подоходный налог, если физическое лицо является сотрудником и получает зарплату в рублях, в то время как при оформлении налогов по выплатам в иностранной валюте или с предпринимательской деятельности нужно поставить соответствующую галочку;

- Подтверждается достоверность указанной информации. Здесь все зависит от того, кто именно сдает декларацию 3-НДФЛ. Если процедура проводится с помощью уполномоченного представителя, то в таком случае при подаче декларации потребуется предоставление копии паспорта.

Рекомендуем прочесть: Если Беременная Женщина Не Выполняет Должносные Обязанности И Работает На Вредных Условиях Труда Как Поступить

Какой ОКТМО указать в 3-НДФЛ

Подавать декларацию 3-НДФЛ обязаны бизнесмены, использующие ОСН, а также рядовые люди при получении доходов, с которых не уплачен подоходный налог. При этом в 3-НДФЛ ОКТМО места жительства – обязательный элемент. Практика показывает, что даже когда человек не впервые оформляет этот документ, возникает определенные вопросы с адресом.

Данная налоговая декларация содержит ОКТМО, который вписывают согласно месту регистрации/учета. Исключение предусмотрено для людей, не являющихся ИП: они отмечают не только код муниципального образования по месту своего жительства, но и ОКТМО источника поступления денежных средств. Сведения вносят в лист А или Б.

Пошаговая инструкция по заполнению налоговой декларации в программе 3-НДФЛ 2022 для физических лиц и ИП

Программа 3-НДФЛ 2022 нужна физическим лицам, которым нужно обратиться в ФНС для уплаты подоходного налога либо для использования налогового вычета (стандартного, социального, имущественного, инвестиционного, профессионального) и возврата переплаты по НДФЛ.

Если квартира была приобретена до 01.01.2022, то следует указать сумму дохода, полученного от покупателя, а также вид желаемого вычета – 1 млн.руб. или сумма расходов (рядом указывается сумма фактических расходов).

Код октмо в декларации 3 ндфл за 2022 год

На первой странице сервиса вам будет предложено ввести данные о номере инспекции и вашем адресе. Вы можете не вводить номер налоговой инспекции, если вы его не знаете, а начать с ввода вашего адреса. Код ИФНС и код ОКТМО будет определен автоматически по введенному вами адресу. Например, как на рисунке ниже.

Кирчанова Анастасия Сергеевна, работающая на предприятии ООО «Лютик», получила за интересующий нас период налогообложения (2022 год) доход в виде 171 тысячи единиц российской валюты. Ее работодатель, выполняющий обязанности налогового агента, успешно перевел с поступившего ей дохода в государственную казну 13%.

Код октмо для декларации 3 ндфл 2022 за покупку квартиры

Код ОКТМО работодателя (вашего налогового агента) можно увидеть в справке о доходах 2-НДФЛ, которую необходимо получить по месту работы и приложить к декларации 3-НДФЛ. Простой способ узнать код ОКТМО На сайте ФНС nalog.ru существует простой сервис, с помощью которого можно узнать код ОКТМО по названию муниципального образования (это, например, район города или внутригородская территория или целый город, или городской округ, городское или сельское поселения и т.д.).

- Первыми двумя знаками идентифицируются определенные субъекты РФ.

- Следующие три знака определяют территорию внутри города, муниципальный район, округ, образование и т.д.

- Последние три знака указывают городское или сельское поселение, а также межселенные территории.

Рекомендуем прочесть: Могут ли арестовать судебные приставы подаренное жилье

Код по октмо в декларации 3 ндфл за 2022 год для физического лица

Если физлицо, не являющееся индивидуальным предпринимателем, самостоятельно декларирует свои доходы, то в поле 050 Листа А декларации необходимо указать и ОКТМО источника выплаты. Например, работодатель, являясь налоговым агентом, не удержал НДФЛ с работника, и тот отчитывается по своим доходам сам. В этом случае код ОКТМО работодателя можно найти в справке 2-НДФЛ, которую он выдает работнику.

Далее программа укажет определенный перечень полей, которые нужно будет заполнить для получения нужной информации. В частности, нужно указать страну, область проживания, населенный пункт, а также дом и улицу. В конечном итоге достаточно будет нажать кнопку поиска для того, чтобы программа полностью автоматически определила точный индекс.

Как правильно заполнить 3 ндфл в программе декларация 2022

Пересчитайте суммы в иностранной валюте по курсу Центробанка РФ на дату получения валюты или свершения расходов.Как заполнить налоговую декларацию 3-НДФЛ: образец заполнения 2022 Переходим к заполнению документа. Начинаем с титульного листа. Заполняем шапку. Здесь прописываем ИНН, указываем номер корректировки, налоговый период, код ИФНС.

Если НД предоставляется в инспекцию впервые, то в поле «Номер корректировки» проставляем 000, если НД сдают повторно, то указывают номер корректировки, учитывая хронологический порядок. Сведения о налогоплательщике — физическом лице. Заполняем код страны.

- считает суммы налога и вычетов автоматически,

- помогает налогоплательщику не ошибиться при ее заполнении,

- освобождает от заполнения одной и той же информации вручную,

- позволяет распечатывать готовую форму на принтере.

Какой ОКТМО указывать в декларации 3-НДФЛ

Если физлицо, не являющееся индивидуальным предпринимателем, самостоятельно декларирует свои доходы, то в поле 050 Листа А декларации необходимо указать и ОКТМО источника выплаты. Например, работодатель, являясь налоговым агентом, не удержал НДФЛ с работника, и тот отчитывается по своим доходам сам. В этом случае код ОКТМО работодателя можно найти в справке 2-НДФЛ, которую он выдает работнику.

При заполнении декларации у налогоплательщиков нередко возникают сложности с указанием кода ОКТМО в декларации 3-НДФЛ. В декларации он встречается не единожды: его нужно указать в отношении источника полученных доходов, а также относительно места жительства физлица. В этой статье мы рассмотрим, что это за код, где его можно найти и как указать его правильно.

Рекомендуем прочесть: Когда тинькофф подает в суд

Заполнение 3-НДФЛ в программе — Декларация — при заявлении вычета за покупку квартиры

В конце указываем дату документа, подтверждающего право на вычет. Для договора купли-продажи необходимо заполнить строку “Дата регистрации права собственности на жилой дом, квартиру, з/у”. Для договоров инвестирования – дату акта о передаче квартиры, комнаты или доли в них.

Заполнение декларации по подоходному налогу с помощью специального программного обеспечения является вторым по популярности способом подготовки 3-НДФЛ для получения налогового вычета. Рассмотрим подробно, как заполнить 3 НДФЛ в программе “Декларация.2022” при заявлении имущественного вычета по расходам на покупку квартиры или строительство дома.

Декларация 3 НДФЛ в 2022 году

- титульного листа с данными об отчетном периоде и регистрационными сведениями налогоплательщика;

- раздела 1 с обобщенной информацией о суммах налога, подлежащих уплате или возмещению из бюджета;

- раздела 2 с расчетами базы налогообложения и сумм обязательств;

- приложений, которые заполняются в зависимости от целей отчетности.

Здесь автоматически рассчитываются некоторые показатели, а также сразу проверяются все данные, что минимизирует возможно отправки документа с ошибками. Дополнительно необходимо приложить качественно отсканированные документы, а перед отправкой заверить отчет собственной электронной подписью. Затем через кабинет можно контролировать статус проверки документа инспектором.

Как узнать код ОКТМО для декларации 3-НДФЛ

ОКТМО – это код муниципального образования. Его можно узнать из Общероссийского классификатора муниципальных образований ОК 033-2022. Именно его нужно вводить в графу «ОКТМО» в декларации 3-НДФЛ. Причем, код ОКТМО налогоплательщика не всегда совпадает с кодом ОКТМО работодателей! Ваш код ОКТМО должен отражаться в разделе 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета», ОКТМО ваших работодателей – в листе А «Доходы от источников в Российской Федерации».

И я тоже не знаю какое ОКТМО указывать в декларации 3-НДФЛ. Я уже совсем запуталась, по-моему, раньше ОКАТО заполняли, но я пробовала вписать ОКАТО из декларации 3-НДФЛ прошлых лет, программа не проглотила, просит какой-то ОКТМО! Где взять-то его? Можно было в программе сделать какое-то пояснение как заполнить графу ОКТМО в декларации 3-НДФЛ.

Какой ОКТМО указывать в декларации 3-НДФЛ

Код какого пункта вносится в декларацию 3-НДФЛ? При заполнении этой отчетности необходимо указывать значение территории по месту учета предпринимателя/гражданина. А при декларировании доходов (в листе А) также дополнительно приводится значение источника – населенного пункта, где получен доход, то есть соответствующего налогового агента.

Если возникает обязанность по подаче 3-НДФЛ 2022, ОКТМО нужно указывать и какой? Ответ зависит от того, какой адрес жительства у налогоплательщика. Рассмотрим, что обозначает этот код, где можно его узнать и в соответствии с какими законодательными требованиями заполнить.

27 Июл 2019 jurist7sib 581

Поделитесь записью

- Похожие записи

Источник: gkh-expert.ru

Как заполнить 3-НДФЛ для ИП, пошаговая инструкция

Форму 3-НДФЛ ежегодно сдают в ИФНС многие физические лица, в том числе индивидуальные предприниматели, применяющие основную налоговую систему. За 2022 год отчитаться нужно на обновленном бланке. Давайте рассмотрим, как заполнить декларацию в отношении доходов от предпринимательской деятельности. Но сначала напомним, кому еще необходимо ее подавать и в какие сроки.

Кто сдает отчет

Существует несколько основных ситуаций, когда физическое лицо должно подать декларацию 3-НДФЛ:

- Получение вычета по налогу на доходы (социального, имущественного и прочих).

- Получение облагаемого дохода, налог с которого перечисляет сам гражданин, а не налоговый агент (обычно работодатель). Например, физлицо должно самостоятельно уплатить НДФЛ с дохода от продажи имущества, с дохода в виде подарка (кроме подарков близких родственников), с дохода от выигрышей и некоторых других выплат.

- Ведение предпринимательской деятельности на основной налоговой системе (ОСНО). Сюда же можно отнести деятельность адвокатов, нотариусов и прочих лиц, которые занимаются частной практикой. Самозанятые вместо НДФЛ платят НПД, поэтому в данную категорию не входят и декларацию не подают.

Когда и как отчитаться за 2022 год

Обратите внимание! C 2023 года меняется порядок уплаты многих налогов. НДФЛ, который ИП или физическое лицо платит за себя, эти изменения также затронули. Перечислять его теперь нужно на единый налоговый счет. Сроки подачи декларации, уплаты авансов и налога остались прежними.

Декларация обычно подается до 30 апреля следующего года включительно. Если этот день выпадает на выходной, то сдать отчет можно в ближайший рабочий день. В 2023 году 30 апреля приходитмя на воскресенье, а за ним следует праздничный день, поэтому отчет за минувший год нужно представить в ИФНС не позднее 2 мая. Перечислить НДФЛ следует до 17 июля включительно — перенос срока также связан с выходными.

Указанные выше сроки сдачи касаются ИП и тех физических лиц, кто в декларации отчитывается за доходы. Если же она направляется для получения налогового вычета, то срок ее сдачи в ИФНС не определен – это можно сделать в любое время.

Физическому лицу (не ИП) проще всего заполнить и подать декларацию через специальный сервис в личном кабинете на сайте налоговой. Если нет квалифицированной электронной подписи, выданной удостоверяющим центром, ее можно бесплатно сгенерировать в ЛК.

Предприниматели могут также сформировать декларацию в личном кабинете налогоплательщика-ИП, но подписать ее необходимо при помощи КЭП.

Кроме того, отчет допустимо заполнить на бумаге. В инспекцию его можно представить лично или с доверенным лицом, а также направить по почте.

Состав декларации

Бланк 3-НДФЛ меняется несколько лет подряд. Кардинально его изщменили в 2020 году, поскольку предприниматели начали рассчитывать авансы самостоятельно. До этого их определяли в инспекции на основе декларации 4-НДФЛ, но эту форму отменили.

Разделы и приложения декларации предназначены для отражения такой информации:

- Титульный лист – данные о налогоплательщике;

- Раздел 1 – итоги расчета НДФЛ, сведения о доплате налога в бюджет или возврате;

- Приложение к Разделу 1 – Заявление о возврата сумм денежных средств, формирующих положительное сальдо ЕНС;

- Раздел 2 – расчет базы и суммы налога;

- Приложение 1 – доходы, полученные физическим лицом (не ИП) от источников в России и облагаемые НДФЛ;

- Приложение 2 – доходы физлица (не ИП) от источников за пределами России;

- Приложение 3 – доходы от предпринимательской деятельности и профессиональные вычеты (заполняют ИП, адвокаты, нотариусы и так далее);

- Приложение 4 – доходы, которые не облагаются НДФЛ;

- Приложение 5 – расчет стандартных, социальных и инвестиционных вычетов;

- Приложение 6 – расчет имущественных вычетов от дохода, связанного с реализацией имущества, в том числе доли в УК, и другими операциями с ним;

- Приложение 7 – расчет имущественных вычетов на сумму фактических расходов (в случае строительства или покупки жилья, земельных участков, а также вычета на погашение процентов по ипотеке);

- Приложение 8 – расчет базы по НДФЛ с дохода от операций с ценными бумагами и от участия в инвестиционных товариществах;

- Расчет к Приложению 1 – расчет доходов от продажи недвижимости (должны быть не менее 70% ее кадастровой стоимости, пункт 2 статьи 214.10 НК РФ);

- Расчет к Приложению 5 – расчет некоторых социальных и инвестиционного вычетов.

В минимальный состав заполненной декларации входят титульный лист, Раздел 1 и Раздел 2. Остальные листы заполняются, если для этого есть данные. Так, ИП на ОСНО, не имеющий иных доходов, с которых он должен считать НДФЛ самостоятельно (работа по найму сюда не относится – налог с нее перечисляет работодатель) и не заявляет вычетов, кроме профессиональных, должен заполнить: титульный лист, Разделы 1 и 2, а также Приложение 3. Вместе с тем, предприниматель вправе заявить все иные вычеты, как и плательщики НДФЛ – физлица. Например, при заявлении социального вычета на лечение он дополнительно заполняет Приложение 5.

Каков бы ни был состав декларации, заполняется она в таком порядке: титул, приложения, Раздел 2, Раздел 1.

Как заполнить 3-НДФЛ предпринимателю на ОСНО

Чаще всего декларацию заполняют для вычетов – это делается буквально в несколько кликов через ЛК налогоплательщика на сайте налоговой службы и не вызывает особых сложностей. Еще одна распространенная причина – отчетность предпринимателя на ОСНО. Именно такую декларацию 3-НДФЛ разберем далее на примере и приведем образец ее заполнения.

Данные для расчета и заполнения

ИП Зайцев М.Б. применяет ОСНО. В 2022 году его доход за каждый квартал составил 550 000 рублей, итого за весь год – 2 200 000 рублей. Расходы за квартал – 400 000 рублей, итого за год – 1 600 000 рублей, в том числе:

- на выплату физлицам – 500 000 рублей;

- на покупку сырья, материалов, комплектующих, их доставку (а также иные материальные расходы) – 700 000 рублей;

- прочие расходы, в том числе аренда помещения – 400 000 рублей.

Аванс по НДФЛ, который предприниматель перечислил в течение 2022 года – 58 500 рублей.

Далее приводится пошаговая инструкция по заполнению формы 3-НДФЛ для этого примера.

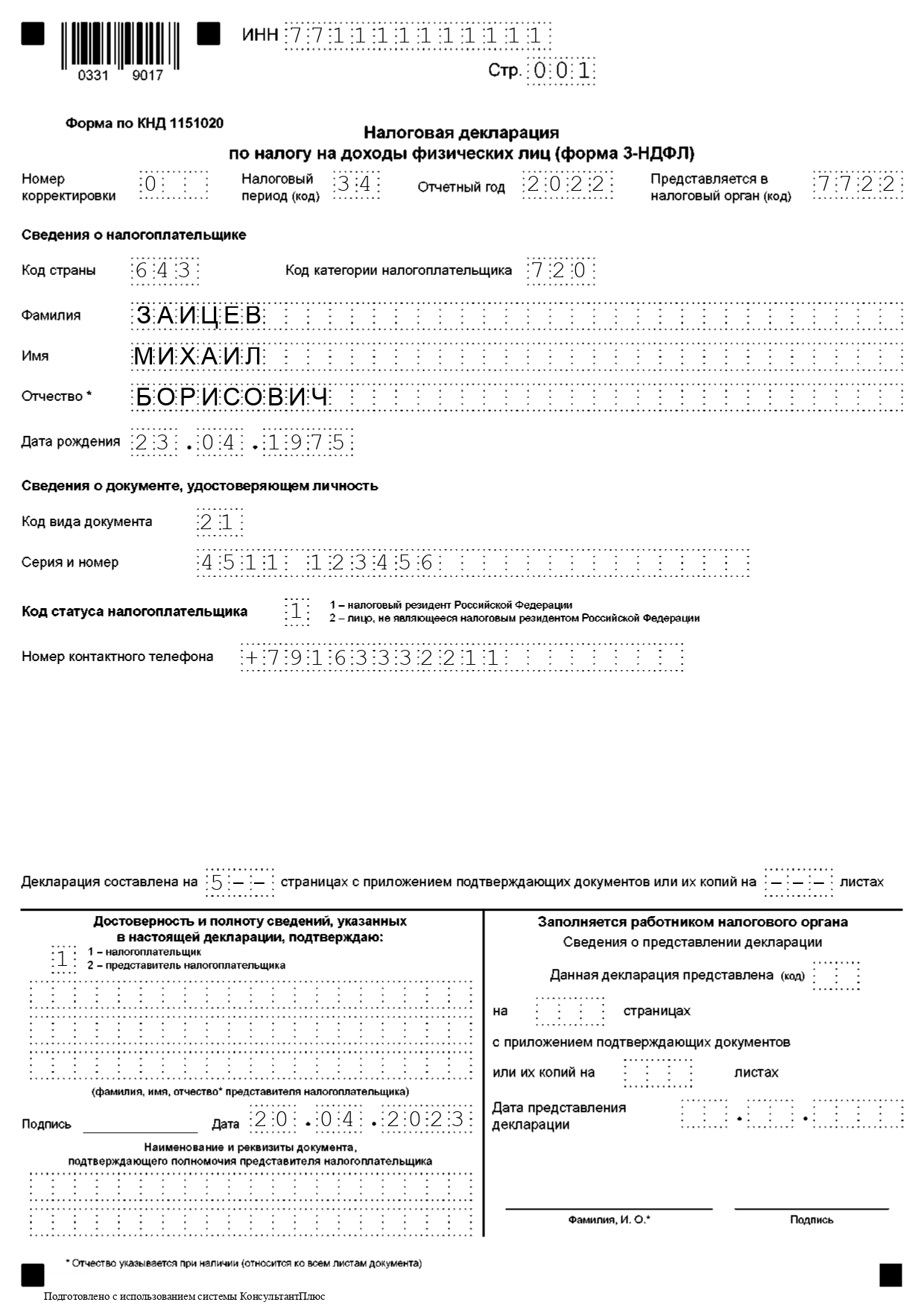

Шаг 1. Титульный лист

Как заполнить первую страницу декларации 3-НДФЛ, показано в Таблице 1. Информация, которую тут следует отразить, отличается от того, что обычно указывают на титульных листах деклараций и расчетов, так что рекомендуем быть внимательнее.

Таблица 1. Заполнение титульного листа 3-НДФЛ

| Номер корректировки | «0–» для первичной декларации, «1–» для первой корректировки, «2–» для второй корректировки и так далее |

| Налоговый период | В общем случае «34», а если декларация заполняется в связи с прекращением деятельности ИП, то «86» |

| Отчетный год | 2022 |

| Код ИФНС | Номер инспекции по месту жительства ИП |

| Код страны | Для РФ «643», определяется по классификатору ОКСМ |

| Код категории налогоплательщика | Для ИП «720», согласно приложению № 1 к Порядку |

| ФИО | ФИО физлица, каждое слово с отдельной строки |

| Дата рождения | В формате ДД.ММ.ГГГГ |

| Код вида документа | Паспорт «21», приложение № 2 к Порядку |

| Серия и номер документа | Между серией и номером – пробел, знак «№» не ставится |

| Код статуса налогоплательщика | «1»- резидент, «2» – нерезидент |

| Номер телефона | С кодом страны |

| Количество страниц декларации | Подсчитывается после заполнения декларации, указывается в формате «5–», «10-» |

| Количество листов приложений | Указывается, если к отчету прикладывается доверенность или документы для подтверждения вычетов. Например, чтобы получить социальный вычет на лечение, требуется справка об оплате медицинских услуг |

| Код лица, удостоверившего декларацию | «1» – само физлицо (ИП), «2» – его представитель по доверенности |

| ФИО представителя | Указывается только если выше стоит код «2» |

| Подпись и дата | |

| Наименование и реквизиты документа… | Сведения о доверенности, если она прилагается |

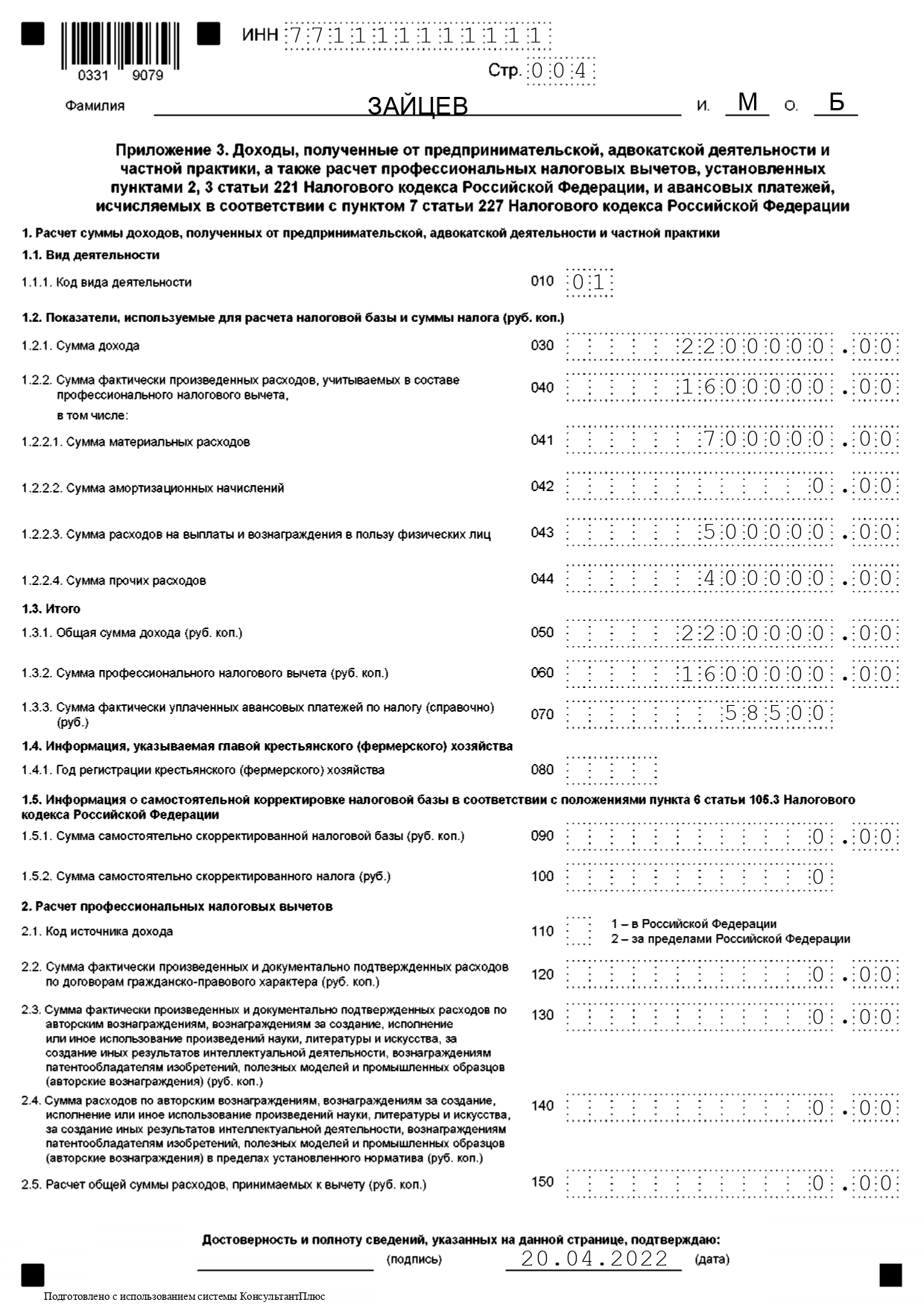

Шаг 2. Приложение 3

Теперь нужно рассчитать НДФЛ к доплате за год в Приложении № 3.

В строке 010 ИП указывает код вида деятельности «01», что в соответствии с Приложением № 4 к Порядку означает предпринимательскую деятельность. Строка 020 в декларации отсутствует – ранее в ней указывался основной ОКВЭД, но теперь это поле удалили.

Далее отражаются доходы и расходы:

- 030 – сумма дохода за 2022 год, в примере это 2 200 000;

- 040 – общая сумма расходов (профессиональных вычетов) – 1 600 000;

- 041-044 – расходы по видам (должны быть подтверждены документами). ИП Зайцев укажет в строке 041 – 700 000, в строке 042 – 500 000, в строке 044 – 400 000.

Важно! Если расходы (профессиональные вычеты) нельзя подтвердить документами, то общую их сумму следует рассчитать, как показатель строки 030, умноженный на 0,2. То есть принять к вычету (признать расходами) можно не более 20% от общей суммы дохода. Это значение указывается в строке 060.

В строках 050-070 собираются итоговые данные для расчета НДФЛ:

- 050 – доходы (2 200 000);

- 060 – профессиональные вычеты (1 600 000);

- 070 – сумма авансов, уплаченных ИП в 2022 году (58 500).

Строки 080-150 в нашем примере не заполняются. Они предназначены для других ситуаций, а именно:

- 080 – для КФХ;

- 090-100 – для ИП, продающих своим зависимым лицам продукцию по более низким по сравнению с рыночными ценами. В итоге они занижают налоговую базу, и в указанных строках она должна быть скорректирована;

- 110-150 – для ИП, которые получали вознаграждения как обычные физлица в России и за ее пределами (по ГПХ, за авторство и прочее).

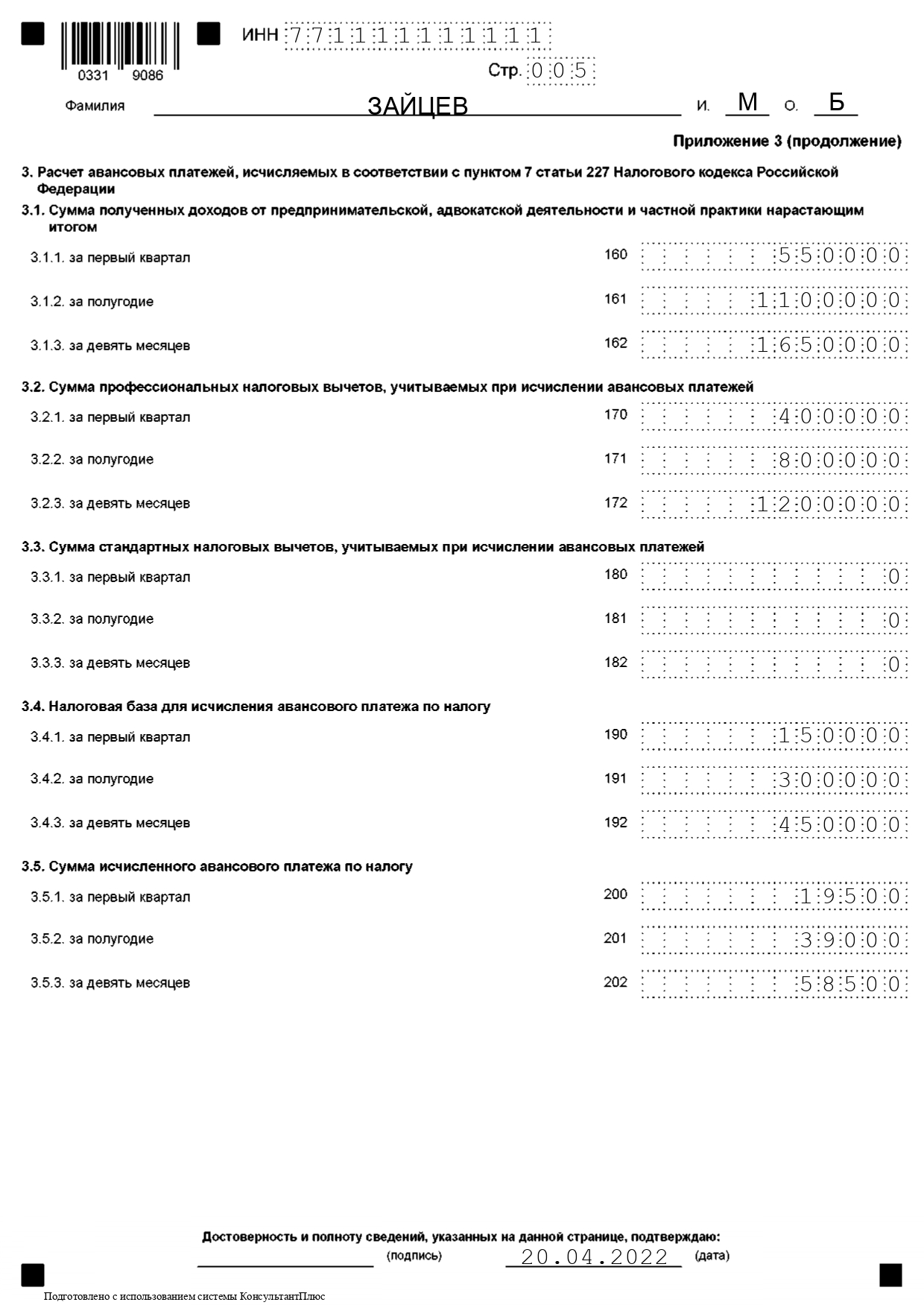

На второй странице Приложения 3 рассчитываются авансы. В строках нарастающим итогом с начала 2022 года отражаются такие данные (с разбивкой за квартал, полугодие и 9 месяцев):

- 160-162 – доходы от деятельности ИП (в примере 550 000, 1 100 000, 1 650 000);

- 170-172 – профессиональные вычеты (400 000, 800 000, 1 200 000);

- 180-182 – стандартные вычеты (например, на детей);

- 190-192 – налоговая база, рассчитанная по формуле Доход – Профвычет – Стандартный вычет (в примере 150 000, 300 000, 450 000);

- 200-202 – сумма авансового платежа по формуле База * Ставка налога (в примере 19 500; 39 000; 58 500).

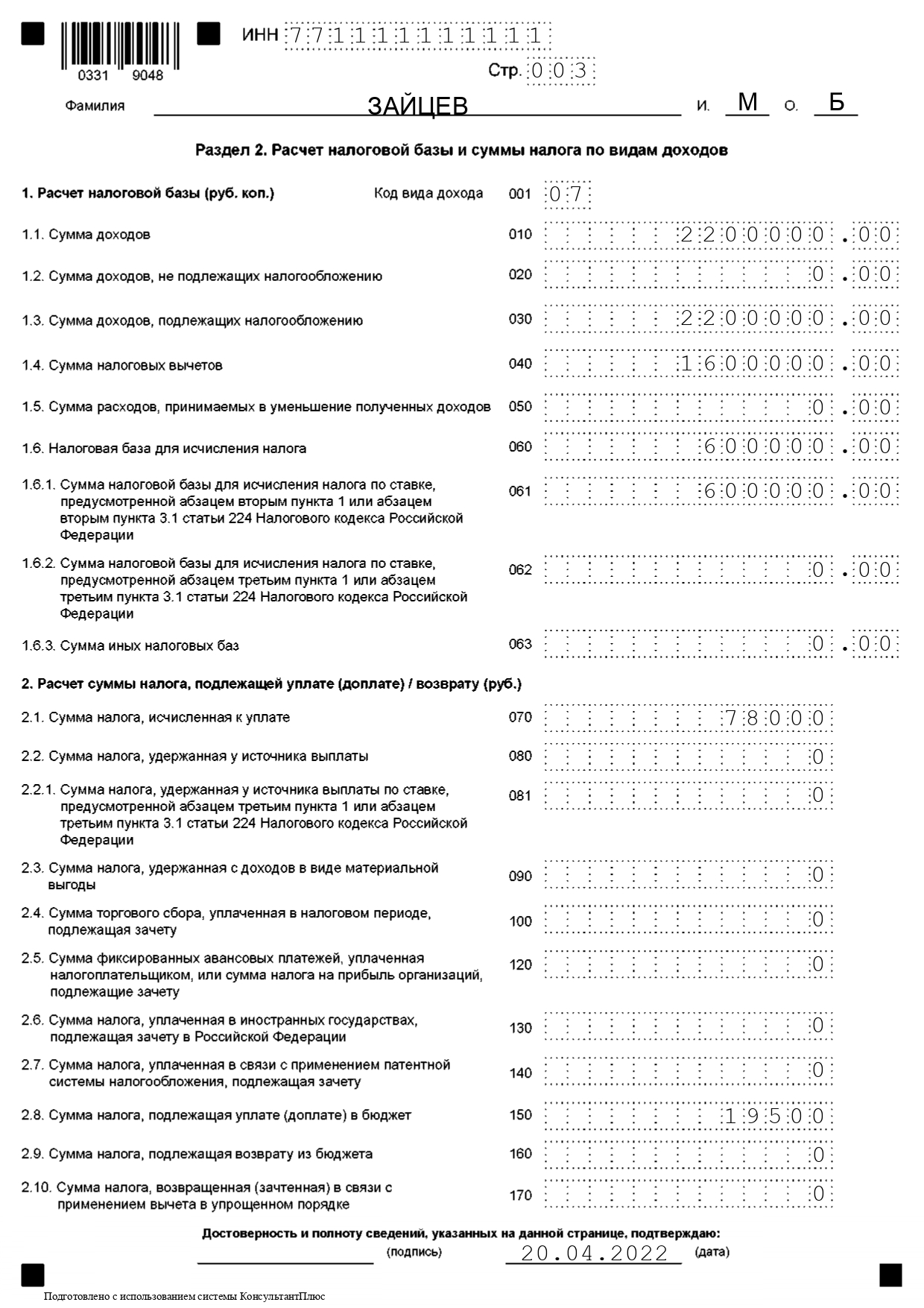

Шаг 3. Раздел 2

Теперь переходим к расчету базы и годового налога в Разделе 2. Его заполняют по видам дохода – если их несколько, то столько же будет и листов этого раздела.

В строку 001 вписываем код вида дохода «07», что в соответствии с Приложением № 3 к Порядку означает предпринимательскую деятельность. А также то, что она облагается НДФЛ по ставке 13% – 15%. В нашем случае применяется ставка 13%, поскольку доход, а соответственно, и налоговая база, не превышает 5 млн рублей.

В пункте 1 Раздела 2 производится расчет налогооблагаемой базы. Укажем построчно:

- 010 – сумму дохода за 2022 год (2 200 000);

- 030 – сумму дохода до вычетов (та же);

- 040 – сумму вычетов (1 600 000). Имеются в виду все вычеты, которые уменьшают базу. Их нужно собрать из приложений к декларации, если они заполняются. В нашем примере есть только профессиональные вычеты (расходы);

- 060 – налоговую базу, исчисленную как разность между строками 030 и 040 (600 000).

Остальные строки в нашем примере заполним прочерками. Данные тут отражаются в таких случаях:

- 020 – если есть доход, который не облагается НДФЛ;

- 050 – если получены убытки по инвестициям;

- 062 – если есть налоговая база, которая облагается по ставке 15%;

- 064 – если есть база, облагаемая по ставке 35% (доходы нерезидентов, подарки и другое).

В пункте 2 исчисляется НДФЛ, а также отражаются суммы, которые его уменьшают. В нашем примере следует заполнить только две строки:

- 070 – рассчитанная сумма налога (показатель строки 060 х Ставка, то есть 600 000×13% = 78 000);

- 150 – сумма к доплате в бюджет за год с учетом авансов (строка 070 за вычетом суммы авансов, то есть 78 000 – 58 500 = 19 500).

В строках 080-140 отражаются некоторые затраты, уменьшающие налог. Например, по строке 100 отражается сумма торгового сбора, по строке 140 – стоимость патента при утрате права на ПСН и «слете» на ОСНО. Если в итоге получается сумма к возврату из бюджета, ее отражают по строке 160.

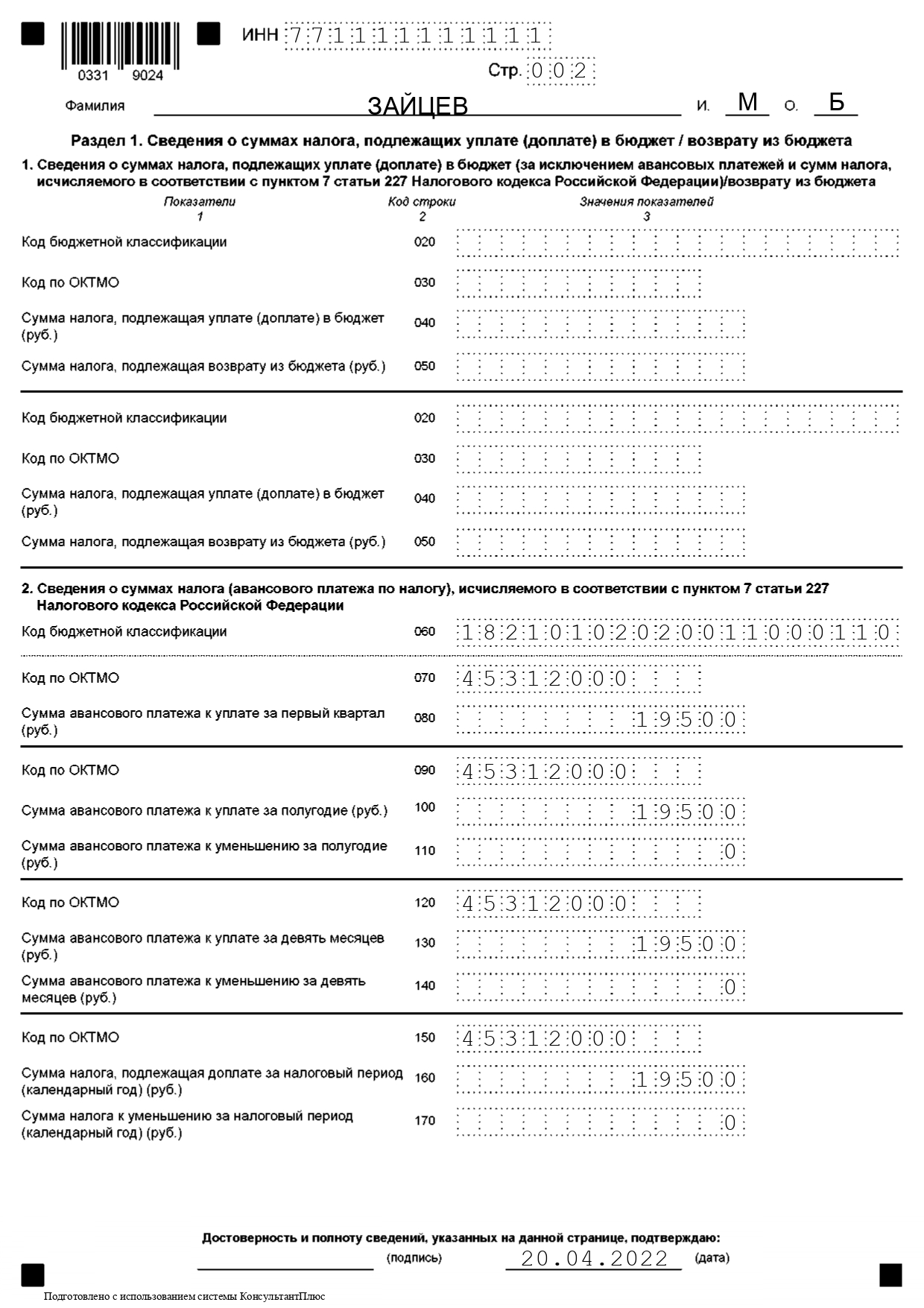

Шаг 4. Раздел 1

Осталось подвести итоги в Разделе 1. ИП отражает данные по предпринимательской деятельности в пункте 2. Если не было иных облагаемых НДФЛ доходов, кроме как от бизнеса, то пункт 1 заполняется прочерками. В строках нужно отразить:

- 060 – КБК;

- 070, 090, 120, 150 – ОКТМО;

- 080, 100, 130, 160 – суммы авансов и налога к доплате за 1 квартал, полгода 9 месяцев и весь год соответственно. Указывается с учетом перечисленных с начала года авансов.

Шаг 5. Проверка и подписание

Заполнение декларации 3-НДФЛ на ИП из примера почти закончено, осталось проверить правильность всех данных. Обратите внимание, что на каждом листе сверху нужно прописать ИНН, фамилию и инициалы физического лица, а снизу поставить дату и подпись. Кроме того, каждая страница должна быть пронумерована в формате «001», «002» и так далее. На титульном листе нужно указать получившееся количество страниц.

Источник: www.malyi-biznes.ru

Код ОКТМО: что это такое, для чего он нужен, как его узнать

В большинстве документов налоговой отчетности, а также платежках среди прочих реквизитов ИП или предприятия указывается код ОКТМО, пришедший на смену ОКАТО. Рассмотрим подробнее про код ОКТМО: что это такое и где его взять, в каких инстанциях он применяется, для чего нужен и как узнать.

Код ОКТМО — что это такое

Аббревиатура ОКТМО расшифровывается как «Общероссийский классификатор территорий муниципальных образований». В нем закодированы территории, к которым относятся с точки зрения налогообложения те или иные ИП или юридические лица.

Муниципальное образование – это населенная местность, подчиненная одному органу самоуправления для решения внутренних вопросов, к которым относится и налогообложение территориальных предпринимателей и компаний.

- село;

- город;

- муниципальный район;

- городской округ;

- обособленная территория внутри городов федерального значения;

- территория между селами.

Код состоит из последовательности в 8 или 11 цифр, в зависимости от определенного типа территориального образования:

- 8 цифр обозначают крупные муниципальные объединения, не разделяемые на населенные пункты;

- 11 цифрами закодированы населенные пункты внутри муниципальных образований.

Важно! Если нужно указывать 8-значный код, то в остальные поля, которые не требуется заполнять, надо поставить прочерки (раньше необходимо было вписывать нули).

Для чего нужен

Государственным органам

Код необходим для того, чтобы процедура обработки массива информации по предпринимательской деятельности в данном регионе проходила максимально быстро и упрощенно. Росстат постоянно обрабатывает множество данных, и код ОКТМО помогает систематизировать сведения, полученные от ИП и юрлиц.

Любая предпринимательская деятельность «привязана» к той или иной территории, по коду ОКТМО Служба государственной статистики легко может установить, к какой именно. Изучая структуру кода, можно последовательно определить территориальную принадлежность субъекта налогообложения:

Код содержит информацию:

- первые два символа – субъект РФ;

- следующие 3 знака – город или объединение, приравненное к нему по классификации;

- остальные позиции – населенный пункт принадлежности организации или ИП.