В этой статье поговорим о ситуации, когда по отчетам компания прибыльная, а денег на счетах всё равно нет. Например о такой: продали на 5 млн, товар закупили на 1,5 млн, всем всё заплатили еще на 0,5 млн. По отчетам — прибыль 3 млн, но вот на расчетном счете круглый нуль рублей.

Разберемся, почему такое случается и как таких ситуаций избежать.

Причина 1. Дали отсрочку

Проблема. Прибыльная компания может сидеть без денег из-за отсрочки платежей.

| Что происходит | Что с деньгами |

| Компания «Строй Круши» продала шифера на пять миллионов рублей | Выручка 5 млн ₽ |

| Один клиент сразу заплатил за шифер 2 млн ₽, а второму компания дала отсрочку на месяц | На счет пришло 2 млн ₽ |

| «Строй Круши» оплачивает расходы: выдает зарплаты, переводит деньги за материалы, платит аренду — на всё уходит 2,5 млн ₽ | Со счета ушло 2,5 млн ₽ |

| Вычитает расходы из выручки, чтобы понять, сколько прибыли: 5 млн — 2,5 млн ₽ | Прибыль 2,5 млн ₽ |

| Проверяет деньги на счете. А там минус, потому что второй клиент получил отсрочку и еще не переводил деньги. | Денег на счете — 500 000 ₽ |

| Через месяц «Строй Круши» получает деньги от второго клиента, и еще раз проверяет прибыль и деньги. | На счет пришло 3 млн ₽ Теперь показатели такие: Выручка 5 млн ₽ Расходы 2,5 млн ₽ Прибыль 2,5 млн ₽ Денег на счете 2,5 млн ₽ |

Умный, но денег нет! Разбор с Михаилом Дашкиевым и Петром Осиповым | Бизнес Молодость

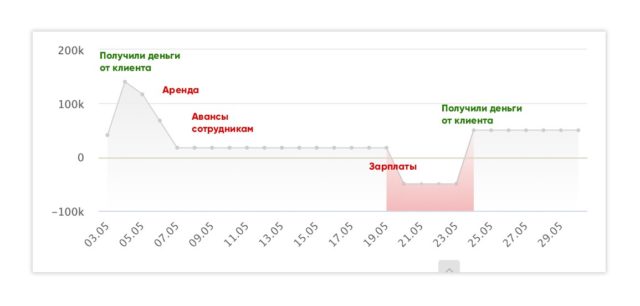

Из-за отсрочки компания оказывается в ситуации, когда прибыль есть, а денег на счете нет. Звучит тяжеловато, поэтому вот график, на котором ситуация выглядит более понятно (и еще более пугающее):

В нашем примере у компании всего два клиента и одна отсрочка — такое легко заметить. Но когда клиентов десятки, следить за отсрочками в уме невозможно.

Решение. Решить проблему отсутствия денег из-за отсрочек можно в три шага.

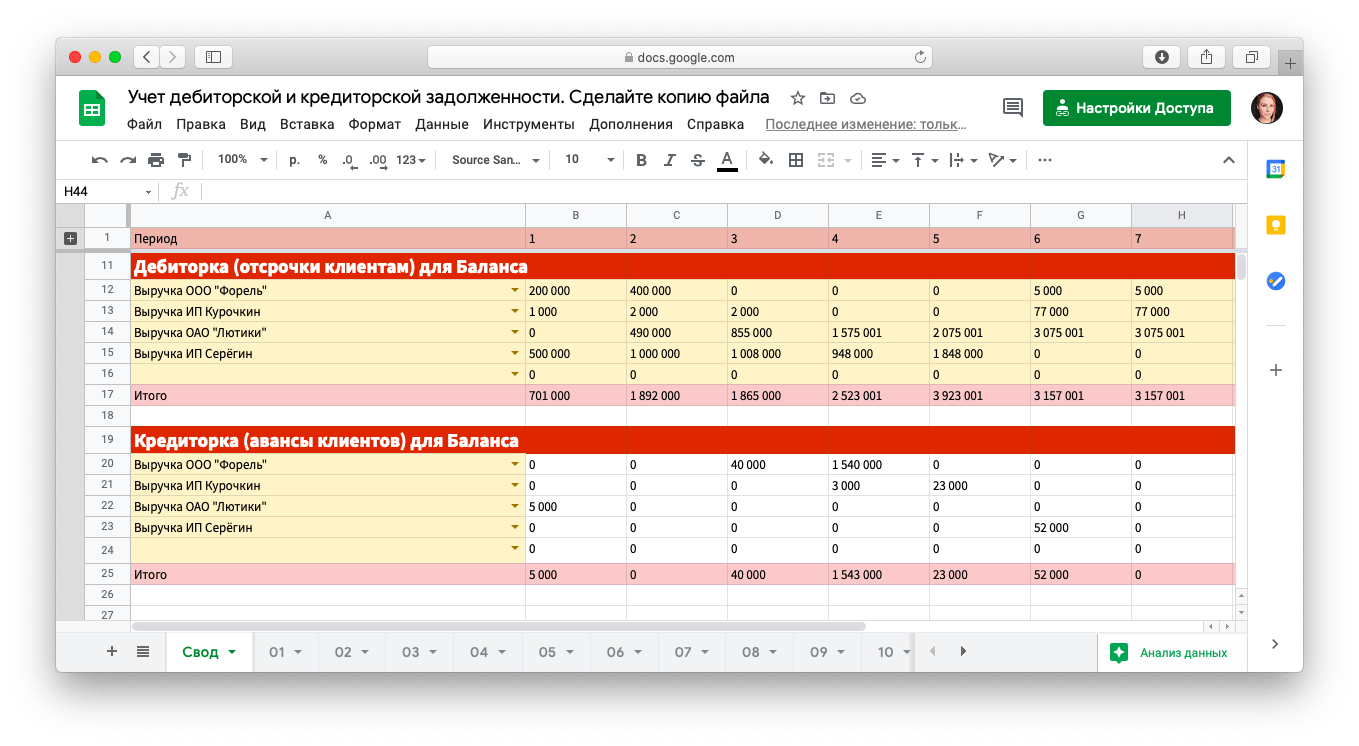

Шаг 1. Учет задолженности. Для начала нужно наладить учет задолженности — это табличка или программа, в которой можно увидеть, кто должен компании и кому должна она. У нас, например, есть такой инструмент — «Учет кредиторской и дебиторской задолженности».

Уже отправляем!

Вы уже забирали эту прелесть. Воспользуйтесь поиском по своей почте, найдете. Если не нашли, то попробуйте с другой почты или напишите на [email protected]

Барсетка шаблонов

15+ инструментов финансового учета для малого бизнеса. Шаблоны готовы к работе и сопровождаются инструкцией. Это бесплатно.

Шаг 2. Переговоры с должниками. Затем нужно разбираться с контрагентами, например, если компания дала отсрочку, а теперь ей самой не хватает денег, чтобы выплатить зарплаты или заплатить за аренду, придется вести переговоры. Задача — договориться, чтобы контрагенты заплатили пораньше — это поможет компании сократить срок оборачиваемости дебиторской задолженности.

Нет Денег Для Старта Бизнеса? Нет Проблем. Попробуй 5 Этих Cпособов.

Оборачиваемость дебиторской задолженности

Есть в финучете такой показатель — оборачиваемость дебиторской задолженности, который показывает, через сколько дней в компанию вернутся деньги. Например, компания может дать в долг и получить деньги назад через 30 дней, а может — через 15 дней. Лучше бы через 15.

Чем меньше срок оборачиваемости задолженности, тем быстрее компания получает свои деньги назад. Чтобы уменьшить срок оборачиваемости и ведут переговоры.

В переговорах нет секретного рецепта успеха: всё зависит от второй стороны. Например, контрагенту, с которым компания находится в хороших дружеских отношениях, можно предложить бонус за сокращение отсрочки.

История из практики. Компания дала отсрочку на месяц, но ей не хватало денег на оплату постоянных расходов. При этом у нее на складе лежал неликвид — нормальный товар, который просто вышел из моды и поэтому не продается;

Руководитель компании пошел на переговоры с контрагентом и предложил: «Слушай, а давай ты вернешь нам деньги не 20 числа, а 10, а я тебе — пятьдесят тысяч ароматизаторов для машин подарю? Ты их всем сотрудникам раздашь, и все будут счастливы: сотрудники из-за подарков, а я, потому что ты долг пораньше вернешь»

« — Слушай, а давай ты вернешь нам деньги не 20 числа, а 10, а я тебе — пятьдесят тысяч ароматизаторов для машин подарю? »

Шаг 3. Попросить отсрочку у кредиторов. Если переговоры провалились или денег всё равно не хватает, можно попросить отсрочку у своих кредиторов. Например, попросить арендодателя подождать с оплатой десять дней или отсрочку у поставщика материалов. Так компания сможет предотвратить кассовый разрыв: да, денег у нас пока нет, будут через пять дней, но и те, кому мы должны платить, готовы эти пять дней подождать.

Причина 2. Нет плана по расходам и доходам

Проблема. Компании приходится рассчитываться с партнерами раньше, чем с ней рассчитываются клиенты. Например, 1 марта компания получает деньги от клиента № 1 — 100 000 рублей. Ее ближайшие платежи такие:

4 марта — 50 000 рублей на первую часть зарплат;

5 марта — 50 000 рублей на аренду;

19 марта — 50 000 рублей на вторую часть зарплат.

4 и 5 марта компания выдает первую часть зарплат и оплачивает аренду: по 50 000 рублей. Те 100 000 рублей, что перевел клиент уже закончились, но 19 марта нужно опять выдавать зарплату. А денег нет, потому что ближайший платеж клиента № 2 только 25 марта.

Решение. С этой проблемой поможет платежный календарь — инструмент, с помощью которого можно видеть плановые даты расходов и доходов: когда платят нам, когда платим мы. Например, в нем будет видно, что даты аренды и зарплаты всё время выпадают на момент, когда у компании нет денег.

Платежный календарь можно вести в табличке или специальном сервисе, например Финтабло. В сервисах календарь начинает гореть красным, если компания вот-вот попадет в кассовый разрыв.

Когда компания видит, что вот-вот попадет в кассовый разрыв, она может передвинуть часть несрочных платежей на попозже или договориться с кем-то о переносе даты оплаты. К примеру, можно обсудить вопрос с арендодателем, так ему и сказать:

«Василий! Клиенты нам платят всегда 25 числа, а аренда у нас 15 числа, из-за этого всё время задерживаем и суетимся. Может, перенесем на 1 число аренду?»

Причина 3. Деньги заморожены в товаре

Деньги — они как вода. Не в том смысле, что утекают сквозь пальцы, а в том, что могут находиться в разных состояниях: в виде бумажных пятитысячных, новых станков, дебиторки или товаров на складе.

И вот когда деньги заморожены в виде товаров на складе, они как вода в виде льда: чтобы попить, сначала надо разморозить.

Проблема. У компании есть деньги, но они лежат на складе в виде товаров. Когда компании понадобится что-нибудь оплатить, она не сможет взять товары и расплатиться ими: сначала придется найти покупателей на товар, отгрузить его, получить деньги в виде денег и только потом оплатить что нужно.

Еще одна разновидность замороженных денег — товар, который находится в пути

История из практики. Эстонская компания заказывает товары из Китая, и эти товары доставляют на корабле за 200 дней. То есть, если компания переводит деньги поставщику в феврале, то товары получает только в сентября. И получается, что с февраля по сентябрь деньги компании заморожены в товарах, которые находятся в пути.

Из-за долгой доставки, компания закупала сразу крупную партию, чтобы не оказаться в ситуации, когда спрос есть, а товара нет. Крупная партия — это крупные расходы, поэтому большая часть денег компании оказывалась замороженной.

В этой ситуации нужно придумать, как не закупать на 6−8 месяцев вперед. К примеру, найти поставщика поближе с ценой повыше, но и доставкой побыстрее. Это будет выгоднее, чем на полгода замораживать крупную сумму.

Решение. Чтобы не замораживать деньги в товаре, нужно делать три вещи:

понимать, где деньги — поясним чуть ниже;

отслеживать оборачиваемость запасов — это время, за которое товары превращаются в деньги. Чем меньше срок оборачиваемости запасов, тем лучше;

следить за складскими остатками. Если на складе уже лежит пять тысяч стульев, нужно подумать, стоит ли покупать еще.

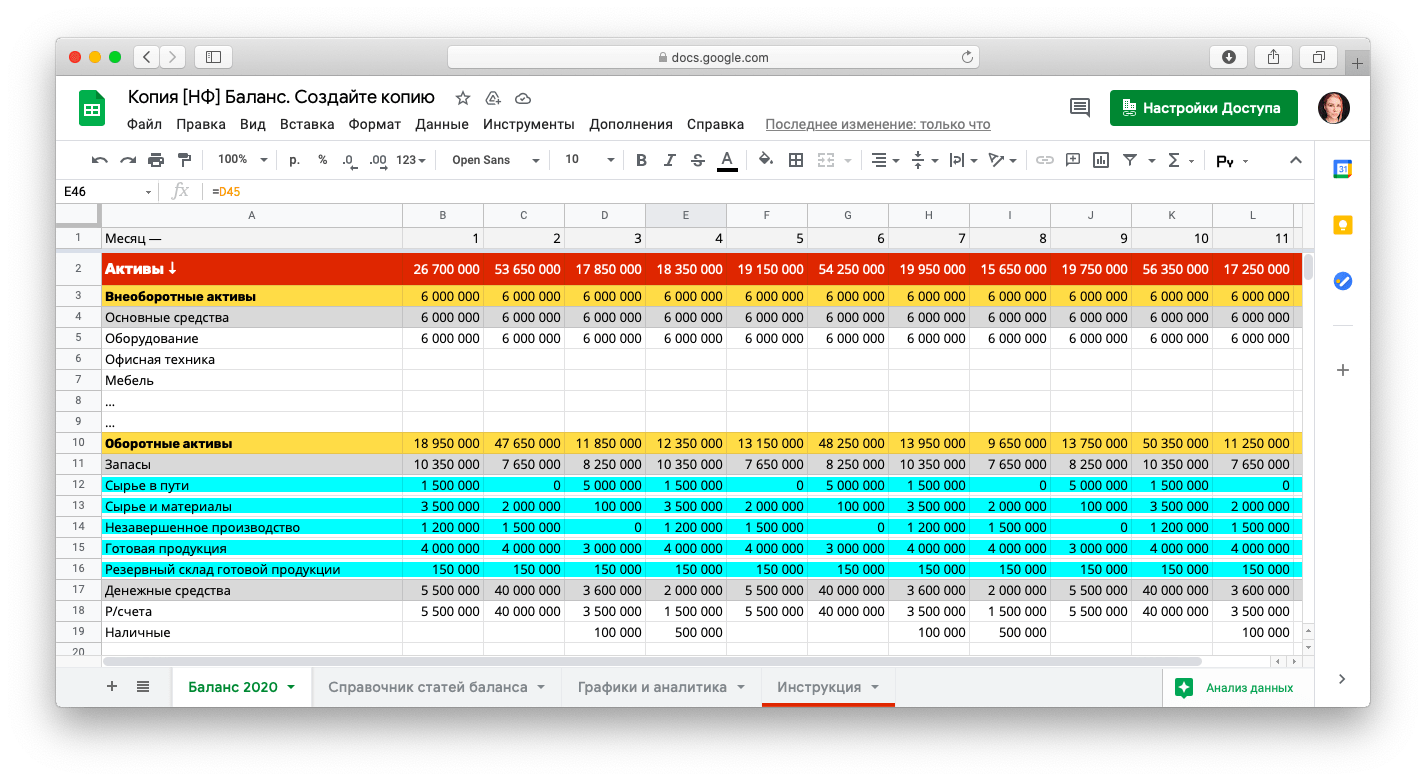

Давайте по порядку. Понять, где деньги поможет такой отчет, как «Баланс». «Баланс» — это главный отчет для собственника, который показывает, в каких активах заморожены деньги компании: в товарах, недвижимости, оборудовании и так далее.

Компания может зайти в «Баланс», и увидеть, что 50% всех денег заморожены в запасах, 25% — в дебиторке, еще на 20% купили машину собственнику, а в деньгах лежит всего 5%, которых только на покрытие самых срочных обязательств.

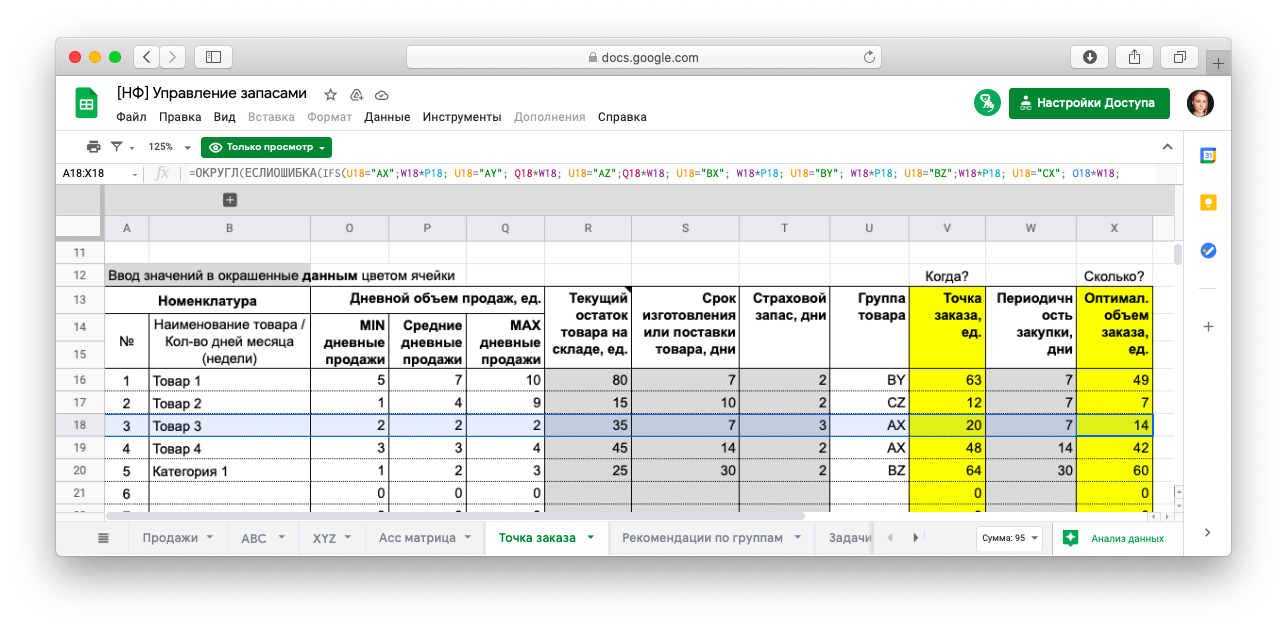

А отслеживать оборачиваемость товаров и следить за запасами поможет табличка «Управление запасами» — в ней есть данные о том, сколько товаров лежит на складе, когда какой товар нужно докупать и в каком объеме. Здесь вы сможете рассчитывать, сколько нужно закупать товаров, чтобы соблюсти два условия: не замораживать в товарах слишком много денег и не попадать в товарный разрыв — это когда спрос на товар есть, а товара нет.

Причина 4. Собственник тратит деньги компании на себя

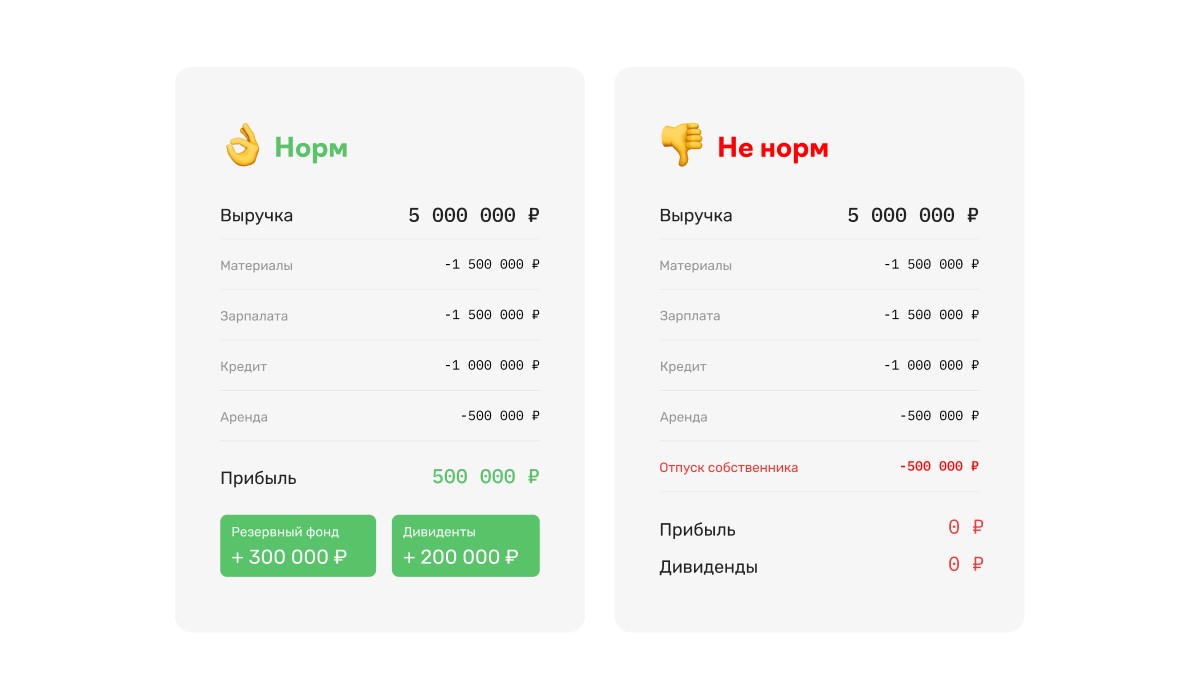

Проблема. Деньги компании уходят на квартиры, машины и отпуск собственника. Так случается, когда собственник считает, что деньги компании — его личные.

Решение. Нужно понять, что прибыль компании — это не деньги собственника. А когда собственник берет их со счета компании, чтобы купить что-то для себя, он замораживает деньги компании в своих квартирах, машинах и турпутевках.

В идеале нужно делать так: собрать отчет о прибылях-убытках, увидеть чистую прибыль и решить, какой процент от этой прибыли пойдет собственнику на дивиденды. Еще один вариант — назначить собственника генеральным директором и выдавать ему зарплату, как остальным сотрудникам. Тогда его зарплата будет включена в фонд оплаты труда и станет предсказуемой, а если после всех расходов что-нибудь останется, он сможет еще и дивиденды получить.

Конечно, собственник может взять 100% чистой прибыли в виде дивидендов. Но если он планирует компанию развивать, расширять, чтобы она в будущем приносила больше прибыли, дивиденды должны быть поменьше.

В этой ситуации может помочь финансовый или коммерческий директор, который отрезвит собственника. Например, на презентации отчетности скажет:

«Игорь Николаевич, в этом месяце вы купили себе диван в квартиру, в Геленджик съездили отдохнуть, поменяли летнюю резину на зимнюю. Получается, ваши дивиденды в этом месяце — два миллиона рублей. А чистая прибыль у нас по отчету о прибылях-убытках 500 тысяч рублей».

Задача — наглядно показать, что фирма заработала всего 500 000 рублей, а собственник уже потратил на себя 2 миллиона рублей со счета компании. И теперь у компании минус 1,5 миллиона, которые где-то нужно взять, чтобы заплатить за офис, купить материалы, выдать зарплаты.

Но страшен не только минус, но и тот факт, что чем больше денег компании собственник вытаскивает на себя, тем меньше компания генерирует чистой прибыли. Так и до банкротства можно докатиться.

Причина 5. Все деньги уходят на развитие компании

Проблема. Собственник тратит деньги не на себя, а на компанию: арендуем новый офис, купим всем сотрудникам макбуки, отправим продавцов на обучение и так далее.

Решение. Если хочется расширять и развивать компанию, нужно делать это по плану — вот так всё скучно и занудно. В этом помогут два инструмента:

платежный календарь, который будет показывать, когда компания может и не может тратить деньги;

система фондов — это система счетов, на которые компания перечисляет деньги под разные нужды. Например, на корпоратив, обучение продажников, ремонт офиса.

Допустим, компания регулярно получает чистую прибыль и планирует развиваться. Она может создать фонд «Развитие компании» и в него каждый месяц отчислять определенный процент от чистой прибыли, например 60%. А оставшиеся 40% делить поровну на дивиденды собственника и подушку безопасности.

Чтобы процесс был предсказуемым, компания придумывает регламент, в котором так и пишет:

«Когда в фонде накопится миллион рублей, чистая прибыль будет распределяться в таком порядке: 40% — в фонд, 40% — на дивиденды, 20% — на подушку безопасности».

И когда у компании накапливается желаемая сумма, она уже может спокойно решить, на что эти деньги потратить: учебу, технику, ремонт в офисе или корпоратив.

Причина 6. Компания работает черт пойми зачем

Проблема. Компания путает цели: вместо того, чтобы работать ради прибыли, работает на объемы производства, количество филиалов или престиж.

Решение. Подумать над конечной целью компании. Что должно быть результатом работы: деньги, слава, власть?

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

- #расходы

- #прибыль

- #деньги

- #доходы

- #юмор

- #финансовые результаты

- #мое дело

- #Мое Дело.Бюро

- #бухгалтерский ликбез

- #Переводчик с бухгалтерского

Источник: www.klerk.ru

7 причин, почему бизнес постоянно теряет деньги (и куча способов, как всё исправить)

Бизнес в России в 2022 году закрывался чаще, чем открывался. Рынок за год покинули почти 280 тысяч компаний. Многих погубили финансовые ошибки. Однако фатального исхода можно было бы избежать. Рассказываем о типичных ошибках, из-за которых бизнес теряет деньги.

Ошибка № 1. Нерентабельное проекты

- Учитывать доходы по каждому клиенту, направлению или проекту.

- Считать расходы на каждое конкретное направление или клиента.

- Учитывать время на проект и отслеживать, как много сил он требует.

- Вести учёт каждой конкретной сделки.

- Заранее рассчитывать ресурсы на новое направление, чтобы избежать нерентабельных проектов.

Ошибка № 2. Большие отсрочки для клиентов

Часто договоры составляются так, чтобы клиент имел право заплатить за работу с большой отсрочкой по времени. В итоге получается, что компания выполняет услугу, платит подрядчикам и своим сотрудникам, а сама денег не видит.

Иногда клиент случайно или с умыслом вообще не платит, хотя имеет на руках подписанный контракт. В это время компания продолжает отгружать ему товары и выставлять счета. Собственники и их менеджеры могут пропускать такие моменты из-за большого количество платежей.

- Вести строгий учёт всей дебиторской задолженности. После выставления счёта записывать, кто и сколько должен, когда крайний срок оплаты. Необходимо несколько раз напоминать контрагенту о сроках оплаты, а не за один день.

- Назначить ответственного сотрудника, который станет следить за дебиторской задолженностью, и установить ему KPI. Например, не выплачивать менеджеру процент за продажи, пока он не добьётся оплаты.

- Учёт каждой конкретной сделки поможет отслеживать долги по проектам, направлениям и клиентам.

- Организовать платёжный календарь и заносить туда все отсрочки. Настройка уведомлений поможет предупредить, когда из-за отсрочки у компании случится кассовый разрыв.

Ошибка № 3. Склад забит неликвидным товаром

В компаниях с большим оборотом склад может заполняться неликвидным товаром. Это приводит к ситуации, когда товаров и продаж много, а следить за остатками на складе некогда.

- Провести инвентаризацию остатков и выяснить, какой товар и как давно лежит на складе.

- Пересмотреть план закупок, чтобы наполнить склад только тем товаром, который действительно необходим.

- Составить балансовый отчет, в котором указано: сколько у вас денег на счетах, сколько дебиторской и кредиторской задолженности, сколько товара на складах, какие есть другие активы.

- Учитывать деньги от закупки товара в активах, а не в расходах. Так собственник или финдиректор сможет знать, сколько денег «лежит» на складе и сколько компания может на этом заработать.Устроить рекламную акцию или распродажу с залежавшимся товаром. Это позволит высвободить застоявшиеся деньги.

Ошибка № 4. Собственник вытаскивает из бизнеса денег больше, чем положено

- Собственник знает, сколько компания приносит чистой прибыли, и выводит всё в качестве дивидендов.

- Собственник не знает размер чистой прибыли, и выводит дивиденды интуитивно.

В обоих случаях — не остаётся денег на развитие компании и подушку безопасности. Ещё хуже, когда из-за таких действий не хватает средств на зарплаты. Если дивиденды ещё не потрачены, их можно вложить обратно в бизнес. Если потрачены — приходится прибегать к кредитам, займам у родственников, продаже того, что купили на дивиденды.

- Осознавать, что деньги бизнеса — это не личные средства владельцев и учредителей. Необходимо откладывать часть на подушку безопасности, выделять бюджет на развитие бизнеса, учитывать будущие траты. И только то, что останется выводить и тратить на личные нужды.

- Планировать доходы и расходы минимум на квартал и выводить дивиденды только с учётом этих планов.

- Назначить собственнику конкретную зарплату, заложить эту сумму в расходы.

Ошибка № 5. Дорогой офис и ненужные сервисы

Чем больше бизнес, тем больше расходов: на аренду, зарплаты, лицензионные программы, канцелярию, кофе, воду в офисе и многое другое. Всё это складывается в общую сумму расходов. Если не следить за этими статьями отдельно, легко не заметить, что деньги уходят, например, на софт, которым компания почти не пользуется.

- Разнести все расходы по категориям, вплоть до покупки канцелярии, подписок на сервисы и банковских комиссий.

- Необходимо оценить все расходы. Возможно, сотрудники не используют купленные сервисы или можно найти бесплатную замену платному софту. Какую-то работу можно отдать на аутсорсинг.

Ошибка № 6. Слишком высокие зарплаты

В некоторых компаниях зарплаты менеджеров по продажам зависят от суммы сделки, которую они заключили. Чем дороже проект, тем больше у менеджера зарплата. Однако может случиться так, что проект дорогой, но неприбыльный.

Если таких неприбыльных проектов много, зарплата менеджера будет расти, а прибыль компании — нет. В этом случае предприятие теряет деньги на премиях и бонусах.

- Пересмотреть систему оплаты труда и привязать зарплаты сотрудников к прибыли. Можно перейти на фиксированную ставку.

- Если в компании выплачиваются бонусы, нужно следить за балансом их распределения.

Ошибка № 7. Активы работают не в полную силу

В некоторых торговых компаниях среди активов есть автопарк, чтобы развозить заказы и забирать товар от поставщиков. Вместе с тем дополнительно привлекается наёмный транспорт. Собственные машины простаивают, хотя не находятся в ремонте. По выходным собственный автопарк вообще не работает. В итоге растут расходы, а прибыль падает.

- Определить, какие активы простаивают и постараться загрузить их на 100%. Например, для собственного автопарка ввести нормы загрузки.

- Определить условия и правила, когда привлекается сторонний актив, например, наёмный транспорт.

- Прописать порядок загрузки и разгрузки машин на своём складе, чтобы не было простоев.

- Следить за выполнением правил.

Подытожим

Чтобы увидеть все «протечки» денег из бизнеса, нужно внимательно считать все статьи доходов и расходов: сколько денег ушло, сколько пришло, сколько лежит на счету, сколько «зарыто» в дебиторской задолженности и товарах.

Внимательно считать деньги помогает управленческий учет. С его помощью можно разобраться, какие цифры для бизнеса нормальны, а при каких показателях компания идёт ко дну, и пора срочно что-то менять.

Подписывайтесь на Telegram-канал «Помощник финансиста», чтобы узнать больше о финансовом менеджменте и автоматизации.

Источник: spark.ru