Для успешного процветания бизнеса недостаточно заботиться только об оперативном планировании и текущем состоянии дел. Не менее важно максимально ответственно подойти к разработке дальнейших путей развития компании, формированию новых стратегий и способов развития, а главное, определить – каким образом их эффективно реализовывать.

Для разработки эффективной стратегии в собственном бизнесе, как минимум, нужно знать ответы на следующие вопросы. В каком состоянии находится ваша компания? На каком этапе развития? С какой эффективностью она работает в данный момент? Какие цели нужно поставить для достижения желаемого результата?

Каким образом реализовать необходимые меры, чтобы достичь этот самый результат?

Правильно ответить на столь важные «бизнес-вопросы» поможет своевременная и оперативная оценка эффективности текущей деятельности. На первый взгляд алгоритм действий достаточно прост. Однако при его реализации на практике возникает множество проблем, среди которых: устанавливаются неверные цели, неправильно определяется текущее состояние и потенциальные возможности для роста компании. Чтобы избежать ошибок, которые могут привести бизнес к провалу, стоит обратиться к высококвалифицированным специалистам по оказанию услуг профессиональной оценки эффективности бизнеса.

Сущность оценки эффективности работы компании для бизнеса

Оценка эффективности деятельности компании поможет выявить границы соотношения полученных результатов и расходов для их достижения. Основываясь на данный анализ, можно выбрать самый лучший способ увеличения эффективности компании. В частности, благодаря оценке эффективности бизнеса можно получить данные о том, как происходит развитие компании и работает ли бизнес-план.

Если компания стремится процветать и приносить хорошую прибыль, то система оценки ее деятельности должна ориентироваться на потенциальные возможности и стратегические задачи, стоящие перед компанией.

Таким образом, оценка эффективности работы компании – это совокупность мероприятий по разностороннему анализу компании, которые направлены на детальное изучение основных показателей бизнес-деятельности. Обычно оценка эффективности базируется на анализе самых разных показателей, как чистая прибыль, денежные потоки, рентабельность, остаточный доход, рыночная стоимость компании.

Критерии оценки эффективности компании

Анализ эффективности функционирования любой компании проводится с помощью целого комплекса показателей, которые подразделяют на группы:

- общие показатели производственной эффективности;

- показатели, выявляющие эффективность организации и использования труда;

- показатели, отражающие степень использования и распределения производственных фондов;

- показатели, определяющие эффективность применения всех финансовых ресурсов компании.

Кроме того, показатели эффективности условно группируют на:

- объективные или финансовые, к ним относятся экономические показатели: экономическая эффективность, производительность, окупаемость затрат, энергозатраты, рентабельность;

- субъективные или социально-психологические факторы, в данную группу включены: активность сотрудников, их удовлетворенность работой, мотивация, постоянство кадрового состава.

Главная цель оценки эффективности работы компании – поиск и нахождение потенциальных возможностей для роста всех указанных показателей, а также корректировка или устранение факторов, которые тормозят развитие бизнеса.

К слову сказать, в России при анализе оценки эффективности организаций, прежде всего, принимают во внимание финансовые показатели. Они выступают и в роли предопределяющих при оценке кредитоспособности, конкурентоспособности и инвестиционной привлекательности отечественных компаний.

Методы оценки эффективности компании

Результативность показателей эффективности работы компании в большей степени определяется методами, применяемыми для ее расчета. В основном используют традиционные методы оценки эффективности:

1. Горизонтальный, нередко именуется трендовым – в основе лежит изучение динамики отдельных показателей прибыли в определенный временной период. Посредством этого метода осуществляют расчет темпов роста конкретных видов прибыли, в итоге проясняется специфика их изменений. На практике чаще всего можно встретить следующие разновидности данного метода:

- Сравнение показателей отчетного периода с такими же показателями предшествующего периода, к примеру, показатели прошлого месяца или года;

- Сравнение конкретных показателей отчетного периода с показателями за аналогичный временной период прошлого года, чаще всего используется предприятиями с сезонным бизнесом;

- Сравнение конкретных показателей за несколько предшествующих периодов, его цель – изучение динамики отдельных исследуемых показателей.

2. Вертикальный, еще называют структурным , поскольку он состоит в структурном разделение обобщенных показателей, которые характеризуют прибыль компании. Он, как и предыдущий метод, подразделяется на отдельные виды:

- Структурный анализ отдельных сфер деятельности, образующих прибыль. Производится подсчет удельного веса либо соотношение сумм прибыли, приобретенной от различных сфер деятельности;

- Структурный анализ прибыли по отдельным видам товаров или услуг. Список товаров или услуг, подлежащих анализу, устанавливается самой компанией;

- Структурный анализ активов, в результате чего выявляется имеющийся ресурсный потенциал формирования прибыли компании;

- Структурный анализ прибыли относительно ее применения и распределения, проводится для выявления путей распределения выручки.

Сравнительный – в его основе заложено сравнение конкретных групп показателей прибыли. Метод предусматривает расчет относительных и абсолютных отклонений параметров в проводимом сравнении. Наиболее распространены его следующие виды:

- Сравнительный анализ значений уровня доходности, где объект исследования – показатели операционной прибыли. Сам анализ проводят, чтобы выяснить какую позицию занимает компания относительно конкурентов, и какие имеет дополнительные резервы для последующего развития;

- Сравнительный анализ показателей доходности компании и ее основных конкурентов. Проводится для выявления позиции компании на рынке и разработки мер по увеличению прибыли;

- Сравнительный анализ отчетных и плановых значений выручки. Выявляется степень отклонения отчетных значений от запланированных и что привело к такому результату. Полученные сведения применяются для внесения соответствующих корректив в экономическую деятельность компании.

Для чего нужна оценка эффективности компании?

Многие полагают, что чем меньше расход и выше прибыль, тем успешней бизнес. С одной стороны, с этим мнением нельзя не согласиться, но с уточнением, что, опираясь исключительно на финансовые показатели, можно сделать заключение лишь о текущем состоянии дел. С другой стороны, для обеспечения высоких перспектив стоит сформировать целую карту стратегий, учитывая то обстоятельство, что стоимость компании составляют не только материальные ресурсы, но и бизнес-проекты, инновационная деятельность, новые технологии, кадровый состав, взаимоотношения с клиентами и много иных факторов.

Посредством своевременной и всесторонней оценки эффективности компании возможно:

- качественно и профессионально оценить результативность хозяйственной деятельности компании и ее филиалов;

- безошибочно выявлять и учитывать показатели, оказывающие ключевое влияние на получаемую прибыль по конкретным видам товаров и услуг;

- своевременно определить негативные стороны в работе компании и принять соответствующие меры;

- найти оптимальные пути решения проблем компании и получения максимального дохода в ближайшей и отдаленной перспективе;

- обнаружить дополнительные возможности для увеличения прибыли;

- определить приоритетные ориентиры развития бизнеса на перспективу.

Правильная оценка эффективности бизнеса, проведенная опытными и грамотными специалистами , позволит компании сбалансировать работу всех систем, расширить рынок сбыта, повысить производительность труда, внедрить наиболее эффективные инструменты и технологии, спрогнозировать дальнейшее развитие, и найти новые направления бизнеса.

Наша IT-компания «+Альянс» поможет вашему бизнесу успешно развиваться и с уверенностью смотреть в будущее.

Мы выполним оценку эффективности вашего бизнеса качественно и в кратчайшие сроки.

Источник: dzen.ru

Выручка, прибыль, доход и EBITDA / Анализ отчетности и оценка бизнеса

Как анализировать финансовую отчетность компаний, чтобы провести оценку бизнеса и выбрать недооцененные акции в свой инвестиционный портфель? В статье пройдемся по основным финансовым показателям из отчетности компаний: выручка, доход, чистая и операционная прибыль, EBIT и EBITDA.

Что такое выручка?

Это сумма, которая получена компанией от продажи товаров и предоставления услуг. Важно помнить, что выручка не является отображением реальной эффективности фирмы. Поскольку организация без проблем может считаться убыточной, но выручка присутствует. Зачем выручка нужна с точки оценки бизнеса? Показатель показывает, какой процент фирма занимает на рынке.

Рассчитать это можно, если известен объем продаж определенной сферы за временной интервал, который нужно сравнить с общим объемом выручки фирмы.

Доход − это…

Это все денежные вложения на балансе фирмы, не только от базовой отрасли деятельности. Выручка − это запланированный показатель, который также рассчитывается, доход − это внезапные поступления. Доход может включать в себя профит от вложений, депозитов в банке, фин. инструментов, и даже от штрафных санкций, пени. Если встречается ситуация, что поставщик не исполнил условия контракта, он выплачивает штраф и пению, тем самым фирма получает прибыль не прогнозируемую.

Относительно выручки, отлично, если фирма за конкретный временной интервал смогла показать отличный результат и продала достаточно товаров. Учтите, что большая часть вырученных средств фирма не оставляет на своих счетах. Не забываем про расходы.

Расходы − это…

Существует три группы расходов, которые присутствуют внутри каждой организации:

- производственные − себестоимость, сумма, которая требуется для выпуска товаров и предоставления услуг;

- коммерческие − расходы, несущие компанией в процессе продажи товаров/предоставления услуг, как вариант рекламная кампания в интернете, упаковки, пакетики;

- управленческие − мобильная связь, интернет и прочее.

Когда мы вычитаем с выручки три группы расходов, перед нами формируется показатель операционной прибыли

Это базовый профит организации, из суммы фирмы выплачивает платежи по кредитам, налогам. Оценку стоимости бизнеса без выше представленных показателей представить нельзя.

Существует два показателя, о которых следует также поговорить более подробно.

- EBIT − это профит фирмы до вычета % и налоговой ставки, в данной показатель входят доходы/расходы по сделкам.

- EBITDA − это показатель прибыли фирмы до вычета % налоговой ставки, амортизации по базовым деньгами и нематериальным активам.

Относительно операционной прибыли, именно с этой суммы осуществляется оплата прописанных обязательств организацией по заемам и налоговой ставке. В случае, если фирма получила уже чистый профит, и именно на чистую прибыль ориентируется акционеры (миноритарии), тогда выбираем акции под дивиденды. Поскольку дивиденды организация выплачивает, как раз отталкиваясь от чистого профита.

Выручка − это показатель, насколько успешна фирма на рынке. Когда показатель растет − это говорит о том, что организация развивается. При этом, данный показатель может увеличиваться из-за двух причин:

- увеличены цены на товары/услуги;

- увеличился оборот продаваемой продукции.

Когда показатель выручки фирмы стабильно снижается, на такую организацию инвесторы не обращают внимание. Безусловно, любая компания может прибегнуть к заемным средствам, но этот инструмент действует не долго, и крайне сложно выживать на протяжении длительного временного интервала с помощью кредитов.

Так что выручка − это один из базовых элементов, который способствует нормальному функционированию фирмы. Бывали случаи, у организации имеется выручка, но операционного профита нет, получается что компания операционно убыточная. Это говорит о том, что деньги получаемые фирмой за продаваемые товары/услуги не способны в достаточное мере обеспечить максимальное функционирование организации.

Как вариант рассмотрим ситуацию: фирма имеет операционный профит, что является не показателем для появления чистой прибыли. Поскольку есть вероятность наличия высоких процентных ставок по заему, налоговым вычетам. Исходя из этого, фирма скорей всего получит в результате чистый профит.

Порой отсутствие чистого заработка − это бумажный эффект. Суть рассмотрим на примере, это может быть взаимосвязано с переносом платежей по налоговой на другой срок.

Отличным знаком финансовой стабильности организации считается, когда операционный профит составляет весомую часть от выручки. Для наглядности: ОП около 5-10% от прибыли, это говорит о том, что фирма старается балансировать между самоокупаемостью и снизить вероятность попадания в список убыточных фирм. Методы оценки бизнеса разные, но задача любого инвестора грамотно оценить главные финансовые показатели компании. Важно самостоятельно разобраться с особенностями этих показателей.

Перспективы организации

Инвесторы, часто обращают внимание на перспективы развития фирмы, чаще всего ставка сделана на выручку и ОП (операционная прибыль). Для акционеров все же базовым показателем является чистый профит фирмы, поскольку это влияет на то как будет осуществляться выплата по дивидендам. Несмотря на этот фактор, нужно отметить, что часть фирм выплачивают проценты, даже когда за прошлый срок был показан убыток. Такой пример является больше исключением, нежели стабильной практикой.

Более того, фирма не обязуется весь чистый заработок направлять на выплаты акционерам. Для примера, Газпром за 2018 год на выплату по дивидендам направил около 27% от чистого заработка, притом, что правительство требовало от государственных организацией выплачивать минимум 50% от чистого профита в качестве дивидендов. В чем заинтересованность государства? Все просто, от этого поступают вложения в бюджет страны, поскольку государство − это базовый акционер всех крупных отечественных организаций.

Запомните, что отличие между чистым заработком и суммой направляемой на выплаты дивидендов − это нераспределенная прибыль. Фирма реинвестирует ее, проще говоря, направляет на собственное развитие бизнеса. Относительно направленности данных средств и суммы на выплаты по дивидендам берет на себя собрание акционеров.

Когда у фирмы размер чистого профита находится в отрицательном показателе, налог на прибыль не выплачивается.

Источник: investfuture.ru

Причины снижения прибыли предприятия

Любое предприятие может столкнуться с непредвиденными или даже плановыми обстоятельствами, которые приведут к снижению выручки и прибыли. Какими бы они ни были, с ними необходимо бороться, так как прибыльность – основной показатель эффективности и жизнеспособности бизнеса

Чтобы выявить причины этого и скорректировать работу компании, необходимо изучить финансовые показатели чистой прибыли и провести факторный анализ. В программах «1С:ERP», «1С:Управление холдингом», «WA:Финансист» реализован ряд инструментов, чтобы следить за показателями деятельности предприятия и анализировать их в режиме реального времени, принимая на основе этого взвешенные, эффективные решения по управлению бизнесом, способствующие стабилизации и росту прибыли.

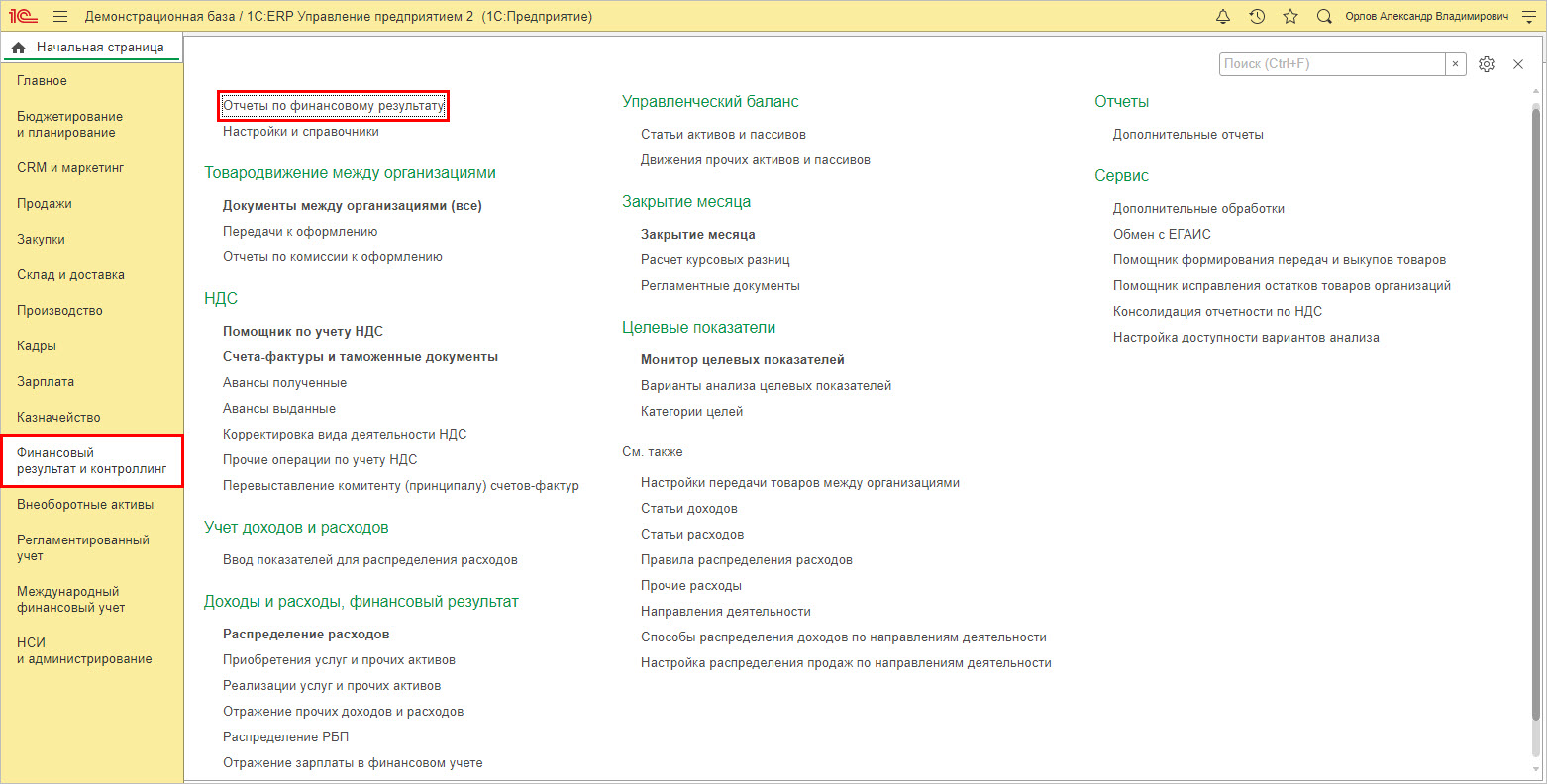

Например, в «1С:ERP» для этого предусмотрен раздел «Финансовый результат и контроллинг», включающий блок вспомогательных отчетов – «Отчеты по финансовому результату».

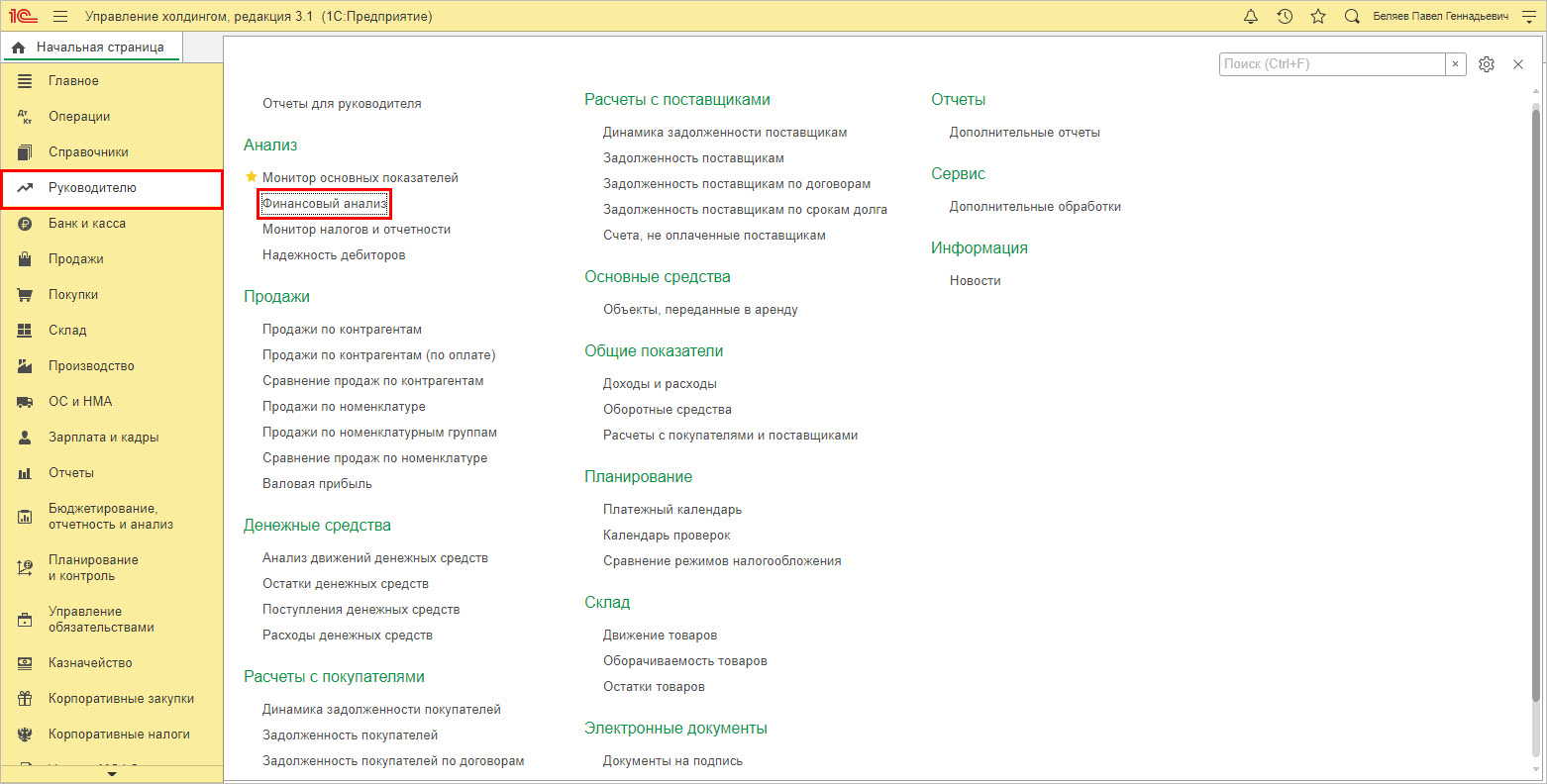

В «1С:УХ», чтобы следить за финансовым состоянием компании, нужно зайти в раздел «Финансовый анализ» в блоке инструментов «Руководителю».

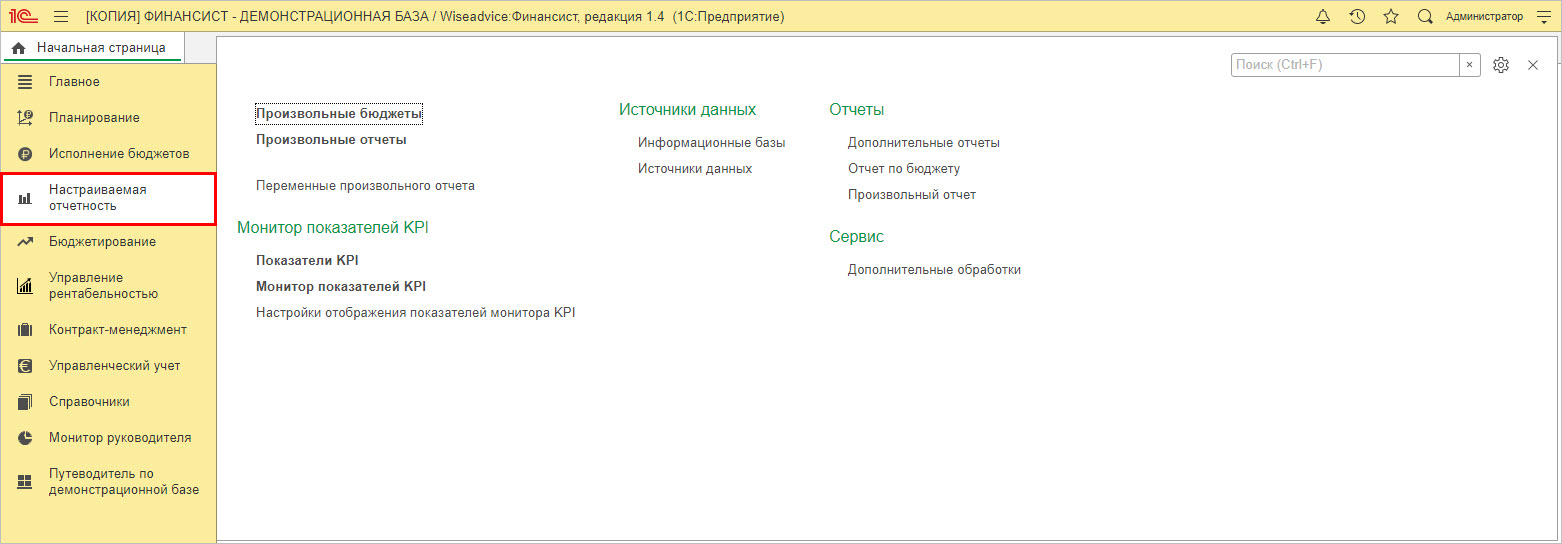

Программа «WA:Финансист» – специализированная разработка нашей компании, включает в себя инструменты анализа и планирования работы компании. Блок «Отчеты» в разделе «Главное» содержит множество полезных пунктов. Детальный анализ показателей с помощью «WA:Финансист» можно провести, используя раздел «Настраиваемая отчетность».

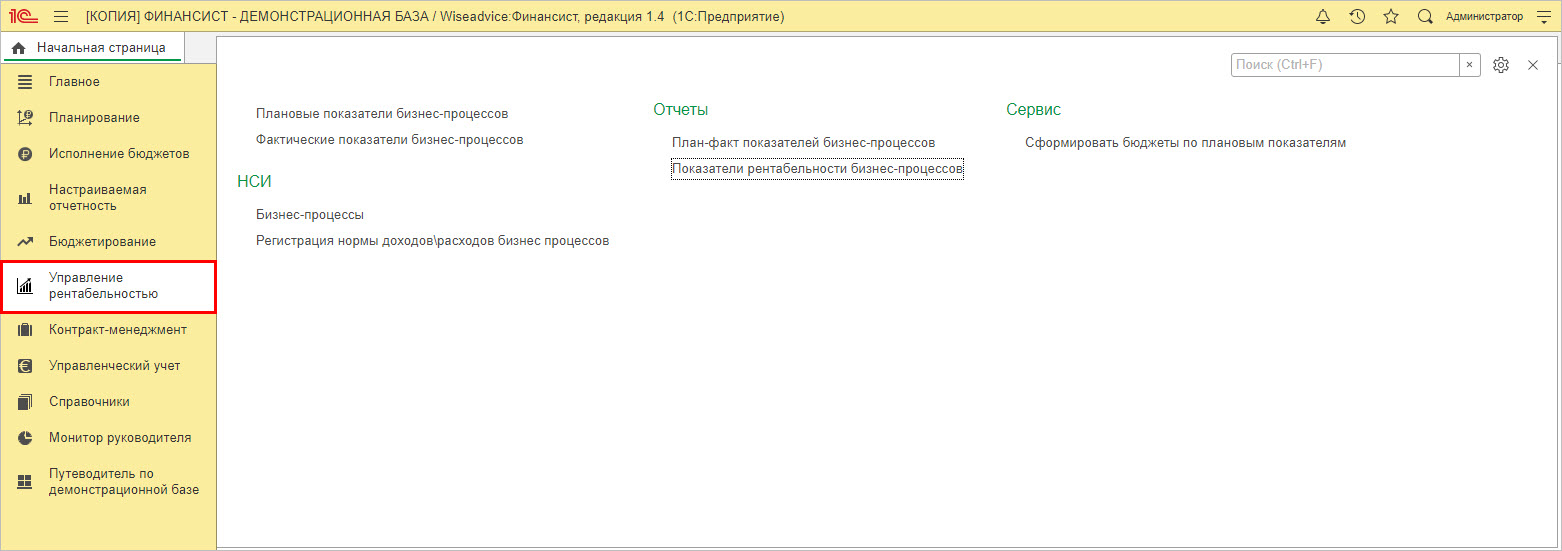

В дополнение «WA:Финансист» включает раздел «Управление рентабельностью».

Но, давайте по порядку: рассмотрим причины снижения прибыли и выручки компаний, пути предотвращения этого, методы выхода из кризиса, действия, направленные на повышение прибыли, и уже в рамках этих действий – применение инструментов 1С.

Причины снижения выручки

Проблема ухудшения финансового состояния компании проявляется в следующем:

- Нарушается платежеспособность;

- Низкие показатели эффективности капитала компании;

- Низкая финансовая устойчивость предприятия.

Причины снижения прибыли предприятия могут быть как внешними, так и внутренними.

К внутренним причинам можно отнести те, на которые компания может воздействовать непосредственно. К ним относят – качество продукции, ассортимент, ценовую политику, маркетинговые мероприятия и рекламу, объемы производства и продаж, контроль использования ресурсов, структуру и состав капитала и активов компании.

Внешних причин, на которые компания не может повлиять, но на которые будет реагировать ее доход, очень много:

- Сужение отрасли, устаревание выпускаемой продукции;

- Инфляция, курс валют;

- Уровень жизни населения и его платежеспособность, избыточная закредитованность;

- Неплатежеспособность дебиторов;

- Развитие внешнеэкономических связей и насыщение рынка более дешевыми аналогами;

- Переход клиентов к конкурирующим фирмам с аналогичными товарами, услугами;

- Сезонное колебание спроса на товар;

- Снижение спроса вследствие кризиса;

- Штрафы, пени;

- Увеличение себестоимости продукции (из-за повышения затрат цен на сырье и производство) при отсутствии возможности увеличить продажную цену.

К общеэкономическим причинам, кроме инфляции и курса валюты, можно отнести обстановку по стране в целом, ведь спрос со стороны потребителей зависит не только от их доходов. Например, из-за ограничений, связанных с коронавирусом, кризисные явления затронули многие сферы малого бизнеса – туристические компании, общепит, развлекательные предприятия и другие обслуживающие отрасли.

Государственные причины. Здесь можно назвать как «частные», так и общегосударственные факторы. Пример первых – бюджетные и казенные госучреждения зачастую затягивают оплату поставщикам за выполненные работы и оказанные услуги. Своевременно недополученная оплата может вызвать кассовый разрыв и повлиять на показатели бизнеса.

Пример вторых – запланированное повышение налогообложения и сборов напрямую влияет на показатель прибыли, увеличивая нагрузку на бизнес. И еще одна составляющая – правила госзакупок, когда недобросовестные конкуренты могут заключать договора с госучреждениями, намеренно занижая цены и отодвигая другие компании на задний план.

Одна из весомых рыночных причин снижения прибыли – увеличение конкуренции в нише, где работает компания, появление более дешевых товаров-заменителей или снижение цен у конкурентов. Хотя здесь мы и «обвиняем» рынок, причины подобной ситуации кроются внутри бизнеса. Это может быть неправильное планирование закупок, заключение договора поставок товаров или сырья с посредниками, потеря производителя и т.д.

Причина снижения прибыли – форс-мажорные ситуации. Никто не застрахован от возможных чрезвычайных ситуаций, стихийных бедствий, пожаров на складах, краж ТМЦ. Подобные ситуации, особенно, при отсутствии страховки, могут нанести существенный ущерб компании, уменьшить ее прибыль в долгой перспективе. К форс-мажору можно отнести разглашение коммерческой тайны.

Операционные причины уменьшения чистой прибыли связаны с неправильным и неэффективным использованием основных и оборотных средств предприятия.

Финансовые – неэффективное использование денежных средств, кредитов, займов, неправильная ценовая политика компании, большие объемы затрат в составе расходов, например, аренда, лизинг и т.п., а также допущение просроченной дебиторской задолженности.

Помимо перечисленных, можно выделить группу причин «Прочие»: не проработанная маркетинговая политика, сезонность продаж, отсутствие мотивации у персонала и т.д. Причин снижения прибыли может быть множество, и их важно выявить, изучить и разработать.

Предотвращение снижения выручки в организации

Рассмотрим примеры стратегий для предотвращения снижения выручки на примере отработки некоторых из приведенных выше причин.

Устаревшая продукция. Чтобы не допустить перенасыщения рынка товаром, производящим компаниям рекомендуется обновлять ассортимент выпускаемой продукции, добавлять новые характеристики, улучшать потребительские качества, тем самым привлекая покупателей и повышая спрос. На рынке услуг важно акцентировать внимание клиентов на новых, перспективных видах услуг, в соответствии с новыми тенденциями рынка и спросом, предлагать более удобные формы работы. Например, переход в онлайн-обслуживание даст возможность не только снизить затраты, но и повысить выручку. Конечно, такой вариант подойдет не всем фирмам и потребует некоторых вложений для модернизации.

Если рынок «схлопывается» (например, объемы печатной продукции под давлением цифровых технологий глобально снизились), важно вовремя отреагировать на это, рассматривая не только возможность модернизации, но и «пути отступления». В некоторых случаях, вовремя признать поражение – это тоже возможность получить прибыль за счет распродажи активов и перехода в другую отрасль.

Сезонное снижение выручки. Чтобы подтолкнуть покупателя к решению приобрести сезонный товар не в сезон, компания может проводить всевозможные акции со скидками и подарками. Стоит также в целом пересмотреть ассортимент товаров, которые соответствуют определенному времени года. Проведя анализ продаж и прибыли по номенклатурным группам, можно найти пути, чтобы скорректировать ассортимент, снизив объемы сезонных предложений.

Повышение себестоимости продукции, товаров. Чтобы не допустить повышения себестоимости продукции, необходимо проводить мероприятия, направленные на ее снижение: совершенствовать техническое оснащение производства, уменьшать простои оборудования, внедрять новые технологии, сокращать число «лишнего» персонала и повышать эффективность работы сотрудников, увеличивая их производительность.

Нехватка мотивации персонала приводит к снижению выручки. Например, когда менеджер торгового зала пытается «втюхать» товар покупателю «лишь бы продать», или, не консультируя должным образом, поддакивает покупателя к покупке, завлекая скидками, возможен возврат товара, рост недовольства клиента по отношению к магазину, негативное влияние на имидж предприятия-продавца и т.д. К тем же последствиям приводит некомпетентность продавцов, грубое и неприветливое общение с покупателями. Выход – более продуманный подбор персонала, анализ работы сотрудников и поддержка их мотивации.

Плохая маркетинговая политика, слабая реклама. Предоставлять клиентам интересные предложения, скидки, бонусы, проводить акции, а также продумывать и реализовывать стратегические мероприятия, повышающие имидж компании в долгосрочной перспективе. Проводить исследования целевой аудитории и ее предпочтений. С учетом полученной информации корректировать ассортимент закупаемой или выпускаемой продукции.

Чтобы предотвратить уход клиентов к конкурирующим фирмам (магазинам), компании целесообразно использовать методы неценовой конкуренции – высокое качество товара, совершенствование полезности продукции, расширение рекламного охвата, изменение гарантийных правил в пользу покупателя (правил возврата, увеличение гарантийного срока и т.п.), расширение ассортимента предложениями сопутствующих товаров, дифференциация товара и т.д. Кроме этого, важно постоянно работать над привлечением новых клиентов и заказчиков. Актуально здесь создание колл-центра, сайта компании, страниц в соцсетях.

Такие профилактические мероприятия важно проводить регулярно, выявляя и ликвидируя узкие места, снижающие выручку.

Пошаговая инструкция – как действовать, если прибыль снизилась?

Рассмотрим действия по шагам.

Первый шаг. Проанализируйте прибыль предприятия, ее отклонение от плановых показателей.

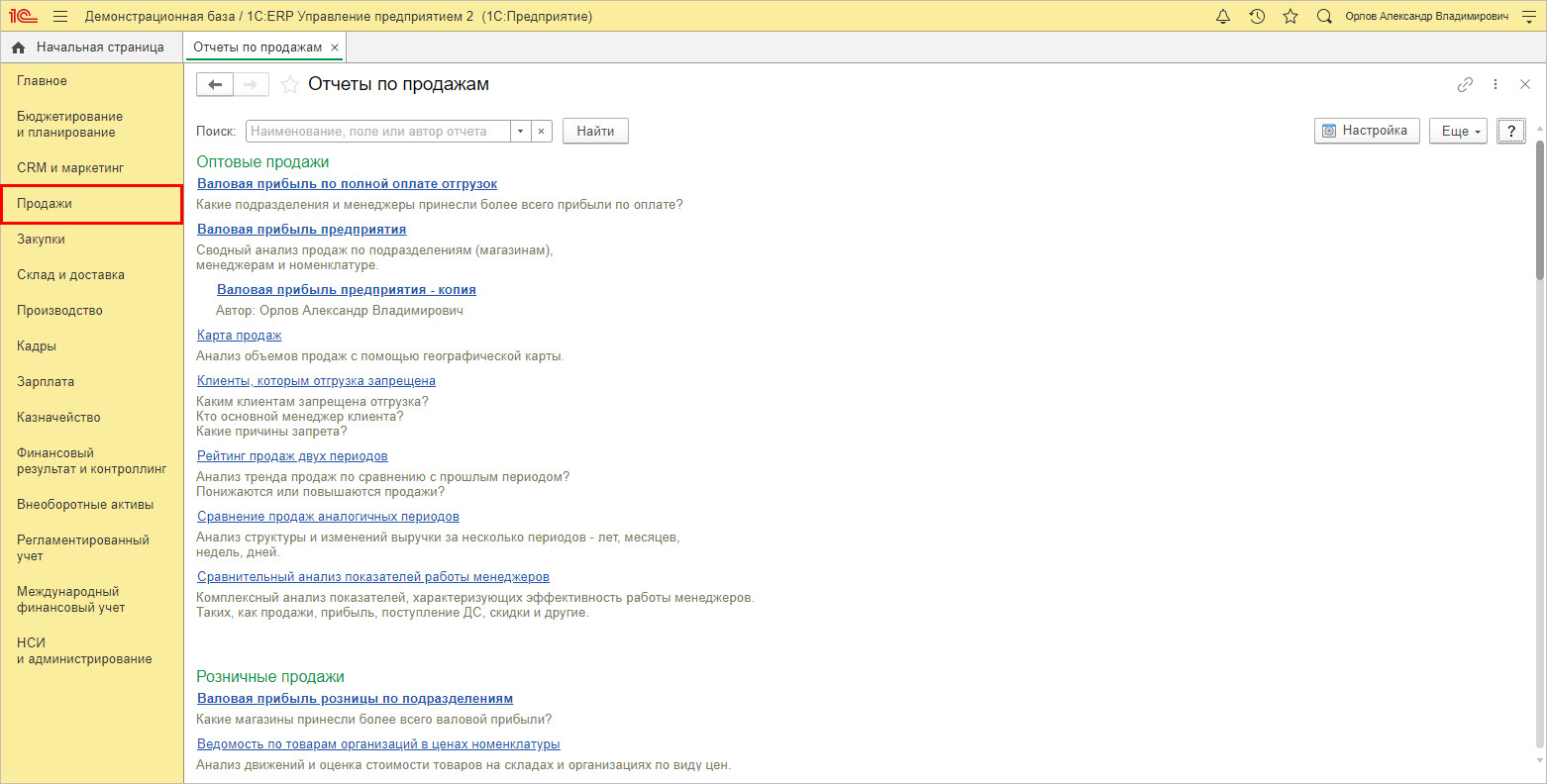

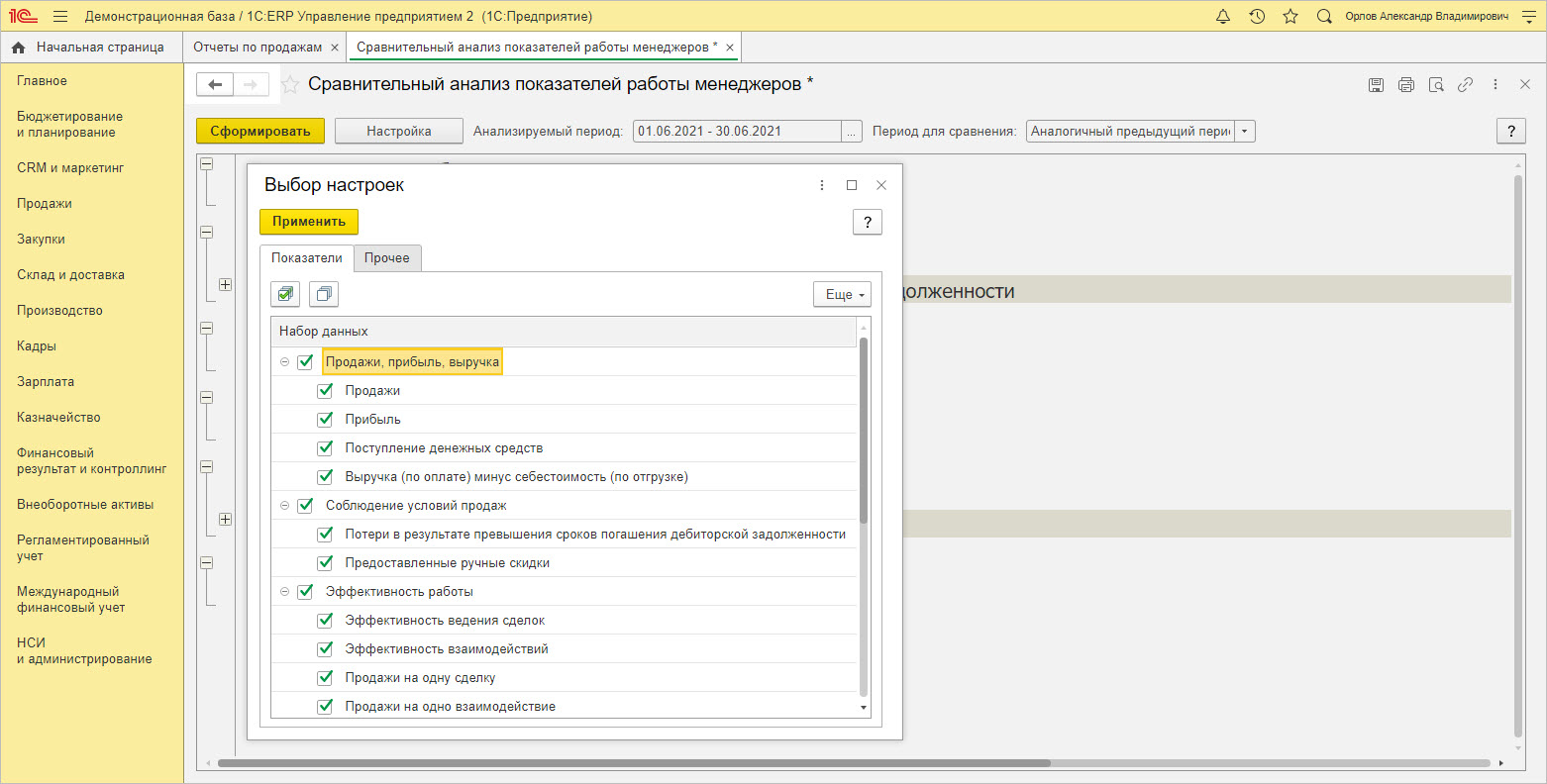

Второй шаг. Выявить причины, которые привели к снижению прибыли, посмотрев отчетность по продажам. Такие отчеты позволяют провести комплексный анализ показателей, характеризующий эффективность работы бизнеса. В программе «1С:ERP» имеется целый блок отчетов в разделе «Продажи».

С их помощью пользователь может проанализировать продажи по подразделениям и менеджерам, по номенклатуре, провести анализ продаж с помощью географической карты, сравнить продажи двух периодов. В настройках отчета пользователь может задать показатели для анализа и установив период сравнения данных:

- аналогичный предыдущий период;

- аналогичный период прошлого года.

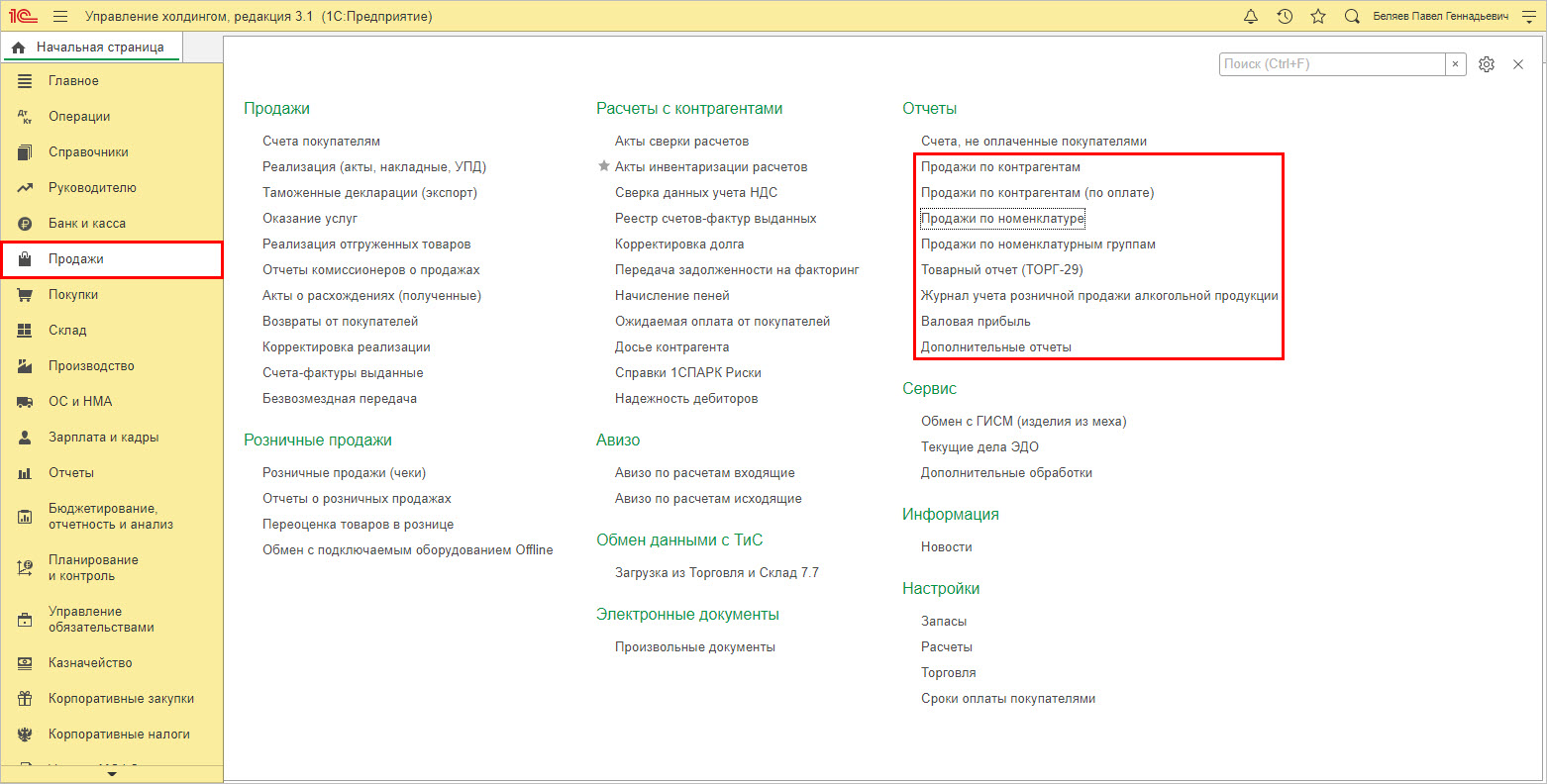

Группа отчетов в «1С:Управление холдингом», раздел «Продажи», позволяет провести анализ продаж в разрезе контрагентов, номенклатуры, по номенклатурным группам, проанализировать валовую прибыль компании.

Третий шаг. В зависимости от полученного результата анализа и выявленных причин снижения прибыли, определить мероприятия, направленные на исправление ситуации.

Например, для предприятий торговли применим совет – уделить больше внимания рекламе и акциям, чтобы привлечь покупателя, повысить культуру обслуживания клиентов, сбалансировать ассортимент товаров. Для производственных предприятий – снизить себестоимость продукции, одновременно увеличив объем производства, расширить ассортимент выпускаемой продукции, найти новые каналы сбыта. Создавать новую продукцию, услуги, изучив аналоги конкурентов и добавив к ним свои оригинальные идеи. Тем самым фирма выделит свой товар среди схожих аналогов и расширит ассортимент. Для стимуляции сбыта товаров и продукции проводить мероприятия с дегустациями, отправлять покупателям образцы товаров, пробники, проводить рекламные розыгрыши и прочие активности с целью привлечения внимания.

То есть важно проверить:

- ценовую политику компании;

- качество реализуемой продукции;

- маркетинг и рекламу;

- работу персонала.

Четвертый шаг. Реализация поставленных задач:

- Определение цели;

- Контроль;

- Анализ результата.

Но в погоне за прибылью опасно:

- Резко поднимать цену на свой товар, продукцию, услугу;

- Использовать более дешевое сырье и материалы при производстве – это снизит качество продукции и испортит репутацию компании;

- Использовать незаконные методы – шпионаж для промышленной организации, производство подделок продукции, переманивание специалистов других компаний.

Автоматизация финансового учета

На базе 1С для предотвращения снижения прибыли

Источник: wiseadvice-it.ru