Наиболее важным итогом финансового моделирования являются так называемые показатели инвестиционной привлекательности проекта или показатели эффективности.

В данном посте рассмотрим некоторые из них.

EV (стоимость бизнеса)

Стоимость бизнеса наиболее важна владельцу компании, а также тем, кто собирается им стать (выкупить весь бизнес или долю в нем). Очевидно, что этот показатель демонстрирует ориентировочную оценку стоимости всего предприятия (включая активы, лицензии, контракты с клиентами, бренды и т.д.), которая далеко не всегда совпадает с реальной ценой покупки или продажи долей в бизнесе. Однако отслеживать его абсолютное значение, равно как и динамику, полезно для предпринимателя и руководителя: нормой считается постоянный рост стоимости бизнеса и к этому нужно всегда стремиться.

Подходы к оценке стоимости предприятия есть разные: как классические методы оценки (доходный, затратный, сравнительный), так и специфические, используемые только для оценки бизнеса, а не других активов.

Показатели финансовой эффективности PP, DPP, NPV, IRR, PI, ROI, ROE. Какой показатель самый главный?

- Доходный: стоимость бизнеса признается равной тем доходам, которые в будущем он сможет сгенерировать для своих владельцев. Т.е. строится финансово-экономическая модель и рассчитывается чистый дисконтированный доход (NPV) – именно по этой цене (равной NPV) и можно купить или продать фирму.

- Сравнительный: используется информация о сделках, заключенных в недавнее время с аналогичными предприятиями. Т.е. если относительно недавно (скажем, в пределах одного года от текущего момента) очень похожий бизнес был продан за некоторую сумму Х, то можно утверждать, что и данный бизнес можно оценить в аналогичную сумму (или скорректированную на, например, объем продаж). Метод неплох, но большим минусом является то, что обычно довольно трудно найти полностью аналогичный бизнес в принципе, а тем более отыскать сделку по его продаже в недавнее время.

- Затратный: стоимость компании должна быть примерно равна тому количеству денег, которое нужно затратить на создание аналогичного бизнеса: с таким же объемом продаж, прибыли, размером штата, клиентов и т.д. Соответственно, оцениваются примерные затраты на создание аналогичного предприятия «с нуля».

- Ликвидационный: стоимость фирмы оценивается в размере той суммы денег, которую можно выручить, если полностью распродать все ее активы (здания, оборудование, товары и материалы на складе, дебиторскую задолженность и т.д.).

- Оценка с помощью мультипликаторов: является логическим продолжением сравнительного метода. Используя информацию о сделках по купле-продаже бизнеса в прошлом, рассчитываем так называемый мультипликатор (коэффициент), который можно использовать для оценки другого, не всегда аналогичного бизнеса. Такие мультипликаторы могут быть универсальными (например, «EV/Выручка» или «EV/EBITDA») или специфическими для какой-то отрасли («EV/объем запасов» в горной отрасли или «EV/количество клиентов» у операторов сотовой связи или интернет-провайдеров). Одним из наиболее часто используемых показателей является EV/EBITDA – из-за его универсальности. Как правило, многими инвесторами признается нормальным его значение на уровне 3-5 (т.е. стоимость бизнеса примерно оценивается от 3 до 5 EBITDA), т.к. продажа по цене менее, чем 3хEBITDA маловероятна в обычных рыночных условиях, а более 5хEBITDA может быть уже не очень интересной инвестору. Хотя, конечно, бывают различные отклонения от таких «стандартных» значений.

NPV

Какие показатели финансовой эффективности считаются хорошими при разработке бизнес-плана проекта?

NPV (Net Present Value, чистая приведенная стоимость) – понятие из теории о временной стоимости денег.

NPV – это сумма приведенных к настоящему моменту чистых денежных потоков. Для лучшего понимания разберем суть этого показателя по частям:

- При построении финансовой модели по периодам (годам, кварталам, месяцам) возникают как входящие, так и исходящие денежные потоки. Чистый денежный поток – это разница между положительными (входящими) и отрицательными (исходящими) денежными потоками.

- Т.к. денежные потоки распределены во времени, то «ценность» чистого денежного потока сегодня и такого же потока через 10 лет различна. Поэтому все полученные на первом шаге чистые денежные потоки нужно дисконтировать (привести к настоящему моменту времени) с использованием ставки дисконтирования (ставки, на которую уменьшается ценность денег в каждом периоде).

- Чтобы получить общую оценку бизнеса, все приведенные денежные потоки, полученные на втором шаге, необходимо суммировать. Так и получаем показатель NPV.

Этот показатель относится целиком к инвестиционной оценке бизнеса или проекта (т.е. не рассчитывается и не отслеживается постоянно в работающем бизнесе). Он помогает сравнить между собой различные проекты, отличные по времени реализации. Из-за того, что все денежные потоки в NPV уже приведены к настоящему моменту, нет необходимости учитывать как-то отдельно фактор времени. Т.е. вне зависимости от того, требуется ли для реализации проекта 10 или 15 лет – на основе NPV их можно сравнить между собой по NPV, т.к. при расчете NPV уже все денежные потоки приведены к настоящему моменту.

IRR

IRR (Internal Rate of Return, внутренняя норма доходности) – это такая ставка дисконтирования, при которой NPV проекта равен нулю. Это официальное и правильное определение IRR.

Есть другое – более понятное для нефинансиста: IRR показывает, какой процент от первоначальных инвестиций инвестор сможет забирать себе в каждом последующем году. Т.е., например, если IRR=10%, это равнозначно банковскому вкладу с эффективной процентной ставкой 10% годовых (положили на депозит 100 рублей, далее каждый год забираем по 10 рублей в виде процентов по депозиту. В последнем году забираем и 10 рублей в виде процентов и основной долг 100 рублей Длительность вклада значения не имеет).

PP и DPP

PP (Payback Period, период окупаемости) – это срок, за который положительные денежные потоки, генерируемые проектом, могут вернуть инвестору потраченные на этот проект деньги. Рассчитывается в номинальных цифрах (т.е. без учета стоимости денег во времени). Например, если проинвестировано 100 рублей, а проект генерирует каждый год 10 рублей, то период окупаемости составит ровно 10 лет.

DPP (Discounted Payback Period, дисконтированный период окупаемости) – то же, что и простой период окупаемости, только с учетом того, что более поздние денежные потоки обладают меньшей реальной стоимостью из-за их обесценения со временем. Таким образом, DPP всегда больше, чем простой PP: необходимо больше времени, чтобы окупить осуществленные сегодня инвестиции, если учитывать изменение стоимости денег во времени.

PI

PI (Profitability Index, индекс рентабельности инвестиций) рассчитывается как отношение приведенных к настоящему моменту чистых денежных потоков к сумме инвестиций. Т.е. PI = NPV/инвестиции.

Этот показатель является продолжением и модификацией NPV: благодаря PI можно оценить не только абсолютное значение денег, которое инвестор получит по итогам реализации проекта, но и эффективность инвестиций в проект (очевидно, что, если NPV двух проектов одинаковый, PI будет выше у проекта, на который требуется меньше инвестиций).

Финансовая оценка проекта бизнес плана

Бизнес-план является документом, который содержит сведения о всех перспективах создаваемого бизнеса и методах достижения целей. Для определения целесообразности предпринимательского дела, появляется необходимость в оценке эффективности бизнес-планов. Данный процесс осуществляется в несколько этапов, что позволяет учитывать все риски, возникающие в процессе реализации проекта.

Оценку эффективности бизнес-планирования можно проводить с помощью:

- Маркетингового анализа;

- Технической оценки;

- Финансовой оценки;

- Оценки внешних факторов;

- Оценки рисков.

При маркетинговом анализе оцениваются финансовые возможности для исполнения проекта. Для этого определяются следующие показатели:

- Возможности конкретной компании в реализации своей продукции;

- Возможности конкретной компании получения прибыли от реализации, объемы которой должны покрывать инвестиционные вложения.

Как правило маркетинговый анализ проводится в два этапа:

- На первом этапе анализируется рыночный сегмент, т.е. определяется целевая аудитория, мотивы, побуждающие к приобретению конкретной продукции, оцениваются возможные способы реализации товаров, составляется прогноз спроса;

- На втором этапе анализируется конкурентная среда: определяется перечень прямых конкурентов и побочных, дается оценка вероятности появления на рынке новых конкурентов, исследуется влияние действующего законодательства на конкуренцию.

При технической оценке бизнес-планирования определяется технология, наиболее приемлемая для реализации проекта, а также влияние на реализацию бизнес-проекта региональных условий, кадрового потенциала, доступности ресурсов и т. д.

Финансовая оценка бизнес-планирования включает расчет и анализ ряда показателей, таких как: внутренняя норма доходности, чистая приведенная стоимость, сроки окупаемости проекта, индекс рентабельности, точка безубыточности, коэффициенты автономии, коммерческого риска, финансовой устойчивости, финансовой зависимости от кредитных средств и др.

При оценке внешних факторов учитываются: инфляция, ставки по кредитам, уровень стабильных и переменных издержек, размер инвестиций, ценообразование, объемы реализации и др. Процесс оценки внешних факторов представляет собой выделение самых проблемных для конкретного бизнеса факторов и определение для них точки безубыточности.

Заключительным этапом оценки бизнес-планирования является оценка самых худших сценариев коммерческой деятельности, т.е. оценка рисков.

Проведение финансовой оценки бизнес-плана

При финансовой оценке бизнес-плана анализируется:

- Финансовое положение компании к течение последних 3-5 лет;

- Окупаемость проекта.

Оценка окупаемости бизнес-плана включает анализ планируемого денежного оборота, данные объемы должны покрывать размеры инвестиций.

Бизнес-план может быть принят в случае, если суммарные финансовые потоки, генерируемые от эмиссии акций, покрывают требуемую норму доходности.

Оценка экономической эффективности капиталовложений может проводится при помощи следующих методов.

Метод оценки сроков окупаемости инвестиционных вложений (1):

$PP = I_0 / CF_t $ (1)

Где $PP$– это период окупаемости проекта, $I_0$ – объем первоначальных инвестиций, $CF_t$ – величина чистых денежных поступлений от реализации проекта.

Метод вычисления среднегодовой прибыли (2):

Рисунок 1. Формула расчета (2). Автор24 — интернет-биржа студенческих работ

Где $T$ – продолжительность периода инвестирования, $P_t$ – количественная оценка прибыли, получаемой от проекта, $З_t$ – объем совокупных затрат по проекту, $m$ – количество интервалов в инвестиционном периоде.

Положительное значение данного параметра говорит об экономической привлекательности бизнес-плана.

Метод чистого дохода (3):

Где $Д$ – общая сумма доходов по проекту, $З$ – общая сумма затрат.

Метод чистого дисконтирования доходов (4):

Рисунок 2. Формула расчета (4). Автор24 — интернет-биржа студенческих работ

Где $E$ – это желаемая прибыль (ставка дисконтирования), $I_0$ – первоначальные инвестиции, $CF_t$ – чистые денежные потоки в конце периода.

Метод оценки рентабельности инвестиционных вложений (5):

Рисунок 3. Формула расчета (5). Автор24 — интернет-биржа студенческих работ

Метод внутренней нормы доходности (6):

Рисунок 4. Формула расчета (6). Автор24 — интернет-биржа студенческих работ

Общими параметрами целесообразности бизнес-плана являются:

- Допустимые значения сроков окупаемости проекта должны быть меньше расчетного периода и сроков возврата инвестиций;

- При $NPV$ > $0$ проект считается эффективным и может быть реализован. Чем выше значение $NPV$, тем выше эффективность бизнес-плана;

- Если индекс прибыльности $P_I$ больше $1$, то это говорит об эффективности проекта;

- При ситуации, когда значение показателя $IRR$ выше нормы дисконта, можно считать проект целесообразным.

Оценка рисков

Как правило, любой вид бизнеса подвержен нескольким рискам:

- Производственному, т.е. исполнитель не имеет возможности исполнить свои обязательства;

- Финансовому – предприниматель при обращении за заемными средствами, не может выполнить перед инвесторами финансовые обязательства;

- Инвестиционному – снижается стоимость финансово-инвестиционного портфеля;

- Рыночному – рыночные проценты варьируются на фондовом рынке, снижается курс валюты;

- Политическому – убыточный результат деятельности на фоне влияния политических изменений.

При оценке отрицательных сценариев развития бизнеса осуществляют:

- Определение возможных видов риска;

- Оценку эффективности бизнес-плана;

- Анализ оптимистического, пессимистического и нормального сценария реализация бизнес-проекта.

Таким образом, оценка бизнес-плана является логическим завершением всего процесса бизнес-планирования, по результатам которой можно определить рациональность реализации конкретного проекта. Такая оценка необходима в поиске инвесторов, выборе более выгодного варианта кредитования, выработке рентабельного инвестиционного проекта, определении условий страхования различных рисков, а также в других ситуациях, которые связаны с прояснением неопределенности.

Финансовый план в бизнес-плане отвечает за планирование движения денежных потоков в процессе ведения бизнеса. От того, насколько грамотно и реалистично составлена финансовая часть, во многом зависит успех бизнеса. Об этом читайте в нашей статье.

Что такое финансовая часть бизнес-плана

Финансовый план в бизнес-плане – это часть бизнес-плана, отвечающая за финансовое подкрепление остальных разделов. Финансовый план определяет, на какие средства будет реализован каждый из пунктов бизнес-плана.

Цель финансового плана в бизнес-планировании – рассчитать такой положительный баланс между доходами и расходами, при котором вести данный бизнес будет целесообразно.

Структура финансового раздела бизнес-плана

Каждый компонент структуры служит конечной цели. Если не проработан хотя бы один, нарушится пропорциональность, и весь финансовый план окажется невыполнимым. Финансовую часть нового бизнеса уместно просчитать на 2-3 года вперед.

Прогноз объема продаж

При составлении бизнес-плана нужно обязательно продумать, какую нишу займет новое предприятие. А лучше – подготовить почву заранее: устно договориться с возможными партнерами, заключить договор с клиентами или начинать вести группу в «ВКонтакте» / Instagram, опросить потребителей в тематических группах.

Оценка прибыли и убытков

Этот пункт складывается из следующих показателей:

- доходы от реализации;

- издержки производства;

- суммарная прибыль;

- общепроизводственные расходы;

- чистая прибыль (минус издержки).

В этой части финансового плана главное – отразить, как изменится прибыль и за какой срок.

Анализ движения наличности

Прибыль – главная цель бизнеса. Но нередко предприниматель сталкивается с проблемой, когда при хорошей прибыли нет достаточного количества наличных средств. . Ошибка распространенная: бизнесмен вкладывает в развитие дела большую часть заработанных денег, чем увеличивает долю малоликвидного капитала в общих активах (здание, земля, пристройки, машины на балансе есть, но ими нельзя оплатить счета).

Годовая балансовая ведомость

Бухгалтерский баланс составляется в конце года. Баланс между активами и пассивами важен не только для банков при просьбе о займе, но и для предпринимателя. Для бизнеса важно вложиться в развитие предприятия (производство, маркетинг), банк же заинтересован в основных фондах, под залог которых выдаст кредит.

Важно! В расчетах учитывайте ориентировочные цены, систему налогообложения, сроки планирования, факторы риска, а также инфляцию и возможные валютные скачки.

Как определить «золотую середину» в планировании? Сколько средств из дохода направить производственные мощности? А может, купить еще одну машину или вложиться в рекламу?

Эксперты говорят об оптимальном распределении доходов: 40% — 40% — 20%.

40% доходов оплачивают текущие счета, т.е.:

- постоянные (аренда, бензин, коммунальные платежи);

- переменные (амортизация станков, ремонт и замена оборудования);

- целевые нужды (налоги, зарплата и прочие отчисления).

40% доходов тратятся на активы:

- для развития бизнеса (расширение в офлайне или интернете, другие стартапы, продвижение);

- инвестиционные (покупка недвижимости, земельных участков, построек, акций).

20% доходов – «подушка безопасности» на случай непредвиденных расходов в виде банковских депозитов или наличных.

Очевидно, что в первый год работы в распределении денежных средств будет дисбаланс, однако для комфортного ведения бизнеса нужно стремиться к этой модели .

Финансовые показатели бизнес-плана

Финансовые показатели – количественное выражение производственных и маркетинговых показателей, объективно отражающее положение дел в бизнесе.

Финансовые показатели нужны и для банков, и для предпринимателя, поскольку позволяют рассчитать собственную ликвидность и помочь в управлении предприятием и сотрудниками.

Основные финансовые показатели

Инвестиционные затраты (руб.)

Сумма всех вложенных в проект средств = собственные + заемные средства

Операционные затраты (руб.)

Сумма ежедневных расходов, постоянные и переменные

Валовая выручка (руб.)

Общая прибыль минус себестоимость производства

Собственные средства (руб.)

Личные средства, вложенные в бизнес

Налоговая нагрузка с учетом системы налогообложения

Чистая прибыль (руб.)

Сумма прибыли валовой, прочей операционной и от финансовых операций минус налоги

Рентабельность продукции, в %

Крп = прибыль до налогообложения/себестоимость реализованной продукции * 100%

Кра = чистая прибыль/сумма активов

Рентабельность собственных средств, вложенных в бизнес

Крсс = чистая прибыль/средняя величина собственного капитала * 100%

Это простые финансовые показатели. Чем сложнее предприятие, тем более глубокий финансовый анализ необходим для объективной картины. Конечно, составление качественного финансового плана требует сил и времени — порой в ущерб другим важным делам. Найти возможность для полноценного анализа поможет передача части рутинных дел на аутсорс.

Образец финансового плана в бизнес-плане

В интернете есть шаблоны и схемы составления финансового раздела бизнес-плана в помощь предпринимателю.

Пример расчета финансового плана в бизнес-плане. Проект «Котокафе»

Условие: заведений подобного типа в городе нет. Для реализации подбираются кошки из городского приюта для животных. С приютом составляется договор. Зона кафе в 50 кв.м. – помещение с 2-3 столиками (напитки и снеки), помещение для игры с кошками и настольных игр, помещение для отдыха кошек, куда они могут спрятаться, поесть и отдохнуть.

Налоговая система – УСН, ЕНВД

1. Примерный объем продаж.

«Котокафе» — своеобразное антикафе, оплачивается время, проведенное в заведении: первый час – 200 рублей, второй – 150, третий и далее – 100 рублей в час с человека. Из съедобного можно заказать напитки в стаканчиках с крышкой, у барной стойки только миксер, кофе-машина, кулер с водой и снеки.

Чтобы не иметь проблем с СЭС и работать без кухни, заключен договор с предприятием общепита на доставку сэндвичей, бургеров. Заведение рассчитано на небольшие компании или семьи: средний чек с компании в 4 человека за три часа – от 2 000 рублей. Ориентировочное число чеков – 10-15, в зависимости от дня недели. Планируемая минимальная выручка за день – 30 000 рублей, в месяц – 900 000 рублей.

2. Оценка прибыли и убытков и анализ движения денежных средств

Сумма, 1 месяц, до открытия

Сумма, 2 месяц, после открытия

Сумма, 3 месяц, после открытия

Источник: oroalbero.ru

Расчет показателей эффективности проекта

Ближе к завершению работы над бизнес-планом инвестиционного проекта становится ясна общая картина того, насколько эффективными могут стать вложения в мероприятие в комплексе рассматриваемых аспектов. Надо признать, что предварительные и расчетные оценочные действия требуют высокой компетентности в сфере финансово-аналитической практики. Это связано с тем, что показатели эффективности проекта по составу и комбинаторике выходят далеко за рамки оценки локальных инвестиционных эффектов и зависят от многочисленных факторов.

Подготовительные мероприятия к расчетам

Расчет показателей эффективности инвестиционного проекта (ИП) опирается на информационный базис, подготавливаемый всем ходом подготовительной и собственно планировочной работы. Качество исходной и первично переработанной информации имеет первостепенное значение. На втором месте стоит тип проекта, соответствующего стадии жизненного цикла проектоустроителя, на третьем – виды рассматриваемой эффективности и т.д. Немаловажную роль играет соотношение эффектов различных стадий проекта. Все это в той или иной степени влияет на алгоритм подготовки к расчетам, вычислений и выводов по их результатам.

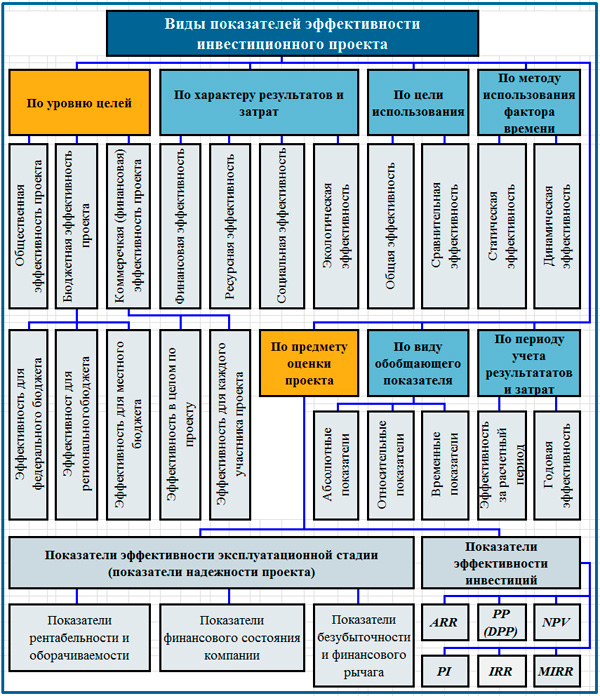

Виды показателей эффективности

Критерии для успешной реализации оценки эффективности проектов за последние десятилетия получили серьезное развитие. Качественные и количественные характеристики финансово-экономической направленности в своем выражении впитали в себя основные постулаты финансового менеджмента, АХД предприятия, методик оценки данных управленческого учета. Но центральное место в них занимает теория и практика инвестиционного анализа, который также подвержен эволюции в направлении системного подхода. Фундаментальное значение имеют Методические рекомендации по оценке эффективности инвестиционных проектов (II-ая редакция), выпущенные в середине 1999 г.

Именно данные рекомендации закладывают базис для осмысления анализа вложений в основной капитал с позиции цельного воззрения. Многосторонность позволяет вплотную подойти к делению показателей эффективности на виды, исходя из целевой направленности анализа. Цель анализа, конечно же, зависит от запроса заинтересованных сторон, желающих найти приемлемое решение об участии или запуске реализации уникальной задачи.

Вместе с тем, помимо целевой ориентации для классификации показателей, могут быть применены и другие критерии, такие как:

- характер результатов и затрат, среди которых социальные и экологические эффекты, например, не могут быть проигнорированы;

- метод использования фактора времени, который определяет ряд возможных искажений ценности получаемых от ИП выгод и издержек;

- период учета результатов и затрат для целей оценки эффективности;

- вид обобщающего показателя;

- предмет оценки эффективности ИП.

Представленные критерии не носят исключительного характера. Среди них выделяются два (по целевому ориентиру и по предмету оценки), для которых признаки деления показателей позволяют найти характеристики, определяющие взвешенное решение. Классификационная модель показателей эффективности показана ниже.

Классификация показателей эффективности проекта

Локальным показателям эффективности инвестиций (NPV, PI, IRR, MIRR, PP, DPP) на нашем сайте уделено подробное внимание в отдельных тематических статьях. Виды эффективности ИП нами были охарактеризованы в материале, посвященном коммерческой эффективности инвестиционного проекта. Позволю себе напомнить основные виды показателей эффективности, разделенных по целевой направленности. Это специализированные критерии оценки:

- общественной эффективности ИП;

- коммерческой эффективности проекта;

- эффективности участия компании в инвестиционном мероприятии;

- эффективности вложения средств в акции компании;

- бюджетной эффективности;

- эффективности с позиции структур более высокого уровня.

Алгоритм подготовки и расчета показателей

Процесс формирования информационной основы для расчета показателей оценки ИП является результатом реализации мероприятий по разработке бизнес-плана и охватывает практически все ее этапы. Он исполняется итерационно, имеет множество циклов, в которых можно «кружиться» очень долго, наращивая качество цифр за счет учета все большего числа влияющих факторов. Увлекаться этим не стоит. Мы рассмотрим алгоритм подготовки финансово-экономической информации без учета циклической зависимости, чтобы не превратить статью в долгое и запутанное повествование. В центре раздела представлена схема типового алгоритма подготовки данных для анализа эффективности.

Шаг первый

Формирование планово-нормативного фундамента расчета основных статей доходной и расходной частей проекта на всем его протяжении (на схеме фрагменты шага выделены свето-синим цветом). Собираются и консолидируются качественные и количественные параметры сбыта, потребного оборудования, СМР, бюджетно-нормативной платформы. Анализ статистики и нормативов (для действующего предприятия), бенчмаркинг (для вновь проектируемого бизнеса) имеют непреходящее значение для того, чтобы затем возникли интегральные характеристики ИП. Нормы расхода ТМЦ, их запасов, трудовые и технологические нормативы, налоговая модель и цены – все это нужно для планирования бюджетов и последующей оценки.

Шаг второй

Подготовка и перепроверка ключевых параметров динамики проектных событий. При этом используется сначала традиционный для экономической практики метод начисления. Данный шаг предполагает последовательность действий по планированию следующих значений с определенной логикой формирования информационных блоков.

- Объем производства и выручка от реализации до начала проекта, в ходе реализации проекта и по его завершении.

- Суммы и график инвестиций капитального характера.

- Динамика изменения остаточной и среднегодовой стоимости внеоборотных активов (основные средства, нематериальные активы) компании в связи с реализацией ИП. Из нее естественно вытекает возможность вычислить размер амортизационных отчислений и налога на имущество.

- Сведение текущих издержек хозяйственной деятельности субъекта в связи с реализацией ИП в калькуляцию себестоимости планируемой продукции (услуг).

- Исходя из производственной программы проекта и плана по сбыту, формирование составов затрат по расчетным периодам деятельности, вплоть до плановых отчетных периодов.

- Расчет размера вложений в запас оборотных материальных ценностей, а также устойчивых пассивов, таких как, например, задолженность по заработной плате перед персоналом, резервы предстоящих платежей и т.п.

- Расчет плановых значений прибыли в ее типовых формах и сумм налога на прибыль, планируемых к уплате в соответствии с требованиями законодательства.

Схема алгоритма подготовки к расчету показателей эффективности ИП

Шаг третий

Разработка трех основных бюджетов проекта: бюджета доходов и расходов (БДР), бюджета балансового листа (ББЛ) и финансово-инвестиционного бюджета (ФИБ или плана движения денежных средств) проекта. Основные бюджеты неразрывно связаны не только друг с другом, но и определяют возможности расчета двух ключевых групп показателей эффективности. К ним относятся параметры надежности бизнеса в условиях проводимых работ над проектом и показатели экономической эффективности инвестиций.

Шаг четвертый

Выбор составов показателей и собственно выполнение их расчетов.

Финансовые бюджеты как источники расчетов

Стоит заметить, что собственно финансовый результат является самостоятельным показателем, участвующим в комплексной оценке эффективности ИП. Его абсолютные значения имеют собственную ценность и для организации-проектоустроителя, и для инвестора даже до момента рафинирования прибыли в таких относительных формах, как, например, рентабельность. В традиционном контексте финансовый результат используется в анализе эффективности хозяйственной деятельности и для поиска резервов его повышения за счет постатейного разбора доходов и расходов.

Расчет налога на прибыль (налог УСНО, если субъект деятельности планируется (находится) на упрощенной системе) следует выполнять с учетом всех нюансов актуального законодательства. Вообще налоговое планирование имеет существенное влияние на эффективность проекта, поэтому целесообразно для данной работы привлекать профессиональных налоговых консультантов. Я уже не говорю о правовой модели, которая является неотъемлемой частью налогового планирования и дает пусть небольшие, но вполне определенные возможности для экономического маневра.

Бюджет балансового листа – вторая основная форма финансового плана проекта. Он представляет собой таблицу, состоящую из двух частей. В первой из них по заданной структуре представлены остатки средств и их размещения, а во второй – остатки источников средств. Баланс – статичная форма оценки финансового состояния компании.

Это отличает его от бюджета прибылей и убытков и бюджета движения денежных средств, являющихся динамическими планами доходов и расходов (притоков и оттоков наличности). Для целей оценки эффективности бюджет балансового листа достаточно разрабатывать укрупненно, хотя бы на уровне типовой структуры активов и пассивов.

В статье на тему Cash Flow вопросу планирования финансово-инвестиционного бюджета (плана движения ДС) проекта уделено достаточно внимания. Эта модель планируемых потоков наличности проекта является главным документом для инвестиционного анализа и определения ключевых показателей эффективности. В основе модели лежит небезызвестная методология Cash Flow. Есть ряд существенных отличий данного подхода от метода начисления, отделяющих ФИБ от БДР. Главное из отличий состоит в начислении амортизации, которое в денежных потоках отсутствует.

Расчет показателей рентабельности и оборачиваемости

Как мы помним, инвестиционный проект проходит через три основные стадии: предынвестиционную, инвестиционную и эксплуатационную. Сообразно этому, оценивая эффективность проекта, целесообразно рассматривать две группы показателей эффективности.

- Показатели эффективности эксплуатационной стадии и показатели финансового состояния компании (источники данных: БДР и БЛЛ).

- Показатели эффективности инвестиций, расчет которых производится на основе данных финансово-инвестиционного бюджета (по методу cash flow).

Первая большая группа показателей часто именуется у финансистов, как «критерии надежности» ведения бизнеса. Имеется в виду, что проект не должен нанести урон финансовому состоянию компании, пошатнуть ее устойчивость, независимость, платежеспособность, привести к снижению рентабельности. В чистом виде эти показатели не могут считаться оценивающими эффективность в ее буквальном смысле. Однако, с позиции оценки проекта как целостного явления, они, безусловно, входят в комплекс системных параметров оценки ИП.

Для реализации расчетного комплекса первой группы используются исключительно количественные критерии финансового менеджмента. Финансовая надежность включает такие интегральные характеристики, как рентабельность, критерии финансового состояния, значения расчетов точки безубыточности и финансового рычага. Рентабельность – самый доступный, но весьма информативный параметр данной группы. Различают несколько видов рентабельности и оборачиваемости, относящейся к этому же числу показателей:

- рентабельность активов (ROA);

- рентабельность собственного капитала (ROE);

- рентабельность инвестиций (ROI, ROIC, ROACE);

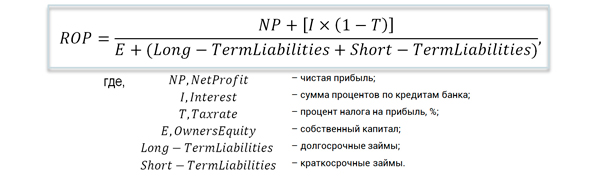

- рентабельность инвестированного капитала (ROP);

- рентабельность продаж (ROS);

- коэффициент оборачиваемости активов (TAT);

- индекс оборачиваемости товарно-материальных запасов (ITR).

В наибольшей степени нас будут интересовать несколько из представленных выше параметров. Одному из них посвящена отдельная статья о показателе рентабельности инвестиций. Самый современный из показателей рентабельности инвестиций – доходность среднего задействованного капитала (ROACE).

Не меньшее значение для реализации комплексной оценки эффективности имеет показатель ROP (рентабельность инвестированного капитала). Он характеризует способность компании создавать прибыль в привязке к проекту без учета способа его финансирования. Рассчитать данный параметр позволяет формула, представленная ниже.

Формула рентабельности инвестированного капитала

Показатели финансового состояния и дополнительной аналитики

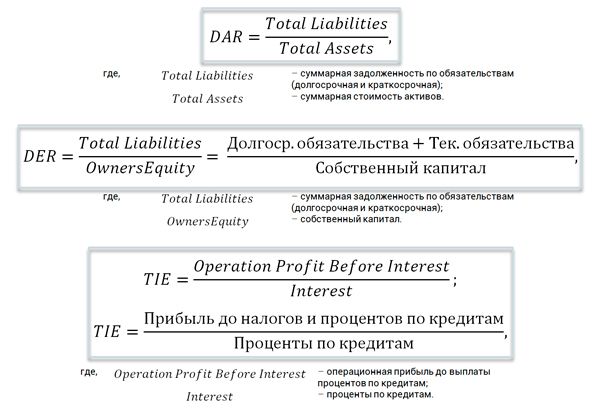

С проектом связано текущее и перспективное финансовое состояние компании. Инвестиции не всегда способны приносить благо предприятию-проектоустроителю. При невнимательности его финансовое состояние может быть подвергнуто ряду рисков ухудшения кредитной истории и даже банкротства. Поэтому в анализе используются специальные критерии безрисковой реализации инвестиционного вложения средств в ИП. Они определяют пять подгрупп показателей, для расчета которых используются сведения ББЛ и БДР проекта.

Первая подгруппа отвечает за оценку платежеспособности компании. Под ней мы будем понимать способность отвечать по имеющимся долгосрочным обязательствам предприятия без необходимости ликвидации долгосрочных активов. Данные показатели как раз позволяют оценить риск угрозы банкротства. К ним относятся следующие критерии.

- DAR (Dept Ratio to Assets Ratio). Отношение суммарных обязательств компании к ее суммарным активам, показывающее насколько активы предприятия поддержаны заемным капиталом. Рассчитать показатель позволяет формула, представленная ниже.

- DER (Total dept to Equity Ratio). Отношение заемных средств к собственным средствам компании показывает, сколько суммарных обязательств компании приходится на один рубль ее собственных средств. В России данный показатель именуется коэффициентом финансовой независимости или финансовым рычагом (см. формулу ниже).

- TIE (Times Interest earned Ratio). Индекс покрытия процентных платежей. Это показатель обслуживания долгов компании. В отечественном финансовом менеджменте показатель часто называют коэффициентом покрытия процентов (см. формулу ниже).

Формулы DAR, DER, TIE в комплексной оценке эффективности ИП

Вторая подгруппа показателей отвечает за оценку ликвидности компании. К этой подгруппе относятся критерии текущей и абсолютной ликвидности. Под ликвидностью активов мы будем понимать скорость превращения актива в денежные средства без существенной потери стоимости.

Первый показатель дает возможность оценивать способность компании к удовлетворению требований по краткосрочным обязательствам, используя текущие активы, а второй – наиболее ликвидные из них. Качественные отличия между этими показателями не столь велики, тем не менее, они есть. Для реализации расчетов используются формулы, представленные далее.

Формулы текущей и абсолютной ликвидности

Оставшиеся три подгруппы показателей стоят еще дальше от инвестиционного анализа, чем рентабельность, платежеспособность и ликвидность. Однако для целостного взгляда на надежность реализации проекта для общего состояния компании они также имеют значение.

Речь идет об устойчивости компании, состоянии отношений с покупателями (дебиторской задолженности), анализе безубыточности и финансового рычага. Устойчивость компании определяется динамикой таких критериев, как собственные оборотные средства и чистый рабочий капитал. Не меньшую роль играют параметры объема продаж при точке безубыточности и уровня резерва прибыльности компании в связи с планируемым ИП. Наконец, эффект финансового рычага помогает понять, как изменившаяся структура капитала, вызванная привлечением в проект дополнительных источников, способна повлиять на финансовый результат в целом.

Заключение

В настоящей статье я преднамеренно ограничился предметной областью вспомогательных инструментов для комплексной оценки эффективности инвестиций. Многие авторы полностью сосредотачивают свое внимание на показателях инвестиционного анализа, основанного на исследовании потоков денежных средств. Однако экономическая эффективность проекта не может быть ограничена 5-6 критериями, использующими исключительно cash flow. Это связано с тем, что в большинстве случаев ИП интегрирован во всю совокупность процессов компании и затрагивает многие аспекты экономики предприятия. Проект – это зависимая и влияющая подсистема.

Такая позиция нисколько не умаляет значения исследовательского комплекса NPV, PI, DPP, IRR и т.д. Помимо того, что каждый из этих параметров уже разобран отдельно, предстоит еще ни одно погружение в сквозные примеры расчетов. Это необходимо для того, чтобы мы вместе уточнили логику выработки решений на основе закономерностей и неких нормативных рекомендаций. Универсальной формулы действий здесь не существует. Оценка критериев – всегда компромисс и интересов, и выводов по итогам динамического имитационного моделирования.

Что радует? Очень медленно, постепенно, в источниках начинают появляться рекомендации по выработке методик нормативного сравнения многочисленных параметров. Многое уже сегодня можно взять из теории и практики финансового менеджмента. Например, те же референтные значения для ликвидности, независимости, устойчивости и т.д.

И, конечно же, с позиции практики стоит задача перед финансовыми директорами: регулярно осуществлять бенчмаркинг и наращивать аналитический потенциал финансовых нормативов. И финансовый анализ по отдельной компании, и оценка экономической эффективности инвестиционного проекта в локализованном формате от этого только выиграют.

Источник: projectimo.ru