По умолчанию при регистрации предприниматели переходят на основную систему налогообложения (ОСНО), что не выгодно для малого бизнеса. Предприниматели на упрощенной системе налогообложения платят меньше налогов, ведут упрощенный бухгалтерский учет.

Кто может перейти на УСН

Кто не может перейти на УСН

Как ИП перейти на УСН

Что потребуется

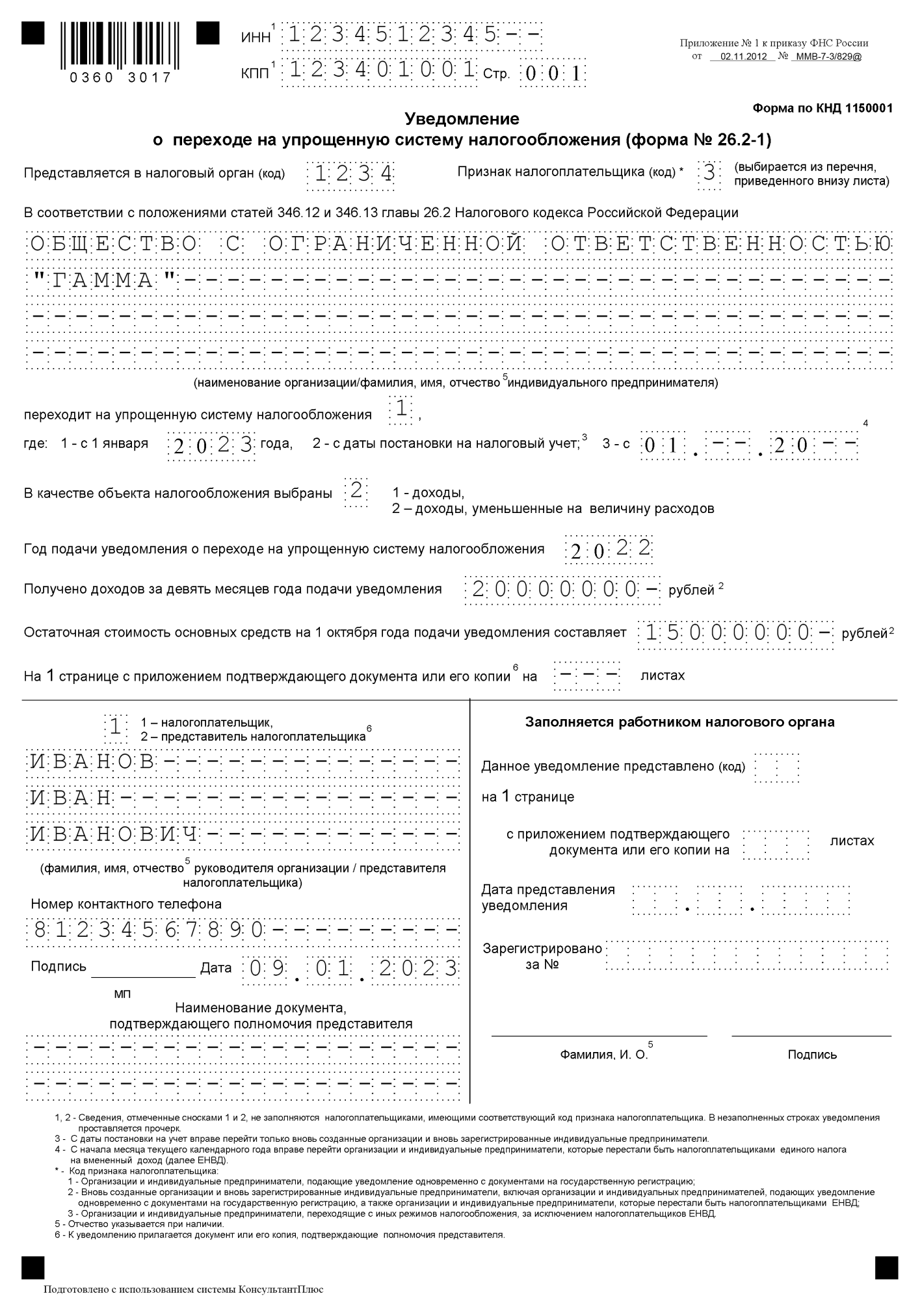

Заявление – инструкция по заполнению и образец

Пошаговый план заполнения заявления

Подаем уведомление об УСН для ИП

Подведем итоги

Как перейти на УСН при регистрации ИП, кто может это сделать и что потребуется – читайте далее.

Кто может перейти на УСН

Перейти на УСН могут предприниматели, которые соответствуют установленным критериям:

- Максимальная численность работников до 100 человек.

- Стоимость активов до 150 млн руб.

- Деятельность предпринимателя не подходит под направления деятельности компаний, которым не разрешено работать на упрощенной системе налогообложения.

Кто не может перейти на УСН

Кто не вправе работать по УСН:

Малый бизнес в Москве: 6 примеров

- если в организации работает более 100 человек;

- когда активы компании превышают 150 млн руб.;

- компании, имеющие филиалы;

- страховые компании;

- негосударственные пенсионные фонды;

- ломбарды;

- уплачивающие ЕСХН и т. д.

С полным списком компаний, которые обязаны работать на ОСНО, пределен в пункте 3 статьи 346.12 НК РФ.

Как ИП перейти на УСН

Предприниматель может перейти на УСН сразу при регистрации в налоговой или в течение 30 дней после. В противном случае до конца текущего года он будет работать на ОСНО. Он сможет перейти на упрощенку только со следующего года, если подаст заявление до 31 декабря текущего года.

Что потребуется

Чтобы перейти на УСН нужно уведомить налоговые органы.

Заявление – инструкция по заполнению и образец

Подают уведомление по форме установленного образца.

Требования к оформлению:

- Можно заполнить от руки, заглавными буквами, используя черную или фиолетовую пасту.

- При заполнении на ПК нужно использовать шрифт Courier New с высотой букв 18.

- Если нет данных в полях 1 и 2, ставится прочерк.

Пошаговый план заполнения заявления

Инструкция по заполнению заявления:

- Ввести ИНН, если вы его получали.

- Поле КПП не заполняется.

- Код налогового органа – выбирается подразделение ФНС, к которому относится адрес регистрации ИП. Узнать это можно на сайте налоговой по ссылке.

- Признак налогоплательщика. Выбирается по ссылке, расположенной внизу бланка уведомления: 1–при подаче одновременно с заявлением на регистрацию ИП, 2–при подаче в последующие 30 дней, 3–если предприниматель переходит с другого налогового режима. При регистрации нужно поставить «1».

- Фамилия, имя, отчество (при наличии) пишутся в разных строках, одна клетка соответствует одной букве.

- Переходит на упрощенную систему налогообложения: если уведомление подается при регистрации или в течение 30 дней, ставится «2».

- Объект налогообложения: 1–доходы, 2–доходы минус расходы.

- Год подачи: ставится текущий год.

- Получено доходов за 9 предыдущих месяцев – при регистрации не заполняется, ставится прочерк.

- Остаточная стоимость основных средств– при регистрации не заполняется, ставится прочерк.

- Если к уведомлению прилагается документ, подтверждающий полномочия заявителя, ставится цифра количества страниц.

- Далее заявитель заполняет левую колонку: кто подает заявление:1–сам ИП, 2–по доверенности, доверенность должна быть заверена нотариально и приложена к уведомлению.

- Номер контактного телефона – помер, по которому можно дозвониться до ИП.

- Подпись, указание даты подачи, печать (при наличии).

- Наименование документа, который подтверждает права представителя – заполняется «Доверенность с № и датой» (при наличии).

- Левая колонка на бланке уведомления предназначена для заполнения сотрудником ФНС.

Подаем уведомление об УСН для ИП

Подачу уведомления осуществляют теми же способами, что и на регистрацию ИП:

Малый бизнес в Москве: 5 примеров (новые форматы)

- Если есть электронная подпись – на сайте ФНС.

- Обратившись в отделение ФНС лично или по доверенности.

- Отправка заказным письмом с описью вложения и нотариальным заверением.

Налоговая принимает документ к сведению, но не отвечает на него. Если вам нужно письменное подтверждение, нужно подать отдельное заявление с просьбой выслать извещение о возможности применения УСН.

Возможные ошибки

Наиболее часто встречаются следующие ошибки:

- Не заполняют код налогового органа. Это обязательное поле.

- Неправильно выбирают тип налогообложения (доходы, доходы-расходы). Нужно заранее выбрать тип УСН, т. к. он указывается и в заявлении на регистрацию ИП.

- Неверно ставят год подачи уведомления о переходе на УСН. Нужно ставить текущий год.

Если после подачи уведомления в нем обнаружена ошибка, нужно составить новое уведомление и приложить к нему письмо в произвольной форме с просьбой аннулирования предыдущего документа. В письме указывается, была допущена техническая ошибка, объяснять, почему, не нужно.

FAQ

Проверяет ли налоговая при получении уведомления, что ИП имеет право перейти на УСН?

При регистрации ИП не проверяет. Однако инспекторы делают это при осуществлении плановых проверок. При обнаружении, что такого права не было, будут доначислены налоги и начислены штрафы.

Что будет являться доказательством того, что ИП работает по УСН?

Это зависит от способа подачи:

- При обращении в налоговую лично, заявление заполняется в двух экземплярах, чтобы сотрудник ФНС поставил штамп и подпись о принятии уведомления на 2 экземпляре. Заявление должно храниться вместе с учредительными документами.

- При подаче заявления по почте, нужно сохранить квитанцию об отправке и расписку о вручении заказного письма.

- Если документы подаются онлайн, история подачи вместе со всеми документами будут находиться в личном кабинете налогоплательщика.

Подведем итоги

- Заявление о применении УСН при регистрации ИП можно подать вместе с пакетом документов на регистрацию или в течение последующих 30 дней.

- Заполняется оно по установленной форме и носит уведомительный характер, т. е. налоговая не вправе отказать в приеме.

- Заполнить бланк можно самостоятельно или с помощью специальных сервисов в интернет.

- Если в заявлении допущена ошибка, можно подать новое и приложить к нему письмо с просьбой ее исправить.

Источник: www.sravni.ru

Как заполнить заявление о переходе на УСН

Упрощенка — один из самых выгодных режимов. Многие компании и ИП хотят работать на УСН, чтобы сэкономить на налогах и сдавать меньше отчетности. Но упрощенка не присваивается автоматически: чтобы на нее перейти, нужно подать специальное заявление — по определенной форме и в определенные сроки. Рассказываем, как заполнить уведомление по упрощенке и как его отправить.

Что за заявление оформляют для перехода на УСН

Переход при регистрации

Если решили перейти на упрощенку до открытия бизнеса, подайте уведомление вместе с регистрационными документами или в течение 30 календарных дней после постановки на учет (п. 2 ст. 6.1, п. 2 ст. 346.13 НК РФ). Обязательно укажите в заявлении один из объектов — «доходы» (налог платят только с доходов) или «доходы минус расходы» (налог платят с доходных поступлений, уменьшенных на расходы).

Когда последний день подачи выпадает на праздник или выходной, можно подать заявление на следующий рабочий день (п. 7 ст. 6.1 НК РФ). Организацию поставили на учет 27 января 2023 года. Компания решила перейти на УСН: заявление нужно подать до 25 февраля 2023 года.

Но 25.02.2023 выпадает на субботу — предельная дата подачи уведомления переносится на понедельник, 27.02.2023.

Не опаздывайте с подачей уведомления после регистрации. Если не успеете в 30-дневный срок после постановки на учет, придется работать на ОСНО. Применять упрощенку в этом году уже не получится (пп. 19 ст. 346.12 НК РФ).

И еще один нюанс для новичков: если вы перешли на УСН сразу же после регистрации, но в процессе работы решили поменять объект налогообложения, это можно сделать в те же 30 календарных дней после регистрации (Письмо Минфина от 08.09.2020 № 03-11-06/2/78707). Подайте новое уведомление и вместе с ним отправьте письмо, что первое уведомление нужно аннулировать (Письмо ФНС от 11.09.2020 № СД-4-3/14754).

Переход с нового года

Если вы работаете на ОСНО или другом спецрежиме, но проанализировали свои доходы, расходы и для оптимизации налогообложения решили перейти на упрощенку, то сделать это сможете только с начала следующего года. Отправить уведомление нужно до 31 декабря текущего года (п. 1 ст. 346.13 НК РФ).

Когда 31 декабря выпадает на субботу или воскресенье, подать заявку на упрощенку можно в первый рабочий день после новогодних праздников. Если опоздаете, придется применять ОСНО или другой режим еще год (пп. 19 п. 3 ст. 346.12 НК РФ). Подать новое уведомление сможете только в конце года.

Пример. ИП решил перейти с общей системы на упрощенку с 2023 года, но не успел подать уведомление ни до 30.12.2022 (31.12.2022 — суббота), ни 09.01.2023 года. Весь 2023 год ему придется работать на ОСНО. Перейти на УСН он сможет только с 2024 года. Ему нужно подать заявление на упрощенку либо до 29 декабря 2023 года (30 и 31 декабря 2023 — суббота и воскресенье), либо до 9 января 2024 года.

Переход из-за утраты права на АУСН

- До 15 числа месяца после месяца, в котором нарушили требования к применению АУСН. Когда подаете заявку о переходе, одновременно уведомьте налоговиков о нарушении условий автоматизированной упрощенки.

- В течение 30 рабочих дней после получения уведомления об утрате права на применение АУСН от инспекции.

Бесплатно отчитывайтесь через Контур.Экстерн по акции «Тест-Драйв». Только актуальные формы, автоматическая проверка по контрольным соотношениям, и отправка отчётности онлайн.

Какие условия нужно соблюдать для перехода на упрощенку

Если вы хотите работать на упрощенке, сначала проверьте, соблюдены ли условия для перехода на УСН. Для организаций и предпринимателей эти условия немного отличаются.

Условия для организаций

Для перехода на УСН организация должна соответствовать таким условиям:

- Размер дохода за 9 месяцев года, в котором подаете заявление о переходе на упрощенку, не должен быть больше 112,5 млн рублей, умноженных на коэффициент-дефлятор. Значение для 2022 года — 141,41 млн рублей (Приказ Минэкономразвития от 19.10.2022 № 573). Показатель на 2023 год пока не известен. Для новых организаций это условие не действует.

- Заявление о переходе подано в срок.

А чтобы вас не лишили права на упрощенку после перехода, соблюдайте определенные ограничения:

- Размер дохода за год или любой отчетный период не превышает 150 млн рублей. С учетом индексации в 2023 году лимит — 188,55 млн рублей (п. 4 ст. 346.13, п. 1.1, 2.1 ст. 346.20 НК РФ).

- Остаточная стоимость основных средств — не больше 150 млн рублей (пп. 16 п. 3 ст. 346.12 НК РФ).

- Средняя численность работников — не больше 100 человек (п. 1.1, 2.1 ст. 346.20 НК РФ).

- Доля участия других компаний в вашей — не больше 25%. Размер участия физлиц или государства не важен (пп. 14 п. 3 ст. 346.12 НК РФ). НКО и некоторым другим организациям не нужно соблюдать это условие.

- У организации не должно быть филиалов. Другие обособленные подразделения открывать можно (пп. 1 п. 3 ст. 346.12 НК РФ).

- Вид деятельности не запрещен для упрощенки (п. 3 ст. 346.12 НК РФ).

Когда нарушаете любое из этих условий (кроме лимита по доходу и по численности), сразу же теряете право на УСН. Если же превысите ограничения по численности и доходу (п. 4 ст. 346.13 НК РФ):

- несущественно, по доходу в пределах от 188,55 млн до 251,4 млн рублей и по численности от 100 до 130 человек — право на упрощенку сохранится, но платить налог придется по повышенным ставкам;

- существенно, по доходу свыше 251,4 млн и по численности свыше 130 человек — лишитесь права на упрощенку.

Повышенные ставки зависят от налогообложения по УСН и составляют 8% для объекта «доходы» и 20% для объекта «доходы минус расходы» (п. 1.1, 2.1 ст. 346.20 НК РФ).

Важно! Бюджетники, казенные учреждения и иностранные организации не могут работать на УСН (пп. 17, 18 п. 3 ст. 346.12 НК РФ). А участники простого товарищества, договора доверительного управления имуществом смогут применять только упрощенку с объектом «доходы минус расходы».

Объект «доходы» для них недоступен (п. 3 ст. 346.14 НК РФ).

Условия для ИП

Для предпринимателей не действуют условия о доходах за 9 месяцев, о доле участников и запрете на филиалы. Все остальные требования для перехода и работы на упрощенке для ИП такие же, как и для организаций:

- своевременная подача заявления о переходе на упрощенку;

- доходы за отчетный период — не больше 150 млн рублей с учетом коэффициента-дефлятора;

- остаточная стоимость ОС — не больше 150 млн рублей;

- средняя численность работников — не больше 100 человек;

- вид деятельности разрешен для УСН.

По нарушениям условий для ИП действуют те же правила, что и для организаций.

Как заполнить заявление о переходе на УСН

И организации, и предприниматели заполняют одну и ту же форму заявления о переходе на упрощенку — форму № 26.2-1. Заполнять ее несложно, особенно через Контур.Экстерн. Но нужно учесть особенности для организаций и ИП. К примеру, организации указывают сведения о доходах и стоимость основных средств, а предприниматели — нет (п. 1 ст. 346.13 НК РФ).

Есть и другие различия в заполнении.

Как организациям заполнить заявление о переходе на УСН

В верхней части формы указывают ИНН и КПП компании, название организации и код налоговой инспекции, куда отправляете уведомление. Здесь же отмечают код вида налогоплательщика:

- 1 — если подаете уведомление вместе с документами о регистрации;

- 2 — если подаете уведомление вместе с документами о повторной регистрации;

- 3 — если переходите на упрощенку с другого налогового режима.

А вот как заполнить основную часть:

- Указать код даты перехода на упрощенку. Если переходите на спецрежим с 1 января, проставьте 1. Если с даты постановки на учет — 2.

- Определить год, с которого применяется упрощенка.

- Отметить выбранный объект налогообложения: 1 — доходы, 2 — доходы минус расходы.

- Проставить год, в котором подаете уведомление о переходе на УСН.

- Указать сведения о доходах за 9 месяцев. Их рассчитывают по правилам для налога на прибыль (п. 2 ст. 346.12 НК РФ).

- Написать информацию об остаточной стоимости основных средств. Балансовую стоимость рассчитывают на 1 октября по бухгалтерским данным. Учитывается стоимость тех объектов, которые относятся к амортизируемому имуществу как для налога на прибыль (пп. 16 п. 3 ст. 346.12 НК РФ).

В заключительной части заявления нужно указать количество листов документов-приложения. Обычно это доверенность, но только если уведомление подает не руководитель, а его доверенный представитель. Копию доверенности нужно приложить к заявлению. Если уведомление подписал и подал руководитель, поставьте прочерки в этих ячейках.

Бесплатно подайте уведомление о переходе на УСН и сдайте декларацию по УСН через интернет

Укажите код лица, который подписывает заявку:

- 1 — руководитель;

- 2 — представитель.

Затем напишите ФИО руководителя или представителя, номер телефона для связи, подпись и дату заполнения. Если документы отправляет представитель, нужно указать название уполномочивающего документа. К примеру, в таком формате: Доверенность от 09.01.2023 № 1. В остальных случаях в этом поле ставятся прочерки.

Как ИП заполнить заявление о переходе на УСН

Порядок тот же, что и для организаций. Но есть и особенности:

- В поле КПП нужно поставить прочерки.

- В поле для наименования написать ФИО предпринимателя полностью в соответствии с удостоверением личности.

- В основной части не нужно указывать сведения о доходах и стоимости ОС. В этих ячейках ИП ставят прочерки.

- В заключительной части можно не указывать ФИО предпринимателя, если он поставил код 1 и подписывает уведомление сам.

- Если уведомление о переходе на упрощенку подписывает представитель ИП и указан код 2, надо указать его ФИО. Но у представителя должна быть доверенность, заверенная нотариально (п. 3 ст. 29 НК РФ, п. 4 Постановления Пленума ВАС РФ от 30.07.2013 № 57). К заявлению следует приложить копию доверенности. Но допускается и электронная доверенность, которая заверена УКЭП заверителя.

Куда и как отправить заявление о переходе на УСН

- в регистрирующую налоговую инспекцию — если подаете вместе с документами на регистрацию вашего бизнеса;

- в свою инспекцию, по месту нахождения организации или месту жительства ИП — если подаете в течение 30 дней после постановки на учет;

- в любую налоговую инспекцию без привязки к месту нахождения организации или месту жительства ИП — если подаете уведомление по форме № 26.2-1.

Важно! Адреса налоговых инспекций есть на официальном сайте ФНС. Можно выбрать инспекцию по адресу налогоплательщика или по коду ИФНС.

- в бумажном виде — по почте, лично или через доверенного представителя;

- в электронном виде — через личный кабинет налогоплательщика или по ТКС.

Если подаете бумажное уведомление, подготовьте два экземпляра заявлений. Один экземпляр передайте инспектору, второй оставьте у себя. Но попросите, чтобы сотрудник ИФНС поставил на вашем экземпляре отметку о приеме. А если передаете заявку по почте, отправьте ее заказным письмом с описью вложений и уведомлением о вручении. Это и будет подтверждением того, что вы сообщили инспекции о переходе на упрощенку.

Когда переходите с автоматизированной на обычную упрощенку добровольно (не из-за нарушений по АУСН), подайте уведомление через личный кабинет налогоплательщика или свой банк. Если же переходите на упрощенку из-за утраты права на АУСН, уведомьте ИФНС через личный кабинет налогоплательщика (ч. 5, 9 ст. 4 17-ФЗ).

И хотя в обычном случае вы можете подать заявление о переходе на УСН любым удобным способом, лучше отправить заявку в электронной форме. Уведомление можно сформировать и отправить в Экстерне. Так вы будете уверены, что все сделали без ошибок и отправили заявление в установленный срок — значит, можете начинать работу на упрощенке.

Бесплатно подайте уведомление о переходе на УСН и сдайте декларацию по УСН через интернет

Источник: www.kontur-extern.ru

Заявление о переходе на УСН в 2022 — 2023 годах (образец)

Заявление о переходе на УСН 2022-2023 годов — сроки его подачи различаются в зависимости от того, переходят на упрощенку действующие фирма, ИП или вновь зарегистрированные. Об этих сроках, а также о том, как правильно написать такое заявление, мы расскажем в данной статье. И конечно, приведем для вас заполненный образец этого документа.

Вам помогут документы и бланки:

- Когда надо писать заявление на упрощенку

- Заявление на УСНО: временные рамки подачи в общих случаях

- Заявление на УСН при регистрации ООО или ИП

- Заявление на УСН: образец заполнения

- Заявление на УСНО: примечания к форме

- Итоги

Когда надо писать заявление на упрощенку

Любая организация или индивидуальный предприниматель могут заявить свое право на применение УСН при соответствии требованиям НК РФ, указанным в пп. 2 и 3 ст. 346.12.

Для получения статуса налогоплательщика, использующего упрощенный режим налогообложения, предусмотрена определенная процедура, начинающаяся с подачи заявления о переходе на УСН в форме уведомления. Этот порядок изложен в п. 1 ст. 346.13 НК РФ. По нему заявление подается в налоговую инспекцию по месту постановки налогоплательщика на учет.

Оценить соответствие критериям необходимо на дату подачи уведомления. Если налоговики заметят какое-то несоответствие признакам налогоплательщика УСН, они могут отказать в применении спецрежима, направив свое решение в письменном виде по установленной форме.

Важно! С 2023 года вводятся новые правила уплаты налогов — посредством ЕНП. С введением единого налогового платежа порядок расчетов с бюджетом (в т. ч. по УСН) изменится кардинально. Подготовиться к переходу вам поможет Путеводитель по ЕНП с 2023 года от КонсультантПлюс.

Если у вас еще нет доступа к этой правовой системе, рекомендуем получить пробный доступ и ознакомиться с разъяснениями экспертов. Это бесплатно.

Заявление на УСНО: временные рамки подачи в общих случаях

Для подачи этого документа существуют временные рамки: по общему правилу при желании перейти на УСНО со следующего года подать заявление надо не позднее 31 декабря года текущего (п. 1 ст. 346.13 НК РФ).

При этом в п. 7 ст. 6.1 НК РФ указано, что если крайний срок подачи заявления о переходе на УСНО в инспекцию приходится на выходной день, то разрешается перенести срок на рабочий день, который следует за этим выходным.

В 2022 году 31 декабря — выходной. Поэтому срок подачи уведомления сдвигается на первый рабочий день января 2023 года, то есть на 9 января.

Опоздание со сроком подачи лишает налогоплательщика права применять УСН, и, чтобы сменить режим налогообложения, придется ждать еще год.

Подробнее о нюансах смены режима налогообложения читайте в этом материале.

Заявление на УСН при регистрации ООО или ИП

Впрочем, у правила о том, что заявление о переходе на упрощенку надо подавать обязательно в прошлом налоговом периоде, есть исключение. Оно действует, когда регистрируется новое предприятие, в том числе ООО, или гражданин получает статус индивидуального предпринимателя.

Заявление на УСН тогда можно подать в течение месяца с даты регистрации. Налогоплательщик сразу становится «упрощенцем» с тем или иным объектом налогообложения.

Об особенностях оформления и подачи заявления о переходе на УСН при регистрации бизнеса рассказали эксперты КонсультантПлюс:

Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Заявление на УСН: образец заполнения

В уведомлении должно быть отражено название организации либо фамилия, имя, отчество индивидуального предпринимателя, который подает заявление и собирается переходить на упрощенку, ИНН, КПП (при наличии) налогоплательщика. Необходимо указать дату, с которой будет применяться упрощенный режим. Кроме того, в заявлении должны быть видны контактные данные налогоплательщика.

Также при написании заявления на упрощенку в 2022-2023 годах нужно указывать:

- какой объект налогообложения выбран (абз. 2 п. 1 ст. 346.13 НК РФ);

- каков объем доходов за 9 месяцев того года, в котором пишется уведомление (налоговый орган должен убедиться, что доходы заявителя не превышают лимита, определенного в п. 2 ст. 346.12 НК РФ);

- какова на 1 октября остаточная стоимость принадлежащих налогоплательщику основных средств (она не должна превысить 150 млн руб.).

Образец заявления на УСН 2022-2023 годов вы можете бесплатно скачать в КонсультантПлюс, получив пробный доступ:

Также эксперты КонсультантПлюс подготовили другие заполненные образцы уведомлений для разных ситуаций. Например, при переходе на УСН ИП с объектом налогообложения «доходы»; при переходе на УСН с ОСНО, ЕСХН и др. Получите пробный доступ к К+ бесплатно и переходите к образцам.

Заявление на УСНО: примечания к форме

- В незаполненных строках следует проставлять прочерк.

- Сноски 1 и 2 означают, что сведения, отмеченные ими, не заполняются теми налогоплательщиками, которые имеют соответствующий код признака налогоплательщика. Коды признака налогоплательщика имеют следующие значения:

1 — организации и ИП, подающие заявление одновременно с пакетом документов на регистрацию.

2 — только что созданные организации или зарегистрированные ИП.

3 — организации и ИП, которые переходят с других режимов налогообложения.

- Сноска 3 означает, что с даты, когда произошла постановка на учет, могут перейти на УСН лишь вновь созданные организации и ИП.

- Отчество указывается при наличии.

- Если интересы налогоплательщика при написании уведомления представляет иное лицо, у него должен быть документ, подтверждающий полномочия представителя.

Итоги

Заявление (уведомление) о переходе на УСН представляет собой достаточно простую форму документа. Но ее необходимо подать в установленный законодательством срок для того, чтобы воспользоваться своим правом применять спецрежим.

Источник: nalog-nalog.ru