Последние изменения в российской экономической политике и новые проблемы, связанные с уходом большинства иностранных компаний с отечественного рынка, сказались на страховом бизнес-сегменте. С учетом резких ценовых скачков даже на товары первой необходимости встает вопрос о его рентабельности и ближайших перспективах.

Реакция на происходящее

Настороженное ожидание рынка страхования сейчас в первую очередь связано с системой перестраховочной защиты, которая ориентируется на емкости европейского и американского рынка, в меньшей степени — азиатского и других. Некоторые компании предусмотрительно частично переориентировались на китайский рынок.

Отношения по перестрахованию складываются годами: партнеры не склонны к резким демаршам. Однако европейские и американские компании все равно находятся в фарватере нынешней политики, поэтому вынуждены исследовать и учитывать общую линию поведения. С другой стороны, прямых действий со стороны западных контрагентов, в частности перестраховочных компаний, пока еще не было предпринято.

Проблемы страхования ответственности | Анна Архипова

Российские страховщики, которые не попали под санкции, уверяют, что их западные контрагенты подтверждают действительность обязательств по действующим договорам облигаторного перестрахования (по таким договорам, например, страховщик перестраховывает у перестраховщика все определенные риски по какому-то виду страхования по объектам, стоимость которых превышает оговоренную сторонами договора величину) без гарантий их фактического исполнения. Однако заключение новых договоров, их продление или же перестрахование новых рисков пока под сомнением.

Государственная политика

Картина поддержки страховых компаний государством складывается неясная. От государства ждут меры в виде быстрого поддерживающего компенсационного механизма для замещения перестрахования.

Правительство предложило законопроект о запрете сделок страховщикам с перестраховщиками-резидентами «недружественных» на данный момент стран. Такой запрет коснется как заключения новых договоров, так и перечисления денежных средств по ныне действующим. Принятие закона повлечет за собой прекращение действия этих договоров перестрахования. И конечно, это прямым образом скажется на всех страховщиках: можно предположить, что кто-то из них потеряет способность нести обязательства по крупным убыткам или их совокупности.

Банкротство и судебные дела

Вероятно, страховой рынок потеряет часть игроков в будущем. Пока банки привлекают физических лиц высокой доходностью, последние точно не будут заботиться о защите своих рисков. Например, направления инвестиционного страхования жизни на время могут просто сократиться до минимума. Сейчас можно лишь примерно предположить, какие нюансы нужно учитывать при принятии решения о страховании своих рисков.

Перед заключением договора нужно свериться со списком компаний, которые попали под санкции. Важно убедиться, что на компанию и ее акционеров не наложены ограничения. Многие гарантии страховых компаний будут зависеть от поведения западных контрагентов.

Бизнес приграничных территорий и страховые компании: проблемы взаимодействия в условиях СВО

На действия страховщиков могут также повлиять и уход с рынка крупных иностранных страховых брокеров. Следом за лидерами потянутся и остальные — посредники, размещающие крупные российские риски за рубежом. Страховщикам придется упрощать все коммуникации и напрямую работать со своими контрагентами из дружественных стран, сохраняя оптимальное соотношение времени и объема работ.

Какое-то время компании либо просто будут отказывать в принятии рисков на страхование — это не вписывается в их финансовые показатели, либо после андеррайтинга (оценки данных клиента, исходя из которых страховщик для себя определяет степень риска и стоимость услуги) этих рисков будут ставить решение на паузу.

Увеличение количества судебных разбирательств неизбежно. Страховщики постараются минимизировать выплаты, будут затягивать с исполнением обязательств и стараться производить их в судебном порядке, то есть снижать текущую убыточность.

Кому все же следует подстраховаться

Первая волна санкций принесла дефицит импортных комплектующих для ремонта и восстановления разного оборудования или автомобилей. Стоимость новых запасных частей в связи с изменением курса доллара также значительно выросла — все это может озадачить потенциальных страхователей.

Владельцам автотранспорта, пострадавшего в результате ДТП, следует требовать у страховщика именно ремонта транспортного средства, а не возмещения ущерба в денежном эквиваленте. Все эти условия должны быть предусмотрены в договоре: есть ли у клиента выбор формы возмещения ущерба или она четко установлена в документе. Также необходимо сравнивать условия страховщиков и искать ту компанию, которая будет более гибкой в условиях страхования и вариантах возмещения ущерба.

С учетом ожидаемого роста судебных споров клиенту важно на всех этапах взаимодействия со страховой компанией документально фиксировать все свои действия и решения со стороны страховщика. При наличии каких-то сомнений или неясностей страховщики будут практиковать выплату только через суд, где уже подготовленный клиент сможет обеспечить себе четкий алгоритм действий в рамках договора страхования.

Мнение автора может не совпадать с мнением редакции.

Источник: www.banki.ru

Шесть ударов по российскому страховому рынку: от защиты к развитию

Страховщики активно отбивают удары кризиса и адаптируются к изменившимся условиям. В ходе опроса, проведенного рейтинговым агентством «Эксперт РА», компании сообщили, что идет интенсивная работа по поиску альтернатив для зарубежного перестрахования, по импортозамещению в сфере IT, по пересмотру планов, бюджетов, приоритетов по проектам, контролю за растущими расходами и убыточностью, а также по поддержанию спроса на страхование. На момент проведения анкетирования (апрель 2022-го) никто из респондентов не ожидает роста страхового рынка в текущем году. В наибольшей степени, по мнению опрошенных, кризис сказался на страховании автокаско. В то же время влияние текущей ситуации на бизнес своей компании страховщики оценили более оптимистично, чем на бизнес всех участников страхового рынка в целом.

По результатам проведенного опроса мы выделили шесть ключевых проблемных направлений, о которых сообщают страховые компании.

- Трудности, связанные с валютными операциями и операциями с нерезидентами, а именно задержки в получении платежей и блокирование операций по сделкам с финансовыми инструментами в Euroclear и Clearstream.

- Уход иностранных IT-компаний из России, что повлечет за собой существенное удорожание и дефицит IT-оборудования, отсутствие в продаже запасных частей для него, закрытие доступа к ряду сервисов и баз данных, а также рост кибер-рисков для иностранного ПО и оборудования, для которых в результате санкций приостановлена техническая поддержка.

- Затруднения, возникшие с зарубежным перестрахованием, в результате ухода с рынка международных перестраховщиков.

- Проблемы, связанные с автострахованием, которые возникли из-за приостановки работы многих международных автомобильных концернов в РФ, падения продаж новых машин, сокращения объемов кредитования, нарушения логистических цепочек, роста цен на автомобили и автозапчасти, а также их дефицита.

- Падение спроса и платежеспособности клиентов в результате роста банковских ставок, резкого увеличения стоимости товаров, экономии на тратах, ухода некоторых компаний с рынка и расторжения договоров страхования.

- Инфляционный рост убытков по всем видам страхования и общее увеличение расходов компании по всем статьям, включая фонд оплаты труда.

Давыденко Александр Сергеевич,

генеральный директор «САК «ЭНЕРГОГАРАНТ»:

Откровенно говоря, наш страховой рынок в состоянии решить многие проблемы и пережить любые кризисы, особенно если будут помощь и поддержка со стороны государства. Российский бизнес вообще уже давно выработал своеобразный иммунитет к различного рода кризисным ситуациям и научился быстро адаптироваться и перестраиваться, находить нестандартные решения.

Опрошенные страховые компании считают, что наибольшее негативное влияние кризис оказал на страхование автокаско. Рейтинговое агентство «Эксперт РА» провело анкетирование среди страховщиков, в котором попросило оценить степень негативного воздействия текущей ситуации на некоторые крупнейшие сегменты страхового рынка по 10-балльной шкале, где 1 – наименьшее негативное влияние и 10 – наибольшее. Более 70 % респондентов поставили от восьми до 10 баллов по страхованию автокаско, из них 30 % оценили степень влияния как максимальную (10 баллов). Никто из респондентов не поставил по этому сегменту оценку четыре или менее баллов. Средний балл по страхованию автокаско получился на уровне 8,1, когда по всем остальным сегментам, фигурировавшим в опросе, средний балл оказался в диапазоне от 4,9 (страхование прочего имущества граждан) до 6,8 (страхование жизни).

На момент проведения опроса (апрель 2022-го) 64 % респондентов ожидают сокращения объема страхового рынка по итогам текущего года более чем на 10 %. Из них 23 % – падения премий более чем на 20 %. 18 % опрошенных считают, что объемы страхового рынка снизятся на 5–10 %, еще 14 % прогнозируют сокращение до 5 %. Околонулевая динамика страховых премий будет наблюдаться, по мнению лишь 5 % респондентов. И ни одна из компаний не ожидает роста страхового рынка в 2022 году.

Русаков Максим Юрьевич,

партнер Консалтинговая группа SRG:

Как рынок страхования в России переживает пандемию, и почему маркетинг мог смягчить удар

Росса Бланк Редакция «Текстерры»

Бывало и лучше?

Страхование в России всегда переживало не лучшие времена. Сначала – императорская монополия, потом – политическая нестабильность и закрытость страны, недостаток опыта и странное регулирование – в общем, сфера страхования в России никогда не могла похвастаться большим успехом.

100 рублей страхового обеспечения, провозглашенные в начале страхового года, превращались в конце в рубль или даже в 10 копеек. Получая страховое вознаграждение после пожара, крестьянин с полным правом возмущался «Госстрахом».

Исключением, пожалуй, можно назвать только период советской власти: СССР активно внедрял услуги комсодов (комитеты содействия страхованию). Они страховали всех и вся, «соблазняя» чуть более доступными, чем раньше предложениями и знакомой пропагандой. В результате до 1941 года застраховать удалось 13 млн трудящихся, а в конце 80-х этот показатель достиг 80,5 млн человек.

Быстрый рост страхования снова затормозился в 90-е: экономические потрясения того времени практически полностью похоронили этот рынок в России. С тех пор страхование в нашей стране стало более управляемым и контролируемым процессом как со стороны государства, так и со стороны страховщиков. Тем не менее, культура страхования в России до сих пор не развилась, зато осталось неприятное чувство недоверия к таким компаниям.

Для россиян характерен короткий горизонт планирования, поэтому классические продукты страхования жизни пользуются заметно меньшим спросом, чем во многих других странах. Как говорится, мы привыкли надеяться на «авось». В определенной степени это диктуется несформированной культурой страхования в России, в отличии от других рынков, где существует устоявшаяся привычка людей активно использовать самые разные страховые продукты на протяжении жизни на фоне созданных государствами благоприятных финансовых и социальных условий.

Для сравнения, размер страховых премий в 2018 году в США (328,2 млн жителей) достиг 1 469 375 млн долларов против 440 648 млн долларов в Японии (126,5 млн жителей) и 23 593 млн долларов в России. В Норвегии, которая по численности уступает России (5,4 млн жителей против 144,5 млн жителей), размер страховой премии составил 21 077 млн доллар.

Страхование жизни в эпоху пандемии

Последние 30 лет рынок страхования постепенно развивался. Так, например, в 1999 году объем страхового рынка составлял 76,6 млрд рублей, в 2009 году – 513,6 млрд рублей. И вот, кажется, все стало налаживаться, как грянула пандемия и вызвала уже знакомую турбулентность.

Пик падения продаж в страховании пришелся на апрель 2020 года, также в этот период значительно выросло число возвратов (например, возвраты полисов страхования выезжающих за пределы постоянного места жительства в 4 раза превышали число покупок в тот же период времени). Страховые компании не вошли в государственные списки пострадавших от кризиса, вместе с тем, наше направление бизнеса ощутило значимый удар при резком падении пассажироперевозок. В 2019 году мы продали 10 млн полисов страхования пассажиров, каждый год до этого наращивали объемы продаж и расширяли ассортимент страховых продуктов. Однако со второй недели февраля продажи начали падать в связи с распространением новой коронавирусной инфекции, низшей точки мы достигли к середине апреля. К середине августа ситуация нормализовалась, и по итогам августа и сентября бизнес страхования пассажиров показал достойные результаты в сравнении с прошлым годом.

Доходы потенциальных клиентов резко снизились, а безработица достигла 6,1 % (против 4,5 % до пандемии). На этом фоне не могли не претерпеть изменений потребительские привычки. Яркой тенденцией стала экономия на страховании: люди частично или полностью отказываются от защиты или оформляют самые дешевые полисы.

Эпидемия коронавирусной инфекции и необходимость жить в условиях довольно жестких ограничений меняют потребительские предпочтения россиян, что традиционно находит свое отражение в страховании. Мы отмечаем естественное падение спроса на программы по страхованию путешествующих, защиту имущества и детей, ведь значительная часть населения страны больше времени проводит дома в кругу семьи, и все дети – под присмотром. При этом спрос на актуальные в условиях пандемии продукты неизбежно растет.

| Вид страхования | Изменение спроса |

| Страхование банковских карт | +72 % |

| Защита от клещей | +55 % |

| Защита от коронавируса | +35 % |

| Ипотечное страхование | +33 % |

| Автострахование | +30 % |

В начале карантина запросы на сокращение программ ДМС действительно увеличились, но после рассмотрения мер оптимизации большинство компаний вернулось к своим действующим программам. И это обоснованно, так как в ситуации, когда плановая и экстренная помощь в рамках ОМС оказалась на длительное время существенно ограничена, актуальность ДМС возросла.

С эффектом торможения в той или иной мере столкнулся весь рынок страхования в России. Например, «Россгосстрах» во втором квартале 2020 наблюдал снижение доходов на 4 %. Основная причина – карантинные ограничения в апреле и в мае, т. к. в июне динамика снова стала положительной. Чистая прибыль за первое полугодие составила 6,3 млрд рублей – это на 63 % выше прибыли за первое полугодие 2019.

Это был ожидаемый эффект в ситуации, когда автосалоны практически остановили продажи, снизился поток клиентов в офисы банков, а туристы были вынуждены отказываться и от поездок, и от полисов, приобретенных для путешествий. Столь же предсказуем в разгар пандемии был рост в продажах классического добровольного медицинского страхования и так называемых «коробочных» продуктов по телемедицине и страхованию от критических заболеваний. Понятно было, что «не обвалится» ОСАГО – это обязательный вид, потребность в «автогражданке» сохранялась даже в период ограничений, просто подросли онлайн-продажи.

При этом повысился спрос (вернее сказать, появился спрос) на продукты, которых раньше вообще не было – программы страхования от коронавируса. Вообще-то COVID-19 и без того входит во многие полисы ДМС, но это уже другая история: деньги сами не зарабатываются. Кроме того, со временем предсказуемо вырос спрос на страхование жизни и, что менее предсказуемо, на полисы кибербезопасности.

И все-таки самая большая и постоянная проблема страхования кроется даже не в экономических неурядицах, а в поведении российских потребителей: люди не доверяют страховому рынку и не знают преимуществ страхования. Нельзя продать то, что потребителю непонятно. На это не способна даже массированная реклама: потребитель запомнит ее, но так и не поймет, что именно ему предлагают купить.

Продукты страхования жизни достаточно сложны, и нередко мы наблюдаем неверные ожиданиях клиентов от продуктов, поэтому мы тщательно документируем такие ситуации и работаем с каналами продаж для предотвращения подобных случаев.

Быть в центре внимания, отвечать на текущие вопросы, работать с негативом и даже паникой, оборачивать любые сложности и трагедии себе на пользу – как специалисты «из страхования» справляются с этой непростой задачей? И справляются ли?

Как работает маркетинг в сфере страхования

- не выделяли целевые сегменты;

- не формировали ценностные предложения для каждой потребительской группы;

- обращались только к видимым и очевидным потребностям аудитории.

В итоге рекламные кампании оказались схожими настолько, что потенциальный клиент не мог отличить одну от другой. Во всех них говорили о надежности, индивидуальном подходе и дополнительных услугах. Та же история наблюдается и в соцсетях. Многие страховые компании предпочитают идеальные вечные ленты, которые, лишившись фирменного цвета, могли бы подойти для любой компании:

Между клише и хорошим позиционированием, выстроенном на сильном общечеловеческом инсайте, тонкая грань. Поскольку инсайт общечеловеческий, то все о нем знают. Поскольку он сильный, сложно его игнорировать. Все знают, что что люди ищут островки стабильности в слабо предсказуемом будущем.

И самый большой соблазн – повесить рекламный щит с надписью «Мы – стабильная компания» как прямой ответ на этот инсайт. Именно так глубокая правда, волнующая человека, становится клише.

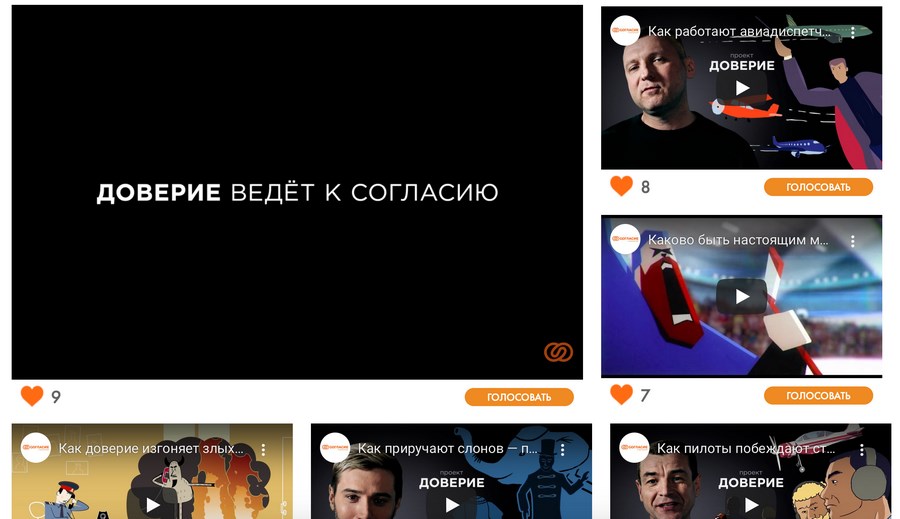

Чтобы эта правда не стала клише, необходимо с ней работать. Рассказывать о ней так, как никто не рассказывал. Для разработки позиционирования «Согласия» мы придумали «критерий «Ингосстраха»»: если предлагаемую территорию может занять и «Ингосстрах», то мы от нее отказываемся.

Понятно, что получившаяся территория доверия – это общее место. Но здесь есть 2 нюанса.

Во-первых, мало что вызывает меньше доверия, чем сами разговоры о доверии. «Нам можно доверять» – это лучший слоган для стимулирования подозрений. Тем более, в индустрии страхования, которая характеризуется высоким уровнем недоверия из-за множества условий и истории рынка в России.

Во-вторых, есть наблюдение, что людям, которые доверяют друг другу, проще договориться. Мы мало думаем об этом, предполагая, что процесс переговоров – это обсуждение условий и внимательное чтение договора. На самом деле, самый толстый договор со всеми пунктами не позволит вам прийти к согласию, если вы не доверяете друг другу. И наоборот, если доверяете, то договор – это всего лишь дополнение, чтобы точно говорить об одном и том же. Поэтому то, что доверие ведет к согласию – это великая человеческая правда.

Так мы разработали слоган «Доверие ведет к Согласию». Он утверждает, что мы делаем все, чтобы увеличивать доверие в индустрии.

И, конечно, это проверяется рынком. Рекламная кампания, основанная на позиционировании, увеличила количество заявок на четверть, а компания «Согласие» после внедрения позиционирования вышла в операционную прибыль.

Как думаете, каким компаниям принадлежат эти аккаунты в соцсетях? Смогли бы их различить, если бы не было логотипа?

Ладно, а если с цветом? Это аккаунты двух разных страховых компаний или одной и той же компании, но в разное время?

И последний вариант. Разные компании или одна?

Учитывая отсутствие лояльности к страховому рынку со стороны потенциальных клиентов, плохо позиционированные продукты и схожесть всех рекламных сообщений никому из страховщиков не дают преимуществ.

Instagram-аккаунт страховой компании «Манго» – хороший пример того, как можно говорить о том же самом по-новому и выделяться среди конкурентов

Большая часть страховых компаний, мелькающих в поисковой выдаче, в своей маркетинговой стратегии явно не делают акцента на отдельных категориях клиентов и не ставят своей задачей «зацепить» потребителя. Между тем, эффективная стратегия помогла бы выбирать наиболее перспективные целевые сегменты и сформировать определенное положение продуктов компании в их сознании.

Идеального решения нет: стратегию нужно тонко настраивать раз в несколько месяцев и полностью пересматривать раз в год, и последние события служат тому доказательством. К счастью, разработку digital-стратегии можно делегировать профессионалам.

Для грамотной маркетинговой стратегии нужно определить цели и задачи бизнеса, провести аналитику рынка и конкурентов, составить план развития на ближайшее время. О том, как это сделать, рассказывали на вебинаре «Создание маркетинговой стратегии для офлайн- и онлайн-продвижения».

Как сегментировать аудиторию?

Корректное сегментирование и позиционирование страховых услуг позволяет компаниям общаться напрямую с целевой аудиторией, заинтересованной в приобретении полисов. Таким образом снижаются затраты на продвижение и потенциально повышается маржинальность бизнеса. Кроме того, данные о сегментировании позволяют выявить услуги, которыми клиенты пользуются неактивно, и сосредоточиться на формировании соответствующих ценностных предложений.

Первым и наиболее очевидным критерием позиционирования, как и на любом другом рынке, является доход страхователя.

Второй по значимости критерий позиционирования – доля (в процентах) доходов, которые потенциальный клиент готов потратить на страхование в целом и на конкретные виды страховых услуг. Этот показатель более важен, чем общий уровень доходов, и позволяет точнее планировать коммерческую деятельность.

Кроме того, профессиональные участники рынка руководствуются критериями нефинансового характера. К ним относятся психографические (убеждения, мотивация), демографические (пол, возраст), поведенческие (привычки) критерии.

Важно ориентироваться на отношение страхователя к рынку страховых услуг. Кто-то уже сформировал для себя спрос и просто хочет сравнить цены – с этой целью он заходит на сайт и анализирует пакеты страховых услуг. Кто-то еще не задумывается о страховании, но уже замечает ту или иную проблему: дорогостоящий ремонт, небезопасный район, ненадежные соседи. Эта аудитория наиболее сложная, поэтому с ней мало кто работает.