Индекс рентабельности:

PI(A) = 48.159 50 = 0.963

PI(B) = 64.832 90 = 0.72

PI(C) = 259.497 200 = 1.297

PI(D) = 46.042 40 = 1.151

По максимальному индексу рентабельности PI выбираем проект C.

Внутренняя норма прибыли инвестиции.

Под внутренней нормой прибыли инвестиции (RR-синонимы: внутренняя доходность, внутренняя окупаемость) понимают значения коэффициента дисконтирования r, при котором NPV проекта равен нулю:

Выбор инвестиционных проектов по разным ставкам дисконтирования

rA=10%, rB=6%, rC=7%, rD=10%. Расчет дисконтированных денежных потоков.

| Период | Коэффициент дисконтирования проекта A | A | Коэффициент дисконтирования проекта B | B | Коэффициент дисконтирования проекта C | C | Коэффициент дисконтирования проекта D | D |

| 1 | 0.9091 | 9.091 | 0.9434 | 18.868 | 0.9346 | 28.037 | 0.9091 | 9.091 |

| 2 | 0.8264 | 16.529 | 0.89 | 26.7 | 0.8734 | 0 | 0.8264 | 8.264 |

| 3 | 0.7513 | 22.539 | 0.8396 | 16.792 | 0.8163 | 244.889 | 0.7513 | 15.026 |

| 4 | 0.683 | 0 | 0.7921 | 7.921 | 0.7629 | 7.629 | 0.683 | 13.66 |

| CF | 48.159 | 70.281 | 280.556 | 46.042 |

Чистая текущая стоимость:

Как использовать метод дисконтирования денежных потоков для оценки стоимости акций?

Индекс рентабельности:

PI(A) = 48.159 50 = 0.963

PI(B) = 70.281 90 = 0.781

PI(C) = 280.556 200 = 1.403

PI(D) = 46.042 40 = 1.151

По максимальному индексу рентабельности PI выбираем проект C.

Расчет чистой текущей стоимости NРV с учетом инфляции

Уровень инфляции 4%. Определение текущей стоимости денежных потоков.

| Период | Коэффициент дисконтирования | A | B | C | D |

| 1 | 0.8741 | 8.741 | 17.483 | 26.224 | 8.741 |

| 2 | 0.7641 | 15.282 | 22.923 | 0 | 7.641 |

| 3 | 0.6679 | 20.037 | 13.358 | 200.375 | 13.358 |

| 4 | 0.5838 | 0 | 5.838 | 5.838 | 11.677 |

| CF | 44.061 | 59.602 | 232.437 | 41.417 |

Чистая текущая стоимость:

Индекс рентабельности:

PI(A) = 44.061 50 = 0.881

PI(B) = 59.602 90 = 0.662

PI(C) = 232.437 200 = 1.162

PI(D) = 41.417 40 = 1.035

По максимальному индексу рентабельности PI выбираем проект C.

Внутренняя норма прибыли инвестиции.

Правила ввода данных

Задать свои вопросы или оставить замечания можно внизу страницы в разделе Disqus .

Можно также оставить заявку на помощь в решении своих задач у наших проверенных партнеров (здесь или здесь).

Условия предоставления оформления отчета в Word

- 1 месяц: 100 руб.

- 3 месяца: 200 руб.

- 6 месяцев: 300 руб.

- 1 год: 600 руб.

- Скачивать решение в формате Word (форматы rtf , docx , xlsx ).

- Использовать калькуляторы без рекламы.

Источник: www.semestr.online

Как посчитать денежный поток?

Проанализировать потенциальную эффективность инвестиционных проектов и финансово-хозяйственную деятельность фирмы или предприятия можно, изучив информацию о движении в них денег. Важно понимать структуру денежных потоков, их величину и направленность, распределение во времени. Для того чтобы провести такой анализ, нужно знать, как рассчитать денежный поток.

- Понятие и виды денежных потоков

- Определение величины денежного потока

- Примеры расчета денежного потока

Понятие и виды денежных потоков

Перед тем, как рисковать своими деньгами и принять решение инвестировать в любое начинание, предполагающее получение прибыли, бизнесмен должен знать, какие денежные потоки оно способно генерировать. Бизнес-план должен содержать в себе информацию об ожидаемых затратах и поступлениях.

Анализ эффективности проекта обычно состоит из двух этапов:

- расчет необходимых для реализации инициативы капитальных вложений и прогнозирование денежных потоков (cash flow, или кэш фло), которые будет генерировать проект;

- определение чистой текущей стоимости, представляющей собой разницу между притоком и оттоком денежных средств.

Чаще всего вложение (отток) происходит на стартовом этапе проекта и в течение непродолжительного начального периода, после чего начинается приток средств. Для организации четко управляемой структуры денежный поток рассчитывается следующим образом:

- в первый год реализации – помесячно;

- во второй год – поквартально;

- в третий и последующие годы – по итогам года.

Зачастую специалисты рассматривают cash flow как стандартный и нестандартный:

- В стандартном сначала производятся все затраты, после чего начинаются поступления от деятельности предприятия;

- В нестандартном отрицательные и положительные показатели могут чередоваться. Как пример, можно взять предприятие, после окончания жизненного цикла которого согласно нормам законодательства необходимо провести ряд природоохранных мероприятий (рекультивация земли после завершения добычи полезных ископаемых из карьера и пр.).

В зависимости от вида хозяйственной деятельности фирмы выделяют три основных вида кеш фло:

- Операционный (основной). Он напрямую связан с работой предприятия. В нем в качестве притока средств выступает основная деятельность компании (реализация услуг и товаров), отток же происходит в основном поставщикам сырья, оборудования, комплектующих, энергоносителей, полуфабрикатов, то есть всего того, без чего деятельность предприятия невозможна.

- Инвестиционный. Он основан на операциях с долгосрочными активами и получении прибыли от предыдущих вложений. Притоком здесь является получение процентов или дивидендов, а оттоком – покупка акций и облигаций с перспективой получения прибыли позже, приобретение нематериальных активов (авторских прав, лицензий, права на пользование земельными ресурсами).

- Финансовый. Характеризует деятельность собственников и менеджмента на увеличение капитала фирмы для решения задач ее развития. Приток – средства от продажи ценных бумаг и получение долгосрочных или краткосрочных кредитов, отток – деньги на погашение взятых кредитов, выплата акционерам причитающихся им дивидендов.

Чтобы правильно посчитать денежный поток фирмы, необходимо учитывать все возможные факторы влияния на него, в частности, не забывать о динамике изменения стоимости денег во временной перспективе, т.е. дисконтировать. Причем, если проект краткосрочный (несколько недель или месяцев), то приведением будущих доходов к текущему моменту можно пренебречь. Если речь идет о начинаниях с жизненным циклом более года, то дисконтирование является основным условием анализа.

Определение величины денежного потока

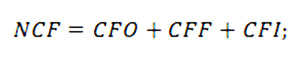

Ключевым показателем, по которому рассчитываются перспективы предложенной на рассмотрение инициативы, является текущая стоимость, или чистый денежный поток (англ. Net Cash Flow, NCF). Это разница между положительным и отрицательным потоками в течение определенного отрезка времени. Формула расчета выглядит так:

- CI – поток входящий с положительным знаком (Cash Inflow);

- CO – поток исходящий с отрицательным знаком (Cash Outflow);

- n – число притоков и оттоков.

Если вести речь о суммарном показателе компании, то необходимо рассматривать его денежный поток как сумму трех основных видов поступлений денежных средств: основного, финансового и инвестиционного. В этом случае формулу можно изобразить так:

в ней указаны финансовые потоки:

- CFO – операционный;

- CFF – финансовый;

- CFI – инвестиционный.

Вычисление величины текущей стоимости можно производить двумя методами: прямым и косвенным:

- Прямой метод принят при бюджетном планировании внутрифирменном. Он основан на выручке от реализации товара. Его формула также учитывает также иные поступления и расходы на операционную деятельность, налоги и др. Недостатком метода является то, что по нему нельзя увидеть взаимосвязь между изменениями объемов средств с полученной прибылью.

- Косвенный метод более предпочтителен, поскольку он позволяет проанализировать ситуацию глубже. Он дает возможность провести коррекцию показателя с учетом операций, не носящих денежного характера. При этом он может свидетельствовать о том, что текущая стоимость успешного предприятия может быть как больше, так и меньше прибыли за определенный период. Например, приобретение дополнительного оборудования уменьшает кэш фло относительно размера прибыли, а получение займа, наоборот, увеличивает.

Разница между прибылью и денежным потоком состоит в таких нюансах:

- прибыль показывает объем чистого дохода за квартал, год или месяц, этот показатель не всегда аналогичен Cash Flow;

- при вычислении прибыли не принимаются во внимание некоторые операции, учитываемые при расчете перемещений денежных средств (погашение займов, получение дотаций, инвестиций или кредитов);

- отдельные затраты начисляются и влияют на прибыль, но не становятся причиной реальных денежных трат (ожидаемые расходы, амортизация).

Показатель величины потока денег используется представителями бизнеса для оценки эффективности начинания. Если NCF выше нуля, то он будет принят инвесторами, как доходный, если равен нулю или ниже него, то будет отклонен как такой, который не сможет увеличить стоимость. Если нужно сделать выбор из двух схожих проектов предпочтение отдается тому, у которого NFC больше.

Примеры расчета денежного потока

Рассмотрим пример расчета потока денежных средств предприятия за один календарный месяц. Исходные данные распределены по видам деятельности.

- поступления от реализации продукции – 450 тыс. рублей;

- расходы на материалы и сырье – (-) 120 тыс.;

- заработная плата сотрудников – (-) 45 тыс.;

- общие расходы – (-) 7 тыс.;

- налоги и сборы – (-) 36 тыс.;

- выплаты за кредит (проценты) – (-) 9 тыс.;

- прирост капитала оборотного – (-) 5 тыс.

Итого по основной деятельности – 228 тысяч рублей.

- вложения в земельный участок – (-) 160 тыс.;

- инвестиции в активы (покупка оборудования) – (-) 50 тыс.;

- вложения в нематериальные активы (лицензия) – (-) 12 тыс.

Итого по инвестиционной деятельности – (-) 222 тысячи рублей.

- оформление банковского кредита кратковременного – 100 тыс.;

- возврат ранее взятого кредита – (-) 50 тыс.;

- платежи за лизинг оборудования – (-) 15 тыс.;

- дивидендные выплаты – (-) 20 тыс.

Итого по финансовой деятельности – 15 тысяч рублей.

Следовательно, по формуле получаем требуемый результат:

NCF = 228 – 222 + 15 = 21 тысяча рублей.

Наш пример показывает, что поток денег за месяц имеет положительное значение, значит, проект дает определенный позитивный эффект, хотя и не очень большой. При этом нужно обратить внимание на то, что в данном месяце было произведено погашение кредита, уплата за земельный участок, закуплено оборудование, выплачены дивиденды акционерам. Чтобы не допустить проблем с оплатой счетов и выйти в плюс, пришлось взять кратковременный кредит в банке.

Рассмотрим другой пример расчета Net Cash Flow. Здесь все потоки фирмы учтены как притоки и оттоки денег без разбивки на виды деятельности.

Поступления (в тыс. руб.):

- от продажи товаров – 300;

- проценты от сделанных ранее вложений – 25;

- прочие доходы – 8;

- от реализации имущества – 14;

- банковский кредит – 200.

Итого поступлений – 547 тысяч рублей.

Затраты (в тыс. руб.):

- на оплату услуг, товаров, работ – 110;

- на заработную плату – 60;

- на сборы и налоги – 40;

- на выплату банковского процента по займу – 11;

- на приобретение нематериальных активов и основных средств – 50;

- на погашение кредита – 100.

Итого затрат – 371 тысяча рублей.

Таким образом, получаем в итоге:

NCF = 547 – 371 = 176 тысяч рублей.

Однако наш второй пример является свидетельством довольно поверхностного подхода к финансовому анализу состояния предприятия. Учет всегда должен вестись в разрезе видов деятельности, опираясь на данные управленческого и аналитического учета, журналов-ордеров, главной книги.

Опытные финансисты и менеджеры советуют: чтобы четко контролировать движение средств, менеджменту предприятия следует постоянно контролировать приток средств от операционной деятельности, изучая график продаж с разбивкой по клиентам и по каждому виду выпускаемой продукции.

Из множества расходных статей можно выделить 5-7 наиболее затратных и отслеживать их в оперативном режиме. Слишком детализировать отчет по статьям затрат нецелесообразно, поскольку динамично меняющиеся малые величины трудно поддаются анализу и могут привести к неверному результату. К тому же, возникают проблемы с регулярным обновлением информации по каждой статье и сопоставлением их с данными бухгалтерского учета.

Отзывы, комментарии и обсуждения

Источник: finswin.com

Как рассчитать денежный поток

Сама фраза «денежный поток» заучит как музыка, не правда ли? Но этот музыкальный ряд для финансового менеджера раскладывается на элементы, как на ноты. Мы сегодня поговорим о том, как работают формулы расчета операционного денежного потока прямым и косвенным методом. Это интересно, поехали.

Что такое денежный поток и зачем его знать

В чисто бытовом значении мы все знаем, что это такое, — это те деньги, которые мы получили, часть из которых мы должны потратить обязательно, часть — желательно, а часть — если останутся. На финансовом языке поток этот называется Cash Flow (CF) и бывает положительным (поступления) и отрицательным (платежи).

Самым доступным методом расчета является, пожалуй, формула расчета операционного денежного потока по балансу предприятия. Поговорим о ней чуть позже, сначала давайте определимся, зачем вообще считать денежный поток (ДП).

Во-первых, планирование и точное знание поступлений и расходов в динамике позволяет фирме успешно маневрировать как своими финансами, так и привлеченными, дабы не допускать кассовых разрывов.

А во-вторых, расчет помогает легко справляться с вопросом: «Где деньги, Зин?». Это когда руководство недоумевает, почему денег на счетах полно, а в балансе убыток. Или еще хуже — по учету прибыли вагон, а денег нет.

Вот где вам пригодится формула чистого операционного денежного потока, вот чем вы наповал сразите любого руководителя — уверенностью и компетенцией!

Виды денежных потоков

В зависимости от направления деятельности предприятия формируются инвестиционный, операционный или финансовый потоки.

Операционный включает в себя такие вот ручейки:

- поступления от покупателей товаров, работ, услуг;

- оплату поставщикам за ценности и услуги, включаемые в состав себестоимости продукции в отчетном периоде;

- оплата труда персонала + страховые взносы.

Инвестиционный — это фактически капитальные вложения:

- оплата за объекты внеоборотных активов (приобретение, сооружение, создание);

- затраты по их транспортировке, монтажу, подготовке к эксплуатации;

- выплата процентов за пользование заемными средствами, направленными на приобретение (создание) ОС.

Финансовый поток вбирает:

- все займы и кредиты (выданные и полученные), проценты, комиссии, плату за их обслуживание;

- доходы и расходы от операций с ценными бумагами, собственными акциями, векселями.

Сливаясь воедино, эти три прекрасных ручья образуют Net Cash Flow (NCF) — чистый ДП. Математическая формула расчета чистого денежного потока максимально проста:

ЧДП = все поступления — все списания.

Считаем только деньги. Никакие обязательства, активы, прогнозируемые доходы и расходы и т. п. в расчете не участвуют.

ЧДП показывает, какой объем денежных средств остается в распоряжении собственников после того, как фирма произвела все обязательные и запланированные платежи.

Для получения всей полноты данных о движении средств на предприятии ЧДП рассчитывают для каждого направления: операционного, финансового и инвестиционного.

Не все бухгалтеры занимаются подобными расчетами, у них и так дел полно. Однако применение формул финансового анализа позволит денежкам фирмы не растекаться бесконтрольно во все стороны, образуя то стоячее болото, то водоворот, а плыть в верном направлении и в заданном русле.

Как рассчитать чистый денежный поток

Какую применить формулу, как рассчитать денежный поток, основываясь на данных одной только бухгалтерской отчетности? Чем отличается ЧП от ЧДП? Давайте погрузимся в сладостный мир цифр и расчетов.

Для сведения: что такое чистый операционный доход

Для определения ЧДП применяются прямой и косвенный методы расчета.

Прямой метод предполагает использование данных учетных регистров фирмы. Его, как правило, используют для внутреннего аудита движения денег.

Вот формула денежного потока от операционной деятельности для расчета прямым методом:

Источник: ppt.ru