Бизнес большинства индивидуальных предпринимателей связан с постоянным оборотом наличных денежных средств. И этот процесс не ограничивается приемом розничных платежей от физических лиц. Часто предприниматели рассчитываются наличными за товары, услуги, хозяйственные операции и пр. Любой предприниматель, независимо от сферы бизнеса, получает личный доход.

Уместно будет вспомнить, что российское законодательство не разделяет собственность ИП, как бизнес-актив и его лично имущество как физического лица. Деньги в кошельке и на расчетном счету рассматриваются одинаково, но порядок обращения с ними различен.

Для тех ИП, кто не открывал расчетного счета в банке, поиск наличных не составляет особенной проблемы, они получают их из собственной кассы. Так же поступают те, кто имеет значительный розничный оборот. Но изрядная доля предпринимателей получает безналичные переводы на расчетный счет или сдает на него выручку по кассе. Для этих ИП вывод денег со счета – важный источник финансирования.

Снятие наличных с расчетного счета ИП может иметь разное значение.

Банкирос рекомендует!

Тинькофф Банк, Лиц. № 2673

Тариф «Простой»

Обслуживание

2 мес., далее при покупках от 150 000 ₽ /мес. либо отсутствии операций в прошлом месяце. Иначе ‒ 490 ₽ /мес.

до 400 000 ₽, 5%+99 ₽ ‒ до 1 000 000 ₽, 15%+99 ₽ ‒ от 1 000 000 ₽

Снятие наличных

до 400 000 ₽, 5%+99 ₽ ‒ до 1 000 000 ₽, 15%+99 ₽ ‒ от 1 000 000 ₽

Посмотреть тариф

Тинькофф Банк, Лиц. № 2673

- так получают личный доход.

- так делают для выдачи зарплаты работникам.

- так оплачивают некоторые текущие расходы и хозяйственные операции.

Однако снятие денег с расчетного счета ИП – процесс регламентированный и контролируемый банками и государством в лице налоговых органов.

За снятие наличных со счета может взиматься комиссия, могут вводиться ограничения суммам и целям снятия, а нарушение установленных правил карается штрафом.

Другой угрозой становится подозрение в незаконных операциях, отмывании денег и пр. Это не означает наказания без проверки, но сама проверка может стать наказанием. Потому к обращению с наличными стоит относиться со всем возможным вниманием.

Как снять деньги с расчетного счета ИП?

Прежде всего нужно изучить все законные для ИП обналичивания средств, затем выбрать из наиболее выгодные. Выгода таких операций будет состоять не только в их цене, но и в отсутствии риска нарушить закон.

Однако варианты беспроблемного, а иногда и бесплатного снятия наличных со счета предпринимателя есть. Чаще всего называют 4 таких способа:

Банкирос рекомендует!

Альфа-Банк, Лиц. № 1326

Тариф «Простой»

Обслуживание

1% до 750 000 ₽ в месяц, свыше от 2%

до 1000 000 ₽; свыше ‒ от 2,5% + 99 ₽

Снятие наличных

до 1 000 000 ₽ /мес., свыше – от 3%. До 2 млн ₽ в месяц

Посмотреть тариф

Альфа-Банк, Лиц. № 1326

- в кассах обслуживающего счет банка;

- с помощью корпоративных карт;

- через личные банковские карты;

- по чековым книжкам.

Последний вариант встречается все реже и может быть отменен в ближайшее время, с заменой чеков банковскими картами. Не стоит считать это потерей, заполнение чеков требовало внимания, ошибки «карались» переписыванием заново всего листа. Для снятия по чеку большой суммы приходилось давать предварительную заявку в отделение банка.

Корпоративные банковские карты (cash-карты) – способ более прогрессивный и удобный. Деньги можно переводить на карт-счет или открывать карту к расчетному счету. С карты можно снимать наличные в кассах и банкоматах. Картой можно рассчитываться в магазинах, как обычной пластиковой карточкой.

Но! Расчеты такой картой должны идти на нужды бизнеса, а не для оплаты личных расходов. Однако ограничений по платежам и снятию наличных здесь нет.

Выдача наличных в кассе отделения банка происходит по заранее поданному заявлению на получение определенной суммы. Деньги списываются с расчетного счета. Затем полученное формально зачисляется в кассу предприятия и выдается на руки уже из кассы, с соблюдением соответствующих правил и отражением в учете. «Формальность» состоит в том, что полученные купюры и монеты не обязательно физически перемещать в кассу, это просто отражается в отчетности.

Банкирос рекомендует!

Точка, Лиц. № 2209

Тариф «Развитие»

Обслуживание

первые 3 месяца при совершении операции по счёту в течение первых 30 дней с даты открытия счёта, далее – 3 500 ₽ /мес.

до 1 000 000 ₽ /мес., каждые следующие 150 000 ₽ – 3 300 ₽

Снятие наличных

до 300 000 ₽ /мес., каждые следующие 100 000 ₽ – 2 500 ₽

Посмотреть тариф

Точка, Лиц. № 2209

Перевод на карты физических лиц – самый популярный и сложный способ обналички. Сложность здесь не в технологии перевода на карт-счета, а в соблюдении правил отражения операции по бухгалтерии.

Как обналичить деньги с расчетного счета ИП с наименьшими потерями?

Наилучшим вариантом будет перевод денег на собственную карту индивидуального предпринимателя в качестве личного дохода. Однако и здесь следует соблюдать определенные правила:

- Не снимать деньги прямо с расчетного счета и не платить с него по личной надобности.

- Переводить средства на свой текущий счет, т.е. счет физического лица не связанный с предпринимательской деятельностью.

- Открывать карту к текущему счету.

Эти три правила позволят удержать расходы на снятие в пределах 1-2%, а в идеале – получать наличные бесплатно. Индивидуальный предприниматель не обязан вести полный учет таких расходов, во избежание претензий при налоговой проверке, лучше иметь какое-то подтверждение, что все было проведено именно так, как следует.

Как снять деньги со счета без комиссии?

Банкирос рекомендует!

Бланк банк, Лиц. № 2368

Тариф «Бесплатный»

Обслуживание

до 250 000 ₽ /мес., свыше ⎯ 3%

Снятие наличных

Посмотреть тариф

Бланк банк, Лиц. № 2368

Не потерять при переводе безналичных денег в наличные совсем ничего весьма сложно. Российские банки обычно взимают плату за безналичные и наличные операции клиентов. Но здесь возможны варианты – многие банковские учреждения, проводят определенные переводы бесплатно, зарабатывая других операциях. Потому первым, что нужно для этого – найти в банке выгодный тариф.

Дешевле всего в большинстве тарифов стоит перевод личного дохода. Будем рассматривать именно этот вариант, т.к. другие либо обходятся дороже, либо плохо согласуются с законодательством.

Кроме комиссий и платежей за переводы, также существуют ограничения на суммы снятия. Здесь действует общее правило – чем больше наличных снимается – тем выше процент комиссии. Бесплатно удается снять относительно небольшие суммы, которые примерно равны доходу гипотетического среднего предпринимателя.

Выгодный для индивидуального предпринимателя вариант снятия наличных складывается в схему из двух составляющих (как минимум):

- дешевый перевод денег с расчетного счета на личный счет;

- низкая комиссия на снятие наличных с карты открытой к личному счету.

Банкирос рекомендует!

Руснарбанк, Лиц. № 3403

Тариф «Все просто»

Обслуживание

минимум 50 ₽ до 150 000 ₽ для ООО, 2.25% от суммы до 500 000 ₽ для ИП

Снятие наличных

минимум 500 ₽

Посмотреть тариф

Руснарбанк, Лиц. № 3403

Операции между банками обходятся дороже и происходят медленнее внутрибанковских переводов, потому лучше искать выгодный вариант в одном кредитном учреждении. Банки отлично понимают желания своих клиентов и знают, какие трудности испытывают мелкие предприниматели. Потому основная масса предложений дешевого снятия наличных ориентирована как раз на ИП с малым доходом.

500-1000 тыс. руб.

1000-1500 тыс. руб.

1500-2000 тыс. руб.

свыше 2 млн. руб.

3%, минимум 250 руб.

2,5%, минимум 250 руб.

1,39%, минимум 199 руб.

1,39%, минимум 199 руб.

1,39%, минимум 199 руб.

1,39%, минимум 199 руб.

1,39%, минимум 199 руб.

1,39%, минимум 199 руб.

Банкирос рекомендует!

СберБанк, Лиц. № 1481

Тариф «Факторинг»

Обслуживание

в рамках тарифа

Снятие наличных

в рамках тарифа

Посмотреть тариф

СберБанк, Лиц. № 1481

Таблица показывает, что каждый банк имеет свою систему назначения процентов за снятие. Но общая тенденция состоит в назначении большей (в %) комиссии на большие суммы.

Однако комиссия за выдачу денег не единственный критерий выгоды работы с банком, существуют другие платежи, которые не прямо, но косвенно ложатся на общие расходы предпринимателя. Важный аспектом бывает доступность банка и география его отделений. В России нет регионов, где придется искать, как снять деньги с расчетного счета Сбербанка. А вот некоторые малые банки не столь распространены, наличные по их картам придется снимать в чужих устройствах и кассах, часто – с дополнительной комиссией.

Как правильно отразить снятие в учете?

Выдача денег на выгодных условиях еще не означает, что за нее не придется заплатить в дальнейшем. Здесь в худшем положении могут оказаться предприниматели, неправильно ведущие личную бухгалтерию. Самой большой проблемой становится «циклическая ошибка», когда одинаковые операции постоянно отражаются не теми проводками. Особенно если деньги снимаются не только для личного потребления, но в качестве оборотных средств. Тогда каждый такой оборот, т.е. снятие наличных, по результатам проверки будет обложен налогом, к которому добавятся суммы штрафных санкций за его неуплату и др.

Источник: bankiros.ru

Как переводить деньги с карты на карту

Перевод денег с карты на карту — одна из самых востребованных карточных операций. Ее можно совершать быстро и бесплатно, если знать доступные способы перевода, условия и тарифы банка.

Разбираемся на примере карты Сбербанка, при каких условиях банк начисляет проценты за трансакцию и как перевести деньги без комиссии.

Перевод денег внутри банка

Есть несколько способов перевести деньги по системе банка.

Через приложение

Обратите внимание. Если получатель денег не является клиентом Сбера, то после ввода номера телефона приложение предложит два варианта:

1) перевести в любой банк через СБП — без комиссии;

2) в другой банк — при выборе этого способа будет взиматься комиссия.

Через СМС-сообщение

Еще один способ — перевод по СМС. Это возможно, если и у отправителя, и у получателя перевода подключена услуга «Мобильный банк».

Для перевода средств следует:

- Отправить на номер 900 сообщение: ПЕРЕВОД 9ХХХХХХХХХX YYY, где 9ХХХХХХХXХХ — номер телефона получателя, а YYY — сумма перевода в рублях. Текст сообщения должен быть введен с пробелами, но без знаков препинания. Также можно сделать перевод другому клиенту по номеру карты: ПЕРЕВОД ХХХХ КККК, где ХХХХ — 4 последние цифры карты списания, а КККК — полный номер карты получателя (только для карт Сберабнка).

- После отправки сообщения вам придет СМС с информацией о переводе. Внимательно проверьте текст, и если все в порядке, подтвердите выполнение перевода. После этого деньги будут отправлены, а вы получите новое сообщение с данными о переводе.

Через личный кабинет на сайте

Перевод через личный кабинет «Сбербанк Онлайн» на сайте банка почти не отличается от перевода через мобильное приложение. Для перевода авторизуйтесь на сайте и выполните следующие действия:

- В разделе «Переводы» выберите пункт «Клиенту Сбербанка» или «Другому человеку».

- Укажите получателя по номеру телефона, карты или счета.

- Укажите сумму перевода → нажмите кнопку «Продолжить»

- Откроется экран подтверждения. Банк отправит код по СМС на ваш номер телефона.

- Введите код → нажмите кнопку «Подтвердить».

Через банкомат

Перевод через банкомат выполняется так:

- Вставьте свою карту в банкомат и введите ПИН-код, нажмите «Далее».

- Выберите раздел «Платежи и переводы», а затем пункт «Перевод средств» в главном меню банкомата.

- В качестве направления перевода укажите «Клиенту Сбербанка», введите номер карты получателя и нажмите на кнопку «Далее».

- Укажите сумму для перевода и подтвердите его.

Обратите внимание, что при переводе другому человеку через банкомат взимается комиссия в размере 1% от суммы, максимум 3 000 рублей.

Через кассу банка

Сделать перевод можно также через кассу банка. В этом случае все операции сделает кассир, нужно будет лишь предъявить паспорт и сообщить необходимые реквизиты: номер карты или телефона. Но стоит приготовиться к тому, что данных потребуется больше, если перевод будет по номеру счета: понадобятся БИК, корреспондентский счет, ИНН и другие реквизиты, которые обычно заполняются в платежках. После заполнения платежки останется вставить карту в терминал и перечислить деньги.

За переводы через кассу банка обычно взимается комиссия. В Сбербанке она составит 1,5% от суммы перевода, но не более 3 000 рублей. Также при переводе через кассу деньги зачисляются на счет получателя не сразу, а в течение трех рабочих дней.

Через Систему быстрых платежей (СБП)

Помимо перевода через систему банка, есть также перевод по Системе быстрых платежей. Это перевод по номеру телефона. Чтобы перевести деньги по СБП, нужно:

- Выбрать в мобильном приложении или на сайте банка раздел «Платежи» → «Перевести через СБП».

- Указать телефонный номер получателя и сумму.

- В другой банк через Систему быстрых платежей → Выбрать банк получателя, проверить данные.

- Указать сумму перевода → нажать кнопку «Продолжить».

- Перед подтверждением платежа на экране отобразится номер, имя, отчество и первая буква фамилии получателя, банк перевода, сумма перевода и комиссия.

- Если все верно, нужно нажать кнопку «Перевести».

В Сбере через СБП можно бесплатно переводить до 100 тыс. рублей в месяц со всех карт. После превышения порога начнет взиматься комиссия: 0,5% от суммы перевода, но не более 1 500 рублей. В сутки по СБП можно перевести до 150 тыс. рублей.

Методы «толкания» и «стягивания» через СБП

Через СБП можно переводить или запрашивать деньги.

В разделе «Платежи» необходимо нажать на значок СБП в правом верхнем углу.

- Для «толкания» нужно выбрать «Перевести через СБП». Фактически это будет стандартный перевод средств.

- Для «стягивания» нужно выбрать «Запросить деньги через СБП». После этого появится поле с вашим счетом зачисления и номером телефона. Здесь нужно выбрать банк списания и требуемую сумму → нажать кнопку «Продолжить». Затем нужно подтвердить операцию. После этого деньги поступят на ваш счет.

Обратите внимание, «стягивать» деньги можно только со своих счетов.

- Также в мобильном приложении у Сбера есть своя функция «стягивания». Чтобы ей воспользоваться, нужно нажать на сервис «Запросить деньги» в разделе «Платежи». Дальше нужно указать номер телефона человека, с карты которого собираетесь получить деньги. Нужно учитывать, что некоторые банки берут комиссию за «стягивание» денег со своих карт, информацию стоит уточнять в тарифах банка.

Перевод по реквизитам счета

В Сбербанке также можно перевести деньги по полным реквизитам на карту или счет другого банка. Эта функция называется «межбанковский перевод». Для перевода потребуются БИК принимающего банка, а также номер счета и ФИО получателя.

Свои реквизиты легко можно найти в приложении банка. Для этого выберите нужную карту и перейдите во вкладку «Реквизиты и выписки». Если нужно передать реквизиты другому человеку, воспользуйтесь функцией «Поделиться» и выберите способ: WhatsApp, Telegram, Email или SMS.

Лимиты и комиссии

В Сбербанке на переводы установлены следующие комиссии и ограничения:

- клиенту Сбербанка через приложение или личный кабинет «Сбербанк Онлайн», а также по СМС — до 50 тыс. рублей в месяц без комиссии, далее — за 1% от суммы перевода;

- через СБП можно бесплатно переводить до 100 тыс. рублей в месяц со всех карт;

- через банкомат или терминал — 1% от суммы перевода, но не более 3 000 рублей;

- в офисе банка — 1,5% от суммы перевода (мин. 30 рублей, макс. 3 000 рублей).

Какие переводы не учитываются в лимите

Размер комиссии от суммы перевода

3%, но не менее 390 рублей

Денежные переводы через банкомат и терминал

1%, но не более 3 000 рублей

1,5% — от 30 до 3 000 рублей

Переводы в другие банки по номеру телефона, карты или счета

На кредитные карты и переводы между своими счетами

Всегда без комиссии

Как перевести деньги с карты на карту: памятка

- Переводить деньги с карты на карту можно разными способами: через сайт и мобильное приложение банка, по СМС, через банкомат и кассу банка.

- В зависимости от способа перевода, банк может брать комиссию или устанавливать лимит на сумму операции. Стандартно по карте Сбера можно переводить до 50 тыс. рублей в месяц без комиссии, далее — за 1% от суммы перевода. Через кассу всегда будет комиссия 1,5% от суммы перевода.

- При переводе через СБП можно бесплатно переводить до 100 тыс. рублей в месяц с нескольких карт.

- В приложении можно «стягивать» деньги между счетами одного человека.

- При переводе надо внимательно проверять реквизиты: отменить перевод на карту практически невозможно, а вернуть деньги очень сложно.

С помощью сервиса Банки.ру вы можете найти подходящую дебетовую, кредитную карту или карту рассрочки, подобрать подходящий вклад или накопительный счет, больше изучить тему инвестиций, узнать ситуацию на рынке металлов, валюты и недвижимости.

Еще по теме:

Источник: www.banki.ru

Расчетный счет для ИП: как выбрать тариф, кошмар финмониторинга, как выводить деньги. Разбираем важные вопросы бизнеса

Поговорим о том, что делать, если ваш счет заблокировали и какие лайфхаки есть, чтобы вывести деньги.

В последние несколько лет на рынке расчетно-кассового обслуживания наблюдаются тектонические сдвиги: интернет-бухгалтерией, дистанционным и бесплатным открытием счета уже не удивишь. Между тем соцсети и блоги переполнены сообщениями о неправомерных блокировках счетов. В общем есть моменты, которые заставляют обратить на себя внимание.

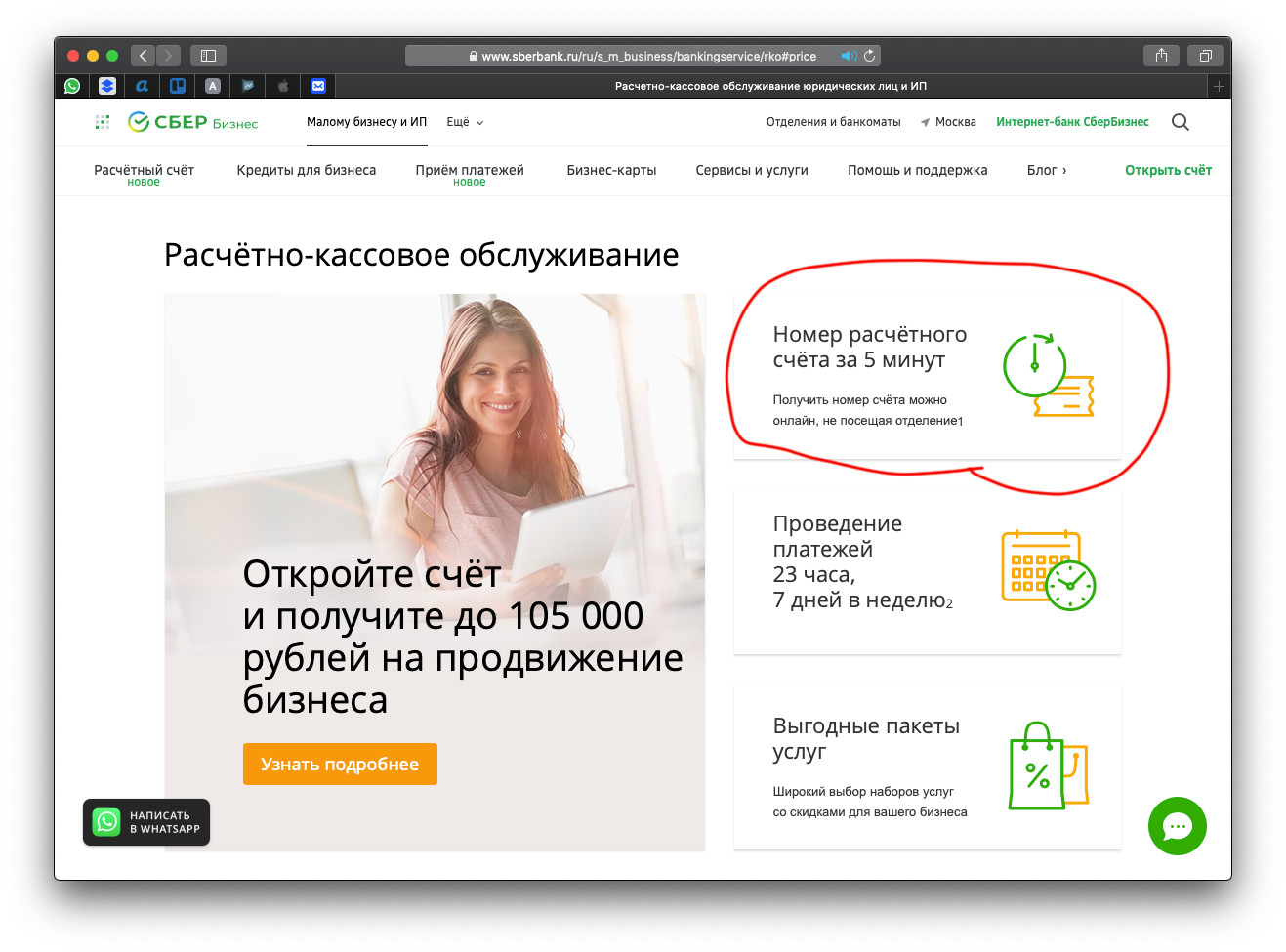

Расчетный счет за 5 минут?

Начнем с открытия расчетного счета, предприниматель заходит на сайт и думает «Мне откроют счет за 5 минут». Внимательный пользователь заметит, что там написано «Номер расчетного счета за 5 минут». это немного разные вещи.

Я, конечно, не засекал, но когда у меня подгорало, самое быстрое — номер счета прислали минут через 30, при этом допускаю, что банки могут присылать реквизиты счета за 5 минут при благоприятном стечении всех обстоятельств. Я много раз открывал расчетные счета, часто менеджеры банка заняты и открытие затягивалось до 3-5 рабочих дней.

Также сталкивался с тем, что после открытия РКО мне говорили в банке: «Сегодня не желательно, чтоб оплачивали по этому счету, лучше завтра». В крупных банках встречался с тем, что были ограничения, не позволяющие провести исходящий платеж, пока не подпишу в отделении банка договор. Нюансов много, поэтому даже если вас убеждают, что счет откроют быстро — не факт, что так и будет. При этом я заметил, что так называемые «банки для малого бизнеса» работают более слаженно, встречу провели в скайпе и как я ранее говорил, мне за 30 минут открыли счет, который я мог использовать без ограничений в тот же день.

Какие документы запрашивают в банке

- Паспорт индивидуального предпринимателя (+ СНИЛС если есть)

- свидетельство о государственной регистрации в качестве ИП (огрнип);

- свидетельство о постановке на учет в налоговой службе;

- выписка или лист записи из ЕГРИП (бумажный вариант из налоговой, либо с электронной подписью налоговой, которую можно скачать с сайта)

- лицензия, если используется в работе;

- печать, если есть.

Банки на свое усмотрение могут упростить список документов и например, если ИП присутствует в ЕГРИП на сайте налоговой, то уменьшают список до 1-2 пунктов. Например, в Модульбанке достаточно только паспорта.

Реклама или антиреклама?

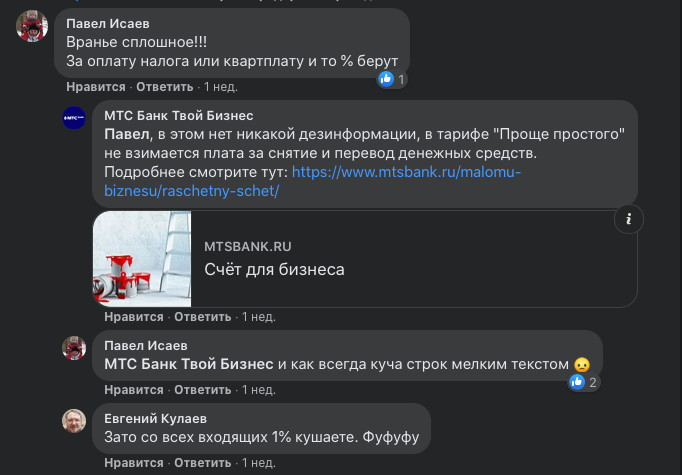

Уже уходящий, но все еще тренд: банки предлагают тарифы, в которых вывод денег на карту физлица либо вовсе не облагается комиссией, либо это заведомо крупная сумма, которая подойдет большинству предпринимателей.

В чем подвох?

В этой рекламе действительно все так, как они пишут. Но если изучить подробные условия и спецификации тарифа, то выясняется, что хоть и вывод денег — до 1 000 000 ₽ бесплатно, но со всех входящих платежей (например, клиент оплатил ваши услуги) взимается комиссия, которая в среднем составляет 1%. Подобные тарифы не только у МТС банка, но и у Альфы, и многих других. Некоторые уже отказываются от этой модели, как например Модульбанк в феврале 2022 года убрал из линейки такой тариф.

Мой друг предприниматель много лет занимается видеосъемкой и решил легализоваться, после регистрации ИП пошел открывать расчетный счет. Звонит мне с банка:

Здесь такой крутой тариф открыли, платишь только 1% и больше комиссию ни за что не берут, обслуживание бесплатно, круто, да?

- На тарифе 1% комиссия составит 1 000 ₽.

- У того же МТС банка есть другой тариф, где за обслуживание счета и вывод до 100 000 ₽ в месяц не берут комиссию. Т.е. 0 ₽.

- На тарифе 1% комиссия составляет 3 000 ₽.

- У Бланка, ВТБ и Точки и других банков есть тарифы, где за проведение этих же операции комиссия составит от 0 до 700 ₽.

Он мне тоже говорил, что 1% это круто. Когда я ему привел простой расчет, он сказал: «А выглядит как очень интересное предложение, а разница действительно большая». И дальше от него был вопрос:

А почему в банке мне предлагают именно этот тариф?

Да потому что выглядит он привлекательным, а банки не будут работать по схеме «пчелы против меда», кто ж от денег будет отказываться?

Также стоит отметить, что такой тариф не отменяет оплаты налогов в ФНС (написал на всякий случай, по опыту общения с ИП стал замечать, что немало тех, кто верит в чудеса).

В 2022-м году у банков РФ много тарифов, которые позволяют выводить до 100 000 ₽ на карту без комиссии и с бесплатным обслуживанием. Поэтому выгоды от использования «тарифа 1%» я не увидел, как это не увидели и другие пользователи и обрушились с негативом в комментариях в Facebook к показаной ранее рекламе:

Кошмар финмониторинга

Откуда он взялся и что это такое?

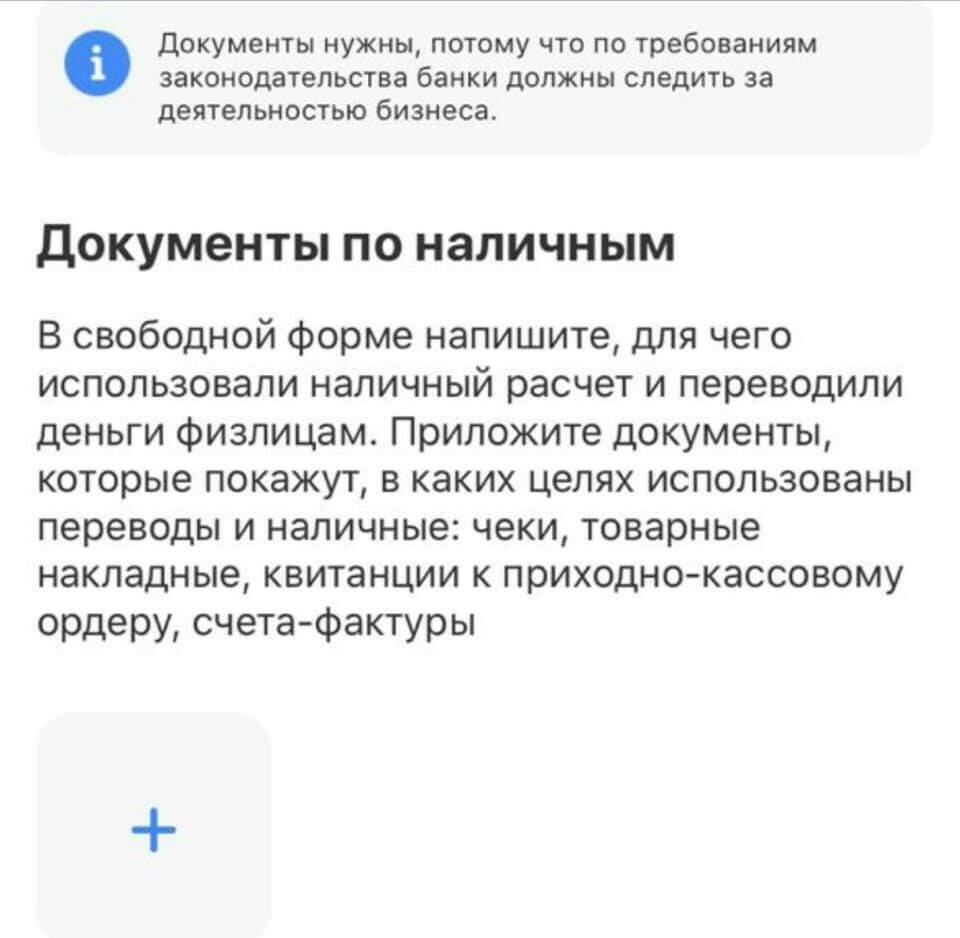

В каждом банке из штатных сотрудников выделяется команда, которая следит за тем, чтобы через расчетные счета клиентов не проходили сомнительные операции и блокирует в случае подозрения до выяснения обстоятельств. Также блокировка может придти от разных служб, например налоговой из-за отсутствия обязательных выплат.

Стандартная история: получил оплату за поставку товара 900 000 ₽, отправил их на карту, чтобы закупить материалы, а банк деньги заблокировал, ссылаясь на 115-ФЗ (Федеральный закон «о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»). Все суммы свыше 600 000 ₽ проверяются финмониторингом в обязательном порядке, если будет повод придраться — могут не отстать.

В итоге банк просит подготовить большой список документов, который может включать в себя налоговые декларации, выписки с других банковских счетов, все договора с отправителями платежей, и не удивляйтесь, даже выписку и отчёт по движениям всех личных банковских карт!

Один бухгалтер писал, что у компании запросили: штатное расписание, документы за последние 3-5 лет, фотографии складов и деловую переписку с поставщиками.

История может тянуться месяцами, банк мало интересует, что у вас сорван договор и вы не можете выполнить обязательства, что репутация разрушена и накопленные связи обнулены. Впрочем, заказчика тоже мало волнует, что вы ни при чем и это «банк виноват», ему нужен результат.

Если так случилось, что вас заблокировали, то вместе со сбором документов не помешает открыть дополнительный расчетный счет в другом банке. Я часто читаю комментарии предпринимателей о том, что при легальных сделках блокируются счета и даже отправка всех документов не позволяет положительно решить вопрос, счет блокируют.

После этого открыть счет в другом банке сложно, вам будут отказывать, мы не знаем заранее получится у вас убедить банк разблокировать счет или нет. Но лучше подстраховаться и открыть дополнительные 1-2 расчетных счета, тем более, что много тарифов, которые не списывают оплату пока нет движений по счету, либо бесплатное обслуживание при выводе небольшой суммы до 100 000 ₽ в месяц.

Для подбора расчетного счета можно использовать калькулятор сравнения тарифов.

За что блокируют расчетные счета?

Много общаюсь с предпринимателями, которые заявляют, что «все как обычно работал-работал и бац, накрыло», кто-то говорит о том, что нужно обналичивать сумму не более 30% от находящихся на счете, а оставшиеся деньги тратить с помощью бизнес-карт на кафе, заправки и т.п. А также много других мнений, которые мы проверили на практике.

- Поступление от компании, которую банки видят, как обнальную контору (многие банки позволяют видеть репутацию компании, также это можно смотреть на сторонних ресурсах)

- Банки проверяют цепочку контрагентов и если оплата прошла от компании, которая не платит налоги — так же основание для блокировки.

- Поступление на счёт свыше 600 000 ₽ от юридического лица с последующим выводом суммы на карту (даже частичными траншами).

- Оплата налогов не с расчетного счета (суммой не меньше 1% от оборота).

- Периодически повторяющиеся однотипные платежи за услуги, не относящиеся прямо к деятельности (например, прачечная постоянно оплачивает большие суммы за обслуживание принтеров)

- Банк может придраться к основанию платежа. Например, в основании написано «Оплата товара», когда банк привык видеть «Оплата по договору № 1317 от 29.09.2020 за поставку кружек, без НДС». Да, не забываем указывать информацию про НДС.

- При оплате физ. лицам могут обратить внимание на том, что это оплата фрилансеру и с него должен быть оплачен НДФЛ.

- Арест счета приставом.

- Если получив один отказ вы попытаетесь провести еще один платёж на вывод средств или перевод контрагенту, то банк получает право расторгнуть с вами договор.

При этом предприниматели отметили, что как правило, блокировки не случаются с небольшими суммами (до 100 000 ₽).

Банки действуют согласно методическим рекомендациям ЦБ РФ. Они периодически корректируются, чтобы банкам было понятней, как не попадать под гнев ЦБ, по России прокатилась волна закрытий и теперь им проще потерять клиента, чем полностью банк.

При этом, на рекомендацию: «не снимать более 30% от суммы на счете» предприниматель может сказать: «А какого хрена? Это мои деньги!» и будет прав. Банк разумеется будет акцентировать внимание на том, что это важная рекомендация и ее нужно соблюдать, ведь в это время они могут пользоваться вашими средствами. Но это не означает, что если вы все будете снимать — обязательно заблокируют.

Например, при общении с финмониторингом Модульбанка, они сказали, что мои операции у них подозрения не вызывают и по этой части ко мне вопросов не имеют. Хотя я уже несколько лет всегда снимаю средства, ничего не оставляя на расчетном счете.

Т.е. при легальности сделки — бояться по сути нечего. хотелось бы сказать, но очень много предпринимателей жалуются на то, что все было легально, они предоставляли документы, но их заблокировали. Допускаю и такой вариант, что сторона клиента считает сделку порядочной, а банк имеет на этот счет другое мнение и в итоге длительное разбирательство.

Причина блокировки моего счета была в том, что они не видели, оплачивал ли я налоги. У меня было три расчетных счета и налоги я платил с Интернет бухгалтерии банка Точка. Вопрос решили тем, что теперь я в личном кабинете подгружаю выписки из других банков и они видят движения по счетам, в том числе и по оплате налогов.

Вообще глядя на то, что происходит в сфере блокировок вспоминается одна легендарная фраза:

Пацаки! Почему не в намордниках? Приказ господина ПЖ — всем пацакам надеть намордники. И радоваться.

Жёлтые штаны!

Два раза «ку»!

Как вывести заблокированные деньги?

Обычно используется 2 способа: хороший и не очень)

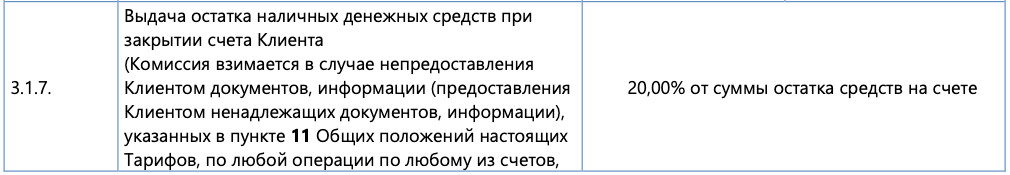

Начнем со второго. Банк предлагает расторгнуть договор на обслуживание, и перевести деньги на другой счёт или контрагенту, разумеется со снятием комиссии! Размер комиссии у всех разный, обычно это около 20% — 30%. При подробном изучении тарифов — эту информацию можно найти в договоре на обслуживание.

Тарифы РКО ПСБ

Например, у вас завис 1 000 000 ₽ на счету, банк известит, что 200 000 ₽ оставит себе, остальное вернет. Комиссию можно обжаловать в суде, положительные решения по этому поводу есть, но как понимаете, все это не быстро и не гарантированно. При этом несколько банков отказались от таких поборов, например, Точка и Тинькофф. Но в целом тренд, что большинство банков хотя бы 5-10% комиссии удерживают. Обычно банки не выставляют эту информацию в описании тарифов, единственный сервис где эта информация открыто размещается — «Тарифы РКО», у каждого банка в описании есть информация о том, удерживают они комиссию или нет.

И про первый способ. Если вы видите, что дело пахнет жареным, то даже с заблокированного счета деньги можно отправить в налоговую, таможню, на оплату госпошлины или в другой орган. Т.е. оплачиваете бюджетный платеж, условно 6% УСН, банки обязаны провести такие оплаты, если отказывают нужно добиваться «боем».

А затем просите у налоговой сверку и возвращаете переплату на другой расчетный счет (который мы, как вы помните, заранее открыли). Но разумеется лучший способ, при котором сам банк снимет ограничения.

Как выводить счет из под блокировки

Здесь выбор инструментов, к сожалению, не велик. Обычно уведомление о блокировке приходит в личном кабинете или в SMS.

В первую очередь нужно уточнить причину блокировки и запросить список документов для подтверждения операций.

В зависимости от того, к чему придрался банк — стараемся собрать полный пакет документов, не игнорируя определенные пункты, т.к. это может послужить причиной для отказа. Если не можете справиться самостоятельно, то есть специалисты, которые занимаются этими вопросами, думаю они сами набегут в комментариях.

- Идти в местное отделение банка и ругаться с операционистом или даже директором (не они блокировали счет и они не могут повлиять на его разблокировку)

- Частичное предоставление документов. Их лучше подавать в полном виде, как требует банк. «И так сойдет» может не сойти.

Встречал много мнений, что раз банк решил заблокировать, сколько бы документов не подавал — все бесполезно, ищите другой банк. Возможно и были такие случаи, но мне при блокировке получалось привести полный пакет документов и снять блокировку. Я познакомился с финмониторингом, задал им интересующие меня вопросы, объяснил свои действия, которые могут повториться в дальнейшем. Работаем и повторных блокировок пока не было.

Где открыть расчетный счет?

- Удобное мобильное приложение (Tinkoff, Модуль, Точка, Бланк)

- Крупный, надежный банк (Сбер, ВТБ, Альфа), см. рейтинг ЦБ РФ

- Вывод денег на карту со счета ИП без комиссии (ВТБ, многие до сих пор не верят, что у них можно выводить хоть 10 000 000 ₽ на карту свою карту физика, хоть сбера без комиссий)

- Используется ли Интернет-эквайринг (в зависимости от вида деятельности банки выставляют разные комиссии + по многим видам деятельности ставку озвучивают после подачи заявки)

- Стоимость тарифа и комиссии за вывод средств (зависит от суммы вывода денег на карту физ. лица и количества платежей)

- Нужна ли интернет-бухгалтерия, с сотрудниками или без (Сбер, Точка, Локо, Tinkoff)

По этим критериям подобрать банк можно через калькулятор расчетного счета.

Пример подбора расчетного счета

Например, есть банк, который не берет 4 месяца деньги за обслуживание и перевод денег на карту, но при этом у него не самое удобное мобильное приложение. Каждый для себя сам определяет, какие критерии для него оптимальны. И не забываем, что резервный счет не просит кушать и не будет лишним. В нынешнее время это уже не роскошь, а необходимость.

Эпилог

Спасибо, что дочитали. Буду рад вашем опыту работы с расчетным счетом, общения с финомониторингом и дополнением этой статьи. Пишите комменты, с меня лайк)

Источник: spark.ru