Государство не ожидало, что самозанятых будет так много. С чем связана возросшая популярность этого налогового режима у россиян, каковы его преимущества и риски? Попробуем разобраться.

Как стать самозанятым?

В действующем законодательстве под самозанятым понимается физлицо (в том числе имеющее статус ИП), которое занимается определенной законом предпринимательской деятельностью и применяет специальный налоговый режим — налог на профессиональный доход (НПД).

Самозанятыми могут быть не только россияне, но и граждане стран-членов ЕАЭС, достигшие 14 лет.

Простота получения статуса самозанятого и отсутствие последующего налогового и бухгалтерского администрирования делают этот режим привлекательным для людей, рискнувших пуститься в свободное плавание.

Оформить статус можно, зарегистрировавшись через мобильное приложение «Мой налог», личный кабинет налогоплательщика на сайте ФНС России, портал Gosuslugi.ru или через банк-партнер.

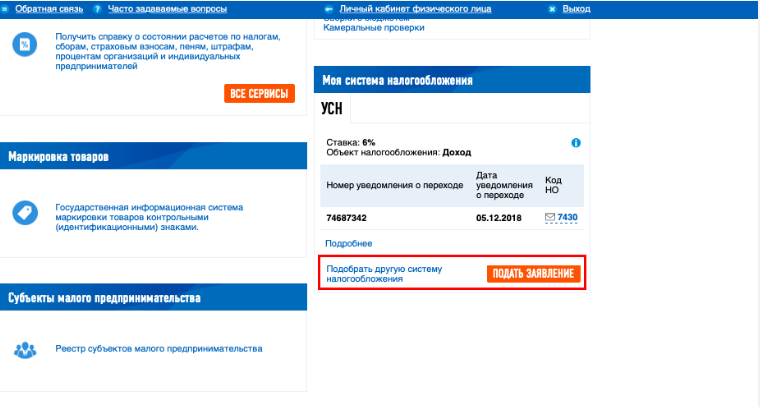

Тем, кто является ИП, необходимо отказаться от других режимов налогообложения (кроме ОСН — в этом случае никаких заявлений писать не нужно).

Бизнес Идея Самозанятому! Пересдача, субаренда квартир! Можно или нет?

Низкие налоговые ставки

Самозанятые оплачивают только НПД — 4% в отношении доходов, полученных от физлиц, и 6% с доходов от юрлиц или ИП.

В эту сумму входит взнос в ФОМС. Отчисления в ПФР самозанятые могут делать самостоятельно или попросить об этом заказчика.

Самозанятые освобождаются от уплаты НДФЛ, а ИП, перешедшие на НПД — от НДС, за исключением НДС при ввозе товара в РФ.

У самозанятых нет обязанности представлять отчетность и применять контрольно-кассовую технику. Налоговики сами считают сумму налога, подлежащего уплате, и направляют уведомление.

Кроме того, самозанятые могут параллельно работать по трудовому договору. В этом случае в сумме своего дохода как плательщики НПД они не должны учитывать доходы, которые они получают в рамках трудовых отношений. Также сюда не попадают доходы от продажи недвижимого имущества и транспорта, от передачи имущественных прав на недвижимое имущество (за исключением аренды жилых помещений).

Самозанятому на заметку

- Применять режим НПД не смогут те, кто занимается перепродажей товаров либо осуществляет деятельность по посредническим договорам, нанимает помощников по трудовому договору.

- Если доход самозанятого превысит в календарном году 2,4 млн рублей, то он автоматически потеряет свой статус.

- Также самозанятые не могут заключать договоры гражданско-правового характера с бывшими работодателями в течение двух лет после увольнения.

Чем рискует бизнес?

Правоотношения с самозанятыми могут быть переквалифицированы налоговой в трудовые. Это чревато пересчетом налоговых обязательств заказчика. Поэтому при оформлении долгосрочных отношений с самозанятыми бизнесу следует учесть ряд нюансов:

Законодательные новации для самозанятых

В сфере защиты прав на результаты интеллектуальной деятельности и средства индивидуализации для самозанятых пока существуют некоторые ограничения. Закон по общему правилу позволяет самозанятому иметь название и логотип, но без официального статуса, так что защита будет осуществляться только в рамках авторского права. Так, самозанятый не сможет привлечь к ответственности того, кто использовал его название или логотип. При возникновении споров доказать права на незарегистрированный логотип или название будет сложно.

Чем нельзя заниматься самозанятому? Виды деятельности для самозанятых

Товарный знак более защищен — за его незаконное использование предусмотрена гражданско-правовая, административная и даже уголовная ответственность. Президент РФ Владимир Путин подписал закон, разрешающий регистрировать товарные знаки самозанятым. Документ опубликован на официальном портале правовой информации. Закон вступит в силу через год после официального опубликования.

Бесспорные преимущества

Быть самозанятым удобно и выгодно — среди преимуществ низкая налоговая нагрузка, несложный документооборот. Также самозанятые не должны регистрировать ИП, кроме случаев, когда это обязательно по закону (например, при лицензируемых видах деятельности).

Кроме того, каждый самозанятый станет более привлекательным исполнителем при работе с организациями и ИП, т. к. при заключении трудового или гражданско-правового договора с обычным физлицом они должны удерживать и перечислять в налоговую НДФЛ — 13% от его доходов, платить за него страховые взносы и сдавать отчетность. Самозанятый же самостоятельно платит за себя налог и освобожден от уплаты взносов, а также подачи отчетности. Заказчику необходимо лишь получить чек от самозанятого.

Источник: www.audit-it.ru

Может ли директор, учредитель ООО быть самозанятым

Что мешает директору руководить компанией и одновременно работать на себя в качестве самозанятого? Технически — ничего, если хватает сил на все задачи. Но с точки зрения закона есть нюансы. Расскажем о них в статье.

Платите налоги в несколько кликов

Платите налоги, взносы и отчитывайтесь через интернет. Сервис рассчитает суммы, подготовит файлы, напомнит об отправке. Попробовать бесплатно

Ограничения для директора ООО

Когда организация нанимает на работу директора, с ним заключают трудовой договор, платят зарплату и взносы. Это обязательно. Но если директор — это одновременно единственный учредитель, как часто бывает в новом небольшом бизнесе, тогда правила немного меняются. В этом случае прибыль организации принадлежит ему, правда взять ее со счета он просто так не может, в отличие от ИП.

Чтобы получить деньги, директор должен платить себе зарплату или дивиденды. И то и другое облагается НДФЛ, а поверх зарплаты еще придется заплатить страховые взносы и сдавать отчетность.

Трудовой договор

Есть мнение налоговой, Минтруда и Минфина, что учредителю лучше назначить себя директором через особый документ — решение единственного участника. Ведь директор-учредитель не может сам с собою заключить трудовой договор, так как этот акт должен быть двусторонним. С другой стороны, трудовой договор заключается между юрлицом, которое представляет единственный участник, и физлицом — наемным директором, просто этих лиц представляет один и тот же человек.

Зарплата

Неважно, назначен директор решением единственного участника или заключил сам с собой трудовой договор, отношения у организации с ним — трудовые, и он должен получать зарплату. Если компания временно не ведет деятельность, можно отправить себя в неоплачиваемый отпуск и не платить зарплату, НДФЛ и взносы. Но если деятельность ведется, у инспекторов появятся вопросы: почему движения по счету есть, а зарплаты нет? К вам могут прийти с проверкой, оштрафовать за нарушение трудового законодательства, заставить выплатить зарплату, налог и взносы, а еще штраф и пени. На практике это случается редко, но все равно лучше составить на себя трудовой договор хотя бы на 0,5 ставки и платить себе небольшую зарплату и небольшие же отчисления в ФНС и фонды.

Дивиденды

Есть и такая практика: вместо зарплаты директор получает вознаграждение в виде дивидендов. С них нужно удерживать НДФЛ, зато не надо платить взносы, и компания сохраняет в бизнесе больше денег. Поэтому иногда единственные участники-директора объясняют отсутствие зарплаты тем, что доход от бизнеса они получают в виде дивидендов.

Но это спорный момент: могут ли дивиденды заменить зарплату, ведь участник ООО имеет на них право вне зависимости от того, руководит он фирмой или нет (п. 1 ст. 8, п. 2 ст. 28 Закона об ООО). А значит инспекторы могут не принять такой маневр и все-таки назначить штраф, заставить выплатить зарплату и отчисления.

Онлайн‑бухгалтерия для малого бизнеса

Автоматически рассчитывайте и платите налоги в веб-сервисе Контур.Бухгалтерия! Учет, зарплата, отчетность. Попробовать бесплатно

Найм сотрудников

Именно директор заключает с сотрудниками своей организации трудовые договоры, а еще может заключать договоры гражданского характера или договоры услуг с организациями, физлицами и самозанятыми. Появляется вопрос: может ли директор заключить гражданско-правовой договор с самим собой уже в лице самозанятого? С точки зрения, которую мы озвучивали выше, — нет, ведь у договора должны быть две разные стороны (хотя и это спорно). Но это не главное. Наш сомнительный вопрос решается другим способом — объясним в следующих двух разделах.

Вывод

Безопаснее заключить с директором трудовой договор и платить зарплату, хотя бы небольшую, — это поможет избежать претензий ФНС и штрафов. Дивиденды можно будет получать дополнительно. Остается понять, может ли директор заключать договор с собой как самозанятым.

Ограничения для самозанятого

Самозанятость — это работа физлица на себя с применением специального налогового режима — налога на профессиональный доход, или НПД (Федеральный закон от 27 ноября 2018 года № 422-ФЗ). При таком режиме у физлица не должно быть работодателя и наемных работников — он действительно работает сам на себя. Тем более, юрлицо самозанятым быть не может.

Закон о самозанятых запрещает применять НПД руководителям бюджетных организаций, муниципальным и госслужащим. Директор коммерческого ООО не относится к этим категориям. Правда в законе прямо говорится, что самозанятыми не могут быть «лица, имеющие работников, с которыми состоят в трудовых отношениях».

Пример

Давайте посмотрим на нашего единственного участника-директора: если у него есть сотрудники, то он состоит с ними в трудовых отношениях только в рамках деятельности, которая ведется в ООО. Например, работники пекут пиццу и развозят заказы, а директор сделал сайт для своего бизнеса, поддерживает его и принимает заказы. Если в свободное время директор будет делать сайты другим заказчикам, то это никак не будет связано с трудовыми отношениями по приготовлению пиццы. А значит директор может быть самозанятым мастером сайтов.

Остается вопрос: а если единственный участник-директор работает один, без сотрудников, может ли он в этом случае работать на благо ООО и заниматься той же самой деятельностью, но уже как самозанятый? Для этого придется заключить с самим собой гражданско-правовой договор и выполнять работы или услуги для ООО.

Зачем так все усложнять? — спросите вы. — Для экономии! — ответят находчивые предприниматели. Ведь зарплата единственного директора все равно облагается 13% НДФЛ, а поверх нее нужно заплатить 30% взносов. Конечно, это расходы для бизнеса.

А если директора отправили в неоплачиваемый отпуск или не назначили зарплату (хоть это и рискованно, как мы писали выше), то трудиться в своем же бизнесе он мог бы как самозанятый. Например, делать те же сайты. И налог самозанятого гораздо ниже — всего 6% при сотрудничестве с ООО. Но давайте разбираться дальше. В следующем разделе мы покажем, почему экономии не выйдет.

Вывод

Директор как отдельное физлицо может работать в качестве самозанятого, если эта работа никак не связана с деятельностью организации, которой он руководит. Осталось понять, есть ли выгода у директора без сотрудников в том, чтобы подрядиться в собственную компанию в качестве самозанятого.

Ограничения для ООО при работе с самозанятыми

Есть убеждение, что сотрудники компании — бывшие или настоящие — не могут выполнять для нее работы или услуги в качестве самозанятых. Ведь это тоже было бы выгодно для бизнеса: перевести работников на самозанятость, перестать платить НДФЛ и взносы. Поэтому закон запрещает компаниям так здорово экономить на налогах.

На самом деле закон не запрещает организациям делать заказы своим работником-самозанятым, но вводит дополнительное условие. Если сотрудничать со своим работником как с самозанятым, то его доходы не признаются объектом налогообложения НПД (422-ФЗ, письма Минфина от 14.09.2020 № 03-04-05/80357 и от 09.12.2021 № 03-11-11/100254). А значит придется удерживать с этих доходов НДФЛ 13 %, платить страховые взносы и сдавать отчетность. Это касается текущих и бывших работников, которые уволились менее 2 лет назад.

Если применить это правило к единственному директору-учредителю без сотрудников, то получается следующее. Он состоит со своей компанией в трудовых отношениях как директор — даже если не заключен трудовой договор и даже если он находится в бессрочном отпуске без содержания.

Поэтому если директор заключит с самим собой гражданско-правовой договор, то НПД он применять все равно не сможет, несмотря на статус самозанятого. Придется удерживать с выплат НДФЛ и платить страховые взносы. С точки зрения экономии это почти ничем не отличается от простой выплаты зарплаты по трудовому договору. А вот с точки зрения интереса налоговой инспекции эта история рискованная. Налоговая и трудовая инспекция видят в такой ситуации конфликт интересов и получение необоснованной выгоды.

Вывод

Единственный учредитель-директор без сотрудников не сможет применять НПД, оказывая услуги или продавая товары для собственной компании.

Плюсы и минусы сотрудничества с самозанятыми

Напоследок расскажем о преимуществах и рисках сотрудничества ООО с самозанятыми. Мы уже разобрались, что директор в качестве самозанятого не сможет работать со своей компанией — только с другими заказчиками. А в чем плюсы и минусы привлечения к работе других самозанятых? Плюсы хорошо понятны: самозанятому не нужно платить отпускные, больничные, удерживать НДФЛ с его зарплаты и перечислять поверх нее страховые взносы. Еще самозанятого не нужно каждый день обеспечивать работой и создавать для него рабочее место.

Подарок для новых ООО!

Регистрируйте компанию, сообщите нам ИНН и получите бесплатно 3 месяца онлайн-бухгалтерии со сдачей отчетов. Получить подарок

Минусы такого подхода — в пристальном внимании ФНС и Трудовой инспекции. Контролирующие органы с подозрением смотрят на компании, которые вместо найма сотрудников заключают договоры с самозанятыми. Они проверяют, не подменяет ли такой договор трудовые отношения, чтобы уклоняться от налогов и обеспечения гарантий сотрудникам.

Если инспекторы докажут такую подмену, компания получит штрафы, пени, доначисление НДФЛ и взносов. Именно поэтому компании, заключившие договоры с самозанятыми, часто получают письма от налоговой. В письмах инспекторы сообщают, что организация находится в зоне риска и подозревается в злоупотреблении правом при работе с самозанятыми.

Поэтому нужно предоставить сведения о самозанятых подрядчиках: договоры, чеки, акты выполненных работ. Такими письмами налоговая старается выявлять схему уклонения от налогов и взносов: компании вместо найма в штат просят будущих сотрудников перейти на самозанятость и затем работают с ними по гражданско-правовым договорам. Это избавляет компанию от расходов на НДФЛ и взносы, отпуска и больничные, организацию рабочих мест и специальную оценку этих мест, а еще — от массы отчетности. Налоговую в такой ситуации беспокоит сбор налогов и взносов, а Трудовую инспекцию — гарантии для сотрудников: пенсии, отпускные и больничные. Поэтому компании, попавшие под подозрение, проверяют обе инспекции.

Регистрация директора в качестве самозанятого

- Скачать с сайта ФНС и установить приложение «Мой налог».

- Зарегистрироваться через приложение: понадобится ИНН физлица, сканы паспорта или регистрация в личном кабинете налогоплательщика-физлица.

- Получить через приложение «Мой налог» уведомление о постановке на налоговый учет в качестве самозанятого.

После этого самозанятому нужно будет вовремя выдавать чеки после получения оплат и платить налоги через приложение.

Облачная бухгалтерия от Контура для бизнеса

Простой учет, авторасчет налогов и зарплаты, отправка отчетности онлайн, ЭДО, бесплатные обновления и техподдержка.

Источник: www.b-kontur.ru

Кто может быть самозанятым в 2023 году

Самозанятым можно стать в любом регионе России. Что выгоднее: самозанятость или ИП — разбираемся в этой статье. Здесь же можно скачать образец договора с плательщиком налога на профессиональный доход.

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать бланки и заполненные образцы

- Заполнить и распечатать документ онлайн (это очень удобно)

По закону самозанятый — это человек, который платит специальный налог на профессиональный доход (НПД). При этом не нужно дополнительно отчислять подоходный налог или налог на прибыль. Получить статус самозанятого могут жители любого региона в возрасте от 16 лет.

Виды деятельности для самозанятых

Самозанятый может выбрать любой вид деятельности из ОКВЭД-2. Но есть и ограничения.

Не может стать самозанятым по виду деятельности тот, кто:

- продает товары, которые произвел не сам,

- продает подакцизные товары: табак, алкоголь, бензин,

- добывает и продает полезные ископаемые,

- занимается доставкой товаров для других компаний,

- работает по договорам поручения, комиссии и агентским,

- сдает в аренду офисные или нежилые помещения.

Доход самозанятого должен быть не больше 2,4 миллиона рублей в год. Если превысить эту сумму, применять этот режим нельзя.

Какие налоги платят самозанятые

Сколько и как платить налог самозанятому — зависит от того, от кого он получил доход:

- если от физлица, ставка налога будет 4%,

- если от компании или ИП — 6%.

Налог рассчитывается с доходов, но уменьшать доходы на расходы нельзя. Рассчитать и заплатить налог нужно в приложении ФНС.

Налоговая каждый месяц до 12 числа будет направлять через приложение уведомление о налоге за прошлый месяц. Заплатить его надо не позже 25-го числа следующего месяца. При этом если сумма налога будет меньше 100 рублей, уведомление не направят. Эту сумму прибавят к налогу в следующий раз.

Самозанятый и ИП: в чем разница

Регионы, в которых можно работать, размер налоговой ставки и максимального дохода — вот чем отличаются самозанятые от ИП.

2019 год — Москва, Подмосковье, Татарстан, Калужская область.

с 1 января 2020 — см. здесь

с 1 июля 2020 — вся Россия

если получил доход от физлица — 4%,

в зависимости от налогового режима:

Однозначных плюсов и минусов самозанятых или ИП нет. Самозанятость больше подходит тем, кто может работать самостоятельно, не нанимая сотрудников.

Так, выгодно быть самозанятым, например, строителям и грузчикам. Не надо платить регулярные взносы, как это делает ИП. Налог начисляется только с фактического заработка, то есть когда нет заказов — платить ничего не надо.

Кроме того, режим самозанятого будет находкой для тех, кто хочет сдавать квартиру в аренду. Это можно делать официально, отчисляя всего 4% или 6%. Если есть основная работа, а сдача квартиры — дополнительный заработок, можно быть самозанятым и работать по трудовому договору. Плюс ко всему работодатель будет платить все необходимые взносы.

Регистрация ИП нужна тем, кто планирует нанимать сотрудников или заниматься торговлей.

Что лучше — ИП или самозанятый — стоит решить исходя из специфики вашего бизнеса. Но в любом случае вам надо следить за текущими задачами, остатками денежных средств или выставлять счета. Для этого отлично подойдет МойСклад — простой и удобный облачный сервис, с помощью которого можно управлять заказами и продажами.

Можно ли одновременно быть ИП и самозанятым?

Самозанятым и ИП одновременно быть можно, но есть ограничения. Предприниматели не могут совмещать самозанятость с другими налоговыми режимами, например, с ЕНВД или ОСНО. (п. 7 ч. 2 ст. 4 Закона N 422-ФЗ).

Таким образом, ИП может быть одновременно самозанятым, если вся его деятельность вписывается в требования. Тогда предприниматель не теряет статус ИП, но для него начинают действовать все ограничения спецрежима.

Как из ИП перейти в самозанятые

Если вы решили из ИП перейти в самозанятые, нужно соблюдать условия:

- иметь годовой доход до 2,4 миллиона рублей,

- не иметь наемных работников,

- работать в регионах, где разрешен самозанятый режим.

Предпринимателю нужно зарегистрироваться в приложении ФНС. После этого нужно в течение 30 дней отказаться от спецрежима — для этого надо направить в налоговую уведомление. Это можно сделать лично или через личный кабинет ИП на сайте ФНС — в этом случае вам потребуется электронная подпись.

Надо ли платить страховые взносы?

Самозанятые не обязаны делать взносы в Фонд обязательного медицинского страхования, Пенсионный фонд и Фонд социального страхования.

В Фонд ОМС автоматически поступает часть налога на профессиональный доход.

Взносы в ПФР можно перечислять по желанию. Для этого нужно написать заявление в ПФР. Законом установлен минимальный размер взносов за год. Можно внести и меньшую сумму, но в этом случае в стаж засчитают не целый год, а количество месяцев, пропорциональное взносу.

Договор с самозанятым лицом: образец

С самозанятым можно заключить обычный договор гражданско-правового характера, например, на оказание услуг или аренды. Условия договора могут различаться в зависимости от того, является ли самозанятый ИП.

В документе нужно отразить, что он подписан именно с плательщиком НПД. Например, указать: Исполнитель/подрядчик/арендодатель является плательщиком налога профессиональный доход и стоит на учете в ФНС.

К договору нужно приложить справку о том, что исполнитель является самозанятым. Ее можно распечатать из приложения ФНС.

Договор с самозанятым ИП

В этом случае стороны ведут дела как независимые субъекты предпринимательской деятельности. Заказчик не отвечает за то, выполнит ли исполнитель свои обязанности перед бюджетом по уплате налогов и сборов.

Не забудьте проверить статус самозанятого ИП. Отследить его можно в ЕГРИП. Если исполнитель закрыл ИП, вы будете обязаны заплатить за него НДФЛ и взносы в ПФР и ФФОМС как за обычное физлицо.

Договор с самозанятым, который не является ИП

В этом случае, чтобы не попасть на дополнительные платежи, нужно знать, что суммы, которые вы заплатите самозанятому, не облагаются взносами у заказчиков. Но только тогда, когда самозанятый выдал вам чек. Если фискального документа нет, вам придется заплатить пенсионные и медицинские взносы.

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать бланки и заполненные образцы

- Заполнить и распечатать документ онлайн (это очень удобно)

Договор с самозанятым оформляется в двух экземплярах. Если вы раньше уже заключали договор с этим человеком, но позже он стал самозанятым, достаточно подписать с ним дополнительное соглашение, в котором указать, с какого числа он зарегистрировался.

Дизайнер Андрей работал на фрилансе и выполнял работы по договору оказания услуг. Дальше он решил перейти на самозанятость. Тогда компания, которая заказывала у него дизайн, заключила с ним допсоглашение, где указали дату перехода на новый режим. Андрей также приложил к договору справку, которую скачал из приложения налоговой.

Онлайн-касса для самозанятых

Онлайн-касса самозанятым не нужна. Но они должны формировать аналог чека в приложении «Мой налог». Он может быть бумажным и электронным. Последний можно отправить на телефон, еmail или дать клиенту просканировать QR-код.

Как самозанятому сформировать чек

Если клиент расплатился наличными или картой, чек нужно оформить сразу. А если оплата была другими безналичными способами, чек надо передать не позднее 9 числа месяца, следующего за месяцем, в котором был расчет.

Какие реквизиты самозанятый должен указать в чеке

- Название документа.

- Дата и время расчета.

- ФИО и ИНН самозанятого.

- Обозначение налогового режима «Налог на профессиональный доход».

- Название товаров, услуг или работ.

- Сумма расчета.

- ИНН покупателя, если заказчик — компания или ИП.

- QR-код.

- Уникальный идентификационный номер чека. его присваивает налоговая в момент формирования чека.

Если в расчетах с покупателем есть посредник, например, если самозанятый сдает продукцию на реализацию, чек можно не формировать.

Как перестать быть самозанятым

Перестать быть самозанятым можно в любой момент. Это можно сделать в приложении ФНС — просто выберите пункт «Снятие с учета» и укажите причину. Уведомление о снятии с учета придет в приложение в течение суток.

Если вы перестали быть самозанятым, задолженность по налогу все равно надо заплатить.

Снова зарегистрироваться в качестве самозанятого можно в любой момент. Например, можно перейти на самозанятость на время сезонной работы, а потом переставать им быть до следующего сезона.

Источник: www.moysklad.ru