Проверки — головная боль для предпринимателя: они грозят штрафами и доначислениями налогов. В статье разберем, какие бывают виды проверок, можно ли их предупредить и как понять, что вы рискуете внезапной встречей с сотрудниками налоговой.

Для чего проводят налоговые проверки?

Предприниматели намеренно занижают показатели, чтобы уменьшить налоги. Налоговая изучает сведения о налогоплательщиках и ищет тех, кто её обманывает. Ей помогают разные программы, например для поиска нарушений по НДС — АСК-НДС.

Какие бывают виды налоговых проверок?

Основных видов два: камеральная и выездная.

- Камеральная проверка проходит каждый раз после сдачи декларации — и обычно незаметно. Инспектор изучает сведения о компании в своём кабинете. Если возникают вопросы, он присылает предпринимателю требование о предоставлении пояснений или документов.

- Выездная проверка проходит у предпринимателя «в гостях». Сотрудники налоговой изучают предприятие, смотрят документы, беседуют с руководителем и его сотрудниками. Предприниматели обычно боятся именно таких «налоговых мероприятий».

Выездная проверка — тщательное исследование, которое занимает много времени. Все компании проверить невозможно. Поэтому налоговая выбирает самых подозрительных налогоплательщиков. Она следует определённым критериям, о которых мы расскажем ниже.

Калькулятор налоговой нагрузки

Можно ли избежать выездных проверок?

Налоговая не тратит время на компании, которые ведут себя законопослушно. Если честно платить налоги и сдавать отчётность без ошибок — вряд ли вами заинтересуются.

Предпринимателям, которые только начали вести бизнес, тоже не о чём переживать. С новой компании пока что нечего взять. Да и зачем налоговой торопиться: срок давности по налоговым нарушениям — три года. Инспекторам выгоднее искать нарушения сразу за несколько лет.

Критерии налогового риска

Для всех ИП и ООО

- Низкая налоговая нагрузка. Её считают по простой формуле: сумму уплаченных налогов делят на выручку и умножают на 100%. Полученный результат сравнивают со средними показателями по конкретной отрасли. Эти данные в открытом доступе можно найти на сайте налоговой. Если результат заметно ниже среднеотраслевого, то вы на один шаг ближе к налоговой проверке.

Для УСН «Доходы минус расходы» и ОСНО

- Отражение в отчетности убытков в течение нескольких налоговых периодов. Критический показатель — два и более календарных лет. У надзорного органа может сложиться впечатление, что это делается искусственно, чтобы обойтись без уплаты налогов.

- Опережающий темп роста расходов над доходами. Что в этом криминального — спросит предприниматель? А оснований для подозрений хватает: ведь существуют способы специально завысить расходы или снизить доходы. И все это с целью заплатить поменьше налогов. Если расходы у вас растут, будьте готовы к тому, что налоговая отправит письмо с требованием пояснений.

- Суммы расходов практически равны суммам доходов, полученным за календарный год. Это пункт касается индивидуальных предпринимателей. Он является сигналом к тому, Если сумма расходов максимально приближается к суммам доходов, у налоговиков есть все основания полагать, что предприниматель подгоняет сумму для снижения величины налога.

Для плательщиков НДС

- Отражение в отчетности значительных сумм налоговых вычетов по НДС. По этому критерию проверяются компании, работающие на общей системе налогообложения (ОСНО). Почему он так важен? Иногда предприниматели злоупотребляют фиктивными сделками с поставщиками товаров и услуг ради увеличения размера вычета. Тревожный показатель — 89% и более, у налоговой есть все основания для начала проверки.

- Построение деятельности через заключение договоров с цепочкой контрагентов без наличия разумных экономических или иных причин. Иначе говоря, компания работающая в цепочке поставщиков-покупателей, связанных между собой, и проводящая достаточно крупные суммы денег имеет все признаки компании-однодневки. Подробнее они перечислены в Постановлении пленума Высшего арбитражного суда России от 12.10.2006 №53.

- Ведение деятельности с высокими налоговыми рисками. Налоговая разделяет плательщиков на три категории: с низкими, средними и высокими рисками. Высокий риск означает, что компания похожа на однодневку: возможно, она участвует в схемах по уменьшению НДС. Критерии налоговая приводит на сайте, в п. 12 Приложения №2. Среди них, например отсутствие информации о компании и отказ руководителя от общения.

Только для ОСНО

Новым ИП — год Эльбы в подарок

Алгоритм Обеления Бизнеса: оценка налоговой нагрузки, налоговая оптимизация, создание бизнес-модели

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Источник: e-kontur.ru

Как рассчитать налоговую нагрузку, чтобы снизить риск налоговой проверки и блокировки счёта

Если вы платите слишком мало налогов — это хорошо для вас, но плохо для государства. Чтобы не навлечь на себя подозрения, нужно знать и контролировать уровень налоговой нагрузки. Рассказываем, что это такое, для чего нужно и как считать.

Что такое налоговая нагрузка

Это та часть доходов, которая идёт на уплату обязательных платежей в бюджет. Чтобы рассчитать налоговую нагрузку, нужно разделить сумму уплаченных налогов на сумму полученных доходов.

Например, компания в 2021 году заплатила в бюджет 1 миллион рублей налогов. Доходы в том же 2021 году составили 4 миллиона рублей. Налоговая нагрузка компании в 2021 году составила:

(1 000 000 руб. / 4 000 000 руб. ) х 100% = 25%.

Формула простая, но на практике в процессе расчёта могут возникнуть сложности и нестыковки.

Для чего считать налоговую нагрузку

- Чтобы избежать проверок. Налоговая проверка — страшный сон бизнесменов, и её стараются всячески избегать. Проверки назначают после предварительного анализа. Ещё в 2007 году появилась Концепция системы планирования выездных налоговых проверок , которая сделала процесс назначения проверки прозрачным. Чтобы не попасть в число кандидатов на проверку, нужно избегать факторов риска, описанных в Концепции. Один из них — низкая налоговая нагрузка.

- Чтобы не заблокировали счёт в банке. Согласно рекомендациям Центробанка низкая налоговая нагрузка может свидетельствовать о сомнительных операциях, например, обналичивании капитала или вывод его за рубеж. Полезно знать показатель налоговой нагрузки своего бизнеса и иметь готовые пояснения для банка. Иначе могут заблокировать расчётный счёт.

- Чтобы эффективно управлять бизнесом. Сравнив свой показатель налоговой нагрузки со средними значениями в отрасли можно прийти к выводу, что бизнес платит много налогов и нужна налоговая оптимизация.

Подарок для наших читателей — чек-листы с вариантами законной оптимизации налогообложения на ОСНО и УСН. Больше сорока способов легально снизить налоговую нагрузку!

Методы оптимизации налогов

Как законно снизить налоговую нагрузку

Получите бесплатные чек-листы для ОСНО и УСН!

Оставьте заявку в форме ниже, и мы вышлем вам их

Как рассчитать налоговую нагрузку

Для налоговой

Проще всего воспользоваться калькулятором на сайте ФНС. Калькулятор находится в сервисе «Прозрачный бизнес» на сайте налоговой службы и предназначен для организаций, которые применяют общую систему налогообложения.

Для компаний на УСН и ИП этот калькулятор не предназначен. При анализе таких бизнесов налоговики вместо налоговой нагрузки руководствуются другими критериями риска. Например, таким критерием может быть приближение доходов к пороговым значениям для применения спецрежима, или расходы почти равные доходам.

Чтоб ы рассчитать налоговую нагрузку, нужно ввести период, вид деятельности и размер предприятия в зависимости от выручки, а также фактические показатели уплаченных налогов и выручки.

При этом подсказка на сайте говорит, что сумму уплаченных налогов нужно указать без НДФЛ и страховых взносов. Доходы складываются из выручки по основным видам деятельности и прочих доходов. Показатели выручки и прочих доходов берутся из бухгалтерской отчётности без НДС.

Нажмите кнопку «Рассчитать», и появится таблица с показателями налоговой нагрузки в сравнении со средними и вы увидите отклонения, если они есть. Ниже будут среднеотраслевые значения рентабельности и уровня заработной платы.

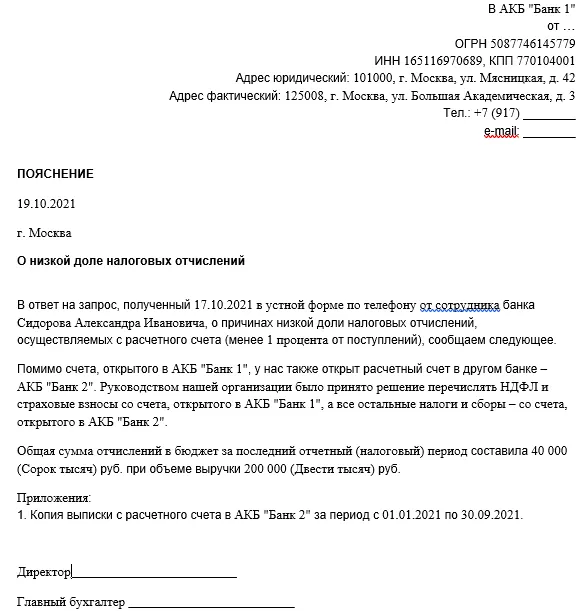

Для банка

Банки считают налоговую нагрузку как отношение суммы уплаченных в бюджет налогов и взносов к сумме всех расходных операций с расчётного счета. Если часть налогов вы платите со счёта в другом банке, это в расчёт не возьмут. Полученный показатель сравнивают со средними значениями по данным налоговой инспекции. Низким считается показатель от 0,9% и меньше. При этом каждый банк имеет право установить и более высокий предел.

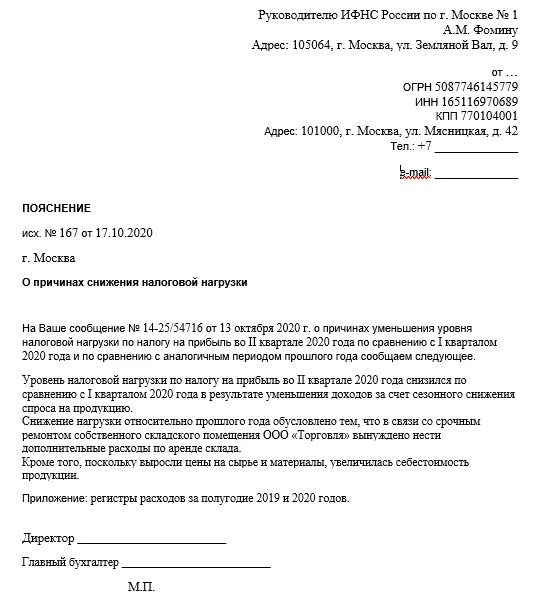

Как обосновать низкую налоговую нагрузку

Если показатель налоговой нагрузки оказался ниже средних значений, банк или налоговая могут потребовать пояснений. Если вы не используете незаконных схем минимизации налогообложения, то причины обычно связаны с реальным положением бизнеса:

- Рост расходов и, как результат, снижение суммы уплаченных налогов. Это может быть связано с увеличением закупочных цен, ремонтом оборудования, внедрением нового направления бизнеса, повышением зарплаты.

- Снижение доходов в результате падения спроса или уменьшения цен из-за высокой конкуренции.

Всё это могло произойти в том числе из-за форс-мажорных или чрезвычайных обстоятельств, к которым компания не была готова. Например, из-за введения санкций или ограничений. Об этом нужно написать в пояснениях для налоговой.

Если компания ведёт несколько видов деятельности в разных отраслях, одно из направлений может иметь высокий уровень налоговой нагрузки, а другое — низкий. В результате усреднения полученный показатель некорректно сравнивать со средними показателями в какой-то одной отрасли.

Пример.

По итогам 2020 года основную часть доходов компания получила от оптовой торговли, для которой характерна невысокая налоговая нагрузка около 3-4%. Одновременно небольшую часть доходов получили от деятельности в сфере общепита с более высокой налоговой нагрузкой 10%. По итогам расчёта налоговая нагрузка бизнеса в 2020 году составила 5%.

В качестве основного вида деятельности компании в ЕГРЮЛ указан общепит. Налоговики сравнят показатель компании в 5 % со средним по отрасли в 10 % и сделают выводы не в пользу бизнеса.

Для пояснения сложившейся ситуации компании нужно сделать расчёт налоговой нагрузки в разрезе видов деятельности.

Для банка объяснением низкой налоговой нагрузки могут быть и другие причины:

- Часть налогов вы перечисляете с расчётного счёта в другом банке.

- Вы применяете налоговые льготы, поэтому ваш показатель расходится со среднеотраслевыми.

- У вас есть переплата по налогам с предыдущих периодов, поэтому в текущем периоде вы заплатили меньше.

Для пояснения банку опишите причины и приложите копии подтверждающих документов: платежки из других банков или справку по расчетам с бюджетом.

Важно помнить, что если вы добросовестно ведёте бизнес и не используете незаконные схемы ухода от налогов, сама по себе низкая налоговая нагрузка — не нарушение. Главное — суметь пояснить причины. Если вам нужна помощь с формулировками и составлением документов для контролирующих органов, обратитесь в сервис «Моё дело Бюро» — мы поможем!

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

- #банки

- #НДФЛ

- #НДС

- #налог на прибыль

- #налоговая нагрузка

- #налогоплательщик

- #налоги и сборы

- #оптимизация налогообложения

- #мое дело

- #Мое Дело.Бюро

Источник: www.klerk.ru

Среднеотраслевая налоговая нагрузка в 2020 году

Показатель налоговой нагрузки предприятия является одним из оценочных критериев, используемых инспекцией ФНС при решении вопроса о целесообразности проведения выездной налоговой проверки в фирме.

Рассчитать это значение под силу самому предприятию, мы же напомним, что такое среднеотраслевая налоговая нагрузка, кто ее устанавливает, какими правовыми актами регламентирует и как она используется на практике.

Налоговая нагрузка — что это?

Налоговая нагрузка — это доля общей выручки, уплаченная компанией в виде налогов. По завершении года ФНС рассчитывает ее среднее значение по каждой отрасли. Этот показатель становится одним из условий в выборе претендентов для выездной проверки. Дело в том, что ФНС кардинально изменила подход к организации контроля деятельности предприятий и полноты сбора налогов. Теперь вместо проведения тотальных проверок налоговики анализируют показатели компании, соотнося их с критериями риска совершения налоговых нарушений (недоначисления налогов).

Подобный переход регламентирован Концепцией планирования выездных проверок, утвержденной приказом ФНС № ММ-3-06/333 от 30.05.2007 (с изм. от 10.05.2012), по положениям которой планирование проверок стало открытым процессом, выстроенным на отборе плательщиков для осуществления выездного контроля по критериям риска. Не единственным, но наиболее весомым (критерием № 1) из них является величина налоговой нагрузки на компанию (раздел 4 Концепции). Ее показатель предприятие может рассчитать самостоятельно, а затем сравнить с исчисленным налоговиками средним значением по отрасли. Предприятие, налоговая нагрузка которого выбивается (оказывается ниже) из общего ряда средних показателей с большей долей вероятности будет подвергнуто проверке.

Таким образом, налоговая нагрузка – важный показатель не только для ИФНС, но и для конкретного плательщика. Его анализ позволяет компании выбрать наиболее приемлемую систему налогообложения и спрогнозировать оценку налоговиков к финансовой отчетности. Т. е., ФНС побуждает компании к самостоятельному уточнению своих обязательств, их анализу, минимизации и устранению нарушений.

Действуют несколько алгоритмов исчисления общей налоговой нагрузки по компании, но для налогового анализа ее рассчитывают отношением доли начисленных к уплате налогов к объему полученного в определенном периоде дохода.

Среднеотраслевая налоговая нагрузка в 2020 году

Расчет налоговой нагрузки

Налоговая нагрузка (НН) может быть рассчитана:

- в абсолютной величине – подсчетом точной суммы налоговых начислений. Это значение недостаточно информативно, оно необходимо, в основном, аналитикам компании;

- в относительной величине – определением процента средств, направленных на погашение налоговых обязательств (КНН), по отношению к выручке компании за год, по формуле:

КНН = СН (сумма налогов) / В (общая выручка за год, включая внереализационный доход) х 100%.

Относительная нагрузка указывает, какую часть дохода фирма отчисляется в бюджет.

- учесть только «очищенную» от НДС и акцизов выручку;

- учесть уплаченный НДФЛ;

- не включать в расчет страховые взносы.

В расчете НН для предприятий, работающих на ОСНО, в сумме начисленного налога следует учитывать:

- начисленные к уплате налоги – на прибыль, НДС, другие, указанные в соответствующих декларациях;

- выручку, отраженную в отчете о финансовых результатах (без НДС).

Пример

- выручка по отчету о финрезультатах без НДС – 20 000 000 руб.;

- начислены налоги:

- НДС – 300 000 руб.;

- ННП (налог на прибыль) – 1 800 000 руб.;

- транспортный налог – 20 000 руб.;

- перечисленный НДФЛ – 350 000 руб.

Если рассчитанный предприятием коэффициент НН ниже среднеотраслевых значений налоговой нагрузки, то придется анализировать причины, приведшие к таким результатам.

Расчет налоговой нагрузки по видам налогов и режимов налогообложения

- По налогу на прибыль – отношением начисленного налога на прибыль к сумме доходов от продаж и внереализационных доходов по данным декларации по ННП. При исчислении налоговой нагрузки по ННП необходимо помнить, что низкой будет считаться НН производственного предприятия в размере 3%, а торгового – 1%;

- По НДС исчислить НН можно отношением начисленного к уплате по декларации НДС к налоговой базе, определенной по 3-му разделу декларации. Если компания работала не только в РФ, но и экспортировала продукцию, то к данным 3-го раздела прибавляют налоговую базу 4-го раздела. Кроме того, учитывают и величину доли вычетов по налогу в его общей сумме – она не должна быть более 89%;

- ИП на ОСНО рассчитывают нагрузку по НДФЛ отношением начисленного налога к доходу по декларации по НДФЛ;

- При УСН нагрузка определяется отношением суммы единого налога по УСН, начисленного по декларации, к задекларированному доходу;

- Для плательщиков ЕСХН нагрузка считается отношением ЕСХН-налога, исчисленного к уплате, к доходу по ЕСХН-декларации.

Если компании (независимо от режима налогообложения) уплачивают различные налоги (на воду, земельный, водный, транспортный, НДПИ и др.), то начисления по ним также учитываются при определении общей налоговой нагрузки.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Источник: spmag.ru