Что касается региональных и местных налогов, возможны варианты в принятии соответствующих актов либо закон принимается только органами этих уровней (например, налог с продаж), либо сначала на федеральном уровне, а затем в территориальных образованиях (земельный налог, налог на игорный бизнес). [c.34]

В 1993 г. был введен сбор за использование наименований Россия , Российская Федерация и образованных на их основе слов и словосочетаний. С 1 августа 1997 г. введен Федеральный закон от 21 июля 1997 г. №120-ФЗ О налоге на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте . Наконец, последний по очередности принятия налоговый законодательный акт —введение налога на игорный бизнес. [c.108]

Инструкция Госналогслужбы РФ О порядке исчисления и уплаты в бюджет налога на игорный бизнес от 28 августа 1998 г. № 50. Приложение № 8 к инст. № 37 (в редакции изменений и дополнений № 5, п. 2в) от 6 июля [c.85]

Налог на игорный бизнес [c.270]

Вместе с тем в налоговой системе России появились и новые налоги, изменилось разделение налогов на федеральные и региональные. В частности, введен региональный налог на игорный бизнес, который заменяет для предприятий, занимающихся этой деятельностью, налог с дохода. [c.12]

Организации, осуществляющие предпринимательскую деятельность в области игорного бизнеса вместо налога на прибыль платят налог на игорный бизнес в соответствии со специальным Федеральным законом «О налоге на игорный бизнес». [c.219]

Федеральный налог на игорный бизнес введен в качестве самостоятельного налога в августе 1998 г. в соответствии с [c.359]

В соответствии с действующим федеральным законодательством налогом на игорный бизнес облагаются следующие виды объектов игорного бизнеса игровые столы, предназначенные для проведения азартных игр, в которых игорное заведение участвует через своих представителей как сторона или же как организатор либо наблюдатель игровые ав- [c.360]

Плательщиками налога на игорный бизнес являются организации, являющиеся по российскому законодательству юридическими лицами и осуществляющие деятельность в области игорного бизнеса, а также их филиалы и представительства, имеющие отдельный баланс л расчетный или текущий счет. [c.361]

Несмотря на то, что налог на игорный бизнес является не федеральным, а региональным, ставки налога на каждый объект налогообложения установлены федеральным законодательством в качестве минимальных в размере, кратном минимальному размеру оплаты труда (МРОТ). Минимальные ставки налога в год установлены в следующих размерах [c.362]

По минимальной ставке налог на игорный бизнес зачисляется в федеральный бюджет, а по ставке, установленной законодательными или представительными органами субъектов Федерации сверх минимальной ставки, — в бюджеты субъектов Федерации по месту нахождения игорного заведения. [c.362]

Минимальные ставки налога на игорный бизнес в приведенных выше размерах действуют только в том случае, если в игорном заведении общее количество объектов налогообложения каждого вида не превышает игровых столов — 30 штук, [c.362]

Сумма уплаченного в бюджеты налога на игорный бизнес включается налогоплательщиком в состав расходов, связанных с осуществлением данного вида предпринимательской деятельности. [c.364]

Чем вызвана необходимость введения в Российской Федерации налога на игорный бизнес [c.364]

Кто является плательщиком налога на игорный бизнес [c.364]

Каковы принципиальные особенности установления ставок налога на игорный бизнес [c.364]

Федеральный закон О налоге на игорный бизнес № 142 от 31.07.1998 г. [c.405]

Налог на шорный бизнес был введен Федеральным законом от 31 июля 1998 г. № 138-ФЗ и взимается на основании Федерального закона от 31 июля 1998 г. № 142-ФЗ О налоге на игорный бизнес . [c.343]

Плательщиками налога на игорный бизнес признаются организации и физические лица, осуществляющие предпринимательскую деятельность в области игорного бизнеса. В порядке, предусмотренном налоговым законодательством РФ, обособленные подразделения организации, осуществляющие предпринимательскую деятельность в области игорного бизнеса, выполняют обязанности организации по уплате налога на той территории, на которой указанные подразделения осуществляют функции организации. [c.344]

Следует отметить, что налог на игорный бизнес взимается параллельно с местным сбором за открытие игорного бизнеса. Указанный сбор подлежит отмене с введением в действие представительными органами власти субъектов РФ налога с продаж на территориях соответствующих субъектов РФ. [c.346]

Суммы поступлений от налога на покупку иностранных денежных знаков и платежных документов, выраженных в иностранной валюте, налога на игорный бизнес, плата за пользование водными объектами, сборов за выдачу лицензий и право на производство и оборот этилового спирта, спиртосодержащей и алкогольной продукции зачисляются в соответствующие бюджеты в порядке, определяемом законодательными актами РФ об этих налогах. [c.357]

Налог на игорный бизнес — 343—346 [c.421]

Анализирует и совершенствует методологическую работу налоговых органов по налогообложению организаций и индивидуальных предпринимателей, осуществляющих уплату налогов в соответствии с законодательством об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства, о едином налоге на вмененный доход для определенных видов деятельности, о налоге на игорный бизнес. [c.64]

Федеральный закон от 31 июля 1998 г. № 142-ФЗ О налоге на игорный бизнес // Собрание законодательства Российской Федерации.— 1998.—№ 31.—Ст. 3820. [c.43]

Виды деятельности юридического лица определяют и виды уплачиваемых этим лицом налогов. Так, предприятия игорного бизнеса уплачивают налог на игорный бизнес предприятия сырьевых отраслей уплачивают специфичные для них налоги на пользование недрами, на воспроизводство минерально-сырьевой базы, на дополнительный доход от добычи углеводородов экспортеры и импортеры уплачивают таможенные пошлины и сборы. [c.159]

Налог на игорный бизнес введен в действие Федеральным законом от 31 июля 1998 г. № 142-ФЗ. Плательщик налога — юридические и физические лица, осуществляющие предпринимательскую деятельность в игорном бизнесе.

Налогом облагаются игровые столы, игровые автоматы, кассы тотализаторов, кассы букмекерских контор по ставкам для каждого объекта обложения, исходя из кратности размеру минимальной месячной оплаты труда. Суммы налога, определяемые минимальным размером установленной ставки, зачисляются в федеральный бюджет. Превышение поступает в бюджет субъекта РФ, на территории которого находится игорное заведение. Кроме того, отдельно представлены доходы видеосалонов (от видеопоказа), от проката видео-и аудиокассет и записей на них. Эти доходы облагаются по ставке 70%, и налог зачисляется в доходы бюджетов субъектов РФ. [c.124]

Налог на игорный бизнес посгроен на принципиально иной, нежели другие налоги, основе. Суть нового подхода состоит в том, что этот налог базируется на принципе вмененного дохода, когда государство, смгрясь с невозможностью полного учета всех доходов, отказывается от него и устанавливает налог исходя из расчета возможного дохода различных видов игровых учреждений, принуждая налогоплательщика платить налог исходя из этого, условно определенного, дохода. Естественно, что доход в этом случае не может являться налоговой базой, и объектом облохения этим налогом являются принципиально иные показатели, не связанные напрямую с финансово-хозяйственной деятельностью. [c.360]

Таким образом, налоговые поступления в федеральный бюджет- главный источник формирования его доходной части. Неналоговые доходы, их малый удельный вес отражают неконкурентность российских товаров и слабость проведения приватизационной политики, отсутствие необходимых механизмов для поступления в казну доходов от госсобственности. В налоговых доходах 1999 финансового года РФ основное место занимают НДС, акцизы, таможенные пошлины, налог на прибыль (доход) предприятий и организации и подоходный налог с физических лиц. Их доля в налоговых доходах составляет 95,9%. Если более четко говорить о налоговых источниках, то три налога (НДС, акцизы, таможенные пошлины) на 80,6% обеспечивают налоговые поступления в 1999 финансовом году. Начинают принимать определенные контуры в доходах федерального бюджета новые виды поступлений от налогов на игорный бизнес (0,04%), на совокупный доход (0,7%). [c.64]

Вместо 90° о-ного налога с 07.08.1998 г. в соответствии с Законом РФ № 142 от 31.07.1998 г. № 142№ 142 О налоге на игорный бизнес введен новый налог на предпринимательскую деятельность, связанную с извлечением игорным заведением от участия в азартных играх и пари дохода в виде выигрыша и платы за их проведение. Ставка налога кратна установленному федеральным законом МРОТу на год. Минимальный размер ее составляет от 45 МРОТов за каждый игровой автомат, до 1200 МРОТов — за каждый стол, предназначенный для проведения азартных игр, в которых игорное заведение участвует как сторона. Ставка может понижаться, если в заведении более 30 игровых столов и более 40 игровых автоматов. Субъекты РФ могут только повышать ставки или применять те, что приведены в названном законе. [c.394]

В июле 1998 года Государственной Думой принят Федеральный закон от 31.07.98 г. № 148-ФЗ О едином налоге на вмененный доход для определенных видов деятельности . Плательщиками этого налога являются юридические лица (организации) и физические лица, осуществляющие предпринимательскую деятельность. Определен круг видов деятельности, при осуществлении которых взимается принятый налог.

Это прежде всего услуги ремонтно-строительные, бытовые, парикмахерские, медицинские, транспортные различного рода консультации, общественное питание, розничная торговля. Одновременно Федеральным законом от 31.07.98 г. № 142-ФЗ О налоге на игорный бизнес введен налог на игорный бизнес. Плательщиками налога на игорный бизнес являются организации и физические лица, осуществляющие предпринимательскую деятельность в области игорного бизнеса. В качестве объекта обложения установлены игровые столы, игровые автоматы, кассы тотализаторов, кассы букмейкерских контор. Ставки налога дифференцированы по объектам обложения и основаны на кратности по отношению к минимальному размеру оплаты труда. [c.207]

Смотреть страницы где упоминается термин Налог на игорный бизнес

[c.514] [c.107] [c.113] [c.382] [c.22] [c.208] [c.362] [c.364] [c.63] [c.44] [c.364] [c.179] [c.179]

Смотреть главы в:

История налогов в России (2001) — [ c.343 , c.346 ]

Источник: economy-ru.info

Налог на игорный бизнес: сущность, назначение, основные элементы

Игорный бизнес — предпринимательская деятельность, связанная с извлечением организациями или индивидуальными предпринимателями доходов в виде выигрыша и (или) платы за проведение азартных игр и (или) пари, не являющаяся реализацией товаров (имущественных прав), работ или услуг; организатор игорного заведения, в том числе букмекерской конторы (далее в настоящей главе — организатор игорного заведения), — организация или индивидуальный предприниматель, которые осуществляют в сфере игорного бизнеса деятельность по организации азартных игр, за исключением азартных игр на тотализаторе; организатор тотализатора — организация или индивидуальный предприниматель, которые осуществляют в сфере игорного бизнеса посредническую деятельность по организации азартных игр по приему ставок от участников взаимных пари и (или) выплате выигрыша; участник — физическое лицо, принимающее участие в азартных играх и (или) пари, проводимых организатором игорного заведения (организатором тотализатора);азартная игра — основанное на риске соглашение о выигрыше, заключенное двумя или несколькими участниками между собой либо с организатором игорного заведения (организатором тотализатора) по правилам, установленным организатором игорного заведения (организатором тотализатора);пари — основанное на риске соглашение о выигрыше, заключенное двумя или несколькими участниками между собой либо с организатором игорного заведения (организатором тотализатора), исход которого зависит от события, относительно которого неизвестно, наступит оно или нет; игровой стол — специально оборудованное у организатора игорного заведения место с одним или несколькими игровыми полями, предназначенное для проведения азартных игр с любым видом выигрыша, в которых организатор игорного заведения через своих представителей участвует как сторона или как организатор; игровое поле — специальное место на игровом столе, оборудованное в соответствии с правилами азартной игры, где проводится азартная игра с любым количеством участников и только с одним представителем организатора игорного заведения, участвующим в указанной игре; игровой автомат — специальное оборудование (механическое, электрическое, электронное или иное техническое оборудование), установленное организатором игорного заведения и используемое для проведения азартных игр с любым видом выигрыша без участия в указанных играх представителей организатора игорного заведения; касса тотализатора или букмекерской конторы — специально оборудованное место у организатора игорного заведения (организатора тотализатора), где учитывается общая сумма ставок и определяется сумма выигрыша, подлежащая выплате.(статья 364 НК РФ

Налогоплательщики. Налогоплательщиками налога на игорный бизнес (далее в настоящей главе — налог) признаются организации или индивидуальные предприниматели, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса.

1. Объектами налогообложения признаются:

2) игровой автомат;

3) касса тотализатора;

4) касса букмекерской конторы.

2. Каждый объект налогообложения, указанный в пункте 1 настоящей статьи, подлежит регистрации в налоговом органе по месту установки этого объекта налогообложения не позднее чем за два дня до даты установки каждого объекта налогообложения. Регистрация производится налоговым органом на основании заявления налогоплательщика о регистрации объекта (объектов) налогообложения с обязательной выдачей свидетельства о регистрации объекта (объектов) налогообложения. Форма указанного заявления и форма указанного свидетельства утверждаются Министерством финансов Российской Федерации. Налогоплательщики, не состоящие на учете в налоговых органах на территории того субъекта Российской Федерации, где устанавливается (устанавливаются) объект (объекты) налогообложения, указанный (указанные) в пункте 1 настоящей статьи, обязаны встать на учет в налоговых органах по месту установки такого объекта (таких объектов) налогообложения в срок не позднее чем за два дня до даты установки каждого объекта налогообложения.

3. Налогоплательщик также обязан зарегистрировать в налоговых органах по месту регистрации объектов налогообложения любое изменение количества объектов налогообложения не позднее чем за два дня до даты установки или выбытия каждого объекта налогообложения.4. Объект налогообложения считается зарегистрированным с даты представления налогоплательщиком в налоговый орган заявления о регистрации объекта (объектов) налогообложения.Объект налогообложения считается выбывшим с даты представления налогоплательщиком в налоговый орган заявления о регистрации изменений (уменьшений) количества объектов налогообложения.5. Заявление о регистрации объекта (объектов) налогообложения представляется налогоплательщиком в налоговый орган лично или через его представителя либо направляется в виде почтового отправления с описью вложения.6. Налоговые органы обязаны в течение пяти дней с даты получения заявления от налогоплательщика о регистрации объекта (объектов) налогообложения (об изменении количества объектов налогообложения) выдать свидетельство о регистрации или внести изменения, связанные с изменением количества объектов налогообложения, в ранее выданное свидетельство.7. Утратил силу с 1 января 2007 года. — Федеральный закон от 27.07.2006 N 137-ФЗ.

Налоговая база. По каждому из объектов налогообложенияналоговая база определяется отдельно как общее количество соответствующих объектов налогообложения.

Налоговый период. Налоговым периодом признается календарный месяц.

1. Налоговые ставки устанавливаются законами субъектов Российской Федерации в следующих пределах:

1) за один игровой стол — от 25000 до 125000 рублей;

2) за один игровой автомат — от 1500 до 7500 рублей;

3) за одну кассу тотализатора или одну кассу букмекерской конторы — от 25000 до 125000 рублей.2. В случае, если ставки налогов не установлены законами субъектов Российской Федерации, ставки налогов устанавливаются в следующих размерах:

1) за один игровой стол — 25000 рублей;

2) за один игровой автомат — 1500 рублей;

3) за одну кассу тотализатора или одну кассу букмекерской конторы — 25000 рублей.

Порядок исчисления налога

1. Сумма налога исчисляется налогоплательщиком самостоятельно как произведение налоговой базы, установленной по каждому объекту налогообложения, и ставки налога, установленной для каждого объекта налогообложения. В случае, если один игровой стол имеет более одного игрового поля, ставка налога по указанному игровому столу увеличивается кратно количеству игровых полей.

2.Налоговая декларация за истекший налоговый период представляется налогоплательщиком в налоговый орган по месту регистрации объектов налогообложения, если иное не предусмотрено настоящим пунктом, не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Форма налоговой декларации утверждается Министерством финансов Российской Федерации.

Налоговая декларация заполняется налогоплательщиком с учетом изменения количества объектов налогообложения за истекший налоговый период. Налогоплательщики представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.3.

При установке нового объекта (новых объектов) налогообложения до 15-го числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая установленный новый объект налогообложения) и ставки налога, установленной для этих объектов налогообложения. При установке нового объекта (новых объектов) налогообложения после 15-го числа текущего налогового периода сумма налога по этому объекту (этим объектам) за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения. 4. При выбытии объекта (объектов) налогообложения до 15-го числа (включительно) текущего налогового периода сумма налога по этому объекту (этим объектам) за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения. При выбытии объекта (объектов) налогообложения после 15-го числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая выбывший объект (объекты) налогообложения) и ставки налога, установленной для этих объектов налогообложения.

Порядок и сроки уплаты налога. Налог, подлежащий уплате по итогам налогового периода, уплачивается налогоплательщиком по месту регистрации в налоговом органе объектов налогообложения не позднее срока, установленного для подачи налоговой декларации за соответствующий налоговый период.

Задача 9. Определите сумму средств, которые поступят в бюджет субъекта Федерации, если за определенный период на его территории исчислены следующие суммы налогов (млн. руб.)

— налог на добавленную стоимость 186,

— налог на имущество предприятий 146,

— налог с прибыли 312,

— налог на доходы физических лиц 65.

Решение. Пользуясь ст.56 Бюджетного кодекса РФ, в бюджет субъекта Федерации поступят 100 % налога на имущество предприятий, 80 % налога с прибыли и 70 % налога на доходы физических лиц, получаем:

148+ 312*80%+65*70%=148+249,6+45,5=443,1 млн.руб.

Ответ. 443,1 млн.руб. поступят в бюджет субъекта Федерации.

Список использованной литературы

1.Бюджетный кодекс РФ от 31 июля 1998 года с последними изменениями

2. Налоговый кодекс РФ последняя редакция http://www.nalkodeks.ru/text/chast2/glava29.html

3.Парыгина В.А., К.Браун, Дж.Масгрейв, А.А.Тендеев – Налоги и налогообложение в России,Москва 2006,- 640 с.

4. http://ru.wikipedia.org/wiki/Налог_на_игорный_бизнес Материал из Википедии — свободной энциклопедии

Информация о работе «Налоговая льгота и виды налоговых льгот»

Раздел: Финансовые науки

Количество знаков с пробелами: 21332

Количество таблиц: 0

Количество изображений: 0

Похожие работы

. в 1999 г. процесс реструктуризации затянулся, и это связано, прежде всего, с недостаточной проработкой механизма реструктуризации кредиторской задолженности перед федеральным бюджетом. В целом же налоговые льготы индивидуального или группового характера должны быть ориентированы прежде всего на товаропроизводителей (отрасли, виды производств), обеспечивающие выпуск конкурентоспособной на мировом .

. отмены ряда налогов. В большей части это касается налогов, устанавливаемых на уровне субъектов Федерации и уровне муниципальных образований (местных органов власти). Для максимально эффективного применения в налоговом планировании льгот, предоставляемых законодательством, необходимо иметь специальную подборку льгот из законодательной базы (подборка по налогам хозяйствующих субъектов в настоящее .

. , которое происходит в форме полного или частичного освобождения плательщиков налога от его уплаты с целью облегчения налогового бремени. 2. Виды налоговых льгот в Украине Налоговые льготы, предусмотренные отечественным налоговым законодательством, рассматриваются в формах[8]: Необлагаемый налогами минимум объекта налога, предусматривает в условиях инфляционной экономики утверждение .

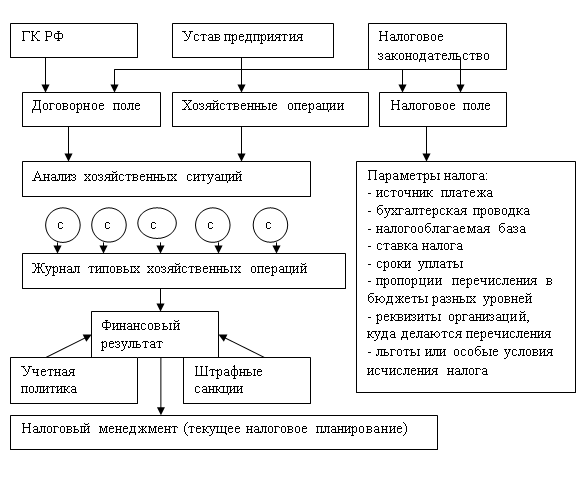

. величину и структуру налоговой базы и других элементов налогообложения, обеспечивающих своевременные расчеты с бюджетом по всем налогам в соответствии с действующим законодательством. [3, c. 43] 1.2 Элементы налогового планирования Возможные пути достижения поставленных целей реализуются не только за счет полного знания и использования позитивных и негативных сторон законодательства, но и .

Источник: kazedu.com

Характеристика основных элементов налога на игорный бизнес.

С 1 января 2004 г. вступила в силу глава 29 НК РФ «Налог на игорный бизнес».

Налог на игорный бизнес относится к региональным налогам. Он обязателен к уплате на территории тех субъектов России, где принят соответствующий региональный закон. При введении налога на игорный бизнес региональные власти обязаны руководствоваться нормами НК РФ. При этом регионам предоставлено право устанавливать ставки налога (в пределах, установленных НК РФ), а также определять порядок и сроки уплаты налога на игорный бизнес.

Возможность предоставления налоговых льгот по налогу на игорный бизнес не предусмотрена НК РФ, следовательно, субъекты РФ лишены возможности их устанавливать.

С 1 июля 2009 года деятельность по организации и проведению азартных игр на территории РФ (за исключением игорных зон) является противозаконной.

С 01.07.2009 г. игорные заведения (за исключением букмекерских контор и тотализаторов) могут быть открыты исключительно в игорных зонах в порядке, установленном Федеральным законом.

Госдума определила регионы, на территории которых будут созданы игровые зоны. Игорные резервации будут располагаться в Калининградской области, республике Алтай, Приморском крае, а также на пограничной территории между Ростовской областью и Краснодарским краем.

Характеристика основных элементов налога на игорный бизнес.

Плательщиками налога на игорный бизнес являются организации и индивидуальные предприниматели, осуществляющие деятельность в сфере игорного бизнеса.

Игорный бизнес не является реализацией услуг. Это особый вид предпринимательской деятельности, связанной с извлечением дохода в виде выигрыша или платы за проведение азартных игр либо пари.

Азартная игра – это основанное на риске соглашение о выигрыше, заключенное двумя или несколькими участниками между собой либо с организатором игорного заведения (организатором тотализатора) по правилам, установленным организатором игорного заведения (организатором тотализатора).

Пари – основанное на риске соглашение о выигрыше, заключенное двумя или несколькими участниками между собой либо с организатором игорного заведения (организатором тотализатора), исход которого зависит от события, относительно которого неизвестно, наступит оно или нет.

Организации и предприниматели, занимающиеся игорным бизнесом, не вправе применять упрощенную систему налогообложения. Если же помимо игорного бизнеса они осуществляют иные виды деятельности, то по ним применяется обычная система налогообложения (в соответствующих случаях — ЕНВД).

Объектами налогообложения являются:

— касса букмекерской конторы.

Игровой стол – специально оборудованное у организатора игорного заведения место, предназначенное для проведения азартных игр с любым видом выигрыша. Организатор игорного заведения участвует в азартной игре через своего представителя. Игровой стол состоит из одного или нескольких игровых полей.

Игровое поле — специальное место на игровом столе, оборудованное в соответствии с правилами азартной игры, где проводится азартная игра с любым количеством участников и только с одним представителем организатора игорного заведения, участвующим в указанной игре.

Игровой автомат – специальное оборудование (механическое, электрическое, электронное или иное техническое оборудование), установленное организатором игорного заведения. Оно используется для проведения азартных игр с любым видом выигрыша. Представители организатора не принимают участия в азартной игре.

Касса тотализатора или букмекерской конторы – специально оборудованное место у организатора игорного заведения (тотализатора), где учитывается общая сумма ставок и определяется сумма выигрыша, подлежащая выплате.

Организатор игорного бизнеса должен зарегистрировать каждый объект игорного бизнеса, подпадающий под налогообложение, в налоговом органе по месту установки этого объекта налогообложения. Налогоплательщик обязан зарегистрировать каждый объект налогообложения не позднее, чем за два рабочих дня до даты его установки.

Налоговым периодом по налогу на игорный бизнес признается календарный месяц, т.е. налогоплательщики должны исчислять и уплачивать налог ежемесячно.

Ставки налога устанавливаются законами субъектов РФ. Размеры ставок варьируются в пределах:

— за один игровой стол – от 25 000 до 125 000 руб.;

— за один игровой автомат – от 1500 до 7500 руб.;

— за одну кассу тотализатора или букмекерской конторы – от 25 000 до 125 000 руб.

Если ставки региональными властями не установлены, налог взимается по минимальным ставкам.

Налоговая база определяется отдельно по каждому виду объектов налогообложения. Она формируется как общее количество объектов одного вида.

Порядок исчисления налога. Сумма налога на игорный бизнес исчисляется как произведение налоговой базы и установленной в регионе ставки по соответствующим объектам. По игровым столам налоговые ставки применяются в особом порядке. Если стол имеет несколько игровых полей, то ставка налога увеличивается кратно количеству полей.

В связи с тем, что налоговый период по налогу на игорный бизнес составляет один месяц, при исчислении суммы налога имеет значение дата установки (выбытия) объекта налогообложения.

При установке нового объекта (объектов) налогообложения:

1. До 15 числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая установленный новый объект налогообложения) и ставки налога, установленной для этих объектов налогообложения.

Сумма налога = N ´ S,

где N — общее количество объектов налогообложения одного вида, S — ставка налога, для данного вида объектов налогообложения.

2. После 15-го числа текущего налогового периода сумма налога по этому объекту (этим объектам) за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения.

Сумма налога = N ´ 1/2 S,

где N — общее количество объектов налогообложения одного вида, S — ставка налога, для данного вида объектов налогообложения.

При выбытии объекта (объектов налогообложения):

1. До 15-го числа (включительно) текущего налогового периода сумма налога по этому объекту (этим объектам) за этот налоговый период исчисляется как произведение количества данных объектов налогообложения и одной второй ставки налога, установленной для этих объектов налогообложения.

Сумма налога = N ´ 1/2 S,

где N — общее количество объектов налогообложения одного вида, S — ставка налога, для данного вида объектов налогообложения.

2. После 15-го числа текущего налогового периода сумма налога исчисляется как произведение общего количества соответствующих объектов налогообложения (включая выбывший объект (объекты) налогообложения) и ставки налога, установленной для этих объектов налогообложения.

Сумма налога = N ´ S,

где N — общее количество объектов налогообложения одного вида, S — ставка налога, для данного вида объектов налогообложения.

Порядок и сроки уплаты и формирования налоговой отчетности по налогу. Налоговая декларация представляется налогоплательщиком в налоговый орган по месту регистрации объектов налогообложения не позднее 20-го числа месяца, следующего за истекшим налоговым периодом. Налоговая декларация заполняется налогоплательщиком с учетом изменения количества объектов налогообложения за истекший налоговый период.

Налог уплачивается не позднее срока, установленного для подачи декларации, т.е. не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Источник: poisk-ru.ru