Ставки по вкладам в разных банках отличаются. Даже внутри одного банка можно найти несколько программ с более и менее выгодными условиями для вкладчиков. Однако ошибочно считать, что банки берут ставки «с потолка». Наоборот, установление процента по депозитам — это сложный и кропотливый для банка процесс, на который влияют десятки факторов. От чего зависит процентная ставка по вкладу и на что обратить внимание вкладчику, расскажет специалист сервиса Бробанк.ру.

28.11.22 2433 0 Поделиться

Автор Бробанк.ру Клавдия Трескова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Что такое процентная ставка

Ставка по вкладу — это проценты, которые начисляют вкладчику за то, что он принес в банк свои деньги. Проценты начисляют раз в месяц, квартал или год. Эту прибыль могут:

Плавающая ставка по вкладу может зависеть, к примеру, от курса определенной валюты или ключевой ставки, которую установил Центробанк. Если показатель, к которому привязан процент по вкладу, растет, то и прибыль у вкладчика окажется выше. И наоборот. При падении курса валюты или снижении ключевой ставки, вкладчик будет получать меньше.

Как ключевая ставка влияет на бизнес и экономику страны

Деньги вкладчиков дают банкам возможность заработать. Банки вкладывают деньги в высокодоходные активы и выдают кредиты другим частным лицам и бизнесу. Все эти действия приносят банку прибыль, и он делится частью доходов с вкладчиками.

Как связаны ключевая ставка, инфляция и ставка по депозитам

На ставки по депозитам, которые устанавливают банки, влияет много факторов. Самые значимые из них:

- ключевая ставка Банка России;

- коэффициент инфляции;

- максимальная процентная ставка по депозитам у лидирующих банков страны, которую высчитывает Банк России;

- состояние экономики страны в целом;

- состояние банковского сектора;

- доступность заемных денег;

- кредитный и инвестиционный портфель конкретного банка;

- условия конкретного депозитного договора.

Разберем каждый параметр, от которого зависит ставка по вкладам, более подробно.

Ключевая ставка

Ключевая ставка зависит от решений Центробанка. В зависимости от экономического положения в стране и мире ее могут поднимать или опускать.

Размер ключевой ставки — это отправная точка, как для банков, так и для бизнеса. Банки на ее основе выстраивают свою денежно-кредитную политику. А компании понимают, какова текущая стоимость денег и легко ли получить займы на расширение бизнеса.

На размер ключевой ставки влияет много показателей, но самые значимые — уровень инфляции, темпы роста или падения ВВП, а также инфляционные ожидания населения и бизнеса. Более подробно о ключевой ставке и том, как ее устанавливают.

Инфляция

Инфляция напрямую связана с ключевой ставкой. Центробанк учитывает этот коэффициент при принятии решения. Если инфляция в стране растет, повышается и ключевая ставка, а если падает, ставку опускают. Таким способом регулятор влияет на экономическую ситуацию в стране.

Что такое ключевая ставка, как она работает и на что влияет

При этом ключевая ставка очень быстро сказывается на ставках по депозитам, а инфляция в них учитывается через время, так как подсчет инфляции и учет ее динамики — это более долгосрочный процесс. То есть ставки по депозитам и ключевая ставка в большинстве случаев находятся в равновесии и приблизительно равны. А вот с инфляцией все сложнее. Коэффициент инфляции чаще опережает процентную ставку по вкладам.

Максимальная ставка по депозитам

Ежемесячно Центробанк мониторит ставки по вкладам в десяти крупнейших банках страны. В топ входят Сбер, ВТБ, Альфа-банк, Тинькофф, Газпромбанк, РСХБ, МКБ, Банк Открытие, Совкомбанк и Райффайзен. Центробанк выбирает самую высокую ставку по вкладам в этих банках. На основе полученных данных Банк России дает рекомендацию остальным участникам рынка назначать по депозитам такую же ставку плюс максимум 2%.

Данные по максимальной процентной ставке ЦБ РФ публикует каждые 10 дней. Найти актуальную информацию можно по ссылке.

Экономика и банковский сектор

- денежно-кредитной политикой государства;

- темпом роста или падения ВВП;

- планами руководства страны по материальной поддержке бизнеса и населения;

- внутренним финансовым планом банка.

Чтобы достичь своих задач, банкирам нужно понимать, хватит ли денег у населения и бизнеса для погашения кредитов. Если у заемщиков возникнут проблемы, банку будет нечем делиться с вкладчиками. Значит, для банка слишком рискованно устанавливать слишком высокую ставку по вкладам.

Доступность заемного капитала

Банки берут деньги не только у вкладчиков, но и у Центробанка и других кредиторов на рынке межбанковского кредитования. Кроме того, банки могут искать инвесторов за пределами страны и привлекать иностранный капитал.

Если экономика нестабильна, а с геополитикой еще хуже, деньги для банков становятся более дорогими или вообще недоступными. Чем меньше источников финансирования у кредитных организаций, тем ниже окажутся ставки по депозитам. Это связано с тем, что банки страхуются на случай, если им будет сложно выполнять взятые на себя обязательства перед вкладчиками.

Кредитный и инвестиционный портфель банка

Если банк выбрал успешную инвестиционную стратегию, он сможет зарабатывать больше. Например, вложения в высокодоходные активы принесли больше, чем банк рассчитывал. Либо у банка улучшилось качество кредитного портфеля: пришло несколько крупных компаний и частных заемщиков с высоким рейтингом надежности. Значит, банк потратит меньше денег на формирование резервов и сможет больше заработать, выдавая новые кредиты.

Если у банка улучшается качество кредитного и инвестиционного портфеля, он может повысить ставки по вкладам. И наоборот, если инвестиции убыточны, а у заемщиков возникли финансовые проблемы, банк изменит политику и снизит ставки по депозитам.

Условия депозитного договора

Ставка напрямую зависит от дополнительных опций по вкладам. Самые выгодные ставки устанавливают по срочным депозитам на большие суммы без возможности пополнения и досрочного изъятия.

Если вкладчик хочет получить больше свободы в распоряжении деньгами на вкладе, за это придется «заплатить». Цена вопроса — размер процентной ставки. Чем больше свобод у клиента, тем ниже ставка.

Самые низкие ставки, как правило, у бессрочных вкладов. Это связано с тем, что банк не знает, как долго и какой суммой ему можно распоряжаться. Значит, банк не выдаст эти деньги в кредит заемщику, так как вкладчик в любой момент может забрать всю сумму, которая лежит на счете.

Может ли банк изменить ставку по вкладу в одностороннем порядке

По депозитным договорам с фиксированной процентной ставкой банки не могут менять условия без согласия клиента. Это касается и ставки. Такая норма закреплена в Гражданском кодексе. Если банк в одностороннем порядке изменил ставку по вкладу — это нарушение законодательства.

По депозитам с плавающей или прогрессивной ставкой банки также обязаны придерживаться условий договора. Например, банк не может внезапно опустить или поднять ставку по вкладу, если базовый показатель не менялся, к примеру, ключевая ставка 4% действовала в течение всего года.

Однако некоторые недобросовестные банки или их сотрудники идут на ухищрения. Например, навязывают вместо классического депозита инвестиционные, страховые или другие банковские продукты.

Например, по накопительным счетам и картам банк может менять условия договора в одностороннем порядке. А по инвестиционным и страховым продуктам прибыль редко бывает фиксированной. Гораздо чаще доход клиента по этим программам зависит от успешности выбранной стратегии и того, во что будут вложены деньги инвесторов.

Возможны и другие ситуации. Банк разными способами убеждает клиента подписать дополнительное соглашение к основному депозитному договору. Сотрудники банка могут ссылаться на то, что изменились какие-то незначительные условия в обслуживании клиентов или прикрываться фразой, что это «обычная формальность».

Помните, если не прочитать условия соглашения и не вникнуть в то, что подписываете, вы не сможете доказать свою правоту. Ваша подпись означает согласие со всеми условиями, которые прописаны в документе. Если банк укажет, что теперь ставка по вкладу не 5%, а 0,01% — это будет законно.

Если же вы никаких соглашений к договору не подписывали, а банк все-таки поменял ставку в одностороннем порядке, знайте, закон на вашей стороне. В судебной практике РФ есть специальное решение Конституционного суда по подобным вопросам.

Почему самая высокая ставка по вкладу не всегда хорошо

Выбирать вклад только по величине процентной ставке может быть опрометчиво по нескольким причинам.

Слишком высокие ставки — признак опасности

Если малоизвестный или даже крупный банк предлагает ставку значительно выше, чем максимальная ставка рекомендованная Центробанком, стоит насторожиться.

Допустим, максимальная ставка 5%, а банк открывает вклады под 9%. Есть риск, что у банка проблемы с ликвидностью. То есть он возьмет деньги вкладчиков, а потом разорится. Чтобы не ошибиться и не потерять вложения, проверьте до начала сотрудничества такую информацию о банке:

| Параметр | О чем говорит | Какие риски |

| Участие в Системе страхования вкладов | Деньги на счетах и вкладах во всех банках-участниках ССВ защищены на сумму до 1,4 млн рублей | Не храните в одном банке суммы более 1,4 млн рублей, особенно в маленьких или малоизвестных. Тогда вы сможете защитить все свои сбережения даже при банкротстве или отзыве лицензии у банка |

| Рейтинг банка по размеру активов | Если банк находится в топе российских банков, вероятность банкротства такой компании ниже | Нахождение в топ-10 или топ-20 российских банков не гарантирует, что с компанией ничего не случится. Но вероятность такого развития событий ниже, чем у пятидесятого или двухсотого |

| Высокий рейтинг у рейтинговых агентств | Банки с рейтингом у российских и международных рейтинговых агентств более привлекательны, чем банки без него. В РФ четыре рейтинговых агентства — АКРА, НРА, Эксперт РА и НКР | Наличие позитивного рейтинга — это плюс для банка и его клиентов. Однако это не гарантирует на 100%, что у банка не возникнут проблемы в будущем |

| Нахождение в списке системно значимых | Этот перечень разрабатывает и утверждает Банк России. Подробнее по ссылке. На ноябрь 2022 года в список включены 13 банков | Системно значимые банки находятся в особом положении. Если у них возникнут проблемы, урегулированием займется Банк России. Поэтому это самые надежные банки страны |

Чтобы сделать правильный выбор, воспользуйтесь готовым рейтингом вкладов сервиса Бробанк.

Чем выше ставка, тем строже условия

Разберем на примере. Один и тот же банк предлагает два разных вклада под 5% и 6% годовых. Но условия по ним разные.

| Условие | Под 5% | Под 6% |

| Сумма первоначального взноса | 100 000 рублей | 100 000 рублей |

| Срок | От 1 до 3 лет | 1 год |

| Возможность пополнения | Есть | Нет |

| Капитализация процентов | Ежемесячная | Не предусмотрена. Проценты платят единой суммой в конце срока |

Через год по вкладу под 6% можно заработать максимум 6000 рублей. Вкладчик никак не может повлиять на эту сумму.

Заработок по вкладу со ставкой 5% в отличие от первого варианта не ограничен. Например, депозит можно ежемесячно пополнять с заработной платы на 5000 или 10 000 рублей. При таких условиях и с учетом ежемесячной капитализации за год можно заработать 6524 рубля в первом и 7932 рубля во втором случае.

Вывод. Учитывайте не только ставку, но и другие условия договора, так как в итоге депозит с более низким процентом для вас может оказаться более выгодным.

На что еще обратить внимание при выборе вклада

- На какой срок планируете разместить деньги. Не открывайте вклад на 5 лет, если не уверены, что сможете весь этот период обойтись без вложенных денег. И наоборот, если это капитал на отдаленную перспективу — учебу детям или пенсию, и есть выгодные предложения на рынке, оформляйте более долгосрочные депозитные договора.

- В какой валюте сберегать. Если планируете регулярно пополнять счет, и ваш основной доход приходит в валюте, то и вклад выгоднее оформить в той же валюте. Если валюту приходится каждый раз покупать, более выгодными для вас могут оказаться рублевые вклады.

- Можно ли оформить вклад с дополнительными опциями и получить в итоге более крупную прибыль. Рассматривайте вклады с пополнением и частичным снятием, если хотите получить больше свободы и доступ к накоплениям. Но для долгосрочного накопления лучше ограничиться только возможностью пополнять депозит, без снятия. Рейтинг лучших вкладов с пополнением по версии Бробанк.

- Есть ли у банка вклады с прогрессивной ставкой. Если выбрали пополняемый вклад, то лучше, если ставка будет расти вместе с накопленной суммой. Например, при сумме вклада 100 000 рублей — ставка 5%, но при увеличении суммы до 500 000 рублей, ставка поднимется до 6%.

- Можно ли подключить капитализацию. Обратите внимание, чем чаще проценты капитализируются, тем выгоднее для вкладчика. Если есть возможность, выбирайте ежедневную или ежемесячную капитализацию, а не ежегодную.

- Предоставляет ли банк бонусы вкладчикам. Например, могут предложить премиальную карту, повышенный кешбэк или сниженную процентную ставку по кредитке. Не стесняйтесь спрашивать у сотрудников банка, какие бонусы предусмотрены для вкладчиков в каждом банке, чтобы получиться максимальную вторичную выгоду. Выбирайте те бонусу и привилегии, которые интересны вам.

Сравните условия по вкладам и выберите лучшее предложение на специальной странице сервиса Бробанк.

Источник: brobank.ru

Как изменение процентной ставки влияет на прибыльность банковского бизнеса: анализ и рекомендации

![]()

Банки играют важную роль в экономике, предоставляя людям и предприятиям кредиты для финансирования различных целей, таких как покупка недвижимости или запуск нового бизнеса. Однако, как любой другой бизнес, банки сталкиваются с различными проблемами, наиболее важной из которых является уход клиентов из-за высоких процентных ставок.

Как изменения процентной ставки влияют на прибыль банков? На первый взгляд кажется, что при повышении процентной ставки банки могут увеличить свою прибыль, однако, при более глубоком анализе становится понятно, что на самом деле все сложнее. Повышение процентной ставки может увеличить количество отклоненных заявок на кредит и уменьшить количество новых клиентов, что может повлиять на долгосрочную прибыльность банка.

В данной статье мы рассмотрим, какие факторы влияют на изменение процентной ставки, как это отражается на прибыльности банков, и прогнозируем, какие изменения процентных ставок можно ожидать в ближайшем будущем.

Влияние изменения процентной ставки на банковский бизнес

Процентная ставка – один из самых важных элементов работы банков. Она влияет на многие аспекты бизнеса, включая прибыльность, ликвидность и конкурентоспособность. Изменение процентной ставки – это не просто техническая операция банка, это важное событие для всей экономики страны.

Увеличение процентной ставки может быть привлекательным для банка, поскольку при увеличении ставки могут увеличиться доходы банка от процентов по кредитам и депозитам. Однако, такая мера может отпугнуть клиентов, что приведет к снижению объемов вкладов и заемных средств. Кроме того, высокие проценты могут привести к увеличению задолженности по кредитам, что повысит риск неплатежей и кредитных потерь.

! ICBA: Независимое сообщество банкиров Америки, охраняющее интересы малых бизнесов и граждан

С другой стороны, снижение процентной ставки может привести к увеличению объемов кредитования и росту объемов депозитов. Однако, при низких процентах банки теряют доходность, что оказывает негативное влияние на показатели прибыли.

Банки должны уметь грамотно балансировать между желанием привлечь клиентов и необходимостью поддерживать свою прибыльность. Изменение процентной ставки – это сложная игра, которая требует от банков максимальной осторожности и анализа.

Влияние процентной ставки на прибыльность банковского бизнеса

Прибыльность банковского бизнеса — это степень доходности банка и основной показатель его успешности. Размер дохода зависит от многих факторов, включая процентную ставку.

Повышение процентной ставки обычно повышает доходность банка, т.к. это позволяет получать больший доход от процентных разниц при выдаче кредитов и других банковских операций. Однако, повышение ставки может приводить к уменьшению объема кредитования и других операций, что в свою очередь может снизить доходность банка.

Снижение процентной ставки обычно снижает доходность банка, т.к. это меньше доход от процентных разниц, но может привести к увеличению объема кредитования и других операций, что увеличит доходность банка.

Таким образом, процентная ставка является важным фактором для банковской прибыльности и ее изменение должно быть учитывано при разработке стратегии банковского бизнеса.

Анализ изменений ставки

Изменение процентной ставки является одним из основных инструментов монетарной политики Центрального Банка. Оно влияет на экономическую ситуацию страны и, соответственно, на прибыльность банковского бизнеса.

Повышение ставки делает займы и кредиты более дорогостоящими, что может привести к снижению спроса на них со стороны населения и предприятий. Однако, банки могут увеличивать проценты на депозиты, что повышает их прибыльность.

Понижение ставки, напротив, может повысить спрос на займы и кредиты, что благоприятно скажется на банковской деятельности. Однако, снижение процентов на депозиты может привести к их оттоку, что повлияет на ликвидность банков.

При определении стратегии банковского бизнеса необходимо учитывать ожидаемые изменения процентной ставки и их возможное воздействие на рынок. Регулярный анализ и прогнозирование изменений ставки помогут банкам оставаться конкурентоспособными и рентабельными на долгосрочной перспективе.

! Как работает аналитик кредитных рисков: этапы, задачи и инструменты

Прогноз влияния изменений процентной ставки на прибыльность банковского бизнеса

При изменении процентной ставки Центрального Банка возникают непростые задачи перед банковской сферой. Понимание того, как изменения ставки повлияют на прибыльность банковских организаций, становится ключевым. Например, при повышении ставки, банки будут вынуждены проводить анализ своих затрат и выявлять способы снижения издержек для сохранения прибыльности.

Прогнозирование влияния изменения ставки производится многими банками. Они используют данные о тенденциях рынка и текущих показателях своей деятельности. Прогноз помогает банкам планировать свои финансовые показатели и разрабатывать стратегии по увеличению доходов.

Изменение ставки Центрального Банка может оказать влияние на рынок кредитования. Высокая ставка приведет к снижению объема кредитования, а это в свою очередь может негативно повлиять на экономические показатели страны. Поэтому банкам и регуляторам необходимо учитывать множество факторов при прогнозировании влияния изменения ставки на прибыльность банковского бизнеса.

Несмотря на все сложности, банковская сфера обладает высокой адаптивностью. Банки готовы изменять свои бизнес-процессы и приводить их в соответствие с изменениями в экономической обстановке. Это позволяет им сохранять прибыльность, даже при сильном воздействии изменений процентной ставки на банковский бизнес.

Рекомендации для банков при изменении процентной ставки

1. Следите за изменением рыночных условий

Банки должны регулярно мониторить изменение процентных ставок на рынке и своих конкурентов. Это поможет им оценить влияние изменений на свою клиентскую базу и принимать правильные решения.

2. Анализируйте влияние изменений на прибыльность

При изменении ставок банки должны проводить анализ своей прибыльности и оценить, как изменения в ставке повлияют на выручку и рентабельность. Это поможет им принимать обоснованные решения.

3. Сообщите о изменениях клиентам заранее

Банки должны уведомить своих клиентов заранее о любых изменениях в процентной ставке, чтобы избежать недовольства и утраты доверия. Клиенты должны быть информированы о влиянии этих изменений на их финансовое положение и возможных вариантах действий.

4. Предоставьте клиентам альтернативные варианты

Банки должны предоставлять своим клиентам альтернативные варианты, если изменения в процентной ставке негативно повлияют на их финансовое положение. Это может включать в себя пересмотр условий кредитования, предоставление других продуктов или изменение условий депозитных счетов.

! SWOT-анализ: выявление сильных и слабых сторон, возможностей и угроз бизнеса

5. Контролируйте изменения

Банки должны контролировать любые изменения в процентной ставке и регулярно анализировать их влияние на прибыльность и клиентскую базу. Это позволит им оперативно реагировать на изменения и принимать правильные решения для поддержания своей прибыльности и конкурентоспособности.

Вопрос-ответ

Как изменилась прибыльность банков после снижения процентной ставки в 2020 году?

Снижение процентной ставки в 2020 году привело к снижению прибыльности банков, так как они получили меньше доходов от процентов по кредитам и вкладам. Однако, эффект этого снижения может быть различным для разных банков в зависимости от их бизнес моделей, структуры баланса и диверсификации доходов.

Какая процентная ставка считается оптимальной для банковской прибыльности?

Оптимальная процентная ставка для банковской прибыльности зависит от многих факторов, таких как текущая экономическая конъюнктура, инфляция, кредитный риск и конкуренция на рынке. Однако, обычно банки стремятся установить процентную ставку таким образом, чтобы получить максимальную прибыль при минимальном риске.

Какие меры могут принять банки для увеличения прибыли при снижении процентной ставки?

Банки могут принять различные меры для увеличения прибыли при снижении процентной ставки, такие как увеличение доли доходов от комиссионных услуг, расширение кредитного портфеля, улучшение качества активов, оптимизация затрат и улучшение эффективности управления рисками.

Какие риски возникают для банков при изменении процентной ставки?

Изменение процентной ставки может повлиять на различные риски, такие как кредитный риск, рыночный риск, операционный риск и ликвидность. Например, снижение процентной ставки может привести к увеличению кредитного риска, так как заемщики могут стать менее заинтересованными в погашении своих задолженностей. Также, снижение процентной ставки может повысить рыночный риск, так как изменения цен на активы могут стать более волатильными.

Как изменение процентной ставки может повлиять на экономику в целом?

Изменение процентной ставки может оказать значительное влияние на экономику в целом. Например, снижение процентной ставки может привести к увеличению потребления и инвестиций, так как кредиты становятся доступнее и дешевле. Однако это может привести к увеличению инфляции и ухудшению баланса платежей. Повышение процентной ставки, напротив, может привести к снижению инвестиций и потребления, что может замедлить экономический рост.

Источник: 1stalin.ru

Что такое ключевая ставка и как она влияет на бизнес и жизнь людей

От ключевой ставки зависит всё — и проценты по ипотеке, и доходы от акций, и цены в магазинах. Разобрались, чего ждать, если она растёт и снижается.

Иллюстрация: Gorodenkoff / Shutterstock / Ryoji Iwata / Unsplash / Etienne Martin / Unsplash / Annie для Skillbox Media

Валентина Бокова

Обозреватель Skillbox Media. Работала со «Сравни.ру», ВТБ, «Ак Барс Банком», Газпромбанком. Подготовила курсы по инвестициям для Промсвязьбанка и Школы инвестора ВТБ.

Статью подготовила

Ольга Гогаладзе

Экономист, финансовый консультант, основательница академии создания капитала PRO.FINANSY.

Размер ключевой ставки влияет на инфляцию, доходы бизнеса и даже на проценты по кредитам и депозитам. В этом материале Skillbox Media разбираемся:

- что такое ключевая ставка;

- почему она меняется и как она связана с инфляцией;

- что происходит, если ставка снижается;

- что происходит, если ставка растёт;

- почему в разных странах разные ставки.

Что такое ключевая ставка

Ключевая ставка — это процентная ставка, под которую центральный банк страны выдаёт кредиты коммерческим банкам. Сейчас в России она равна 7,5%.

В России ключевую ставку устанавливает Центральный банк (ЦБ). Поэтому её ещё называют ставкой ЦБ. В США этим занимается Федеральная резервная система (ФРС), в Евросоюзе — Европейский центральный банк (ЕЦБ).

Регулирование ключевой ставки — один из инструментов денежно-кредитной политики государства. Цель этой политики — сдержать (или, наоборот, повысить) инфляцию и стимулировать экономический рост.

У ключевой ставки есть близкое понятие — ставка рефинансирования. Сначала ставка рефинансирования отличалась от ключевой ставки — первую меняли реже и рассчитывали отдельно. 1 января 2016 года эти показатели уравняли. Теперь у них одинаковое значение; можно сказать, что ставка рефинансирования и ключевая ставка — это одно и то же.

Курсы Skillbox для тех, кто хочет научиться пользоваться деньгами

- «Финграмотность: учимся управлять бюджетом, копить и инвестировать» — узнать, как контролировать расходы и доходы, выгодно использовать кредиты и господдержку, грамотно инвестировать.

- «Личные финансы: инвестиции и трейдинг» — узнать, как ставить финансовые цели и достигать их с помощью грамотных вложений.

- «Трейдинг» — научиться торговать на финансовых рынках, контролировать риски и совершать обдуманные сделки.

Почему ключевая ставка меняется и как она связана с инфляцией

Ключевая ставка влияет на инфляцию. Инфляция — обесценивание денег. Простыми словами, это рост цен. Условно, если десять лет назад за сто рублей можно было купить четыре чашки кофе, то теперь — только две.

Инфляция — нормальное явление. Если её нет, это плохо. При нулевой или отрицательной инфляции у населения нет стимулов покупать товары и держать деньги на депозитах. Поэтому ЦБ стремится держать инфляцию вблизи целевого уровня — он составляет 4%. Это комфортное значение инфляции для развития экономики.

Чтобы достичь его, ЦБ меняет ключевую ставку.

Как ключевая ставка влияет на цены в магазинах? Если ставка низкая, цены растут.

Это происходит так. Центробанк выпускает и хранит деньги. Когда ставка снижается, банкам становится выгодно брать эти деньги и выдавать кредиты клиентам. Люди берут кредиты и покупают товары — денег в экономике становится больше, но количество товаров остаётся прежним.

Ценность денег подчиняется тем же законам, что и ценность любых товаров, — она зависит от спроса и предложения. Когда денег в экономике много, а товаров мало, деньги обесцениваются, спрос на товары растёт, и они дорожают.

Если ключевая ставка высокая, товары дешевеют. Люди больше копят, а не тратят. Денег в экономике становится меньше, спрос на товары снижается, цены — тоже. В результате инфляция замедляется.

Например, в марте 2022 года Центробанк из-за высокой инфляции сильно поднял ставку — 20%. Потом началось постепенное снижение — уже в мае ставка была 14%, а в сентябре — 7,5%. Центральный банк пересмотрел свой прогноз инфляции: российская экономика адаптировалась к санкциям лучше, чем планировалось.

Что даёт снижение ключевой ставки

Для экономики. Она развивается, потому что при снижении ключевой ставки деньги дешевеют. Значит, товары, услуги, машины и квартиры будут пользоваться большим спросом, компании будут больше производить и строить. Экономика будет развиваться.

Но у низкой ставки есть свой недостаток: копить в национальной валюте становится невыгодно. Люди и бизнес ищут альтернативы в других валютах — например, покупают доллары и евро. Спрос на них растёт, цена — тоже, а рубль обесценивается.

Для людей. Банкам становится выгодно занимать деньги у ЦБ, поэтому они снижают ставки по кредитам, но также и по вкладам и накопительным счетам. Люди берут больше кредитов и покупают товары.

Вкладов и накопительных счетов открывают меньше — если инфляция выше ставки, хранить деньги становится невыгодно. Лучше их потратить, купить что-то ценное (технику, одежду, автомобиль).

Для бизнеса. Кредиты для бизнеса становятся доступнее, так как снижается процент. Компании чаще берут деньги в долг, поэтому бизнес развивается быстрее.

Для рынка ценных бумаг. Процентная ставка влияет на акции и облигации .

Акции могут дать большую доходность, чем депозиты. Поэтому, когда ставка снижается, инвесторы активнее покупают ценные бумаги.

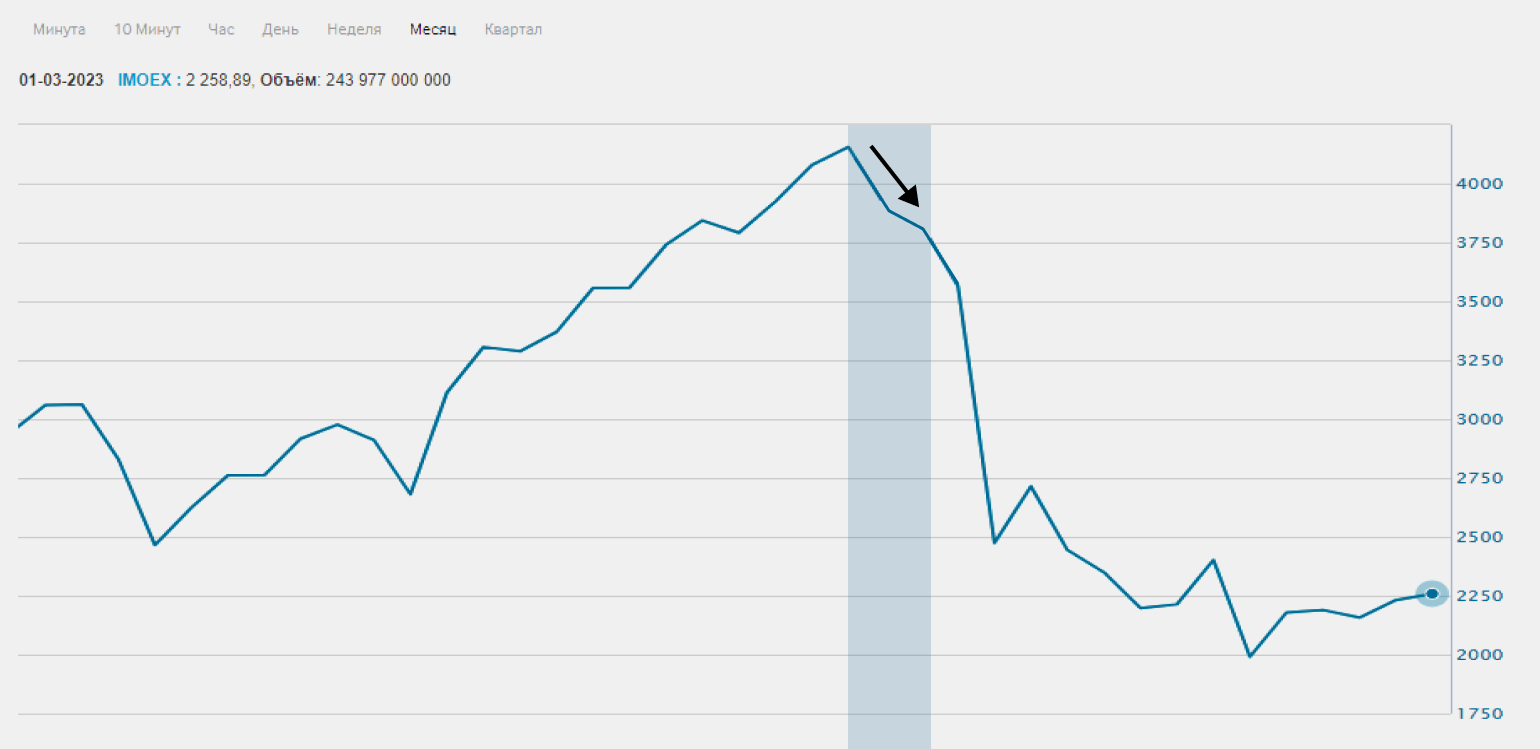

10 июня 2022 года ЦБ РФ снизил ключевую ставку с 11% до 9,5%. Инвесторы, чтобы уберечь деньги от инфляции, начали активно покупать акции. Например, индекс Мосбиржи, в который входят акции крупных российских компаний, вырос с 10 июня по 27 июня на 5,75%.

Доход по облигациям обычно чуть больше, чем ставка ЦБ. Например, если процентная ставка 8%, то облигации будут выпускаться под 9–12%.

Когда процентная ставка понижается, доходность уже выпущенных облигаций увеличивается.

Допустим, ставка была 10%, а стала 8%. У нас есть выпущенные облигации под 10–12%, а будущие станут выпускаться под 8–10%. «Старые», уже выпущенные, облигации будут расти в цене — спрос на них будет больше. Ведь инвесторам выгоднее получить 10–12% доходности, чем 8–10%. Особенно хорошо это будет видно на примере долгосрочных облигаций — их цена будет изменяться заметнее.

Но это повлечёт за собой увеличение спроса на старые облигации. Из-за этого будет расти и их цена. А доходность к погашению будет снижаться.

Например, 24 апреля 2020 года банк России снизил ключевую ставку. В то же время спрос на ОФЗ 26226 вырос — вместо 1000 рублей облигации торговались по 1115,16 рубля.

Чем грозит повышение ключевой ставки

Для экономики. Она замедляется, потому что при повышении ставки спрос на товары и услуги падает, предложение тоже. За счёт этого снижается и инфляция — товары дорожают меньше обычного.

Для людей. Проценты по вкладам и накопительным счетам растут. Копить деньги становится выгоднее. Но также дорожают кредиты, в том числе ставки по ипотеке. Поэтому люди реже берут кредиты и чаще открывают вклады.

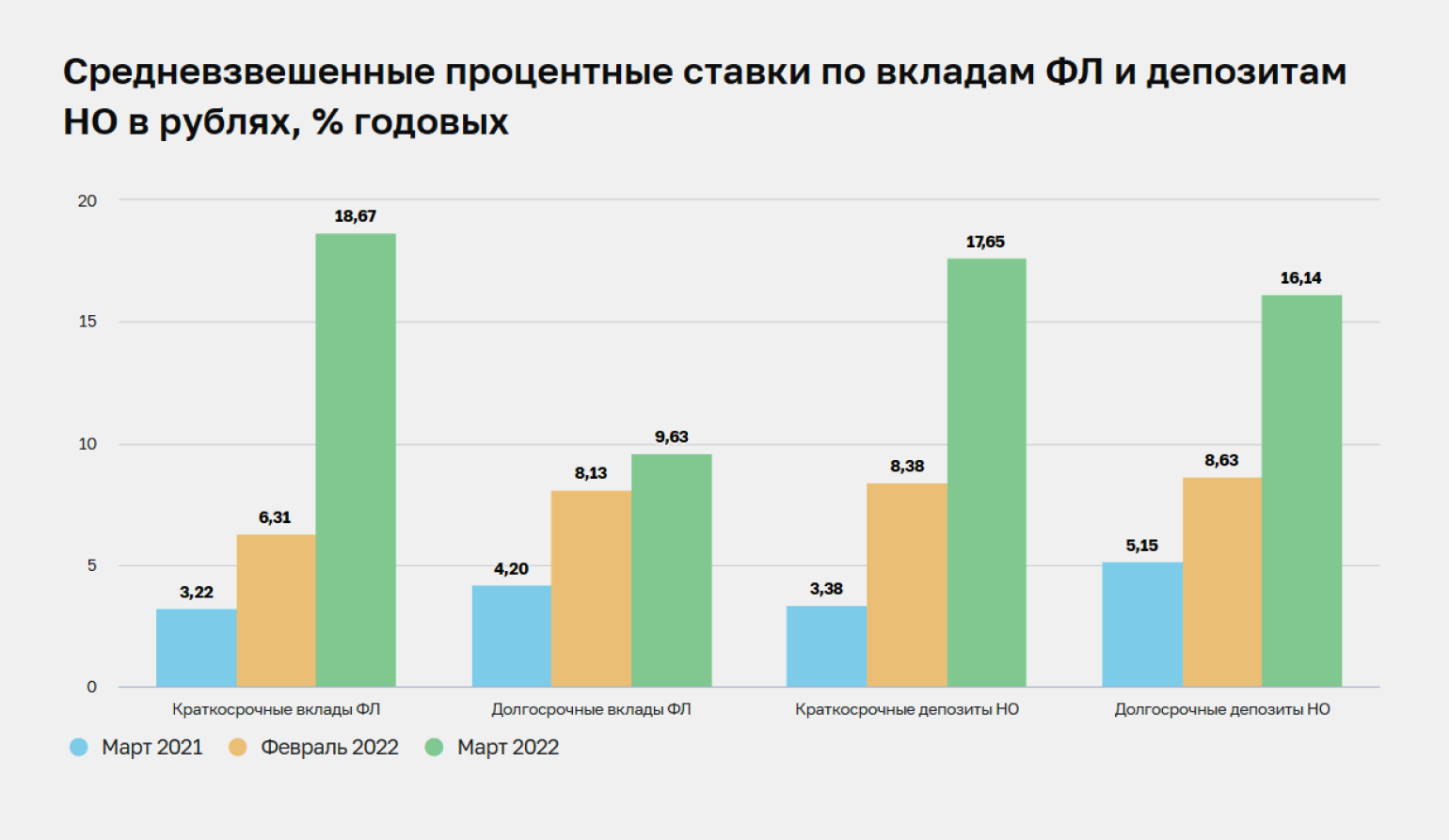

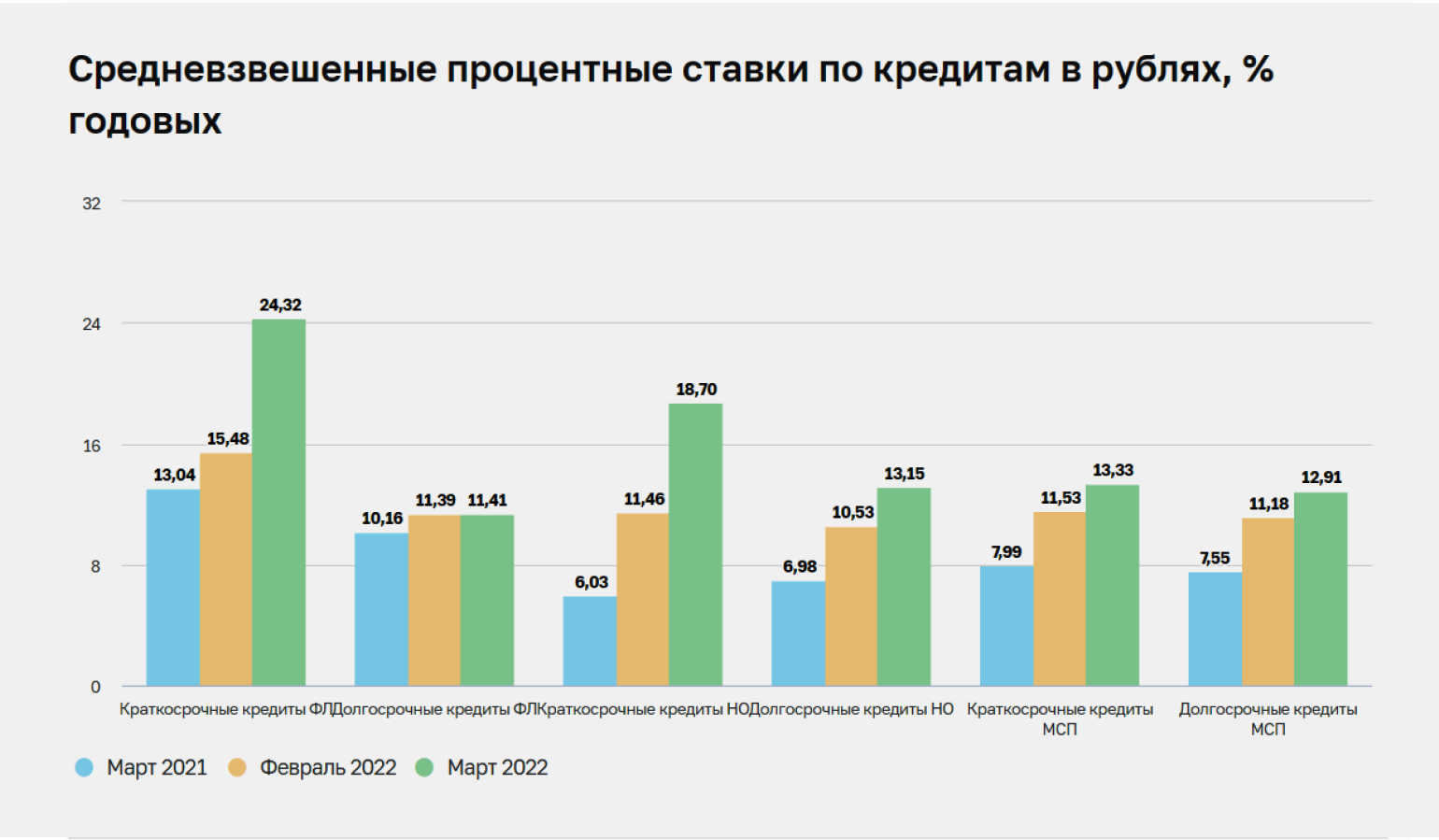

Например, в феврале 2022 года ЦБ резко повысил ставку до 20%. Проценты по вкладам тогда выросли с 6,31% до 18,67%. В то же время ставки по краткосрочным кредитам поднялись до 24,32%.

Для бизнеса. Кредиты для компаний становятся дороже. Чтобы сэкономить, бизнес тратит меньше денег на развитие. Ещё падает спрос на товары — компании вынуждены повышать цены, чтобы не работать в убыток.

Для рынка ценных бумаг. Инвесторы реже покупают акции. Зато облигации начинают пользоваться спросом.

При повышении процентной ставки особенно «страдают» компании роста. Это активно развивающиеся компании, которые вкладываются в своё развитие и инвестиции. Например, «Яндекс» или «Сбер».

Кредиты для них становятся дороже, а спрос на их продукты падает. Инвесторы понимают, что компаниям придётся непросто, и продают акции. Соответственно, цена на акции тоже падает.

Например, в декабре 2021 года индекс Мосбиржи потерял 2,09% на фоне роста ключевой ставки.

С облигациями другая история. В обычной ситуации, когда ставка, например, повышается с 6 до 7%, цены на уже выпущенные облигации падают, а их доходность к погашению увеличивается. Будущие облигации под более высокую ставку будут интереснее в плане доходности, чем уже выпущенные.

В марте 2022 года, когда процентную ставку резко подняли до 20%, выпущенные облигации резко упали в цене. Они могли стоить 40–60% от номинала , 400–600 рублей. При этом доходность достигала двузначных значений — от 20% и выше.

Если инвестор купит облигацию за 500–600 рублей, при погашении он всё равно получит 1000 рублей. Соответственно, инвестор заработает на дисконте — разнице между ценой покупки и погашения, а также на купонах. Так и получается двузначная доходность: разница в ценах + купоны.

Почему в разных странах разные ключевые ставки

Ключевые ставки различаются из-за особенностей экономики стран.

В России ключевая ставка равна 7,5%. В США 1 февраля 2023 года её повысили до 4,5–4,75%. В Еврозоне она составляет 3%, но может вырасти до 4%. А в Японии в июле 2022 года сохранили ставку на уровне −0,1%.

Ставка зависит от уровня текущей и прогнозируемой инфляции. Из-за событий 2020–2022 годов (коронакризис, нарушения цепочек поставок, конфликт в Украине) уровень инфляции в мире увеличился. Поэтому, например, процентная ставка в Европе сейчас рекордно высока. Раньше она не превышала 1%.

Резонный вопрос: а почему в России нельзя, как в Европе или США, сделать процентную ставку 1–3%?

Если держать ставку на уровне 1–3%, у государства не будет пространства для манёвра. ЦБ не сможет стимулировать рост экономики за счёт снижения ставки. Поэтому её не занижают.

Что нужно запомнить про ключевую ставку

- Ключевую ставку в России устанавливает Центральный банк. Какую ставку установят, под такой процент коммерческие банки и будут получать кредиты.

- Ставка меняется вслед за инфляцией. Если инфляция снижается, процентная ставка тоже будет снижаться. И наоборот.

- Ключевую ставку снижают, если прогнозируется снижение инфляции. При низкой ключевой ставке — дешёвые кредиты и неинтересные вклады. Это стимулирует граждан больше потреблять, а компании — больше производить и развивать экономику.

- Когда инфляция разогналась, ключевую ставку повышают. Кредиты становятся дорогими и невыгодными, а вот накопления — доходными. Граждане больше копят, компании меньше производят, и инфляция замедляется.

- Нет хорошей или плохой ключевой ставки. В каждой стране, в зависимости от состояния экономики и уровня инфляции, ставки будут разными. В течение года ставка может повышаться или снижаться, и это нормально — так контролируют экономику.

Эти материалы Skillbox Media могут быть вам полезны

- Что такое финансовая грамотность и как её повысить

- Куда девать деньги в случае потрясений: советы экспертов

- Что такое цифровой рубль и зачем он нужен

- Как работают NFT и как на них заработать

- Что такое лонг и шорт — и что лучше выбрать начинающему трейдеру

Акции — это ценные бумаги, которые обеспечивают их владельцу право на долю в бизнесе. Инвесторы зарабатывают на акциях: покупают дешевле, продают дороже.

Облигации — это долговые ценные бумаги. Инвестор как бы даёт в долг государству или бизнесу при условии, что деньги вернут с процентами. Проценты по облигациям называются купонами.

ОФЗ — облигации федерального займа. Их выпускает государство.

Номинал — сумма, которую заёмщик заплатит в конце срока действия облигации. Эта выплата называется погашением облигации.

Источник: skillbox.com