Расчетный счет для бизнеса — это банковский счет для ИП и ООО, на который можно принимать оплату от клиентов, а также оплачивать услуги и товары по безналичной форме

Если открываете счет впервые

Если предприниматель при регистрации ИП или юридического лица укажет свой телефон, то в первые 2-3 дня ему поступят десятки звонков от банков с предложением открыть РКО. Кто сталкивается с этим в первый раз задается вопросом: расчетный счет что это?

Расчетный счет (счёт до востребования) — это счет предпринимателя в банковской организации, который он использует для ведения денежных операций: принимает на него оплату от клиентов, вносит выручку или личные средства, оплачивает услуги или товары контрагентов. Расчетный счет может открывать ИП или юридическое лицо (ООО, ЗАО, ПАО, ОАО). Он может быть рублевый или валютный.

РКО что это такое простыми словами. Суть расчетного счета в том, чтобы максимально стандартизировать и тем самым упростить и ускорить обмен денежными средствами между предпринимателями в рамках их коммерческой деятельности, а также обеспечить надежность и гарантию выполнения операций с денежными средствами. Расчетный также счет называется счетом по требованию, т.к. находящиеся на нем средства предприниматель может затребовать в любой момент и распорядиться ими, правда возможно придется заплатить комиссию или придерживаться установленных банком лимитов и правил вывода.

Тинькофф РКО ИП: Тарифы, Бухгалтерия, Бизнес карта

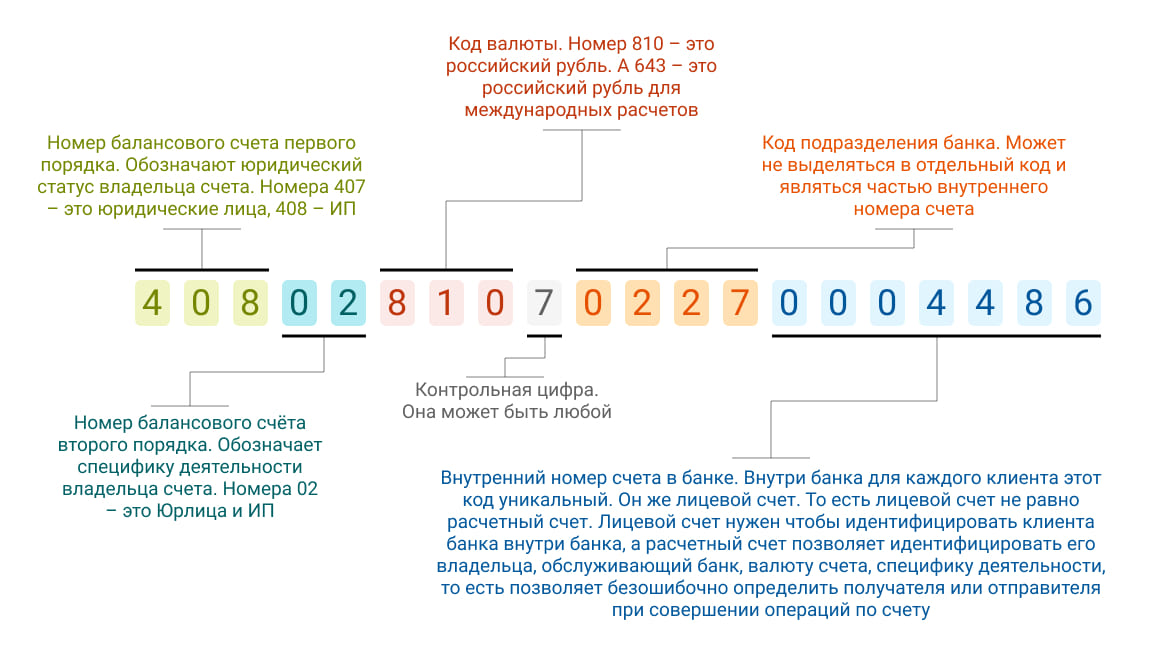

Расчетный счет каждого предпринимателя имеет индивидуальный номер. Этот номер позволяет точно идентифицировать владельца счета при проведении денежных операций. Номер расчетного счета состоит из 20 цифр. Эти цифры формирует банк, в котором открывается счет. Набор цифр формируется на основе определенных правил где каждая последовательность цифр является шифром определенных сведений. РКО какой счет, приведем пример:

Как открыть расчетный счет

Расчетные счета можно открывать одновременно в нескольких банках и даже можно открыть несколько счетов в одном банке, например, с разными валютами. Вообще бизнес открывает несколько счетов для того чтобы пользоваться достоинствами разных тарифов. Например, ИП может на тарифе с бесплатным обслуживанием получать платежи на один счет, затем без комиссии переводить деньги на другой счет и затем уже с другого счета выводить деньги на карту физлица.

Если пользуетесь двумя и более счетами, будьте готовы предоставить документы, подтверждающие уплату налогов, поскольку счет, на который поступают средства, но с которого не видны платежи налогов может вызвать подозрения банка и вас может заблокировать служба финмониторинга. Чтобы этого не произошло, необходимо показать, что вы свои обязательства перед государством выполняете в полном объеме и вовремя. Как это сделать? Многие банки предоставляют функционал для подгрузки выписки с других банков, где отражена информация об уплате обязательных налогов. Если банк увидит эту информацию, то у него по этой части не возникает вопросов.

Расчетный счет ВТБ для ИП / БОЛЬШОЙ ОБЗОР / Нюансы для предпринимателей

Открыть счет сейчас довольно легко, большинство банков выдает реквизиты расчетного счета уже в течение нескольких часов после заполнения заявки на их сайте. А на подписание документов менеджер банка приезжает сам. Можно и по старинке пойти в отделение и открыть счет в офисе банка. В любом случае ИП для открытия понадобятся паспорт, ЕГРИП, свидетельство о постановке на налоговый учет, и другие документы, запрашиваемые банком.

У ООО для открытия расчетного счета попросят выписку из ЕГРЮЛ (подойдет электронный вариант с электронной подписью налоговой. Впрочем, некоторые банки сами запрашивают такую выписку вместо предпринимателя). Также у ООО попросят Устав, приказ или протокол о назначении директора, данные о статистических кодах, лицензии при необходимости.

При этом если документы заполнены неправильно или предоставлен не весь перечень, то в открытии счета может быть отказано до устранения причин. Также причиной отказа может служить состояние в черном списке банка, но это уже частные случаи.

После открытия счета вам выдадут следующие реквизиты:

- Наименование обслуживающего банка;

- БИК банка (идентификационный номер, который выдает ЦБ РФ);

- Номер корреспондентского счета банка (начинается на 301);

- Номер расчетного счета (начинается на 407 или 408).

Уведомления об открытии расчетного счета подавать в налоговую, пенсионный фонд и фонд социального страхования не нужно. Банк сам это сделает в течение 5 рабочих дней.

Что такое РКО

Аббревиатура РКО расшифровывается как расчетно-кассовое обслуживание. Это услуга, предоставляемая банками юридическим лицам и индивидуальным предпринимателям. Услуга включает в себя регистрацию счета, а также хранение, перемещение, перерасчет, инкассацию, учет денежных средств.

Услуги РКО предоставляют практически все банки, поэтому на рынке представлены тарифы под любые потребности: внесение или снятие наличных в большом объеме, большое количество платежей, вывод средств на карту и др. Под сочетание этих и многих других потребностей можно подобрать тариф расчетно-кассового обслуживания.

Поэтому если коротко ответить на вопрос «что такое РКО в банке»: это услуга которую банки предоставляют предпринимателям по обслуживанию их расчетных счетов по безналу.

Если предприниматель берет услугу РКО в каком-либо банке, это не означает что он автоматически берет в этом же банке эквайринг, зарплатный проект, кредит или другие услуги банка. Аббревиатура РКО что это такое – это расчетно-кассовое обслуживание, услуга в рамках которой осуществляется операции с денежными средствами клиента (перемещение, хранение и т.д.), эквайринг, зарплатный проект подключаются отдельно.

Что такое РКО для ИП

По сути расчетно-кассовое обслуживание для ИП такое же, как и для юридических лиц, однако оно имеет свои особенности.

- Во-первых, условия тарифов РКО для ИП. При проведении операций с одной и той же суммой для ИП или юр. лиц, значительно могут отличаться комиссии и лимиты на вывод средств;

- Во-вторых, вносить личные средства на расчетный счет ИП куда проще. Вносить средства на ООО сложнее.

Деньги, поступающие на расчетный счет по умолчанию, считаются выручкой, с которых платится налог. Но опять же в отличие от ООО, всеми деньгами на расчетных счетах ИП может распоряжаться, как угодно. Если к счету привязана бизнес-карта, то ИП может оплачивать ей как личные покупки, так и покупки для бизнеса. В случае, если ИП работает по УСН «Доходы минус расходы», то покупки для бизнеса через такую карту он может отражать как расходы.

Если резюмировать, ответ на вопрос «РКО для ИП что это такое»? Это банковская услуга, предоставляемая ИП, включающая операции по движениям, хранению и учету денежных средств. В зависимости от банка и тарифа, набор услуг и ведение расчетно-кассового обслуживания могут быть как платными, так и бесплатными. Для выбора обслуживающего банка и расчетного счета для ИП советуем также почитать статьи «Самый удобный банк для ИП» и «В каком банке открыть расчетный счет для ИП».

Обязателен ли расчетный счет для ИП или ООО?

По закону ИП не обязаны иметь расчетный счет, если сумма по одному договору не превышает 100 000 ₽, но в современных условиях, ведение деятельности без расчетного счета практически невозможно. Для ООО р/с обязателен по закону.

Вообще, наличие расчетного счета — это больше про удобство нежели про ограничения. На практике мало кто захочет постоянно хранить, перевозить для оплаты наличные. Для многих операций оплата наличными просто не удобна. Но тем не менее, перечислим основные юридические и объективные причины, по которым работа предпринимателя без расчетного счета как минимум будет очень сложной.

Во-первых, закон ограничивает оплату наличными между ИП и юр. лицами в рамках одного договора суммой в 100 тыс. рублей. При этом, если по какой-то сделке размер оплаты превышает 100 тыс. рублей, нельзя по этой сделке делать более одного договора чтобы тем самым раздробить оплату на суммы менее 100 тыс. рублей. В противном случае могут быть проблемы с налоговой.

Во-вторых, если предприниматель работает, например, в розничной торговле, и желает иметь возможность принимать оплату с карт по терминалу, без расчетного счета он это сделать не сможет. К терминалу приема оплаты по картам должен быть привязан расчетный счет. Тут предприниматель может подумать: а не принимать ли мне оплату переводом с карты на карту.

Да, такой вариант иногда встречается, но при регулярных поступлениях денег на карту, да еще и с пометками типа «оплата по договору», «оплата за услугу», банк может заблокировать карту, а у налоговой могут возникнуть вопросы. О регулярных переводах на карту крупных сумм можно вообще даже не думать. Мало кто захочет это делать, поскольку плательщика ждет большая комиссия, а к предпринимателю возникнут вопросы со стороны надзорных служб.

Для интернет-эквайринга, то есть для приема оплаты с банковской карты на сайте, тоже нужно иметь расчетный счет. Хотя если предприниматель ведет бизнес только онлайн, он может воспользоваться специальными сервисами или маркетплейсами которые принимают оплату за товар предпринимателя на свой счет, и затем перечисляют деньги на счет физлица за вычетом своей комиссии. Кстати, о маркетплейсах. У нас есть статья о специальной опции расчетного счета для предпринимателей, продающих товары на маркетплейсах.

В-третьих, юр. лица часто не любят оплачивать наличными, ибо возможны подозрения со стороны налоговой по 115-ФЗ об отмывании доходов. Госзаказчики и вовсе часто ограничены в возможности оплаты наличными, в том числе и юридически (например, по госзакупкам). Коммерческие и частично государственные компании при проведении тендеров также требуют наличие расчетного счета.

В-четвертых, оплачивать обязательные государственные платежи намного удобнее и быстрее с расчетного счета. В некоторых банках даже предусмотрен автоматический расчет таких платежей для ИП на УСН без сотрудников.

Что нужно знать при выборе тарифа РКО

Адекватность финмониторинга

Обращайте внимание на отзывы и рейтинги адекватности финмониторинга банка. Дело в том, что по закону «О противодействии финансированию терроризма и легализации доходов, полученных преступным путём» все операции свыше 600 тыс. рублей (это официальная цифра, по факту блок можно словить и на меньших суммах) проверяются отделом финмониторинга банка. Если банку операция покажется подозрительной он может заблокировать счет и попросить предоставить документы и объяснения по операции.

Заградительные комиссии

Может случиться так, что банк по результатам вышеописанного мониторинга принимает решение о закрытии счета. Допустим, на момент закрытия на счете оставался 1 млн. рублей. Но банк вам может выдать всего 850 тыс. рублей за вычетом комиссии за закрытие счета. Эта комиссия называется заградительной. Уточняйте её размер в тарифной сетке в описании банка на нашем сайта.

Страхование вкладов

Как известно при отзыве лицензии у банка, агентство по страхованию вкладов выплачивает ИП и физлицам страховку в размере до 1,4 млн. рублей (на 2021 год). Так вот эта сумма общая на средства предпринимателя как ИП, так и физлица. То есть если у человека есть расчетный счет ИП и счет физлица в одном и том же банке, общая сумма выплат по страховой по обоим счетам составит максимум 1,4 млн рублей. Полная информация о страховании вкладов на официальном сайте агентства. Это довольно актуальный критерий, поскольку за неполный 2021 год, например, ЦБ отозвал лицензию у 22 банков, а за последние 5 лет – почти у 500 банков.

| ФорБанк КБ | 12 марта 2021 | Ликвидация |

| ССтБ КБ | 12 марта 2021 | Ликвидация |

| Альба Альянс КБ | 12 марта 2021 | Выплата возмещения по вкладам |

| Мегаполис КБ | 26 марта 2021 | Конкурсное производство |

| МАЙКОПБАНК | 2 апреля 2021 | Конкурсное производство |

| Геобанк КБ | 2 апреля 2021 | Конкурсное производство |

| НЕФТЕПРОМБАНК | 9 апреля 2021 | Конкурсное производство |

| Нордеа Банк | 16 апреля 2021 | Выплата возмещения по вкладам |

| НЕЙВА БАНК | 16 апреля 2021 | Ликвидация |

| ИНТЕРПРОМБАНК КБ | 16 апреля 2021 | Конкурсное производство |

| Проинвестбанк АКБ | 23 апреля 2021 | Конкурсное производство |

| Тексбанк | 14 мая 2021 | Выплата возмещения по вкладам |

| ИРС АКБ | 28 мая 2021 | Ликвидация |

| Заубер Банк | 28 мая 2021 | Ликвидация |

| РФИ БАНК | 4 июня 2021 | Ликвидация |

| Энергомашбанк (ПАО) | 9 июня 2021 | Конкурсное производство |

| АКТИВ БАНК | 25 июня 2021 | Конкурсное производство |

| РУНА-БАНК | 23 июля 2021 | Ликвидация |

| КС БАНК | 6 августа 2021 | Конкурсное производство |

| ПЛАТИНА КБ | 17 сентября 2021 | Ликвидация |

| ОРБАНК | 8 октября 2021 | Ликвидация |

| Спутник КБ (ПАО) | 1 ноября 2021 | Выплата возмещения по вкладам |

Список банков у которых отозвали лицензию в 2021 году

Темпы отозванных лицензий по словам председателя Центробанка Эльвиры Набиуллиной нормализовались. Нормальное состояние банковской сферы – это когда отзываются несколько лицензий в год, а не сотнями как это было в период примерно с 2015-х до 2020-х годов.

Эльвира Набиуллина. Председатель ЦБРФ: В нормальной ситуации все равно происходят отзывы лицензий, несколько штук. Появляются проблемы или сами банки уходят с рынка цивилизованно, кстати, этот процесс тоже сейчас есть. Мы считаем, что мы уже где-то в нормальных темпах, очень близки к этим нормальным темпам. Москва 2020 год

Стоит отметить что у системно значимых банков, отзывать лицензию вряд ли будут. Даже если у этих банков будут проблемы, государство сделает все возможное для

оздоровления

этих финансовых организаций.

Условия тарифа

Подбирайте тариф в зависимости от того сколько у вас будет платежей в месяц и в какие банки, какова комиссия за входящие платежи, снятие и внесение наличных, переводы на карту физлица, стоимость обслуживания и др. Также обратите внимание на качество поддержки клиентов, наличие отделений и банкоматов, и необходимые опции, такие как выдача бизнес-карты, овердрафт, онлайн бухгалтерия и другие преимущества РКО.

Рассчитать комиссии по тарифам банков вы можете с помощью калькулятора, внесите ваши показатели в форму ниже, система посчитает стоимость обслуживания с комиссиями по нескольким десяткам тарифов банков. Надеемся мы дали достаточно информации по теме и теперь вы разобрались в том, что означает РКО.

Для расчета комиссий по тарифам можете заполнить форму, и моментально получить список тарифов:

Источник: tarify-rko.ru

Как выбрать банк, открыть расчетный счет для ИП и ООО

Как открыть расчетный счет в банке? Какие нужны документы и как предоставить их в банк. Как подать заявку и открыть счет онлайн? Сколько это стоит? Как сделать быстрее?

Где открывать счет? Как выбрать банк для ИП и ООО?

На эти и другие вопросы мы попробуем ответить в данной статье.

Как выбрать банк для бизнеса

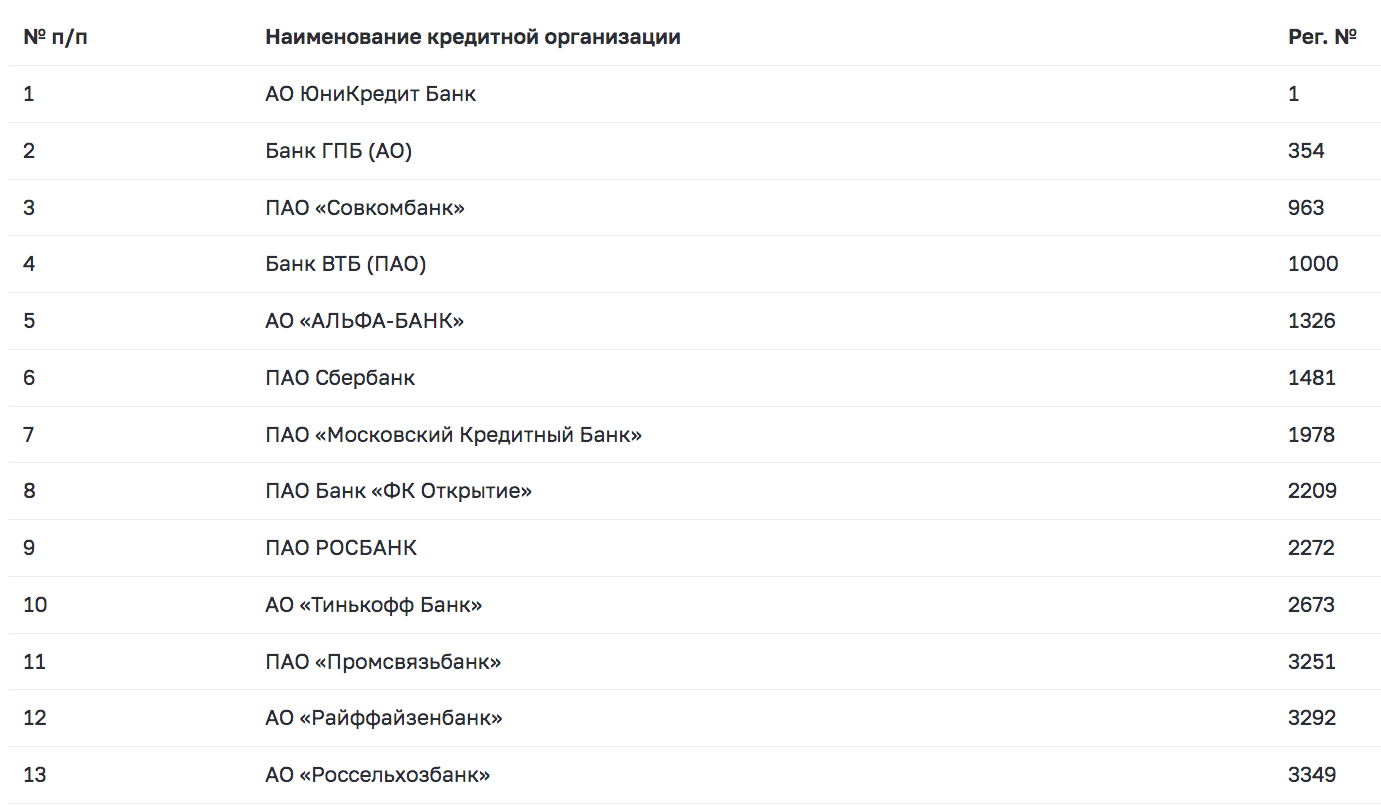

В России оказывают свои услуги более 400 банков. Как разобраться какой из них оптимально подойдёт именно Вашему бизнесу? Именно с этим вопросом мы будем разбираться далее. Выделим основные критерии оценки.

Основные критерии выбора банка для расчетно-кассового обслуживания (РКО):

Надежность банка

Стоимость обслуживания

Скорость расчетов и продолжительность операционного дня

Возможность и удобство дистанционного обслуживания

Стоимость и скорость открытия расчетного счета

Количество и удалённость офисов и банкоматов

Безопасность

Начисление процентов на остаток

Дополнительные услуги:

- Консультационная поддержка.

- Эквайринг.

- Аренда оборудования.

- Кредиты, лизинг.

- Овердрафт.

- Спецсчёт для участия в торгах, тендерах.

- Предоставление банковской гарантии.

- Инкассация.

- Самоинкассация.

- Возможность размещения средств на депозит и процент по депозиту.

- Зарплатный проект.

- Бизнес карта.

- Различные бонусы.

Как выбрать банк для РКО. Алгоритм:

- Для начала необходимо выбрать наиболее важные факторы именно для Вашего предприятия.

- Расставить их по убыванию значимости.

- Выбрать банки, подходящие под критерии верхней части Вашего списка (первые 3-4 позиции).

- Проанализировать какие из этих банков отвечают условиям нижней части списка.

- В результате у Вас останется немного вариантов, из которых Вы легко выберете наиболее подходящие банки.

Открытие расчетного счета ООО или ИП. Порядок, пакет документов, основные вопросы

Процедура открытия бизнес счета в банке вызывает у предпринимателей ряд вопросов. Ответим на данные вопросы, выделим оптимальные варианты, разложим всё по полочкам.

Какие нужны документы для открытия расчетного счета в банке

Процедура открытия регламентируется Инструкцией Банка России от 30.05.2014 № 153-И.

Документы для открытия расчетного счета ИП:

- Паспорта предпринимателя; лиц, которым доверено управление счётом.

- Свидетельство о регистрации.

- Имеющиеся лицензии.

Документы для открытия расчетного счета ООО:

- Устав.

- Паспорта руководителя; лиц, имеющих право управления счётом. Документ о возложении обязанностей по ведению бух. учета на руководителя (при отсутствии бухгалтера).

- Протокол общего собрания или Решение единственного участника, подтверждающие полномочия руководителя. Документы, подтверждающие полномочия других лиц.

- Имеющиеся лицензии.

- Документы, подтверждающие адрес места нахождения ООО.

Если регистрация бизнеса осуществлялась онлайн достаточно предоставить:

- Электронный контейнер о регистрации из ФНС (включает все необходимые документы).

- Решение или протокол (для ООО).

- Паспорта руководителя; лиц, имеющих право управления счётом.

Примечание: если договор с банком заключается одновременно с оформлением бизнеса, то лицензий ещё нет.

Если бизнес регистрировался через банк, то счет будет открыт автоматически. Банки могут запросить дополнительные документы в соответствии со своей внутренней политикой. Кроме того, у банков могут быть индивидуальные требования к оформлению документов.

Например, Банк Райффайзен требует, чтобы Протокол общего собрания и Решение единственного участника ООО, принятые после 25 декабря 2019 года, были заверены нотариально. Исключение — новые организации.

Порядок открытия расчетного счета в банке

В целом, порядок одинаков во всех банках. Отличается незначительными деталями. Заявка может быть подана лично либо дистанционно — онлайн.

Как открыть расчетный счет ИП и ООО:

Традиционный способ

- Заполняете заявление, анкету.

- Подаёте вместе с обязательными документами.

- Работник банка производит проверку на наличие ошибок.

- Оформляет карточку с образцами подписей.

- Подписываете договор.

- Далее следует проверка службой безопасности.

- Пользоваться услугами банка можно по её окончании.

Онлайн подача заявки на открытие счёта

- Подаете заявку онлайн на сайте банка.

- Представитель банка связывается с Вами, уточняет информацию.

- Досылаете онлайн копии документов (обычно хватает читаемых фотографий).

- Назначаете встречу, где Вам удобно.

- В назначенное время менеджер привозит на встречу предварительно подготовленные документы.

- Вам остаётся их только подписать.

- Проверка службой безопасности, как правило, заканчивается к моменту встречи.

Онлайн открытие расчетного счета

Сколько стоит открыть расчетный счет в банке для ООО и ИП?

В настоящее время практически все банки открывают бизнес счета бесплатно.Однако, в некоторых из них может браться плата за заверение документов (устава, карточки подписей и др). Если регистрация бизнеса проводилась онлайн, то заверение документов не требуется. Также многие банки не просят заверения документов при подаче заявки онлайн.

Как быстро открыть расчетный счет

Основная потеря времени при открытии счета для бизнеса возникает из-за проверки организации или предпринимателя службой безопасности банка. Она может продолжаться до нескольких дней. Можно ли счёт открыть быстрее? Да.Сократить сроки открытия можно, подав заявку на счет ИП или ООО онлайн. По умолчанию, данные заявки обрабатываются в первую очередь.

Как правило, в данном случае срок не превышает 24 часов.

Что указать в онлайн — заявке на открытие расчетного счета

Обычно, в первоначальной заявке достаточно указать: номер телефона, e-mail, организационно-правовую форму (ООО или ИП). Некоторые банки также предлагают выбрать тариф РКО.Если Вы сомневаетесь какой тариф РКО выбрать при открытии счета — ничего страшного. При составлении заявки укажите бесплатный (или самый дешёвый). В дальнейшем, во время консультации с менеджером банка, его можно скорректировать.

Подытожим:

Наиболее практично открывать расчетный счет дистанционно (онлайн). Открывая счета одновременно с регистрацией бизнеса, можно максимально упростить данную процедуру.

Преимущества открытия счета в банке онлайн:

- Дешевле. Полностью бесплатно. Нет необходимости платить за заверение документов.

- Быстрее. Экономия времени на оформление документов и проверку службой безопасности.

- Проще. Большую часть документов заполняют работники банка.

- Удобней. Без очередей. Можно осуществить находясь где угодно.

- Безопасней. Особенно актуально в период пандемии.

Чтобы выбрать банк для бизнеса:

Необходимо определиться с главными для Вас критериями. Подобрать кредитные организации подходящие под эти критерии. Выбрать из них лучшие банки для ИП или ООО, опираясь на дополнительные факторы. Если у Вас остались какие либо вопросы по данной теме, Вы можете обратиться к нам. Консультация бесплатная.

Вам может быть интересно:

- Почему ООО и ИП надо иметь несколько счетов в разных банках.

- Как открыть ИП. Все способы и порядок регистрации бизнеса. Полная инструкция

- Что делать после регистрации ООО.

- Покупка автомобиля в лизинг Преимущества и недостатки.

- Приложение Яндекс Заправки. Для бизнеса и частных лиц.

Источник: bk12.ru