Как менеджеру по продажам пробиться к директору (ЛПР-у), в какое время лучше звонить и когда можно заявиться прямо в офис. Специалист по продажам в крупной компании Тарас Алтунин ведет канал «Заметки продавца B2B» в Telegram, где делится своим опытом и дает ответы на эти и другие вопросы. Тарас подчеркивает: все способы опробованы им самим. И они очень просты в применении.

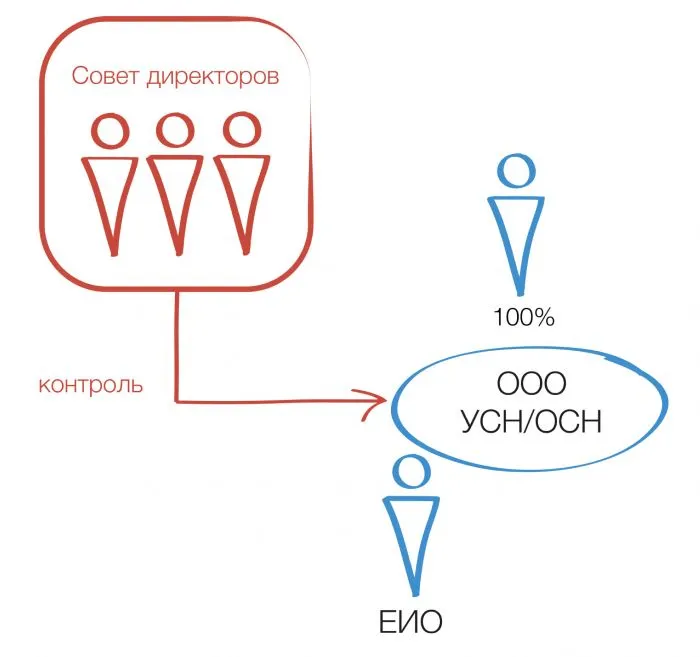

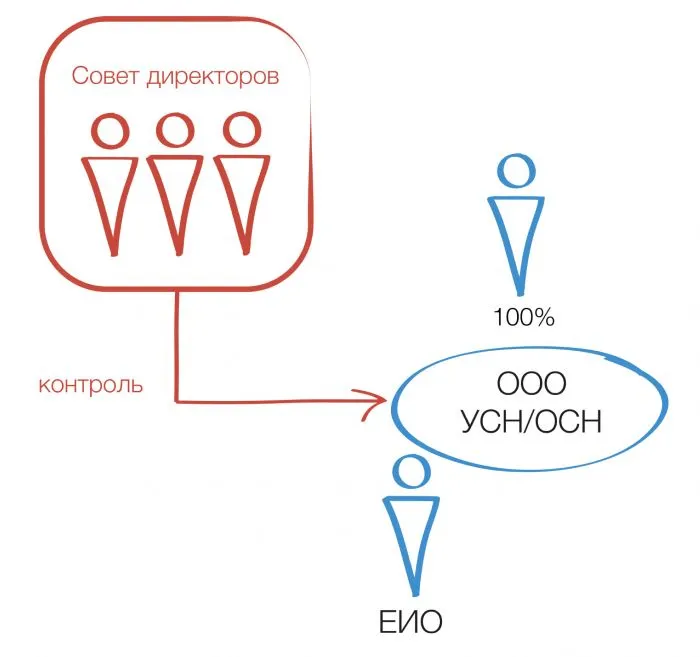

Почему вашей компании нужен Совет директоров: семь важных причин

Продолжая разбирать 9 шагов Программы защиты основателя бизнеса, подготовленной экспертами Центра taxCOACH, переходим от общих инструментов к специальным. Более профессиональным, в умелых руках позволяющим реализовать владельческий контроль на совершенно новом уровне.

Бизнес-инсайт: бизнесу нужен исполнительный директор

Продолжая разбирать 9 шагов Программы защиты основателя бизнеса, подготовленной экспертами Центра taxCOACH, переходим от общих инструментов к специальным. Более профессиональным, в умелых руках позволяющим реализовать владельческий контроль на совершенно новом уровне.

Публикации открытого бизнес-курса «Пять правил построения группы компаний без признаков дробления» сопровождаются видеоматериалами. Все 30 серий смотрите на youtube-канале Центра taxCOACH ® .

Анастасия Тайшина, эксперт Центра структурирования бизнеса taxCOACH:

«Совет директоров нечасто встречается в обществах с ограниченной ответственностью. Как говорится, вы просто не умеете его готовить. Добавляя по вкусу плюсы Совета директоров в блюдо под названием владельческий контроль, вы можете получить по-настоящему изысканную авторскую кухню. Разберем несколько причин, почему без Совета директоров вам не обойтись, даже если вы относительно небольшая частная компания».

1. Гибкость законодательного регулирования.

Закон об ООО предусматривает возможность свободного подхода к вопросам создания и деятельности Совета директоров (далее — СД). Порядок образования, компетенцию, а также условия прекращения полномочий членов Совета директоров необходимо предусмотреть в Уставе. При этом сам порядок принятия решения этим органом можно закрепить не в Уставе (открытом для всех третьих лиц документе), а в Положении о Совете директоров — локальном акте компании. Именно в нем будут прописаны все хитрости принятия таких решений, а храниться он будет в сейфе. И в отличие от собраний участников нет обязанности удостоверять решения СД у нотариуса.

В акционерных обществах деятельность совета директоров регулируется более детально и есть определенные ограничения по количеству членов и сроку их полномочий.

По опыту taxCOACH ® , более интересным Совет директоров является именно в ООО.

2. Своя компетенция Совета директоров.

Безусловно, законодательно предусмотрены вопросы, которые не могут быть переданы от общего собрания участников совету директоров:

- внесение изменений в устав Общества и утверждение устава в новой редакции;

- назначение ревизора;

- утверждение годовых отчетов и годовых бухгалтерских балансов;

- принятие решения о распределении чистой прибыли;

- реорганизация и ликвидация общества;

- изменение уставного капитала и др.

Но в целом у Совета директоров может быть сформулирована существенная самостоятельность в тех вопросах, которые отнесены к зоне владельческого контроля:

- одобрение сделок и совершения платежей свыше какой-то суммы;

- назначение директора;

- принятие решений от имени общества как участника иных организаций и др.

Совет директоров просто незаменим в традиционных отечественных ООО с единственным участником-директором на случай его смерти. В компетенцию СД достаточно включить одну функцию — назначать директора, что уже существенно облегчит ситуацию для компании.

3. Члены Совета директоров не указываются в ЕГРЮЛ.

Как мы уже отмечали, диверсификация структуры собственности на сегодняшний день является важнейшим аргументом стратегии налоговой безопасности. Однако диверсификация владения, поднимая уровень безопасности в одном вопросе, понижает его в другом.

Таким образом, вводя в структуру владения новое лицо (например, младшего партнера, выращенного из состава топ-менеджмента), нам нужно компенсировать потери во владельческом контроле. И лучше, если, восстанавливая владельческий контроль, мы не будем его выпячивать для внешнего наблюдателя.

Членов совета директоров нет в списке лиц, сведения о которых должны отражаться в ЕГРЮЛ. Стороннему наблюдателю может быть неочевидным, что ключевые решения в компании принимает кто-то еще помимо участников и директора.

Ограничения: директор компании (управляющий) не может одновременно быть председателем Совета директоров, а члены коллегиального исполнительного органа (правления) не могут составлять более одной четвертой состава совета директоров. Это вполне логично, ведь Совет директоров — это все-таки орган контроля за исполнительными органами общества (директором, правлением). Однако это ограничение может доставить неудобства в ситуации, когда в компании царит абсолютизм доминирующего собственника, возглавляющего операционную деятельность и, одновременно, мечтающего «рулить» и на уровне партнеров по бизнесу, в том числе в Совете директоров.

4. Особенности налогообложения при выплате вознаграждения членам Совета директоров.

По решению общего собрания участников (ОСУ) членам совета директоров может выплачиваться вознаграждение и (или) компенсироваться расходы, связанные с исполнением указанных обязанностей, размеры которых устанавливаются решением ОСУ.

И выплаты эти, по странному стечению обстоятельств, суды, решая частные случаи, обложили со всех сторон. Вознаграждение членам Совета директоров выплачивается только из чистой прибыли (не уменьшает базу по налогу на прибыль), но облагается страховыми взносами в обычном порядке. Таким образом, выплата вознаграждения членам СД даже менее выгодна, чем обычные выплаты в рамках трудовых отношений. При этом члены Совета директоров не могут выполнять свои функции в качестве индивидуального предпринимателя.

5. Контроль за менеджментом. Независимые члены совета директоров.

Нередко информация об итогах деятельности компании может не доходить до собственника в действительном ее виде, умышлено или нет. В такой ситуации Совет директоров может стать главным органом, защищающим интересы «пассивных» владельцев компании, не участвующих в ежедневном управлении Обществом. Именно он будет контролировать работу исполнительных органов.

При этом эффективность работы Совета директоров будет выше, если в его состав войдет независимый член, не являющийся собственником или работником компании. В таком случае не отягощенный внутренними отношениями независимый член Совета директоров, например, доверенное лицо, консультант или профессионал в отдельной области, будет достоверным источником объективной информации о жизни компании для ее Основателя.

6. Уникальный инструмент для всей группы компаний.

Совет директоров может быть уникальным органом для синхронизации управления или действий самодостаточных субъектов в группе компаний, поскольку будет включать в свой состав собственников и/или ключевых сотрудников всего холдинга, «рассредоточенных» по разным юридическим лицам.

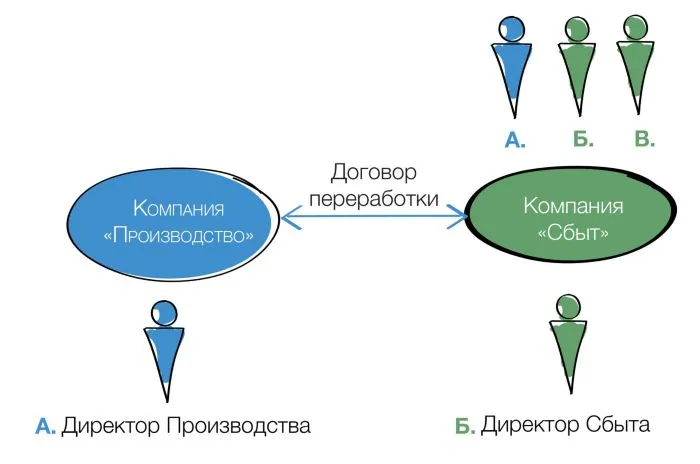

Зарисовка taxCOACH ® . В состав Совета директоров компании «Сбыт» включен директор компании «Производство».

В этом случае за счет договора переработки из давальческого сырья (договор подряда иждивением заказчика) компания «Сбыт», ориентируясь на свое понимание рынка, определяет деятельность компании «Производство». Включение руководителя производственного сектора холдинга в состав Совета директоров компании «Сбыт» позволяет сбалансировать ситуацию — учитывать мнение компании «Производство» по ряду важных вопросов, исключая тем самым традиционные для производственников и продажников конфликты.

7. Ответственность членов Совета директоров.

Члены совета директоров, конечно, несут полную ответственность за принимаемые ими решения. В том числе, если будет доказано, что они виноваты в банкротстве компании. Не отвечает только тот, кто персонально голосовал против компрометирующих решений и в протокол внесена запись об этом.

Однако у членов Совета директоров нет презумпции контролирующего должника лица, что препятствует огульной бездоказательной (как сейчас это принято) подаче заявления о привлечении к субсидиарной ответственности. Это конечно не бомбоубежище, но позволит выиграть время в разворачивающемся судебном споре.

Уникальную практику внедрения юридических моделей бизнеса мы расскажем 2-3 декабря в Москве на бизнес-курсе «Остаться в живых 2022». Эксперты центра «taxCOACH» расскажут о 5 правилах построения группы компаний без признаков дробления бизнеса.

Читайте и смотрите предыдущие части спецпроекта:

- Часть первая: «Спецпроект. Как построить бизнес без признаков дробления?»

- Часть вторая: «Как построить бизнес без признаков дробления? Первое правило».

- Часть третья: «Как построить бизнес без признаков дробления: правильная деловая цель».

- Часть четвертая: «Как сделать структуру владения бизнесом без номиналов».

- Часть пятая: «Обвинения в дроблении. Как обеспечить „самодостаточность“ компаний».

- Часть шестая: «Трансформация бизнеса: грамотно делим, а не дробим».

- Часть седьмая: «Как выбрать форму ведения бизнеса: 6 рисков, которые важно учесть».

- Часть восьмая. «Как написать правильный устав: шесть пунктов, чтобы уберечь бизнес от проблем».

- #совет директоров

- #ООО

- #налоговая оптимизация

- #дробление бизнеса

Источник: www.klerk.ru

Директор — единственный учредитель: нужно ли заключать трудовой договор и платить зарплату

Нужен ли трудовой договор с директором — единственным учредителем

Вопрос неоднозначный, мнения чиновников расходятся. Особенностям регулирования трудовых отношений с руководителем прописаны в главе 43 ТК РФ, но там же уточняется, что её нормы не применяются к директору компании, если он одновременно является единственным учредителем. Минтруд ссылается на это и говорит о том, что нельзя заключить трудовой договор с самим собой.

Аналогичную позицию занимает Минфин. Вместе с тем, в соответствии со ст. 16 ТК РФ трудовые отношения на основании трудового договора возникают, в частности, в результате избрания или назначения на должность. Никаких исключений для директора — единственного учредителя, там нет. Норма ст.

16 ТК РФ — более общая, чем рассмотренные выше. Она относится ко всему трудовому законодательству, а не к отдельной главе кодекса. Аргумент о том, что нельзя подписывать трудовой договор с самим собой, спорный, ведь учредитель может выступать в двух разных ролях: с одной стороны как физическое лицо, а с другой — как представитель компании.

По мнению Минздравсоцразвития, руководитель организации в любом случае относится к лицам, работающим по трудовому договору, даже если он — единственный учредитель. Учитывая такой разброс во мнениях, безопаснее не только оформить решение учредителя компании о назначении директора, но и заключить с ним трудовой договор. Если даже договор затем окажется «лишним» с точки зрения проверяющих, никаких санкций за это не будет. А вот за отсутствие трудового договора, если контролёры решат, что он был нужен, предусмотрены штрафы: в сумме от 10 до 20 тыс. руб. для директора и в сумме от 50 до 100 тыс. руб. для компании.

Нужно ли платить зарплату директору — единственному учредителю

Даже если собственник компании решит не оформлять трудовой договор с самим собой, это не освободит его от необходимости выплачивать себе зарплату. Минфин указывает на то, что отсутствие трудового договора нельзя приравнивать к отсутствию трудовых отношений. Если директор назначен на должность решением учредителя и фактически выполняет свои обязанности, то трудовые отношения имеют место, а значит руководитель компании должен получать зарплату.

Как сэкономить на выплатах директору — единственному учредителю

Собственнику компании выгоднее получать не зарплату, а дивиденды, потому что с них удерживают только НДФЛ, в то время как на зарплату нужно еще начислять страховые взносы. А если деятельность не ведётся или приостановлена, то у компании может вообще не быть ресурсов для выплаты зарплаты.

Чтобы не нарушать закон, но и не переплачивать в бюджет и фонды, можно установить минимальную зарплату, а остальные доходы получать в виде дивидендов. Федеральный МРОТ в 2021 году составляет 12 320 рублей, но в отдельных регионах он выше. Например, в Москве — 20 589 рублей.

Также для директора можно установить режим неполного рабочего времени — это позволит ещё больше сэкономить на зарплате и налогах. Например, если руководитель работает на 0,5 ставки, ему можно установить зарплату в половину МРОТ, для Москвы это будет немногим более 10 тыс. руб. Если оформить директору отпуск без сохранения заработной платы, за это время вообще не придётся платить.

Теоретически уйти в такой отпуск можно на любой срок, т.к. закон его продолжительность не ограничивает. Но будьте осторожны. Такие способы экономии подойдут, если компания не ведёт деятельность, или работает с минимальными оборотами. Если же годовая выручка компании исчисляется десятками или сотнями миллионов рублей, а директор в неоплачиваемом отпуске или работает за половину МРОТ в месяц, у проверяющих, скорее всего, появятся вопросы.

Нужно ли сдавать отчётность по директору — единственному учредителю

Если директор получает зарплату, пусть и минимальную, то здесь вопросов не возникает. Всю необходимую зарплатную отчётность следует сдавать в полном объёме. Если деятельность не ведётся, руководитель в отпуске без содержания и других сотрудников нет, начислений зарплаты по компании вообще не будет. Так бывает на начальном этапе развития бизнеса или, напротив, накануне ликвидации. Тогда всё зависит от вида отчёта:

- Расчёт по страховым взносам нужно сдавать в любом случае. Отсутствие базы для начисления взносов по мнению Минфина не освобождает страхователя от обязанности сдавать РСВ.

- 4-ФСС сдавать тоже нужно. Все юридические лица являются страхователями по «несчастным» страховым взносам, а значит — обязаны сдавать по ним отчётность. Никаких исключений для ситуации, когда компания не начисляет зарплату, в законодательстве нет.

- Формы СЗВ-М и СЗВ-СТАЖ в Пенсионный фонд также нужно сдавать в любом случае. По мнению ПФР, руководитель компании является застрахованным лицом, даже если он — единственный учредитель и не получает зарплату. Такую же позицию занимает и Минтруд.

- Форму 6-НДФЛ сдают налоговые агенты. Если начислений и выплат зарплаты в отчётном периоде не было, то 6-НДФЛ по мнению Минфина можно не сдавать. Но во избежание вопросов от налоговиков можно сдать нулевой отчёт 6-НДФЛ.

Как оформить директора и платить ему, чтобы свести к минимуму риски

- Подпишите с директором — единственным учредителем трудовой договор

- Установите директору вознаграждение с учётом интенсивности ведения деятельности и оборотов компании.

- Сдавайте все отчёты, связанные с выплатами в пользу физических лиц и персонифицированным учётом, вне зависимости от начисления зарплаты директору.

Вы можете рассчитать налоги и сдать любую отчётность онлайн с помощью сервиса интернет-бухгалтерии «Моё дело»

Источник: www.moedelo.org