Поговорим о таком понятии, как венчурный бизнес, что это и вспомним историю его возникновения. Ведь сегодня для одних предпринимателей открываются возможности весьма прибыльного инвестирования, а для других – шанс реализовать какую-либо рискованную идею.

Преимущество в том, что вы можете быть как на одной стороне такого бизнеса, так и на другой. То есть стать тем частным лицом или компанией, которая при наличии крупных сумм, способна вложить деньги в чью-то задумку или же стать разработчиком инновационного проекта и получить финансовую поддержку.

Суть и разновидности

Если говорить простым языком, то венчурный бизнес – это инвестирование в рискованные проекты. Организация с крупным стартовым капиталом может помочь начинающим исследователям и предпринимателям открыть фирму, создать инновационную разработку, расширить рамки деятельности, масштабироваться и пр.

Когда банки и обычные инвесторы отказывают на основании недостаточных средств, надежности, материальной базы и других существенных и объективных причин, то венчурная организация способна дать деньги лишь за идею, без гарантированного обеспечения. Таким образом, финансируется не столько какой-либо бизнес, сколько люди, способные за счет высоких технологий и своих талантов предложить рынку нечто абсолютно новое.

Венчурные инвестиции и фонды. Что такое венчурный фонд? Как работает венчурный бизнес? Бизнес ангел.

Финансирование может осуществляться двумя путями:

- Внутренним – когда сами создатели владеют средствами для реализации своих задумок.

- Внешним – находят компанию или людей, способных вложить деньги в гениальные идеи, надеясь в будущем на высокие прибыли.

Когда начинающая фирма преодолевает проблемы развития и выходит не только на окупаемость, но и приносит существенный доход, венчурный инвестор выводит свою долю из бизнеса. При этом сам проект не страдает от потери. В выигрыше остаются обе стороны.

Такая деятельность подразумевает риски, ведь не всегда перспективная идея реализуется по задуманному плану. В результате чего данный вид бизнеса получил соответствующее название – венчурный (с англ. – риски). Но работа инвестора как раз и состоит в том, чтобы отличить выгодную и стоящую задумку от заведомо проигрышного дела.

Основными преимуществами такого финансирования являются:

- Возможность привлечь крупные инвестиции для реализации рискованного проекта.

- Для этого не требуется каких-либо гарантий, как в случаях с банковским кредитованием.

- Деньги выдаются в короткие сроки в полном объеме, который требуется.

- Инноватору не приходится ежемесячно выплачивать какие-либо проценты, дивиденды и прочие отчисления.

Правда, и минусы здесь также существуют:

- Найти людей, готовых вложить существенную сумму в идею, достаточно сложно.

- В уставном капитале фирмы обязательно отводится доля инвестора.

- Тот, в свою очередь, может в любой момент решить покинуть проект и забрать часть инвестиций либо же продать акции третьему лицу.

И хоть риски существуют для обеих сторон, все же благодаря венчурному бизнесу можно воплотить в жизнь смелые и перспективные идеи любому гениальному исследователю или предпринимателю.

Особенности финансирования

Венчурные вложения характеризуются следующими признаками:

- Такие отношения больше похожи на стратегическое партнерство и не имеют ничего общего со стандартной формой кредитования.

- В отличие от банков и других учреждений, предоставляющих инвестиции для малого или среднего бизнеса, венчурное финансирование осуществляется абсолютно без какой-либо гарантии, материального обеспечения, заложенных активов. Людям достаточно прийти к устному соглашению или составить договор.

- Тот, кто осуществляет денежную помощь не влияет на принятие решений и деятельность компании. Он занимает позицию стороннего наблюдателя и не вмешивается ни при каких обстоятельствах.

- Ответственность за проект и его последствия несет лишь инициатор и владелец бизнеса.

- Инвестирование в подобные предприятия всегда считается очень рискованным и часто это заканчивается потерей крупной суммы. Финансирование оказывается удачным в том случае, если через пять лет рыночная стоимость созданной компании возрастает в несколько раз.

Как выбрать подходящий проект?

Даже имея в наличии серьезную сумму для инвестирования в гениальные идеи, нужно предварительно тщательно изучить каждую из них. Финансовая помощь требуется различным участникам делового рынка:

- Компании start-up, находящиеся в самом начале своего пути и предлагающие совершенно уникальные проекты.

- Предприятия, являющиеся новичками, но которые сумели организовать деятельность собственными усилиями. Им нужны капитальные вложения для воплощения замыслов, реализации конкретного бизнес-плана, развития.

- Экспансеры – компании, освоившие часть рынка, но желающие масштабного расширения.

- Самые рискованные проекты от инноваторов, которые способны предложить лишь безумную идею без какой-либо материальной базы. Им требуется полная финансовая поддержка.

Каждому замыслу, предлагаемой фирмой или человеком, следует уделить достаточно времени и оценить его надежность, перспективность. Обращайте внимание на такие моменты:

- У проекта должен быть рыночный, технологический и коммерческий потенциал.

- Компанию представляет команда профессионалов, общими усилиями которых можно добиться заявленных целей.

- Владельцы бизнеса согласны предоставлять полную информацию о текущих делах и стадии, на котором находится проект.

- Для воплощения идеи используются ноу-хау, современные технологии, уникальные научные исследования, таланты задействованных специалистов.

При всех рисках венчурный инвестор имеет возможность в случае успеха получить солидную прибыль, значительно превосходящую любые проценты и дивиденды. Именно за счет этого привлекательность подобных проектов возрастает с каждым годом.

Этапы развития

Венчурный бизнес проходит такие стадии:

- «Посевная» – под идею, которую собрались поддержать, выделяются средства, набирается команда профессионалов, разрабатывается основная концепция, продумывается бренд, при необходимости проводятся исследовательские работы.

- Запуск – создают пробные образцы товара, тестируют их, идея проверяется на жизнеспособность, налаживается и оттачивается сам процесс производства, осуществляются маркетинговые действия для продвижения продукции на рынке.

- Раннее развитие – достигается точка безубыточности, то есть владельцы фирмы выходят на получение прибыли и идея получает какое-то коммерческое обоснование.

- Расширение – здесь также могут потребоваться дополнительные финансовые вложения, так как бизнесу нужно занять устойчивое положение, обойти конкурентов, расширить клиентскую базу или освоить новую нишу.

- Выход инвестора – происходит обычно тогда, когда предприниматели уже способны справляться собственными силами и получают регулярную прибыль от своей деятельности.

РВК

Такая практика поддержки рискованных проектов уже некоторое время существует в США и Европе. В нашей же стране это пока сложная система, к которой прибегают крайне редко. Но с целью поддержки инноваций была создана РВК – Российская венчурная компания. Она появилась благодаря государственным фондам, что предполагает наличие крупных сумм для воплощения перспективных идей.

Основным назначением данной ассоциации является:

- Финансовая поддержка создания технологий в сферах медицины, энергосбережения, информационных и интеллектуальных систем.

- Инвестирование «стартапов», то есть только зародившихся идей без какой-либо материальной базы.

- Организация встреч и различных мероприятий с целью обмена опытом и информацией между венчурными инвесторами, изучения новых проектов и т. п.

- Обучение инноваторов, чтобы те умели предоставлять свои идеи в выгодном свете. На такие семинары приглашают студентов и молодых ученых, которые способны предложить рынку что-либо интересное.

- Привлечение к российским проектам зарубежных капиталов.

Самым ярким примером венчурного инвестирования в России считается компания Яндекс. Благодаря такой поддержке она повысила свои годовые доходы с 70 тысяч долларов до 300 млн.

Видео: зачем экономике венчурный бизнес?

История возникновения

В качестве альтернативного источника финансирования венчурный бизнес зародился в США еще в далекие 50-е годы прошлого столетия. В Европе его популярность выросла немного позже – к 70-м. До этого момента на рынке могли появиться лишь компании с собственным уставным капиталом, благодаря кредитованию банков или отдельных инвесторов.

Местом, которое стало родиной венчурных проектов, является так называемая Силиконовая долина. Находится она в штате Калифорния. Именно там сегодня расположены офисы множества компаний, которые возникли лишь благодаря рискованным инновационным идеям и предпринимателям, решившим вложить в них свои деньги без какой-либо материальной гарантии их возвращения.

Основателями венчурного инвестирования по праву считаются Артур Рок, Шерман Фэрчайлд, Том Перкинс, Томми Дэвис, Фред Адлер, Франклин Джонсон, Билл Дрепер и др. Благодаря их поддержке появились такие компании, как Fairchild Semiconductors, Intel, Apple Computer, Spectra-Phisics, Cisco System и многие другие.

Первый официальный фонд для финансирования инновационных проектов был организован Артуром Роком в 1961 году и составлял сумму в 5 млн долларов. Из них лишь 3 млн были расходованы, но они принесли существенную прибыль акционерам (около 90 млн).

Зарождение венчурного бизнеса по временным рамкам совпадает с технологическим прорывом в компьютерной сфере. И это неспроста, ведь именно благодаря таким инвестициям смогли воплотиться в жизнь смелые замыслы их создателей. За счет венчурного капитала появились и прочно закрепились на рынке компании Intel, DEC, Compaq, Apple, Microsoft, Google и пр.

В 60-е годы популярность такого направления инвестиций стала особо высокой. В результате чего потребовалось создать инфраструктуру и построить надежные взаимосвязи, обеспечивающие слаженность всех процессов. Уже в 1973 году в США организовали Национальную ассоциацию венчурного капитала (NVCA). На сегодня она объединяет более 300 компаний, которые управляют финансовыми инвестициями.

Еще одним этапом поддержки подобных предприятий стала ассоциация дилеров ценных бумаг (NASDAQ). Именно благодаря им реализовывается процесс создания акций владельцев бизнес-проектов и их инвесторов, а также простой и легкий безопасный выход из дела венчурных компаний.

На сегодняшний день такими рискованными вложениями занимаются как отдельные представители бизнеса с крупным капиталом, так и целые организации, филиалы, а иногда и банковские системы.

Источник: biznesask.ru

Что такое венчурные инвестиции

Вложить миллион, а заработать сто миллионов? Реальный сюжет из истории венчурных инвестиций. Практически все известные сегодня компании в любой сфере начинали со стартапов, а частные инвесторы выделили им деньги на развитие. В статье расскажем, что такое венчурный бизнес, что такие венчурные инвесторы, как на этом заработать и как к ним присоединиться.

Венчурные инвестиции: что это

Слово «венчурный» происходит от английского «venture», что означает авантюру, рискованное начинание. В целом, это полностью характеризует данный тип капиталовложений.

Венчурные инвестиции связаны с вложением средств в стартапы, ранние проекты и бизнес-идеи. Как правило, в таких случаях речь идет о технологических, медицинских, цифровых достижениях, которые идут на острие современной науки. В свое время такими проектами были ВКонтакте, TikTok, SpaceX и прочие.

Отличительной чертой подобных стартапов на ранней стадии является полное отсутствие гарантий успеха. Однако зачастую сами проекты обладают крайне большим потенциалом, в который верят основатели и инвесторы. Именно по этой причине вложение средств в новый модный ресторан не считается венчурной инвестицией. В то же время, предположим, инновационная сеть ресторанов, где вместо официантов роботы, а рецепты блюд каждый раз по-новому составляет нейросеть, уже тянет на технологический проект.

Важно! Венчурные инвестиции — это вложение капитала в новые бизнес-проекты, связанные как с высоким уровнем потенциала и прибыли, так и с высоким риском.

Чем отличаются венчурные инвестиции от обычных вложений

Выделим несколько критериев, по которым определяется сама суть венчурного проекта.

Новые идеи

Венчурный проект должен продвигать услугу или продукт, который отсутствует на рынке. Зачастую новая технология либо меняет привычный уклад вещей, либо вносит что-то совершенно новое. Такими были, например, соцсеть Facebook и операционные системы Microsoft. В недалеком прошлом стали популярны технологии распознавания лиц. Многие из них были куплены IT-гигантами.

Применение технологий

Новые идеи должны опираться на новые технологии. В данном случае речь идет о возобновляемой энергии, экологичности производства, генной инженерии, об искусственном интеллекте и т.д. Именно поэтому удался SpaceX — Илон Маск предложил технические решения, которые удешевили космические полеты.

Широкий охват аудитории

В эпоху цифровизации даже океан не преграда. Продукт будет доставлен до потребителя на другом конце света. Более того, товар не всегда должен быть материальным. Как пример, подписка российских слушателей на платные музыкальные сервисы, компании-основатели которых расположены в США и Европе. Точно также весь мир пользуется Google.

Такая масштабируемость возможна благодаря указанным выше пунктам: венчурные предприятия предлагают инновационность и технологичность. Даже если речь будет идти о суперсовременных протезах, управляемых мыслью, желающие купить их найдутся по всему миру. Куда сложнее будет продвигать в другой стране сеть парикмахерских.

Важно! Венчурный бизнес — это предприятие, основанное на передовых научно-технических достижениях и связанное с высокой долей риска неудачи.

Кто такой венчурный инвестор

Венчурными инвесторами принято считать частных лиц, объединение лиц, организации и других держателей капитала, которые финансируют собственные деньги в венчурный бизнес. Условно всех инвесторов можем поделить на частные и юридические лица. Как правило, они предлагают собственный капитал не по доброте душевной, а ради прибыли в далекой перспективе.

Сонали де Рикер стала ранним инвестором Авито, а также поддержала музыкальный сервис Spotify. На середину 2021 года Авито стоит почти 5 млрд $, а Spotify приближается к отметке 50 млрд $. Доля средств принадлежит Сонали де Рикер.

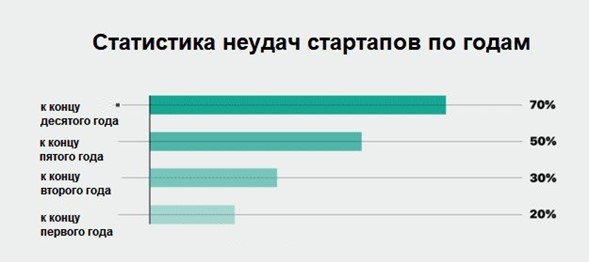

Своими вложениями венчурный рынок помогает новому проекту в первых шагах, развитии, создании первого работающего проекта и выходе на полноценную работу. При идеальном раскладе продукт находит потребителя, отбивает все вложенные средства и приносит взрывной доход. Однако чаще всего стартап проваливается на первом году или в течение первых нескольких лет. Вложенные деньги или их часть полностью сгорают.

При этом венчурный инвестор всегда полностью осознает, что новый проект — это риск, требующий крупных вложений. Так, в 2019 году Wall Street Journal провело исследование. По статистике, около 75% всех стартапов не достигают успеха, иначе говоря, не приносят прибыли. Из них от 30 до 40% банкротятся, что означает полную потерю вложенных средств. Иногда основатели проектов идут на обман ради денег.

Проект «Theranos». В 2003 году Элизабет Холмс обещала революцию в процедуре анализа крови. В презентации ее технология обещала быстро, безболезненно и точно рассказать обо всех болезнях по одной капле крови. В 2018 году компания обанкротилась. Оказалось, что все тестовые анализы проводились обычными способами, а сам стартап — афера.

Холмс привлекла всего $750 млн.

Венчурные бизнес-ангелы

Вложиться в проект можно на любом этапе. Однако тех, кто выделяет средства на уровне идеи или презентации, называют бизнес-ангелами. На данном этапе самые высокие риски, однако вложения могут быть самыми малыми. Как правило, сумма инвестиций колеблется в районе 50 000 — 300 000 $ (здесь и далее везде в долларах). Все зависит от направленности проекта.

Во многих случаях идея так и остается на бумаге. Поэтому бизнес-ангелы вкладывают средства сразу в несколько стартапов. Если один или несколько из них, что называется «выстрелят», то прибыль покроет все затраты.

Проект, который достигнет капитализации в 1 млрд долларов, называется «единорогом». Именно за ним и охотятся многие инвесторы. В России такими единорогами стали Авито и Yandex. Стоит отметить, что к оценке в 1 млрд долларов необходимо еще дорасти, что занимает годы.

Бизнес-ангелами чаще всего выступают частные инвесторы.

Венчурные фонды

Венчурные фонды аккумулируют в себе средства венчурных инвесторов. Задача управляющей компании (УК) такого фонда — правильно вложить имеющиеся деньги. Принцип тот же: найти молодые проекты, отобрать лучших, вложить средства, ждать.

Разница с бизнес-ангелами в том, что фонды редко ведутся на презентации и абстрактные идеи. Им нужен бизнес-проект, финансовая отчетность, наработки, текущие результаты. Несмотря на это, фонд предлагает объединенный капитал, что явно больше, чем средства одного инвестора.

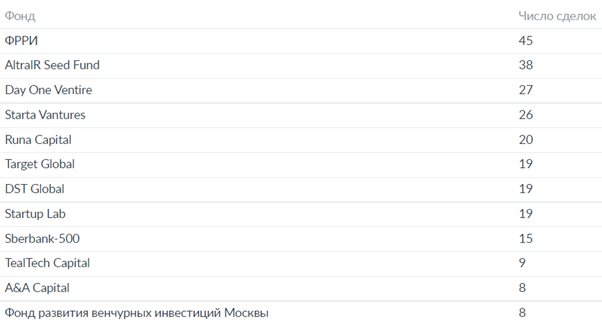

Самые активные фонды на территории России по итогам 2019 года

Отдельные инвесторы обращаются в фонды, если у них достаточно средств, однако они не могут самостоятельно выделить перспективные молодые проекты. Это снижает риск неудачи. Однако за такие услуги УК берет комиссию и вознаграждение в случае успеха стартапа.

В некоторых случаях частным инвесторам предлагают создать синдикат. Это группа соинвесторов, которая вкладывают свои средства в один конкретный проект. Также стоит знать о клубе инвесторов. Это объединение бизнес-ангелов, которое преследует те же цели, что и венчурный фонд.

В целом же венчурные фонды представляют собой крайне рискованный инструмент. По российскому законодательству вкладывать в них средства могут лишь квалифицированные инвесторы. Для этого необходимо получить отдельный статус.

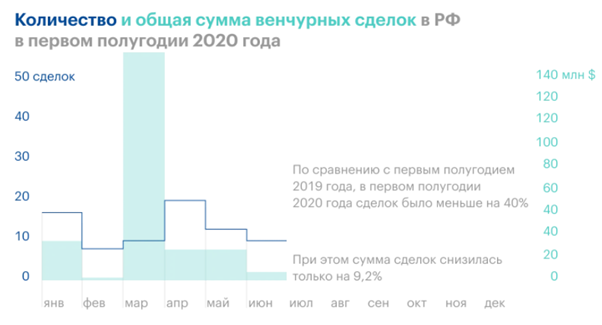

Самые крупные сделки первой половины 2020 года

Особенности венчурного инвестирования

Все, что было сказано выше, больше касается разницы между классическим вложением средств в бизнес и венчурным. Однако мы не затронули вопрос, что именно получает венчурный инвестор. Ниже мы рассмотрим, как работает венчурное финансирование или же его механизм.

Молодые амбициозные проекты не могут надеяться на кредиты, им попросту откажут. Зачастую все, что у них есть — идеи, ум и уверенность в успехе. На помощь, как мы выяснили, приходят венчурные инвесторы. У них есть крупные преимущества перед банками в данном вопросе.

Венчурная деятельность не подкрепляется лицензией на выдачу средств, инвесторы не ограничены законами о работе банков, им не нужен кредитный рейтинг и прочие показатели, на которые опираются обычные заемщики. Они сами дают деньги.

Венчурный капитал — это привлеченные средства для реализации проекта.

Банк не заработает на процентах, если стартап прогорит. Кстати, именно по этой причине некоторые банки основывают свои бизнес-инкубаторы, акселераторы и фонды. Например, Международный акселератор Sber500 от Сбербанка.

За свои венчурные вложения инвестор получает долю в компании, как при покупке акций на фондовой бирже. Соответственно, ему причитается часть прибыли (и славы) в будущем, инвестор может влиять на деятельность компании, принимаемые решения и предлагать стратегии развития всего проекта.

Нередко они даже встают во главу управленческого руля. Это явный минус для создателей проекта. Однако не все основатели обладают навыками управленца, так что в некоторых случаях это даже идет на пользу.

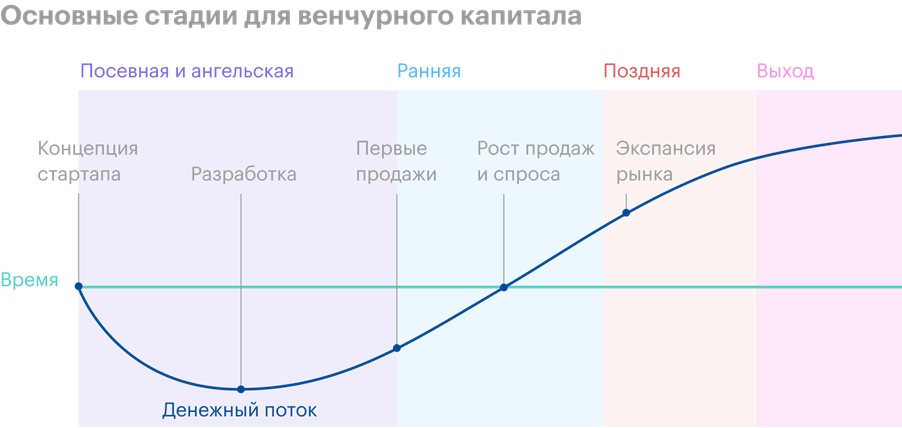

Стадии венчурного инвестирования

Частично мы уже затронули эту тему выше, когда говорили про бизнес-ангелов. Всего выделяют несколько стадий, через которые проходит венчурный капитал:

- посевная стадия;

- стадия стартапа;

- ранняя стадия;

- стадия расширения;

- поздняя стадия.

На посевной стадии (seed stage) чаще всего привлекаются бизнес-ангелы. Вложенный ими капитал называется ангельским. В качестве вложений также выступают средства личные, родственников и друзей. На данном этапе есть только идея и проект. Для привлечения капитала стартапер должен убедить инвестора в уникальности и успешности его бизнес-идеи.

Размер вложения — до 300 000 $, самые высокие риски венчурных инвестиций.

На стадии стартапа (start-up stage) появляется прототип, тестовая версия продукта. Теперь требуются средства на доработку продукта, доведения до финальной версии, проведение новых тестов, найм персонала.

Размер вложений достигает 1 млн $, риски все также высоки.

На ранней стадии (early stage) происходят первые продажи и появляется потребитель. Финансы, привлеченные на данном этапе, позволяют увеличить производство и усилить рекламную кампанию. В целом, продукт уже прошел этап концепта и получил материальное или цифровое воплощение. Поэтому риски инвесторов немногим ниже.

Размер вложений 10 млн — 30 млн $.

На стадии расширения (expansion stage) наблюдается успех компании. Бизнес-модель работает, количество потребителей растет. Теперь необходимо расширяться, захватывать новые рынки. Новый поток инвестиций направляется на создание дополнительных производственных мощностей и выход на иностранные рынки.

Размер вложений около 100 млн $.

Поздняя стадия (late stage) является последней. Суть этапа в выходе на фондовую биржу, подготовке поглощению более крупной компанией или слиянию. Привлеченные инвестиции направляются на организацию указанных процессов. После этого инвестора ждет получение долгожданной прибыли.

Как зарабатывают на венчурных инвестициях

Простой ответ звучит примерно так: стартап взлетает — инвестор богатеет. Как видите, необходимо раскрыть мысль.

Представим, что вы вложились в стартап на самой ранней стадии, купив венчурные акции по 1 рублю за единицу. Время идет, проект развивается, приходит все больше инвесторов, капитал увеличивается. Иначе говоря, растет ценность компании и ее продукта. Теперь акции, что вы купили по 1 рублю, стоят по 100 рублей. К поздней стадии бумаги достигают отметки 1000 рублей.

Таким образом, ваши активы подорожали в 1000 раз. А что с ними делать?

Далее есть три варианта вывода средств для фиксации дохода:

- продажа проекта другой компании, оно же поглощение;

- выход на фондовую биржу и продажа акций;

- внебиржевая продажа доли, самый редкий вариант.

Как видите, все способы связаны с продажей собственной доли в компании. При этом вполне возможно сохранить свою часть и остаться в числе руководства компании, если договор позволяет.

Это был хороший пример с положительным исходом. Помните, что 75% проектов не приносят прибыли. Существует возможность продать свои акции и долю в стартапе до выхода на биржу, до того, как компания станет публичной. Однако стоит помнить, что акции непубличных стартапов неликвидны, на них нет высокого спроса и их сложнее продать. Бирж под такие цели не существует (пока что), поэтому покупателя придется искать самостоятельно через других венчурных инвесторов.

Как стать венчурным инвестором

Венчурные инвестиции «дороже», чем покупка акций на бирже. Минимальный порог входа по капиталу в данной сфере выше. Поэтому первый шаг — это сбор средств. Самые минимальные вложения доступны бизнес-ангелам.

Выше мы писали, что размеры инвестиций начинаются от 50 000 $. Это средняя сумма, она может быть и меньше, например, 10 000 $. Главное, чтобы вы морально были готовы к потере выделенных средств. Поэтому это должен быть свободный капитал.

Следующий этап — пополнение знаний. Его допустимо совмещать с предыдущим шагом. Требуется окунуться в мир венчурных инвестиций, пройти курсы, постичь нюансы, понятные только опытным инвесторам, следить за развитием технологий. Например, ФРИИ и Сколково проводят собственные курсы.

Далее необходимо выбрать направление и подобрать в нем проект. На данном этапе будут полезны знакомства с другими инвесторами, вполне возможно объединиться в синдикат для коллективных вложений. Также стоит помнить о фондах венчурного инвестирования.

Многие стартапы собирают средства через краудфандинговые площадки. Это специальные сайты, где размещаются молодые проекты для сбора средств на развитие. Компании обязаны регулярно предоставлять отчетность до и после размещения. Взнос не облагается комиссией. Это самый доступный и недорогой вариант для венчурных инвестиций.

После выбора стартапа и ознакомления с документами следует подписание договора об инвестировании. На данном этапе важно договориться о стоимости проекта и роли инвестора в нем. Договор должен описывать все условия сделки.

Управление проектом — опциональный вариант. Венчурному инвестору не обязательно разрабатывать стратегию развития и решать управленческие вопросы. Однако, как правило, опытные инвесторы с большими капиталами сами являются предпринимателями. Именно поэтому они могут принимать активное участие в развитии проекта.

На последнем этапе остается продать акции на бирже, другой компании или самим основателям стартапа. Вырученные средства и являются доходом.

Риски и преимущества венчурного инвестирования

Инвестирование — это всегда риск, данное утверждение нужно запомнить. Неважно, во что вы вкладываетесь: ценные бумаги, банковские депозиты, недвижимость, бизнес. Никто не даст гарантий, что через год рынок не обвалится. Со стартапами также. Продукт может оказаться аферой, недостижимым, непопулярным или слишком дорогим проектом и не найдется желающих в него дополнительно инвестировать.

Из недостатков также отметим необходимость развития предпринимательских навыков и финансового анализа. Трудно назвать это недостатком, скорее обязательным пунктом для выбора венчурного проекта. Без знаний крайне легко вложить денежные средства в мошенническую схему. Здесь можно вспомнить проект «Theranos» и основательницу Элизабет Холмс, которая даже проводила встречи с первыми лицами США.

Другой обязательный пункт — стрессоустойчивость. Он прямо связан с требованием наличия крупного капитала. Вложение миллиона или нескольких миллионов рублей в один проект, который будет показывать попеременно успехи и неудачи, требует психологической устойчивости. Как мы помним, венчурные инвесторы вкладывают капитал сразу в несколько проектов, так как выживают не все. Плохие новости о потере нескольких стартапов способы крайне негативно отразиться на психике.

Все это ради одного крупного преимущества — взрывной доход в случае успеха. Примеры Facebook, Яндекса или Озона служат мотивацией для развития в сфере венчурных инвестиций. Кроме этого, если компания меняет образ мира, как Tesla или SpaceX, то инвесторы имеют право на часть славы.

Заключение

Венчурное инвестирование — это сложный финансовый инструмент, способный одинаково привести как к потере средств, так и к неограниченному доходу. Пополняйте знания, заводите знакомства, ищите юные дарования, и успех не заставит себя ждать.

Публикуем только проверенную информацию

Источник: www.nalogia.ru

Что такое венчурный фонд — 5 этапов венчурного бизнеса + обзор ТОП-7 лучших венчурных фондов

Как работает венчурный фонд и как формируется капитал инвестора? Кто является участниками венчурного бизнеса? Какие компании предлагают лучшие условия венчурного финансирования?

Привет посетителям и постоянным читателям онлайн-журнала «ХитёрБобёр»! На связи Денис Кудерин.

Сегодня мы поговорим о венчурных фондах – организациях, финансирующих рискованные коммерческие проекты. Публикация продолжает серию статей о прибыльном инвестировании.

Материал будет полезен начинающим бизнесменам, стартаперам и разработчикам инновационных продуктов с высоким коммерческим потенциалом.

А теперь – подробно и обстоятельно по каждому пункту.

1. Что такое венчурные фонды?

Даже самые гениальные коммерческие проекты, научные разработки и инновации нуждаются в финансировании. Без дополнительных денежных вливаний не будет развития и продвижения продукта на потребительский рынок.

Помочь стартаперам и молодым бизнесменам могут венчурные фонды. Поговорим об их деятельности, принципах работы и преимуществах.

Венчурные фонды – структуры, ориентированные на работу с инновационными проектами и стартапами. Организации такого типа вкладываются в высокорисковые предприятия с целью получить в дальнейшем прибыль от продажи долей или акций финансируемых компаний.

Само слово «venture» (англ.) в переводе означает «рискованное начинание».

Объектами инвестирования выступают как уже сформированные компании, так и «голые» бизнес-идеи без стратегического плана развития.

Именно высокие риски в сочетании с не менее высокими потенциальными доходами отличают венчурные фонды от прочих инструментов инвестирования.

Такие структуры помогают молодым предприятиям, которым в силу своего статуса недоступно банковское кредитование и другие традиционные варианты привлечения средств.

В процессе венчурного инвестирования участвуют:

- собственно венчурный фонд;

- управляющая компания;

- объект инвестирования.

Фонды имеют право на выпуск и продажу акций компаний, которые они финансируют. Главную цель работы венчурных предприятий можно сформулировать следующим образом: «зайти за рубль, а выйти за пять».

Теперь о преимуществах работы с венчурными фондами:

- средства выдаются на длительные сроки (3-8 лет);

- не нужно платить годовых и ежемесячных процентов;

- не требуется залогов и дополнительных гарантий;

- фонды становятся полноценными деловыми партнёрами компаний;

- в случае потери средств компания не объявляется банкротом и освобождается от долговых обязательств.

Подробнее о венчурном инвестировании – в специальной статье нашего журнала.

2. Как работают венчурные фонды?

Венчурные фонды создаются, как правило, опытными предпринимателями или лицами, имеющими экономическое образование. Все участники команды добровольно предоставляют финансовые и интеллектуальные активы для развития и продвижения предприятия.

Примерная схема работы венчурного фонда выглядит так:

- Специалисты ищут стартапы и инновации с потенциалом высокой прибыльности.

- Найденные объекты подвергаются профессиональному анализу – исследуется рентабельность, продукты и услуги предприятия, определяется коэффициент риска.

- Разрабатывается стратегия развития, ведётся поиск каналов сбыта.

- Выпускаются акции компании, в которые фонд и вкладывает свои активы (контрольный пакет остаётся у предприятия, дабы не лишать руководителей мотивации).

- Объект развивается, растёт его стоимость на рынке.

- Управляющая компания приступает к обратному процессу – реализует акции на бирже и получает дивиденды.

Последний этап называется на языке бизнеса «выходом из инвестиций». Именно на этой стадии определяется, принесут ли вложения прибыль, на которую изначально рассчитывал фонд.

Пример

В качестве хрестоматийных примеров успешного венчурного инвестирования можно назвать такие компании как Apple, Microsoft или Intel. Теперь это крупнейшие международные корпорации, но на раннем этапе они рассматривались как предприятия с неопределенным будущим и высокой степенью риска.

Современные венчурные фонды часто распоряжаются активами нескольких крупных инвесторов, вкладываясь в разные коммерческие направления.

Такая схема работы (диверсификация вкладов) на порядок снижает риски, поскольку по статистике лишь 30% объектов окупает убытки организации.

3. Как формируется капитал инвестора – 5 основных этапов венчурного инвестирования

Срок жизни конкретного проекта – от 3 до 10 лет. Раньше, чем через 3 года вряд ли можно пройти все стадии инвестирования, особенно в российских условиях.

Рассмотрим основные этапы венчурного инвестирования, начиная с поиска перспективной идеи и заканчивая выходом из проекта.

Этап 1. Выбираем предложенную бизнес-идею

Выбор идеи, в которую будут вложены средства фонда, играет ключевую роль. Очевидно, что наибольший успех имеют проекты, рассчитанные на массового потребителя. Перспективны также действительно уникальные идеи и инновации, не имеющие аналогов.

Те, кто считает, что все рыночные ниши уже заполнены, и принципиально новые товары и услуги не имеют коммерческого потенциала, ошибаются.

В частности, интересные интернет-продукты, мобильные и информационные технологии нового формата всегда найдут своего покупателя. Особенно, если применить грамотный маркетинг и профессиональное продвижение.

Этап 2. Вкладываем деньги

Инвестиционный план разрабатывается профессиональными специалистами в области экономики и финансов. Иногда представители венчурного фонда непосредственно участвуют в управлении компанией и разработке эффективной бизнес-стратегии.

Этап 3. Расширяем бизнес

Развитие бизнеса предполагает увеличение объемов и мощности производства, привлечение дополнительного персонала на предприятие. На этом этапе важно правильно рассчитать доходы от бизнеса и соотнести их с текущими расходами.

Интернет-проекты часто обходятся инвесторам дешевле, чем оффлайн-компании. Однако грамотных специалистов в сфере онлайн-маркетинга и продвижения найти не так-то просто.

Этап 4. Стабилизируем прибыль

Стабилизация прибыли возможна только в случае достижения компанией определенного уровня доходности. Успех уже близко, но успокаиваться пока ещё рано.

Надо ковать железо, пока оно горячо – завоёвывать новые доли рынка, открывать филиалы компании, разрабатывать новые линейки продуктов.

Этап 5. Продаем акции и привлекаем новых инвесторов

Вовремя выйти из проекта – тоже своего рода искусство. Ценные бумаги успешной компании продаются всем заинтересованным лицам и, прежде всего, другим инвесторам.

Действующее предприятие со стабильными доходами уже не входит в интересы венчурного фонда, а значит, активы пора вкладывать в другие направления.

Подробнее о прибыльных инвестициях в России – в соответствующей статье нашего блога.

4. Как привлечь средства венчурного фонда – 5 простых шагов для стартапера

Разработчикам инновационных проектов и новичкам в мире бизнеса следует понимать основное правило привлечения инвестиций: инвестор – это покупатель, и его надо заинтересовать.

Никто не станет вкладывать средства в проект с сомнительной идеей и невнятной стратегией развития. А значит, действия стартаперов должны подчиняться определенной схеме.

Шаг 1. Выбираем венчурный фонд

Важнейший этап, от которого напрямую зависит успех предприятия. Для начала нужно тщательно изучить рынок венчурных компаний, узнать, каковы сферы их интересов, кто из персонала работает с новыми проектами, какой средний чек.

Некоторые организации оперируют большими суммами (2-3 млн. рублей). Если вас интересуют более скромные вложения (например, 300 тыс. рублей), сразу отбирайте для себя именно такие фонды.

Работайте только с профессиональными и опытными игроками, которые помогают не только деньгами, но и экспертными советами.

Инвесторы-любители опасны тем, что могут бросить проект на любой стадии, если их надежды на взрывной рост прибыли не оправдались. Профессионалы же прекрасно понимают все риски и, как правило, идут с компаниями до конца, не требуя никаких гарантий и компенсаций в случае провала.

Шаг 2. Презентуем проект

Цель презентации – привлечь внимание, заинтересовать.

На стадии презентации венчурные фонды обращают внимание на три вещи:

- основную идею;

- наличие сплоченной команды;

- уверенность в успехе разработчиков стартапа.

Представляя проект, не стоит вдаваться в подробности и объяснять все технические нюансы. Главная задача – показать инвестору его выгоды.

Шаг 3. Проводим переговоры

Инвесторы принимают окончательное решение по результатам личной встречи.

Представители венчурных фондов должны увидеть лидера, который готов на всё ради продвижения своего бизнеса.

Руководителям стартапов нужно заранее подготовиться к возможной дискуссии: наверняка придётся отвечать на «неудобные» вопросы и аргументировано доказывать свою правоту.

Шаг 4. Создаем финансовую модель стартапа

Инвесторы поверили в ваш проект, значит, нужно двигаться дальше.

И именно – создать финансовую модель будущего предприятия, а точнее – предоставить отчет о расходах и доходах на ближайшие 3 года. Важно учесть все нюансы и обозначить рычаги влияния на будущие прибыли.

Шаг 5. Заключаем договор

Согласование документов и закрытие сделки занимает обычно 2-3 месяца. Нередко предприниматели сталкиваются с такой ситуацией: в готовом договоре условия для стартаперов отличаются от тех, что обсуждались на ранних этапах.

Это не удивительно: эксперты венчурных фондов всегда работают на снижение рисков для своей организации и часто переигрывают окончательные условия в свою пользу. Бизнесменам со своей стороны стоит привлечь профессиональных юристов для оценки последствий таких изменений.

Рекомендую посмотреть ролик по теме венчурных фондов.

Дополнительный материал по теме вы найдёте в статье «Как выбрать инвестиционный фонд».

5. Обзор ТОП-7 лучших венчурных фондов

Венчурные фонды в России – структуры относительно новые. Новичкам сложно разобраться, каким компаниям стоит доверить своё будущее, а какие лучше обходить стороной.

В помощь стартаперам и начинающим бизнесменам мы подготовили список из 7 наиболее авторитетных и надёжных организаций в России.

Softline Venture Partners – фонд, специализирующийся на инвестициях в стартапы на ранних стадиях. Приоритетные направления – IT, информационная безопасность, облачные технологии. Помощь в создании, продвижении и продаже инновационных продуктов.

На текущий момент в портфеле компании 15 полноценных проектов. Фонд входит в группу компаний Softline – лидера российского рынка в сфере лицензированного ПО.

ABRT – помощь предпринимателям в создании софтверных компаний мирового уровня. Техническая и управленческая поддержка проектов, профессиональный маркетинг, выход на мировой рынок.

Фонд поддерживает партнерские отношения с венчурными компаниями из США. Сегодня в портфель фонда входит несколько проектов – в том числе Acronis, InvisibleCRM, Veeam Software. Инвестирует в стартапы и компании на стадии роста.

Russian Ventures – инвестиции в российские компании. В портфеле фонда проекты Атлас (мобильная связь), Купол (мониторинг соцсетей), Молния (новостные ленты Рунета) и много других.

Основные направления – информационные ресурсы для русскоязычных пользователей, услуги в оффлайне, социальные сети.

Addventure II – девиз компании: «больше, чем деньги». Фонд оказывает не только финансовую, но и информационную поддержку стартапам. Инвестирует в сильные команды и яркие проекты с готовой бизнес-моделью.

Компания работает на рынке венчурного инвестирования с 2008 года. Приоритетные сферы деятельности – интернет-коммерция, агрегаторы, интернет-маркетинг, мобильные технологии.

Prostor Capital – вложения в самые «прорывные» проекты. Фонд не боится экспериментировать, вкладываясь в наиболее перспективные сегменты рынка и молодые таланты. Для каждого проекта подбираются индивидуальные модели инвестирования.

Компания ориентируется не только на финансовый результат, но и общий успех курируемых объектов. Сотрудники имеют опыт управления крупными корпорациями и профессионально разбираются в маркетинге и рекламе.

Runa Capital – умные деньги для умных стартапов. Международная компания, инвестирующая в коммерческие начинания на самых ранних стадиях. Средний чек – 3 миллиона долларов.

Приоритетные сферы бизнеса – интернет, мобильные и облачные технологии. В портфолио компании – десятки интернет-проектов, в том числе – русскоязычных.

РВК (Фонд Посевных Инвестиций) – создан в 2009 году в целях содействия развитию предприятий научно-технического направления. Фонд ориентирован на инвестиции в российские проекты с высоким потенциалом роста на мировом рынке.

Общий объём средств компании – 2 млрд. долларов. Фонд инвестирует собственные средства, а также деньги инвесторов-партнеров.

В таблице ниже представлены основные характеристики упомянутых фондов:

| № | Венчурный фонд | Средний чек | Приоритетные направления |

| 1 | Softline Venture Partners | $1 млн. | IT, облачные технологии, компьютерная безопасность |

| 2 | ABRT | От $1 млн. и выше | Технологические проекты, новые мобильные и интернет сервисы |

| 3 | Russian Ventures | Сумма не фиксирована | Интернет технологии, оффлайн-услуги |

| 4 | Addventure II | Не определен | Интернет-коммерция, мобильные приложения |

| 5 | Prostor Capital | От $1 млн. | Интернет |

| 6 | Runa Capital | $3 млн. | IT, мобильные технологии |

| 7 | РВК (Фонд Посевных Инвестиций) | Сумма не определена | Наука и техника |

6. Заключение

Итак, теперь вы в курсе, что собой представляют венчурные фонды и как они работают. Надеюсь, наши экспертные советы помогут вам выбрать наиболее щедрого и понимающего инвестиционного партнёра и успешно запустить свой бизнес.

Если вы только начинаете свой путь инвестора — статья «Инвестирование для начинающих» для вас!

Команда журнала «ХитёрБобёр» желает вам успеха в любых коммерческих начинаниях. Ждём оценок статьи, замечаний и комментариев по теме публикации.

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

Источник: hiterbober.ru