Интернет-банк для ИП — это организация управления банковскими счетами через интернет. Каждый пользователь, имеющий компьютер или смартфон с доступом к сети Интернет, может оплачивать счета, формировать выписки, переводить деньги, не покидая рабочего места. Данная статья поможет разобраться, что же такое интернет-банк, каковы его основные отличия и преимущества перед системой «клиент-банк» и классической схемой банковского обслуживания

Вам помогут документы и бланки:

- Нужен ли ИП расчетный счет?

- Что такое интернет-банк и чем он отличается от клиент-банка?

- Как выбрать интернет-банк для ИП?

- Подключение к системе

- Итоги

Нужен ли ИП расчетный счет?

Закон не обязывает предпринимателя иметь собственный расчетный счет в банке, однако его наличие является желательным. Ограничение на использование личного счета для предпринимательской деятельности накладывает не закон, а договор с банком на банковское обслуживание. К тому же существуют ограничения на объем наличных операций по одному договору между субъектами предпринимательства, составляющий 100 000 руб., что также сужает поле экономической деятельности ИП.

Реклама товара, как искать клиентов в онлайн бизнес. Интернет маркетинг чтоб увеличить продажи

Какие есть риски при работе ИП без расчетного счета? Оформите пробный бесплатный доступ к КонсультантПлюс и прочитайте ответ эксперта на этот вопрос.

Плюсы наличия счета у предпринимателя:

- безналичная оплата счетов контрагентов;

- прием безналичной оплаты от поставщиков, расширение клиентской базы;

- возможность безналичной выплаты заработной платы работникам (если они есть);

- повышение надежности ИП в глазах клиентов и партнеров.

Минусы наличия расчетного счета:

- расходы на открытие и ведение счета;

- риск доверия средств банку: возможны блокировка, снятие средств со счета по требованию контролирующих структур.

О том, в каких случаях банк может заблокировать расчетный счет, читайте в нашей рубрике «Блокировка расчетного счета налоговой в 2022-2023 гг.».

Что такое интернет-банк и чем он отличается от клиент-банка?

Обе системы имеют плюсы и минусы. Система «интернет-банк» отличается тем, что все данные размещаются на сайте банка, предоставляющего услугу, а клиент лишь обеспечивает технические возможности для работы через сеть посредством браузера или приложения на смартфоне. То есть все данные организации хранятся на сервере финансовой организации, там же осуществляется и работа с системой, работа вне сети невозможна.

К плюсам работы с системой относятся:

- Удобство доступа. Нужен только доступ к интернету – подтверждение операций, проводимых ИП, осуществляется с помощью СМС (как и для обычных физлиц).

- Высокая степень защиты данных от внешних угроз. В случае поломки компьютера/смартфона или случайного уничтожения данных с банковскими сведениями ничего не произойдет, так как данные хранятся на сервере.

- Простота использования. Нет необходимости обновлять программу для корректной связи с банковским сервером.

- Возможность применения системы одновременно несколькими пользователями, находящимися территориально в разных местах.

- Недорогое обслуживание.

- Возможность работы в программе без подключения к сети – вход в программу осуществляется с компьютера с установленной специализированной программой шифрования данных (обычно «КриптоПро» различных версий) и электронного USB-ключа eToken (при этом новые документы можно сформировать, но нельзя отправить; выписки можно распечатать, выгрузить, но если их не загрузили с сервера в систему ранее, они также будут недоступны). Пользователю нет необходимости находиться в сети постоянно, необходимы лишь кратковременные сессии для обмена информацией с сервером.

Что такое eToken? eToken представляет собой защищенный носитель информации, похожий внешне на обычную USB-флешку. Однако внутри у него находятся встроенные защитные механизмы, предохраняющие данные ЭЦП от возможного копирования злоумышленниками или вирусами.

сбербанк бизнес интернет клиент

- Система работает более быстро и эффективно. Особенно это заметно на больших объемах обмена между компьютером и сервером.

- Наличие дополнительных сервисов, например просмотр изменений состояния документа, расширенные возможности обмена с различными бухгалтерскими программами.

Таким образом, выбор одной из систем удаленной работы с банком упирается в несколько критериев:

- Объемы работы организации, количество банковских документов.

- Технические возможности ИП: наличие и качество доступа к сети Интернет, состояние компьютерной техники клиента банка.

- Другие критерии: индивидуальные особенности работы бухгалтера, требования к безопасности, цена, необходимость работы с разных рабочих мест и так далее.

При необходимости ИП может совместно использовать обе системы.

Как выбрать интернет-банк для ИП?

Если предприниматель все-таки решил открыть расчетный счет, ему необходимо выбрать банк. При этом ИП рекомендуется руководствоваться следующими критериями:

- Финансовый и народный рейтинг по данным ведущих консалтинговых компаний. Чем выше рейтинг, тем меньше шанс, что банк обанкротится, а вы будете иметь проблемы с выводом оставшихся на счете средств.

Подробнее о том, что делать, если у банка возникли серьезные финансовые проблемы, читайте в статье «Банк остался без лицензии – что с вашими налогами?»

- Отзывы субъектов малого бизнеса. Банк может отлично работать с физлицами и при этом иметь большие проблемы с обслуживанием ИП и юрлиц. Обращать внимание стоит не столько на количество негативных отзывов, сколько на то, как решаются проблемы клиентов. Важным критерием является отзывы о работе банка с клиентами в разрезе применения 115-ФЗ.

Что делать, если поступил запрос от банка по 115-ФЗ? Отвечаем здесь.

- Стоимость банковского обслуживания. Складывается она из стоимости:

- ежемесячного обслуживания;

- работы в интернет-банке;

- СМС-информирования;

- платежной операции (отправка одной платежки).

В каждом банке свои тарифы. Для начала стоит приблизительно оценить количество и характер банковских операций, необходимых для работы ИП, а потом, на основании полученных данных, оценить привлекательность банковских предложений.

Если необходимо совершать много платежей в частные компании (плата за перечисление обязательных взносов в бюджет в большинстве случаев не взимается), выбирают, как правило, тариф подороже с ценой за 1 операцию более низкой. Если платежек мало, выгоднее обойдется дешевый тарифный план с высокой ценой за операцию.

Как правило, все крупные банки имеют сейчас решения для вновь открывшихся ИП с минимальными затратами на обслуживание.

Как быстро и без проблем открыть ИП, мы писали в статье.

- Возможность интеграции интернет-банка с другими электронными программами и сервисами (бухгалтерские программы, интернет-сервисы составления и отправки отчетности). Многие банки в дополнение к основным услугам предлагают множество дополнительных, например, бухгалтерское или юридическое сопровождение.

Что может пойти не так при переводе денег с расчетного счета ИП на его личный счет и как с этим бороться? Оформите пробный бесплатный доступ к КонсультантПлюс и ознакомьтесь с анализом данной ситуации в экспертном материале.

Подключение к системе

Как правило, при подключении к интернет-банку особых сложностей не возникает. Банк дает подробную инструкцию, согласно которой можно легко настроить все параметры работы системы. Если выполнить установку самостоятельно не удалось, всегда можно обратиться к специалистам службы поддержки по телефонам горячей линии (она есть почти во всех банках).

Итоги

Интернет-банк представляет собой современное эффективное средство для проведения банковских операций и расчетов. В настоящее время такие операции достаточно надежны, а риск краж со счетов или подделки электронной подписи минимален. К тому же сервис позволяет эффективно расходовать время и не тратить его на общение с операционистами и дорогу в финансовое учреждение: все вопросы решаются на рабочем месте.

Источник: nalog-nalog.ru

Система Интернет-Клиент

Что это?

Система Интернет-Клиент — это современная технология удалённого доступа к своим счетам, а так же возможность работы с депозитами и кредитными продуктами.

Какие операции можно осуществлять через Интернет-Клиент:

ü Формировать и отправлять в банк платёжные документы.

ü Получать выписки по счетам и информацию об остатках на счетах, а так же работать с другими банковскими продуктами (можно, получать сведения об остатках кредитной задолженности, в том числе по овердрафу; получать информацию о курсах валют).

ü Если у одного лица есть несколько организаций, можно работать и с этими счетами.

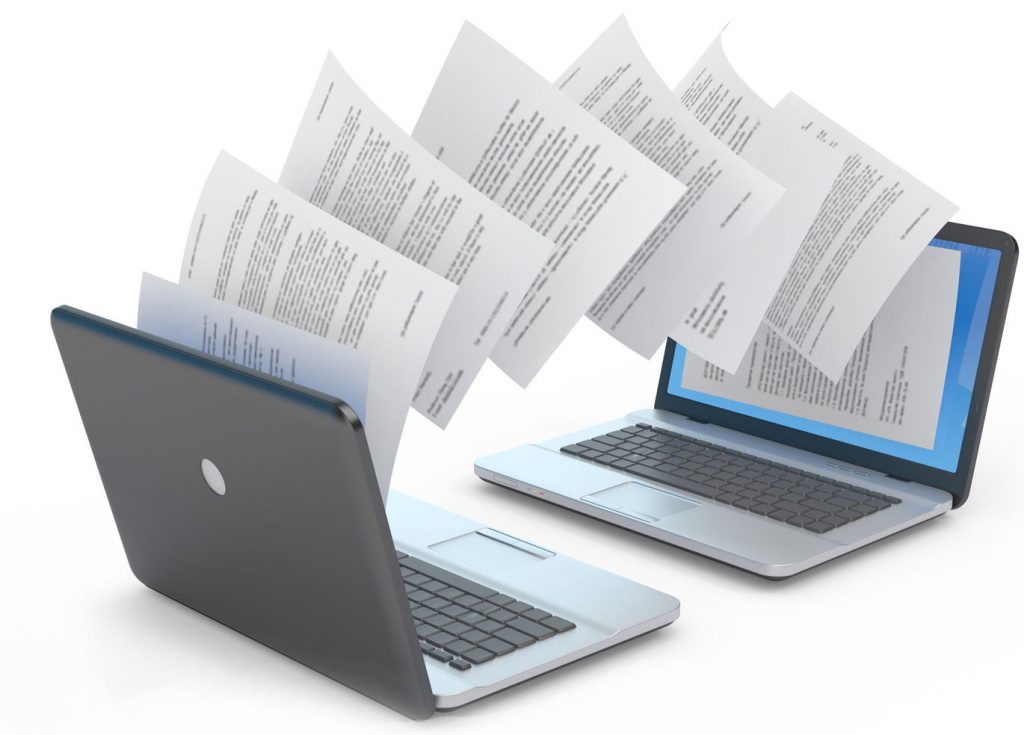

ü Есть возможность проведения экспорта/импорта данных Excel и 1С.

ü Обмен информацией с банком в свободном формате (в частности, информационные сообщения, подача заявок на размещение денежных средств, заявок на заказ денежных средств, на предоставление кредитов, на открытие лимита овердрафта).

ü Через «Интернет-Клиент» можно сделать заявления на транш в рамках кредитной линии, заявления на получение совокупного лимита гарантий, заявления на получение банковской гарантии, заявления об освобождении банка от обязательств по гарантии.

Кому интересно?

Всем клиентам, открывшим р/счет в Банке.

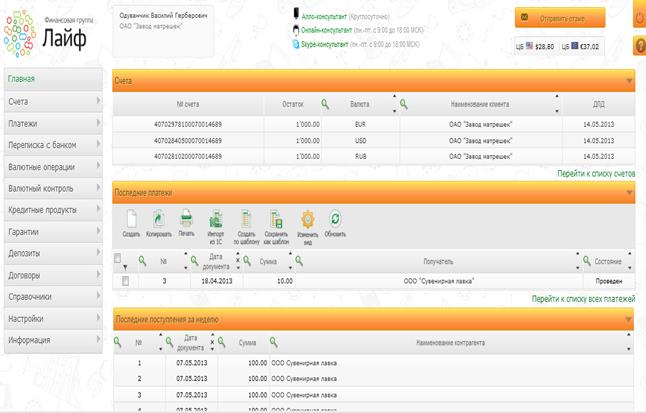

Вид Интернет-Клиента:

Вход в ИК осуществляется через сайт Банка www.vuzbank.ru есть возможность зайти в Демо-версию Интернет-Клиента также на сайте Банка.

Работа в системе «Интернет-Клиент» возможна в различных браузерах: Internet Explorer, Opera, Safari, Google Chrome, Mozilla Firefox, не зависимо от того работает Клиент с ЭП (с СКЗИ АГАВой) или с ТОКЕНом PASS в качестве ЭП.

Параметры и преимущества продукта:

1. Система «Интернет-Клиент» не требует установки специального программного обеспечения, для того чтобы получить доступ к счету. «Интернет-Клиент» доступен из любой точки мира, где есть выход в интернет.

2. «Интернет-клиент» работает 24 часа в сутки, 7 дней в неделю. В этой системе продленный операционный день до 22.00. Работает круглосуточная техническая поддержка системы.

3. Индивидуальная настройка меню в зависимости от потребностей клиента – сам клиент настраивает вид интерфейса (какие поля он хочет видеть в списках).

4. Клиенту видно всю информацию, связанную с его р/счетом, в том числе документы картотеки, лимиты по овердрафтам, кредиты, депозиты, счета связанных компаний.

5. В ИК есть он-лайн консультант (аналог «аськи» – максимальное время реагирования сотрудника Банка 2 минуты) и скайп консультант.

6. Возможен самостоятельный отзыв ошибочных документов, если платежи еще не ушли с кор/счета Банка.

7. В ИК можно работать как с ЭП (электронно-цифровой подписью), так и без ее формирования с помощью одноразовых паролей, используя ТОКЕН PASS.

Схема подключения ИК с ЭП:

1. Клиент подписывает заявление для подключения ИК,

2. Приобретает ТОКЕНЫ ГОСТ и/или PASS (по желанию),

3. Сотрудник Банка формирует заявку на получение логина и пароля и сообщает эти данные Клиенту, также выдает Инструкцию по подключению к ИК.

3. Клиент заходит на сайт Банка, последовательно выполняет все действия, описанные в Инструкции по подключению – формирует ЭП, распечатывает Сертификат ЭП.

4. Клиент приносит Сертификат ЭП в офис Банка

5. После предоставления в офис Банка Сертификата ЭЦП подключение к ИК происходит в течение 1 рабочего дня.

Источник: studopedia.su

«Клиент-Банк» — это что за система?

В условиях современного общества очень важно контролировать свои денежные средства. Особенно важным этот момент является для организаций и юридических лиц. Для удобства таких пользователей банки создали систему «Клиент-банк».

Статьи по теме:

- «Клиент-Банк» — это что за система?

- Как подключить интернет банк

- Как настроить 1С и Клиент-банк

«Клиент-банк» — это дистанционная программа, которая позволяет в режиме реального времени контролировать счета в любом банке. Работа с такой системой упрощается. Клиенту не обязательно посещать отделение банка, чтобы провести операции со своими денежными средствами. Разберем более подробно, как работает данная система и что она из себя представляет.

Что такое «Клиент-банк»?

Говоря о такой системе, как «Клиент-банк», надо сказать что это не новинка в мире современных технологий. Она появилась 7 лет назад. В рамках данной системы пользователи могут обмениваться документами, информацией и денежными средствами со своими партнерами и в пределах своих расчетных счетов. Передача информации происходит посредством всемирной сети Интернет.

Совершая операции по счетам достаточно быть подключенным к интернету. Для большего удобства крупные банки создают мобильные приложения.

Как создается «Клиент-банк»?

Если говорить о процессе создания системы, можно сказать, что большинтво клиентов просто обращаются к разработчику, который создает оперативную систему по шаблону. Обычно он включает набор стандартных операций, которые можно совершать со своими счетами. Более современные банки идут дальше и заказывают индивидуальные проекты. Такие «Клиент-банки» включают в себя ряд уникальных услуг и функций. Одной из таких систем обладает российский ПАО «Сбербанк».

Обычно «Клиент-банк» является платной услугой, подразумевающей ежемесячное обслуживание. Система работает на генерации одноразовых паролей, которые поступают в виде текстовых сообщений на мобильный номер абонента.

Какие типы программы существуют?

«Клиент-банк» условно можно разделить на две категории:

- Стандартный вариант программы, который устанавливается на компьютере, либо в виде мобильного приложения. Такую систему иногда именуют «Тонкий клиент». Все операции, которые совершает клиент в личном кабинете хранятся в памяти устройства с которого он заходит, либо в памяти самого приложения.

- Другой вариант программы именуется «Толстый клиент». Иными словами, «Клиент-банк» предлагает различные варианты взаимодействия с банком. Чаще всего это соединение через телефонную линию, модем или линейного подключения к сети интернет.

Для чего предназначен «Клиент-банк»?

«Клиент-банк» может полностью заменить банковское учреждение. Особенно это важно для юридических лиц, которые совершают постоянные переводы и платежи через платежные реквизиты. Сервис дает отслеживать текущее положение счетов клиента и прогнозировать расходы и прибыль. В пределах современной системы руководитель в круглосуточном режиме может получить выписки по счетам и отслеживать действующих контрагентов.

Кроме этого, услуга онлайн-банкинга позволяет всегда быть в курсе событий и отслеживать текущие курсы на драгоценные металлы и валюту. Система дает полный доступ к валютным вкладам, активным счетам и депозитам.

Основные плюсы системы «Клиент-банк»

Система имеет ряд преимуществ, которые нельзя оставить без внимания. К основным из них можно отнести:

- Простота использования.

- Программа не требует специальных навыков и умений.

- Дистанционное управление. Для того чтобы пользоваться системой, не нужно посещать банк лично.

- Постоянный финансовый контроль, который доступен в режиме онлайн.

- Возможность создания шаблонов платежей.

- Постоянный доступ к валютным котировкам.

- Электронный документооборот, который позволяет снизить затраты времени.

- Документы хранятся в единой электронной базе, поэтому не требуют нотариального подтверждения. У каждого клиента есть электронная подпись.

- Режим работы – круглосуточно, что позволяет контролировать свои расходы из любой точки мира.

- Надежная защита всех операций. Каждое действие с денежными средствами требует подтверждения с помощью индивидуального одноразового пароля, который высылается текстовым сообщением на привязанный к счету номер телефона.

Недостатки системы «Клиент-банк»

Как и в любой программе, в системе «Клиент-банка» можно найти недостатки. К ним можно отнести:

- Возможные сбои в программном обеспечении.

- Постоянные атаки мошенников, которые могут привести к потере денежных средств.

- Возможность разорения банка.

- Страхование вкладов на определенную сумму. В случае превышения данной суммы, вклад вернуть будет невозможно.

Как подключить «Клиент-банк»?

Для того чтобы стать пользователем «Клиент-банка» определенной организации, необходимо разобраться в некоторых моментах.

В первую очередь это обслуживание данной программы. Подключение к такой программе может обойтись клиенту от 1 до 3 тысяч рублей. Последующее обслуживание программы в месяц в среднем составляет 1-1,5 тысячи. Однако, многие банки предоставляют новым клиентам льготные условия подключения, устанавливая программу бесплатно.

Для того чтобы подключить систему «Клиент-банка», необходимо пройти регистрацию на официальном сайте компании. С помощью мобильного устройства или электронной почты подтвердить регистрацию. После этого сотрудники банка устанавливают программу на компьютер, либо другое устройство пользователя.Многие банки предлагают открытие онлайн. Для этого необходимо скачать программу самостоятельно, оплатив ее обслуживание.

Чем отличается система «Клиент-банка» от интернет-банка

Многие пользователи считают, что «Клиент-банк» ничем не отличается от система онлайн-банкинга, однако это не совсем так. Основным отличием «Клиент-банка» является то, что данная система работает полностью через программу, установленную на компьютере пользователя. В свою очередь интернет-банк позволяет совершать операции посредством использования браузера.

Таким образом, система «Клиент-банка» позволяет работать с документами вне сети интернет. Кроме этого, «Клиент-банк» работает только на стационарном устройстве. Если необходимо иметь доступ для нескольких пользователей, нужно устанавливать программу для каждого устройства отдельно.

Однако, стоит сказать, что если операционная система компьютера выйдет из строя, то пользователям интернет-банка будет достаточно переустановить браузер и вернуться к работе. В свою очередь пользователи «Клиент-банка» могут потерять часть информации, которая полностью хранится в памяти компьютера. В этом случае банки рекомендуют создавать резервные копии документов.

Считается, что система банк-клиент предоставляет больше возможностей, чем интернет-банк. К примеру, в системе клиент-банка возможен просмотр изменения статуса оплаты определенных документов. Кроме этого, большинство программа поддерживают функцию взаимодействия с большим количеством бухгалтерских программ и не требуют перенастройки.

Если подвести итоги, можно сказать, что система «Клиент-банк» обладает значительным преимуществом перед интернет-банкингом. Особенно она будет удобна юридическим лицам и индивидуальным предпринимателям. В основном в данной программе работает бухгалтер, который не только экономит свое время, но и отслеживает банковские операции.

По результатам месяца можно сформировать отчет обо всех движениях денежных средств по счетам. Многие программы позволяют отправлять сведения в налоговые органы и пенсионные фонды, что упрощает работу организации. Однако, стоит помнить, что чем более функциональной оказывается программа, тем более дорогое обслуживание она предполагает.

Источник: www.kakprosto.ru