Постоянное совершенствование этих связей является первостепенной задачей корпоративного менеджмента. Применительно к корпорации они эффективны только тогда, когда способствуют развитию творческого характера деятельности, когда корпоративная дисциплина становится нормой поведения как материнской, так и дочерних фирм. Это достигается с помощью сбалансированности бизнес-портфеля концерна. Сбалансированность определяется [c.727]

Что же касается специализации предпринимательских структур, входящих в концерн, то своеобразие состоит в том, что она основывается на продуктовом бизнес-портфеле корпорации. На практике это выражается в создании вертикальных интегрированных предпринимательских структур, представляющих собой стратегические хозяйствующие субъекты, имеющие свою продук-тово-рыночную направленность. Во главе этой вертикали стоит своеобразный мини-концерн с собственным правлением. [c.747]

После того как компания определила место каждой СБЕ в матрице Рост/Доля рынка, она должна проанализировать содержимое бизнес-портфеля. В несбалансированном портфеле слишком много собак и/или мало звезд и дойных коров. Следующая задача компании — определить цели, стратегии и бюджет каждой СБЕ. Вы можете избрать одну из четырех стратегий. [c.122]

Что такое инвестиционный портфель и как его собрать? Портфели гуру инвестиций/ Азбука инвестора

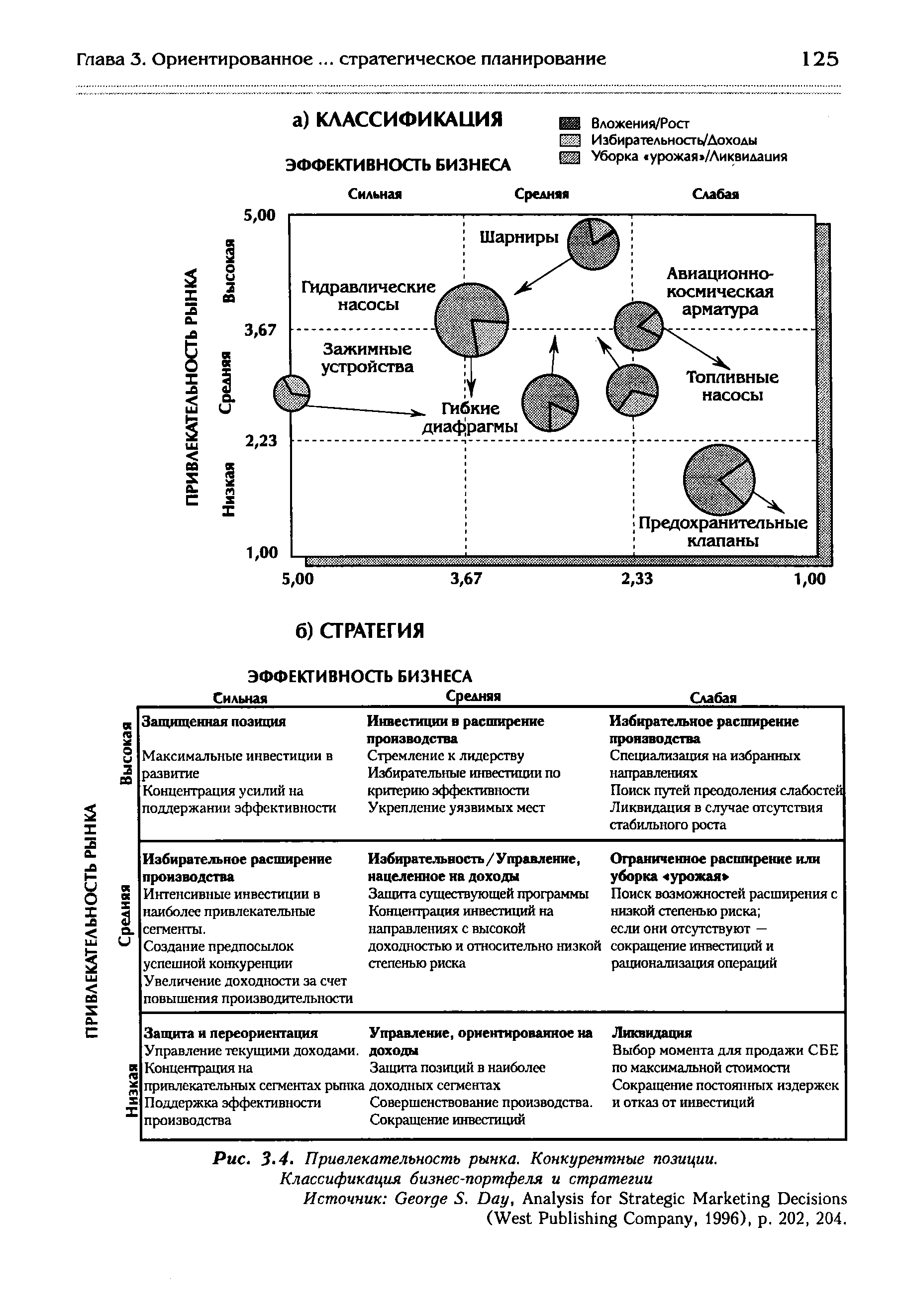

| Рис. 3.4. Привлекательность рынка. Конкурентные позиции. Классификация бизнес-портфеля и стратегии |  Привлекательность рынка. Конкурентные позиции. Классификация бизнес-портфеля и стратегии » height=»300″ /> Привлекательность рынка. Конкурентные позиции. Классификация бизнес-портфеля и стратегии » height=»300″ /> |

Однако использование моделей бизнес-портфеля требует повышенной осторожности. Применяющие их компании уделяют чрезмерное внимание доле рынка и вхождению в новые перспективные отрасли, забывая о настоящем. Результаты моделирования определяются прежде всего избранной системой показателей и их весом, что создает возможность манипулирования ими.

Более того, поскольку в модели используются усредненные показатели, в одной ячейке матрицы могут оказаться два и более направления бизнеса. Наиболее вероятно, что большинство СБЕ в результате компромиссного выведения показателей окажутся в середине матрицы, что затрудняет выбор оптимальной стратегии. И наконец, модели не отражают взаимодействия различных направлений бизнеса, а значит, принятие решения о судьбе какого-то одного из них может негативно сказаться на остальных. Возможно, что вы примете решение о ликвидации, казалось бы, безнадежного бизнеса, который на самом деле обеспечивает устойчивое функционирование других СБЕ. Однако в целом модели бизнес-портфеля способствуют развитию аналитических и стратегических навыков менеджеров, решения которых сегодня основаны не только на личных впечатлениях. [c.127]

Возможно ли устранить этот разрыв Мы можем предложить три варианта его ликвидации. Первый — определить возможности будущего роста текущего бизнес-портфеля компании (возможности интенсивного роста). Второй — начать поиск вариантов создания или приобретения бизнеса, связанного с актуальными направлениями деятельности компании (возможности интеграционного роста). Третий — поглощение перспективного производства, направление деятельности которого не связано с текущим бизнесом компании (возможности диверсификационного роста). Важнейшие методы реализации различных типов роста бизнеса компании приведены в табл. 3.3. [c.128]

Юрий Ганус / Стратегический анализ / Балансировка бизнеса / Бизнес-портфель

Вы как член административной консалтинговой группы направлены на предприятие, специализирующееся на производстве офисного оборудования. Компания включает в себя пять стратегических бизнес-единиц (табл. 3.7). Используя метод анализа бизнес-портфеля компании, предложенный БКГ (рис. 3.3), определите относительную долю рынка каждой СБЕ компании и сформулируйте вывод о здоровье компании в целом. Сделайте доклад для руководства компании о практическом использовании матрицы БКГ и предложите свои рекомендации относительно будущих стратегий. [c.163]

Базовая концепция состоит в том, что бизнес-портфель корпорации должен быть сбалансированным. При этом такой портфель имеет следующие особенности [c.68]

Чем больше видов бизнеса, занимающих ведущее, сильное или благоприятное положение, тем лучше бизнес-портфель корпорации. [c.68]

Внутренний аудит позволяет оценить эффективность различных видов деятельности компании по отношению к внешней среде. Текущие результаты хозяйственной деятельности формируют основу оценки деятельности компании посредством анализа сбыта, доли рынка, уровня прибыли и затрат. Анализ стратегических вопросов определяет приемлемость задач маркетинга и принципов сегментирования с учетом изменений на рынке. При этом необходимо подвергнуть переоценке конкурентные преимущества и сферу исключительной компетентности, на которой они базируются, а также выполнить критический анализ позиционирования товаров на рынке. И, последнее, необходимо проанализировать товарный бизнес-портфель, чтобы определить стратегические задачи на будущее. [c.49]

Перенасыщенность отечественных рынков Небольшие размеры отечественных рынков Низкие темпы роста отечественных рынков Потребности клиентов Влияние конкуренции Факторы издержек Сбалансированность бизнес-портфеля [c.624]

Поскольку каждый регион может иметь разные показатели темпов роста, сбалансированность бизнес-портфеля может быть достигнута только в результате маркетинговых исследований в различных регионах. Известно, что на определенный момент времени США, Япония, европейские и страны и страны дальневосточного региона характеризуются разными темпами роста. Благодаря тщательным маркетинговым исследованиям в конкретной отобранной группе стран проблемы, возникающие вследствие спада в одних странах, могут быть сбалансированы за счет благоприятных условий для роста в других. [c.625]

Учитывая постоянно усиливающуюся глобальную конкурентную борьбу и существование перспективных иностранных рынков, значение навыков и опыта в области международного маркетинга трудно переоценить. Отечественные рынки часто очень насыщены и слишком малы для того, чтобы обеспечить существенные перспективы роста. Потребность найти новых покупателей за рубежом и обеспечить баланс бизнес-портфеля, а также наличие определенных факторов в области конкуренции и издержек, требующих глобального присутствия, толкают многие компании на поиск новых возможностей за рубежом. [c.647]

Для оценки бизнес-портфеля компании разработаны различные модели корпоративного стратегического планирования, с помощью которых распределяются ресурсы для СБЕ. Ниже мы приводим некоторые из них. [c.171]

Позиции «звезд», как правило, кажутся наиболее привлекательными для фирм, и они закономерно стараются уделять больше внимания именно таким направлениям бизнеса. В то же время, эти направления являются очень ресурсоемкими, требующими постоянного притока денежных средств в течение достаточно длительного времени, прежде чем они начнут давать отдачу. Иногда срок окупаемости первоначальных инвестиций может составлять 5—10 лет, в течение которых осуществляются исследования, опытно-конструкторская разработка продукта и освоение его рынка сбыта. Подавляющее большинство компаний не могут поддерживать структуру бизнес-портфеля, в котором большое место занимают «звездные» бизнес-направления. [c.177]

Однако, тяготея к видам бизнеса из области «дойных коров», компания ставит на карту все свое будущее. Действительно, такой вид бизнеса будет приносить вполне определенный доход, но при этом он очень скоро может внезапно иссякнуть. В область «дойных коров» попадают чаще всего те виды бизнеса, чей жизненный цикл уже находится в завершающей стадии. Поэтому компании с бизнес-портфелем из «дойных коров», как правило, тяготеют к «звездам». Они стремятся либо инвестировать средства в собственные разработки «звездных» направлений бизнеса, либо поглощать «звездные» компании. [c.178]

Следующий приоритет в использовании денежных средств, порождаемых «дойными коровами», отдается «вопросительным знакам», в отношении которых есть надежда, что они могли бы занять сильные позиции в категории «звезд». Безнадежные «вопросительные знаки» или требующие значительных инвестиций, на которые в настоящее время компания не способна, должны быть удалены из бизнес-портфеля организации. [c.178]

Оптимальной бизнес-стратегией, с точки зрения модели B G, является стратегия получения значительной доли рынка для бизнеса, находящегося в стадии зрелости. Стратегическим средством для этого является балансирование компанией своего бизнес-портфеля путем инвестиций в определенные «звездные» виды деятельности, перевода некоторых «вопросительных знаков» в «звезды», которые в будущем обещают стать «дойными коровами». [c.179]

Следует иметь в виду, что данная модель не позволяет получить вразумительного ответа на вопрос о том, как следует перестроить структуру бизнес-портфеля корпорации. Поиск ответа на этот вопрос лежит за границами аналитических возможностей данной модели. В большинстве случаев модель может предложить определенные стратегические путеводители в форме общих стратегий. [c.187]

Бизнес-портфель с большим количеством слабых видов бизнеса на последних стадиях жизненного цикла рынка часто страдает от недостатка массы прибыли, необходимой для обеспечения роста. [c.206]

Бизнес-портфель с большим числом развивающихся, потенциально сильных видов бизнеса требует большого внимания, создает отрицательный денежный поток, нестабильность роста и прибыли от инвестиций. [c.206]

Базовая концепция модели ADL состоит в том, что бизнес-портфель корпорации, определяемый стадией жизненного цикла и [c.209]

Модель ADL может применяться как для изучения фактического конкурентного положения каждого вида бизнеса и стадии жизненного цикла его отрасли, так и для того, чтобы сбалансировать корпоративный бизнес-портфель, а также выбрать конкретные стратегии корпорации для балансировки своего бизнес-портфеля. [c.219]

О сбалансированности портфеля можно судить по относительному распределению финансовых индикаторов по оси жизненного цикла (суммарное значение каждого ряда). Если, например, виды бизнеса в стадии старения дают 70% продаж корпорации, то такой бизнес-портфель крайне несбалансирован. [c.219]

Хорошее определение функции рынка, положения и вклада каждого вида бизнеса в корпоративный бизнес-портфель. [c.222]

Полная картина бизнес-портфеля, в которой не упускается из вида ни одна из конкретных стратегий, выработанных для каждого вида бизнеса. [c.222]

Планы компании относительно существующего бизнеса позволяют спрогнозировать показатели объема продаж и доходов, которые зачастую абсолютно ее не удовлетворяют. Допустим, что в процессе стратегического планирования возникло несоответствие между контрольными показателями деятельности компании по производству какого-то товара и прогнозируемыми.

Устранить разрыв можно с помощью приобретения нового бизнеса либо принятия решения о создании новой стратегической бизнес-единицы (СБЕ). На рис. 7-9 возникший у организации стратегический разрыв представлен графически. Нижняя кривая показывает прогноз уровня продаж на ближайшие десять лет. Он основывается на текущем бизнес-портфеле компании.

Верхняя кривая — запланированный на тот же период уровень продаж. Очевидно, что нынешнее состояние бизнеса не позволяет компании развиваться запланированными темпами. [c.223]

Такая установка должна стать результатом разработки стратегии развития корпорации, в основу которой кладется потенциал компании, обусловленный данной интеграцией. Это касается оптимизации бизнес-портфеля принятия обоснованных решений, относящихся к вопросам сбалансированности, например, между продуктовыми группами (новые продукты), требующими интенсивной подготовки производства и рынка, для своего выхода фокусировки потенциала, имеющегося в различных полях бизнеса, на появляющейся возможности (в связи с объединением различных полей бизнеса) — предложить клиенту решение всех его проблем из одних рук , что при определенных обстоятельствах может стать решающим преимуществом в конкурентной борьбе (например, в случае холдинга Даймлер-Бенц речь может идти об интегрированных системах менеджмента на транспорте (см. рис. 32.1). Кроме того, в условиях такого объединения появляется возможность перераспределять управленческие и финансовые ресурсы в пользу новых полей бизнеса, что также является прерогативой стратегического управления. [c.745]

Каждая организация осуществляет некую деятельность, выполняет некую миссию производит автомобили, предоставляет кредиты, оказывает услуги и т. д. Со временем некоторые управляющие могут потерять интерес к исполнению миссии компании либо сама она в изменившихся условиях рынка утрачивает актуальность. Миссия компании может утратить четкость, по мере того как корпорация добавляет в свой бизнес-портфель новые виды продукции или выходит на новые рынки. Скажем, не так давно компания Ameri an an ликвидировала производство консервов — вид деятельности, с которого началась история корпорации. Точнее, Ameri an an переопределила свою миссию. [c.116]

Цель организации стратегических бизнес-единиц — разработка и реализация самостоятельных стратегий и выделение соответствующего финансирования. Менеджерам высшего звена компании прекрасно известно, что ее бизнес-портфель включает определенное количество вчера это было актуально и очередь этого придет завтра . Но руководство компании не может полагаться исключительно на свои впечатления и интуицию необходима классификация различных направлений деятельности по потенциалу прибыльности. Две лучшие модели оценки бизнес-портфеля компании разработаны Бостонской консультационной группой и General Ele tri 5. [c.120]

Однако анализ позиции СБЕ в матрице Рост/Доля рынка не позволяет четко определить стратегические цели компании. В то же время эта матрица — частный случай мультифакторной матрицы бизнес-портфеля, предложенной компанией General Ele tri (рис. 3.4, а). Рассмотрим гипотетическую компанию, в состав которой входят семь СБЕ, специализирующихся на производстве приборов и арматуры. В данном случае площадь каждой окружности соответствует размерам некоего рынка доля рынка СБЕ показана темным сектором. Так, компании принадлежит примерно 30 % рынка (среднего размера) зажимных устройств. [c.124]

Наряду с моделями БКГ и GE известны и другие модели бизнес-портфеля компании, среди которых особенно популярны модель Артура Литтла и модель направленной политики компании Shell6. Модели бизнес-портфеля обладают несомненными достоинствами. Они помогают менеджерам развивать стратегическое мышление, осознать экономику бизнеса, улучшать качество планов и взаимодействие руководства подразделений и корпорации, заполнять информационные пробелы и выделять важные вопросы, принимать решения о ликвидации безнадежных направлений бизнеса и о дополнительном финансировании перспективных. [c.127]

Менеджеры корпорации прежде всего должны рассмотреть возможности развития текущего бизнес-портфеля компании. Действенная схема определения новых возможностей интенсивного роста компании — матрица Продукт/Расширение рынка (рис. 3.6) была предложена И. Ансоффом. Компания решает, способна ли она расширить принадлежащий ей сегмент рынка (стратегия проникновения [c.128]

Для формулирования стратегических альтернатив необходимо прежде всего проанализировать ключевые стратегические факторы с точки зрения текущей ситуации. В результате данной работы может быть выявлена необходимость корректировки миссии и текущих целей предприятия. Деловая практика свидетельствует, что предприятие должно регулярно анализировать области деятельности, в которых оно может реализовывать свои конкурентные преимущества, и таким образом получать высокие доходы. Результатом такого анализа может стать решение о выходе из некоторых областей бизнеса и продаже соответствующих активов. Или, наоборот, окажется целесообразным расширить определенное направление бизнеса, добавить родственное предприятие к корпоративному портфелю. При этом бизнес-портфель должен быть сбалансирован с использованием, например, подхода Бос-тонской консультационной группы. [c.155]

Модель Хофера—Шенделя предназначена прежде всего для балансирования корпоративного бизнес-портфеля, хотя можно заметить, что Хофер и Шендель попытались приспособить ее и для разработки рекомендаций в отношении отдельных видов бизнеса, но их попытку вряд ли можно признать успешной. [c.205]

Применяя модель для балансировки бизнес-портфеля корпорации, Хофер и Шендель различали три типа корпоративных стратегий [c.205]

Хофер и Шендель называют четыре возможных типа несбалансированных бизнес-портфелей и их характеристики [c.206]

Модель ADL предполагает использование специального RONA-графа для балансировки бизнес-портфеля. Этот граф опирается на два параметра — показатель RONA, выраженный в процентах, и уровень реинвестиций. По оси Yв модели ADL откладывается стадия зрелости отрасли бизнеса, а по оси X— конкурентное положение вида бизнеса. Зрелость отрасли определяется как результат влияния определенных внешних сил на бизнес и квалифицируется четырьмя стадиями жизненного цикла бизнеса. [c.210]

RONA-граф может использоваться и для балансировки бизнес-портфеля путем оценки тех видов бизнеса, которые появляются в ожидаемых позициях каждой стадии жизненного цикла. Например, зарождающиеся виды бизнеса, как правило, имеют очень низкий [c.220]

Смотреть страницы где упоминается термин Бизнес-портфель

[c.126] [c.128] [c.121] [c.121] [c.52] [c.178] [c.224] Маркетинг-менеджмент и стратегии (2002) — [ c.475 ]

Маркетинг менеджмент (2001) — [ c.92 , c.96 ]

Маркетинг менеджмент и стратегии Изд 4 (2007) — [ c.485 ]

Источник: economy-ru.info

Анализ бизнес и продуктового портфеля компании. Влияние стратегических решений по бизнес-портфелю компании на ее стоимость

Бизнес-портфель (БП) — набор видов деятельности и товаров, которыми занимается компания. Компании следует, проанализировать имеющийся у нее бизнес-портфель и решить, на какие направления деятельности направить инвестиции, и, во-вторых, разработать стратегию роста для включения в портфель новых товаров или направлений деятельности. Хорошим считается БП, который оптимальнее приспосабливает сильные и слабые стороны компании к возможностям рыночной среды.

Методика анализа портфеля фирмы предполагает изучение СБЕ. Однако методы анализа портфеля могут быть применены и к анализу портфеля продукции, имеющей для фирмы стратегический характер. К такого рода продукции может быть отнесена вся основная продукция фирмы.

Матрица «Рост — доля рынка» (BCG) «Звезды»- высокий темп роста и приносят много прибыли. В стадии зрелости эти группы товаров превращаются в «дойных коров». «Собаки»- малая долю рынка и низкие темпы роста. себестоимость их производства относительно высока, по сравнению с конкурентами. «Дикие кошки» (вопросительные знаки) темпы роста имеют высокие, но доля рынка маленькая. Это самая неопределенная позиция.

1)Анализ прост и легок для понимания, рассматривает различные направления бизнеса в страт. перспективе

2)Это эффективный метод анализа видов деятельности не только компании, но и конкурентов.

3)Анализ обеспечивает реалистичный взгляд на те направления бизнеса, которые требуют дополнительных вложений на нерастущих рынках и в ситуации, когда конкурентная позиция фирмы ослаблена.

Матрица «Привлекательность отрасли — конкурентная позиция» (разработана МакКинзи)- строится более сложно.Основной вывод — сбалансированный портфель должен иметь в своем составе в основном бизнесы, находящиеся в квадратах «Успех», немного бизнесов, находящихся в квадрате «Вопросительный знак», и строго определенное число бизнесов, находящихся в квадрате «Доходный бизнес». Их количество должно быть достаточным для того, чтобы обеспечивать поддержание «успешных» бизнесов и «вопросительных знаков».

Успешно действующие многопрофильные компании создают стоимость по всем направлениям бизнеса. Анализируя корпоративный портфель, фирма должна определить, насколько хорошо ей удается образ действий каждого типа. Если преимущества ни в одном из них нет, нужно выбрать наиболее подходящий для ее предприятий тип корпорации и развивать соответствующие навыки.

Портфельные стратегии: особенности и модели. Сравнительная характеристика портфельных матриц.

Портфельная (корпоративная) стратегия– это стратегия, которая описывает общее направление развития организации с различными видами бизнеса и направлена на обеспечение баланса портфеля товаров и услуг.

Портфельные стратегии можно разделить на активные и пассивные. Пассивные стратегии требуют минимальной информации о будущем. В основе таких стратегий лежит диверсификация, обеспечивающая максимальное соответствие доходности выбранному рыночному индексу. Активныестратегии используют доступную информацию для повышения эффективности инвестиций по сравнению с простой диверсификацией. Активная стратегия дает положительный результат только при условии достаточно высокой точности прогнозов.

Известен ряд аналитических моделей и методов, которые могут быть полезными при разработке портфельных стратегий.

Матрица Бостонской консультационной группы. В основе матрицы БКГ лежит модель жизненного цикла товара, в соответствии с которой товар проходит четыре стадии своего развития: — выход на рынок — товар — «проблема»;- рост – товар — «звезда»;- зрелость – товар — «дойная корова»;- спад – товар — «собака».

Основные недостатки метода БКГ:

- в матрице используются только два показателя (рост рынка и относительная доля рынка);

- позиция стратегической единицы бизнеса существенно зависит от определения границ и масштабов рынка;

- на практике не всегда ясно как данные показатели влияют на прибыльность бизнеса (это возможно только в отраслях массового производства);

- игнорируется взаимосвязь хозяйственных единиц.

Матрица портфельного анализа McKincey. Данная разновидность портфельной матрицы была разработана группой МакКинси совместно с корпорацией «Дженерал Электрик».

Модель МакКинси основана на оценке долгосрочной привлекательности отрасли и конкурентной позиции («силе») стратегической единицы бизнеса. При анализе каждого рынка следует вначале выделить факторы, в наибольшей степени отвечающие специфике данного рынка, а затем постараться объективно их оценить, используя три уровня: низкий, средний, высокий.

В целом данная матрица является более совершенной, поскольку в ней рассматривается существенно большее число факторов, и она более гибкая. Однако в ней отсутствует логическая связь между показателями конкурентоспособности и денежными потоками.

Матрицафирмы «ArthurD. Little».Матрица отражает четыре стадии жизненного цикла бизнес-единицы (рождение, развитие, зрелость, спад) и конкурентную позицию бизнеса (ведущая, сильная, благоприятная, прочная, слабая). В итоге получаем матрица ADL размером 4х5, которая дополняется тщательно продуманным набором стратегических решений. Для использования матрицы необходимо определить переменные, которые характеризуют стадию жизненного цикла (ось Y), и переменные, определяющие сильные стороны бизнеса и его относительное положение на рынке (ось Х). Матрица может отображать также финансовый вклад бизнес-единицы в корпоративный портфель.

Матрица И. Ансоффа. Матрица предназначена для описания возможных стратегий предприятия в условиях растущего рынка. При выборе направлений роста у предприятия есть несколько стратегических альтернатив: стратегия совершенствования деятельности, товарная экспансия, стратегия развития рынка, стратегия диверсификации.

Дата добавления: 2018-04-05 ; просмотров: 1231 ; Мы поможем в написании вашей работы!

Поделиться с друзьями:

Источник: studopedia.net

9.3 Стратегический анализ диверсифицированной компании: портфельный анализ

Стратегический анализ диверсифицированной компании получил название портфельного анализа.

Портфель предприятия, или корпоративный портфель, – это совокупность относительно самостоятельных хозяйственных подразделений (стратегических единиц бизнеса), принадлежащих одному владельцу. Портфельный анализ – это инструмент, с помощью которого руководство предприятия выявляет и оценивает свою хозяйственную деятельность с целью вложения средств в наиболее прибыльные или перспективные ее направления и сокращения/ прекращения инвестиций в неэффективные проекты. При этом оценивается относительная привлекательность рынков и конкурентоспособность предприятия на каждом из этих рынков. Предполагается, что портфель компании должен быть сбалансирован, т.е. должно быть обеспечено правильное сочетание продуктов, испытывающих потребность в капитале для дальнейшего развития, с хозяйственными единицами, располагающими некоторым избытком капитала.

Цель портфельного анализа – согласование бизнес-стратегий и распределение финансовых ресурсов между хозяйственными подразделениями компании. Процесс нормального анализа включает четыре этапа и осуществляется по следующей схеме.

1. Все виды деятельности предприятия (номенклатура продукции) разбиваются на стратегические единицы бизнеса.

2. Определяется относительная конкурентоспособность отдельных бизнес-единиц и перспективы развития соответствующих рынков.

3. Разрабатывается стратегия каждой бизнес-единицы, и хозяйственные подразделения со схожими стратегиями объединяются в однородные групп

4. Руководство оценивает стратегии всех подразделений с точки зрения их соответствия корпоративной стратегии, соизмеряя прибыль и ресурсы, потребные каждому подразделению, с помощью матриц портфельного анализа. При этом важно подчеркнуть, что матрицы анализа портфеля бизнесов сами по себе не являются инструментом принятия решения. Они только показывают состояние портфеля бизнесов, которое должно учитываться руководством при принятии решения.

Наиболее известны два подхода:

• портфельная матрица Бостонской консультационной группы, или матрица БКГ;

• матрица Мс Кinсеу, или «экран бизнеса».

• матрица БКГ. В основе Бостонской матрицы лежит модель жизненного цикла товара, в соответствии с которой товар в своем развитии проходит четыре стадии: выход на рынок (товар – «проблема»), рост (товар – «звезда»), зрелость (товар – «дойная корова») и спад (товар – «собака»).

Для оценки конкурентоспособности отдельных видов бизнеса используются два критерия: темп роста отраслевого рынка; относительная доля рынка.

Темп роста рынка определяется как средневзвешенное значение темпов роста различных сегментов рынка, в которых действует предприятие, или принимается равным темпу роста валового национального продукта. Темпы роста отрасли 10% и более рассматриваются как высокие.

Относительная доля рынка определяется делением доли рынка рассматриваемого бизнеса на долю рынка крупнейшего конкурента.

Рис. 9.3. Матрица рост / доля рынка БКГ

Значение доли рынка, равное 1, отделяет продукты – рыночные лидеры – от последователей. Таким образом, осуществляется деление видов бизнеса (отдельных продуктов) на четыре различные группы (рис. 9.3).

Если бизнес-единице принадлежит 10% рынка, на котором самый крупный конкурент владеет долей 20%, то относительная доля данного бизнеса составит 0,5 (10/20).

В основе матрицы БКГ лежат два предположения:

1. Бизнес, имеющий существенную долю рынка, приобретает в результате действия эффекта опыта конкурентное преимущество в отношении издержек производства. Отсюда следует, что самый крупный конкурент имеет наибольшую рентабельность при продаже по рыночным ценам и для него финансовые потоки максимальны.

2. Присутствие на растущем рынке означает повышенную потребность в финансовых средствах для своего развития, т.е. обновления и расширения производства, проведения интенсивной рекламы и т.д. Если темп роста рынка невелик, например зрелый рынок, то товар не нуждается в значительном финансировании.

В том случае, когда обе гипотезы выполняются, можно выделить четыре группы рынков товара, соответствующие различным приоритетным стратегическим целям и финансовым потребностям:

• «Проблемы» (быстрый рост / малая доля): товары этой группы могут оказаться очень перспективными, поскольку рынок расширяется, но требуют значительных средств для поддержания роста. Применительно к этой группе продуктов необходимо решить: увеличить долю рынка данных товаров или прекратить их финансирование.

• «Звезды» (быстрый рост / высокая доля) – это рыночные лидеры. Они приносят значительную прибыль благодаря своей конкурентоспособности, но также нуждаются в финансировании для поддержания высокой доли динамичного рынка.

• «Дойные коровы» (медленный рост / высокая доля): товары, способные принести больше прибыли, чем необходимо для поддержания их роста. Они являются основным источником финансовых средств для диверсификации и научных исследований. Приоритетная стратегическая цель – «сбор урожая».

• «Собаки» (медленный рост / малая доля) – это продукты, которые находятся в невыгодном положении по издержкам и не имеют возможностей роста. Сохранение таких товаров связано со значительными финансовыми расходами при небольших шансах на улучшение положения. Приоритетная стратегия – деинвестирование и скромное существование.

В идеале сбалансированный номенклатурный портфель предприятия должен включать:

2–3 товара – «коровы», 1–2 – «звезды», несколько «проблем» в качестве задела на будущее и, возможно, небольшое число товаров – «собак». Избыток стареющих товаров («собак») указывает на опасность спада, даже если текущие результаты деятельности предприятия относительно хорошие. Избыток новых товаров может привести к финансовым затруднениям.

В динамичном корпоративном портфеле выделяют следующие траектории (сценарии) развития (рис. 9.4).

Рис. 9.4. Основные сценарии развития

«Траектория товара». Инвестируя в НИОКР средства, получаемые от «дойных коров», предприятие выходит на рынок с принципиально новым товаром, который занимает место звезды.

• «Траектория последователя». Средства от «дойных коров» инвестируются в товар – «проблему», на рынке которого доминирует лидер. Предприятие придерживается агрессивной стратегии наращивания доли рынка, и товар – «проблема» превращается в «звезду».

• «Траектория неудачи». Вследствие недостаточного инвестирования товар-звезда, утрачивает лидирующие позиции на рынке и становится товаром – «проблемой».

• «Траектория посредственности». Товару – «проблеме» не удается увеличить свою долю рынка, и он вступает в следующую стадию (товар – «собака»).

Основные рекомендации Бостонской консультационной группы по корпоративному портфелю представлены в таблице 9.1.

Таблица 9.1. Рекомендации Бостонской матрицы

Вид стратегии единицы бизнеса

Источник: econom-lib.ru