Что такое диверсификация инвестиционного портфеля? Как она помогает избежать рисков?

Диверсификация — это стратегия по управлению рисками при инвестировании на бирже. Риск для инвестора — это ситуация, при которой он либо не получает ожидаемую доходность от своих вложений, либо теряет часть самих этих вложений, потому что биржевая цена его активов упала.

Диверсификация помогает снизить такие риски за счет того, что инвестор вкладывает деньги не в какой‑то один актив, а собирает портфель из множества разных биржевых инструментов, которые мало связаны друг с другом. Тогда, даже если одна из бумаг инвестора упадет в цене, другие с большой вероятностью будут расти — и доходность по ним в итоге перекроет возникшие убытки.

Но диверсификация — это не просто покупка ценных бумаг разных компаний. Например, портфель не будет диверсифицированным, если в нем есть только акции Газпрома, Total и Chevron, потому что хоть это компании из трех разных стран, но все они относятся к одной отрасли — нефтегазовой. Если цена на нефть упадет, то у инвестора подешевеет весь портфель.

Правильная диверсификация портфеля предполагает покупку бумаг компаний из разных стран и из разных секторов экономики — тогда есть вероятность, что они не будут одинаково реагировать на одни и те же события и синхронно расти или падать. Об этом и других нюансах правильной диверсификации портфеля рассказали в нашем бесплатном обучающем курсе «Секреты диверсификации».

Если хотите подробнее разобраться в перспективах инвестиций в текущей ситуации, пройдите наш бесплатный курс «Кризис: руководство к действию». В нем вы узнаете, что происходит в мире, какие риски сейчас есть и какие активы могут принести доход на фоне падающих процентных ставок.

Какой портфель считается оптимальным?

Здесь нет универсального ответа. Каждый инвестор предъявляет к портфелю свои требования, которые зависят от его целей и горизонта инвестирования. Но можно говорить о хорошо сбалансированном портфеле — он получается при правильно организованной диверсификации, когда показатели риска и доходности у активов из этого портфеля будут максимально устраивать инвестора. При этом у каждого инвестора готовность к риску и размер ожидаемой доходности могут быть своими.

Возьмем очень условный пример. Консервативный инвестор хочет прежде всего сохранить свои вложения и защитить их от инфляции, поэтому в его случае диверсификация будет заключаться в выборе наиболее надежных облигаций и акций нескольких крупных и стабильных компаний.

Умеренный инвестор готов делать рискованные вложения ради потенциального дополнительного дохода, но его главная цель — накопление капитала на горизонте в 15-20 лет. Поэтому он может составить свой портфель из акций широкого рынка, где представлены компании практически из всех отраслей экономики.

Агрессивный инвестор стремится к высокой доходности и ради этого согласен мириться со значительными просадками своего портфеля. В его случае диверсификация будет иметь скорее форму венчурных инвестиций — это когда вкладывают сразу в несколько перспективных проектов на ранних этапах их развития. С большой вероятностью 9 из 10 таких проектов прогорят, но один может по‑настоящему выстрелить, окупив убытки по остальным частям портфеля и принеся большую прибыль. Подробнее про венчурные инвестиции

Что такое агрессивный инвестиционный портфель? В чем его риски?

Обычно под агрессивным понимают портфель, во‑первых, практически полностью состоящий из акций, а во‑вторых, из тех акций, что в данный момент пользуются повышенным спросом на рынке. Агрессивные инвесторы видят этот спрос и добавляют такие акции себе в портфель с расчетом, что в дальнейшем их цена вырастет еще больше.

В последние несколько лет такая стратегия имела успех: акции многих популярных компаний продолжали расти в цене, несмотря на все кризисные явления в экономике. Кроме того, это совпало с приходом на рынок большого количества новых частных инвесторов, первые вложения которых пришлись на фазу бурного роста стоимости акций. Во многом из‑за этого у многих новичков сложилось впечатление, что это нормальная ситуация для финансовых рынков.

Но исторические данные говорят о том, что за всяким периодом бурного роста следует резкий спад, который впоследствии может вылиться в многолетний процесс восстановления. И если инвестор не готов долго терпеть просадки своего портфеля, ему придется продавать его со значительным убытком. А ждать восстановления порой приходится очень долго.

Самый характерный пример — фондовый рынок Японии. В 70–80-е годы прошлого века эта страна развивалась очень высокими темпами, что сказалось и на резком росте стоимости акций японских компаний. Но в 90-е на бирже Японии случился крах — и акции упали. И только сейчас — в 2020-х, то есть спустя 30 (!) лет — котировки японских компаний постепенно начинают приближаться к уровню 80-х годов прошлого столетия.

Другими словами, те, кто купил акции японских компаний в 90-е — и у кого хватило духу и терпения не продавать их и не фиксировать убытки, — только сейчас начинают выходить в ноль.

Вывод: один из главных рисков инвестора, выбравшего агрессивную стратегию, — потерять веру в компании из своего портфеля и продать их в момент просадки, понеся значительные убытки. Чтобы избежать такого исхода, важно подобрать такие акции, которые будет комфортно держать даже в самые кризисные моменты.

Как сформировать инвестиционный портфель?

Главное — определить свою цель инвестирования. Это может быть покупка квартиры, оплата образования детей или получение пассивного дохода на пенсии. Так вы поймете, какой капитал вы хотите получить по итогу ваших инвестиций и сколько времени займет его формирование. А еще станет ясно, на какой уровень риска ради этого вы готовы пойти.

Например, инвестору 30 лет и он решил начать инвестировать, чтобы сформировать фонд пассивного дохода для будущей пенсии. Тогда впереди у него около 25—30 лет, поэтому он может составить основную часть своего портфеля из акций, которые на таком отрезке времени показывают хорошую доходность. И даже если на короткой дистанции эти акции потеряют в цене, у инвестора будет достаточно времени, чтобы дождаться их восстановления и дальнейшего роста.

Чем дольше срок инвестирования, тем больше может быть в портфеле активов с высоким риском, но и с большей потенциальной доходностью — в первую очередь это те же акции. Если срок инвестиций небольшой, 2—3 года, лучше основную часть портфеля держать в активах с предсказуемой доходностью — чаще всего это облигации.

После определения целей и срока инвестирования наступает достаточно длительный этап подбора тех активов, которые лучше всего подходят заданным параметрам. Здесь можно прибегнуть сразу к нескольким уровням диверсификации.

По валюте — хорошо, если, помимо рублевых активов, часть вашего портфеля инвестирована в ценные бумаги, торгующиеся в долларах и евро. Тогда резкое изменение цены одной из валют не окажет решающего значения на стоимость всего вашего портфеля.

По стране — когда все ваши инвестиции сосредоточены в активах только одной страны, вы рискуете понести убытки, если в ее экономике вдруг начнутся проблемы. Это еще называют страновыми рисками. Их лучше снизить, выбрав для инвестиций сразу несколько стран.

По классу активов — в первую очередь это ценные бумаги: акции и облигации. Вкладывая в акции, вы делаете ставку на потенциальный рост их цены. Облигации — это ставка на предсказуемые и стабильные выплаты купонного дохода. Еще можно инвестировать в золото и валюту, а также в биржевые фонды — БПИФ и ETF. Подробнее про разные классы активов

По секторам экономики — например, нефтегазовая сфера, фармацевтика или производство полупроводников. Какая‑то отрасль давно устоялась и теперь просто приносит стабильный дивидендный доход, а где‑то кипят инновации, способные изменить мир — и принести хороший доход тем, кто вовремя разглядел этот потенциал. В Тинькофф-журнале есть подробная статья о том, как инвестор может диверсифицировать свой портфель по секторам .

По конкретным компаниям — это самый сложный уровень диверсификации. Он предполагает оценку финансовых и производственных показателей отдельных компаний и сравнение этих данных с компаниями-конкурентами и отраслью в целом. Мы подготовили бесплатный курс, который научит разбираться в финансовой отчетности компаний, чтобы находить интересные идеи для инвестирования. Пройти курс

При самостоятельном подборе бумаг стоит следить за тем, чтобы один актив не занимал больше 10% от состава портфеля, а один сектор — больше 20%. То есть не стоит покупать на половину денег акции одной компании, а на другую половину — бумаги 10 других. Потому что если основной актив сильно просядет в цене, то оставшиеся бумаги вряд ли восстановят общую стоимость портфеля.

Есть ли примеры готовых сбалансированных портфелей?

Да, инвесторы уже давно пытаются найти идеальный портфель, который обеспечит минимальные риски и высокую доходность. Но в реальной жизни узнать, какой инвестиционный портфель окажется наиболее подходящим на следующие пять лет, можно только спустя эти пять лет: в экономике постоянно происходит много того, что невозможно предсказать.

Поэтому не стоит тратить время на поиски идеально сбалансированного портфеля — лучше собрать тот, что больше всего подходит вашим текущим задачам, и начать инвестировать с ним.

Чтобы вы понимали, на что ориентироваться, расскажем о нескольких самых популярных типах сбалансированных портфелей.

Всё описанное ниже не является инвестиционной идеей или предложением купить именно эти финансовые инструменты.

«Вечный портфель» — это самый простой вид сбалансированного портфеля, который появился еще в 1970-х. В «вечном портфеле» все средства инвестора делятся на четыре равные части и вкладываются в акции, облигации, валюту и золото. На каждый актив приходится по 25% вложенных средств, то есть если общий объем инвестиций равен 1 000 000 ₽, то доля каждого актива будет составлять 250 000 ₽.

В Тинькофф есть собственные фонды, которые придерживаются похожей стратегии. При их покупке инвестору остается лишь выбрать ту валюту, в которой он будет инвестировать: в рублях средняя годовая доходность фонда составляет 14%, в долларах — около 7%, в евро — 6%. Но это исторические данные, они не гарантируют такой же доходности в будущем. Подробнее про фонды Тинькофф

Портфель 50/50 — в таком портфеле половина средств инвестируется в акции, вторая половина в облигации. При этом внутри этих групп ценные бумаги также диверсифицируются: например, большая часть акций может состоять из бумаг американских компаний, а большая часть облигаций — из российских государственных облигаций (ОФЗ).

TSPX (акции ведущих компаний США) — 30%

ОФЗ (облигации Минфина РФ) — 70%

TMOS (акции ведущих компаний России) — 10%

TBRU (облигации российских компаний) — 30%

VTBE (акции компаний развивающихся стран) — 10%

Источник: www.tinkoff.ru

Что такое диверсификация и чем она полезна для инвестора

Уоррен Баффет сказал: «Диверсификация — защита от невежества». По мнению одного из величайших инвесторов, профессионалам нужна концентрация, новичкам — диверсификация. Какой бывает диверсификация и как ее применять частному инвестору, далее в статье.

Что такое диверсификация

Диверсификация — распределение капитала между разными инвестиционными инструментами. Это помогает защитить портфель от убытков при падении отдельного актива, сектора или целого рынка.

Грамотная диверсификация помогает распределить риски и сохранить капитал в периоды падения рынка.

Если инвестор верит в развитие какой-нибудь сырьевой отрасли, он может купить бумаги крупнейшего добытчика на все деньги и ждать роста. Но это рискованно. На компанию или ее важных партнеров могут наложить санкции, эффективность работы может снизиться, а цены на сырье — упасть. Все это негативно скажется на бумагах корпорации и прибыли инвестора. Используя один или несколько видов диверсификации, инвестор сможет защититься от возможных негативных факторов.

Институциональная диверсификация — распределение капитала среди активов одной отрасли. Если инвестор делает ставку на газовый сектор, он может выбрать акции «Газпрома» или «НОВАТЭКа». Если бумаги одной из компаний начнут падать из-за локальных проблем, которые не касаются газового сектора в целом, рост ценных бумаг второй компании поможет сократить потери или избежать убытков. Также диверсификация позволит больше заработать, если одна акция растет слабее другой.

Институциональная диверсификация считается слабой защитой портфеля, потому что у акций компаний одного сектора и страны, как правило, высокая корреляция.

Динамика акций «Газпрома» и «НОВАТЭКа» с 2018 года показывает высокую корреляцию

В алютная диверсификация — распределение капитала среди активов разных стран. Защищает инвестора от девальвации национальной валюты.

Для защиты портфеля инвестор может купить акции нефтегазовых компаний других стран. Например, американской Exxon Mobil или британской BP.

Валютная диверсификация защищает от девальвации, но не рисков, связанных с конкретным сектором. Если цена на сырье обвалится, упадут акции и российских, и американских производителей. Поэтому инвесторы часто применяют секторальную диверсификацию.

Секторальная диверсификация — распределение активов по разным отраслям экономики. Чтобы не зависеть от ситуации на рынке газа, к акциям «Газпрома», «НОВАТЭКа» и Exxon инвестор может добавить бумаги банков, ритейлеров, застройщиков, компаний технологического сектора и т. д. Если один или несколько секторов будут падать, рост других защитит портфель от больших потерь.

Инструментальная диверсификация — распределение капитала среди активов разных категорий. Акции — волатильный и рисковый инструмент. Чтобы снизить риски, инвестор может купить облигации надежных заемщиков: государства и крупных компаний. Или инвестировать в металлы.

Бонды менее волатильны, к тому же их доходность при погашении известна заранее. Они снижают потенциальную доходность портфеля, но делают его надежнее и устойчивее во время кризисов.

Фонды — простой и дешевый способ диверсификации

Разбавлять портфель акциями может быть невыгодно: нужно покупать их лотами иногда по 10 или 100 штук и в необходимом инвестору соотношении. Минимальная стоимость диверсифицированного портфеля может составлять десятки или сотни тысяч рублей в зависимости от стратегии.

Начинающему инвестору проще и дешевле купить на бирже паи ПИФа или акции биржевых фондов (ETF). Их цена обычно колеблется в районе 1–5 тысяч рублей. Инвестиционные и биржевые фонды вкладывают деньги в разные активы, а инвесторы получают ценную бумагу, подтверждающую наличие доли в этом фонде.

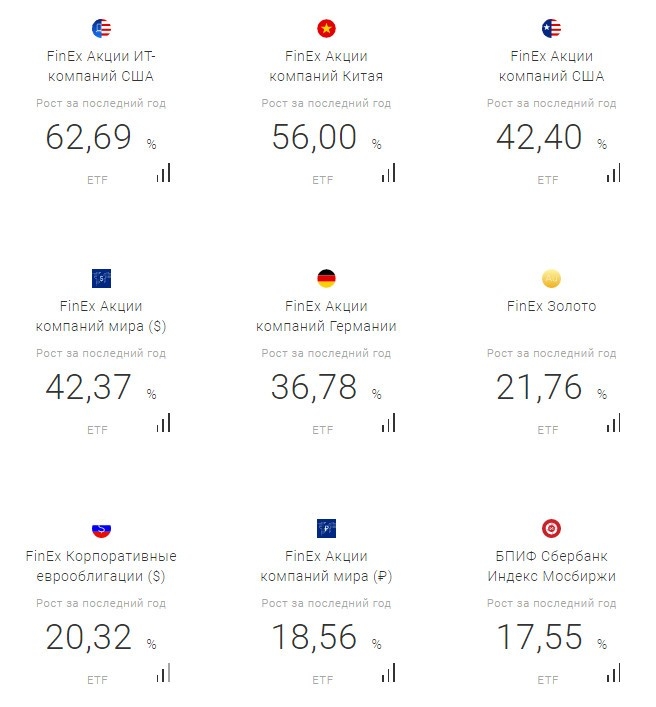

Некоторые ETF на Московской бирже

Если инвестор, например, купит ETF на российские корпоративные облигации, золото, акции компаний США и Китая, его портфель будет диверсифицирован по всем параметрам.

Главное о диверсификации

1. Диверсификация необходима для защиты портфеля и снижения рисков.

2. Основные виды диверсификации: институциональная, валютная, секторальная, инструментальная.

3. Самый простой и дешевый способ диверсифицировать портфель — инвестировать в ПИФы или ETF.

Статья носит информационный характер и не призывает к каким-либо действиям. Московская биржа не несет ответственности за предоставленные в статье рекомендации. Инвестирование на бирже сопряжено с риском. Руководствуясь информацией в этой статье, вы действуете на свой страх и риск.

Источник: school.moex.com

Диверсифицированная компания

Тип компании, которая контролирует несколько направлений бизнеса.

Что такое диверсифицированная компания?

Диверсифицированная компания — это тип компании, которая курирует несколько направлений бизнеса, большинство из которых не связаны друг с другом. Создание диверсифицированной компании выгодно, поскольку она обеспечивает несколько различных линий продукции и клиентов, в результате чего компания защищена от любых экономических спадов или колебаний в бизнесе.

Поскольку существует множество отраслей и видов деятельности, акционеры могут извлечь выгоду из стратегии диверсификации и быть защищенными от любых негативных воздействий. Однако это также ограничивает потенциал роста, поскольку наличие нескольких предприятий означает игру в безопасность и компенсацию рисков.

Резюме

- Диверсифицированная компания — это тип компании, которая курирует несколько направлений бизнеса, большинство из которых не связаны друг с другом.

- Компания может диверсифицировать свою деятельность либо путем приобретения другой компании, либо путем слияния с компанией с другим направлением деятельности.

- Связанная диверсификация подразумевает диверсификацию в области продуктов или услуг, где компания уже ведет бизнес, или в области бизнеса, имеющего некоторые общие черты.

- Несвязанная диверсификация происходит, когда компания сливается или приобретает другую компанию без каких-либо общих черт.

Понимание диверсификации

Компания может диверсифицировать свою деятельность либо путем приобретения другой компании, либо путем слияния с компанией с другим направлением деятельности. Как правило, процесс слияния является очень дорогостоящим и компании должны сформулировать сильную долгосрочную стратегию, чтобы диверсификация была выгодна для акционеров.

Распространенным примером диверсифицированной компании является конгломерат. Конгломераты — это довольно крупные компании, состоящие из отдельных независимых предприятий. Они работают в нескольких отраслях промышленности и иногда разбросаны по разным географическим регионам. Такие компании называются многонациональными конгломератами. Дочерние предприятия или независимые компоненты компании подчиняются материнской компании конгломерата.

Виды диверсификации

Существует два основных типа диверсификации — связанная и несвязанная.

1. Связанная диверсификация

Связанная диверсификация подразумевает диверсификацию в продукты или услуги, в которых компания уже работает, или в предприятия, имеющие некоторые общие черты. Такая диверсификация достигается для получения эффекта масштаба и выгоды от использования общих ресурсов и навыков. В целом, такая диверсификация должна привести к более высокой рентабельности инвестиций, поскольку доходы увеличиваются и ожидается, что компании достигнут эффективности затрат благодаря совместному использованию ресурсов.

Примерами связанной диверсификации являются стратегии горизонтальной и концентрической диверсификации. Горизонтальная диверсификация происходит, когда компания создает новый продукт для своих существующих клиентов. Это позволяет компании придерживаться своей первоначальной клиентской базы и пытаться увеличить доход на одного клиента.

Концентрическая диверсификация имеет место, когда компания представляет новые и коррелирующие продукты на новом рынке. В качестве примера можно привести приобретение телевизионной кабельной компанией интернет-компании (обе компании предоставляют связанные услуги).

2. Несвязанная диверсификация

Несвязанная диверсификация возникает, когда компания сливается или приобретает другую компанию без каких-либо общих черт. В такой ситуации нет совпадения рынков, каналов распределения или технологий производства.

Обычно к несвязанной диверсификации прибегают компании с чрезвычайно высокими денежными потоками и она используется для хеджирования рисков отрасли, в которой работает компания. Хорошим примером несвязанной диверсификации являются конгломераты.

Стратегии диверсифицированной компании

Компания принимает несколько стратегических целей, объясняющих, почему она планирует диверсифицировать свою деятельность. Ниже мы проанализируем некоторые стратегии и цели, которые рассматривают диверсифицированные компании.

1. Привлекательность отраслей

Компании необходимо оценить, являются ли отрасли, в которые она планирует диверсифицировать свою деятельность, привлекательными с точки зрения рыночного спроса и доходов. Еще один фактор, который необходимо учитывать, — это то, демонстрируют ли все отрасли в которых работает компания, какое-либо дублирование или взаимодополняемость, или могут ли они обеспечить адекватную диверсификацию рисков по различным направлениям деятельности.

2. Сила бизнес-подразделений

Основная стратегия заключается в анализе того, насколько сильны отдельные бизнес-единицы. Это можно оценить путем сравнения относительной доли рынка, затрат компании, имиджа бренда и репутации, а также с помощью финансовых показателей, таких как рентабельность.

3. Стратегическое соответствие между бизнесами

Подразделения диверсифицированной компании должны быть способны создавать стоимость благодаря стратегическому соответствию. Диверсифицированная компания может оценить, может ли она создать синергию внутри подразделений путем обмена или использования опыта и знаний от одной бизнес-единицы к другой (например, централизация функций управления персоналом и финансов на уровне компании, а также использование общих поставщиков для различных подразделений).

4. Соответствие ресурсов компании

Компания владеет как финансовыми, так и нефинансовыми ресурсами. Важно выровнять компанию в целом по обоим факторам. Компания может классифицировать свои бизнес-единицы по различным категориям, таким как «дойные коровы» (те, которые генерируют избыток денежных средств) и «звезды» (самоокупаемые предприятия). Бизнес, как правило, проходит различные этапы развития в этой категории, поэтому компании необходимо изучить, как каждое подразделение согласуется с имеющимися ресурсами.

5. Распределение ресурсов

Каждому подразделению необходимо выделять определенные ресурсы в зависимости от его масштаба и производительности. Факторы, которые могут быть использованы для принятия решения о распределении ресурсов, могут включать рост продаж и прибыли, возврат на инвестированный капитал и денежный поток генерируемый бизнесом. Большая часть ресурсов направляется подразделениям, которые показывают наилучшие результаты по всем показателям.

6. Новые стратегические шаги

Компания, которая уже диверсифицирована, должна постоянно следить за своими подразделениями и искать новые возможности, которые позволят ей расти. Если для одних имеет смысл придерживаться существующих бизнес-единиц, то другим, возможно, придется реструктурировать компанию или расширить диверсификацию в случае, если их первоначальная стратегия работает плохо.

Дополнительные ресурсы:

Finansistem поможет каждому стать финансовым аналитиком мирового класса-+. Для того чтобы помочь вам стать финансовым аналитиком мирового класса и продвинуться по карьерной лестнице в полной мере, эти дополнительные ресурсы будут очень полезны:

- Структура бизнеса

- Кросс Холдинг

- Экономия от масштаба

- Холдинговая компания

Источник: finansistem.com