Диверсификация (от англ. diversify — «разнообразие») — это стратегия, которая позволяет сохранить ресурсы и обеспечить стабильный доход с помощью распределения рисков.

«Храните яйца в разных корзинах» — самое популярное определение диверсификации. Для владельца этих «яиц» оно означает, что если одна корзина опрокинется, то в других «яйца» останутся целы, а убытки будут невелики.

Простые примеры диверсификации:

- родители отдают ребенка заниматься в несколько кружков в надежде, что одно из увлечений станет делом его жизни;

- фрилансер работает с несколькими заказчиками, чтобы обеспечить себе стабильный доход;

- блогер продвигается в нескольких соцсетях с разной целевой аудиторией, чтобы охватить больше подписчиков;

- компания расширяет ассортимент продуктов или запускает новое направление, чтобы повысить устойчивость бизнеса.

Пример диверсификации бизнеса — компания Unilever выпускает 400 товарных брендов

Чаще всего термин используют в среде финансистов, инвесторов и бизнесменов.

Зачем нужна диверсификация

Главная цель диверсификации — минимизация рисков. Чем более разные инструменты и подходы использует компания в своей деятельности, тем более предсказуемыми будут ее результаты. Такая компания меньше страдает от неожиданных убытков из-за скачка цен, снижения спроса на продукцию, инфляции, изменений в экономике и политике и других негативных факторов.

Вторая цель — развитие бизнеса и конкурентных преимуществ, адаптация под новые реалии. Для примера можно привести ситуацию с пандемией: многим компаниям было бы сложно остаться на плаву, не меняя схему бизнеса, не вкладываясь в развитие онлайн-продаж, доставку, выпуск нового ассортимента.

Снижение рисков и развитие производства приводят к третьей цели диверсификации, она же основная цель бизнеса — получение прибыли. Применение разных видов диверсификации делает этот процесс стабильным, предсказуемым и устойчивым к кризисам.

Типы диверсификации

Диверсификация производства. Расширение ассортимента продукции, запуск новых линий, открытие предприятий, модернизация производства, внедрение современных технологий.

Выпускали пряники — открыли линию по выпуску бубликов, запустили завод по выпуску пряников в другом городе и экспериментальный цех, где дизайн пряников разрабатывает искусственный интеллект.

Результат: получаем доход от пряников и бубликов, снизили себестоимость пряников в другом регионе из-за более дешевой рабочей силы, поставляем дизайнерские пряники за рубеж.

Компания Mars начинала с выпуска шоколадных конфет, а сейчас развивает еще 4 направления: корма для животных, производство жевательной резинки, соусы и пищевые добавки для здоровья с производством в 80 городах мира. Источник

Диверсификация цен. Выпуск продукции разной ценовой категории в зависимости от дохода покупателей, сорта товара, объемов производства.

В ассортименте фабрики есть дешевые пряники, которые продаются на вес, дорогие дизайнерские в красивой упаковке, бублики по умеренным ценам.

Что происходит с пряничным рынком: к праздникам чаще покупают эксклюзивные пряники в подарок, летом пользуется спросом недорогая продукция — берут на дачу и в поездки, а средний ценовой сегмент в виде бубликов равномерно востребован в течение всего сезона.

Результат: зная такую закономерность и корректируя объемы выпуска пряников определенной ценовой категории, фабрика получает стабильный доход. Бублики производят круглый год: они обеспечивают не слишком большое, но регулярное поступление средств.

Компания KDV предлагает 10 видов пряников в разных ценовых категориях

Диверсификация бизнеса. Распределение рисков между разными, не связанными между собой проектами, запуск нового бизнеса.

Изменение геополитической обстановки снизило поставки дизайнерских пряников за границу, выпуск сократили, линию приостановили, площади и люди простаивают. Чтобы искусственный интеллект и мощности не пропадали зря, разработали новое направление по выпуску футболок с пряничным принтом. Открыли свой магазин в пустующем цеху, перевели туда часть персонала.

Результат: вместо одного теперь есть три разных бизнеса. Производство пряников с бубликами, линия дизайнерских футболок, розничная торговля.

Бизнес компании BIC диверсифицирован по нескольким независимым направлениям: письменные принадлежности, станки для бритья, зажигалки

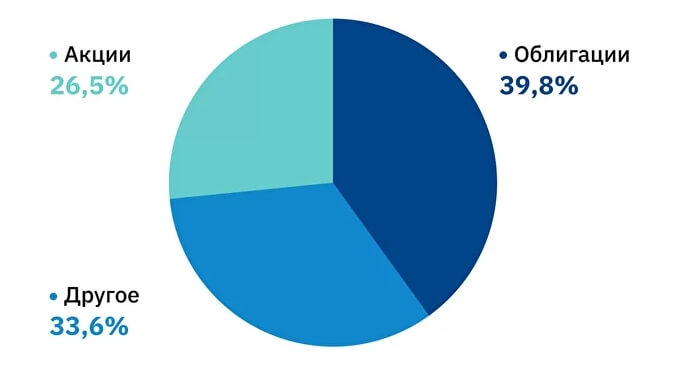

Диверсификация инвестиционного портфеля. Инвестирование средств в финансовые активы, не связанные друг с другом, относящиеся к разным отраслям, странам, классам. Например в акции, облигации, недвижимость.

Подбирая оптимальное сочетание активов инвестор может подстраховаться от падения цен на одни из них за счет роста других, чтобы получать выгоду и спать спокойно.

Пример соотношения активов в инвестиционном портфеле. Источник

Ограничиваться только лишь активами, производством, ценами и инвестициями было бы неправильно, потому что будущее организации зависит ещё и от того, вкладывается ли она в развитие персонала и создание резервных фондов, распределяет ли закупки между разными поставщиками. Это тоже диверсификация — капитала, а также рисков потери квалифицированного персонала и нарушения поставок.

Понятие диверсификации очень широкое, поэтому его можно применять во многих направлениях, в том числе внутри текущего бизнеса. Например, это может касаться сотрудников компании, клиентского портфеля в B2B или учитываться в стратегии развития компании при выявлении «узких мест».

Аккаунт-директор Mailfit

Виды диверсификации

Существует два основных вида диверсификации: связанная и несвязанная.

Связанная — имеет отношение к основному продукту, производству,

направлению. Самый логичный и предсказуемый вариант, потому что не требует существенных вложений средств и времени.

Связанная диверсификация делится на две стратегии — горизонтальную и вертикальную:

- Горизонтальная: параллельно с основной продукцией выпускают аналог с подобными свойствами. Выпуск бубликов — это горизонтальная диверсификация.

- Вертикальная: новый продукт участвует в производстве основного в качестве комплектующего или улучшает его характеристики в качестве инновационной доработки. Дизайн пряников с помощью искусственного интеллекта — это вертикальная диверсификация, доработка уже существующего продукта.

Несвязанная диверсификация не имеет отношения к текущей деятельности и

не является непосредственным продолжением или дополнением существующего продукта. Это новое производство, освоение других рынков. Ресурсов в этом случае требуется больше. Как минимум, нужно время и деньги, чтобы провести реновацию и обучить сотрудников. Для производства пряников таким направлением стал выпуск футболок.

На практике чаще всего встречается комбинированная диверсификация, когда используют различные сочетания связанной и несвязанной модели и стратегий. Это дает максимальную устойчивость бизнесу.

Преимущества диверсификации

Распределение рисков между разными направлениями, продуктами, поставщиками, странами и проектами сглаживает непостоянство рынка.

Что это значит для бизнеса:

- снижается риск неожиданных провалов: в периоды падения спроса на одни продукты бизнес легко переходит на альтернативные направления и компенсирует убытки;

- выход на новые рынки становится менее рискованным, а запуск новых продуктов происходит за счет «подушки безопасности» в других видах деятельности;

- снижается риск простоев из-за ухода ключевых сотрудников или потери поставщиков;

- можно безболезненно уйти с рынков, доходность которых снижается.

Провальные примеры диверсификации

Несмотря на все преимущества диверсификации, на практике добиться успешного результата непросто. Это подтверждают многочисленные неудачные примеры диверсификации от известных компаний.

Компания Colgate в 1982 году выпустила замороженные полуфабрикаты в расчете на то, что потребителям понравится есть еду, мыть посуду и чистить зубы продуктами одного бренда. Но продукты не пользовались спросом, и выпуск прекратили.

Замороженные полуфабрикаты от Colgate не понравились покупателям

Чтобы избежать подобного сценария, важно помнить о том, кто ваша целевая аудитория, с чем пользователи ассоциируют ваш продукт и как он помогает им менять жизнь. Если хотите зайти в нишу, которая противоречит позиционированию бренда и восприятию его клиентами, лучше выпустить новый продукт под другой торговой маркой.

Аккаунт-директор Mailfit

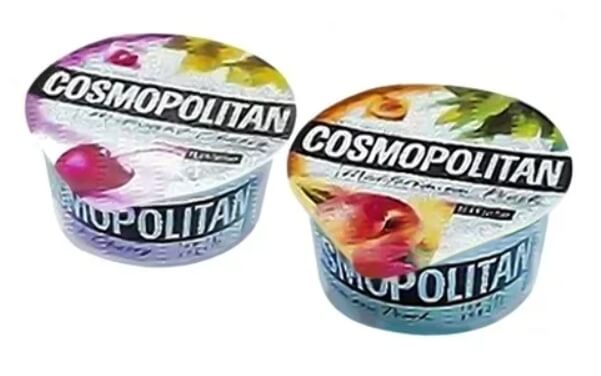

Журнал Cosmopolitan в 1999 году разработал собственную марку одноименного йогурта и планировал продавать его по цене выше, чем у конкурентов. Идея заключалась в том, что женщины, листая журнал, любят что-то жевать и будут покупать йогурт, связывая его название с журналом. Рекламу при этом не посчитали нужным запустить, надеясь на известность бренда, но просчитались. В результате йогурт исчез с прилавков через полтора года.

Пример неудачной диверсификации от журнала Cosmopolitan — выпуск одноименного йогурта

Компания Mars в 2004 году вывела на российский рынок премиальные супы быстрого приготовления «Гурмания». Продукт был востребован в Европе и планировался такой же успех в России.

Однако кампания провалилась. Не был учтен менталитет российских женщин, которые считают, что хорошие хозяйки кормят семью только свежеприготовленными продуктами.

Корпорация BIC — производитель письменных принадлежностей, зажигалок и станков для бритья — запустила в 1998 году линии нижнего белья и духов под девизом «Дешево, надежно и практично». Но покупатели не поняли, как связаны между собой духи, трусы, зажигалки и канцелярские товары. К тому же модель продаж сильно отличалась от прежнего формата — белье и парфюм не предложишь на кассе и это не товар сиюминутного спроса, который покупают в последний момент, вспомнив о нем уже при расчете. Результат — в 1999 году обе линии сняли с производства.

Пример неудачного запуска линейки духов компанией BIC

Корпорация McDonald’s в 1996 году разработала вариант гамбургера «для взрослых» с изысканным вкусом. Но клиенты ресторана привыкли к простой и понятной еде и не оценили такой шаг. Результат — продукт убрали из меню ресторана почти во всем мире. «Роял Де Люкс» остался только в некоторых ресторанах России и Франции.

Не стоит считать диверсификацию волшебной таблеткой. Для того чтобы она приносила пользу, каждый шаг нужно просчитывать, учитывать имеющиеся возможности и определять доходность будущих вложений.

Правила успешной диверсификации

Не распыляйтесь. Чем хвататься за все и сразу, лучше ограничиться несколькими направлениями, которые сможете полноценно контролировать.

Делайте то, в чем разбираетесь. Старайтесь выбирать те направления, в которых у компании и ваших сотрудников есть компетенции, не стоит начинать с нуля.

Не вкладывайтесь в однотипные активы — все они будут подвержены одинаковому риску. То же касается любых других вложений — риски должны быть разными.

Не выпускайте под одним брендом несвязанные товары — потребители могут их не принять.

Тщательно изучайте ЦА, чтобы новый продукт был понятен имеющимся клиентам и не вызывал негатива.

Не развивайте продукт ради продукта — в основе должен быть внятный расчет и обоснование выгоды.

Продумайте стратегию продвижения и просчитайте ресурсы, которые на это потребуются — от анализа конкурентов до рынков сбыта, цен, законов и менталитета в другой стране.

Источник: www.unisender.com

Правила диверсификации. Как собрать надежный портфель акций

Диверсификация — это покупка разных бумаг, чтобы меньше зависеть от динамики каждой из них. Самый простой подход — купить акции разных компаний из нескольких секторов и стран. Какой бывает взаимосвязь между эмитентами, как ее найти и снизить риск портфеля?

Если вы купили акции «Аэрофлота», «Магнита» и еще нескольких российских компаний — это не значит, что вы составили надежный портфель. Эти эмитенты зависят от состояния экономики России: если россияне станут беднее, то они начнут меньше зарабатывать, и вы, как акционер, тоже. Грамотно собрать инвестиционный портфель вам поможет диверсификация, но для этого нужно понимать, как она работает.

Правило 1. Компании в портфеле не должны зависеть от одного показателя

Ваш портфель может быть собран из десяти разных акций, например, авиаперевозчик, продуктовый ретейлер, газодобывающая компания и продавец стали. С виду это разные бизнесы, но они все могут зависеть от чего-то одного: рынка сбыта, курса валют, стоимости продукции или других факторов.

Рынок сбыта. Многие компании продают большую часть товаров или услуг на какой-то определенный рынок: в Россию, США, страны Европы и Азии. Это значит, что такие компании зависят от спроса на этом рынке. Если потребители станут покупать меньше продукции, снизится и выручка, и прибыль.

Сравните «Аэрофлот» и «Магнит». Одна компания продает возможность путешествовать, а другая — еду. Но, по сути, и та, и другая хотят взять деньги у одного конкретного русского. И если денег у человека резко станет меньше, у обеих компаний могут упасть доходы. И наоборот, чем больше у россиян денег, тем больше путешествий и еды.

Компании зависят от ВВП в России и состояния экономики страны в целом.

Другой пример: НЛМК и «Газпром». Одна компания продает сталь, другая — газ. Но обе зависят от экспорта. НЛМК продает около 17% стали в США и 18% Европу, а «Газпром» — примерно 60% газа в Европу и СНГ. Если страны-покупатели решат расторгнуть контракты, ввести санкции, пошлины, найдут более выгодных поставщиков — это все повлияет на выручку и прибыль компаний.

Например, в марте 2018 года президент США Дональд Трамп ввел пошлину на импорт стали — 25%. Это значит, что теперь НЛМК будет зарабатывать немного меньше. Что-то похожее может произойти с «Газпромом»: вдруг Европа решит снизить потребление природного газа и начать закупать сжиженное топливо у поставщиков из США или Ближнего Востока.

Если купить акции компаний, которые зависят только от одного рынка сбыта, вы купите один общий макроэкономический риск. Если с этим рынком сбыта что-то случится, то компания начнет меньше зарабатывать, а вы получите меньше денег.

Курс валюты. Еще один частый вид зависимости — от валютного курса. Это когда компания продает большую часть товаров или услуг только за доллары или только за рубли или когда от этого зависят основные издержки бизнеса.

Например: «М.Видео» продает телевизоры, холодильники, плиты и другую технику. Компания покупает товары за рубежом за валюту, а продает их в России за рубли. Если доллар подорожает, условный Samsung продаст «М.Видео» условный телевизор дороже. Конечно, ретейлеры в таких случаях перекладывают издержки на покупателей и тоже повышают цены. Но дорогая техника хуже продается — это скажется на выручке.

Другой пример — компания «Черкизово», которая работает преимущественно на внутреннем рынке и продает свою продукцию за рубли.

Можно сказать, что «Черкизово» покупает зарубежные комбайны и другую технику, но общая зависимость от доллара у этой компании довольно низкая. Более того, если доллар подорожает, ей это будет даже выгодно. Тогда импортная колбаса подорожает для россиян, а колбаса от «Черкизово» — нет.

Стоимость продукции. Если компании производят один вид продукта, то они зависят от цены на этот продукт. Обычно это касается компаний, которые добывают нефть, золото, алмазы, уголь, металлы.

Пример: «Татнефть» зарабатывает большую часть выручки, добывая и продавая нефть, а «Полюс» — золото. Если вырастет цена на нефть или золото, вырастет и выручка компаний; если упадет, выручка снизится.

Правило 2. Компании в портфеле должны заниматься разным бизнесом

Основная идея диверсификации — чтобы акции компаний в портфеле не зависели друг от друга. Хорошо, когда бизнес не зависит от одного показателя, вроде курса валют или цены на нефть, но еще лучше, если компании в вашем портфеле занимаются разным бизнесом. И даже если компании работают в одном секторе, это не значит, что они зарабатывают на одном и том же.

Сравним «Русгидро», «Россети» и «Мосэнергосбыт». Все эти эмитенты из сектора энергетики. Кажется, что они зависят друг от друга, но на самом деле это три разных бизнеса.

«Русгидро» добывает энергию на гидроэлектростанциях. Выглядит это так: на огромные лопасти падает вода, они крутятся и вырабатывают энергию. После этого компания продает ее внутри страны. Чем эффективнее «Русгидро» это делает, тем больше она зарабатывает.

«Россети» — крупнейшая сеть в России по транспортировке электроэнергии. Когда-то давно «Россети» провели по всей России линии электропередачи, и теперь если компании вроде «Русгидро» захотят их использовать, им нужно будет за это заплатить.

Допустим, «Русгидро» объявит себя банкротом и закроется. «Россети» в этом случае найдет другого поставщика и начнет транспортировать уже его энергию.

«Россети» доставляют энергию сбытовым компаниям, в том числе «Мосэнергосбыту». Основа бизнеса сбытовых компаний — продавать энергию конечному потребителю, то есть обычным людям и организациям. По сути, это бухгалтерия: таким компаниям важно, чтобы клиенты больше платили, а должников было меньше. «Мосэнергосбыту» не важно, кто добыл энергию и кто ее транспортировал. Главное, чтобы жильцы из условной квартиры №3 платили вовремя.

Хотя «Русгидро», «Россети» и «Мосэнергосбыт» относятся к одному сектору, бизнес у каждой компании устроен по-разному. «Русгидро» важно эффективно производить энергию, «Россетям» — не терять энергию при транспортировке, а «Мосэнергосбыту» — чтобы было меньше должников.

Правило 3. В портфеле должны быть акции с разными видами риска

Зависимость от каких-то факторов и особенностей бизнеса — это не плохо и не хорошо. Это просто зависимость. Задача диверсификации — не уничтожить риски любой ценой. Нужно быть в курсе рисков.

Узнайте, от чего зависит компания. Чтобы собрать портфель из не взаимосвязанных акций, нужно понять, как работает бизнес. Что делает компания, кому и что продает, от каких факторов зависит ее деятельность.

Для этого посмотрите на источники выручки. Чаще всего компании публикуют подробную информацию о своем бизнесе на сайте в разделе «О компании». Еще один источник — годовые презентации для инвесторов. Это многостраничные PDF-отчеты, где с помощью инфографики компании рассказывают о состоянии бизнеса за последний год.

Покупайте акции с разными видами риска. Когда вы разобрались в бизнесе, нужно оценить зависимость компаний от определенных факторов: для кого-то важен внутренний спрос, для кого-то курсы валют и стоимость продукции.

Если от каких-то факторов зависят компании, значит, от этого зависят и акции, в которые вы вложили деньги. Дальше нужно решить, устраивает вас такая зависимость или нет. Допустим, если вы верите, что экономика в России будет расти, вкладывайтесь в компании, которые станут бенефициарами этого процесса. Главное, выбирать риски осознанно.

Еще один способ снизить взаимосвязь — купить акции с противоположным риском. Например, когда одна компания начнет больше зарабатывать от роста доллара по отношению к рублю, а другая меньше. Так вы застрахуетесь от возможных потерь на случай колебания курсов валют.

Учитывайте доходность. Когда вы пытаетесь избавиться от риска, не забывайте, что задача портфеля не только не потерять деньги, но и заработать. Если акции в вашем портфеле не будут зависеть друг от друга — это хорошо, но какой в этом смысл, если в итоге вы получите доходность меньше депозита в банке? Чтобы заработать, все равно придется брать на себя какой-то риск.

Источник: www.forbes.ru

Диверсификация — это простыми словами, рассказываю за 2 минуты

Многие слышали народную мудрость: «Не клади все яйца в одну корзину». Но новички на фондовом рынке постоянно норовят ее оспорить и поступить по-своему. Часто они покупают две-три акции нескольких компаний из одного сектора, при этом не понимая, что их портфель сильно уязвим. Чтобы обезопасить себя и свои финансы, предлагаю поговорить о том, что же это – диверсификация простыми словами. Каких видов бывает и для чего нужна?

Диверсификация – что это простыми словами

Диверсификация (diversus «разнообразный» + facere «сделать») – это распределение вашего капитала между разными инструментами инвестирования. Например, валютами разных стран, вкладами в банках, акциями, облигациями, коммерческой и некоммерческой недвижимостью. Даже деньгами, которые вы даете под залог под проценты. Существует огромное количество активов, в которые вы можете инвестировать.

Обратите внимание:

Диверсификация – вкладывание средств в разные проекты с целью минимизации рисков убытков. Понятие применяется в производстве, экономике, банковской сфере.

Чтобы лучше понять, что это такое, предлагаю рассмотреть бытовой пример диверсификации. Родители, стремясь к тому, чтобы их ребенок развивался в разных направлениях, обладал широким кругозором, прикладывают очень много усилий. Отправляют его в разные спортивные кружки и секции, чтобы повышалась его физическая активность.

Оплачивают репетиторов и дополнительные уроки, чтобы он мог получить максимум знаний. Записывают в театральную и музыкальную школы, что он приобщался к прекрасному. Все эти мероприятия помогают им инвестировать деньги в будущее своего чада, причем не в одном направлении. То есть, семья не упирается, например, в занятия баскетболом, а выбирает разные пути развития, поскольку уверена, что полученные ребенком навыки принесут свои дивиденды в будущем.

Еще один простой пример: Иванов и Петров решили перевести свои равноценные денежные сбережения в ценные бумаги, приобретя их на бирже. Иванов выбрал одну компанию, вложив в нее все, что у него было. А Петров – три. Отталкиваясь от теории вероятности, можем предположить, что Петров в сравнении с Ивановым уменьшил свои риски понести убытки в три раза.

Вспоминаем народную мудрость про то, что нельзя класть все яйца в одну корзину. Она наглядно объясняет тактику действия Петрова при покупке акций.

Что можно диверсифицировать

В теории диверсификация помогает оптимизировать любое направление коммерческой деятельности. Но для чего она применяется на практике? Основная цель – снижение инвестиционных рисков.

Важно:

Инвестирование является высоко рискованной деятельностью. При этом каждый инвестор стремится получить максимальную доходность при минимальных рисках. Диверсификация – инструмент, решающий вторую задачу.

Каким образом можно диверсифицировать инвестиции? Есть несколько путей:

- Диверсификация по валютам – классический вариант, когда вы разбиваете все деньги на три кубышки. В первой храните рубли, во второй – доллары, в третьей – евро. Тем самым вы защищаете себя от риска девальвации рубля, обесценивания доллара относительно евро и т.д. То есть, ваш капитал будет стабилен в течение продолжительного промежутка времени.

- Диверсификация по странам – когда инвестируете деньги в активы компаний определенных стран. Если у вас есть рублевые сбережения, вы вкладываете их в российские проекты. Если долларовые – в американские. Евро направляете в еврозону, покупаете какие-то акции и облигации на европейском рынке.

- Диверсификация по активам – когда в вашем портфеле нет чего-то одного. Например, 100% акций, даже если это акции по разным странам и валютам. Есть огромное количество активов, которые сейчас доступны практически любому инвестору. Классический портфель должен состоять из 5-10% золота, 5-40% кэша. Остальное – акции и облигации в разных пропорциях.

- Диверсификация по драгоценным металлам – когда вы вкладываете в золото, платину, серебро и т.д. Подходит для неустойчивых и кризисных ситуаций.

Проанализируем применение этого инструмента немного подробнее.

Золото нужно, чтобы стабилизировать ваш портфель, поскольку в теории оно будет расти, когда остальной рынок падает. Но многократно в истории я видел примеры того, что этот драгоценный метал тоже умеет падать. На самом деле его плюс в том, что спустя какое-то время, пока рынок все еще будет штормить, золотые активы уже начнут расти.

Облигации в отличие от акций являются инструментом с фиксированной доходностью. В каком-то смысле напоминают депозиты. Вы покупаете облигацию, держите ее, а эмитент обязан с определенной регулярностью платить купон – заранее оговоренный процент от купленной облигации. Неважно, сколько прямо сейчас облигация стоит на рынке.

Если вы держите ее до погашения, потом вам выплачивают полную стоимость. Наличие облигации в вашем портфеле также снижает риски и увеличивает диверсификацию.

Акции позволяет проводить диверсификацию по странам, секторам и т.д. Когда действуете в рамках одного конкретного сектора, не рекомендую покупать какой-то один вид. Всегда есть возможность выбрать несколько. Хороший вариант – когда вы приобретаете целый ETF на сектор (энергетики, здравоохранения, IT и т.д.).

ETF – мощный инструмент для новичков. С одной стороны, он очень простой. А, с другой, дает максимальный эффект диверсификации. Вам не нужно выбирать кучу компаний, анализировать их между собой, думать, что лучше, а что хуже. Вместо этого вы просто покупаете ETF, в котором уже есть куча компаний.

Когда организаций много, какая-то из них пойдет вверх, какая-то вниз. Но, в целом, волатильность таких инструментов небольшая – резких скачков не будет. Но они помогают обезопасить себя от сильного снижения активов.

Обратите внимание:

В этом состоит смысл метода диверсификации риска. Вы распределяете денежные средства между разными активами и инструментами, отталкиваясь от того, каких целей хотите достичь.

Почему диверсификация – это очень полезный инструмент?

Основная цель диверсификации – минимизировать риски, причем не важно, какой конкретно отрасли. Она позволяет получить экономическую выгоду, а также предотвратить спад производства и сохранить активы в кризисных ситуациях. Среди основных преимуществ могу выделить:

- защищенность ваших денежных средств даже в условиях кризиса или неустойчивости рынка;

- возможность распределения капиталов, чтобы оптимизировать какую-то деятельность;

- повышение конкурентоспособности, предполагающее расширение рынков сбыта;

- привлечение дополнительных активов, позволяющих улучшить отстающие направления работы.

Здесь же предлагаю рассмотреть правила диверсификации. Первое – начинать как можно раньше. Смысл в том, что не стоит ждать, когда ваш портфель сильно разрастется для того, чтобы начать его диверсифицировать. С самого начала, как только разворачиваете инвестиционную деятельность, продумайте, как он будет выглядеть. Сколько в нем будет акций, облигаций, драгоценных металлов и т.д.

Далее на основании того каркаса, который вы представили в голове, начинайте наполнять портфель шаг за шагом. Тогда вы не собьетесь, и у вас не будет лишнего искушения, например, больше направить на акции или совсем не оставить кэша.

Следующее правило – соблюдайте баланс портфеля. Под балансом я подразумеваю следующее: вы разделили портфель на несколько сегментов (металлы, кэш, акции, облигации), а затем начинаете смотреть внутрь каждого из них, потому что там тоже будет диверсификация. Если мы смотрим на драгоценный металлы, там может быть и золото, и платина, и палладий.

И каждый из элементов должен быть представлен в тех пропорциях, которые вы для себя определили заранее. Если мы говорим про акции, то здесь я рекомендую не держать больше 5% каждого эмитента. Даже если какая-то компания очень хорошая, сильно вам нравится, не стоит делать на нее ставку. Пускай ее акций в вашем портфеле будет столько же, сколько и других. В этом и состоит суть диверсификации.

Еще одно правило – ребалансировка портфеля. Когда портфель наполнен, и через некоторое время он начинает разрастаться, то доли каких-то акций увеличиваются в денежном эквиваленте. Предположим у вас есть 10 тысяч долларов. Вы наполнили 20 компаний по 500 долларов. Через год та компания, акции которой вы купили на 500 долларов, подорожала в 2 раза, и сейчас ее вклад в ваш портфель составляет уже не 500 долларов, а 1000 долларов.

Обратите внимание:

В такой момент есть смысл провести реструктуризацию портфеля: часть акций продать и на них купить каких-то просевших компаний, в которые вы тоже верите. Такую ребалансировку стоит делать раз в полгода-год. Это один из ключевых моментов правильной диверсификации.

Возможные проблемы при диверсификации

Какие есть сложности при диверсификации? Во-первых, за большим количеством бумаг сложно следить. Во-вторых, вы фокусируетесь не столько на качестве, сколько на количестве, из-за чего размывается прибыль. Об этом еще в конце 1990-х годов говорил Уоррен Баффет.

Он отмечал, что диверсификация как практика вообще имеет очень маленький смысл для любого, кто понимает, что он делает. Она выполняет функцию некой защиты от невежества. Конечно, нет ничего плохого в том, что вы хотите быть уверены в надежности своих вложений. Это прекрасный и здоровый подход для тех, кто не умеет анализировать бизнес.

Но если вы знаете, как использовать аналитические инструменты и оценивать предприятия, то сумасшествие – скупать акции сразу 10, 20, или 30 компаний. Потому что такого множество успешных (в смысле способных приносить инвестиционную прибыль) компаний просто не существует. А решение вкладывать деньги в акции предприятия, которое находится в вашем списке привлекательных компаний под номером 30 или 35, и отказаться при этом от больших вложений в компанию-лидера выглядит странно.

Основные проблемы диверсификации:

- сложность бюджетирования и планирования, поэтапного развития всех направлений деятельности;

- невозможность удержания всех объектов инвестирования под контролем;

- высокая вероятность вложений в убыточные предприятия;

- трудности, связанные с синхронизацией работы.

Важно!

Опытные инвесторы считают такую инвестиционную политику неэффективной. Ее итог всегда – достижение исключительно средних значений. Это может сберечь ваши силы и снизить риски убытков. Но также это может выступать подтверждением того, что вы на самом деле не понимаете тех бизнесов, которыми владеете.

Иметь акции 3 компаний – более чем достаточно, чтобы чувствовать себя прекрасно на протяжении всей жизни. Однако, когда вы неопытный инвестор, вам сложно сразу разобраться во всех нюансах.

Заключение

Диверсификация представляет собой деятельность, направленную на распределение ваших денежных средств между разными инструментами инвестирования. Она помогает вам снизить вероятность убытков. Но в то же время она отдаляет вас от по-настоящему большой прибыли. Придерживаясь диверсификационной инвестиционной политики, вы можете рассчитывать только на средние показатели. Об этом говорил Уоррен Баффет еще в конце 1990-х годов.

Однако, если вы делаете первые шаги в инвестировании и пока не понимаете, как правильно использовать аналитические инструменты, это неплохая тактика. Она поможет вам не лишиться активов и получить какую-то отдачу.

Простыми словами диверсификация – это вкладывание средств в разные активы. И это скорее тактика начинающих инвесторов, чем опытных игроков рынка. Однако, если вы хотите получить от нее наибольшую пользу, следите за тем, чтобы выбранные инвестиционные направления не зависели от какого-то одного фактора. Например, курса валюты или площадки для сбыта.

Заранее планируйте и продумывайте наполнение инвестиционного портфеля, поддерживайте баланс. У вас всегда должны быть разные виды рисков: драгоценные металлы, акции, облигации, кэш и т.д.

Источник: artbashlykov.ru