Один из расходов в нем — амортизация. Это самый неочевидный расход из всех, но он все равно важный. В этой статье расскажем, что такое амортизация, зачем она нужна и почему в учете нет смысла, если амортизацию не считать.

Что такое амортизация

Представьте, что вы покупаете абонемент в фитнес-зал. У вас два варианта:

1. Абонемент на 6 месяцев за 15 000 ₽

2. Абонемент на 12 месяцев за 24 000 ₽

Если вы подумали: «В первом варианте месяц стоит 2 500 ₽, а во втором — 2 000 ₽», то вы уже примерно понимаете, что такое амортизация. Ведь абонементом в зал вы будете пользоваться постоянно, поэтому логично «размазать» его стоимость по сроку действия.

В бизнесе точно так же.

Тренажерный зал дает результат каждый месяц, а не разом. Так же и основные средства

И их тоже логично размазать по сроку действия. Размазанный платеж — это и есть амортизация.

У Владимира транспортная компания и он купил очередной грузовик

Про Амортизацию за восемь минут

Грузовик стоит 1 500 000 ₽. Владимир планирует, что грузовик прослужит 10 лет. Размазываем стоимость машины по сроку службы — получается, по 12 500 ₽ на протяжении 120 месяцев.

12 500 ₽ в месяц — это амортизация.

Что такое амортизация — выяснили. Теперь давайте разбираться, зачем она вообще нужна.

Показывает, откуда берется прибыль

Амортизацию легко принять за виртуальный расход и забить на него. Кажется, что деньги на оборудование потратили уже один раз — ну и чего дальше с ними возиться? Потратили и ладно, дело с концами.

На самом деле, расход на амортизацию по своей сути ничем не отличается от других расходов компании. Давайте сразу на примере.

Компания «Кирпич» работает по принципу «Купи дешевле, продай дороже». Она закупила кирпичей на 300 000 ₽, на складе их отмыли и отполировали. Теперь их готовы продавать за 500 000 ₽. Кирпичи — это запасы на складе, то есть актив.

Что мы имеем в момент продажи

Покупатель забрал кирпичи со склада, значит они больше не наши. Стоимость, по которой их изначально купили, идет в расход компании. Расход: 300 000 ₽

Покупатель перевел на наш счет 500 000 ₽ за кирпичи.

Доход: 500 000 ₽.

Итог: чтобы получить 500 000 ₽ дохода, мы израсходовали кирпичей на 300 000 ₽. Всё просто и понятно.

А теперь другая ситуация. Таксопарк купил автомобиль за 400 000 ₽.

Автомобиль купили на 5 лет (60 месяцев) — значит, каждый месяц мы расходуем этот автомобиль на 6 667 ₽. Расход: 6 667 ₽

За месяц автомобиль совершает поездок на 50 000 ₽. Доход: 50 000 ₽

Итог: чтобы получить 50 000 ₽ дохода, мы израсходовали автомобиль на 6 667 ₽. И так каждый месяц.

По своей сути ситуации одинаковые. Основные средства — это точно такой же актив, как и запасы. Только списываются они постепенно, а не разом.

Амортизация простыми словами за 3 минуты

Предостерегает от жопы в будущем

Благодаря амортизации вы точно знаете, сколько и за счет чего зарабатываете. Это уже очень круто. Но совсем круто будет, если реально начислять амортизацию — то есть, не просто списывать эти деньги в отчетах, а класть на специальный счет. Иначе, когда настанет время покупать новое оборудование, вы будете к этому не готовы и бизнес пойдет в тартарары.

У Виталия — таксопарк. Он купил машину за 2 000 000 ₽ и начал прикидывать цену для клиентов

(Допустим, что у Виталия микро-таксопарк из одной машины. Так нам будет проще)

Виталий думает: «На каждые 10 тысяч км нужно делать ремонт за 30 000 ₽. Каждый день машина проезжает 300 км. Водителей двое, работаю через смену. Платим в день обоим 1200 ₽.

Выходит, что на себестоимость каждого километра = 30 000/10 000 + 1200/300 = 7 ₽. Пусть будет наценка 100% — тогда с клиентов буду брать по 14 ₽ за километр.

Все остальные такси берут в два-три раза больше — вот я их уделаю, ха!»

Посчитаем, сколько Виталий заработает с этой машины в месяц. 300 км * 30 дней * 7 ₽ = 63 000 ₽ прибыли.

Наступает одиннадцатый месяц работы его маленького бизнеса. Виталий доволен, как слон — машинка ездит, денежки капают. Но тут машинка сломалась. Да так сломалась, что легче купить новую, а не чинить эту — она свои 100 000 км откатала. Большего от нее требовать — просто грех.

Вот только у Виталия на руках помимо горечи от потери и последней прибыли в 63 000 ₽ ничего нет. Он не знает, где взять 2 000 000 ₽ на новую машину. А еще и сотрудниками зарплату платить.

Виталий задумался.

«Хм-м-м. Так надо было просто с самого начала откладывать на новую тачку. Раз она ломается через 100 000 километров, а в месяц проезжает 9 000 километров — значит, прослужит она 11,1 месяцев.

Значит, откладывать надо было 2 000 000 ₽ / 11,1 месяцев = 180 000 ₽

Тут стук сердца Виталика замедлился от осознания того, что он работал в убыток. Он думал, что прибыли было 63 000 ₽ в месяц. На самом деле, из этих 63 000 ₽ нужно было вычитать 180 000 ₽ на покупку новой машины.

Получается, Виталий работал не в плюс 63 000 ₽, а в минус 117 000 ₽.

Вот это откладывание части прибыли для покупки новых основных средств или оборудования в будущем и есть амортизация. Жаль, что Виталий о ней не знал с самого начала, и не учел ее. А у конкурентов не зря была цена выше — они-то амортизацию учитывают.

Подытожим

1. Амортизация — это когда вы размазываете расход на основные средства на то время, пока ими пользуетесь

2. Амортизация показывает, сколько активов вы израсходовали, чтобы получить доход. Это нужно, чтобы правильно считать прибыль.

3. Если реально начислять амортизацию (деньгами!), то вы будете готовы к крупным расходам в будущем. Не будет такого, что вы работаете-работаете, а потом БАМС — ломается какое-нибудь жизненно необходимое оборудование, а у вас нет денег, чтобы купить новое.

4. Вести учет, не считая амортизацию, действительно нет смысла. Так вы не будете знать свою прибыль и не планируете расходы наперед — ну и зачем вообще сдался такой учет?

Сегодня мы разобрались, что такое амортизация и зачем она нужна. Дальше предлагаем вам повысить точность начисления амортизации. Повысить »

Подписаться на Газету «Нескучных финансов» → bit.ly/gazeta-subs

Источник: dzen.ru

Амортизация основных средств и ПБУ 18/02

Какие ошибки допускают бухгалтеры при начислении амортизации? В чем разница между бухгалтерским и налоговым учетом? Что такое ОНО и ОНА и как их рассчитать? Данные вопросы рассмотрим на практическом примере.

Елена Рогачева

Итоги конкурса для читателей

Прежде всего, подведем итоги конкурса, который проходил в 32-м выпуске журнала.

Амортизация основных средств

Для начисления амортизации основных средств используются правила бухгалтерского учета, а также учетная политика, утвержденная на предприятии.

Амортизация основных средств предприятия

Бухучет трактует ее как процесс отражения стоимости основных средств и иных активов на себестоимости продукции или услуг/работ. Это связано с постепенной и естественной утратой первоначальных характеристик и параметров у любых видов основных средств, задействованных в производственном процессе. Учет позволяет перенести по частям их стоимость на стоимостные показатели выпускаемой продукции.

Вот по каким правилам проходит амортизация на предприятии:

- после приобретения или создания основных средств они подлежат постановке на учет с момента ввода в эксплуатацию или внедрения в производственную линию;

- бухгалтерская амортизация проводится только в отношении основных средств, непосредственно задействованных в производственном процессе (объекты, помещенные на хранение, или законсервированное оборудование не будут подвергаться этой процедуре);

- процедура не проводится в отношении объектов и предметов, чьи характеристики не изменяются на протяжении длительного времени.

Обратите внимание!

Для каждого типа и вида основных средств используются отдельные нормы. Это означает, что у каждого объекта или предмета есть собственный срок полезного использования, исчисляемый в календарных периодах.

Предприятие может применять срок полезного использования, рассчитанный самостоятельно с учетом условий производства, либо воспользоваться нормативными показателями.

Начислена амортизация основных средств может быть различными способами, однако главное правило остается неизменным при любых вариантах — амортизационные отчисления начисляются ежемесячно в размере 1/12 от общей годовой суммы.

Начисление проводится в отношении каждого объекта и начинается с месяца, следующего за месяцем ввода его в эксплуатацию. Приостановка амортизационных начислений допускается только в случае вывода объекта из производственного процесса на период более трех месяцев либо на срок восстановления ОС, превышающий 12 месяцев.

Цель амортизации основных средств

Как было указано выше, она позволяет равномерно распределить стоимость ОС на ценовые показатели произведенной продукции. Таким образом, к целям можно отнести:

- поэтапное возвращение стоимости ОС за счет распределения их на произведенную и продаваемую продукцию;

- использование оборотных средств для собственных нужд предприятия, в том числе для ремонта и модернизации изношенных производственных ресурсов;

- погашение стоимости производственных мощностей, утративших функциональные характеристики, и приобретение новых основных средств;

- использование лимитов амортизационных отчислений, по которым будет уменьшаться налогооблагаемая база для расчета налога на прибыль.

Сумма амортизации основных средств подлежит накоплению на спецсчетах предприятия и отражается в сведениях бухучета

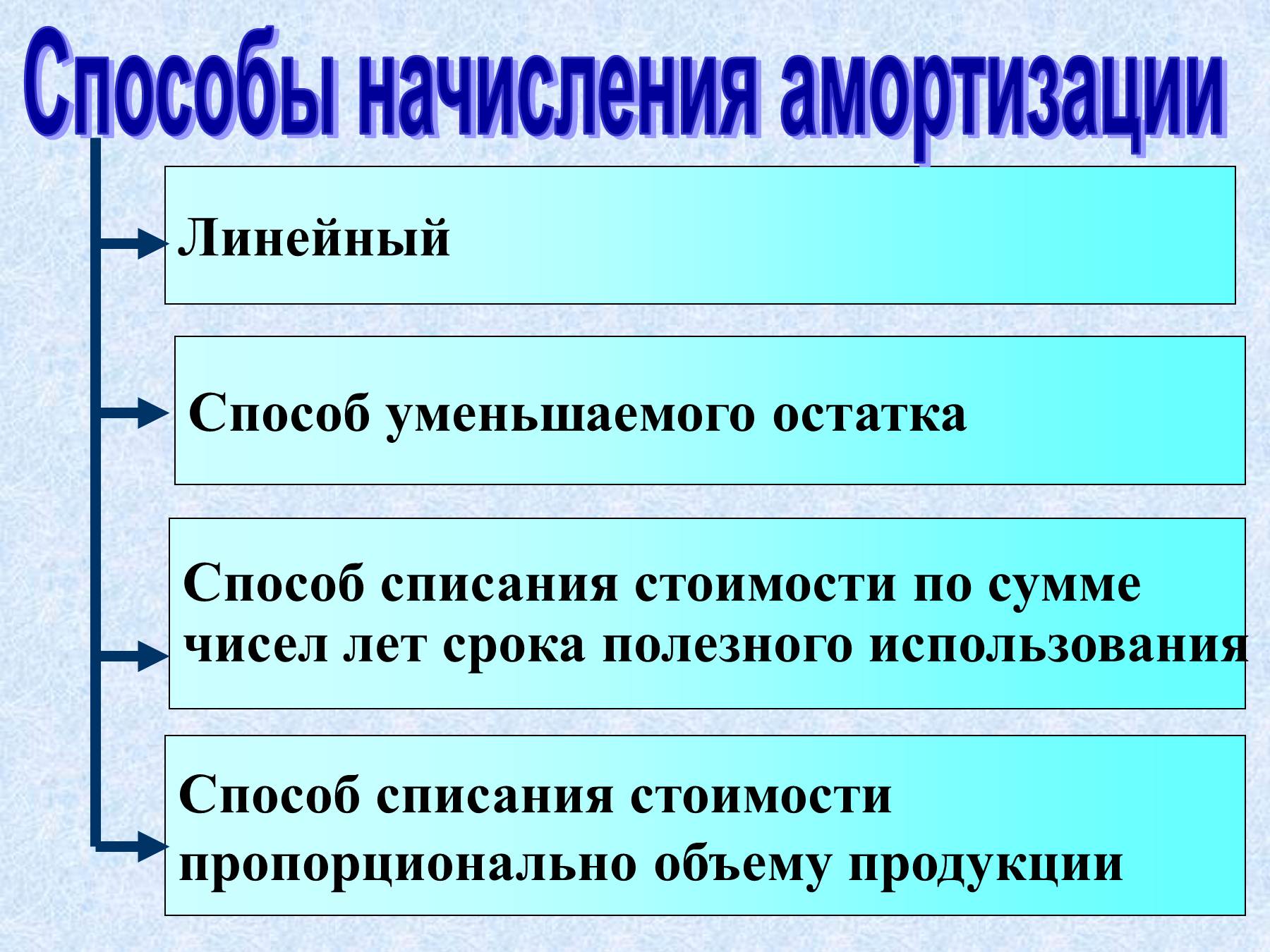

Способы учета амортизации основных средств

Использование этой процедуры позволяет предприятию вернуть денежные средства, вложенные в приобретение производственного оборудования, сырья и иных активов. Для учета используются следующие виды и способы амортизации:

- линейная — равномерное распределение начислений на весь срок полезного использования;

- уменьшаемый остаток — остаточная стоимость ОС умножается на коэффициент (процент) в начале каждого календарного года;

- пропорциональное списание — используются утвержденные показатели, выраженные в натуральных единицах (типичный пример — определение машино-часа эксплуатации производственного оборудования);

- использование суммы чисел срока полезной эксплуатации.

Обратите внимание!

В каждом из перечисленных способов стоимость может существенно отличаться и зависит, прежде всего, от первоначальной цены конкретного объекта.

Амортизация основных средств производства будет прекращена по истечении срока полезного использования. Это не означает, что оборудование обязательно будет выводиться из производственного процесса — при своевременном ремонте и модернизации объекты могут использоваться за пределами нормативных сроков эксплуатации. Однако использование стоимостных показателей ОС после их полной амортизации не допускается.

Начисление амортизации основных средств

В системе бухучета для начисления используются группы амортизации основных средств, каждая из которых имеет свой нормативный срок полезной эксплуатации:

- первая группа — срок составляет 1-2 года;

- вторая группа — срок в пределах 2-3 лет;

- третья группа — срок от 3 до 5 лет.

Всего используется 10 групп, последняя из которых включает объекты со сроком полезной эксплуатации свыше 30 лет.

Начисления не зависят от показателей финансовой и хозяйственной деятельности предприятия и подлежат отражению в том отчетном периоде, к которому они относятся.

Проводки при амортизации основных средств

Для отражения амортизационных отчислений в проводках бухгалтерии используется счет 02. В состав операций, которые оформляются с использованием указанного счета, можно отнести следующие манипуляции с амортизацией:

- списание суммы, начисленной за весь срок эксплуатации;

- списание суммы по объектам, проданным третьим лицам;

- учет амортизации возвращенных объектов.

Также сюда относится списание суммы износа.

Амортизационный учет проводится не только по ОСН, но и при упрощенной системе налогообложения.

При начислении амортизации проводки выполняются согласно требованиям Приказа Минфина РФ N 94н от 31.10.2000 г.

Резюме

Учет амортизационных начислений является одним из основных элементов бухучета предприятия. С помощью данной процедуры предприятие может постепенно возвращать стоимость ОС, уменьшать базу для расчета налога на прибыль, списывать объекты за пределами срока полезной эксплуатации. Нормативные показатели износа будут зависеть от группы амортизации, которые классифицируются по предельным срокам эксплуатации ОС.

| Людмила Разумова Редактор Практикующий юрист с 2006 года |

Рассказать друзьям

Комментарии

клиент, г. Москва

Какова стоимость полностью самортизированных основных средств на балансе организации, если они продолжают использоваться на предприятии?

14 Ноября 2014, 22:16

Юрист по недвижимости , г. Москва

Добрый вечер! Полностью самортизированы — не значит, что непригодны к использованию. Тем не менее, в балансе их стоимость будет равна нулю.

15 Ноября 2014, 00:30

клиент, г. Владивосток

Подскажите как можно оприходовать основное средство в данной программе Контур «Легкая бухгалтерия» и начислять амортизацию?

17 Марта 2014, 08:11

Юрист по гражданскому праву , г. Москва

Алла, всю интересующую информацию Вы найдёте в справочной «Контур.Бухгалтерии»

Портал Правовед.ru оказывает только юридические услуги.

17 Марта 2014, 08:21

Юрист по гражданскому праву , г. Ижевск

Да. Все правильно. Вы можете зарегистрироваться на сайте http://www.kontur-online.ru/ Там очень много информации, в том числе и по Вашему вопросу.

17 Марта 2014, 08:42

Адвокат по гражданскому праву , г. Москва

Как считать амортизацию

Основные средства и нематериальные активы — это имущество и нематериальные ценности организации, которое используется в её деятельности и способны приносить организации доход от владения ими и их использования в течение долгого периода времени — не менее 1 года (станки, инструмент, автомобили, недвижимость, патенты на изобретения, лицензионные или авторские права, товарные знаки и т.д).

Со временем станки устаревают, инструмент изнашивается, здания разрушаются, старые патенты заменяются на новые, более технологичные. А если вы, например, захотите продать свой станок или здание, то возникает вопрос — а какова же его реальная стоимость с учетом активного использования? Не может же 3-летняя “Газель” стоить по цене новой. Так мы приходим к необходимости учитывать износ основного средства (нематериального актива) или его обесценивание со временем. С учетом нам поможет амортизация.

Амортизация — это процесс периодического переноса начальной стоимости основного средства или нематериального актива на производственные, коммерческие или общехозяйственные расходы — в зависимости от того, как этот актив используется.

Есть несколько способов амортизации, но юрлицам на УСН, вероятно, стоит выбирать самый простой — линейный способ амортизации.

Линейный способ заключается в том, что в течение всего срока полезного использование основное средство или нематериальный актив списываются равными долями. Амортизацию начисляют ежемесячно, до тех пор, пока не амортизируют полностью первоначальную стоимость основного средства или нематериального актива.

Как считать амортизацию линейным способом?

Как видно из формулы, необходимо будет определить первоначальную стоимость и срок полезного использования для расчета ежемесячной суммы амортизации. Если с суммой первоначальной стоимостью проблем нет, то определить срок использования — порой сложная задача.

Начать пользоватьсялёгкой версией бесплатноБухучет с Бухгалтерией.Контур — это просто! Убедитесь сами уже сейчас!

Для нематериального актива срок полезного использования устанавливает сама фирма. Это срок в течение которого НМА будет использоваться и тем самым приносить доход.

Для основных средств в бухгалтерском учете предприятие тоже может установить срок использования самостоятельно, но не лишним будет согласовать этот срок с уже разработанными нормами и классификаторами.

Поэтому для определения срока полезного использования мы рекомендуем воспользоваться классификатором основных средств по амортизационным группам, утвержденным Постановлением Правительства №1 от 01.01.2002.

Если основное средство относится к нескольким группам амортизации — выбор срока полезного использования рекомендуем делать из диапазона тех групп, к которым оно относится, исходя из предполагаемого времени эксплуатации объекта основных средств.

Таким образом, станет возможным получить сумму ежемесячной амортизации.

Если необходимо определить сумму амортизационных отчислений за период, например, на 01.01.2013, то следует сначала определиться с датой ввода в эксплуатацию, а затем посчитать, сколько ежемесячных сумм амортизации должно было быть произведено. Таким образом, можно ежемесячную сумму амортизации умножить на количество месяцев с момента ввода в эксплуатацию.

ООО “Ромашка купила легковой автомобиль за 600 000 руб 22.02.2010 и ввела его в эксплуатацию 10.03.2010.

На 01.01.2013 необходимо определить сумму амортизации за период использования.

Автомобили легковые согласно классификатору относятся к третьей амортизационной группе со сроком полезного использования от 3х до 5 лет. Мы выбираем, например, 5 лет — автомобиль надежный, и мы собираемся долго его эксплуатировать.

Годовая норма амортизации получается равна: 100%: 5 лет = 20 %

Ежегодная сумма амортизации равна 600 000 руб * 20 % = 120 000 руб.

Ежемесячная сумма амортизации равна 120 000 руб: 12 мес. = 10 000 руб.

Ввели основное средство в эксплуатацию 10.03.2010, таким образом, до 01.01.2013 оно эксплуатировалось в течение 9+12+12 = 33 полных месяцев.

Таким образом, на 01.01.2013 сумма амортизации составит 33 мес. * 10 000 руб = 330 000 руб.

Источник: pravoved.ru