Саликова Мария Алексеевна – магистр Московского энергетического института.

Аннотация: В статье представлены основные этапы оценки инвестиционной привлекательности компании, а также выделены этапы по моделям бухгалтерского и финансового анализа.

Ключевые слова: Инвестиции, инвестиционная привлекательность, инвестор, этапы оценки.

Инвестиционная привлекательность компании находится в прямой зависимости от комплекса внешних факторов (политическая и экономическая ситуация в стране и регионе, уровень развития законодательной базы и нормативно-правового регулирования в сфере деятельности, коррупция в регионе, уровень конкуренции в отрасли, требования к квалификации персонала, финансовые показатели и т.д.), поэтому её оценку необходимо рассматривать как многоэтапный процесс, включающий особый алгоритм аналитических процедур (рис. 1) – от идентификации потенциального объекта и целей анализа, сбора необходимой информации и формирования критериев оценки до проведения расчётно-аналитической работы, формирования целостной картины инвестиционной привлекательности бизнеса и принятия решения о целесообразности инвестиций.

Эстимация в тестировании / Оценка трудозатрат на тестирование

Рисунок 1. Этапы оценки инвестиционной привлекательности компании.

В настоящее время наибольшее распространение получила концепция максимизации стоимости бизнеса. В связи с этим приоритетными моделями оценки инвестиционной привлекательности бизнеса являются бухгалтерский и финансовый анализ, основанные на финансовых и инвестиционных показателях и включающие последовательно следующие этапы:

- Исследование бизнеса, конкурентных позиций и финансового положения корпорации:

- идентифицируются рынки сбыта, перспективы развития компании на рынках, конкурентные преимущества фирмы;

- выявляются основные риски и проблемы компании, которые затем должны быть глубоко проанализированы на последующих этапах работы, оценивается угроза конкуренции со стороны замещающих товаров и других отраслей;

- проводится стандартный анализ финансовой устойчивости компании по ее балансовым показателям и анализ доходности компании по ее показателям рентабельности, соотнесение рассчитанных показателей с эталонными показателями и показателями ближайших конкурентов.

- Исследование денежных потоков корпорации по операционной (текущей) деятельности и сопоставление их с показателями прибыли с целью выявления сильных и слабых сторон компании в корреляции с результатами, полученными на первом этапе:

- анализ структуры формирования денежных потоков от основных видов деятельности, источников получения доходов и направлений расходования финансовых ресурсов;

- рассмотрение динамики и структуры составляющих компонент доходов и расходов.

- Исследование инвестиционной политики корпорации и денежных потоков от инвестиционной деятельности:

- анализ динамики денежных потоков по инвестиционной деятельности, их соотнесение с денежными потоками по операционной деятельности;

- рассмотрение структуры инвестиционных затрат и будущих денежных потоков от инвестиций;

- идентификация источников финансирования инвестиционных вложений.

- Исследование денежных потоков от финансовой деятельности и финансовой политики корпорации:

- анализ структуры капитала корпорации в динамике: соотношения собственных и заемных средств: краткосрочных, долгосрочных кредитов;

- анализ ценных бумаг (акции, облигации) и динамики их рыночной стоимости;

- расчёт коэффициентов финансового риска.

- Лукасевич И.Я. Инвестиции: Учебник. — Москва; Москва: Вузовский учебник: ООО «Научно-издательский центр ИНФРА-М», 2015.

- Тезисы доклада Жукова П.Е. «Методические рекомендации по выполнению расчётно-аналитической работы», 2017.

Источник: na-journal.ru

Гайд по дорожной карте продукта и продуктовой стратегии: AARRR метрики, Юнит-экономика, Lean Canvas

6.Оценка стоимости организации

1. Стоимость организации: экономическая сущность, объекты, цели, этапы проведения оценки. 2. Методы оценки стоимости организации: характеристика, достоинства, недостатки и особенности применения.

1. Стоимость организации: экономическая сущность, объекты, цели, этапы проведения оценки.

В рыночной экономике важное значение приобретает определение стоимости бизнеса. Оценка бизнеса – это процесс определения стоимости бизнеса, предприятия в целом (организации), его части или доли в нем.

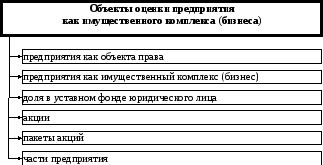

В Республике Беларусь объектами гражданских прав, подлежащими оценке, являются предприятия как имущественные комплексы, капитальные строения (здания, сооружения), изолированные помещения, не завершенные строительством объекты, земельные участки, машины, оборудование, инвентарь, транспортные средства, материалы, доли в уставном фонде юридического лица, ценные бумаги, имущественные права и другое имущество, а также объекты интеллектуальной собственности. В мировой практике используются следующие виды оценки: внутренняя оценка – оценка, проводимая самостоятельно юридическими и физическими лицами, в том числе индивидуальными предпринимателями, на основании собственного решения, без привлечения исполнителя оценки на основании данных бухгалтерского учета, информации о стоимости приобретения, строительства объекта оценки или стоимости аналогичных объектов. независимая оценка – оценка, проводимая исполнителями оценки на основании гражданско-правовых договоров либо судебных постановлений с соблюдением требований законодательства (в РБ действует Положение об оценке стоимости объектов гражданских прав в Республике Беларусь, утвержденное указом Президента Республики Беларусь 13 октября 2006 г. № 615 «Об оценочной деятельности в Республике Беларусь»). обязательная оценка – оценка, обязательность проведения которой установлена законодательством; В рамках изучаемой дисциплины рассмотрим более подробно определение стоимости организации как имущественного комплекса. В Республике Беларусь в настоящее время действует Постановление государственного комитета по имуществу от 9 сентября 2008 г. №70 «Об утверждении инструкции по оценке предприятий как имущественных комплексов (бизнеса)». Объекты оценки предприятия как имущественного комплекса (бизнеса) приведены на рисунке 1. Рисунок 1 – Объекты оценки предприятия как

Источник: studfile.net

Презентация на тему Оценка стоимости предприятия (бизнеса) методами доходного подхода

С.Л3Динамические методы:Доходный подходДисконтирование денежных потоковКапитализация доходовСтатические методы:Сравнительный подходМетод рынка капиталовМетод сделкиМетод отраслевых коэффициентовЗатратный подходМетод чистых активовМетод ликвидационной стоимостиПодходы и методы оценки стоимости бизнеса

- Главная

- Разное

- Оценка стоимости предприятия (бизнеса) методами доходного подхода

Слайды и текст этой презентации

Слайд 1Оценка стоимости предприятия (бизнеса) методами доходного подхода

Преподаватель

Перевозчиков Сергей Юрьевич

Кафедра:

Оценка и

Слайд 2С.

Л3

Динамические методы:

Доходный подход

Дисконтирование денежных потоков

Капитализация доходов

Сравнительный подход

Метод рынка капиталов

Метод

сделки

Метод отраслевых коэффициентов

Затратный подход

Метод чистых активов

Метод ликвидационной стоимости

Подходы и методы

оценки стоимости бизнеса

Слайд 3С.

Л4

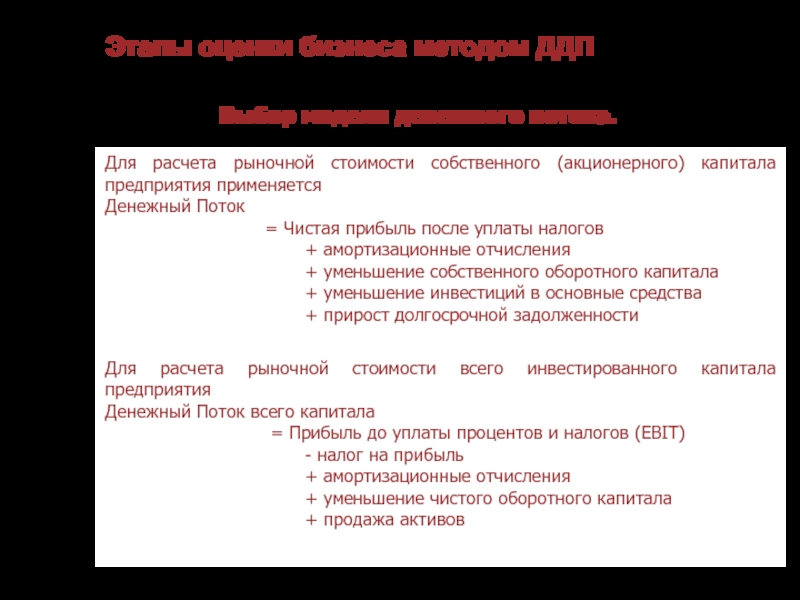

Для расчета рыночной стоимости собственного (акционерного) капитала предприятия применяется

Денежный Поток

=

Чистая прибыль после уплаты налогов

+ амортизационные отчисления

+ уменьшение

собственного оборотного капитала

+ уменьшение инвестиций в основные средства

+ прирост долгосрочной задолженности

Для расчета рыночной стоимости всего инвестированного капитала предприятия

Денежный Поток всего капитала

= Прибыль до уплаты процентов и налогов (EBIT)

— налог на прибыль

+ амортизационные отчисления

+ уменьшение чистого оборотного капитала

+ продажа активов

Этапы оценки бизнеса методом ДДП

Выбор модели денежного потока.

Слайд 4С.

Л4

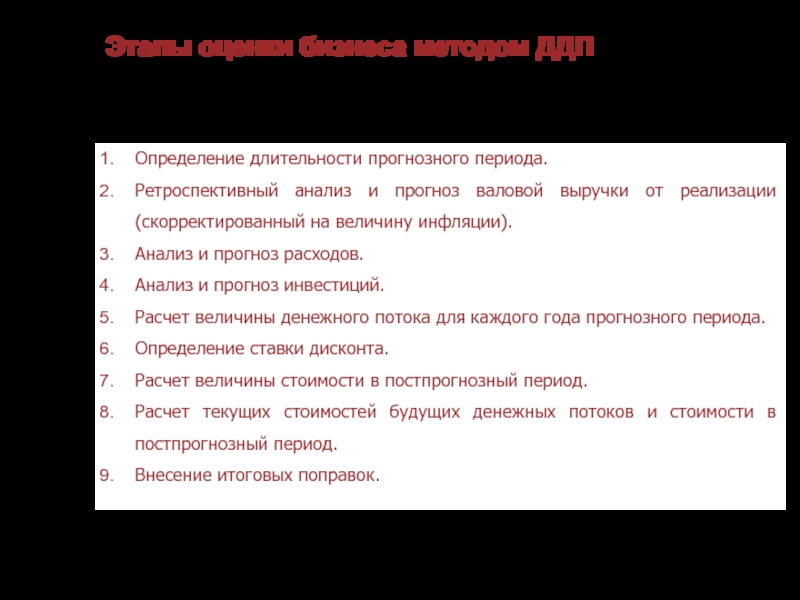

Определение длительности прогнозного периода.

Ретроспективный анализ и прогноз валовой выручки от

реализации (скорректированный на величину инфляции).

Анализ и прогноз расходов.

Анализ и прогноз

инвестиций.

Расчет величины денежного потока для каждого года прогнозного периода.

Определение ставки дисконта.

Расчет величины стоимости в постпрогнозный период.

Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный период.

Внесение итоговых поправок.

Этапы оценки бизнеса методом ДДП

Слайд 5С.

Л4

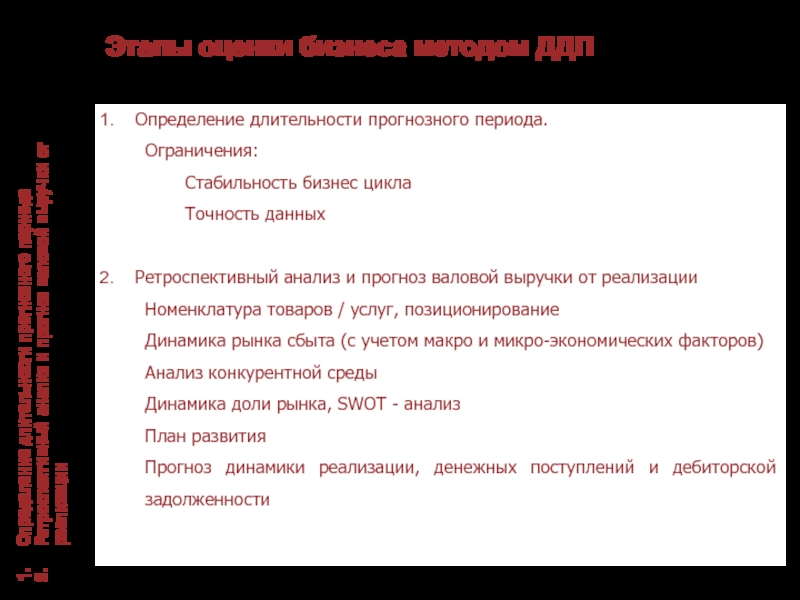

Определение длительности прогнозного периода.

Ограничения:

Стабильность бизнес цикла

Точность данных

Ретроспективный анализ и прогноз

валовой выручки от реализации

Номенклатура товаров / услуг, позиционирование

Динамика рынка сбыта

(с учетом макро и микро-экономических факторов)

Анализ конкурентной среды

Динамика доли рынка, SWOT — анализ

План развития

Прогноз динамики реализации, денежных поступлений и дебиторской задолженности

Этапы оценки бизнеса методом ДДП

Определение длительности прогнозного периода

Ретроспективный анализ и прогноз валовой выручки от реализации

Слайд 6С.

Л4

Анализ и прогноз расходов.

Среднеотраслевая и индивидуальная структура расходов по группам,

ее динамика

Динамика основных групп расходов

Прогноз расходов по выполнению планов развития

бизнеса (включая прямые, косвенные, периодические и единовременные)

Налоговое планирование и затраты на риск-менеджмент

Этапы оценки бизнеса методом ДДП

Анализ и прогноз расходов

Слайд 7С.

Л4

Анализ и прогноз инвестиций.

Этапы оценки бизнеса методом ДДП

Слайд 8С.

Л4

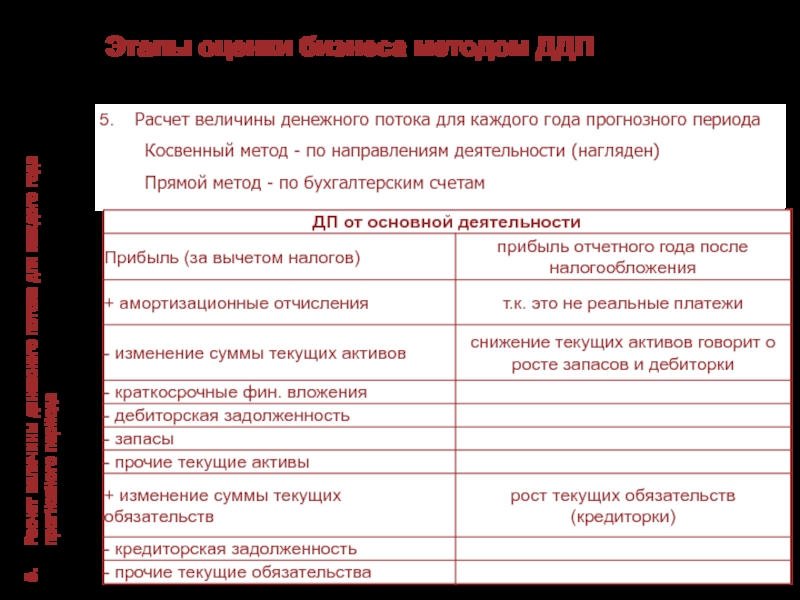

Расчет величины денежного потока для каждого года прогнозного периода

Косвенный метод

— по направлениям деятельности (нагляден)

Прямой метод — по бухгалтерским счетам

Этапы

оценки бизнеса методом ДДП

Расчет величины денежного потока для каждого года прогнозного периода

Слайд 9С.

Л4

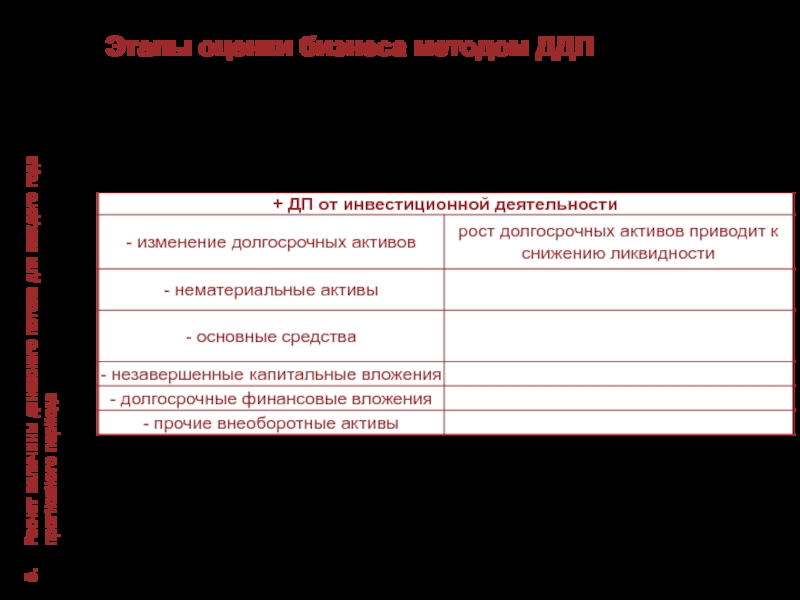

Этапы оценки бизнеса методом ДДП

Расчет величины денежного потока для каждого

года прогнозного периода

Слайд 10С.

Л4

Этапы оценки бизнеса методом ДДП

Расчет величины денежного потока для каждого

года прогнозного периода

Слайд 11С.

Л4

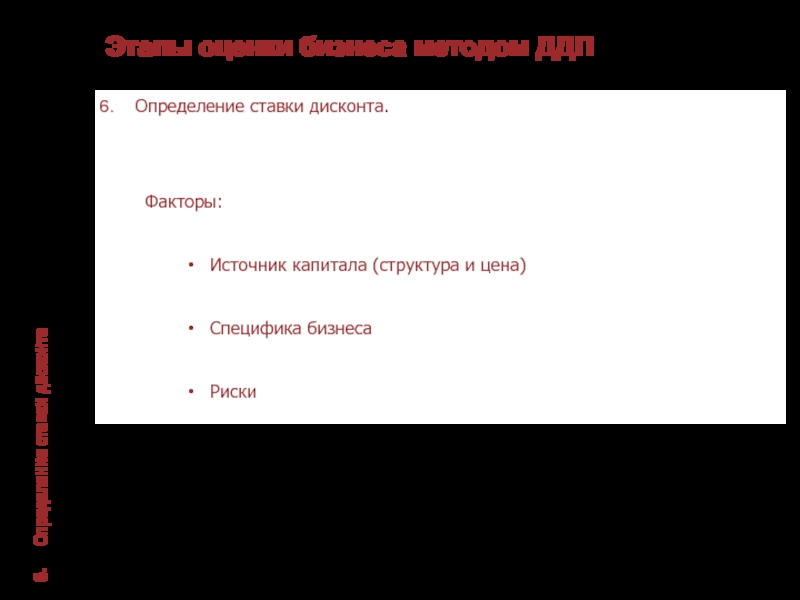

Определение ставки дисконта.

Источник капитала (структура и цена)

Риски

Этапы оценки

бизнеса методом ДДП

Определение ставки дисконта

Слайд 12С.

Л4

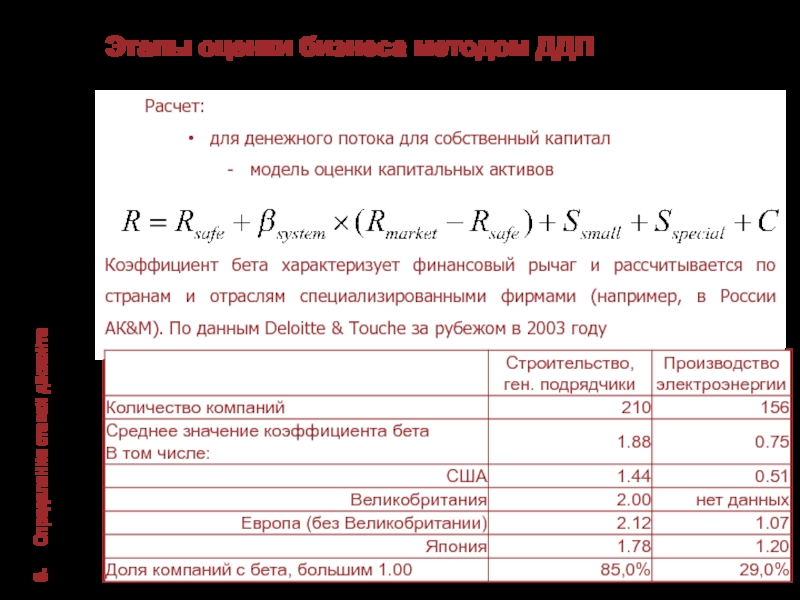

Расчет:

для денежного потока для собственный капитал

модель оценки капитальных активов

характеризует финансовый рычаг и рассчитывается по странам и отраслям специализированными

фирмами (например, в России АК Touche за рубежом в 2003 году

Этапы оценки бизнеса методом ДДП

Определение ставки дисконта

Слайд 13С.

Л4

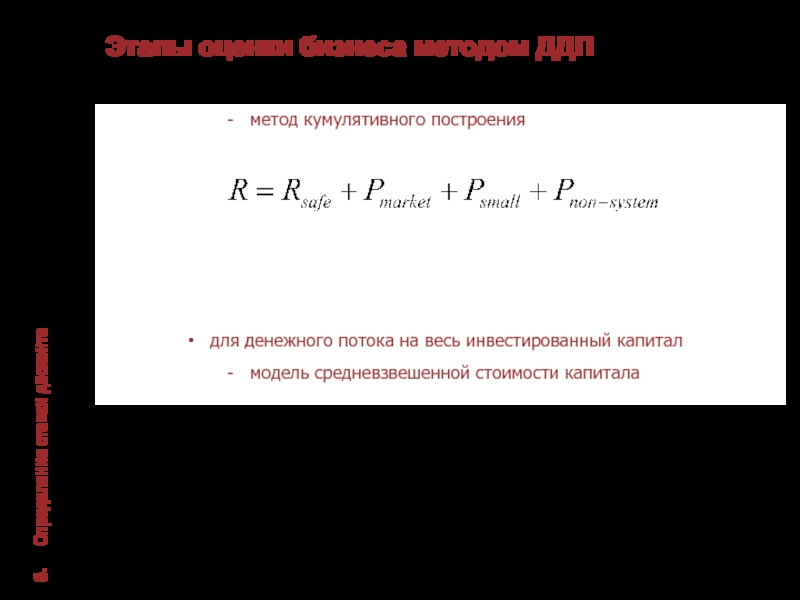

метод кумулятивного построения

для денежного потока на весь инвестированный капитал

модель средневзвешенной

стоимости капитала

Этапы оценки бизнеса методом ДДП

Определение ставки дисконта

Слайд 14С.

Л4

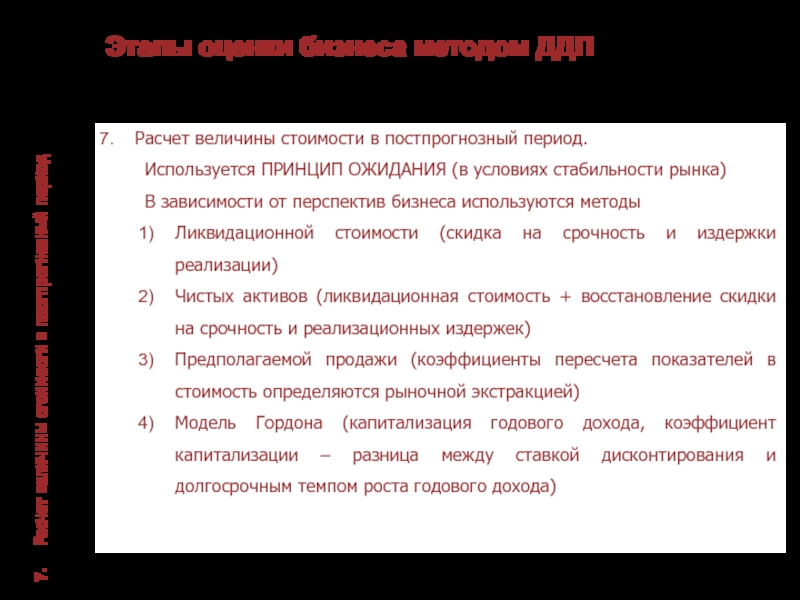

Расчет величины стоимости в постпрогнозный период.

Используется ПРИНЦИП ОЖИДАНИЯ (в условиях

стабильности рынка)

В зависимости от перспектив бизнеса используются методы

Ликвидационной стоимости (скидка

на срочность и издержки реализации)

Чистых активов (ликвидационная стоимость + восстановление скидки на срочность и реализационных издержек)

Предполагаемой продажи (коэффициенты пересчета показателей в стоимость определяются рыночной экстракцией)

Модель Гордона (капитализация годового дохода, коэффициент капитализации – разница между ставкой дисконтирования и долгосрочным темпом роста годового дохода)

Этапы оценки бизнеса методом ДДП

Расчет величины стоимости в постпрогнозный период

Слайд 15С.

Л4

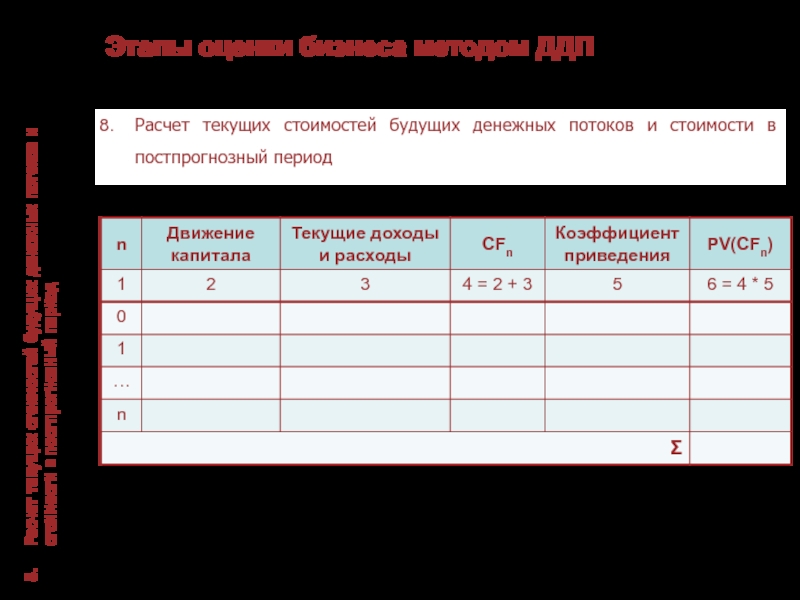

Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный

период

Этапы оценки бизнеса методом ДДП

Расчет текущих стоимостей будущих денежных потоков

и стоимости в постпрогнозный период

Слайд 16С.

Л4

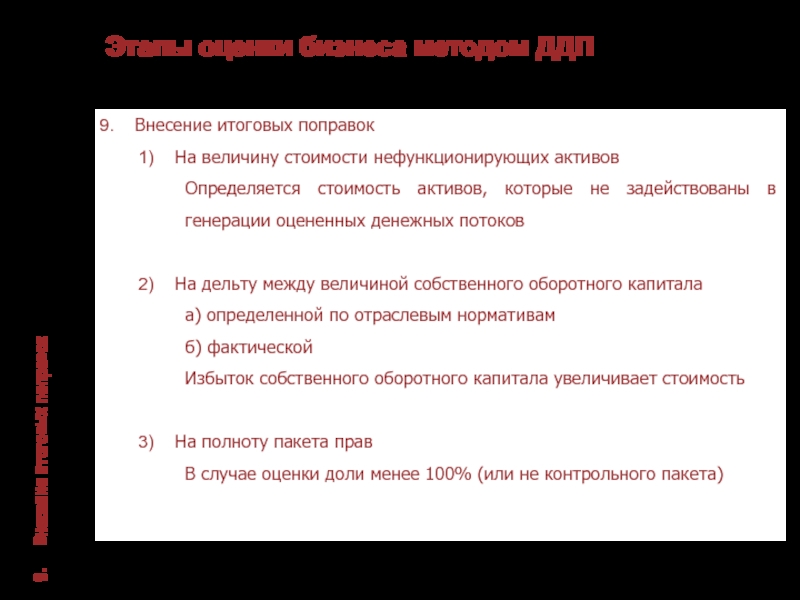

Внесение итоговых поправок

На величину стоимости нефункционирующих активов

Определяется стоимость активов, которые

не задействованы в генерации оцененных денежных потоков

На дельту между величиной

собственного оборотного капитала

а) определенной по отраслевым нормативам

б) фактической

Избыток собственного оборотного капитала увеличивает стоимость

На полноту пакета прав

В случае оценки доли менее 100% (или не контрольного пакета)

Этапы оценки бизнеса методом ДДП

Внесение итоговых поправок

Слайд 17С.

Л4

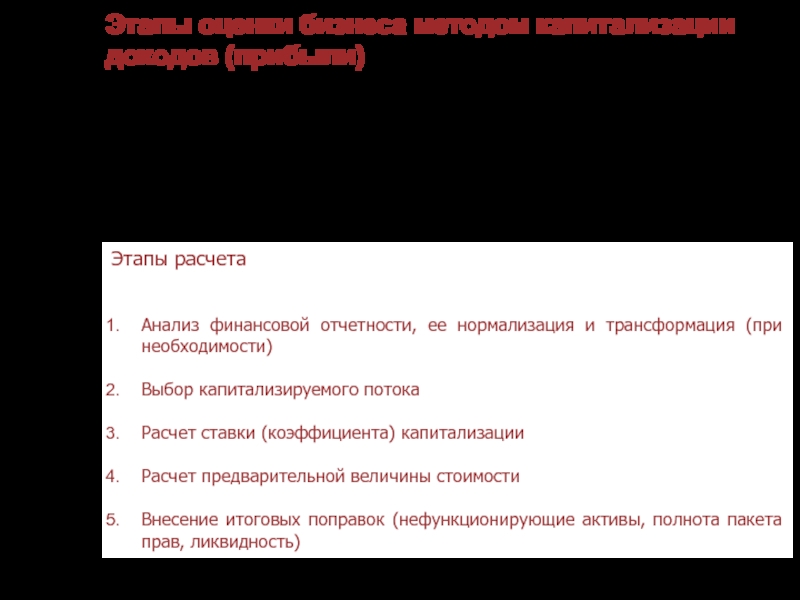

Этапы расчета

Анализ финансовой отчетности, ее нормализация и трансформация (при необходимости)

капитализируемого потока

Расчет ставки (коэффициента) капитализации

Расчет предварительной величины стоимости

Внесение итоговых поправок

(нефункционирующие активы, полнота пакета прав, ликвидность)

Этапы оценки бизнеса методом капитализации доходов (прибыли)

Слайд 18С.

Л4

Анализ финансовой отчетности, ее нормализация и трансформация (при необходимости)

Основной источник:

Подтвержденные

мнением аудитора формы отчетности, позволяющие оценить динамику показателей бизнеса

Нормализация:

Корректировка на

чрезвычайные ситуации и условия сделок (маловероятные в будущем)

Трансформация:

В случае необходимости – приведение к стандартам МСФО (IFRS)

Европейские стандарты IAS (International Accounting Standards) — принципы составления отчетности

Американские стандарты GAAP (Generally Accepted Accounting Principles) — правила бухгалтерского учета

В России за основу взяли именно IAS

Особое внимание уделяется:

Дебиторская задолженность

Товарно-материальные запасы

Начисленная амортизация

Остаточная стоимость ОС

Кредиторская задолженность

Этапы оценки бизнеса методом капитализации доходов (прибыли)

Анализ финансовой отчетности, ее нормализация и трансформация

Слайд 19С.

Л4

Вариант представления формы 1:

1. Текущие активы (оборотные средства):

денежные средства

дебиторская задолженность

(векселя и счета к получению)

товарно-материальные запасы (сырье и материалы, незавершенное

производство, готовая продукция)

2. Основные средства и внеоборотные активы:

здания, сооружения, машины и оборудование (по исторической стоимости) минус начисленная амортизация

здания, сооружения, машины и оборудование (по остаточной стоимости)

долгосрочные финансовые вложения

нематериальные активы

Этапы оценки бизнеса методом капитализации доходов (прибыли)

Анализ финансовой отчетности, ее нормализация и трансформация

Слайд 20С.

Л4

Вариант представления формы 1:

ОБЯЗАТЕЛЬСТВА И СОБСТВЕННЫЙ КАПИТАЛ:

1. Текущие обязательства:

кредиторская задолженность

(счета к оплате)

векселя к оплате

расчеты с прочими кредиторами

2. Долгосрочные обязательства

Собственный капитал:

внесенный (оплаченный)

нераспределенная прибыль

Этапы оценки бизнеса методом капитализации доходов (прибыли)

Анализ финансовой отчетности, ее нормализация и трансформация

Слайд 21С.

Л4

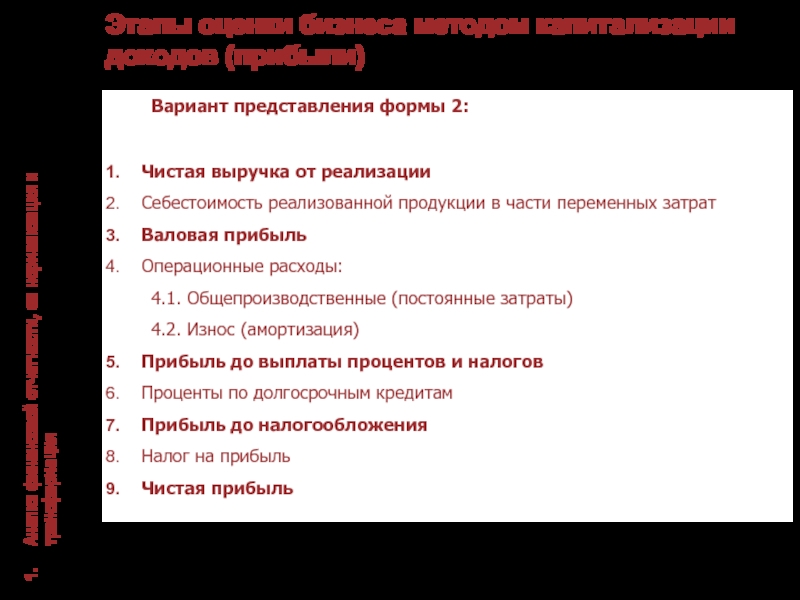

Вариант представления формы 2:

Чистая выручка от реализации

Себестоимость реализованной продукции в

части переменных затрат

Валовая прибыль

Операционные расходы:

4.1. Общепроизводственные (постоянные затраты)

4.2. Износ (амортизация)

Прибыль

до выплаты процентов и налогов

Проценты по долгосрочным кредитам

Прибыль до налогообложения

Налог на прибыль

Чистая прибыль

Этапы оценки бизнеса методом капитализации доходов (прибыли)

Анализ финансовой отчетности, ее нормализация и трансформация

Слайд 22С.

Л4

Вариант представления отчета о ДДС:

ДДС по операционной деятельности:

1.1. Чистая прибыль

1.2.

Износ, амортизация (+)

1.3. Увеличение (-) или уменьшение (+) дебиторской задолженности

1.4.

Увеличение (-) или уменьшение (+) товарно-материальных запасов

1.5. Увеличение (+) или уменьшение (-) кредиторской задолженности

1.6. Итого чистое ДДС от операционной деятельности

ДДС по инвестиционной деятельности

2.1. Прирост (-) основных средств

2.2. Прирост (-) капитального строительства

2.3. Прибыль (+) от продажи основных средств и капитальных вложений

2.4. Итого чистое ДДС от инвестиционной деятельности

ДДС по финансовой деятельности

3.1. Увеличение (-) или уменьшение (+) долгосрочных финансовых вложений в денежной форме

3.2. Увеличение (-) или уменьшение (+) краткосрочных финансовых вложений в денежной форме

3.3. Итого чистое ДДС от финансовой деятельности

Итого ДДС = 1.6+2.4+3.3

Этапы оценки бизнеса методом капитализации доходов (прибыли)

Анализ финансовой отчетности, ее нормализация и трансформация

Слайд 23С.

Л4

Выбор капитализируемого потока

Чистая прибыль после уплаты налогов

последнего отчетного года;

первого прогнозного

года;

средняя величина за несколько (3-5) последних отчетных лет

Прибыль до уплаты

налогов

Фактически выплаченные дивиденды

Потенциальные дивиденды

Этапы оценки бизнеса методом капитализации доходов (прибыли)

Выбор капитализируемого потока

Слайд 24С.

Л4

Расчет ставки (коэффициента) капитализации

K = R – g

K – коэффициент

капитализации

R – ставка дисконтирования для конкретного предприятия

G – долгосрочные темпы

роста избранного денежного потока

Расчет предварительной величины стоимости

С = CF / K

Внесение итоговых поправок (нефункционирующие активы, полнота пакета прав, ликвидность)

Этапы оценки бизнеса методом капитализации доходов (прибыли)

3, 4, 5. Ставка капитализации, предварительная стоимость и

итоговые поправки

Стоимость 100% контроля

Стоимость свободно реализуемой доли, меньшей 100%

Стоимость миноритарной доли в закрытой компании

Премия за контроль

Скидка на отсутствие контроля

Скидка на недостаточную ликвидность

Источник: theslide.ru