Одним из показателей, характеризующих качество деятельности любой коммерческой организации, является финансовый результат, выраженный в форме прибыли или убытка. Учитывая особенности современной экономической ситуации в РФ, представляет интерес анализ факторов, оказывающих существенное влияние на показатели эффективной и успешной деятельности предприятия.

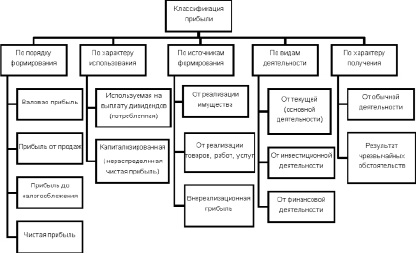

Вопросы сущности финансового результата организации раскрыты путем изучения мнения различных специалистов в этой области. Определена роль классификации финансовых результатов по порядку формирования, характеру использования, источнику формирования, сфере деятельности, характеру получения для целей управления финансами организации.

Особое внимание в статье уделено финансовому результату, выраженному в виде чистой прибыли. Определено влияние на величину чистой прибыли отдельных внешних (экзогенных) и внутренних (эндогенных) факторов. Выявлена роль себестоимости и факторы её снижения. Отмечены основные источники резервов увеличения прибыли. В результате чего, установлены наиболее важные факторы роста прибыли, зависящие от деятельности предприятия.

Социальная обусловленность здоровья и болезни . Факторы, влияющие на общественнное здоровье

финансовый результат

внешние факторы

внутренние факторы

резервы увеличения прибыли

себестоимость

1. Волхова У.А. Улучшение финансовых результатов предприятия / У.А. Волхова, Е.А. Марьина, Т.Н. Афанасьева// Современные проблемы экономического и социального развития. – 2011. – № 7. – С. 143-148.

2. Даниловских Т.Е. Анализ финансового состояния предприятия как основа формулирования перспектив его развития (на примере ОАО «Уссурийский бальзам») / Т.Е. Даниловских // Фундаментальные и прикладные исследования: проблемы и результаты. – 2014 . – № 16. – С. 194-200.

3. Ионова А.Ф., Селезнева Н.Н. Финансовый анализ. Управление финансами: учеб. пособие для вузов. – 2-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2012. – 639 с.

4. Некрасов С.О. Анализ финансовых результатов коммерческой организации / С.О. Некрасов, И.А. Кузьмичева // Экономические науки в России и за рубежом. – 2014. – № XV. – С. 75-77.

5. Шеремет А.Д., Негашев Е.В. Методика финансового анализа деятельности коммерческих организаций. – 2-е изд., перераб. и доп. – М.: ИНФРА-М, 2013. – 208 с.

В настоящее время, в условиях нестабильной экономической ситуации в РФ, вызванной рядом действующих санкций и неоднозначной денежно-кредитной и налоговой политикой государства, большинство хозяйствующих субъектов вынуждено работать с учетом таких факторов, как: существенные колебания курса рубля, увеличение темпов инфляции, рост цен на различные источники сырья и энергоносители.

Все указанные факторы могут оказывать как позитивное, так и негативное влияние на основные показатели финансово-экономической деятельности предприятий и организаций. Таким образом, в современных условиях возрастает значимость вопросов, связанных с формированием конечных результатов деятельности предприятия, а, следовательно, максимизации его доходов и минимизации расходов.

Факторы, влияющие на бизнес

Вопрос получения положительных финансовых результатов актуален как для отдельного предприятия, так и для финансовой системы государства в целом. Финансовый результат организации, выраженный в форме прибыли, сказывается на отчислениях налога на прибыль, что играет большую роль в формировании государственного бюджета за счет налоговых отчислений.

Финансовый результат – это конечный экономический итог хозяйственной деятельности предприятия, который выражается в форме прибыли (дохода) или убытка [3].

Прибыль – это разница между суммой всех доходов предприятия и суммой его затрат. Финансовый результат, выраженный в виде прибыли, говорит об успешности и эффективности работы предприятия. В обратном же случае, когда расходы превышают доходы, предприятие имеет убыток. Отрицательный финансовый результат может возникнуть в результате чрезмерно высоких затрат или при недостаточном доходе от продажи товаров или услуг в связи с уменьшением объема поставок товаров, снижением покупательского спроса.

Основной целью деятельности любого коммерческого предприятия является получение максимальной прибыли, которая является также вознаграждением за предпринимательскую деятельность и коммерческий риск. Рост прибыли формирует базу для дальнейшего экономического развития предприятия и укрепления его финансовых отношений с партнерами, создает условия для самофинансирования, расширения видов экономической деятельности, решения проблем социального и материального поощрения персонала.

Недостаточный объем прибыли и её отрицательная динамика свидетельствует о повышении финансовых рисков и неэффективности бизнеса, что служит предпосылкой ухудшения основных финансовых показателей вплоть до банкротства. Таким образом, показатели прибыли являются важнейшими в системе формирования критериев оценки результативности предприятия, его деловых качеств, степени надежности и финансового благополучия, как субъекта экономических отношений.

Величиной чистой прибыли определяется доля доходов учредителей и собственников, размеры дивидендов и изменение собственного капитала организации, рассчитывается рентабельность собственных и заемных средств, основных средств, всего авансированного капитала и каждой акции (для акционерных обществ).

Рассмотрим мнения о прибыли различных специалистов. Ведущие экономисты большое внимание уделяют в своих исследованиях изучению финансовых результатов хозяйственной деятельности предприятия. Например, известные российские авторы учебных пособий А.Д. Шеремет и Е.В. Негашев отмечают, что «…финансовый результат деятельности предприятия выражается в изменении величины его собственного капитала за отчетный период» [5].

В свою очередь другие, более современные авторы, Н.Н. Селезнева и А.Ф. Ионова дают такое определение прибыли: «Прибыль – это выраженный в денежной форме чистый доход предпринимателя на вложенный капитал, характеризующий его вознаграждение за риск осуществления предпринимательской деятельности; прибыль представляет собой разность между совокупным доходом и совокупными затратами в процессе осуществления предпринимательской деятельности. Прибыль – это особый систематически воспроизводимый ресурс коммерческой организации, конечная цель развития бизнеса» [3].

О.В. Ефимова под финансовым результатом деятельности предприятия понимает прибыль, но при этом отмечает, что «…действительно конечный результат тот, правом распоряжаться которым обладают собственники». Г.В. Савицкая считает, что «…финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности»; «…прибыль – это часть чистого дохода, который непосредственно получают субъекты хозяйствования после реализации продукции» [1].

Вопросы значимости положительных финансовых результатов в развитии предприятия также рассматривали: Кузьмичева И.А., Некрасов С.О. в статье «Анализ финансовых результатов коммерческой организации» [4], Даниловских Т.Е. в статье «Анализ финансового состояния предприятия как основа формулирования перспектив его развития (на примере ОАО «Уссурийский бальзам»)» [2].

Учитывая значимость финансовых результатов деятельности, как для отдельного предприятия, так и для экономики государства в целом, разработана система их классификации по ряду признаков. Критериями классификации прибыли могут выступать: порядок формирования, характер использования, источники формирования, сфера деятельности, характер получения. Различают валовую прибыль, прибыль от продаж, прибыль до налогообложения, чистую прибыль [3]. На рисунке представлена классификация финансовых результатов деятельности предприятия по ряду признаков.

Классификация финансовых результатов деятельности предприятия [3]

По нашему мнению, наиболее полно финансовые результаты деятельности предприятия характеризует величина прибыли, оставшейся в распоряжении предприятия после исполнения всех обязательств, т.е. чистой прибыли.

Чистая прибыль – это часть балансовой прибыли предприятия, остающаяся в его распоряжении после уплаты всех налогов, сборов, отчислений и других обязательных платежей в бюджет [3]. Она является источником формирования собственного капитала организации и выплаты доходов учредителям и собственникам организации.

Основным источником прибыли для предприятия является его производственная и предпринимательская деятельность. Её эффективность зависит от знания предпринимателем конъюнктуры рынка и умения адаптировать развитие производства к постоянным её изменениям. На величину прибыли влияет правильный выбор предприятием своего производственного профиля, то есть выбор продуктов, пользующихся высоким и стабильным спросом либо создание продуктов (услуг), дефицитных на данном рынке, а также создание конкурентоспособных условий продажи и повышение качества своих товаров и услуг, снижение издержек производства.

Помимо производственной и предпринимательской деятельности, прибыль может формироваться за счет монопольного положения предприятия на рынке той или иной продукции или уникальности продукта. Для этого необходимо постоянно проводить мониторинг рынка, совершенствовать технологии, обновлять выпускаемую продукцию (услуги), обеспечивать их конкурентоспособность [1].

На изменение прибыли влияют внешние (экзогенные) и внутренние (эндогенные) факторы. По нашему мнению, к основным внешним факторам, оказывающим влияние на величину доходов и расходов организации, а, следовательно, и на величину финансовых результатов, относятся:

– качество действующего законодательства (гражданского, административного, налогового)

– уровень развития сектора государственных услуг;

– степень развития инфраструктуры;

– уровень развития внешнеэкономических связей государства;

– цены на производственные ресурсы;

Негативное влияние внешних факторов на финансовые результаты организации можно, по нашему мнению, компенсировать лишь частично. Это связано с отсутствием возможности для хозяйствующего субъекта напрямую влиять на ряд природных и социально-экономических условий, формирующих предпринимательскую среду.

При поиске путей улучшения финансового результата предприятия предприниматели ориентируются, в основном, на внутренние факторы, оказывающие влияние на величину прибыли, к которым относятся:

– качество финансового менеджмента;

– компетентность руководства и менеджеров;

– качество и конкурентоспособность продукции;

– структура продукции и затрат;

– уровень организации производства и труда.

На величину прибыли влияет также эффект производственного и финансового рычага. Эффект производственного (операционного) рычага показывает, во сколько раз изменение прибыли больше темпов прироста объема реализации. Рост прибыли идет за счет эффекта масштаба производства. При этом, чем больше доля постоянных расходов в общей сумме издержек, тем сильнее эффект производственного рычага [3].

Эффект финансового рычага характеризует изменение прибыли при рациональном использовании заемных средств. Рост доли заемного капитала, по отношению к собственному, позволяет, при определенных условиях, снизить налогооблагаемую прибыль и, собственно, налог на прибыль. Однако возрастает степень финансового риска деятельности организации [3].

Изучив внутренние и внешние факторы, оказывающие влияние на финансовые результаты деятельности организации, отметим, что основными источниками резервов увеличения прибыли являются: увеличение объема реализации продукции, снижение её себестоимости, повышение уровня действующих цен и качества товарной продукции, реализация её на более выгодных рынках сбыта и т.д. Важнейшим из них является себестоимость. Количественно в структуре цены она занимает значительный удельный вес, поэтому снижение себестоимости заметно сказывается на росте прибыли при прочих равных условиях.

Динамика показателя себестоимости продукции интересна и с другой точки зрения. Снижение затрат в масштабе экономической системы государства свидетельствует об уровне ее развития в целом, а так же характеризует ее качество. На многих предприятиях экономисты постатейно анализируют себестоимость и разрабатывают способы её снижения. Но из-за ряда негативных факторов, таких как инфляция, рост цен на исходное сырье и топливно-энергетические ресурсы, эта работа обесценивается. В условиях резкого роста цен и недостатка собственных оборотных средств, увеличение прибыли за счет снижения себестоимости не возможно [1].

К факторам, обеспечивающим снижение себестоимости, относятся: постоянный мониторинг рынка, изучение и применение новейших технологий, экономия сырья, топлива, электроэнергии, повышение производительности труда, снижение потерь от брака и простоев, сокращение простоев по сбыту продукции, изменение структуры производственной программы в результате ассортиментных сдвигов, выявленных при исследовании рынка. Себестоимость изделия также может снижаться и за счет сокращения условно-постоянных расходов в результате роста объемов производства и реализации [1].

Таким образом, чтобы обеспечивать выживаемость предприятия в условиях экономического кризиса и финансовой нестабильности, необходимо учитывать ряд факторов, оказывающих влияние на его финансовые результаты.

На наш взгляд наиболее важными факторами роста прибыли, зависящими от деятельности предприятия, являются повышение объема производства и реализации продукции, снижение её себестоимости, повышение качества, расширение ассортимента, повышение эффективности производственных фондов, рост производительности труда.

Рассмотренные выше основные факторы, влияющие на финансовые результаты предприятия, должны являться предметом тщательного анализа со стороны предприятия, а результаты их оценки – служить базой для принятия грамотных управленческих решений по максимизации доходов и минимизации расходов организации.

Источник: applied-research.ru

Факторы, влияющие на финансовое состояние предприятия

Успех или неудача предпринимательской деятельности во многом зависит от выбора состава и структуры выпускаемой продукции и оказываемых услуг. При этом важно не только предварительно решать, что производить, но и безошибочно определить, как производить, т.е. по какой технологии и по какой модели организации производства и управления действовать. Для оценки финансового состояния предприятия очень важна не только общая величина издержек, но и соотношение между постоянными и переменными издержками.

Переменные затраты (на сырье, энергию, транспортировку товаров и т.д.) пропорциональны объему производства, постоянные же (на приобретение и (или) аренду оборудования и помещений, амортизацию, управление, выплату процентов за банковский кредит, рекламу, оклады сотрудников и проч.) от него не зависят.

Другим важным фактором финансового состояния предприятия, тесно связанным с видами производимой продукции (оказываемых услуг) и технологией производства, является оптимальный состав и структура активов, а также правильный выбор стратегии управления ими.

Устойчивость предприятия и потенциальная эффективность бизнеса во многом зависит от качества управления текущими активами, от того, сколько задействовано оборотных средств и какие именно, какова величина запасов и активов в денежной форме. Следует помнить, что если предприятие уменьшает запасы и ликвидные средства, то оно может пустить больше капитала в оборот и, следовательно, получить больше прибыли. Но одновременно возрастает риск неплатежеспособности предприятия и остановки производства из-за недостаточности запасов. Искусство управления текущими активами состоит в том, чтобы держать на счетах предприятия лишь минимально необходимую сумму ликвидных средств, которая нужна для текущей оперативной деятельности [46, С. 390].

Следующим значительным фактором финансового состояния является состав и структура финансовых ресурсов, правильный выбор стратегии и тактика управления ими. Чем больше у предприятия собственных финансовых ресурсов, прежде всего прибыли, тем спокойнее оно может себя чувствовать. При этом важна не только общая масса прибыли, но и структура ее распределения, и собственно, та доля, которая направляется на развитие производства.

Отсюда оценка политики распределения и использования прибыли выдвигается на первый план в ходе анализа финансовой устойчивости предприятия. В частности, исключительно важно проанализировать использование прибыли в двух направлениях:

— во-первых, для финансирования текущей деятельности — на формирование оборотных средств, укрепление платежеспособности, усиление ликвидности;

— во-вторых для инвестирования в капитальные затраты и ценные бумаги.

Большое влияние на финансовое состояние предприятия оказывают средства, дополнительно мобилизуемые на рынке ссудных капиталов. Чем больше денежных средств может привлечь предприятие, тем выше его финансовые возможности; однако возрастает и финансовый риск. И здесь большую роль призваны играть резервы как одна из форм финансовой гарантии платежеспособности хозяйствующего субъекта [45, С. 209].

Итак, с точки зрения влияния на финансовое состояние предприятия определяющими внутренними факторами являются:

— отраслевая принадлежность субъекта хозяйствования;

— структура выпускаемой продукции (услуг), ее доля в спросе;

— размер оплаченного уставного капитала;

— величина и структура издержек, их динамика по сравнению с денежными доходами;

— состояние имущества и финансовых ресурсов, включая запасы и резервы, их состав и структуру.

Степень их интегрального влияния на финансовое состояние зависит не только от соотношения самих вышеназванных факторов, но и от той стадии ожидаемого цикла, на которой в анализируемое время находится предприятие, от компетенции и профессионализма его менеджеров.

Практика показывает, что значительная часть неудач предприятия может быть связана именно с неопытностью или некомпетентностью управленцев, с их неумением учитывать изменения внутренней и внешней среды.

Термин «внешняя среда» включает в себя различные аспекты: экономические условия хозяйствования, господствующую в обществе технику и технологию, платежеспособный спрос потребителей, экономическую и финансово-кредитную политику Правительства РФ и принимаемые ими решения, законодательные акты по контролю за деятельностью предприятия, систему ценностей в обществе и др. Эти внешние факторы оказывают влияние на все, что происходит внутри предприятия.

Существенно влияет на финансовое состояние и фаза экономического цикла, в которой находится экономика страны. В период кризиса происходит отставание темпов реализации продукции от темпов ее производства. Уменьшаются инвестиции в товарные запасы, что еще больше сокращает сбыт. Снижаются в целом доходы субъектов экономической деятельности, сокращаются относительно и даже абсолютно масштабы прибыли.

Все это ведет к снижению ликвидности предприятий, их платежеспособности. В период кризиса усиливается серия банкротств. Падение платежеспособного спроса, характерное для кризиса приводит не только к росту неплатежей, но и к обострению конкурентной борьбы. Острота конкурентной борьбы так же представляет собой немаловажный внешний фактор финансового состояния предприятия [4, С. 44].

Серьезными макроэкономическими факторами финансового состояния служат, кроме того, налоговая и кредитная политика, степень развития финансового рынка, страхового дела и внешнеэкономических связей; существенно влияет на нее курс валюты, позиция и сила профсоюзов.

Экономическая и финансовая стабильность любых предприятий зависит от общей политической стабильности. Значение этого фактора особенно велико для предпринимательской деятельности в России. Отношение государства к предпринимательской деятельности, принципы государственного регулирования экономики не могут не учитываться при рассмотрении финансовой устойчивости предприятия [27, С. 272].

Основным факторами, определяющими финансовое состояние, являются, во-первых, выполнение финансового плана и пополнение по мере возникновения потребности собственного оборотного капитала за счет прибыли и, во-вторых, скорость оборачиваемости оборотных средств (активов).

Сигнальным показателем, в котором проявляется финансовое состояние, выступает платежеспособность организации. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия.

Напротив, в результате спада производства и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие — ухудшение финансового состояния предприятия и его платежеспособности.

Устойчивое финансовое состояние, в свою очередь, положительно влияет на объем основной деятельности, обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

Выполнение финансового плана в основном зависит от результатов производственной и хозяйственной деятельности в целом, то можно сказать, что финансовое состояние определяется всей совокупностью хозяйственных факторов. Следовательно, наряду с балансом, отчет о прибылях и убытках и другие формы отчетности также привлекаются для анализа финансового состояния.

Таким образом, устойчивое финансовое состояние является не игрой случая, а итогом умелого управления всем комплексом факторов, определяющих результаты финансово-хозяйственной деятельности предприятия [32, С. 308].

Источник: studentopedia.ru

Факторы, влияющие на финансовое состояние предприятия

В интересах наших заказчиках мы разработали процедуру экспресс-оценки недвижимости. По результатам оценщик решает, надо ли рекомендовать заказчику оспаривать кадастровую стоимость, и рассчитывает, какую финансовую выгоду он получит в итоге.

Оценка финансового состояния предприятия проводится не только на основании бухгалтерских документов, но и с учетом внешних и внутренних факторов, от наличия и отсутствия которых сильно зависит хозяйственная деятельность и финансовые результаты компании.

ВНУТРЕННИЕ ФАКТОРЫ:

- Качество менеджмента

- Качество и наличие инвестиций

- Наличие/отсутствие ограничений финансовых ресурсов

- Опыт и квалификация персонала

- Уровень сервиса (гарантийное и постгарантийное обслуживание)

- Наличие/отсутствие уникальных технологий

- Возможности оптимизации

- Качество и востребованность производимого товара/оказываемых услуг

- Потенциальные и реальные объемы производства

ВНЕШНИЕ ФАКТОРЫ:

- Экономический и политический климат в регионе

- Существующая налоговая система

- Возможность свободного вывода дивидендов

- Ставка рефинансирования ЦБ

- Уровень местных (региональных) налогов

- Наличие свободных трудовых ресурсов

- Квалификация свободных трудовых ресурсов

- Состояние и наличие ресурсного и сбытового рынка в регионе

Приведенный перечень факторов, влияющих на оценку финансового состояния предприятия, является ознакомительным. Оценка финансовой устойчивости компании, будучи масштабной и сложной оценочной процедурой, требует индивидуального подхода, поэтому в каждом конкретном случае количество ценообразующих факторов, которые, по мнению оценщика, оказываются существенное влияние на итоговую величину стоимости объекта оценки, может быть изменено в сторону увеличения или уменьшения после детального ознакомления с целями и объектами оценки.

Источник: www.rlexpert.ru