В статье расскажем про доходность инвестиций в недвижимость: от чего она зависит, как выбрать недвижимость, какие есть риски и как их снизить.

Потенциальная доходность: от 10 до 30 % за период строительства дома.

Срок: дом строится в среднем от 1,5 до 2 лет.

Как заработать: купить недвижимость на стадии котлована с целью перепродажи после окончания строительства.

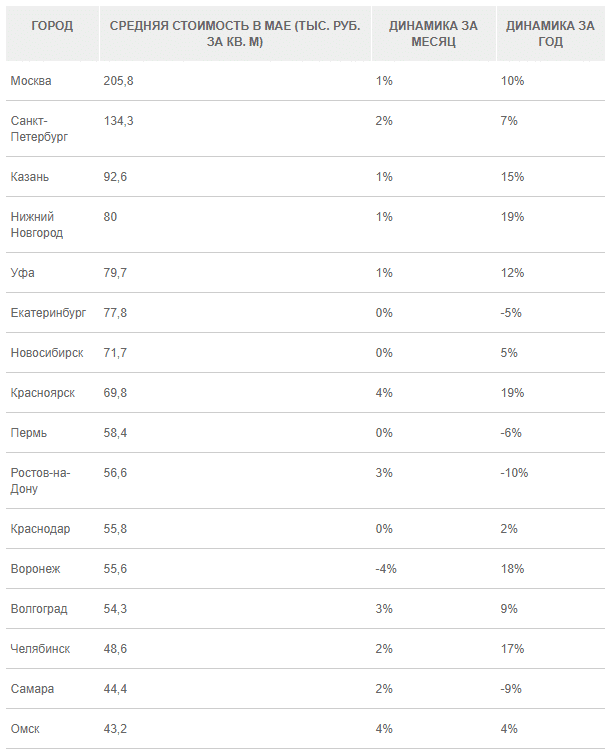

Динамика роста цен на недвижимость

Наталья Смирнова, финансовый советник:

— В разных городах России цены на новостройки растут по-разному. Угадать динамику города сложно: за год цена может вырасти или уйти в минус. Например, в городе, откуда население активно уезжает, как в Оренбурге, стоимость жилья, скорее всего, будет снижаться, и такие инвестиции не отобьются. Поэтому полезно изучить аналитику по городу, в котором планируется покупка квартиры.

Как выбрать объект для инвестиций

Доходность инвестиций в новостройку зависит от самого объекта, места его расположения и стадии строительства, на которой вы его купили.

ИНВЕСТИЦИИ В НЕДВИЖИМОСТЬ. МОЙ ЛИЧНЫЙ ОПЫТ ИНВЕСТИЦИИ В НОВОСТРОЙКИ | #ХочуКвартиру

1. Выбор объекта — это главный риск. Нужно понимать, что жилье растет в цене по-разному, а иногда цена может и упасть.

Планы государства по развитию жилищной сферы предусматривают рост объемов строительства по России почти вдвое — жилья строится много. Наиболее ликвидно стандартное жилье экономкласса. Его строят целыми кварталами, оно дешевое, но заработать на нем сложно. Когда подобных домов в округе много, предложение выше спроса, и квартиры в доме не раскупают на этапе котлована. Если нераспроданных квартир в доме остается много, то это снизит цены на них под конец стройки, и инвестиции не отобьются.

Поэтому обращайте внимание, строятся ли другие жилые комплексы рядом с приглянувшимся вам домом и планируются ли новостройки в этом районе.

2. Оценивайте имеющуюся и будущую инфраструктуру. Полезно доехать до объекта и оценить инфраструктуру на месте: есть ли общественный транспорт, школы, детские сады, поликлиники, парки. Если рядом с новостройкой пока нет метро и социальных объектов, то проверьте перспективу застройки района. Планы развития населенного пункта есть в муниципалитетах.

Например, в Москве они известны вплоть до квартала.

Если в планах предусмотрено развитие социальной и, особенно, транспортной инфраструктуры, то это добавит к цене жилья 10–15 %. Такое жилье в будущем можно продать быстрее и по хорошей цене.

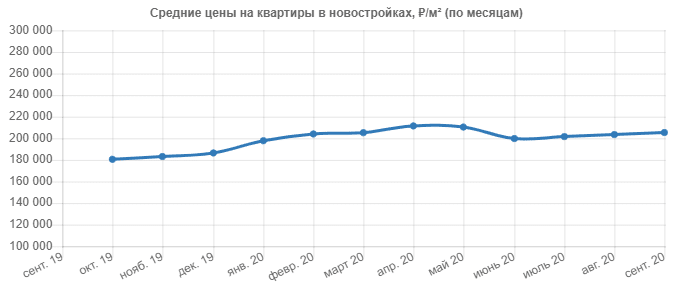

3. Покупайте на стадии строительства. Цены квартир на стадии котлована и после сдачи дома в эксплуатацию отличаются. По данным строительных компаний, цена квартир на этапе строительства растет каждый месяц в среднем на 1,7 %. А многоквартирный дом строится 1,5–2 года до сдачи его госкомиссии. Это значит, что от котлована до окончания строительства цена может вырасти в среднем на 27 %. Нужно понимать, что застройщики могут завышать оценку доходности, например озвучивать цифры по удачным объектам.

10 ошибок при покупке новостройки с целью заработать на перепродаже. Инвестиции в котлован.

4. Получите профессиональную консультацию. Выбрать правильный объект — непростая задача. Для непрофессионального участника рынка недвижимости это лотерея. Чтобы правильно спрогнозировать доходность, нужно разбираться в недвижимости и уметь анализировать рынок, поэтому при желании делать инвестиции в недвижимость лучше обращаться за консультацией к профессионалам.

Наталья Смирнова, финансовый советник:

— Для инвестиций подходит жилье уровня «Эконом+» или «Бизнес». Лучше искать варианты точечной застройки с развитой инфраструктурой в городах-миллионниках, где нет тенденции переезда населения в другие, более перспективные регионы. Если пытаться инвестировать в котлован в местах массовой застройки экономкласса, то из-за переизбытка предложения доходность будет не выше 10 %.

Смотреть стандартные объекты можно, но только в определенных локациях, например в районе с развитой инфраструктурой рядом с парком и метро, школами и детскими садами.

Какие есть риски

Инвестирование — это всегда риск: можно недополучить доход, который ожидаешь, или вообще потерять вложенные деньги. У инвестиций в недвижимость риски тоже есть — важно их оценить и минимизировать.

Все меньше объектов с интересной ценой. С 1 июля 2019 года строительная отрасль перешла на схему финансирования через эскроу-счета. Риски для покупателей жилья снизились, так как их деньги хранятся в банке на эскроу-счетах, а застройщик строит на свои или в кредит. Деньги покупателей он получает только после того, как дом сдан.

Получается, теперь застройщикам нет смысла занижать цену на этапе котлована, чтобы привлечь покупателей именно на этом этапе. Это снижает финансовую привлекательность для инвесторов.

Квартиры в новостройках, которые строятся по старой схеме, могут стоить дешевле на старте, а значит потенциально быть более привлекательными для инвестиций, но таких вариантов становится все меньше.

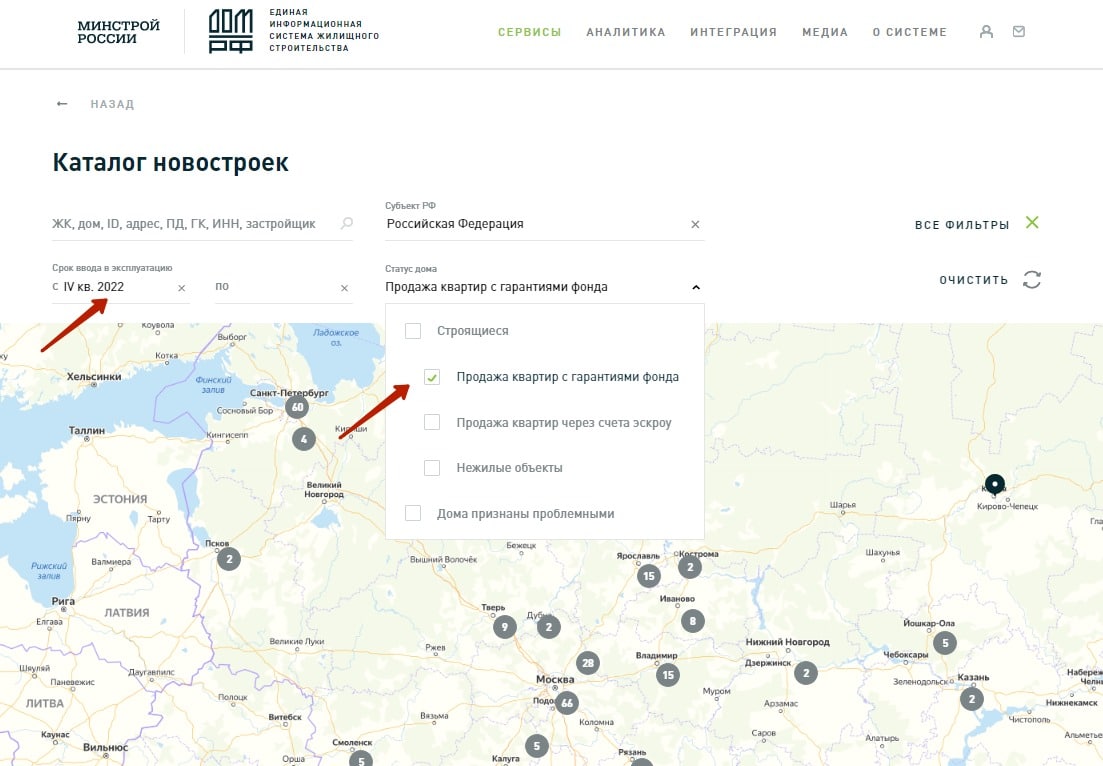

Но пока еще есть строительные проекты, которые работают по старой схеме. Для этого застройщик должен одновременно соответствовать следующим критериям:

- в объекте реализовано не менее 10 % общей площади жилых и нежилых помещений;

- степень готовности объекта — не менее 30 %. Для крупных застройщиков (например, «ПИК» и «Группа ЛСР») этот норматив снижен до 6 % при условии, что общие объемы строительства у застройщика не менее 4 млн кв. м в четырех или более регионах России.

По оценкам Москомстройинвеста, некоторые московские застройщики смогут работать по старой схеме, без эскроу-счетов, до 2028 года. Посмотреть, по какой схеме работает застройщик, можно в Единой информационной системе жилищного строительства.

Задержка строительства и банкротство застройщика. Чтобы снизить риски строительства, изучите застройщика:

- историю его ранее построенных объектов;

- отзывы клиентов;

- проверьте наличие разрешения на строительство и проектную декларацию на сайте Единой информационной системы жилищного строительства;

- хорошо, если новостройка уже аккредитована в известных банках, — это можно проверить на сайте застройщика и банка.

Если сдачу дома задержат, например, на год, то доходность снизится — вместо двух лет она растянется по всему периоду. Целый год деньги не работают. А если цена квадратного метра в новостройке за этот год не подрастет, то можно потерять и на инфляции.

В случае банкротства застройщика, если ваши деньги хранились на эскроу-счетах, то деньги вернет банк. Если застройщик работал по старой схеме, то деньги компенсирует Фонд защиты дольщиков, в который застройщики перечисляют взносы за каждый заключенный договор долевого участия. Но в обоих случаях средства, инвестированные в строительство, вернутся без процентов — вы потеряете на инфляции.

Экономическая ситуация может измениться, например доходы россиян снизятся или условия ипотечного кредитования станут жестче, — и покупателей на ваш объект не будет. При снижении платежеспособности начинаются просрочки по ипотеке, на рынок выходят заложенные квартиры — все это снижает цену недвижимости. В этом случае срок продажи затянется, что снизит доходность инвестиций.

Нужно понимать, что, в отличие от акций или облигаций, инвестиции в недвижимость — небыстрый инструмент. Срочно продать его, чтобы вернуть хотя бы вложенные деньги, не получится — это приведет к существенным потерям в цене.

Госипотека на квартиру в новостройке

С 23 апреля 2020 года государство запустило специальную программу ипотечного кредитования, ее еще называют «Госипотека-2020». Ее суть в том, что можно получить кредит по базовой ставке 6,5 % годовых. Но большинство банков выдают такие кредиты под 6 % годовых.

Иногда банки делают коллаборации с застройщиками и предлагают еще более низкую ставку или кредит без процентов на определенный период времени. Такой кредит заемщику обойдется дешевле. Сейчас выгодно покупать квартиры на этапе строительства.

Источник: www.raiffeisen-media.ru

Инвестиции в новостройки

Вложение капитала в недвижимое имущество на начальных стадиях строительства является одним из надёжных и прибыльных способов заработка. Стоимость квартиры в новостройке на этапе котлована намного ниже цены жилья в полностью готовом доме, и после продажи недвижимость вложенные средства вернутся с хорошей прибылью. Однако не всё так просто, как может показаться на первый взгляд, в этом бизнесе присутствуют свои риски и подводные камни. В пределах настоящей статьи рассмотрим преимущества и недостатки инвестирования в строящуюся недвижимость.

- Что привлекает инвесторов в недвижимость

- Минусы данного вида инвестиций

- Потенциальные риски инвестирования в строящиеся объекты

- Как ограничить инвестиционные риски

- Выбор новостройки для вложений

- Заключение

Что привлекает инвесторов в недвижимость. Преимущества

Недвижимость на этапе строительства привлекает инвесторов по следующим причинам:

- Возможность заработать на перепродаже;

- Возможность защитить свой капитал от инфляции;

- Возможность обеспечить себе стабильный доход от сдачи жилья в аренду.

Вероятность того, что недвижимость не поднимется в цене за время строительства крайне невелика. Кроме того, жилье является сегодня достаточно ликвидным имуществом, с продажей которого не возникнет затруднений. Даже если произойдет скачок инфляции и покупательская способность денег снизится – с недвижимостью такого не случится, сама по себе она не может сильно упасть в цене.

Минусы данного вида инвестиций

К минусам такого рода инвестирования, в первую очередь, нужно отнести риски – это риск неполучения жилья в результате банкротства застройщика или получение жилья, не соответствующего заявленным качественным параметрам.

Впрочем, законодательная база по долевому строительству на сегодняшний день проработана достаточно неплохо и есть механизмы, способные защитить дольщика (в независимости от того, является он инвестором или покупает квартиру для себя). Несоответствие параметров качества, в свою очередь, может привести к дополнительным расходам, связанным с исправлением тех или иных недочетов.

В числе минусов – необходимость оплачивать налог на прибыль, который в РФ составляет 13%, если жилье продается после оформления прав собственности. Но если жилье реализуется по схеме долевого строительства (через ДДУ – договор долевого участия), то используется схема «переуступки прав» и такой налог не взымается, так как продается не жилье, а «права требования».

Кроме того, нужно приложить определенные усилия, чтобы найти объект недвижимости, который будет востребован на рынке и принесет прибыль, неудачный же выбор может привести к нулевому результату. Рынок недвижимости находится в прямой зависимости от состояния экономики в стране, это требует от инвестора навыков анализа текущей ситуации, а также способностей в плане прогнозирования состояния экономики на несколько лет (пока закончится строительство).

Потенциальные риски инвестирования в строящиеся объекты

Сейчас разберем риски подробнее. Начнем с того, что любая строительная компания может попросту разориться, причем, это касается не только новичков на строительном рынке, но и крупных застройщиков, которые возводят жилую недвижимость десятилетиями . Такое может произойти в результате кризисных явлений (резкий скачек цен на строительные материалы вызовет нехватку денег, собранных с дольщиков средств просто не хватит) или в результате плохого менеджмента, неверных расчетов и непродуманность стратегии руководства.

Однако закон о долевом строительстве предполагает эффективные механизмы защиты дольщиков – это:

- Создание компенсационного фонда, в который строительные компании вносят средства, направляемые на достройку;

- Страховка ответственности застройщика (строительство заканчивается средствами страховой компании);

- Методики проверки финансовой состоятельности застройщика до начала привлечения средств (обязательным условием является наличие у застройщика собственных средств).

Если же при строительстве будут иметь место нарушения принятых технологий, неудовлетворительное качество стройматериалов, может сложиться плачевная ситуация, дом просто не примет госкомиссия, объект не будет сдан в эксплуатацию. Выход из такой ситуации только один – вернуть дольщикам их деньги (если, конечно, невозможно исправить строительные конструкции). Деньги в подобных случаях возвращаются нескоро, сначала проводится процедура банкротства, затем ищутся источники финансирования.

Даже сегодня есть риск мошенничества со стороны застройщика, который может продать одну и ту же квартиру нескольким покупателям, однако если сделка проводится в рамках ДДУ, то беспокоиться не о чем, договор в обязательном порядке регистрируется в Росреестре.

Очередной риск – «долгострой», обещанное жилье могут предоставить намного позже окончания сроков, указанных в договоре, в некоторых случаях сроки окончания строительства переносятся на несколько лет. Здесь есть варианты – судиться с застройщиком на предмет возврата средств или ждать, как ни парадоксально, второй вариант может оказаться более выгодным. Даже если деньги вернут, уже к этому моменту квартира будет стоить много дороже, чем сумма, выплаченная за нее.

Как ограничить инвестиционные риски. Оценка застройщика

Грамотный инвестор в момент оценки недвижимости, которая потенциально может принести прибыль, наряду с параметрами квартиры, оценивает финансовую состоятельность и порядочность самого застройщика. Даже если есть высокая вероятность получения компенсации при возникновении нештатных ситуаций, то инвестор никак не заинтересован в подобных сюрпризах – ему нужна прибыль, а не возврат средств. Результатом грамотной оценки должен быть исчерпывающий набор информации о деятельности застройщика.

При выборе строительной компании в первую очередь оценивают опыт возведения недвижимости (именно жилой), изучают отзывы от дольщиков по предыдущим проектам, такие отзывы имеются на профильных форумах. Однако этого недостаточно, поскольку отзывы вполне могут оказаться фальшивыми.

В сети есть сервисы, которые дают будущему дольщику возможность проверить информацию о застройщике. Так, на сайте egrul.nalog.ru можно посмотреть регистрационные данные юридического лица, на которое оформлена компания, здесь берем выписку ЕГРЮЛ. В выписке смотрим дату регистрации, если компания зарегистрирована недавно, но представители застройщика упоминают об успешном опыте пятилетней работы, возможно, предыдущее юр. лицо было ликвидировано по причине возникновения проблем.

Берем в выписке ИНН директора и отправляемся на сайт focus.kontur.ru, где можно узнать, не менялся ли в последнее время генеральный директор. Смена руководства перед началом строительства может означать, что компания готовится к банкротству.

Идем на сайт kad.arbitr.ru и смотрим, в каких судебных разбирательствах участвовала компания, какие рассматривались дела, кто был истцом и ответчиком, какие вынесены решения и открыты исполнительные производства. В частности, могут иметь место разбирательства с дольщиками относительно срыва срока окончания строительства, с банками по поводу просрочек по кредитам, с поставщиками стройматериалов – все это поможет вовремя сориентироваться и не заключить договор с проблемным застройщиком.

Стоит также позвонить в строительную компанию и узнать, предлагают они договор долевого участия или же — продажу жилья по другим схемам, на какое юридическое лицо оформляется договор. Если строительство уже в полном разгаре – необходимо съездить на строительную площадку и посмотреть – укладывается ли застройщик в план возведения дома, оценить, насколько активно ведутся работы.

Посещение сайта застройщика позволит получить следующую информацию: все ли документы строительная компания успела оформить, на чье имя выписаны все бумаги (необходимо сверить информацию с данными из выписки) . В числе прочего на сайте должны находиться следующие сведения:

- Разрешение на строительство;

- Проектная документация;

- Документы на землю (срок договора аренды должен быть более поздним, чем срок окончания строительства).

Выбор новостройки для вложений. От чего отталкиваться

После того, как определен перечень застройщиков, взаимодействие с которыми потенциально может привести к желаемому результату, переходим к выбору конкретного проекта. Выбор должен осуществляться согласно инвестиционным целям.

Если было принято решение о покупки жилья с целью сдачи его в аренду, необходимо заранее знать о расценках на арендную недвижимость в том же районе, это позволит определить время окупаемости инвестиций и будущий доход. Желательно выяснить, какое именно жилье пользуется спросом и кто входит в аудиторию потенциальных арендаторов.

Например, если новостройка возводится в деловой части города или недалеко от крупного института, стоит предпочесть покупку квартиры-студии или однокомнатной квартиры, такое жилье пользуется популярностью среди студентов и тех, кто не желает каждое утро стоять в пробках, добираясь до места работы. В спальных районах, где предпочитают селиться семейные пары с детьми, неплохим вариантом может оказаться покупка двух или даже трехкомнатной квартиры. Дополнительное преимущество последнего варианта заключается в том, что такое жилье снимают, как правило, надолго, и есть вероятность, что в течение нескольких лет не придется искать новых квартирантов.

В случае приобретения квартиры для перепродажи нужно знать стоимость аналогичного жилья в районе возведения новостройки, учитывать реальный спрос. Так, например, в спальном районе на удалении от центра вряд ли будут нарасхват квартиры бизнес-класса, в подобных местах лучше выбирать «панельки» класса «комфорт». Наиболее ликвидными на рынке всегда были студии и однокомнатные квартиры, поэтому при желании быстро продать жилье стоит выбирать именно такие варианты.

С другой стороны, именно по причине популярности студий на рынке инвестирования в недвижимость присутствует конкуренция, за счет которой стоимость «однушек» и студий снижается к минимуму. Для повышения отдачи желательно приобретать более крупную недвижимость, правда, может занять некоторое время поиск покупателя по хорошей цене.

На стоимость готовой квартиры, помимо прочих параметров влияет план дальнейшей застройки района, а также текущее состояние социальной инфраструктуры . Так, например, если в число преимуществ квартиры входят отличные видовые характеристики, то последующее возведение прямо перед окнами очередной многоэтажки может существенно снизить цену жилья. Не стоит сомневаться, что этот параметр потенциальные покупатели проверят обязательно.

Заключение

Инвестиции в новостройку при обдуманном подходе могут приносить неплохой доход. Если имеются свободные средства, которые можно вложить в строительство жилой недвижимости, капитал за пару лет «заработает» больше, чем при обычном размещении на банковском депозите на такой же срок. Сразу же после продажи можно присматривать очередную новостройку, процесс инвестирования может быть непрерывным.

Однако если речь идет о недвижимости, которая будет сдаваться в аренду, стоит учесть, что прибыль будет поступать только после того, как квартира окупится, а произойдет это не раньше пяти-шести лет. И в течение этого времени инвестировать средства заново не получится, придется ожидать, пока капитал накопится снова.

Источник: novostroev.ru

Сколько можно заработать на новостройках и стоит ли в 2021 году в них вкладываться

Привет! Меня зовут Рома Авдалов, я финансовый аналитик на инвестиционной платформе Credit.Club. Мы часто анализируем различные финансовые инструменты, чтобы быть в курсе динамики рынка. На основе некоторых обзоров я буду писать статьи и публиковать их для тех, кому интересна тема инвестиций.

12 563 просмотров

Вложение в недвижимость — простой и понятный инструмент инвестирования. Купил → сдал квартирантам → каждый месяц получаешь доход в виде арендных платежей. Или другой способ: купил → перепродал подороже → заработал на разнице.

Насколько выгодными будут вложения в недвижимость, рассчитаю на примере новостроек. А про то, какие есть преимущества, недостатки и риски вложения в строящуюся недвижимость можно почитать в статье: «Как выгодно инвестировать в новостройки в 2021 году».

Перепродажа

Кому-то это покажется банальностью (да простят меня здешние эксперты), но не могу не упомянуть: для перепродажи выгоднее вкладывать деньги в новостройки на начальном этапе строительства. Чем ниже будет готовность, тем дешевле окажется квартира → можно больше заработать.

Например, 2-комн. квартиру на 50,4 кв. м на этапе строительства в одном подмосковном ЖК можно купить за 6 млн рублей. Срок сдачи дома — до марта 2023 года. За 6 млн покупатель получит квартиру с чистовой отделкой и сантехникой — можно заезжать и жить. В этом же ЖК готовые квартиры с такой же квадратурой и планировкой продаются собственниками уже от 7,5 млн рублей.

Сравнение объявлений на готовое и строящееся жильё в одном подмосковсном жилом комплексе

А теперь предположим, что текущая динамика цен сохранится и квартиры в Подмосковье будут дорожать на 8% в год. Посчитаем, сколько можно заработать через два года без учёта инфляции и налогов (для упрощения не стал их использовать в расчётах, но помните — что они ещё смогут снизить доходность):

Доходность от перепродажи составляет примерно 8%, окупаемость — период продажи

Если планируется покупка квартиры для сдачи в аренду, есть смысл рассматривать готовое жильё. Тогда не придётся ждать, например, два года, пока дом будет сдан — можно сразу начать зарабатывать.

Посмотрим, сколько за два года можно заработать на аренде. Возьмём 2-комн. квартиру в подмосковном ЖК за 7,5 млн рублей. Средняя стоимость аренды в соседних домах — 35 тысяч в месяц.

Сопоставление стоимости готовой квартиры и арендных платежей в соседних домах на Циане

Без учёта налогов, инфляции, коммунальных платежей (по договорённости их можно возложить на арендаторов), расходов на обустройство и ремонт, доходность за 2 года будет равна:

При таких вводных годовая доходность колеблется в пределах 4%, а инвестиции окупятся примерно через 20 лет.

Чтобы получать больше прибыли, можно два года сдавать квартиру, а потом продать её и заработать на общем росте цены по рынку:

Годовая доходность аренды составляет примерно 4%, а окупаемость инвестиций — 20 лет

Что выгоднее

По моим расчётам наиболее выгодный вариант — покупка квартиры на этапе строительства и перепродажа через два года (без учёта налогов). Если покупать готовое жильё у собственников и сдавать его в аренду, инвестиции окупятся только через 20 лет. Чтобы заработать больше, через несколько лет квартиру можно перепродать. Но даже с учётом аренды доход будет меньше, чем при покупке квартиры в котловане.

Именно при таких вводных кажется очевидным, что проще поискать другие способы вложения 6–7 млн рублей. Или всё же есть те, кто хорошо зарабатывают на новостройках? Буду рад обсудить тему в комментариях и добавить в статью интересные дополнения.

Показать ещё

31 комментарий

Написать комментарий.

Инвесторы в недвижимость — конченые п@$#129327; или раздавать квартиры как в совке?))

Развернуть ветку

А где учет инфляции? Посчитайте с инфляцией и удивитесь.

Развернуть ветку

Для упрощения не стал в расчётах учитывать инфляцию, налоги и другие издержки. Но даже так видно, что есть смысл поискать другие способы инвестирования.

Развернуть ветку

По моему мнению, большинство людей все равно думают что квартира это инвест проект!)

Развернуть ветку

окупаемость же 20 лет, а за это время дом устарееет, район может поменяться.. Кв, это зарытие денег, ну либо для себя на старость?

Развернуть ветку

Уже была такая статья и там я доказал, что гораздо лучше купить доллары и положить в банк под проценты.

Ну, или купить биткоины

Развернуть ветку

Развернуть ветку

Да хоть 1 %, за 5 лет больше набежит, чем на непонятно инвестии, которую сожрет инфляция или очередная девальвация

Развернуть ветку

Это ошибочное мнение. Особенно, без доказательств.

Развернуть ветку

Интересная позиция, но с биткоинами все же очень высок риск. Например, сейчас они вообще в 2 раза упали.

Купить доллары и положить их под процент в банке — невыгодно. Доходность по вкладам в валюте у нас в среднем 0,1% годовых.

Валюту брать только под рост курса имеет смысл. При том в последний год вложения в валюту и недвижимость показывают почти одинаковую динамику. За год доллар стоил минимум 69 рублей, а максимум — 80. Получается, что максимальный рост в валюте мог быть 15,42%. Теперь возьму, допустим, недвижимость в Екатеринбурге.

За год она выросла в диапазоне 15%-25%.

Развернуть ветку

Наши власти держат собственных граждан за лохов, потому столько и платят, им выгодно, чтобы люди были тупыми и держали в банках в рублях, вот в чем проблема.

А так кому надо, открывает счета за границей.

Можно даже слетать в турцию, там открыть счет, а еще лучше купить там слитк золота и положить в банк, без всяких наших заморочек с ндс.

А когда надо продать его, то его купят без проблем по рыночному курсу на нынешний день, а не как наши хапуги за полцены.

Вариантов много, квартира- не приносит деньги, то есть цена не растет, если только не куплена в европе за евро(и будет продана за евро)

Развернуть ветку

В Сочи сейчас жара по недвижимости и предвидится ещё на пару лет. Можно заходить с нулём и за год до 6 млн. ₽ заработать (реальный кейс). Но нужны «проводники», потому что рынок переполнен мошенниками. 98% объявлений на ДомКлике и Авито — фейки. Я пробовал оценить масштаб мошенничества — он не меньше 2-3 млрд. рублей каждый год.

Но, если есть надёжные люди (белые риэлторы, люди с опытом на это рынке), то можно хорошо зарабатывать.

Мой пример. В прошлом году была куплена квартира (жп, но это не имеет значения) в Красной Поляне 96м2 за 15 млн ₽. Квартира хорошая, вложений в мебель и ремонт не требовала. За 4 месяца зимней сдачи принесла 1.25 млн. ₽ чистой прибыли, за 8 месяцев остального времени — 700 тыс. ₽. В этом году квартира стоит 25 млн. ₽. Продаваться будет 2-3 месяца максимум. Спрос сильно превышает предложение.

Несколько знакомых зарабатывают 80-100% годовых на этом. Кто-то успевает и 250% получить в год, но это точно не ипотечники, потому что больше 4 ипотек в год сложно получить. Те, что с нулём приходят, получают 1.5-3 млн. ₽ за год, но видел случай и, когда 6 млн ₽ заработал человек с нулевыми вложениями.

Источник: vc.ru