Оценка бизнеса – это определение рыночной стоимости фирмы на основании финансовых, организационных и производственных показателей. Она необходима для рационального планирования, комплексной оптимизации и эффективного управления активами компании в условиях нестабильной внешней среды. Оценочная деятельность на территории РФ регламентируется ФЗ №135.

Цели и задачи оценки бизнеса

Цели анализа деятельности любой фирмы индивидуальны и направлены на решение конкретных задач. Чаще всего к ним относятся:

- прогнозирование будущих доходов от акций предприятия в случае их покупки на бирже;

- реструктуризация компании и создание новых подразделений;

- определение залогового потенциала фирмы для получения кредита;

- поиск оптимальных способов управления;

- определение базы налогообложения при купле-продаже и наследовании фирмы или ее части;

- финансирование отдельных проектов;

- реализация инвестиционных программ (получение дотаций, грантов).

Правильно выбранная методика оценки бизнеса наиболее точно определяет финансовое положение дел на предприятии с учетом влияния рынка и возможного дисконтирования.

Основные подходы и методы к оценке бизнеса

Методология определения рыночной цены предприятия обусловлена его размерами, сегментом рынка и технологическими особенностями производства. Основная часть способов анализа построена на сборе и обработке информации о реализованных проектах. Фактически происходит определение эффективности бизнес-процессов на основании трех параметров: стоимости конечной продукции, ее качества и времени, которое требуется для производства.

Классические подходы к оценке бизнеса:

- сравнительный;

- доходный:

- затратный.

Они помогают проанализировать масштабы компании, установить ее место в конкретном отраслевом сегменте и найти варианты развития, которые позволят закрепиться на новом потребительском рынке без ущерба для основной деятельности.

Сравнительный метод оценки бизнеса

В сравнительном методе для ориентира используются сформированные рынком цены на продукцию и активы компании. Их натуральный показатель уже учитывает показатели спроса и предложения на товары, перспективы отраслевого развития, производственные особенности и стратегии деятельности предприятия на сформировавшемся рынке. К ключевым направлениям сравнительной технологии относятся методы оценки стоимости бизнеса на основании:

- сведений о ценах компаний-конкурентов;

- открытых данных о сделках купли-продажи похожих предприятий;

- информации по реализации организаций на основании их отраслевой специфики.

Главное преимущество способа: он отражает реальное и статистически обоснованное положение дел на предприятии.

Доходный метод оценки бизнеса

Основная суть доходного подхода: цена предприятия равна сумме всех денежных потоков, которые принесет его деятельность с учетом инвестиционных рисков. В рамках методики существует две технологии вычисления доходности.

Способ дисконтирования применяется в условиях нестабильных доходов и основывается лишь на тех денежных потоках, которые способно сгенерировать само предприятие. В рамках методики применяются технологичные модели:

- доходов в остатке;

- дисконтированных финансовых потоков;

- сокращенных дивидендов.

Метод капитализации определяет финансовое положение дел предприятия за счет преобразования годового дохода с использованием соответствующего коэффициента.

Доходная технология вовремя замечает экономическое старение компании и устанавливает причины снижение инвестиционной привлекательности.

Затратный метод оценки бизнеса

Затратный способ анализа основывается на сегментировании отдельных бизнес-процессов и технологических элементов производства. Каждый компонент оценивается по отдельности, затем показатели суммируются.

В рамках затратной программы существуют следующие методы оценки бизнеса:

- определение чистых активов;

- вычисление ликвидационной стоимости;

- корректировка балансовой цены;

- способ стратегического замещения (подходит только для материальных активов).

Они дают возможность учитывать влияние производственных факторов и уровень износа оборудования на ценовые колебания продукции и общее развитие фирмы. Технология обеспечивает интеграцию приемов Big Data и считается наиболее надежной для оценивания новых объектов и реструктурируемых организаций.

Этапы оценки бизнеса

Вне зависимости от выбора оценочной технологии существуют стандартные этапы анализ активов предприятия:

- идентификация компании по:

- фактическому и юридическому адресу;

- организационно-правовой форме;

- производственной отрасли;

- линейке выпускаемой продукции;

- документах;

- составе участников;

- уставном капитале;

- материальных и нематериальных активах;

- рыночной конъюнктуре;

- количестве реализуемой продукции;

- использовании технологичных мощностей;

- соотношении спроса и предложения;

- динамике капиталовложений;

Конкретные подходы и методы оценки бизнеса идентифицируются только на расчетном этапе. В теории предполагается, что при использовании любой из трех технологий собирается одинаковый объем информации, а сам способ вычисления будет исходить из удобства применения и особенностей отрасли. При этом в любом случае будет получаться одинаковый результат. Но на практике допускается переменная величина стоимости компании в зависимости от выбранной оценочной методики.

Как выбрать компанию для проведения оценки бизнеса

Федеральный закон № 135-ФЗ строго регулирует процедуру оценки стоимости бизнеса и налагает следующие требования для оценочной компании ил оценщику:

- оценщик обязан быть членом саморегулируемой организации;

- наличие действующего страхового полиса;

- аличие документа об образовании в сфере оценочной деятельности.

При выборе оценочной компании важно, чтобы у компании был опыт оценки сходного бизнеса и положительная деловая репутация.

Компания ООО «Независимое бюро экспертизы и оценки» имеет приличный опыт в оценивании бизнеса разных отраслей и предоставляет услуги по оценке бизнеса любым методом в зависимости от ваших целей. Вся деятельность компании регламетрирована законодательством и аккредитована в крупнейших банка (Сбербанк, ВТБ, Газпромбанк и др.)

Соблюдение сроков выполнения работ

Источник: expertiza52.ru

Оценка бизнеса

Оценка бизнеса — это общий процесс определения экономической стоимости всего бизнеса или подразделения компании. Оценка бизнеса может использоваться для определения справедливой стоимости бизнеса по разным причинам, включая стоимость продажи, установление права собственности партнера, налогообложение и даже бракоразводный процесс. Владельцы часто обращаются к профессиональным оценщикам бизнеса за объективной оценкой стоимости бизнеса.

Ключевые моменты

- Оценка бизнеса определяет экономическую стоимость бизнеса или бизнес-единицы.

- Оценка бизнеса может использоваться для определения справедливой стоимости бизнеса по разным причинам, включая стоимость продажи, установление права собственности партнера, налогообложение и даже бракоразводный процесс.

- Существует несколько методов оценки бизнеса, например, анализ его рыночной капитализации, мультипликаторов прибыли или балансовой стоимости.

Основы оценки бизнеса

Тема оценки бизнеса часто обсуждается в корпоративных финансах. Оценка бизнеса обычно проводится, когда компания намеревается продать все или часть своей деятельности или хочет слиться с другой компанией или приобрести ее. Оценка бизнеса — это процесс определения текущей стоимости бизнеса с использованием объективных показателей и оценки всех аспектов бизнеса.

Оценка бизнеса может включать в себя анализ руководства компании, ее структуры капитала , перспектив будущих доходов или рыночной стоимости ее активов. Инструменты, используемые для оценки, могут различаться в зависимости от оценщиков, предприятий и отраслей. Общие подходы к оценке бизнеса включают анализ финансовой отчетности, модели дисконтирования денежных потоков и аналогичные сравнения компаний.

Оценка также важна для налоговой отчетности. Налоговая служба (IRS) требует, чтобы бизнес оценивался на основе его справедливой рыночной стоимости. Некоторые связанные с налогами события, такие как продажа, покупка или дарение акций компании, будут облагаться налогом в зависимости от оценки.

Краткая справка

Оценка справедливой стоимости бизнеса — это искусство и наука; есть несколько формальных моделей, которые можно использовать, но выбор правильной и соответствующих исходных данных может быть несколько субъективным.

Особые соображения: методы оценки

Есть множество способов оценить компанию. Ниже вы узнаете о некоторых из этих методов.

1. Рыночная капитализация

Рыночная капитализация — простейший метод оценки бизнеса.Он рассчитывается путем умножения цены акций компании на общее количество акций в обращении.Например, по состоянию на 3 января 2018 года Microsoft Inc. торговалась на уровне 86,35 доллара.1 При общем количестве выпущенных акций в 7,715 миллиарда акций компания может быть оценена в 86,35 долларов х 7,715 миллиарда = 666,19 миллиарда долларов.

2. Метод временного дохода

Согласно методу оценки бизнеса по временному доходу поток доходов, полученных за определенный период времени, применяется к мультипликатору, который зависит от отрасли и экономической среды. Например, технологическая компания может быть оценена в 3 раза больше выручки, а сервисная компания может быть оценена в 0,5 раза.

3. Множитель прибыли

Вместо метода умножения выручки можно использовать множитель прибыли, чтобы получить более точное представление о реальной стоимости компании, поскольку прибыль компании является более надежным индикатором ее финансового успеха, чем выручка от продаж. Мультипликатор прибыли корректирует будущую прибыль по отношению к денежному потоку, который можно было бы инвестировать по текущей процентной ставке в течение того же периода времени. Другими словами, он корректирует текущий коэффициент P / E с учетом текущих процентных ставок.

4. Метод дисконтированных денежных потоков (DCF)

Метод DCF оценки бизнеса аналогичен мультипликатору прибыли. Этот метод основан на прогнозах будущих денежных потоков, которые корректируются для получения текущей рыночной стоимости компании. Основное различие между методом дисконтированных денежных потоков и методом мультипликатора прибыли заключается в том, что при расчете приведенной стоимости учитывается инфляция.

5. Балансовая стоимость

Это стоимость акционерного капитала компании, показанная в балансовом отчете. Балансовая стоимость определяется путем вычитания суммы обязательств компании из своих активов.

6. Ликвидационная стоимость

Ликвидационная стоимость — это чистые денежные средства, которые получит бизнес, если его активы будут ликвидированы, а обязательства будут погашены сегодня.

Это ни в коем случае не исчерпывающий список методов оценки бизнеса, используемых сегодня. Другие методы включают восстановительную стоимость, стоимость развала, оценку на основе активов и многое другое.

Аккредитация в области оценки бизнеса

В США « Аккредитованный в оценке бизнеса» (ABV) — это профессиональное звание, присуждаемое бухгалтерам, например, CPA, которые специализируются на подсчете стоимости бизнеса.Сертификация ABV находится подконтролем Американского института дипломированных общественных бухгалтеров (AICPA) и требует откандидатов ,чтобы завершить процесс подачи заявки, сдать экзамен, соответствовать минимальным бизнес Опыт и образование требования,2 и оплатить верительных плату (по состоянию на 2018 год, в годовая плата за учетные данные ABV составляла 380 долларов США).

Для поддержания статуса ABV также требуется, чтобы те, кто имеет сертификат, соответствовали минимальным стандартам опыта работы и непрерывного обучения. Успешные кандидаты получают право использовать обозначение ABV со своими именами, что может улучшить возможности трудоустройства, профессиональную репутацию и оплату. В Канаде Chartered Business Valuator ( CBV ) — это профессиональное обозначение специалистов по оценке бизнеса. Его предлагает Канадский институт дипломированных оценщиков бизнеса (CICBV).

Источник: nesrakonk.ru

Как оценить бизнес своими силами за два часа

Чтобы оценить бизнес своими силами в сжатые сроки можно воспользоваться готовой моделью в Excel. Она рассчитает стоимость по методу капитализации чистой прибыли. Потребуется минимум данных о компании. Необходимо подготовить отчет о финансовых результатах за три года, предшествующих дате оценки. Также понадобятся несколько цифр из бухгалтерского баланса на последнюю отчетную дату и плановая выручка на предстоящий год.

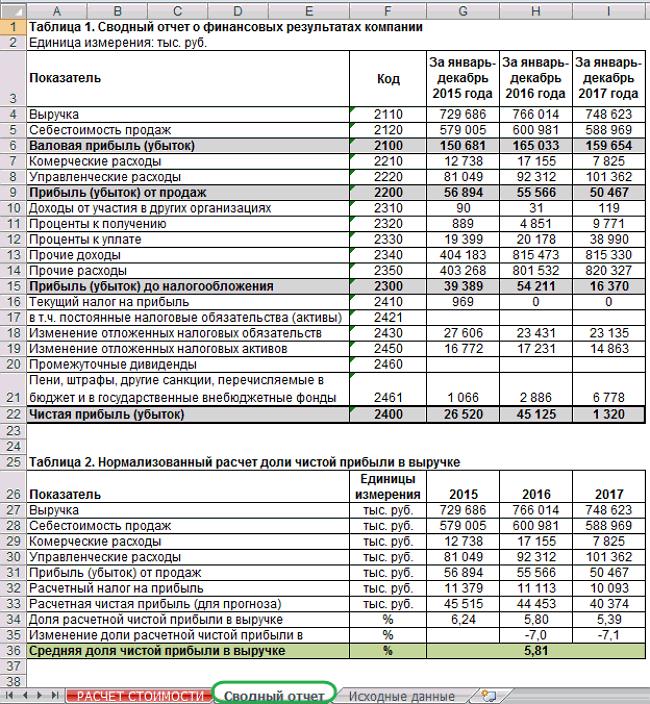

Модель состоит из трех листов: «Сводный отчет», «Исходные данные» и «Расчет стоимости». Чтобы провести экспресс-оценку с помощью расчетного файла, необходимо перенести показатели из отчета о финансовых результатах на лист «Сводный отчет». Заполнить лист «Исходные данные» и посмотреть итоговую стоимость.

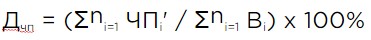

Итоговую стоимость компании модель вычисляет по формуле 1. Расчетный файл оценивает стоимость собственного капитала по методу капитализации чистой прибыли. Затем корректирует результат на избыток или дефицит собственного оборотного капитала и стоимость нефункциональных активов. Результаты можно посмотреть на листе «Расчет стоимости».

Формула 1. Расчет стоимости компании методом капитализации

Как убедиться, что компанию можно оценивать методом капитализации прибыли с помощью модели в Excel

Модель подходит для экспресс-оценки компаний, которые получали относительно стабильный доход на протяжении последних трех лет. Судить об этом по величине чистой прибыли или убытка некорректно. Чтобы проверить, подходит ли методика оценки для данной компании, необходимо преобразовать ее финансовую отчетность.

Убедитесь вначале, что в течение анализируемого периода у компании не было несистематических доходов или чрезвычайных расходов. Например, собственники не продавали крупные активы предприятия и не выплачивали возмещения по судебным искам, массовым увольнениям или вынужденным простоям. Скорректируйте статьи доходов и расходов: вычтите из них суммы поступлений и выплат, которые не повторятся в будущем.

Поскольку на финансовый результат влияют состав и структура внереализационных доходов и расходов, в качестве показателя для капитализации модель использует расчетную чистую прибыль. Вычислите этот показатель и проверьте: если он положительный и относительно стабильный, оценивайте стоимость компании с помощью модели в Excel.

Чтобы вычислить расчетную чистую прибыль, перенесите скорректированные значения из отчета о финансовых результатах в таблицу 1 на лист «Сводный отчет». Модель рассчитает показатель по формуле 2.

Формула 2. Расчет расчетной чистой прибыли i-го года

Величину расчетной чистой прибыли посмотрите в строке 33 таблицы 2 на листе «Сводный отчет». Если значения положительные, проверьте, как менялась доля расчетной чистой прибыли в строке «Изменение доли расчетной чистой прибыли в выручке» таблицы 2. Если в течение анализируемого периода доля расчетной чистой прибыли увеличивалась или сокращалась не более чем на 15 процентов, используйте модель для экспресс-оценки стоимости компании.

Рисунок 1. Лист «Сводный отчет» модели экспресс-оценки по методу капитализации

Если расчетная чистая прибыль отрицательная или ее доля изменяется более чем на 15 процентов, модель экспресс-оценки по методу капитализации для данной компании не подходит. Оцените стоимость детально по методу дисконтирования денежных потоков или используйте альтернативный подход методом сравнения компаний-аналогов.

Какие данные понадобятся для оценки стоимости методом капитализации прибыли с помощью модели в Excel

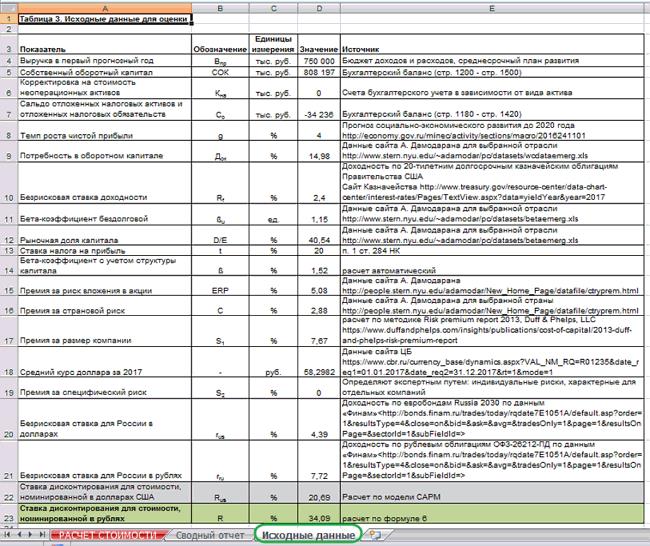

Чтобы оперативно рассчитать стоимость по методу капитализации чистой прибыли, подготовьте данные о компании: плановую выручку на предстоящий год, собственный оборотный капитал и стоимость неоперационных активов на последнюю отчетную дату. Внесите значения в таблицу 3 на листе «Исходные данные» модели. Укажите там же коэффициенты для расчета ставки дисконтирования: премии за риски, бета-коэффициент, ставки доходности и т. д.

Выручка. В ячейку D4 проставьте прогнозируемую выручку компании на предстоящий год. Данные возьмите из бюджета доходов и расходов или среднесрочного прогноза развития компании. Модель использует показатель в формуле 4 и формуле 9.

Собственный оборотный капитал. Внесите в ячейку D5 величину собственного оборотного капитала. Рассчитайте значение по бухгалтерскому балансу на последнюю отчетную дату, предшествующую оценке. Если в состав текущих активов входят неликвидные финансовые вложения и невозвратная дебиторская задолженность, предварительно вычтите их из собственного оборотного капитала. Показатель участвует в формуле 8.

Неоперационные активы. Если компания владеет активами, которые не участвуют в формировании денежного потока, укажите их суммарную стоимость в ячейке D6. Данные посмотрите на счетах бухгалтерского учета в зависимости от вида неоперационного актива. К примеру, стоимость переданного в аренду имущества можете проверить по обособленному субсчету, открытому к счету 01 «Основные средства». Модель задействует показатель в формуле 7.

Отложенные налоговые активы и обязательства. Рассчитайте по данным баланса разницу между отложенными налоговыми активами и отложенными налоговыми обязательствами. Внесите это значение в ячейку D6. Оно понадобится в формуле 7 для корректировки стоимости на заключительном этапе.

Рисунок 2. Лист «Исходные данные» модели экспресс-оценки по методу капитализации

Темп роста чистой прибыли. Темп роста чистой прибыли в модели равен темпу роста инфляции. Возьмите данные с сайта Минэкономразвития . Альтернативный источник – данные Института «Центр развития» . Внесите значение в ячейку D8. Показатель нужен для расчета стоимости собственного капитала по формуле 3.

Потребность в оборотном капитале. Чтобы определить потребность в оборотном капитале воспользуйтесь данными с сайта Асвата Дамодарана на 05.01.2018.

Справочник. Потребность в оборотном капитале

Выберите в таблице значение для наиболее близкой отрасли. К примеру, если компания занимается добычей металлической руды, наиболее подходящие данные найдете в «Metals Mining». Для предприятий этого сегмента бездолговой бета-коэффициент равен 1,15 и доля капитала – 40,54 процента. Внесите эти показатели в ячейки D11 и D12. Коэффициент бета с учетом структуры капитала модель рассчитает автоматически.

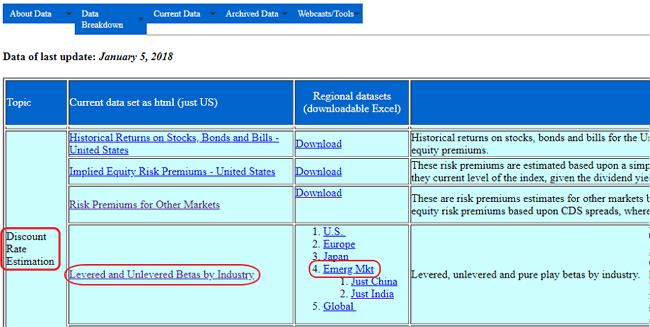

Используйте данные сайта Асвата Дамодарана , чтобы получить обновленную информацию в дальнейшем. В разделе «Discount Rate Estimation» найдите таблицу «Levered and Unlevered Betas by Industry» и выберите данные «Emerging Markets» для развивающихся рынков (рисунок 5).

Рисунок 5. Таблицы бета-коэффициентов на сайте Дамодарана

В ячейках D15 и D16 укажите безрисковую премию за вложения в ценные бумаги и премию за страновой риск.

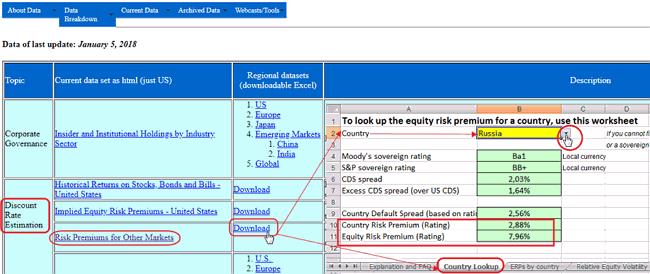

Справочник. Безрисковая премия и страновой риск

Получить обновленную информацию в дальнейшем можете на сайте Асвата Дамодарана . В разделе «Discount Rate Estimation» найдите таблицу «Risk Premiums for Other Markets». Нажмите «Download» и загрузите книгу в Excel. На листе «Country Lookup» в ячейке B2 выберите страну Russia (см. рисунок 6). В ячейке В10 отобразится значение странового риска. Чтобы вычислить безрисковую премию, найдите разность между значениями в ячейках В11 и В10.

Рисунок 6. Таблицы безрисковых премий на сайте Дамодарана

Премию за размер компании модель рассчитает автоматически по методике Duff

ЧП к – величина капитализируемого дохода (чистой прибыли);

R – ставка дисконтирования

g – темп роста чистой прибыли.Величину капитализируемой чистой прибыли модель считает по формуле 4.

Формула 4. Расчет капитализируемой чистой прибыли

Долю чистой прибыли в выручке модель считает по данным за предыдущие три года по формуле 5.

Формула 5. Расчет средней доли чистой прибыли в выручке

Ставку дисконтирования модель рассчитывает по методу оценки капитальных активов CAPM. Чтобы перевести долларовую ставку в рублевую, модель использует формулу 6. Она вычисляет соотношение между доходностью по рублевым и долларовым облигациям РФ сопоставимого срока погашения. Ставки дисконтирования для стоимости в долларах и рублях посмотрите в ячейках D22 и D23 таблицы 3 на листе «Исходные данные».

Формула 6. Расчет ставки дисконтирования для стоимости, номинированной в рублях

R = (1 + R us ) x (1 + r ru ) / (1 + r us ) — 1

R – ставка дисконтирования для денежных потоков в рублях,

R u s – ставка дисконтирования для денежных потоков в долларах США

r ru – доходность по рублевым ОФЗ-26212-ПД (7,72%)

r us – доходность по евробондам Russia 2030 (4,39%)

Как скорректировать итоговую стоимость компании с помощью модели в Excel

Чтобы определить итоговую стоимость компании по методу капитализации, скорректируйте стоимость собственного капитала. Суммируйте величину неоперационных активов, избыток собственного оборотного капитала и сальдо отложенных налоговых активов и отложенных налоговых обязательств.

Корректировку итоговой стоимости модель считает автоматически по формуле 7. Результаты расчета итоговой стоимости посмотрите в ячейке В8 на листе «Расчет стоимости» модели.

Формула 7. Расчет скорректированной стоимости компании

Корректировку на избыток собственного оборотного капитала модель определяет по формуле 8.

Формула 8. Расчет корректировки на избыток собственного оборотного капитала

К сок = СОК — ТОК

Если получили результат со знаком «минус» – у компании дефицит собственного оборотного капитала.

Требуемый оборотный капитал модель рассчитывает по формуле 9.

Формула 9. Расчет требуемого оборотного капитала

Разработайте внутренний регламент, чтобы зафиксировать правила экспресс-оценки стоимости бизнеса.

Если прикидываете стоимость продажи, учтите: результат оценки – это ориентир. Об окончательной цене сделки продавец и покупатель договариваются в каждом случае индивидуально. Если оцениваете будущую покупку, убедитесь, что располагаете достоверной и актуальной информацией для расчета. Проверить или подтвердить результаты можете с помощью альтернативного метода.

Источник: delprof.ru