Купить акцию может любой желающий, если у него открыт брокерский счет и есть на нем деньги. Но не всякий актив принесет прибыль. Чтобы вложить деньги и получить выгоду без оценки бизнеса не обойтись. Как правильно анализировать акции для покупки в инвестиционный портфель, и на какие показатели обратить внимание, расскажет эксперт сервиса подбора финансовых услуг Бробанк.ру.

27.09.21 3681 0 Поделиться

Автор Бробанк.ру Клавдия Трескова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Что такое акции

Акция – это ценная бумага, которая дает владельцу право на участие в бизнесе, то есть на управление и получение части прибыли. Приобретая акцию, каждый инвестор становится реальным собственником небольшой части компании.

Акции могут быть обыкновенными и привилегированными. Первый тип часто называют «обычка», а второй – «префы». Обычных акций выпускают от 75% до 100%, «префов» редко бывает больше 25%.

На биржах обыкновенные акции маркируются ао, а привилегированные – ап. Их главное отличие в возможности участвовать в управлении компанией и начислении дивидендов. Владельцы простых акций всегда участвуют в собрании акционеров, а привилегированных только при выполнении определенных условий. Однако при банкротстве первыми получать возмещение те инвесторы, которые владеют «префами», а только после них все остальные.

Как улучшить бизнес предпринимателю [правильный анализ бизнеса для руководителя]

Владельцам привилегированных акций компания регулярно платят дивиденды, а вот собственникам обычных – не всегда. Поэтому итоговая доходность «префов» выше. Но ликвидность более высокая у обыкновенных акций, то есть их можно гораздо быстрее купить и продать на фондовой бирже.

Зачем выпускают акции

При создании или преобразовании компании в акционерное общество, она выпускает акции. Большинство акций открытых акционерных обществ попадает на фондовую биржу, где их могут купить частные инвесторы.

Если бизнес нуждается в дополнительном финансировании, руководство компании может взять кредит или выпустить облигации – долговые расписки. При покупке облигации инвестор не становится владельцем доли бизнеса, он только дает деньги взаймы, за что компания платит ему проценты в виде купонного дохода.

Как зарабатывают на акциях

- Купить акции компаний, которые регулярно платят дивиденды

- Купить акции и дождаться пока они подорожают, а после этого продать.

- через голосовое поручение брокеру;

- специальный торговый терминал;

- мобильное приложение.

Не всегда акции приносят прибыль. Нередки ситуации, когда инвестор покупает ценную бумагу, а цена падает, и если он продает актив дешевле, то несет убытки. Чтобы этого избежать, необходим анализ перспектив бизнеса, в который планируете вложить деньги.

Как оценить привлекательность бизнеса

Трейдеры, инвесторы и аналитики руководствуются большим количеством параметров при выборе компании для инвестирования, но в первую очередь изучают финансовые показатели.

Как покупать готовый бизнес? Или почему продают бизнес? Стоит-ли связываться?

- сколько компания зарабатывает;

- какой у нее потенциал роста;

- какие риски могут возникнуть при вложении капитала в этот бизнес.

Без специальных знаний такие выводы сделать сложно. Поэтому начинающие инвесторы чаще руководствуются рекомендациями опытных аналитиков, которые специализируются на определенной области и следят за динамикой развития отдельных компаний.

Известные брокеры размещают в своем мобильном приложении и на официальном сайте результаты исследований, где оценивают потенциал роста при помощи разных мультипликаторов.

Макроанализ компании

- здравоохранение;

- информационные технологии;

- финансы;

- коммуникации;

- промышленность;

- электроэнергетика и ЖКХ;

- нефтегазовая отрасль;

- товары первой необходимости;

- товары второй необходимости;

- недвижимость;

- сырьевая отрасль.

У большинства компаний принадлежность к отрасли понятна из описания деятельности. Если самостоятельно разобраться не получилось, помогут специализированные скринеры, например, такие как Finance Yahoo или Google Finance.

У каждого сектора своя цикличность, чувствительность к инфляционным процессам и ключевой ставке Центробанка. Цикличный бизнес сильнее зависит от роста и замедления экономики. Нецикличный – показывает более высокую стабильность в периоды спада.

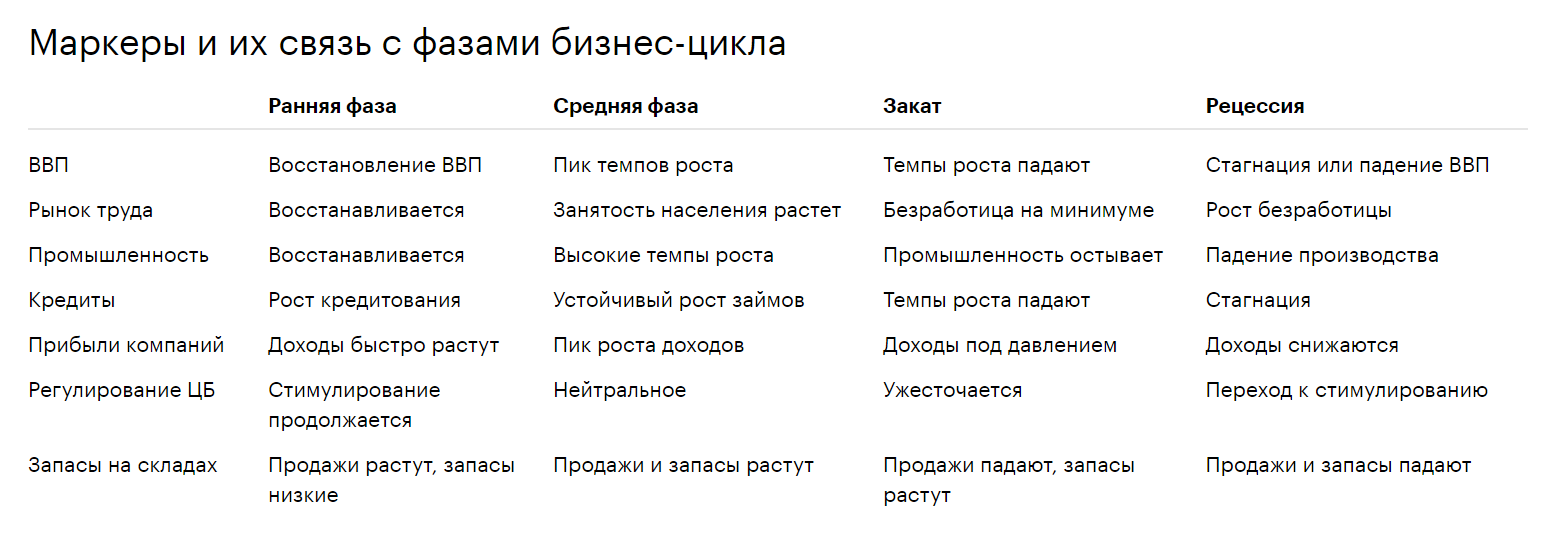

- динамике ВВП;

- текущему уровню безработицы;

- значению индекса деловой активности: если меньше 50, рынок падает, больше 50 – растет;

- спросу на кредитование;

- повышению или понижению ключевых ставок и, как следствие, ужесточению или смягчению кредитной политики Центробанков;

- объемам продаж и запасов на складах в производственном секторе.

Анализ этих факторов поможет выяснить, на какой стадии находится экономика:

РАННЯЯ → СРЕДНЯЯ → ЗАКАТ → РЕЦЕССИЯ

Если акции куплены на долгосрочное хранение, зависимость портфеля от бизнес-циклов ослабевает. Ценную бумагу можно взять на любой стадии, главное учесть фундаментальные показатели здоровья бизнеса и его технологичность.

При инвестировании на длительный срок, обязательно оцените, сможет ли компания оставаться конкурентоспособной и через 10-15 лет.

При формировании сбалансированного портфеля обратите внимание, что вес акции из разных областей бизнеса зависит от стратегии и риск-профиля инвестора.

Зачем следить за новостями

Фондовый рынок подвижен. На спрос и предложение акций влияет множество факторов, в том числе и информационный фон вокруг компании или отрасли экономики. Любая новость о компании или ее руководстве может стать толчком, как для резкого взлета котировок, так и их обвала цен на акции. В этой ситуации важно понимать, что делать с активом – продолжать держать, продавать или докупать.

Если четкого понимания положения компании нет, можно стать жертвой новостного ажиотажа и потерять деньги. Опытные инвесторы с наработанным навыком анализа и оценки акций, наоборот, только выигрывают в таких обстоятельствах. Они покупают ценные бумаги успешных компаний в момент падения котировок и потом получают прирост стоимости, когда информационный шум спадает и бизнес выравнивается.

Новости о компаниях брокеры выкладывают на своих официальных сайтах и в мобильных приложениях.

На что еще обратить внимание при анализе акции

- ликвидности;

- дивидендам;

- типу акций;

- капитализации компании;

- показателям оцененности, финансового здоровья и эффективности;

- прогнозным показателям известных аналитических агентств.

Такой анализ должна пройти каждая ценная бумага, которая будет куплена в портфель. Если времени на это нет, можно вложить деньги в ПИФы или ETF-фонды, а также передать в управление квалифицированным инвесторам.

Ликвидность

- сколько времени уйдет на продажу актива;

- какие возникнут дополнительные затраты при проведении сделки купли-продажи.

Чем ликвиднее акция, тем меньше времени и затрат при сделке.

К высоколиквидным активам относятся акции «голубых фишек» – компаний, которые давно работают на рынке и своевременно предоставляют полную финансовую отчетность. В их число входят Сбербанк, Роснефть, Газпром, Татнефть, Северсталь и другие крупные компании. Ежедневный объем торгов по каждой из них составляет миллионы рублей, поэтому сложностей с покупкой или продажей акции не возникнет.

На фондовой бирже обращаются и акции менее крупных компаний, которые относятся ко «второму эшелону». Они менее популярны, чем активы «голубых фишек», но сделки все равно проходят ежедневно. Акции «третьего эшелона» наименее ликвидны и по ним сделки могут проходить всего раз в день или еще реже. Продать и купить такие активы сложнее.

- объем ежедневных торгов;

- спрэд – разницу между стоимостью покупки и продажи акции.

Если объем торгов большой, а спрэд маленький, значит бумага высоколиквидная. Также выяснить ликвидность можно по показателю free float. Чем ниже этот показатель, тем реже по выбранному активу проходят сделки, значит у него низкая ликвидность.

Дивиденды

Дивиденды – это выплаты акционерам, которые компания выплачивает из полученной прибыли. Платить или нет дивиденды всем держателям акций, решает собрание акционеров. Очень часто молодые или развивающиеся компании принимают решение вложить полученную прибыль в развитие, модернизацию или расширение бизнеса. Тогда выплат не будет.

Если хозяйственная деятельность принесла убыток, также можно не рассчитывать на дивиденды. В таких ситуациях выплаты будут, только если компания примет решение начислить акционерам дивиденды из прибыли прошлых лет. Поэтому при покупке активов в портфель обращайте внимание на те компании, которые регулярно выплачивают дивиденды и получают прибыль, несмотря на экономическую нестабильность или локдауны.

Дивидендные показатели

- Просмотрите историю дивидендных выплат и индекс DSI. Платили ли раньше, начисляют ли сейчас и есть ли перспективы улучшения дивидендной политики. Если DSI близок к 1, компания выплачивает дивиденды не менее 7 лет подряд. Если 0,3 до 0,6 – выплаты нерегулярны. На фондовом рынке США «дивидендные аристократы» делятся с инвесторами прибылью по 25 лет и более.

- Изучите дивидендную политику. Ее публикуют на официальном сайте компании. Отыщите информацию, как часто делают выплаты и при каких условиях дивиденды не начисляют. Определите, какую долю прибыли направляют на выплаты акционерам – показатель payout. Если он близок к 100% – это опасный признак. Обычно payout держат в диапазоне 20%-50% за некоторым исключением.

- Проверьте график выплат. Совет директоров определяет дату закрытия реестра акционеров – срок отсечки. Если в этот день акция в собственности, инвестор получит дивиденды. Даже если продать актив после закрытия реестра, доход зачислят на брокерский счет в течение 25 дней с даты отсечки.

- Учтите режим торгов. График проведения сделок на фондом рынке РФ идет в режиме Т+2. Если хотите стать владельцем акций и получить не ней дивидендный доход, проведите сделку за 2 дня до даты отсечки. Например, дата фиксации реестра акционеров 15.07.2021 года, значит, приобрести акцию надо до 13.07.2021 года. Учитывают только рабочие дни, поэтому если сделка пройдет в пятницу, актив перейдет новому владельцу во вторник. Не учитывают и праздничные дни.

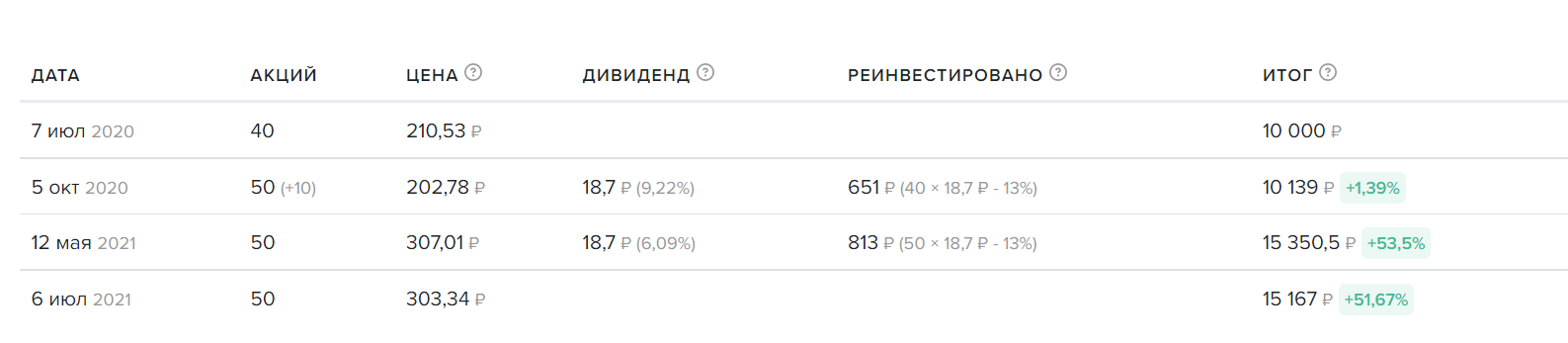

- Посчитайте дивидендную доходность. Поделите размер дивидендной выплаты на цену акции и умножьте на 100%. К примеру, с 6 июля 2020 до 07 июля 2021 года вложено в акции Сбербанка 10 000 рублей. Компания в течение этого срока выплатила дважды по 18,7 рублей, которые были реинвестированы. Дивидендная доходность составила 51,67%, а стоимость актива увеличилась до 15 167 рублей.

Долгосрочные инвесторы ориентируются на компании, которые регулярно выплачивают дивиденды. Некоторые эти деньги выводят, а другие реинвестируют, чтобы повысить доходность портфеля.

Акция роста или дивидендная акция

Анализ растущих и дивидендных акций отличается. Котировки растущих акций более волатильны, то есть их цена сильнее меняется в короткие сроки. Чаще всего такие характеристики у ценных бумаг в высокотехнологичных областях. Например, это акции Amazon, Яндекса или Tesla. Они не платят акционерам дивиденды, а направляют прибыль на новые исследования и разработки с целью завоевать большую долю рынка, чем у конкурентов.

При оценке акций роста инвестор надеется на более высокую прибыль, поэтому готов потратить на покупку больше, чем указывают данные фундаментального анализа. Показатель P/E – цена к прибыли у таких ценных бумаг выше среднерыночного. Ряд компаний при исследованиях бизнеса вообще могут показывать убыток, но спрос на их акции все равно продолжает расти под действием новостного ажиотажа и ожиданий инвесторов. Яркий пример – Tesla.

Дивидендные акции более предсказуемы. Чаще всего долей прибыли с инвесторами делятся крупные компании и концерны, которые давно известны на рынке. У них мало возможностей для роста, но поводов для сильных просадок не так много, особенно для отраслей, которые менее зависимы от цикличности бизнес-процессов. К таким компаниям, к примеру, относятся МТС, Ростелеком, Verizon, Coca-Cola.

Капитализация компании

Рыночная капитализация бизнеса считается как стоимость одной акции умноженная на их количество, которое обращается на бирже. Чаще всего умеренные и консервативные инвесторы вкладывают в «голубые фишки», которые относятся к компаниям с крупной капитализацией.

Небольшую долю в 1-2% портфеля можно отдать под акции второго и третьего эшелона, даже самым осторожным инвесторам. Компании с малой капитализацией способны показывать более высокую доходность на краткосрочных промежутках. Однако некоторые стартапы становятся успешными проектами и в долгосрочной перспективе. Неопытным инвесторам будет сложно их отыскать, но со временем такие умения придут.

Показатели оцененности, финансового здоровья и эффективности компании

| Показатель | Какой уровень должен насторожить | Краткое описание |

| Р/Е отношение стоимости акции к чистой прибыли. Оптимальное значение немного выше среднерыночного в сфере | Отрицательный или очень низкий | Бизнес убыточен, лучше не вкладывать |

| Очень высокий, по сравнению со средним по рынку | Акция переоценена или с ней связаны завышенные ожидания инвесторов | |

| Р/В отношение стоимости компании к ее балансу. Оптимальное значение 1 | Отрицательный | Долги компании больше, чем размер активов, лучше не вкладывать |

| Намного выше 1 | Компания переоценена. За исключением, к примеру, высокотехнологичных компаний, у которых нет масштабной инфраструктуры, поэтому такое значение допустимо | |

| Debt/Eq отношение размера займов к собственному капиталу. Оптимальное значение от 0,3 до 1, но с учетом специфики бизнеса | Повышенный Debt/Eq | Политика агрессивная, что может повлиять на финансовую устойчивость, так как долги окажутся бизнесу не по силам |

| Низкий Debt/Eq | Слишком осторожная политика компании, которая упускает возможности развития за счет заемного капитала | |

| Quick Ratio коэффициент срочной ликвидности, показывает, как быстро компания может закрыть краткосрочные обязательства за счет текущих быстрореализуемых запасов. Оптимальное значение около 1 | Ниже 1 | У компании риск потери платежеспособности |

| Current Ratio как предыдущий показатель, но с учетом труднореализуемых активов. Оптимальный показатель чуть больше или равно 2 | Меньше 1 | Возможны проблемы с исполнением текущих обязательств |

| Больше 3 | Неэффективное использование оборотных средств или излишне краткосрочное финансирование | |

| Net Margin отношение чистой прибыли к выручке. Его также называют чистая рентабельность или чистая маржинальность. Чем выше, тем лучше | Ниже среднего по отрасли | У компании неэффективный менеджмент и плохие перспективы |

| Return on Equity рентабельность собственного капитала. Чем выше, тем лучше | Низкий показатель до 10-15% | Лучше отказаться от таких активов, заменить их на менее рискованные, но с такой же доходностью. Например, на облигации |

Показатели прогнозов

- PEG – отношение P/E к прогнозируемому росту прибыли, у растущего бизнеса они меньше 1;

- Forward P/E – ожидание роста прибыли, если предрекают компании рост, прогнозируемое значение будет ниже текущего Р/Е;

- EPS – чистая прибыль на акцию, отрицательное значение показывает работу компании в убыток или дополнительную эмиссию акций, рост параметра возможен при увеличении прибыли или обратном выкупе активов.

Не все сервисы публикуют такие показатели, но если задаться целью их можно найти, к примеру, на сайте Simply Wall St. Пример отбора акций для покупки в портфель с помощью фундаментального анализа приведен в отдельной статье сервиса Бробанк.

Дополнительные расходы при сделках с акциями

Доход с акций облагается налогом в большинстве случаев по ставке 13%. При этом доход от дивидендов – неизбежен, а от покупки-продажи акций можно уменьшить или вовсе не заплатить.

Более подробно о том, какие налоговые льготы доступны инвестору и как на этом сэкономить, читайте в отдельном материале Бробанка.

- комиссии брокера;

- комиссия депозитария;

- плата за вывод средств или пополнение брокерского счета;

Не у всех брокеров встречаются все перечисленные комиссии, поэтому до открытия брокерского счета выясните тарифы на обслуживание и дополнительные услуги.

Резюме

- Перед покупкой акции проанализируйте бизнес, его перспективы и текущие показатели.

- Изучите сферу бизнеса, в которую хотите вкладывать. Подвержен ли он влиянию периодов спада и роста в экономике или нет.

- Определите, какую часть портфеля отведете под акции роста, а какую под дивидендные.

- Определите фазу бизнес-цикла, если будете покупать акции на срок меньше его продолжительности. Если покупаете на долгосрочное хранение, этот показатель не так критичен.

- Оцените финансовые показатели компании и их соответствие рынку.

- Не забывайте, что покупая акции, вы становитесь совладельцем бизнеса, поэтому всегда следите за новостями.

- Периодически проводите повторный анализ акций в своем портфеле: продавайте неэффективные активы и докупайте более перспективные.

Источник: brobank.ru

Анализ готового бизнеса

Бизнес — это всегда риск, независимо от того начинаете вы его с нуля или покупаете готовый. Чтобы учесть все риски необходимо провести анализ готового бизнеса перед его покупкой. Как самостоятельно проверить готовый бизнес, что нужно учитывать — читайте наши полезные советы. Не верьте владельцу компании на слово, займитесь проверкой самостоятельно.

В первую очередь, оцените качество услуг или товаров интересующего вас предприятия. Посетите компанию в качестве клиента, проанализируйте положительные и отрицательные моменты в работе персонала, оцените оборудование компании, а также займитесь анализом конкурентов в этой сфере и этом районе. Эти первоначальные действия помогут вам сделать выбор в пользу одного из лучших вариантов.

Что также нужно проверить в готовом бизнесе:

- Договор аренды помещения. Проверьте арендную ставку, условия заключения договора, его расторжения и переоформления. Также обратите внимание на локацию — нет ли рядом конкурентных компаний, насколько место проходимое в этом районе.

- Учредительные документы и налоги. Попросите собственника предоставить все учредительные документы, лицензии и справки из налоговой об отсутствии задолженностей, также узнайте не было ли у компании судебных разбирательств.

- Материальные активы. В начале нужно посчитать их стоимость, сколько будет стоить заменить их на аналог примерно такого же уровня износа, сколько еще это оборудование будет работать при определенном обслуживании. Если это новое оборудование и оно на гарантии — это плюс.

- Нематериальные активы. Сайт, товарный знак, брендбук, зарегистрированный товарный знак, настроенная рекламная кампания, коммерческие технологии — если все эти инструменты работают и приносят хорошую конверсию, то они стоят того, чтобы вложить в них свои средства.

- Репутация. Важный пункт, о котором нечасто вспоминают при проведении проверки. Узнайте о предприятии в деловых кругах, на тематических форумах в интернете, почитайте отзывы от клиентов — ведь репутация при приобретении бизнеса достанется вам.

Читайте еще: Как вычислить тайного покупателя

Перечень факторов, которые также влияют на прибыльность бизнеса: выверенность бизнес-модели, сплоченность команды, наличие клиентской базы, юридическая защищенность с точки зрения недобросовестной конкуренции от продавца.

Анализ работающего предприятия представляет собой сложный процесс со множеством нюансов. Провести его можно самостоятельно, если вы обладаете опытом в предпринимательстве, также перед тем как купить готовый бизнес заказывают проверку у профессиональных специалистов или обращаются к бизнес-брокерам, которые также помогут выбрать варианты для бизнеса.

Posted in Бизнес Помеченные готовый бизнес

Источник: b2bmaster.ruАнализ бизнеса, с чего начать и какие данные собирать

Добрый день, коллеги! Сегодня разберем с вами важные вопросы для предпринимателей: С чего начать анализировать свой бизнес? Какие данные мне собирать?

Анализ бизнеса

Работая с B2B рынком и постоянно сталкиваясь с одной и той же проблемой, я решил написать эту статью, чтобы помочь начинающим бизнесменам и -вумен разобраться в этих вопросах.

С чего начать анализ бизнеса?

Первое что нужно начать анализировать — это рынок. Сначала узнайте, что происходит на рынке, а потом уже думайте дальше. Здесь вы можете воспользоваться современным анализом PEST .

Что в себя включает анализ PEST:

1. Изучить политическую сторону рынка

2. Социальную

3. Экономическую

4. Техническую

Далее смешиваем PEST-анализ с методом Портера.

Изучаем пять сил:

1. Анализ угрозы появления продуктов-заменителей;

2. Анализ угрозы появления новых игроков;

3. Анализ рыночной власти поставщиков;

4. Анализ рыночной власти потребителей;

5. Анализ уровня конкурентной борьбы.

Собираем эти данные и приводим их в одну сводную таблицу, чтобы в дальнейшем понимать что происходит с рынком.

Далее изучаем продукт

Что важно определить в продукте:

1. Анализ себестоимости

2. Возможности масштабирования

3. Технологий и бизнес-процессов

4. Описание продукта (Его характеристики, условия использования и хранения, если это услуга, то обязательные условия её выполнения, температурные влияния и тд.)

5. Конкурентное преимущество вашего продукта (Если вы продаете что-то новое или отличное, если нет, то пропустите этот пункт)

6. Фокус-группы потребителей продукта

Проанализировав эти данные, вы получаете полноценные знания о своём продукте, про слабые места и возможности. Это более качественный метод, чем тот же SWOT-анализ.

Целевая аудитория

Следующий этап анализа вашего бизнеса — это изучение ваших потребителей.

Какие параметры:

1. Географические (место нахождения и тд.)

2. Социально-демографические (возраст, статус, платежеспособность и подобное)

3. Психографические (ценности, психотип и тд)

4. Поведенческие (поведение при покупке, использовании)

5. B2B-рынок нужно рассматривать отдельно — размеры компании, потребности и тд.

Важно изучить каждого вашего клиента в мельчайших подробностях. Это поможет вам в дальнейшем.

Как анализировать каналы сбыта?

Сначала мы разбираемся с возможными направлениями каналов:

1. Прямые — Производство напрямую работает с потребителями

2. Косвенные — Производство задействует дистрибьюторов и подобных посредников.

3. Комбинированные — миксуется бюджет и ресурсы дистрибьюторов и самого производства.

Далее мы определяем сами каналы сбыта:

1. Интернет-магазин

2. Физ.точка

3. Оптовый склад

4. Мелкие оптовики

5. Крупные оптовики

6. Розничные сети

7. Дистрибьюторы

И другие форматы

Изучив каналы сбыта, мы может приступить к действиям.

Используя всю аналитику, которую мы собрали с вами, можно взглянуть на свой бизнес со стороны и принять решения, которые помогут развиваться вам дальше.

Спасибо, что прочитали статью. Уверен, если вы начинающий предприниматель, она будет вам полезна.

Источник: spark.ru