Вопрос о том, какие льготы допускаются при открытии ИП в 2020 году, волнует большую часть будущих предпринимателей. Ведение бизнеса изначально сопровождается немалыми затратами, поэтому так необходимо понимать, возможна ли хотя бы небольшая экономия при регистрации, какими привилегиями могут обладать в дальнейшем некоторые категории бизнесменов. Например, предусмотрены ли какие льготы инвалидам при открытии ИП и другим социальным группам?

Льготная регистрация ИП в 2020 году

В 2020 году сохраняются льготы для представителей малого бизнеса. Речь идет прежде всего о вновь зарегистрированных индивидуальных предпринимателях. При этом необходимо соблюдение определенного ряда условий. Для того чтобы узнать, есть ли льготы при открытии ИП, нужно определить:

| На что обратить внимание | Комментарий |

| Система налогообложения будущего предпринимателя | Воспользоваться привилегиями могут ИП, выбравшие УСН или ПСН. |

| Вид деятельности | Льготы при расчете налогов доступны тем, чей род занятий связан с оказанием бытовых услуг населению. Или же работы осуществляются в социальной, производственной, научной сферах. При этом выручка от реализации по выбранным направлениям должна составлять не менее 70% от доли общих поступлений. |

| Порядок оформления | Регистрация предпринимателя должна осуществляться впервые. В эту категорию уже не входят лица, которые ранее имели статус ИП, но прекратили по каким-либо причинам свою деятельность. |

Как получить субсидию на открытие бизнеса 350 тысяч

Но всегда ли при выполнении этих условий оправданы ожидания, что открытие ИП принесет льготы по налогам? Соответствующее постановление должно быть принято и региональными властями. В их праве и принимать ограничения, затрагивающие такие аспекты, как:

- численность наемных работников;

- размер предельной выручки по льготным видам деятельности.

Налоги при льготной регистрации

На какие льготы предстоит рассчитывать предпринимателям при открытии ИП в 2020 году? При выполнении вышеперечисленных условий, а также при наличии одобрения региональных властей, в течение 2-х лет для вновь зарегистрированных ИП будут действовать упрощенные условия.

Прежде всего это ставка по налогам в размере 0%. Данное положение относится к предпринимателям на УСН вне зависимости от выбранного объекта налогообложения. При чем для тех субъектов, у которых начисление налогов происходит по объекту «доходы, уменьшенные на величину расходов» отсутствует и необходимость уплаты минимального налога в размере 1%.

Далее представлена информация о субъектах РФ, где приняты законы о нулевых налоговых ставках для впервые зарегистрированных предпринимателей*.

| Код региона | Субъект РФ | Нормативный акт | |

| Упрощенная система | Патентная система | ||

| 02 | Республика Башкортостан | Закон Республики Башкортостан от 28.04.2015 № 221-3 | |

| 03 | Республика Бурятия | Закон Республики Бурятия от 26.11.2002 № 145-III | |

| 04 | Республика Алтай | Закон Республики Алтай от 23.11.2015 № 71-РЗ | |

| 05 | Республика Дагестан | Закон Республики Дагестан от 06.05.2009 № 26 | Закон Республики Дагестан от 29.11.2012 № 79 |

| 06 | Республика Ингушетия | Закон Республики Ингушетия от 29.08.2015 № 42-РЗ | – |

| 07 | Кабардино-Балкарская Республика | Закон Кабардино-Балкарской Республики от 15.11.2016 № 49-РЗ | |

| 08 | Республика Калмыкия | Закон Республики Калмыкия от 14.05.2015 № 116-V-3 | |

| 09 | Карачаево-Черкесская Республика | Закон Карачаево-Черкесской Республики от 27.11.2012 № 91-РЗ | |

| 11 | Республика Коми | Закон Республики Коми от 20.04.2015 № 9-РЗ | |

| 12 | Республика Марий Эл | Закон Республики Марий Эл от 27.10.2011 № 59-З | |

| 13 | Республика Мордовия | Закон Республики Мордовия от 22.12.2015 № 97 | |

| 14 | Республика Саха (Якутия) | Закон Республики Саха (Якутия) от 07.11.2013 № 1231-З № 17-V | |

| 17 | Республика Тыва | Закон Республики Тыва от 10.07.2009 № 1541 ВХ-2 | Закон Республики Тыва от 24.11.2014 № 5-ЗРТ |

| 18 | Удмуртская Республика | Закон Удмуртской Республики от 14.05.2015 № 32-РЗ | |

| 19 | Республика Хакасия | Закон Республики Хакасия от 16.11.2009 № 123-ЗРХ | Закон Республики Хакасия от 05.10.2012 № 90-ЗРХ |

| 21 | Чувашская Республика | Закон Чувашской Республики от 23.07.2001 № 38 | |

| 22 | Алтайский край | Закон Алтайского края от 03.06.2016 № 48-ЗС | |

| 23 | Краснодарский край | – | Закон Краснодарского края от 16.11.2012 № 2601-КЗ |

| 24 | Красноярский край | Закон Красноярского края от 25.06.2015 № 8-3530 | |

| 25 | Приморский край | Закон Приморского края от 23.06.2015 № 645-КЗ | Закон Приморского края от 19.11.2015 № 713-КЗ |

| 27 | Хабаровский край | Закон Хабаровского края от 10.11.2005 № 308 | |

| 28 | Амурская область | Закон Амурской области от 05.05.2015 № 528-ОЗ | Закон Амурской области от 09.10.2012 № 93-ОЗ |

| 29 | Архангельская область | Закон Архангельской области от 03.04.2015 № 262-15-ОЗ | |

| 30 | Астраханская область | Закон Астраханской области от 10.11.2009 № 73/2009-ОЗ | Закон Астраханской области от 08.11.2012 № 76/2012-ОЗ |

| 31 | Белгородская область | Закон Белгородской области от 14.07.2010 № 367 | Закон Белгородской области от 06.11.2012 № 145 |

| 32 | Брянская область | Закон Брянской области от 03.10.2016 № 75-З | Закон Брянской области от 02.11.2012 № 73-З |

| 33 | Владимирская область | Закон Владимирской области от 05.03.2015 № 12-ОЗ | |

| 34 | Волгоградская область | Закон Волгоградской области от 14.07.2015 № 130-ОД | Закон Волгоградской области от 17.09.2015 № 157-ОД |

| 36 | Воронежская область | Закон Воронежской области от 05.04.2011 № 26-ОЗ | Закон Воронежской области от 28.11.2012 № 127-ОЗ |

| 37 | Ивановская область | Закон Ивановской области от 20.12.2010 № 146-ОЗ | Закон Ивановской области от 29.11.2012 № 99-ОЗ |

| 38 | Иркутская область | Закон Иркутской области от 30.11.2015 № 112-ОЗ | Закон Иркутской области от 29.11.2012 № 124-ОЗ |

| 41 | Камчатский край | Закон Камчатского края от 19.03.2009 № 245 | Закон Камчатского края от 05.10.2012 № 121 |

| 42 | Кемеровская область – Кузбасс | Закон Кемеровской области от 06.05.2015 № 32-ОЗ | |

| 43 | Кировская область | Закон Кировской области от 05.11.2015 № 582-ЗО | |

| 44 | Костромская область | Закон Костромской области от 18.05.2015 № 676-5-ЗКО | |

| 45 | Курганская область | Закон Курганской области от 26.05.2015 № 41 | |

| 46 | Курская область | Закон Курской области от 10.09.2015 № 85-ЗКО | |

| 47 | Ленинградская область | Закон Ленинградской области от 20.07.2015 № 73-оз | |

| 48 | Липецкая область | Закон Липецкой области от 24.12.2008 № 233-ОЗ | Закон Липецкой области от 08.11.2012 № 80-ОЗ |

| 49 | Магаданская область | Закон Магаданской области от 16.06.2015 № 1909-ОЗ | Закон Магаданской области от 29.10.2012 № 1539-ОЗ |

| 50 | Московская область | Закон Московской области от 12.02.2009 № 9/2009-ОЗ | Закон Московской области от 06.11.2012 № 164/2012-ОЗ |

| 51 | Мурманская область | Закон Мурманской области от 08.10.2015 № 1901-01-ЗМО | |

| 52 | Нижегородская область | Закон Нижегородской области от 05.08.2015 № 106-З | – |

| 53 | Новгородская область | Закон Новгородской области от 27.04.2015 № 757-ОЗ | |

| 54 | Новосибирская область | Закон Новосибирской области от 16.10.2003 № 142-ОЗ | |

| 55 | Омская область | Закон Омской области от 16.07.2015 № 1768-ОЗ | |

| 56 | Оренбургская область | Закон Оренбургской области от 28.04.2015 № 3105/843-V-ОЗ | |

| 57 | Орловская область | Закон Орловской области от 10.03.2015 № 1750-ОЗ | Закон Орловской области от 02.11.2012 № 1423-ОЗ |

| 58 | Пензенская область | Закон Пензенской области от 30.06.2009 № 1754-ЗПО | Закон Пензенской области от 28.11.2012 № 2299-ЗПО |

| 59 | Пермский край | Закон Пермского края от 01.04.2015 № 466-ПК | Закон Пермского края от 01.04.2015 № 465-ПК |

| 60 | Псковская область | Закон Псковской области от 29.11.2010 № 1022-ОЗ | Закон Псковской области от 05.10.2012 № 1199-ОЗ |

| 61 | Ростовская область | Закон Ростовской области от 10.05.2012 № 843-ЗС | |

| 62 | Рязанская область | Закон Рязанской области от 05.08.2015 № 52-ОЗ | |

| 63 | Самарская область | Закон Самарской области от 30.12.2015 № 140-ГД | |

| 64 | Саратовская область | Закон Саратовской области от 28.04.2015 № 57-ЗСО | |

| 66 | Свердловская область | Закон Свердловской области от 15.06.2009 № 31-ОЗ | Закон Свердловской области от 21.11.2012 № 87-ОЗ |

| 67 | Смоленская область | Закон Смоленской области от 21.04.2016 № 43-з | |

| 68 | Тамбовская область | Закон Тамбовской области от 05.11.2015 № 577-З | Закон Тамбовской области от 30.10.2012 № 204-З |

| 69 | Тверская область | Закон Тверской области от 07.12.2015 № 111-ЗО | |

| 70 | Томская область | Закон Томской области от 07.04.2009 № 51-ОЗ | Закон Томской области от 09.11.2012 № 199-ОЗ |

| 71 | Тульская область | Закон Тульской области от 23.04.2015 № 2293-ЗТО | |

| 72 | Тюменская область | Закон Тюменской области от 31.03.2015 № 20 | |

| 73 | Ульяновская область | Закон Ульяновской области от 03.03.2009 № 13-ЗО | Закон Ульяновской области от 02.10.2012 № 129-ЗО |

| 74 | Челябинская область | Закон Челябинской области от 28.01.2015 № 101-ЗО | |

| 75 | Забайкальский край | Закон Забайкальского края от 24.06.2015 № 1178-ЗЗК | |

| 76 | Ярославская область | Закон Ярославской области от 30.11.2005 № 69-з | Закон Ярославской области от 08.11.2012 № 47-з |

| 77 | Москва | Закон г. Москвы от 18.03.2015 № 10 | |

| 78 | Санкт-Петербург | Закон Санкт-Петербурга от 05.05.2009 № 185-36 | Закон Санкт-Петербурга от 30.10.2013 № 551-98 |

| 79 | Еврейская автономная область | Закон Еврейской Автономной области от 22.12.2016 № 55-ОЗ | |

| 83 | Ненецкий автономный округ | Закон Ненецкого автономного округа от 13.03.2015 № 55-ОЗ | |

| 86 | Ханты-Мансийский автономный округ – Югра | Закон Ханты-Мансийского автономного округа – Югры от 20.02.2015 № 14-оз | |

| 89 | Ямало-Ненецкий автономный округ | Закон Ямало-Ненецкого автономного округа от 20.04.2015 № 30-ЗАО | Закон Ямало-Ненецкого автономного округа от 20.04.2015 № 29-ЗАО |

| 92 | Севастополь | Закон Севастополя от 25.10.2017 № 370-ЗС | |

* У граждан, которые когда-то закрыли ИП, а затем возобновили бизнес, тоже есть право на налоговые каникулы, как и у начинающих предпринимателей.

В тех случаях, когда у предпринимателя имеется несколько видов деятельности, льготными будут лишь работы, предусмотренные законодательно. В таких случаях потребуется ведение раздельного учета. По иным же направлениям экономической деятельности налоги необходимо будет начислять и уплачивать в общем порядке.

Применение льготных условий возможно подряд в течение 2-х лет. Период продлится вплоть до 2020 года включительно. Также см. «Освобождение от налогов индивидуальных предпринимателей».

В чем выгода для самозанятых?

С 2020 года станет значительно больше регионов, где действует спецрежим для самозанятых. С 2020 года эксперимент по переводу самозанятых граждан на уплату налога на профессиональный доход будет действовать не в четырех, а в 23 регионах. Спецрежим распространят на такие субъекты РФ, как:

- Санкт-Петербург и Ленинградская область;

- Воронежская область;

- Волгоградская область;

- Нижегородская область;

- Новосибирская область;

- Омская область;

- Ростовская область;

- Самарская область;

- Сахалинская область;

- Свердловская область;

- Тюменская область;

- Челябинская область;

- Красноярский край;

- Пермский край;

- Ненецкий и Ямало-Ненецкий автономный округа;

- Ханты-Мансийский автономный округ – Югра;

- Республика Башкортостан.

Также платить налог на профессиональный доход с 2020 года разрешили по услугам для личных и домашних нужд, которые оказывают граждане – не ИП. Речь идет о репетиторстве, уборке жилья, ведении домашнего хозяйства, присмотре и уходе за детьми, больными и гражданами от 80 лет и старше. С 2020 года с доходов от таких услуг в экспериментальном регионе будет достаточно заплатить 4-процентный налог, поскольку заказчики услуг – физлица.

Льготы для отдельных категорий лиц

Небольшие послабления при оформлении статуса индивидуального предпринимателя предполагаются и для отдельных социальных групп. Например, льготы инвалидам 3 группы при открытии ИП предусматривают пониженный размер государственной пошлины к уплате. В дальнейшем инвалиды 1 и 2 групп, использующие общую систему налогообложения, смогут применять вычеты в размере 500 рублей при расчете НДФЛ. Прочих привилегий для этой социальной категории не предусмотрено.

Практически те же условия доступны и для будущих предпринимателей, на попечении которых находятся как минимум 3 ребенка. Льготы многодетным лицам при открытии ИП означают освобождение от уплаты государственной пошлины при регистрации. Но для этого потребуется предоставить ряд документов:

- справка о составе семьи;

- документы, подтверждающие совокупный семейный доход за последние полгода;

- свидетельства о рождении детей (не достигших возраста 16 лет).

Льгота предоставляется предпринимателю на основании заявления и приложенных вышеуказанных документов.

Имеются ли льготы пенсионерам при открытии ИП?

Лица пенсионного возраста, пожелавшие зарегистрироваться в качестве индивидуальных предпринимателей, могут воспользоваться льготами лишь в общем порядке. Далее по результатам деятельности пенсионеры платят те же налоги в соответствии с выбранным налоговым режимом. Страховые взносы также уплачиваются в полном объеме.

Кроме того, став предпринимателем, пенсионер фактически приобретает статус работающего. В связи с этим объем пенсионных выплат может быть пересмотрен.

Все льготы лицам старшего поколения при регистрации ИП и ведении предпринимательской деятельности зависят от вида работ, действующего законодательства, выбранной системы налогообложения и прочих факторов. Иных скидок и льгот при оформлении статуса предпринимателя не предусмотрено.

Источник: buhguru.com

Господдержка при открытии бизнеса в 2023 году: соцконтракт, гранты, условия и порядок получения

Ключевыми мерами господдержки малого и среднего бизнеса в России в условиях санкций стали социальный контракт для граждан, попавших в сложную экономическую ситуацию, и грант на открытие бизнеса; 2023 год не просто продолжил эту тенденцию – размеры выплат в этом году значительно увеличились. Об этом и о том, кто может стать получателям такой помощи, расскажем в статье.

Социальный контракт на открытие бизнеса

Понятие «социальный контракт» прописано в Постановлении Правительства РФ от 31.12.2020 № 2394. Оно предполагает особое соглашение между гражданином и органом социальной защиты, направленное на разрешение трудной экономической ситуации в жизни гражданина, и включает его трудоустройство, профессиональное обучение и даже открытие своего бизнеса.

И если до июля 2022 года максимальная выплата на открытие своего дела и ведение индивидуальной предпринимательской деятельности составляла 250 тысяч рублей, то сейчас, в соответствии с Постановлением Правительства от 29.06.2022 № 1160, она может достигать 350 тысяч. Максимальная выплата по соцконтракту на личное подсобное хозяйство тоже подросла на 100 тысяч рублей: теперь она составляет 200 тысяч.

Кто может претендовать на соцконтракт

Социальный контракт направлен, в первую очередь, на поддержку малоимущих граждан – причём они могут быть как безработными, так и работающими по трудовому договору или самозанятыми. Главное условие: средний доход на каждого члена семьи за последние три месяца (на момент подачи заявления) должен быть меньше прожиточного минимума, установленного в регионе.

Приведём пример. Семья Ивановых из Самары состоит из четырёх человек. Мама – домохозяйка, папа зарабатывает 30 тысяч рублей в месяц, старший сын учится в колледже и получает стипендию (2 тысячи рублей), младший сын учится в школе. Ежемесячный общий доход семьи – 32 000, среднедушевой – 10 666 рублей.

Установленный в 2023 году прожиточный минимум в Самарской области – 14 729 для взрослых и 13 108 рублей для детей. Мы видим, что он превышает среднедушевой доход семьи – значит, Ивановы имеют право рассчитывать на заключение соцконтракта и получение выплаты на открытие бизнеса.

То же самое требование предъявляется и одиноким малоимущим гражданам: их средний доход за последние три месяца не должен превышать прожиточный минимум в регионе.

При принятии решения о заключении соцконтракта органы социальной защиты в целом оценивают материальное состояние семьи или отдельного гражданина – и факторы, которые учитываются при этой оценке, разнятся от региона к региону. Но с высокой долей вероятности на помощь от государства не могут рассчитывать малоимущие граждане, владеющие несколькими автомобилями и/или объектами недвижимости.

Как оформить соцконтракт в 2023 году

В некоторых субъектах подать заявление на заключение контракта можно онлайн на сайте Госуслуг. Но самый оптимальный вариант – лично обратиться в местные органы соцзащиты или в МФЦ. Документы, необходимые для заключения соцконтракта, могут также разниться в зависимости от субъекта. Этот вопрос лучше уточнить на сайте регионального органа социальной защиты (или, опять же, при личном визите в ведомство).

Зачастую план по адаптации малоимущих граждан в рамках соцконтракта включает в себя участие в образовательном проекте от центра «Мой бизнес», на котором гражданин может обучиться основам ведения предпринимательской деятельности и составлению бизнес-плана. Последний, к слову, тоже оценивается комиссией при рассмотрении заявки на выдачу выплаты.

Ответственность получившего выплату по соцконтракту

Срок действия соцконтракта на открытие бизнеса – один год. В течение этого времени получателя выплаты ждёт ежемесячный контроль: средства, выделенные ему, должны расходоваться по назначению – то есть на развитие бизнеса. Это должно быть подтверждено чеками и договорами купли-продажи.

На что могут быть потрачены средства:

- на производственные материалы и оборудование;

- аренду (но не более 15%);

- лицензии на программное обеспечение;

- госрегистрацию ИП;

- оплату обучающих курсов (не более 30 тысяч рублей).

При нарушении условий социальный контракт может быть расторгнуть госорганами, и выделенные средства придётся вернуть.

Гранты на открытие бизнеса 2023

В условиях санкций государство стремится оказать поддержку малому и среднему предпринимательству (МСП). Этим занимаются не только органы соцзащиты, но и уже упомянутые выше центры Минэкономразвития РФ «Мой бизнес». И, помимо соцконтрактов, государство также выделяет гранты на ведение предпринимательской деятельности.

Один из таких грантов, например, предусмотрен для компаний, которые занимаются производством комплектующих и деталей взамен импортным (которые больше не поставляются в Россию из-за санкций). Этот грант может покрывать до 100% расходов компании – и для разработчиков некоторых комплектующих может достигать 100 млн рублей.

Подробнее об этой программе можно узнать на сайте Агентства по технологическому развитию.

Гранты для молодых предпринимателей

Ещё одна мера господдержки направлена на предпринимателей в возрасте от 14 до 25 лет. Размер этого гранта составляет от 100 до 500 тысяч рублей, а в Арктической зоне – до до 1 млн рублей. Для совсем юных предпринимателей (не достигших совершеннолетия) требуется письменное согласие родителей. Причём получателем такого гранта может быть не только индивидуальный предприниматель, но и учредитель юрлица с долей не менее 50%.

Требования для получателя гранта (помимо возрастного ценза):

- долги по налогам и взносам не превышают 1 000 рублей;

- сертификат о прохождении обучения в центрах «Мой бизнес» (не менее 16 часов);

- софинансирование проекта, на который получается грант – не менее 25%.

Грант не могут получать самозанятые (он предназначен только для субъектов МСП), а также предприниматели из Москвы – для них предусмотрены другие программы поддержки.

На что могут пойти средства

Список целей, для которых молодые предприниматели могут использовать свой грант, довольно широкий. Вот лишь некоторые из них:

- Аренда и ремонт помещения.

- Покупка или аренда оргтехнки, мебели, оборудования.

- Подключение электричества, присоединению к газо-, тепло-, водоснабжению и водоотведению.

- Оплата коммунальных услуг и электроснабжения.

- Покупка программного обеспечения.

- Маркетинг – сайт компании, продвижение в социальных сетях и СМИ.

- Покупка различных расходных материалов, используемых для производства товаров или оказания услуг.

Для получения гранта лучше обратиться напрямую в региональный центр «Мой бизнес». Там подскажут, какой госорган осуществляет выдачу гранта в вашем субъекте и какие документы нужно подготовить.

А чтобы в вашем новом бизнесе всё было гладко с документами, доверьте налоговый и бухгалтерский учёт профессионалам из Фингуру. С нами легко начать сотрудничать, и мы несём финансовую ответственность за свою работу. А ещё бухгалтерия на аутсорсе обойдётся вам дешевле, чем штатный бухгалтер!

Источник: fingu.ru

6 основных льгот для ИП и их получение

Начиная бизнес даже в самой простой форме, такой как ИП каждый гражданин старается использовать все доступные послабления, чтобы снизить финансовую нагрузку, которая и так является достаточной при открытии предприятия.

На какие льготы ИП имеет право

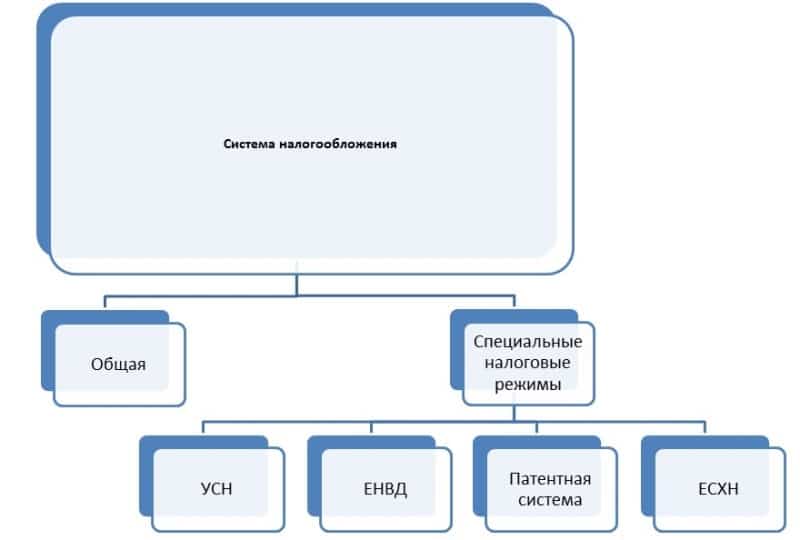

Согласно Налоговому Кодексу для ИП предусмотрены льготы на начальных этапах формирования бизнеса, которые избрали упрощенный вариант налогообложения или патент.

Важно: предприятие является новым, если ранее предприниматель не находился в данном статусе, то есть, если он был ИП, а затем снялся с учета и вновь регистрируется, то это не считывается новым формированием.

Льготой является низкая ставка налогообложения 0%, которая вводится местными властями. При этом они вправе ограничивать новых предпринимателей в их применении, например, по численности работников или по объему дохода.

Какие произошли изменения в налогообложении ИП вы узнаете в этом видео:

Важно: предприниматель вправе пользоваться данным послаблением при соблюдении всех критериев в течение 2 налоговых периодов, обычно они соответствуют 2 календарным годам.

Если же предприниматель нарушил одно из ограничений, то он, начиная с года нарушения должен прекратить использовать льготную ставку и вычитать процент налога согласно требованиям избранной системы.

Кроме льготного налогообложения ИП вправе использовать:

- Скидки на оплату ЖКХ;

- Субсидирование;

- Дотации и гранты;

- Освобождение от ведения финансовой отчетности.

Законодательная база и изменения в ней

Предоставление льгот предпринимателям обеспечено НК РФ, а именно ст. 346.20 и 346.50.

ФЗ № 477 от 2014 года предусмотрен период льготного налогообложения, именно этим законодательным актом было внесено изменение в налогообложение предпринимателей, что обеспечило их возможностью получения налоговых каникул вплоть до 2020 года.

Благодаря таким послаблениям предприниматели могут вкладывать дополнительные средства в развитие бизнеса.

Согласно изменениям в Налоговом законодательстве предусмотрен ряд реформ на данный период, при этом послабления для малого бизнеса обязательно входят в их состав.

Значение льгот и их получение

Под льготное налогообложение попадают представители малого бизнеса, избравшие следующие системы:

- УСН для ИП;

- Патентная система для предпринимателей.

Необходима она для выведения из тени малого бизнеса, осуществляющегося многими гражданами нелегально, так как считают применяемое налогообложение в стране неподъемным для себя.

Государство, предлагая налоговые послабления, стремится обеспечить:

- Легальностью ведения деятельности лиц, у которых нет работников, с тем, чтобы впоследствии они смогли получать пенсию;

- Новые рабочие места;

- Снизить социальную напряженность;

- Увеличить благополучие и финансовую стабильность граждан;

- Способствовать развитию новых технологий и видов деятельности.

При этом льготная система может быть доступна не для каждого предпринимателя.

Чтобы ее получить необходимо, соблюдать основные требования законодательства:

- Отсутствие жалоб со стороны потребителя;

- Первичная регистрация в статусе ИП. Тут вы узнаете, как проводится регистрация ИП в качестве работодателя;

- Регистрация состоялась в течение последних 2 лет;

- Регистрация состоялась после введения в действие регионального законодательного акта;

- Избранным видом деятельности должны быть – наука, социальные проекты, производство;

- Основные доходы до 70% должны быть получены от данной деятельности;

- Данный законопроект должен действовать в регионе, то есть местные власти вправе его не использовать.

Кроме этого свои ограничения могут ввести местные власти:

- Ограничения по количеству сотрудников;

- По максимуму прибыли за год;

- Могут быть ограничения относительно видов деятельности, это касается определенных кодов ОКВЭД.

Также применить каникулы по налогам смогут следующие лица:

- Пострадавшие от природных и техногенных катастроф;

- У них существует угроза неплатежеспособности или банкротства;

- Бизнес осуществляется сезонно.

Когда и как применять каникулы

Чтобы надлежаще исполнять свои обязанности и подтверждать свое право на льготные каникулы предприниматель должен следующее.

На УСН вести книгу доходов и расходов, своевременно отображая в ней все необходимые сведения по хозяйственным операциям. Кроме этого собственник предприятия обязан, вносит в КУДиР частного предприятия сведения с первичной документации.

Правила и порядок ведения книги учета доходов и расходов подробно рассмотрены в этой статье.

Кроме этого целесообразно применять льготное налогообложение с начала календарного года, чтобы эффективно его применять в течение отведенных 2 лет.

Важно: заявить об использовании льготной ставки в 0% он должен в течение месяца с момента регистрации и постановки на учет.

При использовании удобного варианта с патентом и применения льготного периода лучше не использовать его краткосрочного варианта, когда действие патента меньше года.

В данном случае для использования льготной ставки нужно:

- Зарегистрироваться в качестве ИП;

- Приобрести патент;

- За 10 дней до окончания периода действия документа подать в налоговую инспекцию заявление на применение льготного налогообложения.

Важно: помнить, что воспользоваться такой возможностью могут только представители малого бизнеса, зарегистрированные как ИП.

Льготы по кассовому аппарату

Применение кассовых аппаратов теперь обязательно даже в тех сферах и на тех налоговых режимах, которые ранее были освобождены от этой обязанности и вправе были выписывать товарный чек.

Однако теперь с 2018 года онлайн-кассу должны использовать предприниматели на ЕНВД и патентном режиме в сфере розничной торговли и предоставления услуг общепита. Предприниматели не располагающие штатом в этой же сфере на вмененке и патенте могут не применять кассовый аппарат до июля 2019 года.

Важно: для данной категории бизнесменов предусмотрены субсидирования в качестве налогового вычета объемом 18 000 рублей для приобретения оборудования.

Гранды и дотации

Малый бизнес не всегда оправдывает вложения и даже льготы в налогообложении не изменяют ситуацию, так как для полноценного развития не хватает собственных средств.

В таком случае государство обеспечивает возможность:

- Получения дотации при открытии предприятия;

- Частичное погашение затрат на кредиты и лизинги;

- Возмещение затрат на участие в выставках, конкурсах, ярмарках;

- Оплата обучения работников;

- Обеспечение оборудованием технополисов, центров, парков.

Важно: субсидирование для начинающего ИП достаточно существенная помощь, так как она безвозвратна.

Как получить

Но чтобы ее получить необходимо:

- Вести вид деятельности, предусмотренный региональными законами;

- Пройти конкурс, в процессе которого будет доказано, что проект может принести прибыль;

- Вложить в данный проект не менее 50% собственных средств согласно бизнес-проекту;

- Применять субсидирование только в рамках проекта, иначе потребуют возврат средств.

В процессе получения субсидии необходимо учитывать, что ее размер устанавливается каждым регионом индивидуально.

Льготы в процессе открытия ИП

Чтобы получить налоговые льготы при открытии предприятия необходимо:

- Соответствовать всем требованиям законодательства;

- Использовать необходимый налоговый режим;

- Своевременно заявить о применении налоговых льгот.

Льготное налоговое обложение на имущество ИП

Льготы по уплате налога на имущество предусмотрены для предпринимателей, которые как физлица попадают под категорию лиц освобожденных от их выплат, это:

- Инвалиды 1 и 2 группы;

- Участники Wow, военнослужащие со стажем от 20 лет и их родственники, афганцы;

- Пенсионеры;

- Владельцы хозпостроек на дачных участках;

- Занимающиеся официально творчеством и искусством;

- Пострадавшие от радиоактивного воздействия.

Льготы при оплате страховых взносов и получении патента

Только для получения патента уже должна соблюдаться норма установленная законом:

- Относительно численности работников;

- Максимального объема выручки по всем видам деятельности.

После приобретения патента необходимо соблюдать все условия для льготного режима и только в конце его применения за 10 дней до окончания написать заявление на получение льготы.

Сниженные ставки по страховым взносам допустимо применять при не превышении порога по выручке, в 2018 году ее порог составляет 79 млн. рублей для льготных видов деятельности.

А также организации в сфере ИТ, владеющие наемными экипажами судов в России.

Заключение

Государство в стремлении снизить финансовую нагрузку на плечи малого бизнеса обеспечивает его всевозможными льготами, дотациями и субсидиями, что благотворно влияет на развитие предприятий.

Какие можно получить льготы при реализации товаров – смотрите тут:

Источник: fbm.ru