Выпущенная финансовой организацией корпоративная карта остается у нее в собственности, а деньги на ней принадлежат компании, для которой выпущен пластик. Клиент получает полномочия только по использованию пластика карты в расчетах, осуществлению операций по зачислению и расходованию средств по картсчету. Выданный банком пластик карты не приходуется предприятием в учете.

ВАЖНО! В налоговую инспекцию сообщать об открытии корпоративной карты (дебетовой или кредитовой) предприятие не обязано. Эта функция возложена на банковские учреждения, которые оказывают услугу по выпуску и обслуживанию таких платежных продуктов.

Работники должны представлять работодателю письменные отчеты о движении по корпоративной карте в каждом случае обналички средств с нее или проведения расходных операций с ее помощью. Денежные ресурсы, переводимые на такой тип карт, отражаются в учете компании в составе подотчетных сумм. Ответственные работники, которым предоставлено право распоряжения корпоративной картой, обязаны:

- с установленной на предприятии периодичностью составления отчетов по движению средств по корпоративным картам представлять итоговый отчет (организация может разработать собственный шаблон отчета или предлагать сотрудникам заполнить форму АО-1);

- сохранять все подтверждающие проведение каждой операции документы и прикладывать их к отчету (чеки, акты, накладные).

Бухгалтерия после получения отчетов от ответственных должностных лиц о расходовании средств с корпоративных карт сверяет данные с банковскими выписками. При выявлении недостач, связанных с необоснованным или нецелевым расходом средств с корпоративной карты, сумму ущерба предприятие может удержать с сотрудника при выполнении ряда условий:

- величина причиненного действиями ответственного лица ущерба может быть достоверно определена;

- виновность конкретного работника доказана документально;

- руководителем компании по итогам внутреннего расследования издан приказ об удержании суммы недостачи;

- с момента фиксации факта возникновения недостачи или ущерба до дня издания приказа об удержании из зарплаты виновного определенной суммы прошло не более месяца;

- предполагаемые удержания не оспариваются виновным лицом.

ВАЖНО! При помощи корпоративных карт нельзя выдавать сотрудникам заработную плату и социальные пособия.

Количество корпоративных карточек для одного предприятия не ограничивается. Организация может заказать в банке несколько именных карт или неименных, привязать их к одному или разным счетам. Для каждого пластика существует возможность ограничения суммы расходов путем установки индивидуальной величины лимита.

При помощи корпоративной карты можно осуществлять такие расходные операции:

- оплата затрат работников, находящихся в командировке;

- представительские виды расходов;

- реализация переводов в пользу коммунальных служб;

- проведение расчетов с контрагентами;

- закупка малоценных активов;

- оплата счетов за услуги, непосредственно связанные с хозяйственной деятельностью компании.

Вопрос: Как отражаются в учете расчеты за приобретаемые материалы для хозяйственных нужд, которые оплачиваются работником организации с использованием корпоративной банковской карты?

Посмотреть ответ

Порядок расчетов и лимит расходов

Чтобы работа с картами внутри компании была отлаженной, рекомендуется отслеживать порядок использования ресурсов корпоративных карточек сотрудниками. Для этой цели можно утвердить локальный акт, регламентирующий схему расчетов по карте и периодичность составления отчетов по израсходованным деньгам.

Внутренний регламент пользования корпоративной картой выполняет ряд задач:

- минимизирует риски возникновения споров с налоговыми инстанциями в вопросах снятия наличности с карт;

- утверждает перечень ситуаций, в которых работодатель имеет право предъявить претензии ответственному сотруднику за нецелевой расход денег, выявленные недостачи или злоупотребления;

- делает максимально прозрачным и понятным процесс удержания недостач по карте с виновных лиц.

В утвержденных на предприятии правилах использования корпоративных карт необходимо зафиксировать лимиты по разным типам расходных действий, утвердить список допущенных к деньгам на пластике работников и установить временные рамки таких допусков. В локальном акте должен быть приведен шаблон отчета о расходовании средств с карты, сроки его сдачи в бухгалтерию. Сотрудники, которые наделены правом осуществления расчетов при помощи корпоративных карточек, обязательно оформляют расписку о сохранении ПИН-кода к пластику в тайне от третьих лиц.

ОБРАТИТЕ ВНИМАНИЕ! Во внутреннем положении о порядке использования корпоративных платежных карт необходимо предусмотреть раздел для описания мер ответственности за нарушения финансового характера для персонала, допущенного к пользованию корпоративными пластиковыми карточками.

Если компания открыла кредитную карту или дебетовую с овердрафтом, то установленный по ней лимит денег может быть увеличен за счет ресурсов обслуживающего банка. В этом случае у предприятия появятся кредитные обязательства перед финансовым учреждением.

ЗАПОМНИТЕ! Кредит относится к группе полученных только после того, как наличные или безналичные кредитные деньги прошли процедуру списания. Именно в этот момент и должны быть отражены в бухгалтерском учете краткосрочные кредитные обязательства в сумме использованного кредитного лимита.

На подотчетных лиц при условии использования корпоративных карт не распространяются нормы лимитов, установленные Центробанком в Указании от 07.10.2013 г. №3073-У.

Учет, проводки

Факт выдачи сотруднику платежной корпоративной карточки не должен отражаться в бухгалтерских записях компании. Проводки составляются при наличии осуществленных операций с использованием такого типа карт. Все расчеты с применением этих платежных инструментов показываются на 55 счете. Данные из отчетов лиц, допущенных к расходованию средств с карт, заносятся на 71 счет. Аналитика ведется с разбивкой на карточные счета и отдельно по каждому подотчетному лицу.

Все операции в учете могут отражаться через такие корреспонденции:

- Д55 – К51 – средства на карточном счете были пополнены с расчетного счета компании.

- Д55 – К66 – возникли кредитные обязательства перед банком вследствие перерасхода имеющихся ресурсов на кредитной корпоративной карте.

- Д91 – К55 – произошло списание средств с корпоративной карточки в счет оплаты комиссионного вознаграждения банку.

- Д71 – К55 – работником произведена расходная операция с применением корпоративной карты.

- Д25 (или 26, 60, 10, 44, 76) – Д71 указанные в отчете подотчетного лица суммы приняты к учету.

- Если был задействован кредитный лимит, начисленные по нему проценты показываются проводкой Д91 – К66.

- Д66 – К55 – кредит по корпоративной карте погашен.

Если средства на картсчете пополняются иностранной валютой, то их остатки на отчетные даты должны быть переоценены. Возникающие при этой процедуре курсовые разницы показываются на 91 счете.

При отсутствии у бухгалтерии компании оперативного доступа к банковским выпискам по карточным счетам записи в учете делаются с участием 57 счета:

- Д71 – К57 – произведен расход с карточки подотчетным лицом;

- Д57 – К55 – отражены данные из отчета подотчетного лица и банковской выписки о расходовании средств с корпоративной карты.

Последняя проводка создается датой получения подтверждающих движение по счету документов из обслуживающего финансового учреждения. Если сотрудник не смог документально обосновать осуществленные им с карты расходы, то затраты показываются по выписке банка проводкой Д73 – К55. Эти суммы должны быть либо подтверждены работником, чтобы установить факт их экономической целесообразности, либо возвращены ответственным лицом.

Источник: assistentus.ru

Эквайринг в 1С: подробная инструкция со скриншотами

Перед началом работы в 1С с эквайрингом необходимо настроить программу так, чтобы она учитывала такие операции.

На главной странице в левом желтом поле нажимаем Главное.

В блоке Настройки выбираем Функциональность.

В открывшемся окне выбираем раздел Банк и касса.

В появившемся списке ставим галочку Платежные карты.

Таким образом мы добавили функционал, позволяющий отражать в программе операции по эквайрингу.

Договор с банком-эквайером можно настроить в процессе работы. Так и сделаем.

Оплата по договору

Начинаем вводить оплату, прошедшую по эквайрингу. Отгрузку товаров или услуг к этой оплате необходимо делать отдельно документом реализации. Останавливаться подробно на этом в нашей статье мы не будем. Для ввода оплаты на главной странице в левом желтом поле выбираем Банк и касса.

В блоке Касса выбираем Операции по платежным картам.

Создаем новую операцию кнопкой Создать.

Заполняем документ. Вводим Вид операции – выбираем из предложенного выпадающего списка подходящий нам вариант – Оплата от покупателя. Как вводить оплату банковской картой при розничной торговле, опишем ниже.

Далее выберем Контрагента (если его нет в списке, то вносим) и заполним данные о банке-эквайере и о виде оплаты.

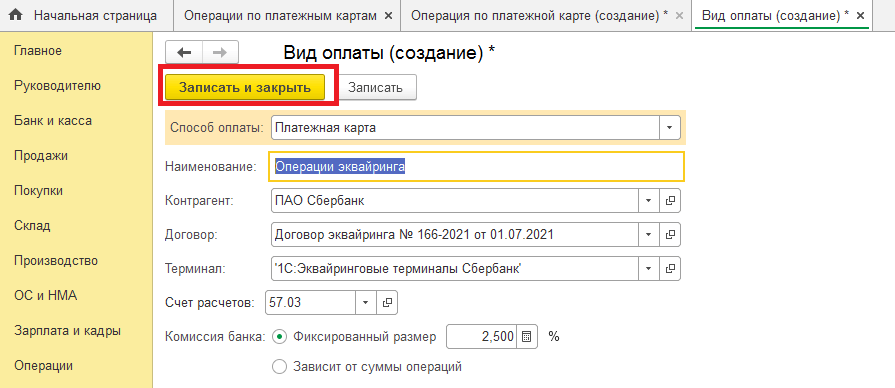

Кнопкой Создать формируем Вид оплаты.

Выбираем Способ оплаты – платежная карта. И даем название операции – вносим его вручную.

В поле Контрагент выбираем банк-эквайер, в поле Договора – договор эквайринга. Банк-эквайер и договор эквайринга должны быть уже внесены в перечень контрагентов. Как это делать, мы описывали в другом нашем материале — Как внести контрагента в 1С.

Выбираем Подключаемое оборудование – терминал, через который работает программа.

Выбираем счет бухгалтерского учета, куда будем относить операции по платежным картам и устанавливаем банковский процент за эквайринговые операции согласно договору с банком.

Сохраняем Вид оплаты кнопкой Записать и закрыть.

Вид оплаты встал в документ Операции по платежной карте.

Вводим сумму операции (в табличную часть она попадет автоматически) и выбираем договор, по которому прошла оплата от покупателя.

Данные внесены, НДС (при наличии) рассчитан автоматически. Проводим документ кнопкой Провести и закрыть.

Операция появилась в перечне операций по платежным картам. Проверим созданные проводки кнопкой Дт/Кт.

Оплата на кассе

Рассмотрим, как отражать поступления по банковской карте при розничной продаже, то есть когда оплата происходит в момент продажи. Для этого воспользуемся другой операцией в 1С.

На главной странице в левом желтом поле выбираем Продажи.

В блоке Розничные продажи выбираем Отчет о розничных продажах.

Розничную продажу создаем кнопкой Отчет (Розничный магазин).

Начинаем заполнять документ. Выбираем Склад и Статью ДДС (Поступление от продажи товаров…)

Заполняем вкладку Товары кнопкой Добавить.

Товары выбираем из общего перечня товаров. Вносим цену, количество. Отражаем НДС при необходимости. Переходим во вкладку Безналичные оплаты.

Кнопкой Добавить вносим операцию оплаты и выбираем Вид оплаты – Операции эквайринга (этот функционал мы внесли на прошлом шаге). Если такого Вида оплаты как эквайринг еще нет, то делаем его в этой операции аналогичным образом, как и в прошлом шаге.

Вносим сумму оплаты и проводим документ кнопкой Провести и закрыть.

Продажа попала в перечень розничных продаж. Проверим проводки кнопкой Дт/Кт.

Теперь рассмотрим, как отразить операции эквайринга, когда сумма по банковским картам попадает непосредственно на расчетный счет. Будем рассматривать только поступление денег, отраженных нами при розничной продаже.

На главной странице в желтом поле слева выбираем Банк и касса.

В блоке Банк выбираем Банковские выписки.

Создаем новое поступление денежных средств кнопкой Поступление.

Выбираем Вид операции – Поступление по платежным картам.

Вносим номер и дату операции из банковской выписки. Плательщиком ставим банк-эквайер. Договор в табличную часть подтягивается автоматически.

Вносим сумму оплаты без учета комиссии банка. В табличной части сумма оплаты и размер комиссии банка заполняются после этого автоматически.

Во вкладке Учет услуг банка при заполнении Вид операции сумма комиссии встанет автоматически. Счет затрат (91.02) и Статья доходов и расходов (расходы на услуги банков) также заполняются автоматически.

Вписываем в Назначение платежа расшифровку оплаты в произвольном виде и проводим документ кнопкой Провести и закрыть.

Документ попал в общий перечень банковских документов. Проверим проводки кнопкой Дт/Кт.

Проводки сформированы. Учтено поступление по сч 57 и списана на сч 91.02 комиссия банка.

Проверим формирование проводок по эквайрингу. Для этого посмотрим карточку счета 57. Счет закрыт, все проводки сформированы корректно.

Источник: buhpress.ru