Своевременная оплата налогов – одна из главных обязанностей индивидуальных предпринимателей. Сроки их перечисления зависят от системы налогообложения, которую применяет ИП. Что касается способов оплаты, то у физических лиц их больше, чем у юридических.

Дело в том, что статья 45 НК РФ предоставляет организациям всего один вариант уплаты налогов – через расчетный счет, с предъявлением в банк платежного поручения на перечисление в бюджет. А индивидуальные предприниматели могут расплатиться не только с расчетного счета, но и наличными деньгами или картой, в том числе, онлайн.

Кто отвечает за оплату налогов ИП

Перед тем, как рассказать про онлайн-оплату налогов ИП, разберемся, кто несет за это ответственность. В этом вопросе надо разделять налоги физического лица от тех, которые связаны только с бизнесом. Так, налоги на транспорт и имущество предприниматель платит, как обычный гражданин. Уведомления на эти и некоторые другие налоги физлиц направляет ИФНС.

Но налоги, связанные с предпринимательской деятельностью, и страховые взносы за себя и работников ИП рассчитывает самостоятельно. Важно при этом не нарушать установленные налоговым календарем сроки.

КАК ОПЛАТИТЬ НАЛОГ УСН ДОХОДЫ в 2023 ГОДУ ИП / АВАНСОВЫЕ ПЛАТЕЖИ ПО УСН ЗА КВАРТАЛ

Если у предпринимателя есть бухгалтер или он передал свой учет на аутсорсинг, все равно стоит уточнять у ответственного лица, вовремя ли перечислены платежи в бюджет. А если бухгалтера нет, то этот вопрос, тем более, надо держать на постоянном контроле.

Для удобства приводим здесь сроки перечисления платежей ИП на разных системах налогообложения.

- УСН: налог по итогам года перечисляется не позднее 30 апреля, за минусом оплаченных авансовых платежей. Авансы платят в течение года, не позднее 25-го числа после окончания каждого отчетного периода, если в нем был получен доход. Это 25 апреля, июля, октября соответственно.

- ОСНО: НДФЛ по итогам года – не позднее 15 июля. Авансы по НДФЛ перечисляют по окончании каждого квартала, не позже 25-го числа следующего месяца. НДС, если от него не получено освобождение, платят ежемесячно, разделив сумму квартального налога на три равных части. Крайний срок – 25 число.

- ЕСХН: аванс за первое полугодие надо перечислить не позже 25-го июля, а крайний срок уплаты годового налога – 31 марта.

- ПСН: налогом является стоимость патента. Крайняя дата уплаты зависит от срока его действия. Если период не превышает 6 месяцев, то оплатить надо до его окончания. Для патентов с более длительным периодом 1/3 часть перечисляют в 90 дней с даты выдачи, остаток – до конца срока действия.

- Страховые взносы за себя в фиксированном размере – в любое время до конца текущего года. Дополнительный взнос с дохода более 300 000 рублей в год – не позже 1 июля следующего года.

Важно: С 2023 года устанавливается обязательный единый налоговый платеж, в рамках которого ИП будут перечислять многие налоги. При этом крайний срок платежа переносится на 28-ое число соответствующего месяца. Например, годовой налог УСН предприниматели будут платить не позже 28 апреля (сейчас 30 апреля).

Кроме того, в 2023 году ИП станут платить за себя единый страховой взнос в размере 45 842 рубля. Эта сумма получается в результате сложения взносов на ОПС (36 723 рубля) и на ОМС (9 119 рублей), которые указаны в статье 430 НК РФ. Дополнительный взнос в размере 1% от дохода свыше 300 000 рублей будет взиматься в прежнем порядке, то есть только для пенсионного страхования. Сроки перечисления страховых взносов за себя пока менять не планируют. КБК единого страхового взноса будет утвержден к январю 2023 года.

Чтобы подготовить квитанцию для ИП на сайте налоговой, желательно знать КБК платежа. Это специальные коды бюджетной классификации, которые Минфин установил для каждого вида налогов и взносов. Коды, действующие в 2022 году, утверждены Приказом от 08.06.2021 N 75н.

В таблице указаны КБК для уплаты налогов и взносов, действующие в 2020 году.

| УСН Доходы | 182 1 05 01011 01 1000 110 |

| УСН Доходы минус расходы | 182 1 05 01021 01 1000 110 |

| ЕСХН | 182 1 05 03010 01 1000 110 |

| НДФЛ на ОСНО | 182 1 01 02020 01 1000 110 |

| НДС на ОСНО | 182 1 03 01000 01 1000 110 |

| Взносы на пенсионное страхование | 182 1 02 02140 06 1110 160 |

| Взносы на медицинское страхование | 182 1 02 02103 08 1013 160 |

Как заплатить налоги ИП онлайн

Если у индивидуального предпринимателя открыт расчетный счет, то заплатить налоги через интернет он может с помощью онлайн-банка. Кстати, банки следят за тем, чтобы определенная доля полученных доходов ИП шла на оплату налогов и взносов. Поэтому лучше все платежи в бюджет проводить именно через расчетный счет, а не наличными или картой. Иначе можно попасть в список неблагонадежных клиентов или доказывать банку, что налоги и взносы действительно перечисляются вовремя.

Те, кто пользуется специализированным бухгалтерским сервисом, тоже могут заплатить налоги или взносы ИП онлайн. Но для этого надо оформить усиленную электронную подпись.

Если же у ИП нет ни расчетного счета, ни доступа к бухгалтерскому сервису, заплатить налоги онлайн он может через сайт ФНС. Это бесплатно и не требует наличия ЭЦП.

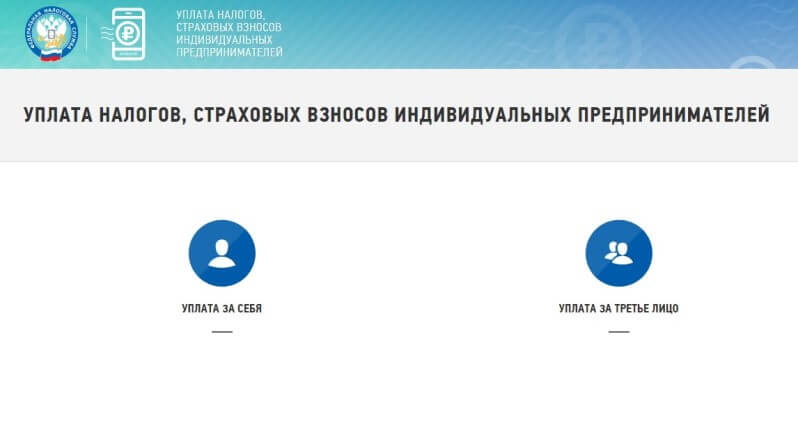

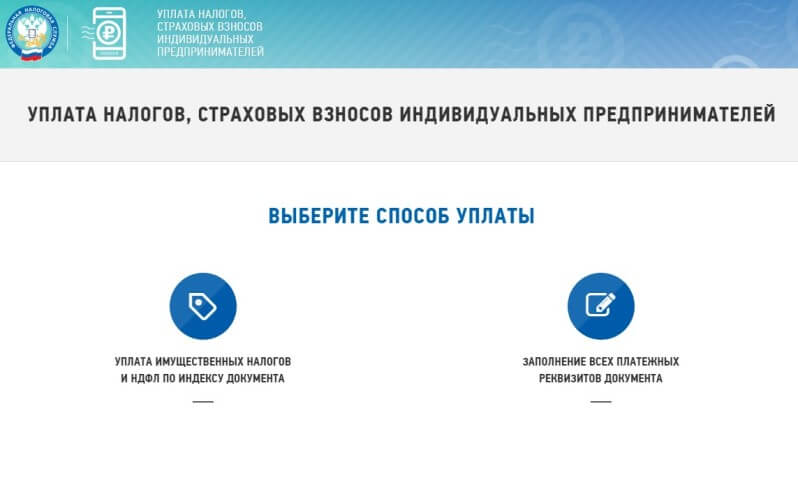

Если вы платите налоги и взносы ИП за себя, то выбирайте первую иконку. Заполнять платежный документ будем с нуля, поэтому на следующем экране нажмите на «Заполнение всех платежных реквизитов документа».

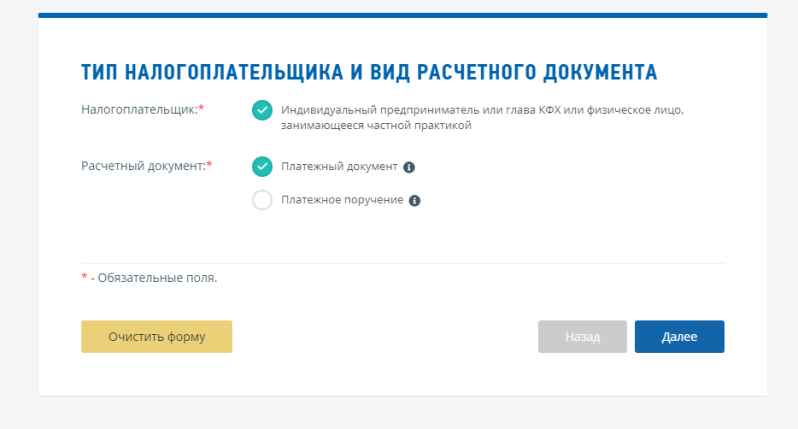

Для оплаты налогов ИП онлайн без расчетного счета выбираем платежный документ.

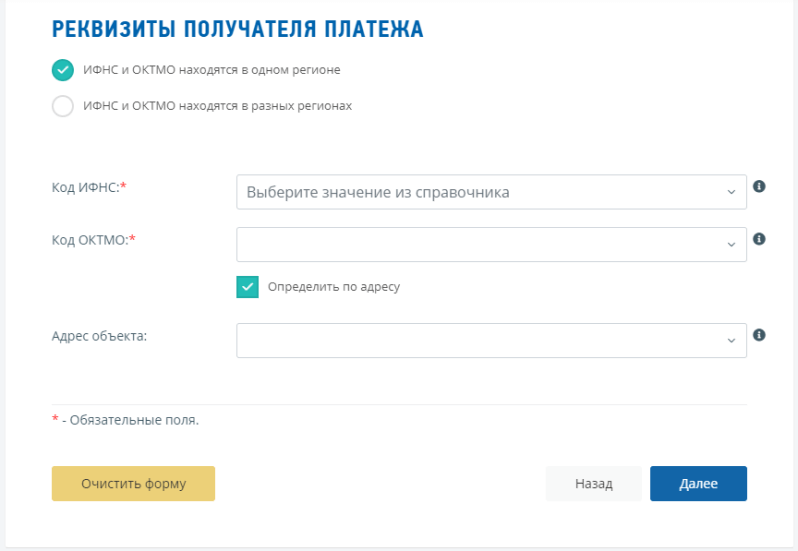

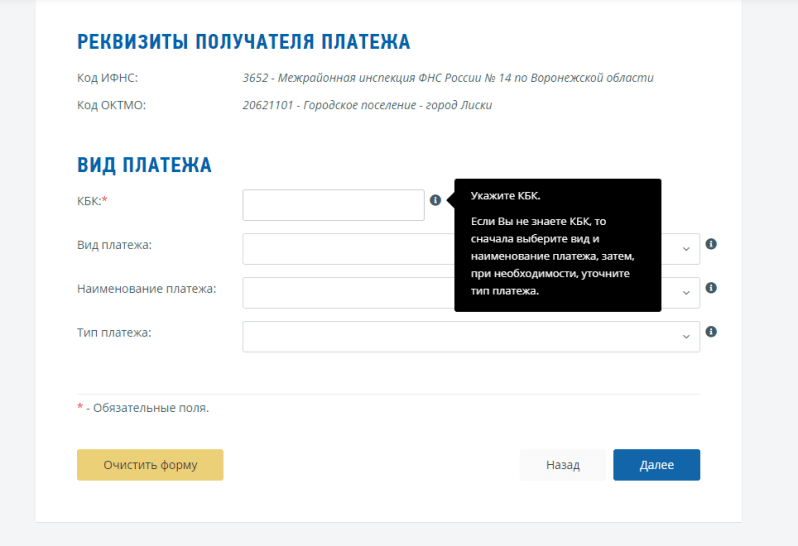

Подготовьте номер своей ИФНС и код ОКТМО, эти данные есть в листе записи ЕГРИП. Если не знаете эти реквизиты, то проставьте галочку «Определить по адресу». Здесь надо будет ввести свой почтовый индекс и полный адрес прописки.

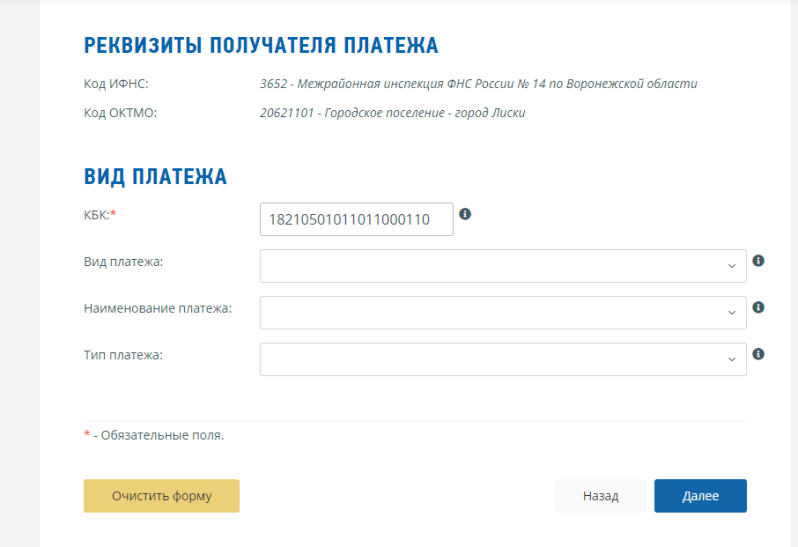

Переходим к заполнению платежных реквизитов. Проще всего это сделать с помощью кодов КБК из таблицы выше. Код вводится без пробелов, например, для УСН Доходы в виде 18210501011011000110.

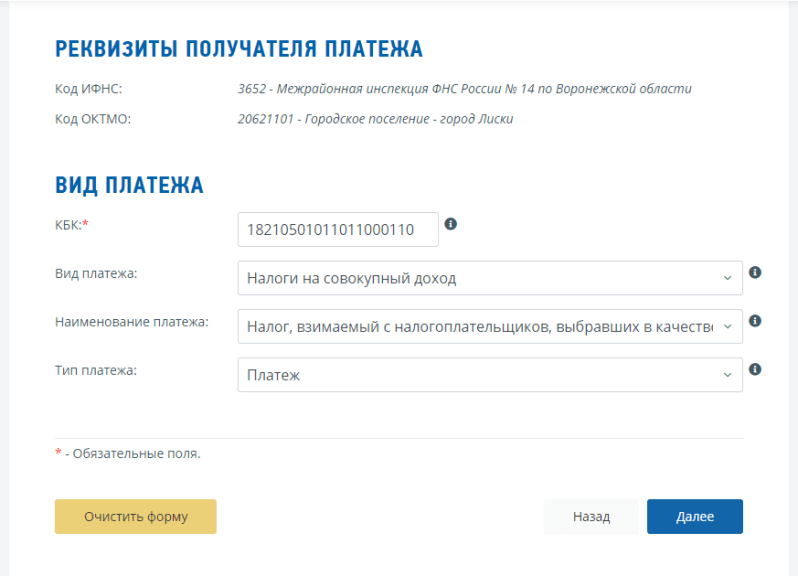

Название налога при этом заполнится автоматически.

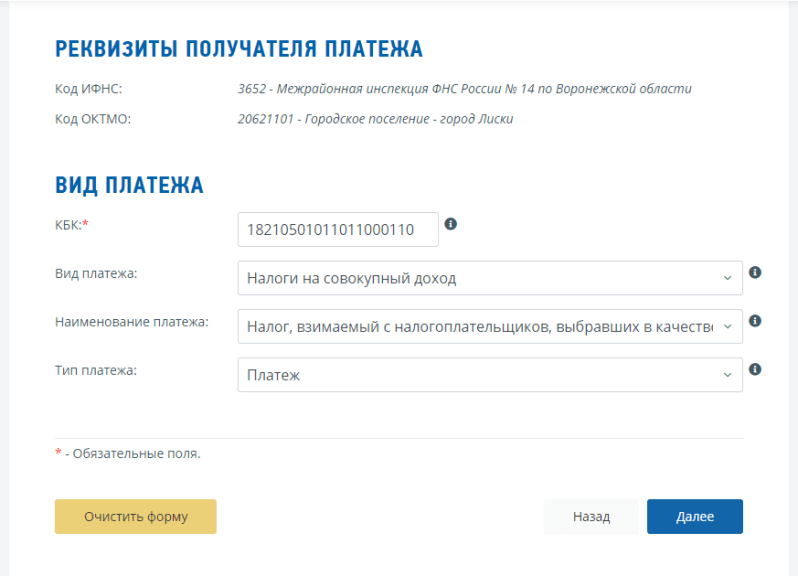

Но можно пойти обратным путем и выбрать вид платежа из выпадающего списка. В этом случае КБК вводить не надо.

Для выбора платежа на УСН Доходы надо выбрать «Налоги на совокупный доход» и «Налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы». КБК после этого заполнится автоматически.

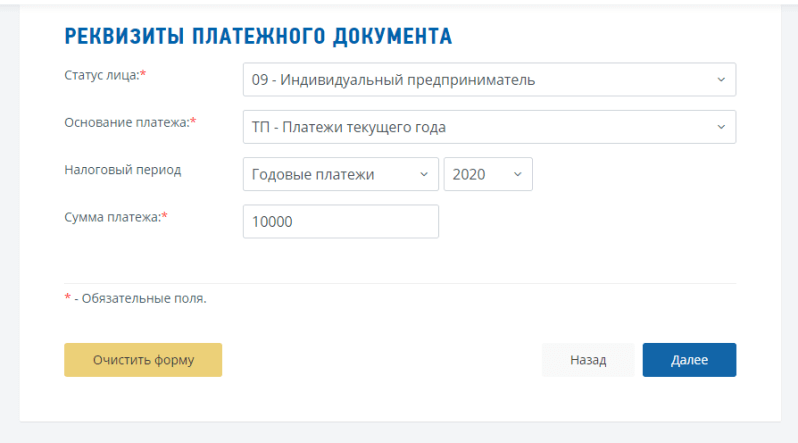

На следующем экране выберите статус плательщика, для ИП это «09». Здесь же надо указать основание платежа, в нашем примере это «ТП – платежи текущего года», и сумму налога.

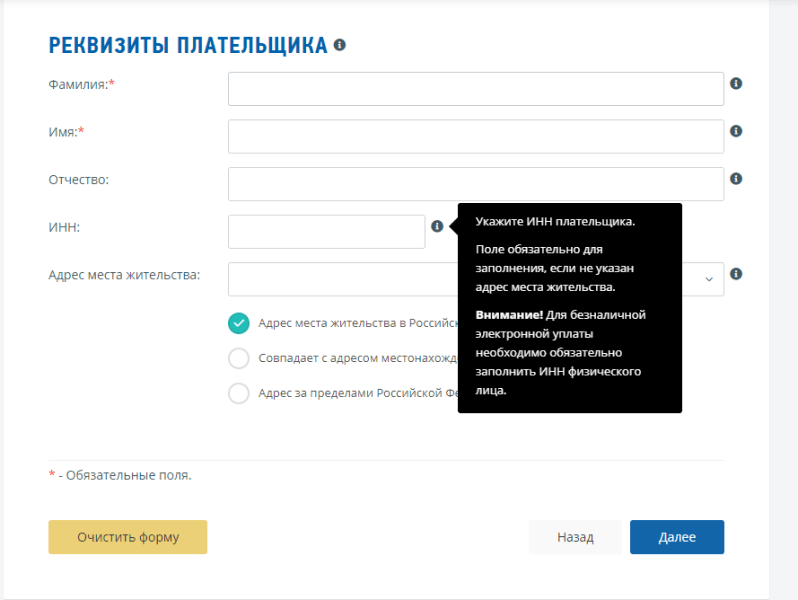

Последние данные для формирования платежного документа — полное имя предпринимателя и его ИНН. Без идентификационного номера провести оплату налогов ИП онлайн невозможно.

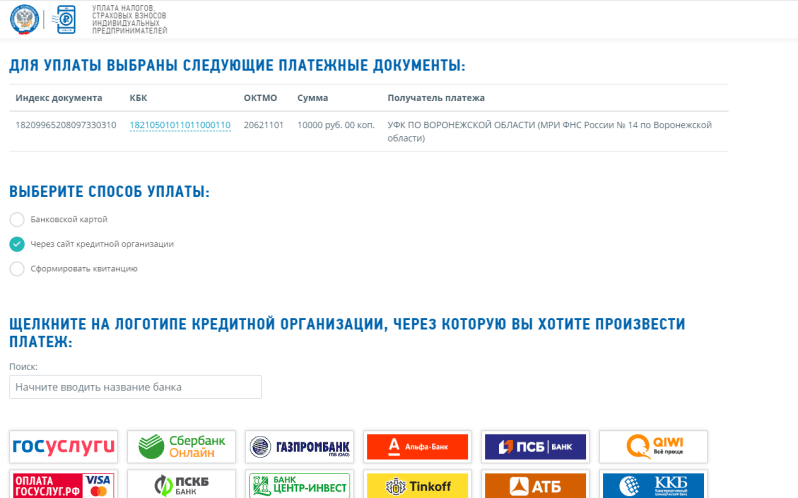

На этом заполнение платежного документа закончено. На следующем экране программа предложит выбрать способ уплаты. Надо выбрать «Через сайт кредитной организации» и конкретный банк из предложенного списка.

Сохраняйте электронный документ о прохождении платежа.

Кроме того, можно использовать этот сервис и для оплаты наличными или картой через банк. Для этого последнем шаге надо выбрать «Сформировать квитанцию» и распечатать ее. В этом случае у вас останется бумажный документ с отметкой банка об уплате.

Источник: www.malyi-biznes.ru

Оплата налогов и взносов ИП онлайн

Екатерина Григорьева

Предприниматели должны в установленные сроки платить налоги по выбранной системе налогообложения и страховые взносы. Платежи можно вносить онлайн — через Эльбу, сайт ФНС или интернет-банк.

Страховые взносы через Эльбу

ИП ежегодно вносят страховые взносы за себя, а если есть персонал, то и за сотрудников. Размер фиксированных взносов за себя в 2022 году — 43 211 ₽, из них 34 445 ₽ на ОПС, 8 766 ₽ — на ОМС. Сумма фиксированных взносов в 2023 году — 45 842 ₽, теперь платёж единый и не разбивается на взносы по ОПС и ОМС. Это произошло из-за слияния ФСС и ПФР в единый Социальный фонд (СФР). С доходов свыше 300 000 ₽ нужно перечислять дополнительный 1% на пенсионное страхование.

Выгоднее всего платить поквартально — так можно уменьшать налог на размер страховых взносов. Если вносите все сразу, то крайний срок уплаты фиксированной части — 31 декабря текущего года, дополнительной части — 1 июля следующего года.

Для оплаты перейдите в «Задачи и отчётность» → «Актуальные задачи». Для внесения дополнительного взноса за прошлый год выберите «Заплатить страховые взносы за 2022 год ». Если вносите часть фиксированного платежа за текущий период, то нажмите «Заплатить страховые взносы за I квартал 2023 года». Эльба автоматически рассчитает размер платежа, а также учтет переплату за предыдущий год, если она есть:

Для выбора способа оплаты нажмите на кнопку «Оплатить или скачать платежки»:

Вы можете скачать платежку в формате 1С, загрузить её в личный кабинет интернет-банка и оплатить. Либо воспользоваться мобильным банковским приложением и оплатить по QR-коду:

Выполненные действия можно посмотреть в разделе «Задачи и отчётность», вкладка «Архив задач».

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

Налог через Эльбу

Размер налога и крайний срок уплаты зависят от системы налогообложения, которую применяет предприниматель. В нашем примере ИП на УСН «Доходы» может увидеть во вкладке «Актуальные задачи» раздела «Задачи и отчётность» текущие и предстоящие платежи, а также периоды, в которые нужно внести налоги:

Эльба сама рассчитает размер платежа. Для этого нужно загрузить все доходы, которые были получены в процессе коммерческой деятельности:

На следующем шаге размер налога будет автоматически уменьшен на размер страховых взносов, если таковые уже были заранее внесены за соответствующий период.

Заплатить налог онлайн можно теми же способами, что и страховые взносы — по QR-коду с помощью мобильного приложения или платежному поручению через интернет-банк.

Если налог равен нулю

Если бизнес стоял на паузе и дохода за предыдущий год не было, либо вы применяли нулевую ставку, то известите об этом налоговую — сдайте нулевую отчетность. Для этого зайдите в «Задачи и отчётность» → «Актуальные задачи» и нажмите «Заплатить налог и отчитаться» (в нашем примере по УСН). На первом шаге кликните по ссылке «Сформируйте нулевую отчетность» — вы сразу попадете в нужный раздел:

Вам останется только подписать и отправить отчет.

Обратите внимание — ИП платят фиксированные страховые взносы всегда, даже если фактически не получают доход весь год. Поэтому если вы больше не планируете заниматься бизнесом, то снимитесь с учета в налоговой. Страховые взносы в этом случае нужно будет заплатить пропорционально периоду, в течение которого вы еще пребывали в статусе ИП.

Оплата через сайт ФНС

Налоги и взносы можно внести онлайн с банковской карты в личном кабинете налогоплательщика. Для незарегистрированных пользователей доступен специальный сервис от ФНС. Через него, как и через личный кабинет, можно оплатить страховые взносы в составе ЕНП — единого налогового платежа.

В этом случае дополнительно придётся каждый раз подавать уведомление об исчисленных суммах, что не очень удобно, на наш взгляд. Ведь в течение 2023 года платить налоги можно и старым способом — через отдельные платёжки-распоряжения с разными КБК. В этом случае отправлять уведомление не нужно. Но, к сожалению, сервис ФНС больше не поддерживает такое формирование платёжек.

Если вы всё же выбрали способ уплаты с помощью единой платёжки по ЕНП, то в сервисе налоговой выберите «Пополнить единый налоговый счёт», тип налогоплательщика и вид расчётного документа. Затем укажите ФИО, ИНН и сумму платежа. Далее кликните по кнопке «Уплатить» и выберите способ — банковская карта, сайт кредитной организации или квитанция. Для выбора кредитной организации кликните по нужному логотипу:

Авторизуйтесь в личном кабинете банка и перечислите нужную сумму. Кроме платёжки на ЕНП обязательно надо будет отправить и уведомление об исчисленных суммах. Как это сделать мы рассказали в статье.

Налоги и взносы через интернет-банк

Помимо открытия и обслуживания расчетного счета, банки обычно предоставляют предпринимателям дополнительные услуги, такие как онлайн-бухгалтерия. За вас сдадут отчетность, рассчитают сумму налогов и взносов, сформируют платежки. Для оплаты останется только сделать пару кликов в личном кабинете. Перечень и стоимость услуг нужно узнавать в своем банке. Но все таки интернет-бухгалтерию лучше доверить Эльбе, так как в банках не всегда учитывают все тонкости при ведении учета, подготовке отчетов и расчете налогов.

Также сформировать платежку в интернет-банке можно самостоятельно. Данные ИП, как правило, заполняются автоматически, но часть реквизитов — параметры получателя, сумму налога (взноса), налоговый период — вводятся вручную. При формировании платёжки в приложении банка, помните о том, что с 2023 года работать без уведомления можно только при условии оплаты налогов по своим отдельным КБК, а не в составе ЕНП.

Статья актуальна на 23.01.2023

Продолжайте читать

Упрощённая система налогообложения в 2023 году

УСН «Доходы» в 2023 году: как отчитываться и сколько платить

Страховые взносы на травматизм в 2023 году

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Успех! Мы выслали подтверждение на адрес указанной вами электронной почты.

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Как через бизнес онлайн оплатить налог

Многие предприниматели предпочитают откладывать оплату налогов. Этот процесс занимает много времени. Часто в рабочее время людям приходится стоять в очереди, когда в офисе их ждут партнеры, клиенты и неотложные дела.

В результате просроченных сроков люди могут стать должниками. Это доставляет моральные и практические проблемы. К примеру, сложно получить паспорт для выезда за границу, оформить банковские документы, вести бизнес с международными партнерами и т.д.

В современном мире стало модным оплачивать налоги онлайн без дополнительных потерь. Уровень комиссии минимальный. Нужно просто использовать специальные онлайн-сервисы, которые помогут сэкономить время (например, на сайте госуслуг оплатить налоги онлайн можно в течение нескольких минут). Во многих интернет-сервисах не нужно дополнительно проходить регистрацию.

Как правило, для обработки платежей требуется не больше трех дней. Использовать сервисы для оплаты через Интернет можно в любое удобное время (даже в выходные и праздничные дни). Оплату можно проводить даже с помощью мобильных телефонов. Консультанты на этих сайтах отвечают на вопросы про оплату налогов и погашение штрафов.

Отличие оплаты налогов ИП от юридических лиц

У индивидуальных предпринимателей меньше налогов, если сравнить их с юридическими лицами. Во многих случаях эти налоги имеют более низкие ставки. Сумма налогов определяется налоговым режимом, согласно которому работают предприниматели. К примеру, при наличии патентов сумма налогов составляет около 3%. При наличии декларации немного выше.

Оплата суммы происходит равными частями (и социальный, и подоходный налог). Индивидуальные предприниматели платят отчисления на добавленную стоимость, когда превышается минимальный уровень продаж услуг или продукции. ИП уплачивает обязательные взносы в соответствующие пенсионные фонды.

В отличие от юридических лиц у ИП бухгалтерский учет проще. Благодаря этому ИП может самостоятельно им заниматься. Юридическим лицам в большинстве случаев требуется нанимать дополнительно бухгалтера на работу.

Юридическим лицам приходится оплачивать больше налогов. При этом уровень ставок выше, чем у ИП. Дополнительно юридические лица платят корпоративные подоходные взносы.

Знаете ли Вы, как рассчитать НДС?

Рекомендации по выбору наиболее подходящего вида налогообложения для ООО.

Если юридические лица занимаются малым бизнесом, тогда их доход подвержен ставкам (до девяти процентов). Если не учитывать расходы, то следует платить суммы налогов в равных частях. К примеру, как социальный и корпоративный налог.

Согласно закону, юридические лица должны перечислять индивидуальный налог, который вычитывается из заработанных денег сотрудников. Сумму оплаты в накопительные пенсионные фонды следует брать из зарплаты сотрудников.

Как оплатить налоги онлайн для ООО и ИП?

Современные онлайн платежи можно осуществлять быстро и практически из разных частей мира. Это очень удобно для людей, которые устали от длинных очередей или часто бывают в командировках.

Согласно закону, частные предприниматели должны оплачивать несколько разновидностей налогов.

Существует три способа оплатить налоги:

- Самостоятельно прийти в налоговую организацию.

- Делегировать оплату доверенным лицам. К примеру, сотрудникам организации.

- Оплатить налоги ФНС онлайн.

Благодаря современным технологиям можно проводить налоговые платежи с помощью сети Интернет. Для выполнения этих платежей требуется расчетный счет юридических либо физических лиц.

Рассмотрим подробнее схемы для совершения этих платежей.

Узнать и оплатить налоги онлайн: быстро и просто

Для этого потребуется использовать компьютер или ноутбук, где есть доступ к сети Интернет. Для совершения платежей важно указывать правильные реквизиты налоговых организаций. Следует быть внимательными при заполнении собственных реквизитов и убедиться в том, что на счету есть достаточная сумма.

Перед выплатами необходимо правильно подсчитать сумму платежей с помощью услуг бухгалтера. Но большинство предпринимателей справляются с этим самостоятельно. Для выполнения платежей требуется указывать точные данные о получателе. Оптимально, если вся нужная информация будет написана рядом. Требуется вводить данные в нужные поля.

После заполнения формы следует завершить платеж с использованием электронно-цифровой печати. Затем данные отправляются в банк.

Как получить субсидию на развитие малого бизнеса?

Не забудьте про своевременную оплату налогов! Ключевые моменты начисления и оплаты налога УСН.

Особенности налогообложения ООО по упрощенной схеме: http://svoy-business.com/yuridicheskie-voprosyi/nalogi-i-nalogooblazhenie/uproshhenka-dlya-ooo.html

После выполнения этих шагов процесс оплаты окончен. Далее средства поступают на счет соответствующих организаций. Чтобы убедиться в этом, необходимо зайти в банк, чтобы получить бланк с подтверждением оплаты и печатями соответствующих организаций. Эти платежные документы считаются доказательством того, что все налоги оплачены.

Делать оплату налогов с помощью Интернета удобно и в дневное, и в ночное время без праздников и выходных.

Сбербанк: оплатить налоги онлайн

Большинство ИП имеют право на внесение налоговых платежей не только с собственного расчетного счета, но и из остальных банков. Процесс перевода денежных средств с помощью Интернета для ИП во многом похож на ООО.

Если на счету недостаточно денег у ИП, тогда он имеет право на получение талона в налоговой организации и обратиться в любой Сбербанк. Для этого достаточно назвать точную сумму и совершить оплату по соответствующим реквизитам.

У предпринимателей есть возможность оплатить налоги через Сбербанк-онлайн. Для этого достаточно иметь счет в Сбербанке. Человек получает аккаунт, где есть доступ к Интернет-клиенту. Здесь нужно вводить логин и пароль, чтобы совершить оплату. При этом следует назвать назначение платежа.

В результате можно значительно сократить процесс оплаты налогов по времени.

Кроме того, через Сбербанк-онлайн можно оплатить огромное количество прочих услуг. К примеру, можно:

- оплатить транспортный налог онлайн,

- оплатить налоги на землю онлайн,

- оплатить налог на имущество онлайн,

- оплатить налог на квартиру онлайн.

Достаточно зайти на официальный сайт Сбербанка и в собственный кабинет. Выбрать способ оплаты «Сбербанк». После ввода данных денежные средства поступают на соответствующий портал банка.

Похожие статьи

«Как я открыл бизнес по франшизе Zapx и зарабатываю более 140 тыс. руб. в месяц чистыми»

на продаже игровых ресурсов в мобильной игре-бестселлере!

Помогла статья? Подписывайтесь в наши сообщества: ВКонтакте, Фейсбуке, Twitter, Одноклассниках или Google Plus.

Источник: bizguid.ru