Финансы

Любому, у кого семья пользуется несколькими банками сразу, приходила в голову мысль: эх, если бы при переводе с Тинькова на Сбер не было бы комиссий…

Мечты иногда сбываются — два года назад ЦБ запустил систему быстрых платежей (СБП), чтобы пользователи разных банков быстро и бесплатно переводили друг другу деньги.

Что это за система, как её подключить и на какие подводные камни придется натолкнуться — давайте разбираться.

✅ Содержание

- Дивный новый «Мир» национальной платежной системы

- QR-коды — дешевле, быстрее, без возврата.

- Как подключить систему быстрых платежей в своем банке?

- Как выбрать банк «по умолчанию» для СБП

- Есть ли минусы у СБП — «сыр бесплатный, подходи»

- Заключение

Дивный новый «Мир» национальной платежной системы

История началась в 2014 году, когда возникла вероятность отключения России от Visa и MasterCard. Дальше разговоров и единичных прецедентов дело не ушло, но «на всякий случай» ЦБ решил создать НСПК — национальную систему платежных карт, чтобы в случае отключения переводов российские банки смогли продолжать работу.

Банки сами не обсчитывают переводы и транзакции — для этого существуют платежные системы. Их много, но две крупнейшие — Visa и MasterCard, на их долю приходится 40% всех банковских карт в мире.

Если их вдруг заблокируют в РФ (или они сами отключат свои услуги), то все карты, обслуживаемые ими, превратятся в обычный пластик — платежи просто не будут проходить.

В 2015 появилась национальная платежная система «Мир», на которую перевели госслужащих и бюджетников. Одноименная карта «откусила» у конкурентов четверть рынка и на этом остановилась — во многом из-за технических ограничений (невозможность расплачиваться в интернет-магазинах, долго не могли договориться с Apple). СБП — следующий шаг в развитии платежной системы.

На сайте СБП прежде всего напирают на «мгновенность переводов» — странная фишка, учитывая что в большинстве банков переводы сейчас осуществляются за минуту.

Александр Смирнов

Предприниматель и манимейкер, создатель этого сайта

Прим. ред: так как я часто получаю и отправляю деньги, могу заверить, что не всегда переводы идут за минуту. Бывает, что они задерживаются на срок до 5 банковских дней, поэтому фишка мгновенных переводов в СБП меня очень сильно радует.

Формально СБП запущена в 2019 «для улучшения качества обслуживания и повышения конкуренции». Но полноценно заработавшей систему можно считать только в 2020, когда к ней присоединился крупнейший банк России — Сбер.

Суть проста: переводы осуществляются по номеру телефона, между всеми банками, подключенными к СБП. Лишь одно условие — оба участника должны подключить СБП в своем мобильном банке.

Чем выделяется СБП среди других банков и сервисов, через которые переводят деньги?

- Переводы мгновенны, 24/7. На самом деле большинство переводов сейчас осуществляется за считанные минуты. Но бывают дни, когда банк перегружен или возникли какие-то проблемы — тогда перевод может «застрять» и придется общаться с техподдержкой. В СБП таких проблем нет.

- Нет комиссии до 100 000 рублей в месяц. Важно уточнить — полная отмена комиссии была введена в 2020, как мера поддержки во время пандемии. Поэтому в дальнейшем есть шансы, что комиссия в некоторых банках будет. Но ЦБ даже тогда обещает следить, чтобы комиссии были минимальными.

При переводах более 100 тысяч рублей взимается комиссия 0,5% — но она не должна превышать 1500 рублей. При этом переводы госучреждениям и юрлицам бесплатны — но для этого нужен специальный QR-код. Где и как они используются — расскажем чуть ниже.

- Неважно, какой картой вы пользуйтесь. Visa, MasterCard, Мир или вообще виртуальная карта — перевод в СБП осуществляется напрямую на банковский счет.

- Нужен лишь номер телефона. Никакой иной информации не требуется. Единственное — вам желательно знать, в каком банке у получателя открыт счет, иначе будет выбран банк по умолчанию.

- Нельзя автоматически отозвать перевод. Т. к. операция выполняется мгновенно, то вернуть свои деньги получится только с согласия получателя. Причем сама процедура может затянуться.

QR-коды — дешевле, быстрее, без возврата.

Вторая функция системы быстрых платежей, которая пока мало кем используется — оплата услуг с помощью QR-кодов. Для этого продавцу нужно подписать специальный договор с банком-участником СБП. Комиссия ниже, чем стандартный банковский эквайринг (0,7%), но пока эта функция не очень популярна.

Несмотря на кажущееся удобство (поднес камеру — оплатил покупку) малый бизнес, на который и рассчитана система, не рвется налаживать систему оплаты по QR-кодам. Из возможных причин — недоверие к ЦБ, а также неавтоматизированные возвраты.

Если покупатель решит вернуть деньги за покупку, то продавцу придется в «ручном режиме» делать обратный перевод через СБП по номеру телефону.

В будущем ЦБ обещает ввести функцию оплаты на Госуслугах, автоматическое списание денег для различных сервисов и другие полезные вещи. Функционал расширяют и банки-партнеры СБП — например, некоторые уже решают проблемы с автоматизацией возврата за покупки

Как подключить систему быстрых платежей в своем банке?

Возможно, вы удивлены, что до сих пор не слышали об СБП. Ну, во-первых система существует всего два года (причем только один — в полноценном виде), а во-вторых банки не сильно рекламируют этот сервис.

СБП — проект ЦБ, частным банкам он невыгоден. Ведь с комиссий при переводе из банка в банк они раньше хорошо зарабатывали, поэтому большинство платежных систем спрятало функцию подключения к СБП куда-то подальше.

Некоторые пошли ещё дальше — например, Сбер в 2020 даже не объявил, что подключается к СБП — об этом рассказали соцсети других банков.

Сейчас к сервису подключено уже 206 банков — это как «большая тройка» (Сбер, ВТБ, Тинькофф), так и множество мелких финансовых организаций. Также с СБП работают некоторые электронные кошельки (Юмани, WebMoney). Полный список вы можете посмотреть на официальном сайте СБП — но ваш банк в нем, скорее всего, есть.

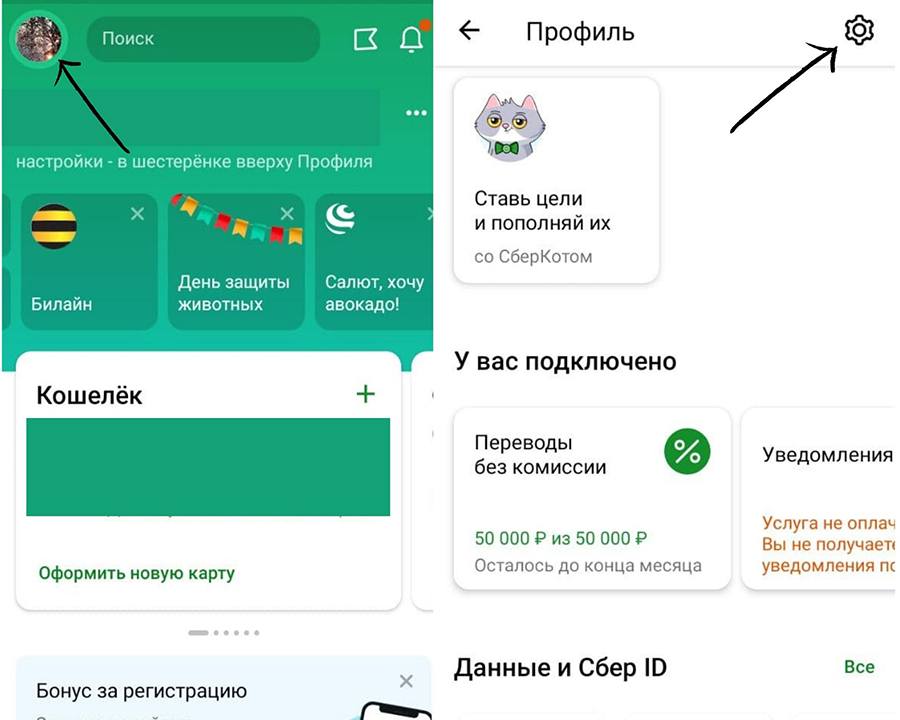

Само подключение очень простое. Как это делать мы расскажем на примере Сбера — но в любом банковском приложении это займет не больше 5 минут:

- Зайдите в «Профиль» мобильного приложения «Сбербанк-Онлайн» (иконка слева сверху).

- Найдите там пункт «Настройки» и нажмите кнопку «Все»

- Внизу найдите пункт «Система быстрых платежей».

- Нажав на него, вы сможете подключить входящие/исходящие переводы. Оплату по QR-коду подключать не обязательно — почему уже рассказано выше.

Все, готово — после подключения сразу можете опробовать систему Кстати, переводить деньги можно не только другим, но и самому себе — если нужно раскидать деньги по картам разных банков. Нужно просто выбрать свой номер телефона и нужный вам банк.

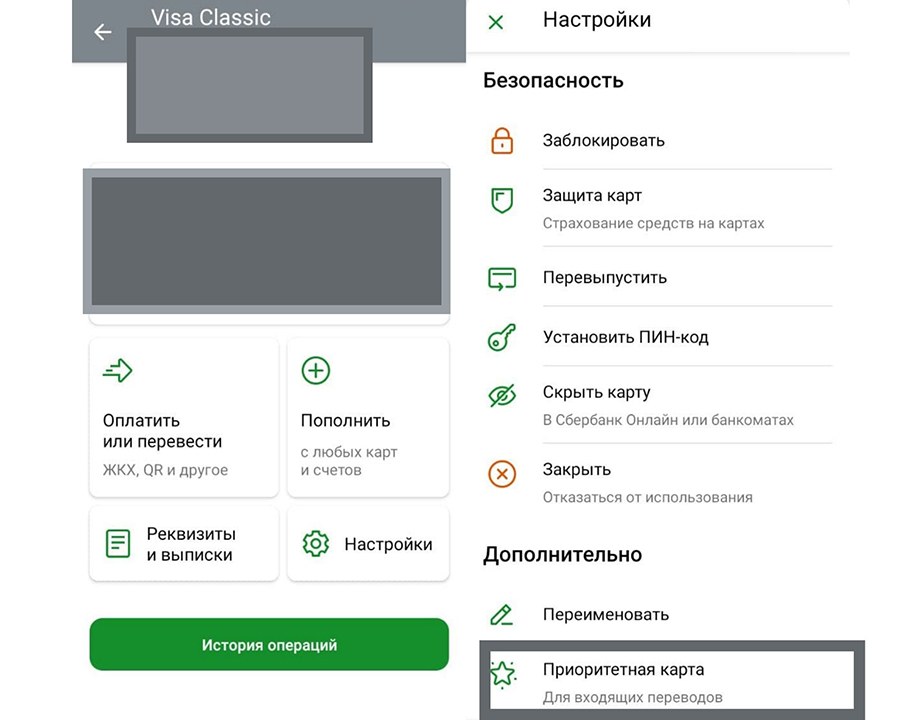

Как выбрать банк «по умолчанию» для СБП

Советуем сразу выбрать карту «по умолчанию», на которую вам будут приходить платежи. У Сбера она выбирается в настройках самой карты — вам нужно найти нужную карту в меню, зайти в её настройки и нажать на кнопку «Приоритетная карта».

Подобная настройка есть практически у всех банков. Если возникают какие-то трудности с другим банком, то вы всегда можете написать в чат поддержки, либо спросить об этом здесь, в комментариях.

Есть ли минусы у СБП — «сыр бесплатный, подходи»

Большинство СМИ и блогеров, естественно, обсуждают только положительные стороны СБП. И да — система действительно удобная и очень выгодная… для нас.

Но банки несут с неё одни убытки, ЦБ — тоже, он специально занижает для банков стоимость переводов. Неужели такую дорогостоящую вещь создали только для «удобства пользователей»?

Здесь мы заходим на территорию догадок и предположений. Но, если посмотреть на последние 5 лет — ЦБ планомерно стягивает «на себя» весь контроль над финансовыми операциями.

Своя платежная система, карта «Мир» — СБП это лишь часть общего плана централизации финансов. В эту же «схему» вписывается автоматизация сбора НДС, онлайн-кассы и другие интересные вещи.

Например, в СБП уже улучшили мониторинг над платежами пользователей — теперь Банк России будет собирать больше информации о каждом переводе. Формально это делается для борьбы с мошенниками — но это можно использовать и в других целях. Например, в борьбе с неуплатой НДФЛ…

Да, данные о ваших платежах можно получить и сейчас — но с большими трудностями: ведь они раскиданы по разным банкам. А если большая часть переводов пойдет через СБП, то мониторить расходы отдельного человека станет гораздо проще.

Заключение

Возможно, уже скоро функционал СБП будут расширять — в следующем году планируют запустить оплату штрафов и пошлин.

Поэтому за отсутствие комиссии и мгновенные переводы вы, прежде всего, расплачивайтесь своими данными — самой ценной современной валютой.

Насколько вы готовы доверять ЦБ данные о своих транзакциях — решать только вам.

Источник: awayne.biz

Компьютерная грамотность с Надеждой

Заполняем пробелы — расширяем горизонты!

СБП в приложении Сбербанк: как включить и перевести деньги

СБП – система быстрых платежей была создана Центральным банком РФ для переводов по номеру телефона. Чтобы перевести деньги через СБП, достаточно знать номер телефона и название банка у получателя средств. Рассмотрим, где найти СБП в приложении Сбербанк, как включить и как переводить деньги.

Как включить СБП в приложении Сбербанк, лимиты и комиссии

В первую очередь понадобится мобильное приложение Сбербанк онлайн. Его можно скачать и установить на свой смартфон или на планшет из Google Play или App Store. Если у Вас есть Сбербанк онлайн на компьютере или ноутбуке, то этот вариант не подойдет для работы с сервисом СБП.

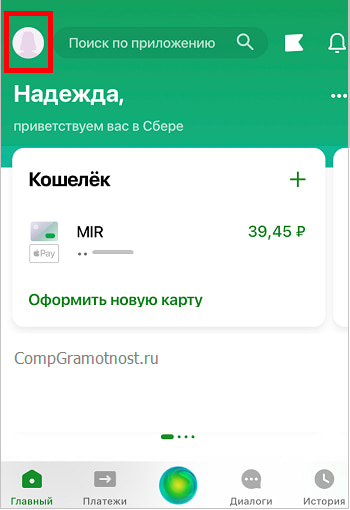

Чтобы включить СБП на телефоне или на планшете, в предварительно установленном приложении Сбербанк Онлайн следует открыть «Профиль» (рисунок 1).

Рис. 1. Вход в «Профиль» Сбербанк онлайн.

Кликаем значок в левом верхнем углу, который обведен в красную рамку на рис. 1. И попадаем в окно «Профиль» (рис. 2).

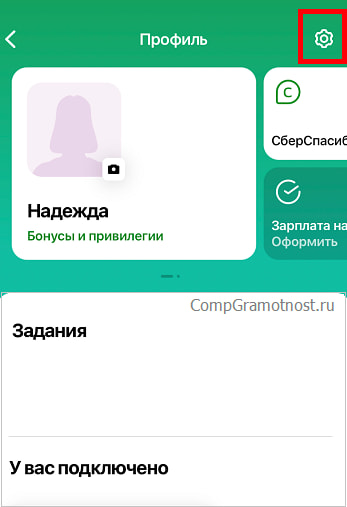

Рис. 2. «Профиль» – «Настройки» в Сбербанке Онлайн.

Тапаем значок в виде шестеренки, он в красной рамке на рис. 2. После этого появится страница «Настройки» (рис. 3).

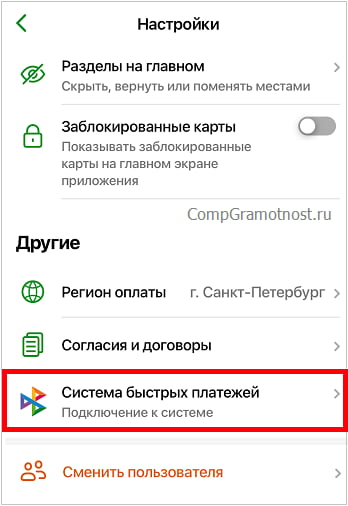

Рис. 3. Система быстрых платежей (СБП) в настройках Сбербанка онлайн.

Теперь в «Настройках» следует прокрутить страницу вниз и найти строку «Система быстрых платежей» или сокращенно СБП (рис. 3). Кликаем по этой строке, откроется окно «Подключение к СБП» (рис. 4).

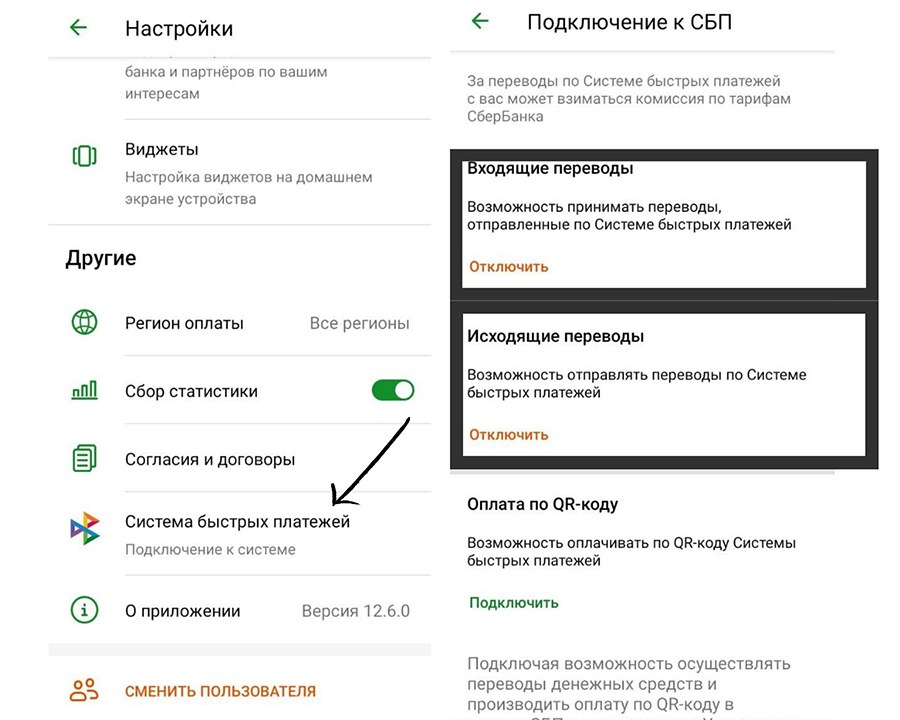

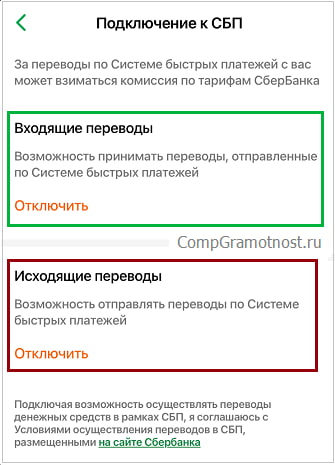

Вот теперь появляется возможность включить СБП. То есть, можно разрешить входящие переводы (платежи в Ваш адрес). При необходимости можно подключить сразу исходящие переводы (это когда Вы сами кому-то хотите перевести деньги).

Рис. 4. Подключение к СБП Сбербанк.

На рисунке 4 показана ситуация, когда подключены все платежи: входящие и исходящие.

Можно включить только входящие переводы для того, чтобы принять деньги, отправленные по системе быстрых платежей. В любой момент можно будет отключить такую возможность.

Исходящие переводы следует включить для того, чтобы Вы могли отправить кому-либо деньги. Если сочтете нужным, исходящие платежи можно отключить в любое время.

Входящие и исходящие переводы можно подключить по отдельности. Возможно, что так даже будет лучше с точки зрения безопасности. Такие решения каждый пользователь принимает самостоятельно, исходя из своей текущей жизненной ситуации.

Как отключить входящие или исходящие переводы СБП

Можно отключить как входящие, так и исходящие переводы, если кликнуть по красной кнопке «Отключить» (рис. 4).

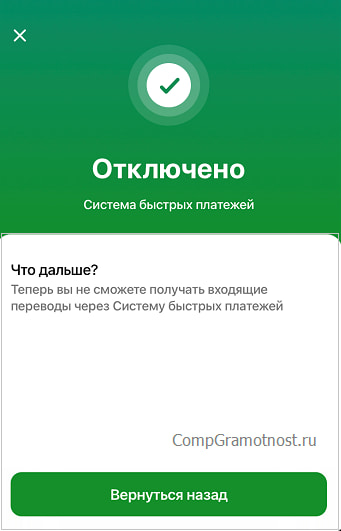

Тапаем «Отключить» входящие переводы СБП, которые обведены в зеленую рамку на рис. 4. Подтверждаем отключение, появится окно «Отключено» (рис. 5).

Рис. 5. Отключены входящие платежи СБП Сбербанк.

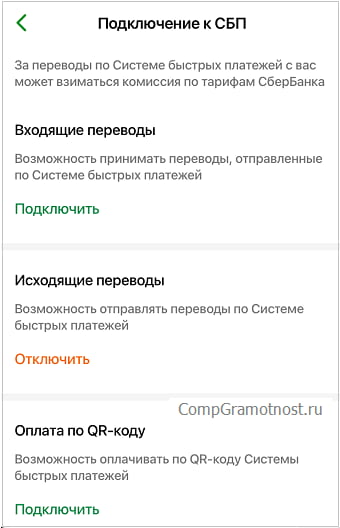

Далее жмем на зеленую кнопку «Вернуться назад» (рис. 5). В результате увидим окно «Подключение к СБП» (рис. 6).

Рис. 6. Подключены входящие переводы СБП. Отключены исходящие переводы.

При сравнении рисунков 4 и 6 видно, что после того, как были отключены входящие платежи, надпись «Отключить» изменилась на «Подключить».

Чтобы снова включить входящие переводы, следует кликнуть на зеленую кнопку «Подключить» (рис. 6).

Аналогично можно отключить (или включить) исходящие переводы. Для этого надо проделать такие же действия, которые были описаны выше для входящих платежей.

Получатель или кому можно перевести деньги

Есть два важных условия:

- Вы можете из Сбербанка сделать перевод только в тот банк, который подключен к СБП.

- Получатель денег должен включить входящие платежи в системе СБП.

Можно перевести деньги клиенту любого банка при условии, что это банк подключен к СБП. Большинство банков подключены к этой системе. Список таких банков Вы можете увидеть, когда при переводе Вам нужно будет выбрать банк, в который Вы переводите деньги.

Обратите внимание, что перевести деньги через СБП можно только тому человеку, который подключен к системе СБП в своем банке. Для этого недостаточно быть только клиентом какого-нибудь банка. Необходимо, чтобы у человека, которому Вы переводите деньги, были разрешены (включены) входящие платежи. Как это можно сделать клиенту Сбербанка, об этом было написано выше.

Если Вы переводите деньги из Сбербанка в другой банк, у получателя ваших денег в этом банке также должны быть подключены входящие платежи. Если же они не подключены, то деньги НЕ будут переведены, они останутся в целости и сохранности на вашем счете в Сбербанке.

Где находится Перевод через СБП Сбербанк

В мобильном приложении Сбербанк онлайн кликаем внизу «Платежи» (выделено на рис. 5 красной рамкой).

Рис. 7. «Платежи» – «Сервисы» – «Перевод через СБП».

В «Платежах» следует внизу найти «Сервисы», там находится «Перевод через СБП» – это и есть то, что мы ищем: Система Быстрых Платежей Сбербанк.

Как указать получателя, чтобы перевести ему деньги через СБП

Для перевода денег у Вас должны быть включены исходящие платежи, а у получателя – исходящие платежи.

Получателем может быть человек, имеющий счет в Сбербанке или в другом банке. Также получателем можете быть Вы сами. Перевод самому себе может быть удобен, если Вы являетесь клиентом двух банков и Вам нужно перевести деньги самому себе из одного банка в другой.

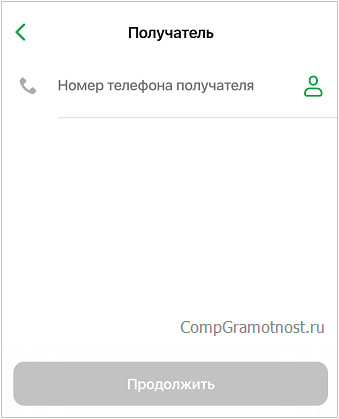

Переходим от слов к делу. Тапаем «Перевод через СБП» (рис. 7). Откроется окно «Получатель» (рис. 8).

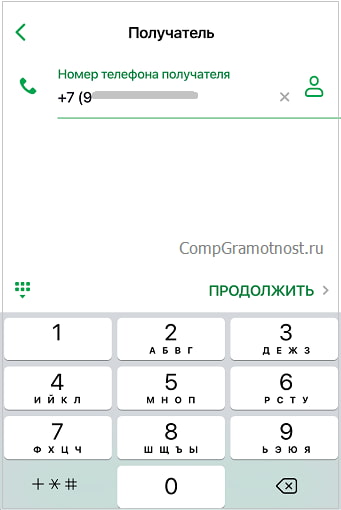

Рис. 8. Получатель для перевода по номеру телефона через СБП Сбербанк.

Кликаем в поле «Номер телефона получателя» (рис. 8), автоматически выскакивает виртуальная клавиатура для ввода номера (рис. 9).

Рис. 9. Ввод номера телефона получателя через СБП.

Номер телефона указываем в виде +7 (999) 123-45-67. При этом скобки и тире Вам не нужно ставить, система СБП вставляет их автоматически по мере ввода цифр.

Вводим без ошибок номер телефона того человека, который получит деньги. Жмем на зеленую кнопку «Продолжить» (рис. 9). На следующем экране нужно внимательно, еще раз проверить номер телефона и снова нажать «Продолжить». Если телефон указан неверно, деньги уйдут не по адресу, после чего вернуть их будет нереально.

Банк получателя денег при переводе через СБП

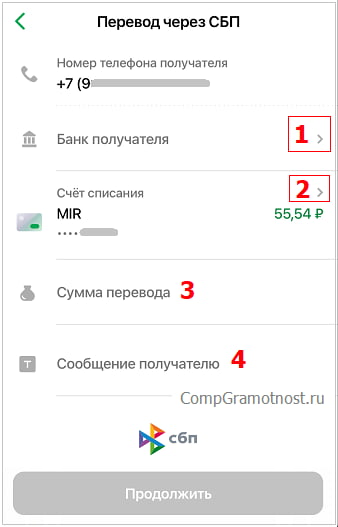

После ввода номера телефона (рис. 9) для перевода необходимо указать: банк получателя, счет списания, сумму перевода и при желании можно написать сообщение получателю денег (цифры 1, 2, 3, 4 на рис. 10).

Рис. 10. Телефон, банк получателя, сумма перевода СБП.

Банк получателя (1 на рис. 10) можно выбрать только из числа тех, которые участвуют в СБП. Довольно странная опция. Кажется, что номера телефона должно быть достаточно для перевода средств. Но ведь у получателя денег может быть несколько счетов в разных банках, и все эти банки могут участвовать в системе быстрых платежей.

Вот тогда и нужно указать тот единственный банк, куда должны быть отправлены деньги.

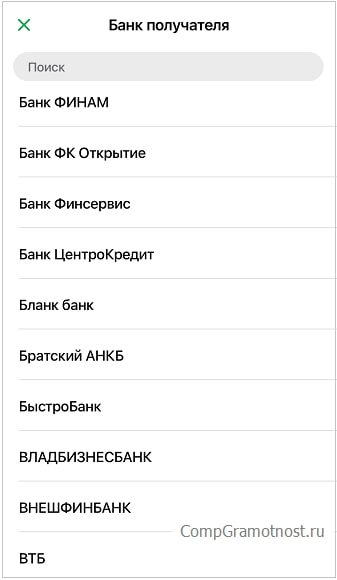

Для выбора кликаем по маленькой галочке в конце строки с надписью «Банк получателя». Откроется очень большой список банков (рис. 11), в основном, банки расположены по алфавиту. Надо скроллить вниз для поиска нужного банка.

Рис. 11. Поиск банка для перевода через СБП.

Счет для списания денег, сумма и сообщение в СБП

После того как нужный банк найден, далее следует выбрать счет для списания, ввести сумму и при необходимости набрать сообщение (рис. 12). Деньги списываются с отправителя, то есть с Вас. При этом деньги могут находиться не на одном единственном счете, а не нескольких разных счетах. Вот для этого и предлагается данная опция выбора счета списания.

Опция нужна для указания одного счета списания из числа нескольких Ваших счетов.

В сообщении можно указать, например, «Перевод в оплату … товара» или любой текст, который сочтете нужным.

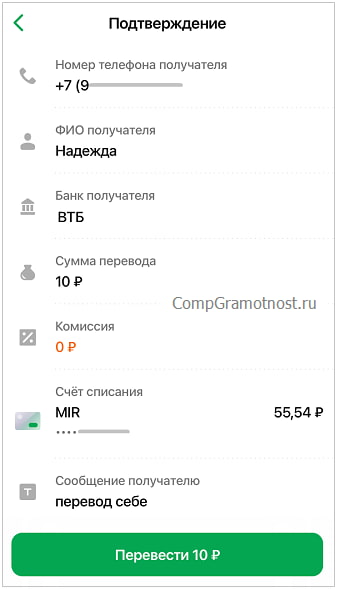

Рис. 12. Подтверждение перевода денег через СБП Сбербанк.

Страница «Подтверждение» (рис. 12) является последней, поэтому важно внимательно проверить все реквизиты: номер телефона, банк получателя, счет списания. После нажатия на зеленую кнопку «Перевести … р» деньги мгновенно будут отправлены получателю, и что-то изменить уже не получится.

Однако при переводе могут возникнуть проблемы, далее рассмотрим одну из них.

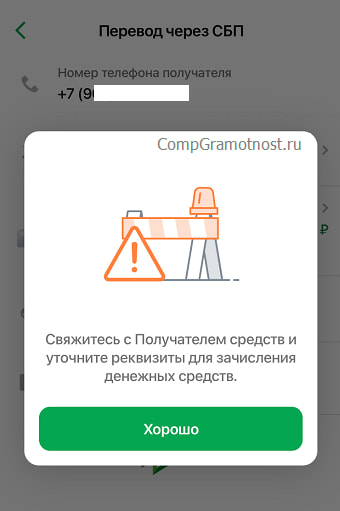

Перевод СБП не прошел: свяжитесь с Получателем средств

Рис. 13. Перевод СБП не прошел.

После нажатия на кнопку «Перевести … р» (рис. 12) перевод может быть отклонен. При этом на экране смартфона появится сообщение от Сбербанка: «Свяжитесь с получателем средств и уточните реквизиты для зачисления денежных средств». На самом деле, проблема, о которой пишет Сбербанк, может состоять в другом.

Например, на телефон получателя из банка ВТБ пришло смс: «Вам отправили перевод на счет в ВТБ по номеру телефона, но мы не смогли его зачислить – привяжите свой счет в мобильном приложении ВТБ Онлайн https: //online.vtb.ru/i/sbp».

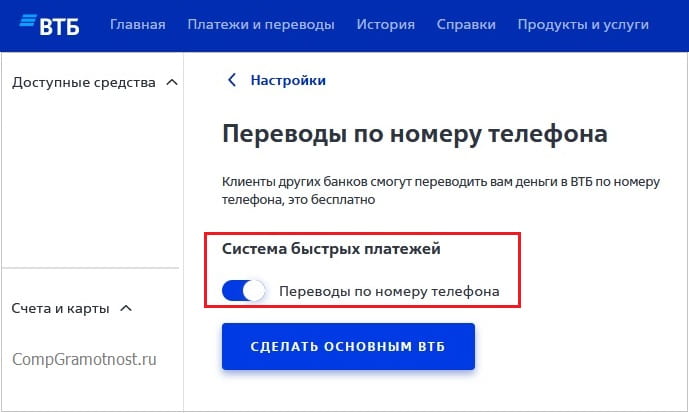

В банке ВТБ получатель должен включить систему быстрых платежей СБП. Это можно сделать на ВТБ онлайн на компьютере или на телефоне.

Рис. 14. Банк ВТБ: подключение переводов СБП.

В «Настройках» ВТБ онлайн следует открыть «Переводы по номеру телефона». Далее следует подвинуть движок напротив «Переводы по номеру телефона», чтобы он принял то положение, как показано на рис. 14.

Таким образом, если отправитель не смог отправить деньги получателю, то проблему должен решать получатель. В приведенном выше примере деньги отправлялись самому себе, поэтому отправителем и получателем был один и тот же человек.

На практике переводов другим людям любое сообщение о невозможности провести платеж однозначно означает, что отправитель должен сообщить получателю о проблеме. И, повторюсь, проблему должен решать получатель денег, а не отправитель. Иначе, перевести деньги не получится.

Видео СБП в приложении Сбербанк: как включить, перевести деньги и почему перевод может не пройти

Источник: www.compgramotnost.ru

Как подключить СБП в Сбербанке: подробная инструкция

Разбираемся, зачем подключать систему быстрых платежей и какие преимущества она дает. А также показываем, как подключить СБП на примере Сбербанка.

Система быстрых платежей (СБП) была не так давно разработана и предложена банковским клиентам Центробанком России. Регулятор отметил, что на сегодняшний момент к данной системе уже подключены свыше 200 российских банков, среди которых, конечно, все ведущие кредитные организации страны.

Что такое система быстрых платежей: основные преимущества

Главное отличие СБП от традиционных способов перевода денег заключается в том, что отправителю не нужно знать номер карты получателя и прочие банковские реквизиты. Требуется только номер телефона, к которому привязана карта банка или счет. Все просто и на самом деле быстро.

Переводы между клиентами одного банка происходят мгновенно, в чем многие уже лично убедились. Кроме того, есть такие опции, как оплата по QR-коду и возможность получать переводы от организаций.

Преимущества системы быстрых платежей, активно набирающей популярность среди россиян, следующие:

- Не важно, в каком банке открыта карточка получателя. Главное, чтобы этот банк является участником СБП, то есть был подключен к системе.

- Все работает моментально, без выходных, праздников и перерывов.

- Безопасно, так как не надо сообщать свой номер карты, только телефон.

- Граждане могут бесплатно переводить до 100 000 рублей ежемесячно, затем комиссия составит всего 0,5%. Для бизнеса тариф не превышает 0,7% от суммы перевода.

- Можно перевести деньги самому себе на другую карту банка, например, с минимальной комиссией или вообще без нее.

- Денежные средства приходят на счет, даже если он вообще не привязан к банковской карте.

Источник: ichip.ru